هذه المقالة من: Wintermute

المترجم: Odaily Planet Daily Azuma

في عالم العملات المشفرة، يعد إصدار الرموز أمرًا بالغ الأهمية. يمكن أن يؤدي إصدار الرموز الناجح إلى تعزيز قيمة وتأثير بروتوكول ما بشكل كبير وجلب ثروات هائلة لأدوار مختلفة في النظام البيئي من خلال عمليات الإنزال الجوي.

ومع ذلك، في البيئة الحالية، غالبًا ما تكون الإمكانات الحقيقية لإصدار الرموز محدودة بتصميم البورصات اللامركزية (DEX) - لا تستطيع البروتوكولات التي تصدر الرموز التقاط القيمة المستمدة من أنشطة التداول. من خلال وجود منحنيات صانع السوق الآلي (AMM) الخاصة بها، يمكن للبروتوكولات التقاط القيمة التي تخلقها والاحتفاظ بها بشكل أكثر فعالية، وبالتالي تحسين نماذجها الاقتصادية الخاصة وتعزيز استدامة DeFi.

يمكن أن يؤدي إصدار الرمز إلى خلق قيمة هائلة

إن إصدار الرموز هو اللحظة الأكثر أهمية في تطوير أي بروتوكول. وإذا تم تصميمه بشكل صحيح، فسوف يخلق قيمة هائلة لجميع المستخدمين والمساهمين والمستثمرين والمجتمع بأكمله.

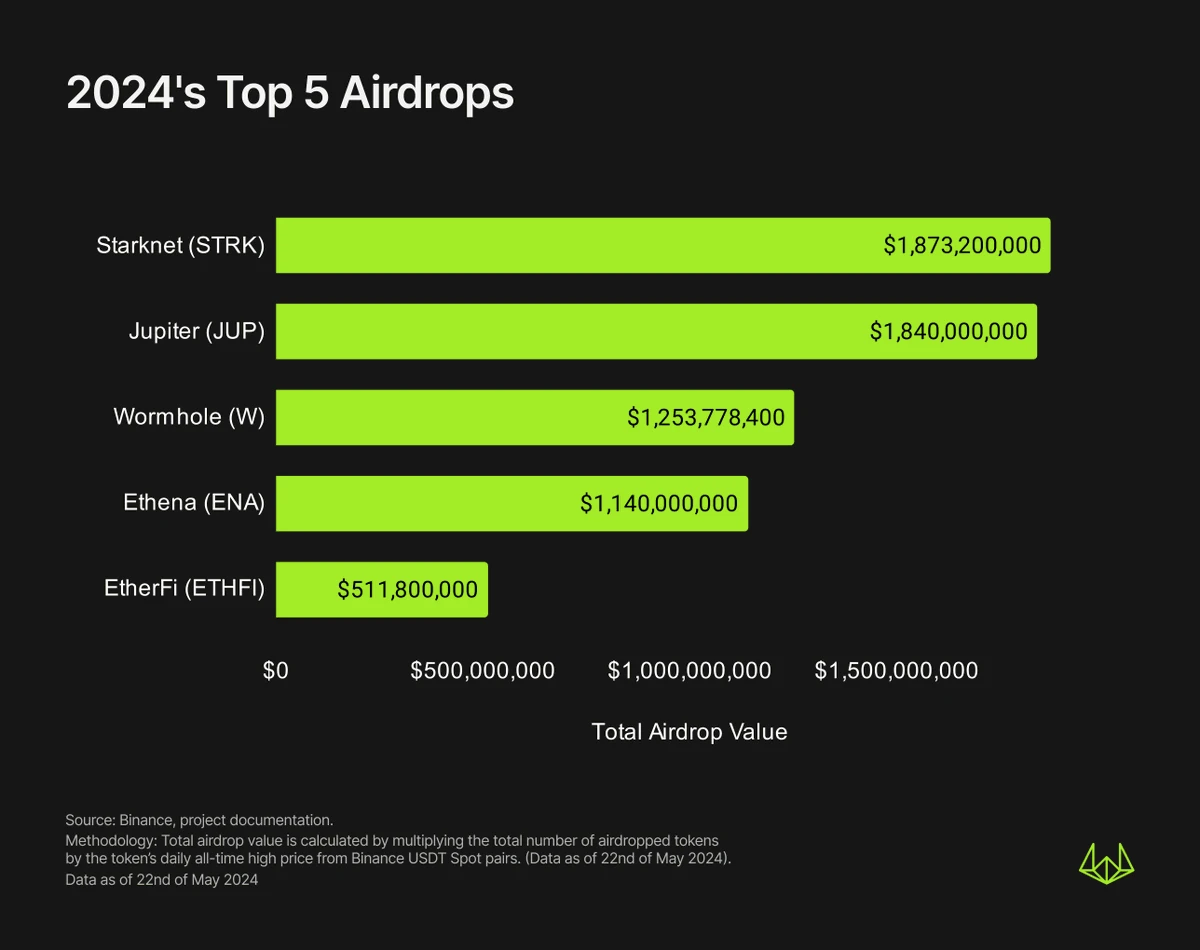

إن خلق القيمة يأخذ عادة شكل الإنزال الجوي، حيث تقوم البروتوكولات بتوزيع الرموز على المستخدمين الذين يستخدمون منتجاتها بشكل متكرر. منذ عام 2024، خلقت أكبر خمس عمليات إنزال جوي وحدها ما يقرب من 10.6 مليار دولار أمريكي في القيمة (باستثناء عمليات الإنزال الجوي ZKsync وLayerZero لهذا الأسبوع).

ستعمل مرحلة اكتشاف الأسعار التالية على التحقق من صحة وإعادة تشكيل توقعات المستفيدين من الإنزال الجوي بشأن التقييم الحقيقي للبروتوكول، وستحدد إلى حد كبير ما إذا كانوا سيبيعون أسهم الإنزال الجوي الخاصة بهم - والعكس صحيح بالنسبة للمشترين المحتملين، وتحديد ما إذا كانوا سيشترون في المقام الأول.

سيجلب هذا السلوك اللعبي أحجام تداول ضخمة في اليوم الأول من TGE، ويمكن لكل من CEX وDEX الاستفادة من هذه العملية.

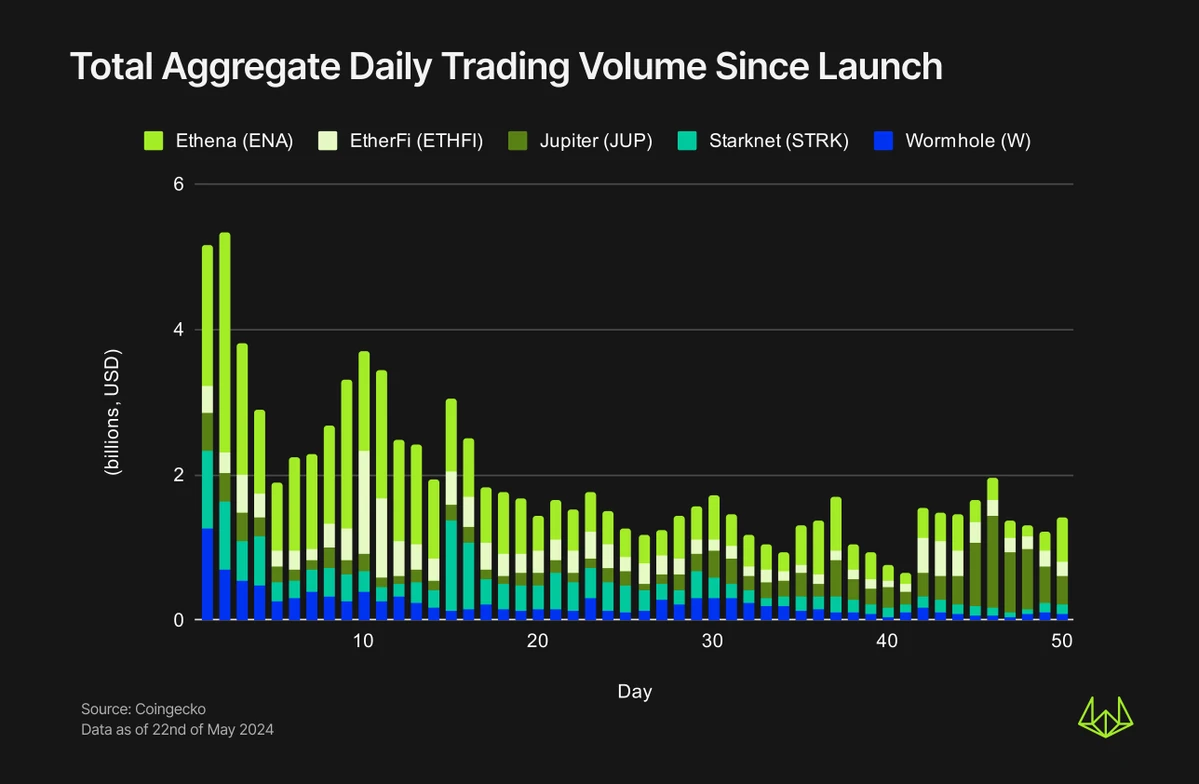

كما هو موضح في الشكل أدناه، تجاوز حجم تداول Wormhole وStarknet في اليوم الأول من TGE 10T1 مليار دولار أمريكي. لفترة من الوقت بعد إصدار العملة، ظل حجم التداول عند مستوى مرتفع بشكل عام. على سبيل المثال، شكل حجم تداول Ethena وWormhole في أول 14 يومًا أكثر من نصف حجم التداول في أول 50 يومًا.

الشيء الذي لا شك فيه هو أن نجاح إصدار الرمز الحالي سيعتمد إلى حد كبير على الإدراج في بورصة CEX. يمكن أن توفر بورصات CEX الأكبر حجمًا سيولة وقاعدة مستخدمين أفضل، وبالتالي مساعدة رموز البروتوكول على اكتساب المزيد من التعرض وتحقيق اكتشاف أكثر كفاءة للسعر. يمكن لكلا الطرفين تحقيق منفعة متبادلة في هذه العملية.

ومع ذلك، في بيئة DEX، غالبًا ما تحتاج البروتوكولات إلى دفع مبلغ كبير من التكاليف الأولية (لمطابقة السيولة) لبناء مجموعات السيولة على DEX، وهي غير قادرة على التقاط القيمة التي تخلقها من خلال DEX.

اختطاف قيمة DEX

في الوقت الحالي، تفشل البورصات اللامركزية إلى حد كبير في تحديد الأسعار ومكافأة البروتوكولات التي تجلب لها الحجم والرسوم والمستخدمين.

على سبيل المثال، تذهب 100% من رسوم معاملات Uniswap إلى مزودي السيولة، في حين تقوم بروتوكولات مثل Pancakeswap وCurve Finance وBalancer وما إلى ذلك بتوزيع جزء من رسوم المعاملات على مجموعات مختلفة في أنظمتها البيئية - حاملي الرموز، وخزائن DAO، وما إلى ذلك. ومع ذلك، فإن البروتوكولات التي تنشئ الرموز وتبني مجمعات السيولة لا تتلقى أي شيء.

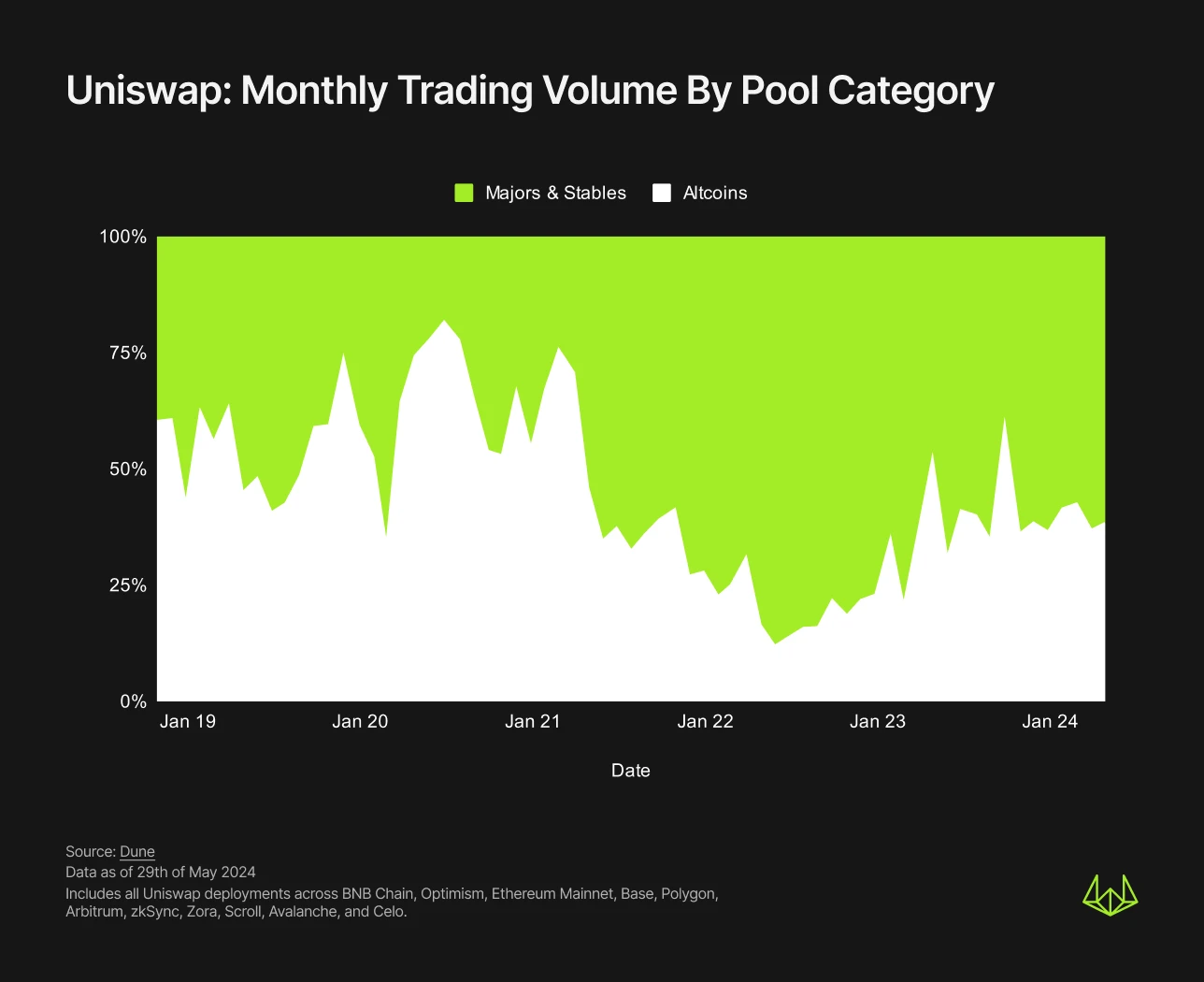

إذا نظرت عن كثب إلى تكوين حجم تداول Uniswap، فإن العديد من رموز الحوكمة/البروتوكول الصغيرة (العملات البديلة مقارنة بالعملات السائدة والعملات المستقرة) كانت تاريخيًا أحد المصادر الرئيسية لحجم تداولها، حيث بلغت 30% إلى 40% من إجمالي حجم تداول Uniswap في الأشهر الأخيرة. ومع ذلك، قد لا يزال هذا الرقم أقل من تقديره لأن العملات السائدة والعملات المستقرة تشمل بعض LST وLRT والعملات المستقرة اللامركزية، وتأتي قيمة هذه الرموز من البروتوكولات التي تصدرها.

على الرغم من أن العملات البديلة ليست مربحة مثل العملات السائدة والعملات المستقرة من حيث حجم التداول، إلا أنها تساهم في الرسوم أكثر من العملات السابقة. منذ أبريل 2023، شكلت العملات البديلة 70%-80% من إجمالي رسوم التداول الشهرية لـ Uniswap، مع ارتفاع بلغ 87.7% في أكتوبر. يُعزى الاختلاف في حصة سوق العملات البديلة بين حجم التداول والرسوم بشكل أساسي إلى مستويات الرسوم 0.05% أو 0.01% المستخدمة عادةً من قبل العملات السائدة والعملات المستقرة، بينما تستخدم مجموعات العملات البديلة غالبًا مستويات رسوم 0.3% أو 1%.

كما هو موضح في الشكل أعلاه، تم تعزيز هيمنة Altcoins في رسوم المعاملات بشكل أكبر منذ يناير 2023. قد يكون هذا بسبب الزيادة المستمرة في عدد Altcoins، وأيضًا لأن فرق بروتوكول Altcoins الرئيسية أنفقت ساعات وموارد لا حصر لها للحفاظ على المجتمع وبناء المنتجات ودفع نمو الطلب على الرموز. ومع ذلك، في هذه العملية، يتم التقاط جميع الرسوم الناتجة عن معاملات الرموز بواسطة DEX LPs بدلاً من التدفق إلى البروتوكول نفسه.

تجدر الإشارة إلى أن بعض الفرق حاولت استعادة بعض القيمة من خلال تنفيذ ضريبة شراء/بيع على رموزها، مما يتطلب دفع رسوم على كل عملية شراء وبيع. وقد نجح هذا النموذج الضريبي بشكل جيد للغاية مع بعض البروتوكولات مثل Unibot وولد $36 مليون دولار في شكل فوائد لنظامها البيئي وحاملي الرموز. ومع ذلك، فإن العيب العام لهذا النهج هو أنه يقدم تعقيدًا أكبر لعقود الرموز نفسها ويحد من الفرق في تحصيل الرسوم فقط على الرموز التي تنشرها وتتحكم فيها.

كيف تحل المشكلة؟ قم ببناء DEX الخاص بك

إذا قامت منصات DEX الرائدة مثل Uniswap بخطف القيمة التي يجب أن تنتمي إلى البروتوكول، فماذا يجب أن يفعل البروتوكول؟

أحد الخيارات هو إطلاق DEX بنفسك، تمامًا كما فعلت Friendtech مع BunnySwap. تم تقسيم BunnySwap من Uniswap V2 بواسطة Friendtech، والغرض الرئيسي منه هو تسهيل تداول رمزها الأصلي FRIEND.

أثناء شوكة BunnySwap، أجرت Friendtech تغييرين مهمين: الأول ثانياً، قامت بتغيير نسبة رسوم المعاملات المتدفقة إلى مزودي السيولة FRIEND-WETH إلى 1.5%؛ ثانياً، قامت بتغيير دخل رسوم البروتوكول الخاص بفريق FriendTech إلى 1.5%.

في الإصدار الأصلي من Uniswap V2، لا يمكنك تحقيق النقطة الأولى - لأن السعر الثابت لجميع مجمعات السيولة هو 0.3%؛ ولا يمكنك تحقيق النقطة الثانية - حيث تم إصلاح الأخيرة أيضًا عند 0.05%، وجميع رسوم البروتوكول تنتمي إلى خزانة Uniswap DAO.

بفضل هذه التغييرات، ساعد BunnySwap فريق FriendTech في كسب $8.26 مليون دولار من WETH من رسوم البروتوكول في 35 يومًا منذ إطلاق رمز FRIEND. ومثل معظم عمليات الإنزال الجوي الأخرى، حافظت FRIEND على حجم تداول مرتفع في المراحل المبكرة من TGE، حيث وصلت إلى $89 مليون دولار في يوم الإطلاق، مما يعني $1.7 مليون دولار في رسوم البروتوكول.

لا يعد FriendTech البروتوكول الوحيد الذي يعيد تدوير القيمة من خلال بناء بورصته اللامركزية الخاصة. فمنذ عام 2021، بدأت Katana في فرض رسوم بروتوكولية بقيمة 0.05% على جميع عمليات التداول على سلسلة Ronin، والتي ستتدفق جميعها إلى خزينة Ronin.

منذ إطلاقها في نوفمبر 2021، سهلت Katana أكثر من $10 مليار في حجم التداول وولدت $5 مليون في رسوم البروتوكول لخزانة Ronin. بالنسبة لرموز AXS وSLP وحدها، تمثل Katana الآن حوالي 97% من إجمالي حجم DEX، مما يسلط الضوء على فعالية النظام البيئي المغلق في الاحتفاظ بالقيمة. قبل إطلاق Katana، حققت مجموعات السيولة AXS وSLP $3.8 مليار في حجم التداول على DEXs الرئيسية الأخرى، والتي تقدر بحوالي $1.9 مليون في رسوم البروتوكول المفقودة.

أفكار جديدة، تحديات جديدة

مبنى قد يبدو إنشاء AMM DEX الخاص بك مربحًا، لكنه يجلب بعض الاعتبارات والتحديات الجديدة.

في الحالات المذكورة أعلاه، ما يشترك فيه FriendTech وRonin Chain/Katana هو أن كليهما قاما ببناء نظام بيئي قوي مع قيود صارمة وحققا الاستحواذ اللاحق من خلال القيود السابقة - تقيد FriendTech قابلية نقل FRIEND وتوفر واجهة فريدة للمستخدمين لشراء/بيع رموزها، بينما تحفز Ronin Chain/Katana المستخدمين بقوة على ترحيل AXS وSLP إلى سلسلتها المخصصة. لذلك، لكي ينجح البروتوكول في الاستحواذ على القيمة، يجب أن يتحكم بشكل صارم في القيمة التي يخلقها داخل نظامه البيئي الخاص، لأن DeFi لا يحتاج إلى إذن، وبدون قيود، يمكن لأي شخص استخدام رموزك لنشر مجموعة السيولة الخاصة به على DEX آخر.

بالإضافة إلى ذلك، فإن بناء AMM DEX الخاص بك يتطلب تكاليف تدقيق إضافية، والوقت، والموارد الفنية، ويتطلب إقناع المستخدمين ومقدمي السيولة بقبول المخاطر المقابلة.

أخيرًا، يعني إنشاء AMM DEX الخاص بك أيضًا أنك ستفقد بعض تأثيرات الشبكة. على سبيل المثال، إذا كان هناك مجمع سيولة X-WETH واحد فقط لرمزك، فهذا يعني أن جميع المشترين المحتملين يجب أن يشتروا WETH قبل شراء الرمز، وخاصة قبل أن يقوم المجمعون الآخرون بدمج DEX الخاص بك، مما سيؤثر حتمًا على تعرض الرمز.

لحسن الحظ، يتغير مجال DEX بهدوء، حيث أعلنت Balancer عن إصدارها V3، كما أن Uniswap V4 قادم، والذي من المتوقع أن يجعل تجمع السيولة قابلاً للتخصيص بدرجة كبيرة. على وجه التحديد، ستسمح بنية الخطافات الخاصة بـ Uniswap V4 لمنشئي تجمع السيولة بإضافة رسوم معاملات إضافية واستخدامها كشكل آخر من أشكال رسوم البروتوكول. سيمكن هذا البروتوكول من التقاط قدر معين من القيمة التي أنشأها مع الاستمتاع بتأثيرات شبكة الأمان والسيولة لـ Uniswap.

ختاماً

في ملخص، إن بيئة DEX الحالية تفشل في تحفيز البروتوكولات بشكل صحيح للقيمة التي تضيفها إلى منصاتها.

من خلال بناء DEX الخاص بهم، يمكن للبروتوكولات تجنب اختطاف القيمة الذي يحدث عند الاعتماد على DEXs التابعة لجهات خارجية. تثبت حالات BunnySwap وKatana أن البروتوكولات يمكنها تحقيق الاحتفاظ بالقيمة من خلال بناء حلول AMM الخاصة بها.

وعلى الرغم من أن هذا سيجلب أيضًا بعض التحديات الجديدة، مثل الحاجة إلى موارد تدقيق إضافية، أو جلب مخاطر جديدة، وما إلى ذلك، فإن الفوائد المحتملة في الاحتفاظ بالقيمة والتحكم في النظام البيئي تجعل هذا خيارًا جذابًا للغاية.

مع استمرار نمو صناعة DeFi، قد تفكر البروتوكولات بشكل متزايد في التحكم في منحنيات AMM الخاصة بها لضمان الاستدامة على المدى الطويل.

تم الحصول على هذه المقالة من الإنترنت: يتحدث Wintermute عن عيوب تصميم DEX: توزيع القيمة غير المتوازن

ذات صلة: تحليل عائدات التعدين في أثينا في الربع الثاني، 400%+APY ليس حلمًا؟

المؤلف الأصلي: دونوفان تشوي، محلل سابق في Bankless تم تجميعه بواسطة: محرري Odaily Planet Daily Azuma ملاحظة: في وقت سابق من هذا الشهر، أعلنت مطورة USDe Ethena Labs عن إطلاق الموسم الثاني من حدث Sats. سيتعاون الحدث الجديد مع Ethena لاستخدام BTC كأصل داعم. ومن المتوقع أن يستمر حتى 2 سبتمبر (5 أشهر) أو حتى ينمو المعروض من الدولار الأمريكي إلى $5 مليار دولار أمريكي، أيهما يأتي أولاً. باعتبارها مشروع العملة المستقرة الأكثر شهرة في السوق، وصلت شعبية Ethena Labs إلى ذروتها مع TGE الخاص بـ ENA. حاليًا، يتجاوز تقييم التداول الكامل (FDV) لـ ENA 13 مليار دولار أمريكي. بالنسبة للمستخدمين المهتمين بالمشاركة في المشروع، بالإضافة إلى شراء ENA مباشرة في السوق الثانوية، فإن الطريقة الأكثر فعالية هي...