قائمة المؤسسات المالكة لأكبر صناديق الاستثمار المتداولة في البيتكوين: من هم كبار الحائزين؟

المؤلف الأصلي: هوو هوو

تمت الموافقة رسميًا على صندوق بيتكوين المتداول في البورصة في أوائل عام 2024، مما يمثل أول عام يتدفق فيه رأس المال المالي التقليدي إلى عالم العملات المشفرة. اعتبارًا من 1 يونيو، تجاوزت حيازات صندوق بيتكوين المتداول في البورصة العالمية مليون بيتكوين. اعتبارًا من 14 يونيو، بلغ إجمالي صافي قيمة الأصول لصناديق بيتكوين المتداولة في البورصة حوالي 10.57 مليار دولار أمريكي.

المصدر: https://sosovalue.xyz

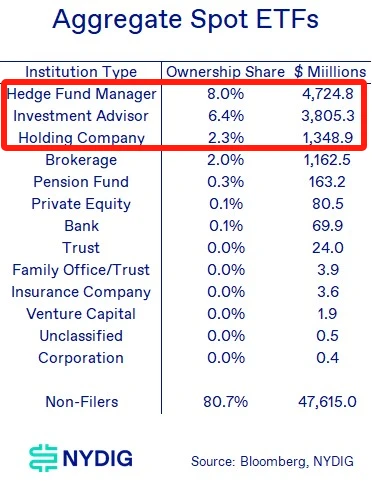

يُظهر مستند Bitcoin ETF 13 F (يشير تقرير 13 F إلى تقرير المساهمين للمؤسسات الاستثمارية التي تتجاوز أصولها المدارة 100 مليون دولار أمريكي في شركات الأسهم الأمريكية) المقدم إلى لجنة الأوراق المالية والبورصات اعتبارًا من 15 مايو أن هناك 929 مؤسسة تحتفظ بمراكز في جميع صناديق Bitcoin المتداولة المعلنة في الربع الأول من عام 2024، وهو ما يمثل أقل من 20% من إجمالي السوق. هناك أيضًا 80.7% من حاملي صناديق Bitcoin المتداولة الفورية الذين لا تُعرف هوياتهم. يتجاوز عدد المؤسسات التي تحتفظ بصناديق Bitcoin المتداولة الفورية عدد صناديق الذهب المتداولة في البورصة، وبلغ حجم الأصول المعلنة تريليون دولار أمريكي، مما يكشف عن أهمية التمويل التقليدي للأصول المشفرة.

اليوم، بناءً على هذه الوثيقة، سوف تقوم Plain Language Blockchain بفرز حيازات أكبر ثلاثة صناديق تحوط وشركات استشارات استثمارية وشركات قابضة من حيث حيازات Bitcoin ETF، بالإضافة إلى بعض المؤسسات المعروفة.

صناديق الاستثمار الحكومية والبنوك (أكثر من 100 مليون دولار أمريكي)

1) صندوق حكومة ولاية ويسكونسن ($100 مليون دولار)

قدمت ولاية ويسكونسن، أول صندوق حكومي في الولايات المتحدة يشتري صندوق تداول بيتكوين الفوري، تقريرًا ربع سنويًا إلى لجنة الأوراق المالية والبورصات الأمريكية (SEC)، لتصبح أول ولاية تكشف عن شراء بيتكوين. تُظهر المعلومات أن ولاية ويسكونسن اشترت 94562 سهمًا من BlackRock iShares Bitcoin Trust (IBIT) في الربع الأول من هذا العام، والتي تبلغ قيمتها ما يقرب من $100 مليون دولار. كما اشترت لجنة الاستثمار أيضًا أسهمًا في Grayscale Bitcoin Trust (GBTC)، بقيمة حوالي $64 مليون دولار.

تأسس مجلس الاستثمار المعروف أيضًا باسم SWIB في عام 1951 ويدير حاليًا أكثر من $156 مليار دولار من الأصول، وفقًا لموقعه على الإنترنت. وهو يدير أصولًا لنظام التقاعد في ولاية ويسكونسن (WRS) وصندوق الاستثمار الحكومي (SIF) وصناديق ائتمانية حكومية أخرى.

2) US Bancorp ($15 مليون)

US Bancorp هي شركة قابضة مصرفية أمريكية. وهي الشركة الأم لـ US Bank National Association وخامس أكبر بنك في الولايات المتحدة، بأكثر من 3000 فرع، معظمها في غرب ووسط غرب الولايات المتحدة. وفقًا لأحدث ملف 13 F، يبلغ إجمالي استثمار الشركة 1.1 مليار دولار أمريكي.

تحتفظ US Bancorp بأكثر من $15 مليون دولار من استثمارات Bitcoin ETF الفورية. يُقال إنها اشترت ما يقرب من 87744 سهمًا من Fidelitys FBTC بقيمة $5.4 مليون دولار، و46011 سهمًا من Grayscales GBTC بقيمة $2.9 مليون دولار، و178567 سهمًا من BlackRocks IBIT بقيمة $7.2 مليون دولار.

3) JPMorgan Chase (حوالي 10T1 مليون دولار أمريكي)

تأسست مجموعة جي بي مورجان تشيس في عام 2000، وهي مؤسسة مالية أمريكية يقع مقرها الرئيسي في مدينة نيويورك. يضم قسم الخدمات المصرفية التجارية 5100 فرع. في أكتوبر 2011، تجاوزت أصول جي بي مورجان تشيس بنك أوف أمريكا لتصبح أكبر مؤسسة للخدمات المالية في الولايات المتحدة. تغطي أعمال جي بي مورجان تشيس أكثر من 50 دولة، بما في ذلك الخدمات المصرفية الاستثمارية، وتداول الأوراق المالية والخدمات، وإدارة الاستثمار، والخدمات المالية التجارية، والخدمات المصرفية الخاصة، وما إلى ذلك.

تحتفظ JPMorgan حاليًا بحوالي $1 مليون دولار من أسهم السوق في ProShares BITO و BlackRock IBIT و Fidelity FBTC و Grayscale GBTC و Bitwise BITB.

صناديق التحوط $4.7 مليار

أكبر فئة من صناديق الاستثمار المتداولة الفورية لعملة البيتكوين هي صناديق التحوط، والتي تمثل 8.0% من إجمالي حيازات صناديق الاستثمار المتداولة الفورية، أو ما يقرب من $4.7 مليار.

1) إدارة الألفية: ما يقرب من 1.9 مليار دولار أمريكي

ومن بين كبار مشتري صناديق التحوط، تبرز شركة Millennium Management بشكل خاص. وهي صندوق تحوط معروف تأسس في عام 1989 ويقع مقره الرئيسي في مدينة نيويورك على يد رجل الأعمال الإسرائيلي الأميركي إسرائيل إنجلاندر. وهي حالياً واحدة من أكبر صناديق التحوط في العالم.

تمتلك الشركة خمسة صناديق استثمار متداولة في البورصة بقيمة إجمالية تبلغ حوالي 1.10 تريليون دولار. وتتمثل حيازاتها فيما يلي:

-

بلاك روك IBIT، $844.2 مليون؛

-

شركة فيديليتي FBTC، $806.7 مليون؛

-

تدرج الرمادي GBTC $202 مليون؛

-

Ark's ARKB $45 مليون؛

-

تبلغ BITB من Bitwise $44.7 مليون.

ووصف إيريك بالتشوناس، المحلل لدى بلومبرج لصناديق الاستثمار المتداولة، ميلينيوم بأنها ملك حاملي صناديق الاستثمار المتداولة في البيتكوين، مشيرا إلى أن حيازات الشركة تزيد 200 مرة عن متوسط أكبر 500 حامل جديد لصناديق الاستثمار المتداولة، وأن القيمة السوقية لهذه الحيازات من صناديق الاستثمار المتداولة في البيتكوين تمثل حوالي 3% من أصول صناديق التحوط قيد الإدارة.

2) شركة شونفيلد للمستشارين الاستراتيجيين: ما يقرب من 10.480 مليون دولار أمريكي

تأسست شركة Schonfeld Strategic Advisors في عام 1988 على يد ستيفن شونفيلد، ويقع مقرها الرئيسي في نيويورك. بدأت شركة Schonfeld كشركة تجارية خاصة، ومنذ ذلك الحين نمت لتصبح شركة لإدارة صناديق التحوط متعددة الاستراتيجيات، ومعروفة باستراتيجياتها الاستثمارية المتنوعة وأساليب الاستثمار المبتكرة، مع أصول قيد الإدارة تبلغ $13 مليار دولار.

تحتفظ Schonfeld حاليًا بإجمالي $479 مليون في صناديق BTC المتداولة في البورصة، بما في ذلك $248 مليون في IBIT و$231.8 مليون في FBTC.

3) Boothbay Fund Management $380 مليون

Boothbay Fund Management هي شركة لإدارة صناديق التحوط مقرها نيويورك، أسسها أري جلاس، الذي يشغل منصب الرئيس، في عام 2011. تركز الشركة على الاستثمارات متعددة الاستراتيجيات وتستخدم نهجًا استثماريًا متنوعًا لتحقيق عوائد مستقرة.

استثمرت Boothbay Fund Management مبلغ $377 مليون دولار في صناديق Bitcoin المتداولة في البورصة، بما في ذلك $149.8 مليون دولار في IBIT، و$105.5 مليون دولار في FBTC، و$69.5 مليون دولار في GBTC، و$52.3 مليون دولار في BITB.

بالإضافة إلى الاستثمار في Bitcoin ETF، تتضمن محفظة Boothbays أيضًا مجموعة متنوعة من صناديق الاستثمار المتداولة، مثل SPDR SP 500 ETF Trust وiShares Russell 2000 ETF.

4) بريسبريدج كابيتال: $340 مليون

Bracebridge Capital هي شركة لإدارة صناديق التحوط يقع مقرها الرئيسي في بوسطن، ماساتشوستس، الولايات المتحدة الأمريكية، تأسست عام 1994. تغطي محفظة استثماراتها مجموعة متنوعة من فئات الأصول بما في ذلك الأسهم العالمية والسندات والعملات الأجنبية والعقود الآجلة وما إلى ذلك. تشتهر الشركة بتركيزها على استراتيجيات الاستثمار الكلي العالمية وأساليب البحث الفريدة والرؤى المتعمقة للسوق. تستند قرارات الاستثمار الخاصة بها عادةً إلى فهم عميق للاقتصاد العالمي والأسواق المالية، وهي ملتزمة بتقديم خدمات إدارة أصول ممتازة للعملاء المؤسسيين.

تحتفظ شركة Bracebridge Capital حاليًا بمبلغ $262 مليون في صندوق ARK 21 Shares Bitcoin ETF و $81 مليون في صندوق BlackRock ETF.

5) شركة أريستيا كابيتال المحدودة $163.4 مليون

شركة أريستيا كابيتال ذ.م.م هي شركة معروفة في مجال إدارة صناديق التحوط والاستثمار، تأسست عام 1997 ويقع مقرها الرئيسي في الولايات المتحدة. تركز الشركة على استراتيجيات الاستثمار المتنوعة، بما في ذلك تداول الأسهم والسندات والمشتقات والأدوات المالية الأخرى. وهي معروفة بأدائها الممتاز ورقابتها الصارمة على إدارة المخاطر. تركز استراتيجيتها الاستثمارية على النمو الطويل الأجل وتؤدي أداءً جيدًا في بيئات السوق المختلفة. وهي ملتزمة بتوفير حلول إدارة استثمارية فعّالة للعملاء العالميين.

أعلنت شركة Aristeia Capital Llc حاليًا أنها تمتلك $163.4 مليون دولار في استثمار IBIT.

6) جراهام كابيتال مانجمنت $98.8 مليون

شركة Graham Capital Management هي شركة إدارة صناديق تحوط معروفة في الولايات المتحدة. تأسست الشركة في عام 1994 ويقع مقرها الرئيسي في ولاية كونيتيكت. أسسها مدير الاستثمار الشهير كينيث تروبين.

باعتبارها شركة رائدة في إدارة صناديق التحوط، تركز شركة Graham Capital Management على تطبيق استراتيجيات استثمارية كمية ومنهجية لتحقيق عوائد مطلقة في بيئات سوقية مختلفة. وهي تدير كمية كبيرة من الصناديق على مستوى العالم، وتغطي محفظتها الاستثمارية فئات أصول متعددة مثل الأسهم والسندات والسلع والعملات الأجنبية. بالإضافة إلى أدائها الاستثماري الممتاز، تشتهر شركة Graham Capital Management أيضًا بإدارة المخاطر الصارمة والشعور العالي بالمسؤولية تجاه مصالح عملائها.

تحتفظ شركة Graham Capital Management بمبلغ $98.8 مليون دولار في استثمارات IBIT و $3.8 مليون دولار في استثمارات FBTC.

7) إدارة أصول IvyRock: $19 مليون دولار

IvyRock Asset Management هي شركة لإدارة صناديق التحوط مقرها هونج كونج تأسست في عام 2009 وتركز بشكل أساسي على السوق الآسيوية وتدير صناديق مختلفة من خلال أعمال إدارة الأصول.

تحتفظ شركة IvyRock Asset Management بحوالي $19 مليون دولار في صندوق BlackRocks الفوري Bitcoin ETF IBIT.

شركة استشارات استثمارية $3.8 مليار

تحتفظ مجموعة شركات الاستشارات الاستثمارية بأصول إجمالية تحت الإدارة تبلغ قيمتها حوالي $3.8 مليار دولار.

1) Horizon Kinetics LLC، $946 مليون

ومن بين شركات إدارة الاستشارات الاستثمارية المعلنة، تمتلك شركة Horizon Kinetics LLC الحصة الأكبر. والشركة هي شركة استشارية استثمارية مستقلة تأسست عام 1994 ويقع مقرها الرئيسي في نيويورك بالولايات المتحدة الأمريكية، وتدير أصول استراتيجيات استثمارية مختلفة، بما في ذلك صناديق الاستثمار المشتركة والحسابات المنفصلة والاستثمارات البديلة.

من السمات البارزة لشركة Horizon Kinetics التركيز على الأسواق غير التقليدية والأقل كفاءة. غالبًا ما تسعى الشركة إلى اغتنام الفرص التي لا تقدر قيمتها الحقيقية أو لا يفهمها السوق، مثل الأسهم ذات القيمة السوقية الصغيرة والأسهم العالمية والصناعات المتخصصة، بهدف الاستفادة من الاتجاهات طويلة الأجل وعيوب السوق.

تحتفظ شركة Horizon Kinetics LLC بمفردها بـ GBTC التابعة لشركة Grayscale بما يعادل $946 مليون دولار، وهي تحتل المرتبة الأولى بين شركات الاستشارات الاستثمارية وهي ثاني أكبر حامل لـ GBTC (الأولى هي Susquehanna International Group، والتي سيتم ذكرها لاحقًا).

2) مورجان ستانلي: $270 مليون

مورجان ستانلي هو بنك استثماري وشركة لإدارة الثروات مشهورة عالميًا ومقرها في نيويورك بالولايات المتحدة الأمريكية. تأسست الشركة في عام 1935 ونشأت من عائلة مورجان، عملاق مالي أمريكي. وباعتبارها واحدة من مقدمي الخدمات المالية الرائدين في العالم، يغطي نطاق أعمالها مجالات متعددة، بما في ذلك التمويل المؤسسي، والاستشارات الإدارية، والاكتتاب في الأوراق المالية، وإدارة الأصول، وإدارة الثروات، والخدمات المصرفية الاستثمارية. ويمكن القول إن مورجان ستانلي تتمتع بخبرة عميقة في الخدمات المصرفية الاستثمارية، وإدارة الأصول، وتداول الأوراق المالية، وإدارة الثروات وغيرها من المجالات.

تحتفظ شركة مورجان ستانلي حاليًا بمبلغ $269.9 مليون دولار في استثمارات Bitcoin ETF، والتي يتم استثمارها جميعًا في Grayscales GBTC، مما يجعلها ثالث أكبر حامل لـ GBTC.

3) مستشارو باين ريدج $210 مليون

تأسست شركة Pine Ridge Advisers في عام 2018 ومقرها في نيويورك، وهي شركة استشارية مالية معروفة بخبرتها في إدارة الثروات واستراتيجيات الاستثمار والتخطيط المالي. تتمثل مهمة الشركة في تزويد العملاء بحلول مالية شاملة ومخصصة، بدءًا من المستثمرين الأفراد إلى الشركات والمؤسسات.

حاليًا، تحتفظ Pine Ridge Advisers بإجمالي $205.8 مليون في صناديق Bitcoin الفورية المتداولة، بما في ذلك $83.2 مليون في BlackRocks IBIT، و$93.4 مليون في Fidelitys FBTC، و$29.3 مليون في Bitwises BITB.

4) إدارة الاستثمار ARK: $206 مليون

ARK Investment Management هي شركة استثمارية أسستها وتديرها كاتي وود. تأسست الشركة في نيويورك عام 2014 وتقوم بشكل أساسي بإجراء استثمارات موضوعية تعتمد على التقنيات المبتكرة، مثل تكنولوجيا الكمبيوتر، والابتكار في مجال الطاقة، والتكنولوجيا المالية، وما إلى ذلك. تركز العديد من صناديق الشركة على هذه الموضوعات.

تمتلك شركة ARK Investment Management مبلغ $206 مليون دولار في صندوق ARK 21 Shares Bitcoin ETF، والذي يعد أيضًا أحد شركات Woods من بين أول 11 صندوقًا متداولًا في البورصة للبيتكوين تم إطلاقه. منذ الموافقة على صندوق Bitcoin ETF، كانت شركة ARK Investment Management تشتريه باستمرار، ويمكن القول إنه تم إنتاجه ذاتيًا وبيعه ذاتيًا. ربما تدعو إلى الشراء الذاتي وتوسيع نطاق صندوق التداول لجذب المزيد من المستثمرين.

5) أوفاتا كابيتال مانجمنت المحدودة ($74 مليون)

Ovata Capital هي شركة إدارة استثمار مقرها هونج كونج تأسست في عام 2017 وتركز على الأسهم الآسيوية، مع تركيز الاستثمارات في أربعة قطاعات استراتيجية أساسية: التحكيم، والقيمة النسبية، والمدفوعة بالأحداث، والطويلة الأجل. مدير محفظة Ovata هو جون لوري، الذي عمل سابقًا في Millennium Management وElliott Management Corp. وفقًا للأخبار ذات الصلة، ارتفع صندوق Ovata بمقدار 10% العام الماضي، متفوقًا على نظرائه، وارتفع بمقدار 5.6% في الأشهر الأربعة الأولى من هذا العام.

حاليًا، تحتفظ شركة Ovata Capital بصناديق Bitcoin ETFs بقيمة إجمالية تزيد عن $74 مليون دولار أمريكي، بما في ذلك FBTC وGBTC وBITB وIBIT (لم يتم الكشف عن الأسهم المحددة).

6) Hightower Advisors: $68.34 مليون

Hightower هي شركة إدارة استثمار معروفة يقع مقرها الرئيسي في شيكاغو بالولايات المتحدة الأمريكية. تقدم الشركة مجموعة من حلول إدارة الثروات والاستثمار، بهدف تقديم خدمات احترافية للمستثمرين الأفراد والمكاتب العائلية وشركات إدارة الثروات والمستثمرين المؤسسيين. عملاؤها هم في الأساس أفراد ذوي ثروات عالية وصناديق عائلية ومنظمات خيرية وعملاء من الشركات.

تحتفظ شركة Hightower بأكثر من $68.34 مليون دولار أمريكي من صناديق الاستثمار المتداولة الفورية لعملة البيتكوين، بينما تدير الشركة إجمالي $122 مليار دولار أمريكي في الصناديق وتحتفظ حاليًا بمراكز في ستة صناديق استثمار متداولة فورية لعملة البيتكوين، بما في ذلك:

-

$44.84 مليون من Grayscale GBTC؛

-

$12.41 مليون في Fidelity FBTC؛

-

بلاك روك IBIT بقيمة $7.62 مليون؛

-

$1.7 مليون ARKB؛

-

Bitwise BITB مع $990,000؛

-

$790,000 فرانكلين EZBC.

7) روبريك كابيتال مانجمنت $60 مليون

شركة روبريك كابيتال مانجمنت هي شركة إدارة استثمار مقرها الولايات المتحدة تأسست عام 2008. تركز الشركة على الاستثمارات طويلة الأجل في أسواق الأسهم العالمية وتشتهر بأبحاثها المتعمقة ونهجها الاستثماري الاحترافي للغاية. تتضمن استراتيجيتها الاستثمارية بشكل أساسي التحليل الأساسي والتحليل الكمي وأبحاث السوق. يلتزم فريق الشركة باكتشاف الشركات ذات الإمكانات وآفاق النمو الطويلة الأجل وتحقيق الأهداف المالية للعملاء من خلال إنشاء وإدارة المحافظ الاستثمارية.

تملك شركة Rubric Capital Management حاليًا أكثر من $60 مليونًا في BlackRock Bitcoin Spot ETF.

شركة قابضة 1.35 مليار

مجموعة سسكويهانا الدولية $1.1 مليار

في تصنيف الشركات القابضة، يوجد في الواقع مستثمر واحد فقط مهم، وهو شركة SIG Holdings, LLC، الشركة الأم لمجموعة Susquehanna International Group. تُرجمت SIG باختصار إلى Susquehanna International Group.

Susquehanna International Group (SIG) هي شركة خدمات مالية أمريكية يقع مقرها الرئيسي في بلجرافيا، بنسلفانيا. وهي معروفة بأدائها المهني والفني في السوق المالية وتعتبر واحدة من أكبر شركات التداول الكمي في العالم. تأسست الشركة في عام 1987 على يد جيف ياس وآرثر دانتشيك وجويل جرينبرج. تدير SIG أعمالها في جميع أنحاء العالم، وتغطي تداول الأوراق المالية وتداول الخيارات وتداول العقود الآجلة وتداول المشتقات وإدارة الأصول والاستثمار في الأسهم الخاصة. يبلغ إجمالي حجم استثمارات الشركة حوالي 1.1 تريليون دولار أمريكي، لذا فإن Bitcoin ETF ليس سوى جزء صغير منها.

تحتفظ SIG بتسعة صناديق استثمارية متداولة في البورصة بقيمة إجمالية تبلغ 1.31 مليار دولار أمريكي، وأكبر كمية موجودة في Grayscales GBTC، بإجمالي شراء 17.27 مليون سهم بقيمة 1.09 مليار دولار أمريكي، مما يجعلها أكبر حامل لـ Grayscale GBTC.

لخص

في 11 يناير 2024، وافقت لجنة الأوراق المالية والبورصات الأمريكية (SEC) على إدراج 11 صندوقًا متداولًا في البورصة للعملة المشفرة Bitcoin وتداولها في البورصات لأول مرة ، وهو ما اعتبر حدثًا بارزًا في سوق العملات الرقمية. ولا شك أن الموافقة على صندوق بيتكوين المتداول في البورصة وغيره من صناديق الاستثمار المتداولة المرتبطة بالعملات المشفرة فتحت الباب أمام المستثمرين التقليديين لدخول هذه السوق الناشئة.

نظرًا لأن صناديق الاستثمار المتداولة المدرجة في البورصات تخضع لإشراف هيئة الأوراق المالية والبورصات، فإن الاستثمار في البيتكوين من خلال صناديق الاستثمار المتداولة أقل خطورة من الاستثمار المباشر في البيتكوين. بالإضافة إلى ذلك، في ظل الوضع الدولي المضطرب الحالي وظل خفض أسعار الفائدة من جانب بنك الاحتياطي الفيدرالي، فإن صناديق الاستثمار المتداولة الفورية للبيتكوين تشكل هدفًا استثماريًا أفضل للمؤسسات المالية التقليدية.

ولكن إذا كانت المؤسسات الكبيرة المعلنة تمتلك 20% فقط من إجمالي المليارات من الأصول، كما هو مبين في إحصاءات الملف 13 F، فمن الذي يشتري 80% المتبقية من الأصول؟ ومع تدفق كميات كبيرة من الأموال إلى هذه المنتجات المالية الرائدة، فهل سيؤدي ذلك إلى امتصاص كميات كبيرة من الأموال التي ربما كانت لتتدفق إلى الأسواق الأولية والثانوية، وهو ما قد يؤدي إلى نقص الاهتمام بالمشاريع الجديدة؟ نرحب بترك تعليقاتكم.

تم الحصول على هذه المقالة من الإنترنت: قائمة المؤسسات المالكة لأكبر صناديق الاستثمار المتداولة في البيتكوين: من هم كبار الحائزين؟

مقدمة حتى الآن، تعد هذه الجولة من دورة سوق العملات المشفرة الصاعدة الأكثر مللاً من حيث الابتكار التجاري. فهي تفتقر إلى مسارات ساخنة هائلة مثل DeFi وNFT وGamefi في سوق العملات المشفرة الصاعدة السابقة، مما أدى إلى نقص النقاط الساخنة للصناعة في السوق الإجمالية، ونمو المستخدمين والاستثمار في الصناعة والمطورين ضعيف نسبيًا. وينعكس هذا أيضًا في أسعار الأصول الحالية. طوال الدورة بأكملها، تستمر أسعار صرف معظم العملات البديلة مقابل BTC في خسارة الأموال، بما في ذلك ETH. بعد كل شيء، يتم تحديد تقييم منصات العقود الذكية من خلال ازدهار التطبيقات. عندما يكون تطوير وابتكار التطبيقات باهتًا، يصعب أيضًا زيادة تقييم السلاسل العامة. كفئة أعمال تشفير جديدة نسبيًا في هذا المجال، فإن هذا هو السبب في أن العديد من الشركات الناشئة في هذا المجال لا تزال تواجه تحديات كبيرة.