في الآونة الأخيرة، تلقت API 3 مؤخرًا $4 مليون دولار في تمويل استراتيجي، بقيادة DWF Labs وتبعها العديد من شركات رأس المال الاستثماري المعروفة. لفترة طويلة، كان مسار أوراكل يهيمن عليه بشكل أساسي أوراكل الطرف الثالث الممثلة بواسطة Chainlink. لقد فوجئت أيضًا عندما رأيت هذا الخبر ~ لماذا حصلت API 3 على التمويل؟ هل ستكون معطلة للأوراكل التقليدية؟ ما هو تفردها؟ كمشروع واجهة برمجة تطبيقات لامركزية (dAPI)، يتم تعريف API 3 على أنها أوراكل من الطرف الأول. من خلال شبكة OEV الرائدة والمبتكرة (القائمة على ZK-Rollup)، فإنها تحل المشكلات الشائعة المتمثلة في ثقة وسطاء أوراكل من جهات خارجية، وانخفاض شفافية البيانات، والتحكم في OEV (قيمة أوراكل القابلة للاستخراج).

1. هل يستطيع العراف حقًا التنبؤ بالمستقبل؟

مصطلح أوراكل أسطوري إلى حد ما ويمكن أن يضلل الجمهور بسهولة. ولكن في الواقع، يشير إلى أداة توفر بيانات حقيقية خارج السلسلة العقود الذكية على السلسلة، ولكن ما هو الحقيقي؟ كيف نضمن سلامة العرافة نفسها؟ هل يمكن للعرافة أن تفعل الشر؟ هل يمكن أن تتواطأ عدة أوراكل؟ كيف نفهم OVM (قيمة قابلة للاستخراج من أوراكل)؟

في الربع الأول من عام 2024، بعد الارتفاع الأخير في عملة البيتكوين، حطمت القيمة الإجمالية للرموز المقفلة في مشاريع DeFi أيضًا مستوى مرتفعًا جديدًا، حيث وصلت إلى $175 مليار، وهو ما يزيد بنحو 70% عن $103 مليار في الربع الرابع من عام 2023. لطالما تم تسمية أوراكل بأنها جوهر DeFi. في مجال DeFi، تعتمد البورصات اللامركزية (DEX) ومنصات الإقراض ومنصات تداول المشتقات على بيانات الأسعار الدقيقة للعمل. في أوائل عام 2023، تم التلاعب بعقد أوراكل TellorFlex الذي يستخدمه BONQ، وهو بروتوكول إقراض لامركزي على سلسلة المضلعات استخدم المهاجم تكلفة أقل لتعديل عرض أسعار أوراكل ثم حقق أرباحًا ضخمة لإقراض الرهن العقاري، مما أدى إلى خسارة حوالي $88 مليون دولار لطرف المشروع. نظرًا لأن الهجمات الناجمة عن مشاكل عرض أسعار أوراكل شائعة بالفعل، يمكن ملاحظة أن البيانات الشفافة والموثوقة خارج السلسلة هي الضمان الأساسي لدعم تشغيل dApp.

2. كيف يقوم أوراكل بربط خارج السلسلة وداخلها؟

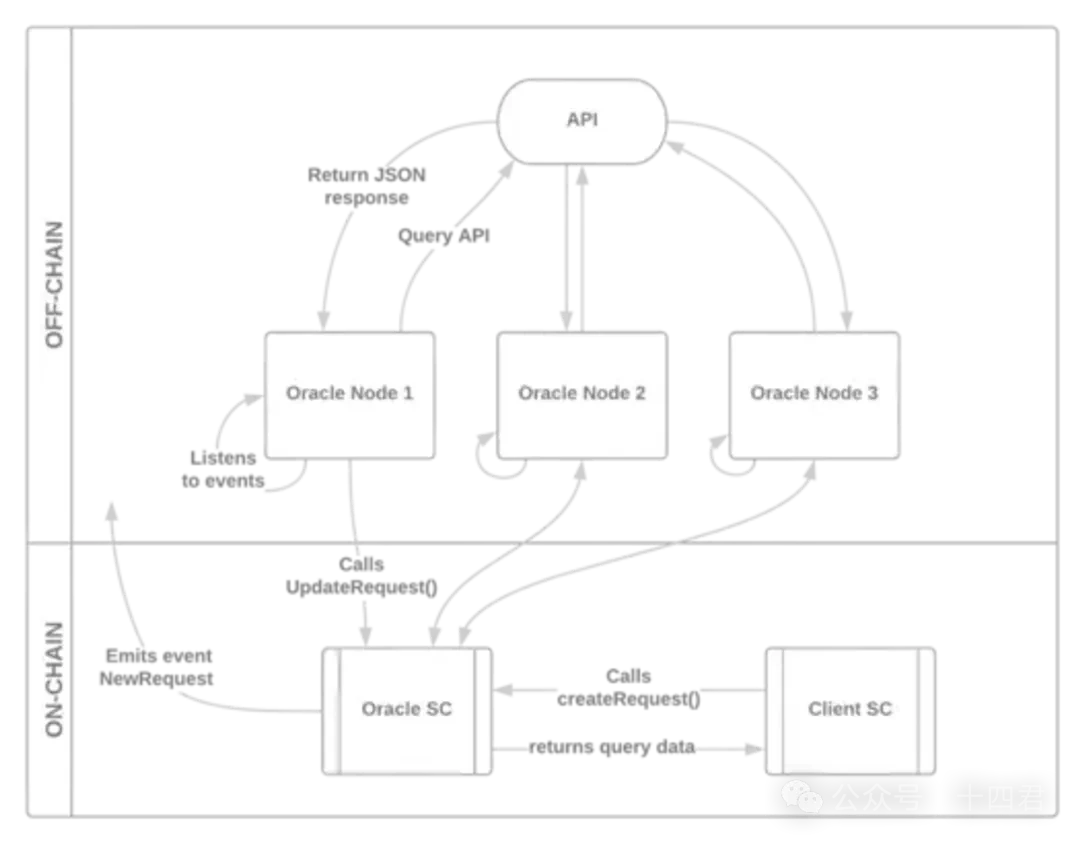

تتمثل طرق عمل Oracle بشكل عام في التحميل المجدول، والتوجيه بالأحداث، والطلب والاستجابة. وباستخدام العملية العامة للطلب والاستجابة كمثال، يتم تقسيمها تقريبًا إلى الخطوات الأربع التالية:

-

الخطوة 1: على السلسلة، يبدأ تطبيق dApp المتصل طلبًا (معاملة في الأساس)، ويطلق عقد خادم Oracle حدثًا على السلسلة

-

الخطوة 2: خارج السلسلة، تستمع عقد أوراكل إلى الأحداث للحصول على المعلومات والحصول على معلومات دقيقة خارج السلسلة من خلال أنظمتها الخاصة

-

الخطوة 3: خارج السلسلة على السلسلة، يوفر Oracle البيانات لعقد خادم Oracle في شكل معاملة

-

الخطوة 4: على السلسلة، يقوم عقد خادم Oracle بإرجاع البيانات إلى المتصل (DApp). هناك حلين: الدفع النشط والاستعلام الثانوي Dapp.

سأقدم تفسيرا موسعًا لهذه العملية:

أولاً وقبل كل شيء، فإن الطلب على السلسلة هو طلب عام، لأن الأحداث هي آلية مشتركة في سلاسل الكتل المستندة إلى EVM، مما يعني أن الشبكة بأكملها يمكن أن تعرف أن Dapp يحتاج الآن إلى xx معلومات.

ثانيًا، الدفع خارج السلسلة غير ذري، حيث يتم إكمال المعاملات داخل السلسلة في الوقت الفعلي، ويجب أن يكون للبيانات خارج السلسلة فترة زمنية معينة

أخيرًا، إذا كان هناك طلب مخصص على السلسلة، يمكن تحويل العراف إلى دور محايد لجهة خارجية، ثم دفعه إلى Dapp. ومع ذلك، سيتم الحصول على معظم بيانات السوق العامة، مثل سعر BTC في الوقت الفعلي، بواسطة Dapp نفسه عن طريق استدعاء العقد مرة أخرى. بالطبع، يحتوي العراف نفسه أيضًا على آلية إعداد تقارير منتظمة، والأنواع المذكورة أعلاه هي نفسها بشكل أساسي.

3. انفصال القمر، مسار أوراكل المضطرب

ومع ذلك، لا تقتصر تقنية البلوك تشين على التمويل اللامركزي. فمن خلال أوراكل، تستطيع التطبيقات اللامركزية الحصول على بيانات خارج السلسلة بشكل آمن وفعال، وبالتالي توسيع نطاق أعمالها وسيناريوهات تطبيقها بشكل كبير، مما يسمح لاتجاه أعمالها بالتوسع إلى التمويل والتأمين وإدارة سلسلة التوريد وإنترنت الأشياء والمزيد من المجالات.

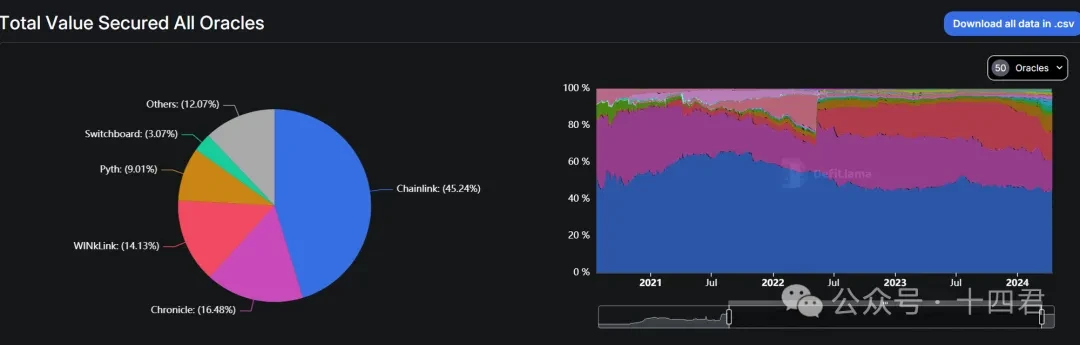

يسمح لنا سوق اليوم باستخدام البيانات من منصة defillama لإظهار أن Chainlink لا تزال في وضع قيادي ثابت، مع وصول TVS (القيمة الإجمالية للأصول المقومة بالدولار الأمريكي المودعة في السوق والمضمونة بالبنية التحتية الرئيسية مثل oracles) إلى 45% من السوق بأكمله.

سيجد القراء المتأنون أن المنحنى الموجود على الجانب الأيمن من الشكل أعلاه تعرض لصدمة عنيفة في مايو 2022. وكان المحفز هو انهيار LUNA الشهير في عام 2022. من 7 مايو إلى 13 مايو 2022، شهدت العملة المستقرة الخوارزمية الرائدة UST انفصالين وسقطت في النهاية في دوامة الموت. انهارت كل من LUNA وUST. في الوقت نفسه، واجهت العديد من المشاريع التي تستخدم أوراكل داخلية مشاكل خطيرة بسبب استجابتها غير المناسبة لتقلبات الأسعار.

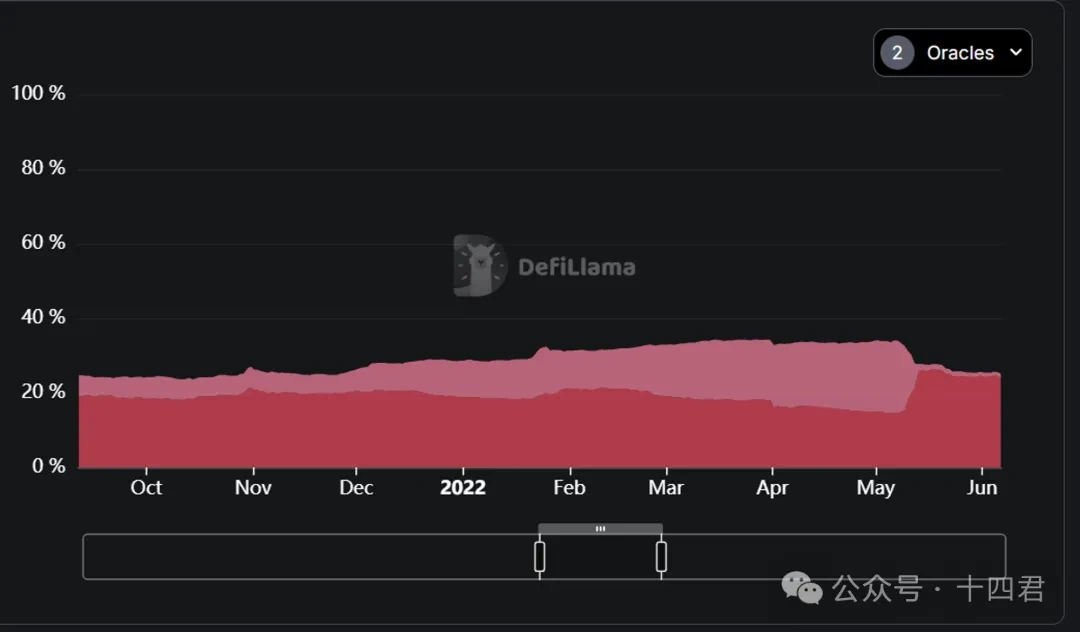

من الواضح من الشكل أدناه أنه في مايو 2022، انخفضت حصة السوق من أوراكل الداخلية (باللون الوردي في الشكل أدناه) بشكل حاد. استحوذت أوراكل كرونيكل (باللون الأحمر في الشكل أدناه) على هذه الموجة من الزيارات بشكل جيد للغاية واستولت بشكل أساسي على السوق التي فقدتها أوراكل الداخلية.

4. معضلة أوراكل الطرف الثالث

وبعيدًا عن الأحداث التي صدمت الصناعة، يبدو أن تطوير أوراكل قد توقف. وبالفعل، نظرًا لموقعها الواضح في الصناعة، فهي أداة لربط البيانات داخل وخارج السلسلة، مما يؤدي إلى وظائف المنتج البسيطة نسبيًا.

ال الأكثر انتقادا هو نموذج الربح في الوقت الحاضر، تتركز نقاط الربح الخاصة بها على اتجاهين رئيسيين: رسوم اشتراك البيانات وتقدير الرموز التي يصدرها طرف المشروع. من الواضح أن نموذج ربح اشتراك البيانات الفردي يولد إيرادات محدودة. مع الأخذ في الاعتبار وظيفة الشحن VRF (التسلسل العشوائي القابل للتحقق) التي توفرها Chainlink كمثال، في إشارة إلى متصفح blockchain Etherscan، أحصى المؤلف عدد الرموز المقفولة في عقود إصدارات VRF V1 و V2، والتي تبلغ حوالي 370.000 (7 + 30). عند حساب سعر الصرف الحالي لـ LINK ($16)، يبلغ إجمالي الإيرادات حوالي 6 ملايين دولار أمريكي. منذ إطلاق VRF V2 في نهاية فبراير 2022، بلغ متوسط إجمالي الإيرادات البالغ 4.8 مليون دولار أمريكي حوالي 170.000 دولار أمريكي (1.1 W LINK) شهريًا. وبالمقارنة بالحجم الكبير لـ Chainlink، فإن هذه الأرباح هي في الواقع قطرة في الدلو. أما بالنسبة لتوقع تقدير الرمز، فهو يعتمد على الرأي الشخصي.

ومع ذلك، نظرًا لخصائص الطرف الثالث، فإن أوراكل نفسه في وضع محايد نسبيًا وبدأ في إلحاق الضرر بالبنية التحتية الأمنية لطبقة التطبيق. إذا تمكنا من كسر الانطباع التقليدي للبرمجيات الوسيطة وتنفيذ التوسع الوظيفي المتمايز والمنهجي، فيمكننا زيادة هامش الربح. على سبيل المثال، يعتمد LayerZero، كجسر نموذجي عبر السلسلة، على رأس طلب العقدة الخفيف للغاية الذي يحمله أوراكل للأمان.

باختصار، تتجلى معضلة العرافة على مستوى السوق. فهي محدودة بالعيوب الطبيعية التي يفرضها نموذج التشغيل، مع الوظائف الفردية، والأرباح الضئيلة، وقابلية التوسع غير المتطورة.

ومع ذلك، إذا قمنا بتوسيع نموذج تنفيذ ما يسمى بالعرافة الخارجية، فسنجد أن مشكلتها تأتي أيضًا من عامل الطرف الثالث. وباعتبارها عرافًا جديدًا، يتم وضع API 3 كعراف من الطرف الأول.

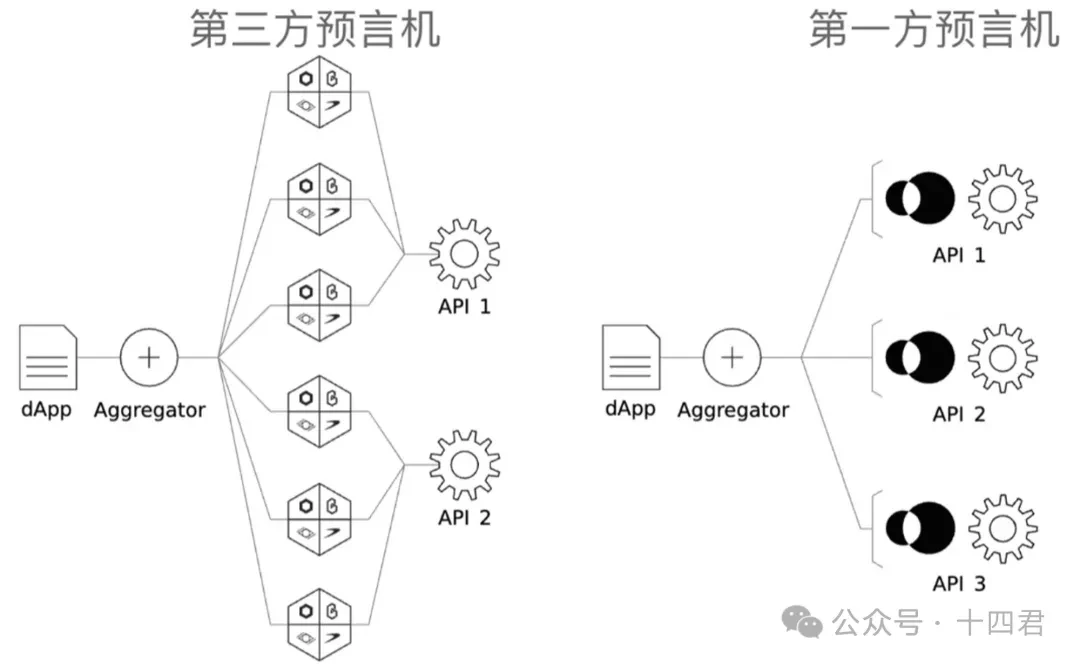

4.1 مقارنة بين Oracles الخاصة بالجهات الخارجية والجهات الخاصة بالجهات الأصلية

API 3 chooses to activate the comprehensive operation and maintenance service capabilities of API service nodes as the entry point, and uses a more web3 Native (lightweight + modular) approach to build a bridge between oracle demanders and suppliers. API operators can quickly build their own oracle nodes based on the Airnode solution provided by API 3.

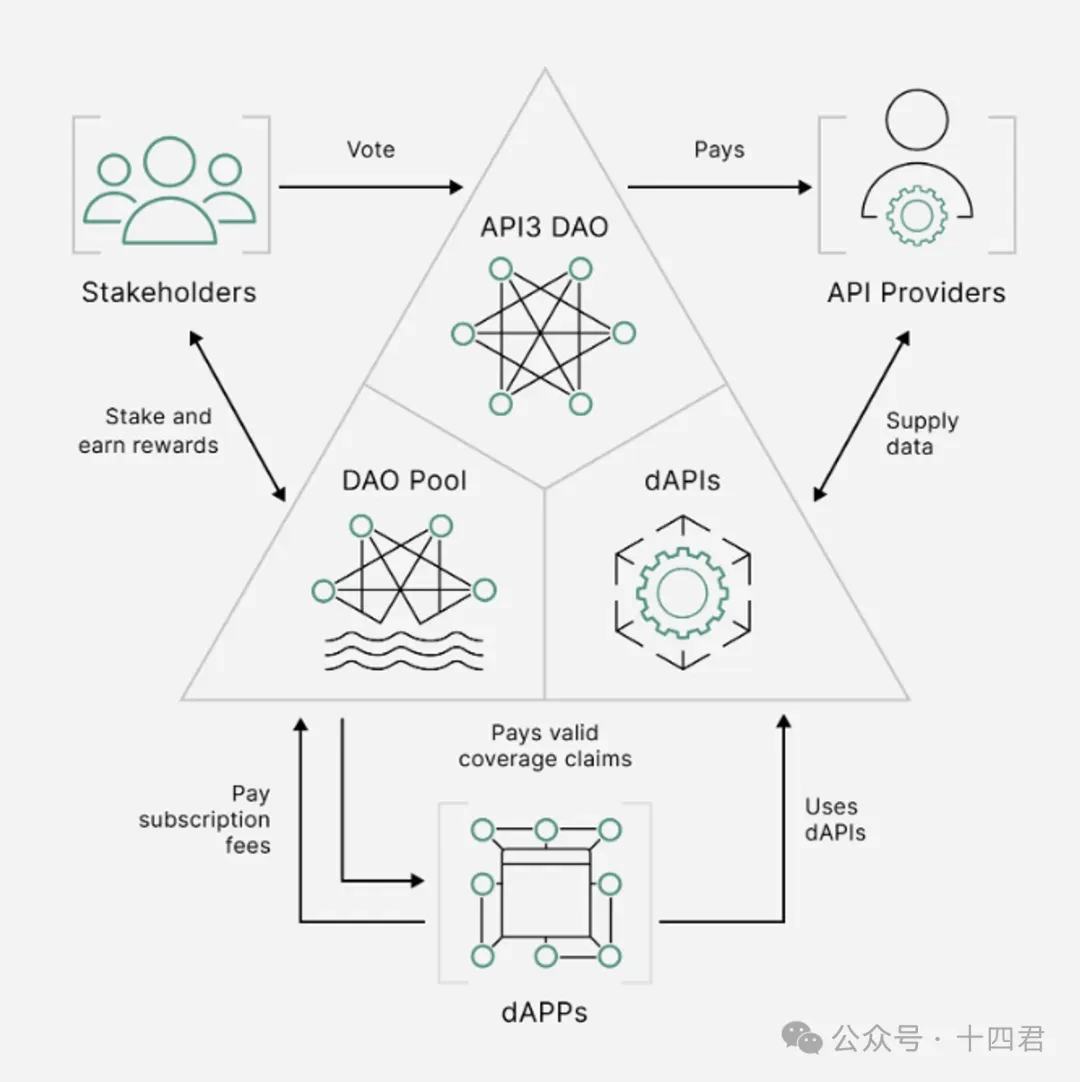

كمشروع تابع لجهة خارجية، مقارنة بمورد واجهة برمجة تطبيقات أوراكل التقليدي من جهة خارجية → أوراكل → عملية عمل Dapp، تسمح عملية تحويل Dapp إلى API 3 (مورد واجهة برمجة التطبيقات + أوراكل) → لموردي واجهة برمجة التطبيقات بالسيطرة. لم يعد هؤلاء مجرد عمال تابعين لجهة خارجية من أوراكل ولديهم رأي أكبر.

كما هو موضح في الشكل أعلاه، بدون تدخل طرف ثالث، يتم تقليل ارتباط البيانات. عندما يتم دمج مزود واجهة برمجة التطبيقات ودور أوراكل، فلن يكون هناك أي سؤال حول مصدر البيانات، لأنه يتم جلب سمعة مزود واجهة برمجة التطبيقات إلى السلسلة جنبًا إلى جنب مع البيانات .

بسبب استراتيجية الربط القوية بين سمعة موردي واجهة برمجة التطبيقات والبيانات التي يقدمونها، فإن التتبع بسيط، ولا يُسمح لهم من الناحية الفنية بارتكاب الشر (دون اكتشافهم). في الوقت نفسه، توجد آلية هامش كنسخة احتياطية. حتى إذا قدم مورد واجهة برمجة التطبيقات بيانات كاذبة لتحقيق مصلحة ذاتية، فلا يزال بإمكان المستخدمين المتضررين تقديم شكوى للحصول على تعويض. بالنسبة للأحداث المتشابكة (مثل المستخدمين الذين يشكون بخبث من الاحتيال في التأمين)، فسوف يدخلون نظام المحكمة على السلسلة للتحكيم. من خلال آلية التأمين التي توفرها API 3 DAO اللامركزية بالكامل، يمكن لـ API 3 معاقبة موردي واجهة برمجة التطبيقات إلى أقصى حد وتقديم تعويض للمستخدمين المتضررين.

5. فهم متعمق للنموذج الاقتصادي الرمزي API3 DAO

API3 تمكن آلية المشاركة في DAOs API3 نموذج اقتصادي رمزي للعمل بشكل مستقر من خلال ردود الفعل الإيجابية والسلبية.

5.1 آلية حوكمة التعهد

آلية التخزين هي عملية روتينية لحوكمة DAO. التخزين لتحقيق الربح وحوكمة التخزين هي أيضًا نقطة البداية للاقتصاد الدائري. بالإضافة إلى ذلك، تم تحسين API 3 أيضًا:

-

ماذا لو هرب المتعهد بعد استلام دخل التعهد؟ سيتم تأخير دخل التضخم (الرموز الجديدة) الناتج عن تعهد المستخدم وسيتدفق إلى مجموعة التعهدات بشكل افتراضي.

-

ما الذي يمكن أن تفعله الرموز المميزة في مجموعة الرهان؟ يمكن استخدامها لتعويض المستخدمين عن الخسائر.

-

كيف يمكن تثبيت سعر عملة تجمع الرهان؟ تتحكم واجهة برمجة التطبيقات 3 في التضخم من خلال آلية الحرق وقفل الرمز: في مقابل الحصول على خدمات dAPI، يحتاج المستخدمون إلى حرق رموزهم الخاصة أو قفل رموزهم الخاصة.

5.2 حلقات التغذية الراجعة الإيجابية والسلبية

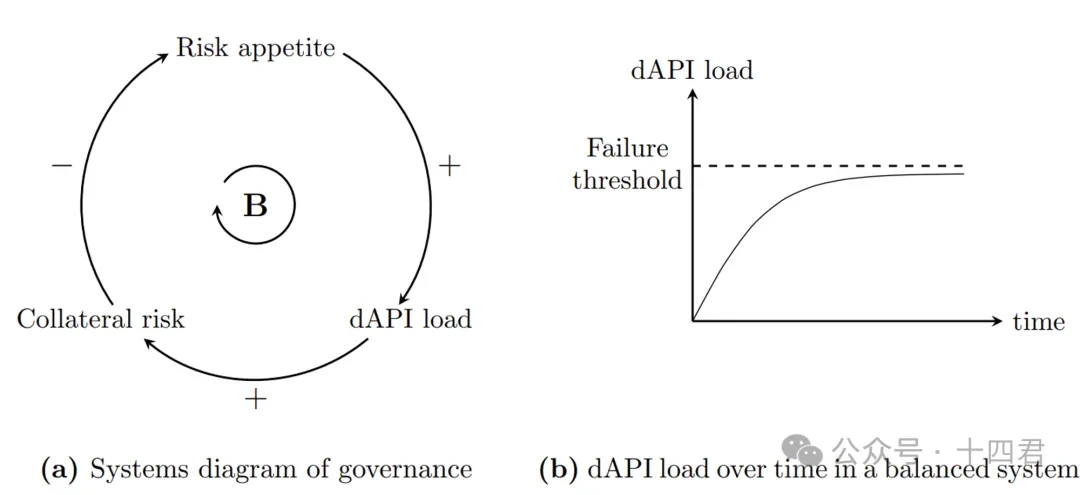

في هذه الحالة، ما هو اتجاه عدد الرموز في مجموعة الرهان؟ هل سيكون هناك توسع غير منظم أو انهيار بسبب عدم دفع التعويضات الكافية؟ دعنا نحلل ذلك:

-

مع زيادة عدد مستخدمي dAPI، ستزداد مخاطر النظام (ستزداد تكاليف تشغيل النظام مع عدد المستخدمين)، وسيزداد عدد الأحداث التي تحتاج إلى تعويض. في هذا الوقت، ستنخفض الرموز في مجموعة الرهان (لتعويض المستخدمين المتضررين)، وستتضرر مصالح المتعهدين (والمديرين) بسبب سوء الإدارة. ولكن في الوقت نفسه، يعني انخفاض عدد الرموز في مجموعة الرهان أيضًا أن عدد الرموز المتدفقة إلى السوق سيزداد. نظرًا لأن الرموز التي يحتفظ بها المستخدمون تتأثر بالتضخم، فمن أجل مصالحهم الخاصة، سيظل جزء كبير من الرموز يتدفق إلى مجموعة الرهان.

-

عندما ينخفض عدد مستخدمي dAPI، تنخفض مخاطر النظام، وستزداد الرموز في مجموعة الرهان تدريجيًا، وسيصبح عدد الرموز المتدفقة إلى السوق نادرًا. ومع ذلك، هذا لا يعني أن عدد الرموز في مجموعة الرهان سيستمر في الزيادة. سيتحكم API 3 DAO بشكل ديناميكي في دخل الرهان (ومعدل التضخم) لملاءمته لقيمة صحية مستهدفة.

-

يمكن أن تشكل الحالتان أعلاه دورة إيجابية وسلبية كما هو موضح في الشكل الأيسر أدناه (أ). عندما يصل أي موقف إلى الحد الأقصى، سيقوم النظام بتنظيم نفسه، وسيميل مستخدم dAPI إلى الاستقرار كما هو موضح في الشكل الأيسر أدناه (ب)، مما يجعل النظام يعمل في النهاية في حالة صحية.

في الواقع، كان هذا النوع من رموز الحوكمة على غرار Dao شائعًا منذ فترة طويلة في حوكمة DeFi المختلفة. على سبيل المثال، يعتبر MakerDao's DAI، وهو معيار تنفيذ مفصل للعملات المستقرة اللامركزية الذي قمت بتحليله من قبل، رائدًا في MKR:

ومن الجميل بشكل خاص آلية المزاد الرباعية: لمزيد من القراءة: مقال واحد يوضح - أحدث مقترحات DeFI King AAVEs بشأن عملة GHO المستقرة

ومن بينها عمود الإفلاس، أربعة مزادات.

ومن ثم، فإن حوكمة نمط DAO هي نمط التشغيل السائد لتحقيق الاستقرار الاقتصادي، ولكن ابتكارات API 3 ليست أقل شأنا منه.

6. مزايا فريدة – شبكة OEV الرائدة (تعتمد على ZK-Rollup)

6.1 ولادة OEV

على غرار MEV (القيمة القابلة للاستخراج من المنجم)، يشير OEV (القيمة القابلة للاستخراج من أوراكل) إلى استخدام أوراكل لموقعه لاستخراج القيمة التي قد تذهب بخلاف ذلك إلى طرف ثالث. تلتقط MEV القيمة من خلال ترتيب المعاملات، بينما تستخرج OEV القيمة من خلال الاستفادة من فروق الأسعار بين السلسلة وخارج السلسلة، مثل بيانات السوق الرئيسية أو إثارة أحداث رئيسية على السلسلة (مثل التصفية).

لفهم كيفية إنشاء OEV، نحتاج أولاً إلى معرفة المشكلات الحالية التي تواجهها Oracles: نظرًا لتكلفة تحميل البيانات إلى السلسلة، فإن Oracles تتبنى حاليًا آلية تحميل البيانات بانتظام، ويتم تعيين الفاصل الزمني ضمن نطاق صغير نسبيًا. في الوقت نفسه، لتجنب التقلبات الضخمة في الأسعار في الأمد القريب والتي تؤثر على السوق، تحدد Oracles عمومًا حدًا. عندما يصل نطاق تقلب الأسعار إلى الحد الأقصى في فترة زمنية قصيرة، فسيؤدي ذلك إلى تشغيل التحديث بنشاط.

على الرغم من أن هذا العلاج يمكن أن يخفف من بعض المشاكل، إلا أنه لا يمكن حل مشكلة زمن انتقال البيانات بشكل أساسي. عادة ما يكون سوق DeFi متقلبًا للغاية، وقد تتغير أسعار الأصول بشكل كبير في فترة زمنية قصيرة. لا يمكن الاستهانة بعدم اليقين الذي جلبته وظيفة تغذية الأسعار في سوق DeFi.

في هذه الحالة، يكون الباحثون عن الربح من الأطراف الثالثة أشبه بمن لديهم منظور إلهي. من خلال الاستفادة من التأخير الزمني في تحديثات البيانات، يمكنهم تحقيق أرباح ضخمة، وبالتالي يتم إنشاء OEV.

بالنسبة للتطبيقات اللامركزية التي تعتمد على أوراكل، فإن أي تحديث أو فقدان لمصادر البيانات قد يخلق فرصًا لـ OEV، مثل التشغيل المسبق والتحكيم والتصفية. نظرًا لأنه من الصعب الحكم على ملكية القيمة القابلة للاستغلال الناتجة عن تأخيرات مصدر البيانات، فإن البيانات الموجودة على السلسلة نفسها لها تقلب معين، لذلك إذا تأخرت البيانات الموجودة على السلسلة قليلاً ولم تتمكن من تحديد مشكلة أوراكل، فلا يمكن القول إن القيمة القابلة للاستغلال الناتجة عن هذا الجزء من التأخير تم إنشاؤها بشكل ضار بواسطة أوراكل.

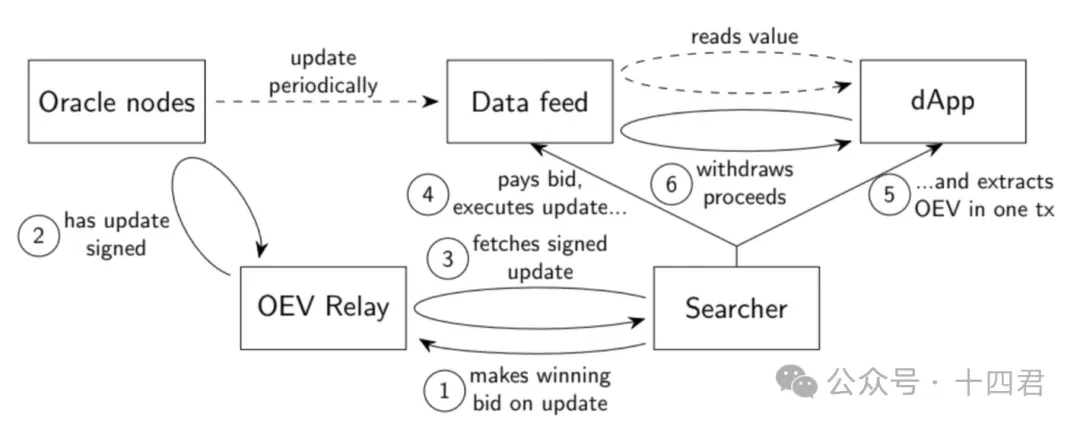

6.2 أو شبكة السيارات الكهربائية - ساحة مزادات متعددة الأطراف

بسبب وجود OEV، يتعرض المستخدمون والتطبيقات اللامركزية، باعتبارهما طرفين في التفاعل، للخداع من قبل أطراف ثالثة، وهو موقف لا يريد أي من الطرفين رؤيته بوضوح. وجدت API 3 أن Oracle لديه حق الأولوية في رفض التقاط جميع هذه القيم المسربة (قوة تسعير البيانات الموجودة على السلسلة)، لذلك تم اقتراح OEV NetWork.

باعتبارها شبكة تعتمد على Polygon zk rollup، فهي عبارة عن منصة مزاد منفصلة لتدفق الطلبات (أي نية المشاركين لتغيير حالة blockchain هي أمر) والتي تبيع بالمزاد الحق في تحديث بيانات dAPI.

طورت API 3 منصة مزاد خاصة بها، مما أدى إلى إزالة الاعتماد على الخدمات الخارجية، مما يسمح بمشاركة OEV بين أصحاب المصلحة دون الحاجة إلى مشاركة الأرباح مع منصة المزاد، واستيعاب OEV عبر جميع سلاسل الكتل التي تدمج موجزات البيانات.

يمكن للمزايد الناجح الحصول على حق تحديث البيانات من dAPI وتحديث بيانات السعر. سيتم إرجاع معظم الأرباح من المزاد إلى dApp، وسيتم إرجاع جزء صغير جدًا إلى API 3 لتغطية تكاليف التشغيل. من الواضح أن المزاد سيُجرى فقط عندما يعتقد المزاد (الطرف الثالث) أن تكلفة المزاد أقل من الربح الذي يجلبه السعر المحدث. لذلك، سيكون الطرف الثالث مربحًا أيضًا. كمستخدم لمنصة dApp، يبدو أنه لا توجد فائدة فعلية من المشاركة في توزيع الفوائد. في الواقع، بفضل مصدر البيانات عالي الجودة الذي توفره dAPI إلى dApp، يمكنه إجراء المعاملات وإدارة المخاطر بشكل أفضل، وسيحصل على فوائد محتملة.

تظهر دورة حياة المزاد في الشكل أدناه. عندما يجد الباحث قيمة متاحة للبيع، فإنه يبدأ المزايدة. وبعد فوز الباحث بالمزايدة، فإنه يحصل على الحق في تحديث بيانات واجهة برمجة التطبيقات الخاصة بعقدة أوراكل. وبعد دفع رسوم المزاد، يمكنه ممارسة هذا الحق في تحديث بيانات واجهة برمجة التطبيقات الخاصة بعقدة أوراكل. رسوم المزاد المدفوعة هي OEV الملتقطة، والتي تتدفق إلى dApp.

الاتجاه الطبيعي للمزاد هو أن الطرف الثالث (الباحث) سوف يزيد سعر المزايدة بشكل أكبر للحصول على أرباح محتملة. كلما ارتفع سعر المزاد، كلما كان الفرق بين OEV الفعلية وOEV الملتقطة أصغر.

أما بالنسبة لحجم هذه الفطيرة، فقد يكون من الأفضل أن ننتظر ونرى ونحكم عليها بعد أن تعمل شبكة الاختبار بثبات لفترة من الوقت. إن نتيجة المزاد هي وضع مربح للجانبين تقريبًا للأدوار الأربعة لتطبيق dApp وعقدة Oracle API 3 والطرف الثالث ومستخدمي dAPP. يتم تقليل dAPP الذي يصل إلى مصدر بيانات API 3 بواسطة الطرف الثالث، مع التقاط معظم قيمة OEV، لأن الشكل النهائي للمنافسة في السوق يجب أن يكون المنافسة بين الأطراف الثالثة. من أجل البحث عن مساحة الربح، سيتم ضغط أرباح الأطراف الثالثة تدريجيًا، ويجب أن يكون المستفيد النهائي هو dApp. بالنسبة لـ API 3، يمكن استخدام جزء صغير من قيمة OEV للحفاظ على تشغيل مسار أعمال OEV. بالنسبة للأطراف الثالثة، يمكنهم أيضًا الحصول على حصة منها. بالنسبة لمستخدمي dApp، من خلال تحفيز المشاركين من جهات خارجية متخصصة للغاية لتوفير طرق أكثر إفادة لتحديد متى يجب تحديث نقاط البيانات على السلسلة، يمكن تحسين التفصيل، مما سيؤدي في النهاية إلى فوائد مستخدمي dAPP.

في هذه المرحلة، نجح حل مزاد OEV القائم على API 3 في حل مشكلة توزيع الأرباح بين أطراف متعددة إلى أقصى حد، وتم إرجاع الأرباح الزائفة الأصلية للطرف الثالث إلى أصحاب المصلحة المعنيين. هذا الحل أنيق حقًا.

قراءة إضافية: تقرير بحث UniswapX (الجزء 1): تلخيص سلسلة تطوير V1-3 وتفسير مبادئ وابتكارات وتحديات الجيل التالي من DEX لفهم آلية المزاد الخاصة بـ UniswapX.

7. ملخص

تقوم API 3 ببناء نظام بيئي ذاتي القيادة يعتمد على اقتصاديات الرمز الخاصة به، مما يجعل تشغيل النظام أكثر استقرارًا من خلال تنظيم التغذية الراجعة الإيجابية والسلبية.

في الوقت نفسه، قامت شبكة OEV المقترحة بواسطة API 3 بحل مشكلة تدفق OEV بذكاء من خلال تقديم آلية مزاد لحقوق تحديث أسعار dAPI، ونقل الصراع بذكاء بين Oracle و dApp الناجم عن OEV إلى طرف ثالث.

مع شعبية وتطور التطبيقات اللامركزية، سيستمر الطلب على خدمات أوراكل الموثوقة والآمنة في النمو، ويبدو أن النموذج الأولي للجيل القادم من أوراكل قد ظهر.

ومع ذلك، تواجه API 3 أيضًا بعض التحديات.

إن أي نموذج اقتصادي لا يمكن أن يعمل بشكل مستقر على المدى الطويل لمجرد أنه تم تحديده وتصميمه في البداية. وغالباً ما تقع العملية اللاحقة في موقف الإفراط في الحكم أو إهمال الحكم.

علاوة على ذلك، فإن جوهر مزاد API هو قياس السمعة والفوائد. إنه في الأساس نموذج متفائل، وليس نموذجًا متشائمًا (ZK). على الرغم من أن LayerZero، الذي يتبنى أيضًا بنية السمعة هذه، لم يواجه أي مشاكل في السوق منذ تشغيله المستمر، حتى أن الجمع عالي المخاطر بين Oracle + Cross-Chain Bridge أثبت أمانه، ولكن لا تزال هناك مخاطر. إن المقامرة المستمرة على السمعة تعني أن فوائد السوق للمشاركين يجب أن تكون عالية بما يكفي، وهو ما يرتبط ارتباطًا وثيقًا بتطوير سوق API 3.

أخيرًا، ليس من السهل التنافس على سوق أوراكل. والسبب الجذري هو أن ما تقدره كل Dapp أكثر ليس فقط القدرة على توفير البيانات، ولكن أيضًا وضع الطرف الثالث للأوراكل نفسه. الآن كسرت API 3 هذه النقطة، لكن Dapps نفسها يمكنها أيضًا المشاركة في المزادات، مما يجعل المستخدمين قلقين حتمًا بشأن ما إذا كانوا سيتواطؤون، على الرغم من أن هذا يعني أيضًا المقامرة على سمعة Dapp الخاصة بهم. بالإضافة إلى ذلك، ليس من المستحيل متابعة العلامات التجارية القديمة مثل chainlink، ويمكنها أيضًا إصدار المزيد من OEV لمواصلة السيطرة على السوق.

تم الحصول على هذه المقالة من الإنترنت: تحليل متعمق لـ API3، وهو برنامج Oracle Track Disruptor الخاص بـ OVM

ذات صلة: إنجاز جديد في الامتثال في عالم التشفير: الموافقة أخيرًا على صندوق Ethereum spot ETF

في 23 مايو، بالتوقيت المحلي في الولايات المتحدة، وافقت لجنة الأوراق المالية والبورصات الأمريكية (SEC) رسميًا على جميع صناديق Ethereum المتداولة في البورصة، مما يوفر للمستثمرين فرصة جديدة للاستثمار في Ethereum من خلال القنوات المالية التقليدية. يُنظر إلى هذا القرار على أنه تأييد كبير لصناعة العملات المشفرة، ليصبح ثاني صندوق متداول للعملات المشفرة معتمد من قبل لجنة الأوراق المالية والبورصات بعد صندوق Bitcoin المتداول في البورصة الفوري. تجدر الإشارة إلى أنه على الرغم من الموافقة على 19 نموذجًا من صناديق Ethereum المتداولة في البورصة الفورية المتعددة، بما في ذلك BlackRock وFidelity وGrayscale، لا يزال مصدرو الصناديق المتداولة في البورصة بحاجة إلى بيانات تسجيل S-1 الخاصة بهم لكي تدخل حيز التنفيذ قبل أن يتمكنوا من بدء التداول رسميًا. بدأت لجنة الأوراق المالية والبورصات للتو في مناقشة نموذج S-1 مع المصدر، وقد يستغرق الأمر بعض الوقت لمراجعته عدة مرات. إنه ...