تم تصفية المؤسس أخيرًا، فهل أصبحت شركة Curves Flywheel مفلسة تمامًا؟

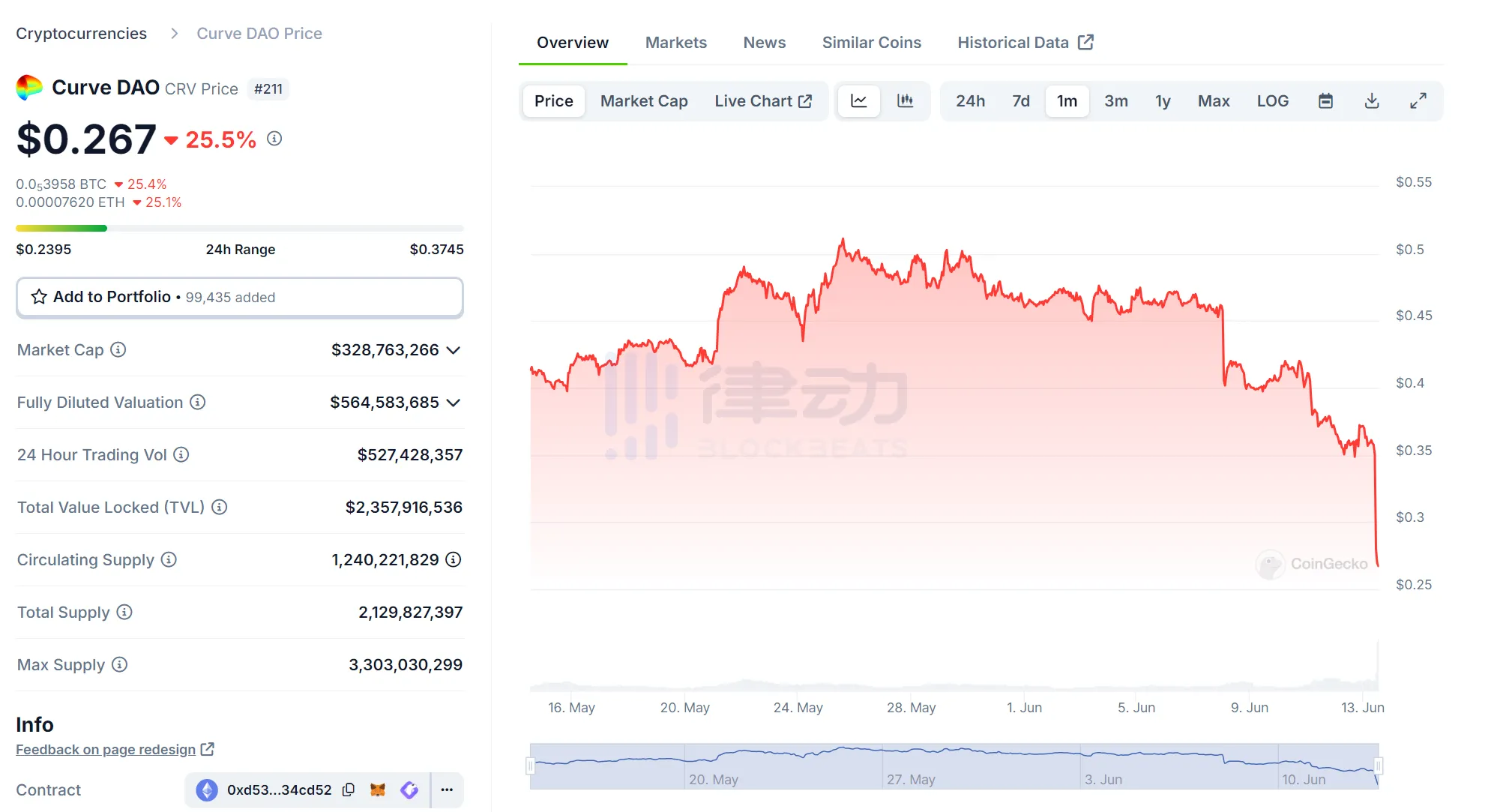

في التراجع العام للعملات المشفرة، كانت عملة CRV هي الأكثر تضرراً بشكل غير متوقع.

في صباح هذا اليوم، نشر Arkham منشورًا يفيد بأن مؤسس Curve مايكل إيجوروف قد أقرض حاليًا $95.7 مليون دولار أمريكي في عملات مستقرة (بشكل أساسي crvUSD) على 5 حسابات في 5 بروتوكولات مع $140 مليون دولار أمريكي في CRV كضمان. ومن بينهم، لدى مايكل $50 مليون دولار أمريكي في crvUSD مقترضة على Llamalend، وقد استأثرت حسابات إيجوروف الثلاثة بأكثر من 90% من crvUSD المقترضة على البروتوكول.

وأشار أركام إلى أنه إذا انخفض سعر CRV بنحو 10%، فقد تبدأ هذه المراكز في التصفية. بعد ذلك، استمر انخفاض CRV في التوسع، وبمجرد هبوطه إلى ما دون $0.26، وصل إلى مستوى منخفض تاريخي جديد، وانخفضت مراكز إقراض CRV على عناوين Michaels المتعددة تدريجيًا إلى ما دون عتبة التصفية.

في الماضي، كان مايكل يغطي منصبه لإنقاذ منصبه في الضيافة، لكن هذه المرة، بدا وكأنه "استسلم".

وفقًا لمراقبة Ember، بدأت تصفية بعض CRV في موقف الإقراض الخاص بالعنوان الرئيسي لـ Michael Egorov على Inverse. وفقًا لمراقبة Lookonchain، يمتلك Michael Egorov حاليًا 111.87 مليون CRV (US$33.87 million) كضمان وUS$20.6 مليون دولار أمريكي في الديون على أربع منصات.

أزمة التصفية منذ شهرين

بدأت أزمة CRV في الظهور منذ شهرين، عندما انخفض موقف قروض مايكل إلى ما دون عتبة التصفية، لكن مايكل لم يتم تصفيته في ذلك الوقت، ولم يتخذ مايكل أي إجراءات تصحيحية.

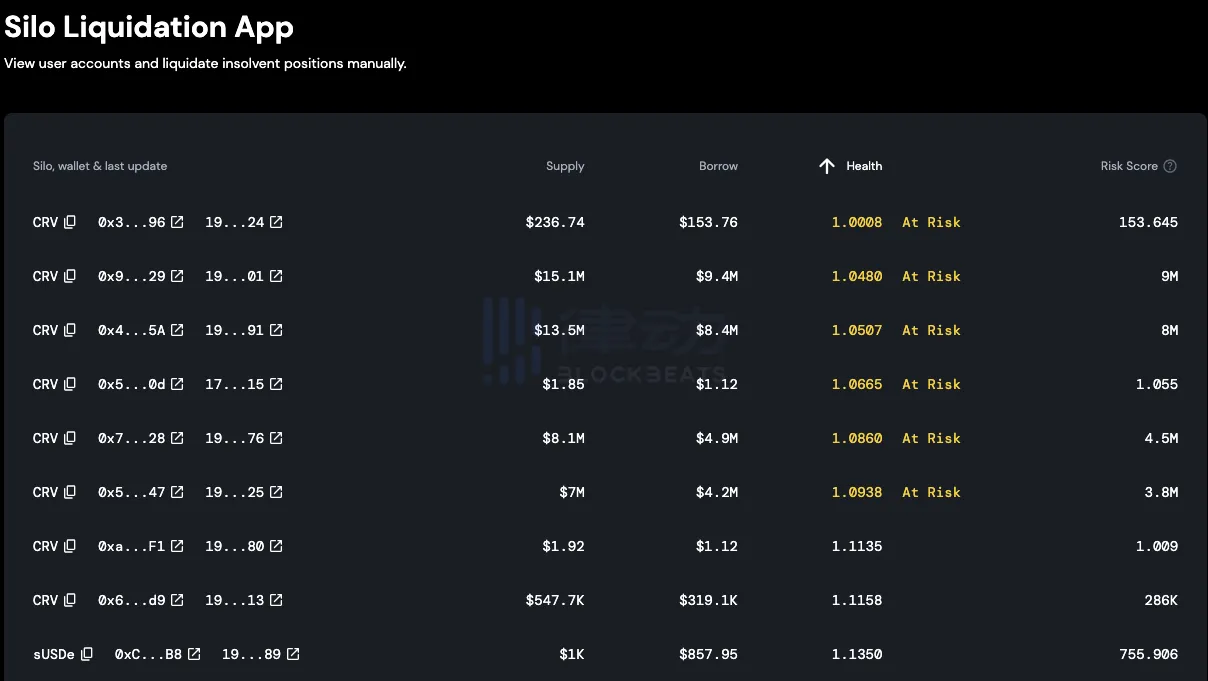

في 14 أبريل، مع هبوط السوق، انخفضت أسعار CRV أيضًا إلى $0.42، ودخل موقف الإقراض لمؤسس Curve مايكل إيجوروف الخط الأحمر مرة أخرى. وفقًا لمراقبة Embers، تعهد مايكل بإجمالي 371 مليون CRV على 6 منصات إقراض من خلال 5 عناوين وأقرض $92.54 مليون في عملات مستقرة. من بين الديون الـ 12، تعد مواقف الإقراض في الصوامع هي الأكثر خطورة.

بدءًا من نوفمبر 2022، عندما حاول متداول البونزي القصير الكبير على السلسلة بيع رمز CRV الخاص به، بحلول نهاية يوليو 2023، تعرضت Curve للهجوم بسبب فشل مُجمِّع Vyper. اتخذ مايكل إجراءات متكررة لإنقاذ مراكزه، مما أثار موجة من الغضب في DeFi. كما قارن الناس هذه السلسلة من الإجراءات بحرب دفاع DeFi.

ربما كانت معركة الدفاع الأولى هي محاولة مايكل لجذب البائعين على المكشوف، مما تسبب في ارتفاع سعر CRV بدلاً من الانخفاض، وحقق ربحًا في المعركة ضد البائعين على المكشوف. اعتمدت معركة الدفاع الثانية على قوة OTC، وعلى الرغم من انخفاض الحيازات، فقد اكتسبت مجموعة من المؤيدين الأقوياء بما في ذلك Wu Jihan و Du Jun و Sun Yuchen وغيرهم من كبار اللاعبين، بالإضافة إلى DWF والمؤسسات الأخرى. يمكن القول أن معركتي الدفاع لـ CRV كانتا منتصرتين تمامًا.

القراءة ذات الصلة: مشكلة المنحنيات هي أحد أعراض مرض العائد في DeFis

في ظهر يوم 14 أبريل، انخفض سعر CRV إلى $0.42. ووفقًا لبيانات debank، من بين 12 مركزًا لـ Michaels، كان لخمسة مراكز قيمة صحية تبلغ 1.12 أو أقل. راقب Yu Jin الخط الأحمر لمركز ديون Michaels وغرد للمضاربة على التصفية. وأشار إلى أنه إذا استمر سعر CRV في الانخفاض بمقدار 10% دون تجديد أو سداد، فسيتم البدء في إجراءات التصفية.

لم يتم تصفية جميع مراكز الديون

ومع ذلك، بينما كان الناس يفكرون في كيفية استجابة CRV لحرب دفاع DeFi الثالثة، حدث شيء مثير للاهتمام.

لاحظ الناس أنه في الساعة الرابعة صباحًا من ذلك اليوم، انخفض سعر CRV إلى $0.3592، بعد أن انخفض بالفعل إلى أقل من 10% من $0.42. ومع ذلك، لم يتم تصفية موقف ديون مايكل كما قال يو جين، وحتى مايكل نفسه لم يبدو أنه اتخذ أي تدابير تصحيحية.

تتوزع مراكز ديون مايكل عبر 6 بروتوكولات إقراض مختلفة، من بينها بروتوكول الإقراض الأكثر إثارة للجدل وهو بروتوكول الصومعة.

بعد الهجوم على Curve، شددت معظم بروتوكولات الإقراض سياساتها لأنها لم تكن راغبة في تحمل الكثير من المخاطر المرتبطة بـ CRV. أكثر من نصف القروض التي جمعها مايكل جاءت من صوامع. في عملية سداد مايكل لموقف ديونه في AAVE، قدمت الصوامع جميع القروض المطلوبة تقريبًا. يمكن القول إن الصوامع أصبحت أكبر تعزيز لمايكل لسداد ديونه، وقد مازح العديد من أفراد المجتمع بأنها كانت بنك مايكل الشخصي.

في ذلك الوقت، من إجمالي موقف ديون مايكل، كان بروتوكول الصومعة لديه ما مجموعه حوالي 113 مليون CRV مودعة، وتم اقتراض ما مجموعه حوالي 27.9 مليون دولار أمريكي من العملات المستقرة، وهو ما يمثل 30% من إجمالي موقف ديون مايكل. ومع ذلك، قدمت بروتوكولات Curve LlamaLend وUwU Lend وFraxLend أيضًا معظم القروض لمايكل. على الرغم من أن النسبة لم تكن عالية مثل الصومعة، إلا أنها كانت لا تزال أعلى من 15%، حيث شكلت Curve LlamaLend 20.7%، وشكل UwU Lend 17.9%، وشكل FraxLend 17.3%.

من ناحية أخرى، قامت شركة سايلو بتقسيم بروتوكول جديد، سيلو لاما ، وهو بروتوكول إقراض معزول مصمم خصيصًا لـ crvUSD. على الرغم من أن هذا البروتوكول مليء بالشكوك، يجب تصميم DeFi ليكون مستقلاً عن عواطف المستخدم. بالمقارنة مع الاقتراض، فإن معدل قفل CRV له تأثير أكبر على بيع CRV. يعد إنشاء مجموعة منفصلة لـ CRV أحد أساليب عمل خزائن إقراض DeFi، كما نفى أعضاء فريق الصوامع صراحةً الاتهام بإنشاء Silo Llama لشخص واحد.

بصرف النظر عن العلاقة بين الصومعة والمنحنى، فإن جوهر النزاع هو أن الصومعة لم تقم بتصفية CRV. قال المطلعون إنه نظرًا لأن موقف CRV على الصومعة يستخدم أوراكل Chainlink، فإن تحديث السعر سيتأخر عن إلغاء البنك، لذلك من المشكوك فيه ما إذا كان أوراكل يتتبع سعر التصفية.

وفق بيانات Chainlink أظهرت جميع أسعار CRV المسجلة في ذلك الوقت أنها انخفضت إلى ما دون $0.4 في الساعة 5:30 صباحًا يوم 14 أبريل، وكانت في نطاق $0.36 إلى $0.38. ثم قام المؤلف بفحص البيانات من dexscreener وcoingecko وtradingview وcoinmarket وما إلى ذلك. في ذلك الوقت، انخفضت CRV إلى حوالي $0.36 على خط 30 دقيقة.

وبما أن أدنى سعر لـ CRV حدث في الصباح الباكر، فإن المؤلف غير قادر حاليًا على التحقق مما إذا كان عامل الصحة في ذلك الوقت صفرًا. ولكن بغض النظر عما حدث لـ CRV واتفاقيات الإقراض المختلفة في تلك الليلة، فإن الشيء الوحيد الذي يمكن تأكيده هو أن كل مراكز ديون مايكل لا تزال هناك.

خلال هذه الأزمة، ركز بعض الناس على آلية التصفية اليدوية للصومعة. نظرًا لأن تصفية الصوامع مفتوحة تمامًا، يمكن للمصفين اختيار التصفية اليدوية أو الآلية. عندما سُئل عما إذا كانوا لن يتم تصفيتهم بواسطة الآلة بعد اختيار التصفية اليدوية، قال أحد المطلعين إن التصفية اليدوية ليست سوى مدخل تصفية شخصي توفره المنصة. عند مواجهة دين يجب تصفيته، لا يزال الأفراد بحاجة إلى التنافس مع الآلة للحصول على الطلبات، وغالبًا ما لا يمكنهم التنافس مع الآلة.

وبالتالي، فإن المفتاح لتحديد ما إذا كان سيتم تفعيل التصفية أم لا يكمن في ما إذا كان سعر الضمان ينخفض فعليا إلى قيمة التصفية.

"لعبة الأسعار" في آلية التصفية

وفقًا لوثائق الصومعة، فإن بروتوكول الإقراض له طلب تصفية يستخدم الفريق الأساسي تقنية المعلومات لمراقبة المواقف الخطرة وتصفية المواقف المعسرة إذا لم تتمكن روبوتات التصفية (بما في ذلك Silo) من التصفية أولاً لأي سبب من الأسباب.

في 19 أبريل، انخفض CRV مرة أخرى إلى $0.4. وفقًا لعنوان Michaels الذي قدمته Ember، فإن عوامل صحة الديون للعناوين التي تبدأ بـ 0x9 و0x4 و0x7 في الصومعة كلها أقل من 0.1، وهو ما يشكل حالة خطيرة.

وفق جدول عوامل الضمان للتمويل الصومعي تبلغ نسبة القرض إلى القيمة (LTV) لـ CRV في بروتوكول الصومعة 65% وعتبة التصفية (LT) 85%. وهذا يعني أن سعر تصفية صومعة مايكل يتراوح بين $0.41 إلى $0.44، وبالتالي فإن عامل الصحة يساوي 0 من الناحية النظرية.

صيغة الحساب:

سعر التصفية = إجمالي مبلغ القرض / (مبلغ الضمان * نسبة القرض إلى القيمة * نسبة القرض إلى القيمة)

عامل الصحة = 1- إجمالي مبلغ القروض / (إجمالي مبلغ الضمان * نسبة القرض إلى القيمة)

في هذا الصدد، تأكدت BlockBeats مع فريق المشروع من أن تتبع الأسعار لا يقتصر على التحقق من سعر موجز Oracle، بل يستخدم خوارزمية المتوسط المرجح. وهذا يعني أن سعر تصفية الرمز سيتأثر بأسعار أصول القروض الأخرى للمقرضين، وبالتالي فإن انخفاض سعر CRV وحده لا يكفي لتسييل الموقف. ومع ذلك، عندما سئل فريق المشروع عن مشكلة المعروض من السيولة، لم يستجب.

أما بالنسبة لـ Llamalend، المنصة التي يمتلك مايكل أكبر حصة فيها، فإن آلية التصفية التلقائية لديها قادرة على الدفاع ضد التصفية الناعمة. وببساطة، فإن عملية التصفية الخاصة بها هي أنه عندما ينخفض السعر، يتم تحويل الضمان تلقائيًا إلى عملات مستقرة، وعندما يرتفع السعر، يتم إعادة بيع رموز الضمان، ولا يلزم سداد سوى مبلغ صغير من crvUSD لزيادة عامل الصحة.

بالإضافة إلى ذلك، أخبر المطلعون BlockBeats أنه في الواقع، في حالة التقلبات الكبيرة في السوق، يحتاج المصفيون إلى النظر في مشكلة الانزلاق، والتي تنطوي على انزلاق crvUSD وCRV في نفس الوقت. في التقلبات العائمة الكبيرة القليلة الماضية، كان من الطبيعي ألا يتم تصفية آلة اتفاقية الإقراض.

هل تم قطعه بواسطة مايكل هذه المرة؟

لا يمكن التقليل من تأثير تصفية عشرات الملايين من الدولارات من الديون على سيولة سوق العملات المشفرة بالكامل. تم تجنب الأزمة في أبريل بفضل آلية الحماية لمنصة الإقراض، ولكن هذه المرة انخفض CRV إلى ما دون $0.26، ووصلت الأزمة أخيرًا.

ربح المصفي

وسواء كان من الأفضل الشراء عند القاع عندما يصل السعر إلى مستوى منخفض جديد أم لا، فهو أيضًا موضوع يثير قلق المستثمرين، ولكن على الأقل في حالة CRV، بدأ المصفيون بالفعل في تحقيق الأرباح.

وفقًا لمراقبة ai_9684 xtpa، العنوان 0xF07…0f19E يعد أحد المصفيين الرئيسيين لموقف مايكل. في الساعة الماضية، قام العنوان بتصفية 29.62 مليون CRV بسعر متوسط $0.2549، حيث أنفق ما مجموعه 7.55 مليون FRAX. في الوقت الحالي، تم إعادة شحن كل هذه الرموز إلى Binance، بمتوسط سعر إعادة شحن $0.2792.

بصفتك مصفيًا، قد تكون الطريقة الأكثر اقتصادًا هي فتح أمر بيع قصير الأجل لـ CRV على Binance (أو اقتراض عملات معدنية للبيع) ثم إجراء التصفية. بهذه الطريقة، تُستخدم الرموز التي تم الحصول عليها من التصفية فقط لإغلاق المركز القصير (أو سداد القرض)، دون الحاجة إلى تحمل الربح أو الخسارة الناجمة عن تقلبات الأسعار خلال الفترة.

ولكن حتى لو 0xF07…0f19E إذا لم يفعل ذلك، فإنه لا يزال بإمكانه تحقيق ربح قدره $720,000 عن طريق البيع بسعر إعادة الشحن المتوسط.

المستثمرون يتكبدون الخسائر

ولكن من ناحية أخرى، يواجه المستثمرون الكارثة.

من ناحية أخرى، أدى انخفاض الأسعار إلى تصفية منصات الإقراض الأخرى. عانى مقرضو Fraxlends من عمليات تصفية بملايين الدولارات. وفقًا لـ Lookonchain يراقب تمكن بعض المستخدمين من تصفية 10.58 مليون CRV (3.3 مليون دولار أمريكي) على Fraxlend.

وبالمقارنة، فإن آلية تصفية Fraxlends أسهل في التشغيل، كما أن عزل المخاطر وآلية سعر الفائدة الديناميكية لا تتطلب أي تدابير إضافية للسماح لمايكل بسداد الأموال بمبادرة منه. في أزمات التصفية السابقة، اقترض مايكل كمية كبيرة من الأصول من Aave وباع العملات المعدنية من خلال OTC لسداد ديون Fraxlends.

ومن ناحية أخرى، واجه المستثمرون الأوائل في CRV خسائر فادحة.

منذ أزمة CRV في العام الماضي، لم يكن هناك نقص في التعليقات في المجتمع التي تقول إن Curve كانت لديها يد جيدة ولكن مايكل أفسدها. الشيء الأكثر أهمية في أزمة CRV هذه هو المستثمرون الرئيسيون الذين ساعدوا مايكل من قبل.

بعد سرقة Curve في نهاية يوليو من العام الماضي، ساعدت العديد من الشركات الناشئة والمؤسسات ومشاريع رأس المال الاستثماري. نشر جيهان وو، المؤسس المشارك لشركة Bitmain وMatrixport، على وسائل التواصل الاجتماعي: في موجة RWA القادمة، تعد CRV واحدة من أهم البنى التحتية. لقد اشتريتها عند أدنى مستوياتها، وهذا لا يشكل نصيحة مالية.

أكد هوانغ ليتشنغ على وسائل التواصل الاجتماعي أنه اشترى 3.75 مليون CRV من مؤسس Curve من خلال OTC وتعهد بها في بروتوكول Curve. في اليوم التالي، قام عنوان Sun Yuchens أيضًا بتحويل 2 مليون USDT إلى عنوان Egorovs وتلقى 5 ملايين CRV.

وبعد ذلك انضمت مشاريع مثل Yearn Finance وStake DAO وعدد من المؤسسات وشركات رأس المال الاستثماري مثل DWF إلى عملية إطفاء حرائق CRV.

الآن هبطت CRV إلى مستوى منخفض جديد، ولم يصدر مايكل نفسه أي بيان لإنقاذها. وكما قال المجتمع، فإن الحزب الذي كان يقطع الناس قد قطعه مايكل أخيرًا.

تم الحصول على هذه المقالة من الإنترنت: تم تصفية المؤسس أخيرًا، هل أصبحت شركة Curves Flywheel مفلسة تمامًا؟

في 24 مايو، أطلقت ALIENX Chain رسميًا شبكة اختبار HAL وأطلقت حدثًا تفاعليًا لمدة 3 أسابيع. ALIENX هي سلسلة عامة تعتمد على الذكاء الاصطناعي ومتوافقة مع EVM وتهدف إلى حل مشكلات أمان البيانات وخصوصية مشاريع الذكاء الاصطناعي التقليدية من خلال الجمع بين تقنية الذكاء الاصطناعي والطبيعة اللامركزية لسلسلة الكتل، وتحقيق تطبيقات واسعة النطاق لتطبيقات الذكاء الاصطناعي اللامركزية وNFTs وGameFi. تلقت ALIENX تمويلًا بقيمة $17 مليون دولار من مؤسسات بما في ذلك OKX Ventures وC² Ventures وNext Leader Capital وما إلى ذلك. في أحدث جولة تمويل، تقدر قيمة ALIENX Chain بمبلغ $200 مليون دولار. يعني إطلاق شبكة اختبار ALIENX HAL أن تطوير شبكتها الرئيسية قد دخل في الأساس المرحلة النهائية. سيستمر حدث إطلاق شبكة الاختبار هذه لمدة 3 أسابيع. بعد إطلاق شبكة الاختبار، ستطلق ALIENX...