ETHFI: المنتج الرائد في مجال إعادة التوطين والذي تم التقليل من شأنه في السوق

مقدمة

تلتزم Ether.fi بتخزين Ethereum وإعادة تخزين السيولة. أكبر نقطة ضعف في مجال تخزين Ethereum وإعادة تخزينه حاليًا هي أن المستخدمين يفقدون السيطرة على Ethereum بعد تخزينه. لذلك، تهدف Ether.fi إلى مساعدة المستخدمين على الاستمتاع بفوائد التخزين وإعادة التخزين مع الحفاظ على السيطرة على Ethereum من خلال تطوير حل تخزين غير وصائي.

قوة المشروع

الفريق الأساسي

مايك سيلاجادزي: المؤسس والرئيس التنفيذي. تخرج مايك سيلاجادزي من جامعة واترلو، وبدأ الاستثمار في صناعة العملات المشفرة في عام 2010. أسس شركة Gadze Finance وشغل منصب الرئيس التنفيذي، كما أسس شركة Top Hat.

تشاك موريس: كبير المهندسين. تخرج من جامعة شيكاغو بتخصص علوم الكمبيوتر. يتمتع بخبرة واسعة في فرق هندسة تطوير العملات المشفرة.

شريك

الفرن: يوفر خدمات البنية التحتية لإيثريوم.

DSRV: شركة تقدم دعم البنية التحتية لسلسلة الكتل، بما في ذلك خدمات العقد والدعم الفني الآخر.

Chainnodes: مزود خدمة blockchain يركز على تشغيل العقد وإدارتها.

أوبول: شركة تركز على بروتوكولات الثقة الموزعة أو التقنيات اللامركزية المتعلقة بالبلوكشين.

من معلومات الفريق والشريك التي كشفت عنها ether.fi، يمكن ملاحظة أن فريق التطوير الخاص بها يتمتع بخبرة استثمار وتطوير غنية جدًا في صناعة العملات المشفرة، وأقام علاقات تعاونية مع العديد من شركات البنية التحتية للعملات المشفرة، وحصل على دعم قوي في بناء البنية التحتية.

قوة التمويل

جمعت ether.fi ما يقارب $32.3 مليون دولار في جولتين من التمويل.

-

جولة التمويل الأولية: فبراير 2023، بقيادة Version One Ventures، بمشاركة Purpose Investments، وNorth Island Ventures، وNode Capital، وMaelstrom، وKommune.one، وChapter One Ventures، وArrington XRP Capital. بلغ المبلغ $5.3 مليون دولار.

-

السلسلة أ: فبراير 2024، بقيادة Version One Ventures وOKX Ventures، بمشاركة White Star Capital وWhite Loop Capital وStani Kulechov وSelini Capital وSandeep Nailwal وNorth Island Ventures وNode Capital وMatthew Howells-Barby. يبلغ المبلغ 1.10.27 مليون دولار أمريكي.

تعد Version One Ventures وOKX Ventures من أفضل المؤسسات الاستثمارية في صناعة العملات المشفرة. كما شارك مؤسس AAVE ستاني كوليشوف ومؤسس Polygon سانديب نايلوال ومؤسس Kraken ماثيو هاولز-باربي في تمويل ether.fis. ومن الواضح أن كبار الأشخاص في الصناعة يتمتعون بدرجة عالية جدًا من التقدير لـ Eth.fi.

وضع التشغيل

وفقا لكمية رموز ETH وLST التي تم إيداعها من قبل المستخدمين، يمكن تقسيمها إلى نوعين: 32 ETH ومضاعفات LST؛ كميات أخرى من رموز ETH وLST.

-

عندما يكون عدد رموز ETH وLST المودعة بواسطة المستخدم مضاعفًا صحيحًا لـ 32

يقدم مشغلو العقدة عروضًا للحصول على تعيين لتشغيل عقدة التحقق. يمكن لمشغلي العقد الموثوق بهم تقديم عرض اسمي ليتم وضع علامة عليه كمتاح. يشارك مشغلو العقد غير الموثوق بهم في آلية المزاد ويتم تعيينهم كمحققين بناءً على سعر عطائهم. يودع المودع 32 ETH في عقد الإيداع ether.fi. يؤدي هذا إلى تشغيل آلية المزاد وتعيين مشغل عقدة لتشغيل محقق. يؤدي هذا أيضًا إلى سك خزنة سحب واثنين من NFTs (T-NFT و B-NFT) التي تمنح ملكية خزنة السحب. يمثل T-NFT 30 ETH، والتي يمكن نقلها في أي وقت. يمثل B-NFT 2 ETH وهو إلزامي. الطريقة الوحيدة لسحب 2 ETH هي الخروج من المحقق أو الخروج تمامًا. يقوم المحقق بتشفير مفتاح المحقق بالمفتاح العام لمشغل العقدة الفائز ويقدمه كمعاملة على السلسلة. يبدأ مشغل العقدة المحقق بمفتاح المحقق الذي تم فك تشفيره. يمكن للمشترك (أو مشغل العقدة) إرسال أمر خروج للخروج من المُحقق وإيداع ETH المشترك في صندوق السحب الآمن. يمكن للمشترك بعد ذلك حرق NFT واسترداد ETH بعد خصم رسوم المعاملة.

تُستخدم B-NFT لتوفير خصم للتأمين على خفض الأسعار (في حالة حدوث حدث خفض الأسعار) وتمثل مسؤولية مراقبة أداء عقدة التحقق. ونظرًا للمخاطر والمسؤولية المتزايدة، تتمتع B-NFT بعائد أعلى من T-NFT.

-

عندما يكون مبلغ رموز ETH وLST المودعة من قبل المستخدم عبارة عن مبالغ أخرى

عندما يودع المستخدم ETH ويكون عدد رموز LST الخاصة به مبالغ أخرى. عندما يكون لدى المستخدم أقل من 32 Ethereum أو لا يريد تحمل مسؤولية مراقبة عقدة التحقق، يمكنه المشاركة في ether.fis staking من خلال سك eETH في مجموعة سيولة NFT. يحتوي عقد مجموعة السيولة على أصل مختلط يتكون من ETH و T-NFT. عندما يودع المستخدم ETH في مجموعة السيولة، تقوم مجموعة السيولة بسك رموز eETH ونقلها إلى المستخدم. يمكن للصانع الذي يحمل T-NFT إيداع T-NFT في مجموعة السيولة وسك eETH بما يعادل قيمة T-NFT. يمكن لصناع السوق الذين يحملون eETH تحويله إلى ETH في مجموعة السيولة بنسبة 1: 1، بشرط وجود سيولة كافية. إذا كانت السيولة غير كافية، فإن التحويل يؤدي إلى خروج التحقق. المستخدمون الذين يستخدمون B-NFT للمراهنة يودعون ETH الخاص بهم في المجمع ويدخلون قائمة الانتظار لتخصيص B-NFTs. عندما يتجاوز مقدار Ethereum في مجمع السيولة الحد الأقصى، سيتم تخصيص الحامل التالي في قائمة الانتظار. في هذه العملية، يتم إنشاء مفتاح خاص ويتم تشغيل عملية المراهنة. سيتم وضع 32 ETH في المجمع، وسيتم سك اثنين من NFTs في نفس الوقت: سيتم وضع T-NFT في المجمع، وسيتم إعطاء B-NFT لحامل السند. عندما ينخفض مقدار ETH في مجمع السيولة إلى ما دون الحد الأقصى، فإن T-NFT مع أقرب وقت سك سيؤدي إلى طلب خروج. سيسجل طلب الخروج طابعًا زمنيًا ويبدأ العد. إذا انتهى المؤقت ولم يخرج المحقق، فسيتم تقليل قيمة حامل B-NFT تدريجيًا. يمكن لمشغلي العقد تلقي المكافآت عند خروجهم من المحققين منتهية الصلاحية. عندما يخرج المحقق، سيتم حرق T-NFT وB-NFT، وسيتم إيداع ETH (ناقص الرسوم) في مجموعة السيولة.

في الوقت نفسه، من أجل زيادة عائدات المشاركين، أنشأت ether.fi سوقًا لخدمات العقد بالإضافة إلى توفير مكافآت المشاركة في تصميم المشروع، مما يسمح للمشاركين ومشغلي العقد بتسجيل العقد وتوفير خدمات البنية التحتية ومشاركة عائدات الخدمة. عندما يودع المستخدمون أموالاً في ether.fi ويتلقون مكافآت المشاركة، ستعيد ether.fi تلقائيًا مشاركة إيداع المستخدم في Eigenlayer للحصول على العائدات. يستخدم Eigenlayer Ethereum المشاركة لدعم AVS المختلفة وزيادة عائدات المشاركين من خلال إنشاء طبقة أمان اقتصادي. سيتم توزيع المبلغ الإجمالي لجميع مكافآت المشاركة على المشاركين ومشغلي العقد والبروتوكولات، بما يمثل 90% و5% و5% على التوالي. يمكن للمستخدمين تلقي مكافآت مشاركة Ethereum ونقاط ولاء ether.fi ومكافآت إعادة المشاركة (بما في ذلك نقاط EigenLayer) ومكافآت توفير السيولة لبروتوكولات Defi.

تقنية التحقق اللامركزي (DVT)

في الورقة البيضاء الخاصة بـ ether.fi، تم تقديم تقنية Distributed Validator Technology (DVT). كان ظهور تقنية Distributed Validator Technology (DVT) في الأساس لحل مشكلة مركزية المحقق في تخزين Ethereum. في تخزين Ethereum التقليدي، عادةً ما يتم تصميم المحقق ليتم إدارته بواسطة مشغل عقدة واحد. في هذا النموذج، هناك مشكلتان واضحتان:

-

إذا فشلت هذه العقدة، فسوف يؤثر ذلك على أمان وفوائد ETH الموجودة في هذا المحقق؛

-

إذا كانت هذه العقدة غير موثوقة أو تعرضت للهجوم، فقد يؤثر ذلك على أداء وأمان المحقق. لذلك، يعمل تصميم DVT على توزيع خطر فشل نقطة واحدة من خلال السماح لكيانات مستقلة متعددة بإدارة محقق واحد بشكل مشترك.

يتم تنفيذ تقنية DVT بشكل أساسي من خلال ترقية وتحسين جانبين:

-

أولاً، في DVT، يتم تقسيم المفتاح. فبدلاً من التحكم به بواسطة مفتاح واحد، يتم تقسيم مفتاح المحقق إلى أجزاء متعددة. كل كيان مشارك في إدارة المحقق لديه جزء فقط من المفتاح. كلما تم تنفيذ عملية، يجب الحصول على إجماع غالبية الكيانات. وهذا يقلل بشكل فعال من خطر تحكم عقدة واحدة في المفتاح.

-

ثانياً، يجب أن تكون هناك عقود واتفاقيات واضحة بين المشاركين في نظام التأمين الصحي الشامل لتنظيم مسؤوليات وحقوق كل جهة مشاركة وضمان عدالة وشفافية النظام بأكمله.

باختصار، نجح ether.fi في تقليل مخاطر المركزية للعقد الأصلية بشكل كبير من خلال إدخال تقنية DVT، كما ضمن بشكل أكبر أمن ونزاهة المشاركين والمشاركين.

NFTization لإدارة المحققين

في تصميم ether.fi، يتم إنشاء اثنين من NFTs عند إنشاء كل مُحقق، وهما T-NFT وB-NFT. يمثل T-NFT 30 ETH، والتي يمكن تحويلها في أي وقت. يمثل B-NFT 2 ETH، وهو أمر إلزامي ولا يمكن إعادته إلا عند السحب بالكامل. لا يمثل NFT المُسك ملكية الأموال المودعة في المُحقق فحسب، بل يحتوي أيضًا على جميع البيانات الرئيسية المطلوبة لإدارة المُحقق وتشغيله. يحتوي NFT على: معلومات مفصلة حول المُحقق الذي تم إنشاؤه، مثل العقدة والموقع المادي ومشغل العقدة ومعلومات مفصلة عن خدمة العقدة التي يعمل عليها المُحقق؛ يمتلك حامل NFT السيطرة على المُحقق.

إن تصميم NFT الخاص بـ ether.fi هو نسخة مطورة من LST في مشاريع LSD السابقة. وهو يسمح للمستثمرين بإدارة محققيهم بطريقة أكثر مرونة ولامركزية من خلال الاحتفاظ بـ NFTs. كما يقلل هذا أيضًا من مشكلات الثقة التي كان على المستثمرين في السابق أن ينقلوا ETH إلى طرف ثالث.

الابتكار مقارنة بالمشاريع المماثلة

قارن ether.fi مع مشاريع Restaking الأخرى.

-

حماية: الميزة الأكثر وضوحًا لـ ether.fi على مشاريع التخزين التقليدية هي الأمان. في مشاريع التخزين التقليدية، يخزن المستخدمون ETH الخاص بهم مباشرة في العقدة من خلال المشروع. عندما يخزن المستخدمون ETH في العقدة، فإنهم يفقدون أيضًا السيطرة على المفتاح. إذا كانت العقدة خبيثة أو تعرضت للهجوم، فسوف يتكبد المشارك خسائر مماثلة. تهدف Ether.fi إلى تطوير حل تخزين غير احتجازي، من خلال الرجوع إلى تقنية DVT وإدارة NFT بواسطة المحققين، بحيث يمكن للمستثمرين التحكم في مفاتيحهم والاحتفاظ بحضانة ETH الخاصة بهم أثناء تكليف مشغل العقدة بالحصص، وتحقيق كيانات مستقلة متعددة لإدارة محقق واحد بشكل مشترك، وبالتالي توزيع خطر الفشل في نقطة واحدة. يقلل Ether.fi من مخاطر مشاركة المستخدمين في تخزين Ethereum.

-

آلية الخروج: في مشاريع إعادة الرهان الأخرى، عندما يحتاج المستخدمون إلى استرداد ETH أو LST المراهنة في البروتوكول، يحتاجون إلى الانتظار لمدة 7 أيام لاستردادها. ومع ذلك، يوفر ether.fi آلية خروج فريدة، أي أنه يمكن للمستخدمين إلغاء رهان eETH مرة أخرى إلى ETH من خلال إلغاء الرهان. وهذا يعني أنه لا يمكن للمستخدمين فقط مبادلة ETH مرة أخرى من خلال DEX، ولكن أيضًا اختيار إلغاء الرهان 1: 1 لاسترداد ETH، مع وقت انتظار أقصر. وether.fi هو البروتوكول الوحيد الذي يدعم الخروج المباشر من LRT، في حين أن بروتوكولات أخرى مثل Curve وBalancer وما إلى ذلك تخرج من خلال تبادل تجمع LP، ولكن وقت السحب سيتغير وفقًا لحالة احتياطي السيولة.

في صناعة التشفير، وخاصة بالنسبة للمستخدمين النشطين على السلسلة، فإن القضية الأكثر أهمية هي أمان أصولهم، تليها نسبة العائد. تعمل Ether.fi على تقليل أمان أصول المستخدمين من خلال استخدام تقنية DVT للإشارة إلى NFT وإدارتها. في الوقت نفسه، لديها آلية سهلة الاستخدام للغاية للخروج من التعهدات، مما يقلل الكثير من المخاوف لدى المستخدمين عند المشاركة في المشروع.

نموذج المشروع

نموذج الأعمال

يتكون النموذج الاقتصادي لـ ether.fi من ثلاثة أدوار: مشغلو العقد، ومستخدمو التخزين، ومقدمو خدمات التحقق النشط (AVS)

-

مشغلي العقدة: مشغلو عقدة ether.fis هم في الأساس كيانات يمكنها استخدام البنية الأساسية لـ ether.fis لتوفير خدمات عالية الجودة للمستثمرين والمشاركين الآخرين في الشبكة. يلعب مشغلو العقد دورًا مهمًا للغاية في النموذج الاقتصادي لـ ether.fis. أولاً، يجب على المستخدمين وضع ETH أو LST من خلال مشغلي العقد، ثم يقوم مشغلو العقد بسك NFTs للمستثمرين. ستفرض Ether.fi رسومًا معينة عند سك أو تدمير NFTs، وهو أيضًا أحد مصادر دخل ether.fis. بعد ذلك، سيقوم مشغل العقدة بوضع ETH المراهنة على Eigenlayer للحصول على الدخل، أو تقديم خدمات إلى AVS المتصلة بـ ether.fi للحصول على الدخل.

-

المستخدمين المشاركين: بعد قيام المستخدمين بوضع ETH على ether.fi، بالإضافة إلى تلقي مكافآت Ethereum لحوافز وضع العقد، فإنهم يقومون بشكل أساسي بوضع Ethereum على Eigenlayer لكسب الدخل ويمكنهم أيضًا تقديم خدمات إلى AVS لكسب الدخل. من الدخل الذي يكسبه المستخدمون الذين يضعون ETH، سيتم تخصيص 5% للعقدة وسيتم تخصيص 5% لمشروع ether.fi، وهو أيضًا أحد مصادر دخل ether.fi.

-

مزود خدمة التحقق النشط (AVS): ether.fi هو مشروع في مسار Restalking، والذي سيتضمن حتمًا AVS. على الرغم من أن معظم المشاريع في مسار Restaking تربط الآن ETH المودعة في مشاريعها بـ Eigenlayer، مما يسمح لـ Eigenlayer بإكمال عملية إرساء AVS للحصول على مكافآت إضافية، فإن الخطوة التالية في خطة ether.fis هي إنشاء نظام بيئي AVS خاص به. AVS هو مصدر العائدات الزائدة التي يوفرها مشروع ether.fi لمستخدمي التخزين.

من التحليل أعلاه، يمكننا أن نرى أن إيرادات ether.fis هي:

-

عند سك أو تدمير NFT، سوف تفرض ether.fi نسبة معينة من الرسوم

-

يتلقى مستخدمو المشاركة 5% من الدخل

نموذج الرمز

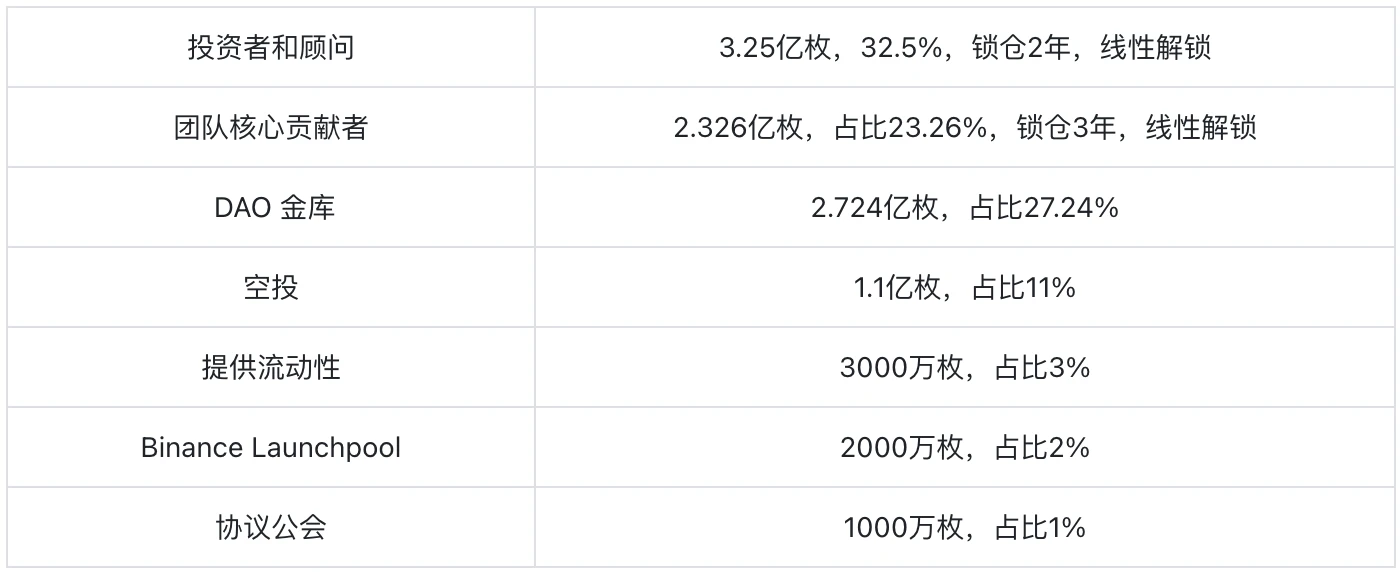

وفقًا للورقة البيضاء: يبلغ إجمالي حجم ETHFI مليارًا، والإمداد الأولي من الرموز هو 115.2 مليونًا، ومعدل تداول العملات الحديثة هو 11.52%.

توزيع ETHFI هو كما يلي:

تمكين الرمز

وفقًا للورقة البيضاء، فإن استخدامات ETHFI في ether.fi هي كما يلي:

-

دفع رسوم البروتوكول: يحتاج المستخدمون إلى استخدام ETHFI لدفع ثمن العمليات والمعاملات في ether.fi.

-

حوافز المشروع: مكافأة المستخدمين الذين يشاركون في التخزين وتشغيل العقد.

-

المشاركة في الحوكمة: يمكن لحاملي رموز ETHFI المشاركة في حوكمة المشروع.

حكم القيمة لـ ETHFI

وفقًا للورقة البيضاء، في مشروع ether.fi، لا يوجد سيناريو للتدمير المركزي أو المنتظم لـ ETHFI.

إن ضعف تمكين ETHFI هو عيب كبير في مشروع ether.fi. لا توجد آلية تخزين في تصميمه، مما يقلل من النقطة الأساسية المتمثلة في قفل رموز ETHFI لزيادة قيمة المشروع. ومع ذلك، وفقًا لتخصيص ETHFI في الورقة البيضاء، فإن الجزأين من الرمز اللذين يؤثران بشكل أكبر على السوق هما المستثمرون والمستشارون والمساهمون الأساسيون في الفريق. تمثل الرموز المخصصة لهذين الجزأين 55.76% من الإجمالي. على الرغم من أن النسبة مرتفعة نسبيًا، بناءً على وقت القفل، لن يتم إصدار معظم الرموز حتى بعد مارس 2026، لذلك لن يؤثر ذلك على معدل تداول الرموز في الوقت الحالي.

سيظل الاتجاه المستقبلي لـ ETHFI يعتمد بشكل أكبر على ما إذا كان سعر ETH يمكن أن يستمر في الارتفاع بعد تجاوز ETF الفوري وما إذا كان ether.fi يمكنه الاتصال بمزيد من AVS في المستقبل لجلب المزيد من الدخل الإضافي من مشاركة ETH للمتعهدين بمشروع ether.fi.

تلفزيون إل

https://defillama.com/protocol/ether.fi#information

https://defillama.com/protocol/ether.fi#information

https://dune.com/ether_fi/etherfi

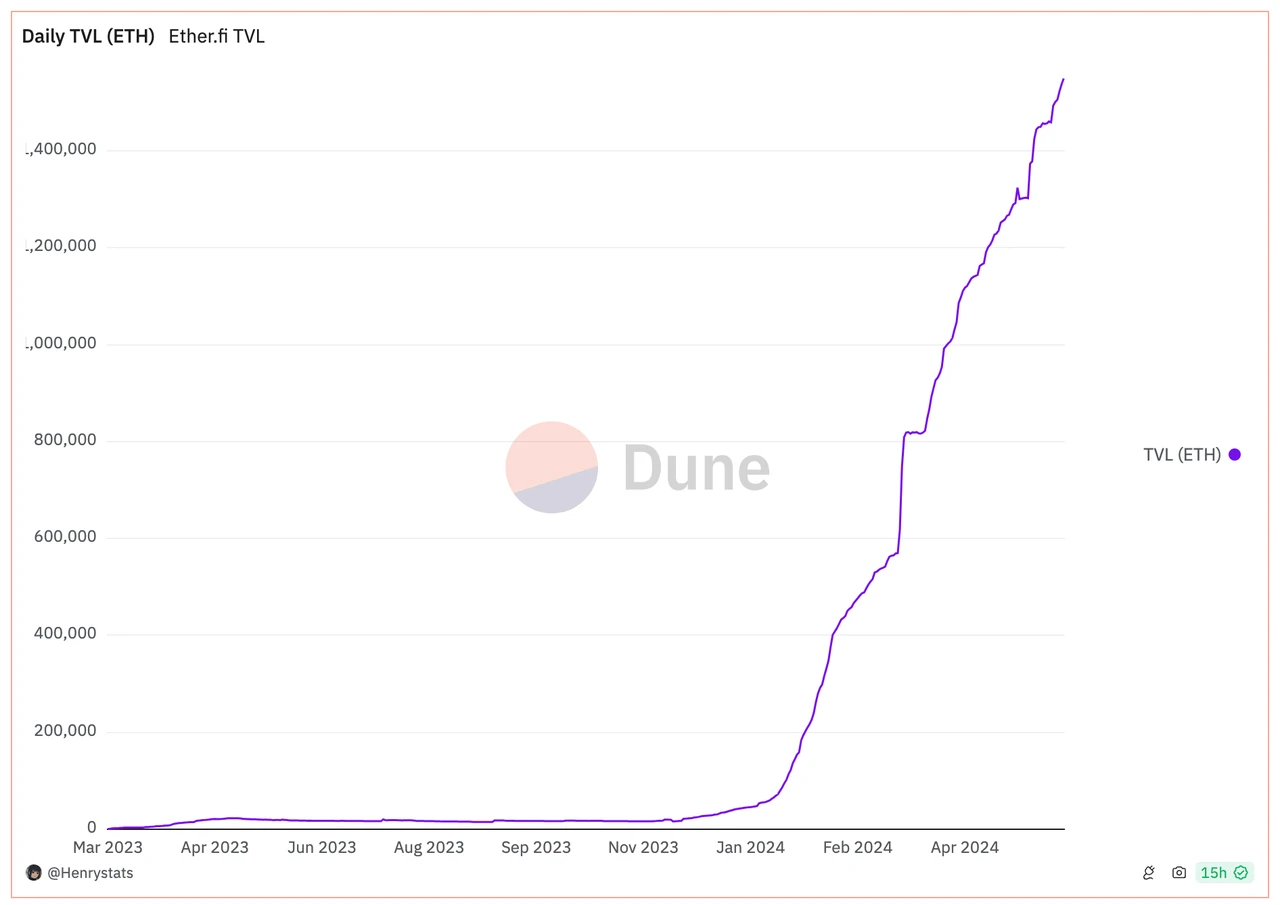

كما يتضح من الشكل، وصلت قيمة TVL لعملة ether.fis إلى 5.88 مليار دولار أمريكي، وهي الآن تحتل المرتبة الأولى في مسار إعادة الإيداع. ويمكن ملاحظة أن قيمة TVL لعملة ether.fis حافظت على اتجاه تصاعدي سريع منذ عام 2024.

نسبة الفائدة السنوية

https://www.ether.fi/

يمكننا أن نرى من الموقع الرسمي لـ ether.fi أن APY لـ ether.fi قد وصل إلى 14.4%، وهو أمر جذاب للغاية لمستخدمي التخزين.

أفضل 10 حاملين

https://ethplorer.io/en/address/0xfe0c30065b384f05761f15d0cc899d4f9f9cc0eb#pageTab=holderstab=tab-holders

تشمل عناوين العشرة الأوائل لحيازة العملات الرقمية صندوق DAO التابع لـ ether.fi، والعناوين الرسمية لـ Binance وOKEX. وتبلغ حيازات العملات الرقمية المتبقية 7.07%. ويبلغ عدد ETHFI 77.07 مليون، ويبلغ التداول الحالي 115.2 مليون، وهو ما يمثل 66.91% من التداول، مما يشير إلى أن معظم الرموز تتركز في أيدي الحيتان.

مخاطر المشروع

-

بالإضافة إلى كونها رمز حوكمة ether.fi، فإن الوظيفة الرئيسية لرمز ETHFI هي دفع الرسوم عندما يستخدم المستخدمون المشروع وتوزيع المكافآت على أصحاب الحصص ومشغلي العقد. على الرغم من أن حجم فتح رموز ETHFI ليس مرتفعًا في هذه المرحلة، ووقت القفل لأكبر مجموعتين من المستثمرين والمستشارين والمساهمين الأساسيين في آلية توزيع ether.fis معقول، فلن يكون هناك الكثير من الفتح في هذه الجولة من سوق الثيران، لكن ETHFI تفتقر إلى آلية إعادة الشراء والتعهد، مما أدى إلى الزيادة المستمرة في تداول ETHFI، ولا توجد آلية يمكنها تحقيق تأثير الانكماش، مما يؤثر بدوره على ارتفاع سعر العملة إلى حد ما.

-

على الرغم من أن ether.fi تتمتع بميزة حل مشكلة احتفاظ المتعهدين دائمًا بملكية أصولهم والقدرة على إطلاق الرهانات في الوقت المناسب مقارنة بمشاريع Restaking الأخرى، فإن أهم شيء لمشروع Restaking هو زيادة الدخل الحقيقي الإضافي للمستخدمين المتعهدين. الآن، يعتمد ether.fi، مثل مشاريع Restaking الأخرى، على Eigenlayer لتوصيل الرموز المتعهدة بـ Eigenlayer لتوفير خدمات التحقق النشط AVS. على الرغم من أنها تخطط لإطلاق خدمة التحقق النشط AVS الخاصة بها هذا العام، لا يزال هناك الكثير من عدم اليقين بشأن ما إذا كانت المشاريع الأخرى يمكنها استخدام ether.fi. إذا لم يتحقق ذلك، فسيكون له تأثير كبير على سعر العملة.

لخص

يلتزم اتجاه تطوير ether.fi بإيداع Ethereum وإعادة إيداع السيولة. من خلال الاستشهاد بتكنولوجيا DVT و NFTization لإدارة المحقق، فإنه يحل المشكلة الشائعة في مسار إيداع Ethereum وإعادة إيداع السيولة الحالي حيث يفقد المستخدمون السيطرة على Ethereum بعد إيداع Ethereum. كما أنه يحقق التحكم في مفتاح مستخدم الإيداع ويحقق الإدارة المشتركة لمحقق واحد من قبل كيانات مستقلة متعددة، بحيث يتم حل خطر مركزية مستخدم الإيداع في العقدة بشكل جيد. في الوقت نفسه، يعد ether.fi أيضًا البروتوكول الوحيد في مسار الإيداع الذي يسمح للمستخدمين بالخروج مباشرة باستخدام LRT. لذلك، تتمتع ether.fi بميزة كبيرة جدًا في مسار الإيداع، والآن تحتل TVL المرتبة الأولى في مسار الإيداع.

ومع ذلك، فإن اقتصاد الرموز في ether.fi بسيط للغاية، ولا توجد آلية تخزين أو آلية تدمير، مما أدى إلى زيادة مستمرة في تداول الرموز، مما كان له تأثير سلبي غير مباشر على ارتفاع أسعار الرموز. على الرغم من أن ether.fi تخطط لإطلاق خدمة التحقق النشط AVS الخاصة بها، إلا أنه لا يزال هناك قدر كبير من عدم اليقين بشأن ما إذا كان يمكن استخدامها من قبل مشاريع أخرى. إذا فشل ذلك، فسيكون له تأثير كبير على سعر العملة. لا يزال تأثيره المحدد غير واضح.

باختصار، يحل مشروع ether.fi مشكلة فقدان السيطرة على Ethereum بعد المراهنة في المراهنة التقليدية من خلال تقنية DVT الفريدة وآلية إدارة المحقق NFT. في الوقت نفسه، فإن آلية خروج LRT معقولة جدًا وقد تم الاعتراف بها من قبل المستخدمين. إنه يحل مخاوف المستخدمين والمشكلات الشائعة في الصناعة من جانبين من جوانب الأمان التي يهتم بها مستخدمو السلسلة بشكل أكبر. بالإضافة إلى ذلك، تمت الموافقة على Ethereums spot ETF بشكل أساسي. إذا كان بإمكان ETH أن يحقق زيادة جيدة في سوق الثيران اللاحقة، فإن ether.fi المستندة إلى Ethereum سيكون لها بالتأكيد أداء مثير للإعجاب للغاية.

تم الحصول على هذه المقالة من الإنترنت: ETHFI: منتج إعادة التوطين الرائد الذي تم التقليل من شأنه من قبل السوق

ذات صلة: io.net، بقيمة $1 مليار دولار، مدرجة على Binance Launchpool، الأموال الكبيرة القادمة قادمة

أعلنت Binance هذا الصباح أن مشروعها الجديد الخامس والخمسين لتعدين العملات هو io.net (IO)، وستطلق أسواق تداول IO/BTC وIO/USDT وIO/BNB وIO/FDUSD وIO/TRY في الساعة 20:00 بتوقيت بكين يوم 11 يونيو. بمجرد ظهور هذا الخبر، أصبحت مجتمعات كسب المال الرئيسية نشطة على الفور. بعد ذلك، سيأخذك Odaily Planet Daily لفهم مشروع io.net واقتصاد رمز IO والتداول خارج البورصة. تحليل شامل لـ io.net وصف المشروع مصدر الصورة: Twitter الرسمي io.net هي شبكة حوسبة لامركزية قامت ببناء سوق من جانبين حول الرقائق. جانب العرض هو قوة الحوسبة للرقائق (وحدات معالجة الرسومات بشكل أساسي، ولكن أيضًا وحدات المعالجة المركزية ووحدة معالجة الرسومات المتكاملة من Apple، وما إلى ذلك) الموزعة في جميع أنحاء العالم، وجانب الطلب هو مهندسو الذكاء الاصطناعي الذين يريدون إكمال نموذج الذكاء الاصطناعي ...