المؤلف الأصلي: ماثيو سيجل، باتريك بوش، دينيس زينوفييف، فان إيك

الترجمة الأصلية: 1912212.eth، فورسايت نيوز

نتوقع أن تتم الموافقة قريبًا على تداول صناديق الاستثمار المتداولة الفورية لعملة الإيثريوم في البورصات الأمريكية. وسيمكن التقدم نحو هذا الإنجاز المستشارين الماليين والمستثمرين المؤسسيين من الاحتفاظ بهذا الأصل تحت ضمان أمين مؤهل والاستفادة من مزايا التسعير والسيولة الفريدة لصناديق الاستثمار المتداولة. واستجابة لذلك، قمنا بتحديث نموذجنا المالي وإعادة تقييم الحالة الاستثمارية الأساسية لعملة الإيثريوم. كما أجرينا سلسلة من التحليلات الكمية حول كيفية تفاعل الإيثريوم مع البيتكوين في محفظة تقليدية بنسبة 60/40، مع التركيز على المقايضات بين المخاطر والعائد.

المحتوى الرئيسي لهذه المقالة:

-

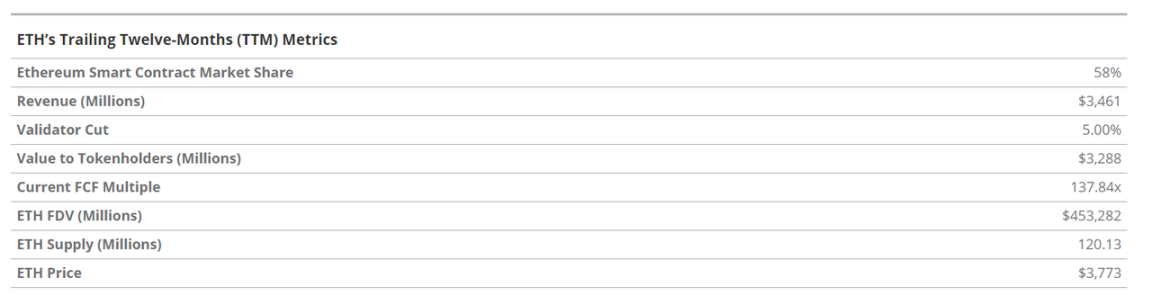

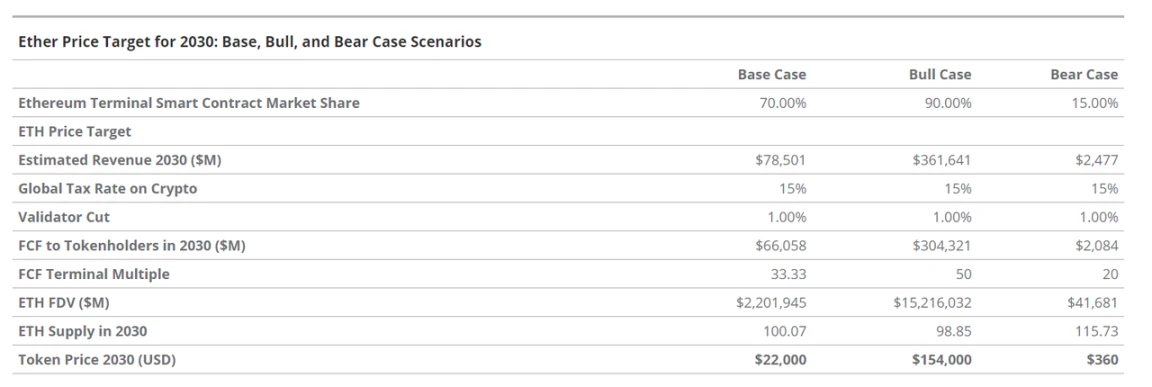

من المرجح أن تستمر شبكة Ethereum في زيادة حصتها في السوق بسرعة من المشاركين في السوق المالية التقليدية وعدد متزايد من شركات التكنولوجيا الكبيرة. إذا تمكنت Ethereum من الحفاظ على هيمنتها بين منصات العقود الذكية وتحقيق توقعات النمو المذكورة أعلاه، فلدينا سبب للاعتقاد بأنه بحلول عام 2030 سيصل تدفقها النقدي الحر (CFC، صافي كمية ETH المتاحة لعمليات الشبكة بعد النظر في جميع تكاليف الشبكة مثل رسوم الغاز للمعاملات والعقود الذكية) إلى $66 مليار، وستصل القيمة السوقية إلى $2.2 تريليون، وسيصل سعر ETH إلى $22000.

-

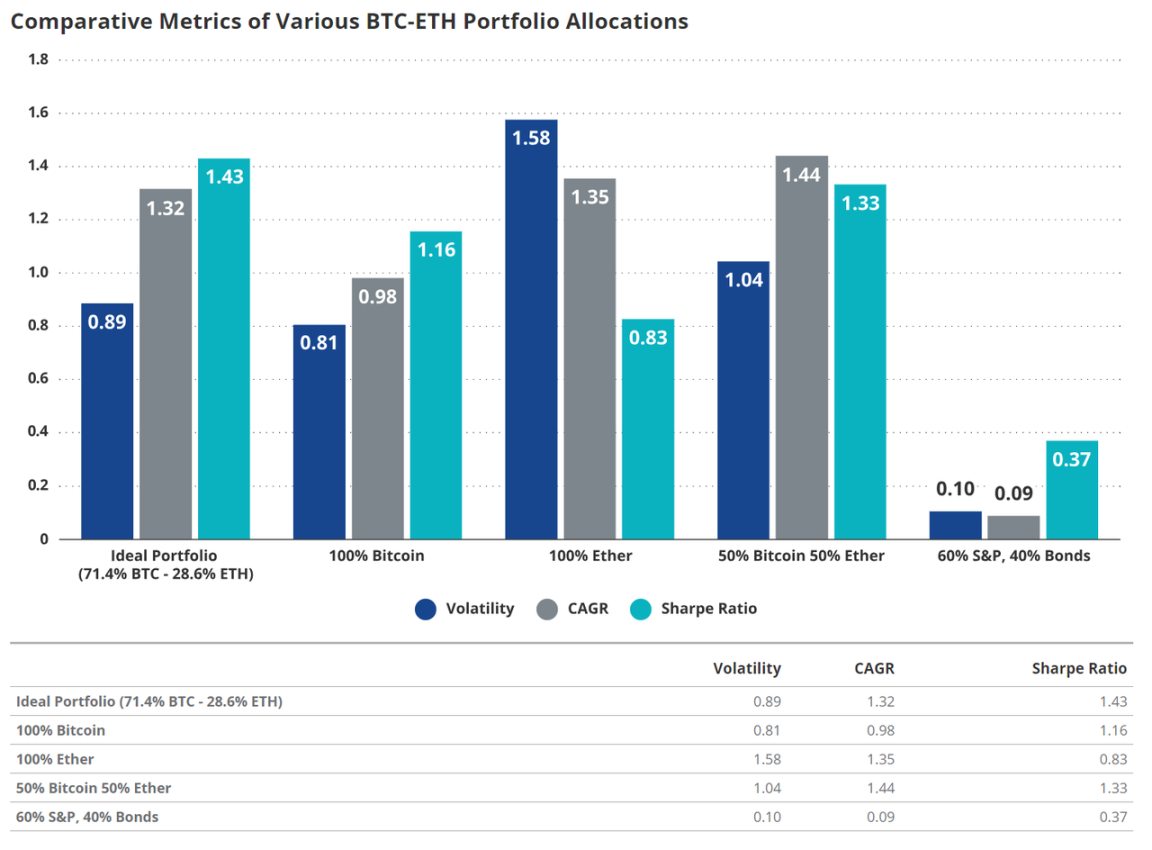

إن إضافة تخصيص متواضع للعملات المشفرة (حتى 6%) إلى محفظة تقليدية 60/40 يمكن أن يحسن بشكل كبير نسبة شارب للمحفظة مع تأثير ضئيل نسبيًا على الانخفاضات. إن تخصيص محفظة العملات المشفرة النقية بنسبة 70/30 بين البيتكوين والإيثريوم يوفر أفضل العائدات المعدلة حسب المخاطر.

تقييم استثمارات الإيثريوم

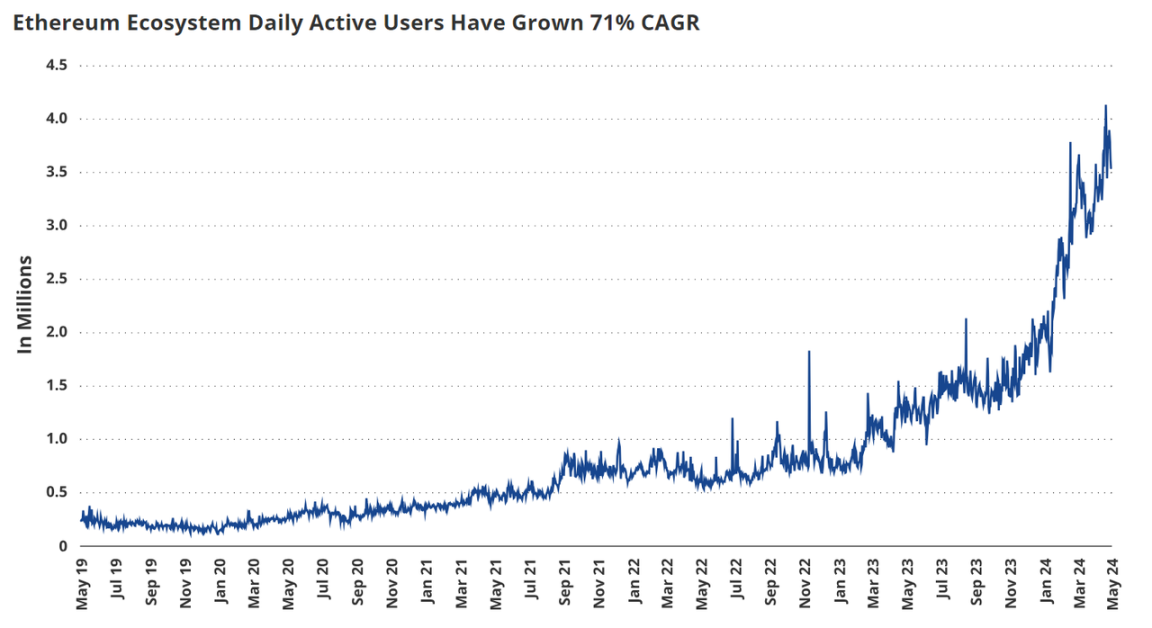

ETH هو الرمز المميز الأصلي لـ Ethereum، وهو نوع جديد من الأصول يمنح المستثمرين التعرض لنظام أعمال محلي عالي النمو ومبني على الإنترنت ولديه القدرة على تعطيل الشركات المالية الحالية ومنصات التكنولوجيا الكبيرة مثل Google و Apple. اجتذبت Ethereum حوالي 20 مليون مستخدم نشط شهريًا في الأشهر الـ 12 الماضية، بينما استقرت قيمة $4 تريليون دولار أمريكي وسهلت $5.5 تريليون دولار أمريكي في تحويلات العملات المستقرة. يوجد أكثر من $91.2 مليار دولار أمريكي في العملات المستقرة، و$6.7 مليار دولار أمريكي في الأصول الرمزية خارج السلسلة، و$308 مليار دولار أمريكي في الأصول الرقمية على Ethereum. الأصل الأساسي لهذا النظام المالي هو رمز ETH، وفي أساسياتنا المحدثة، نعتقد أن ETH سيصل إلى $22,000 بحلول عام 2030، بإجمالي عائد 487% فوق سعر ETH الحالي ومعدل نمو سنوي مركب (CAGR) يبلغ 37.8%.

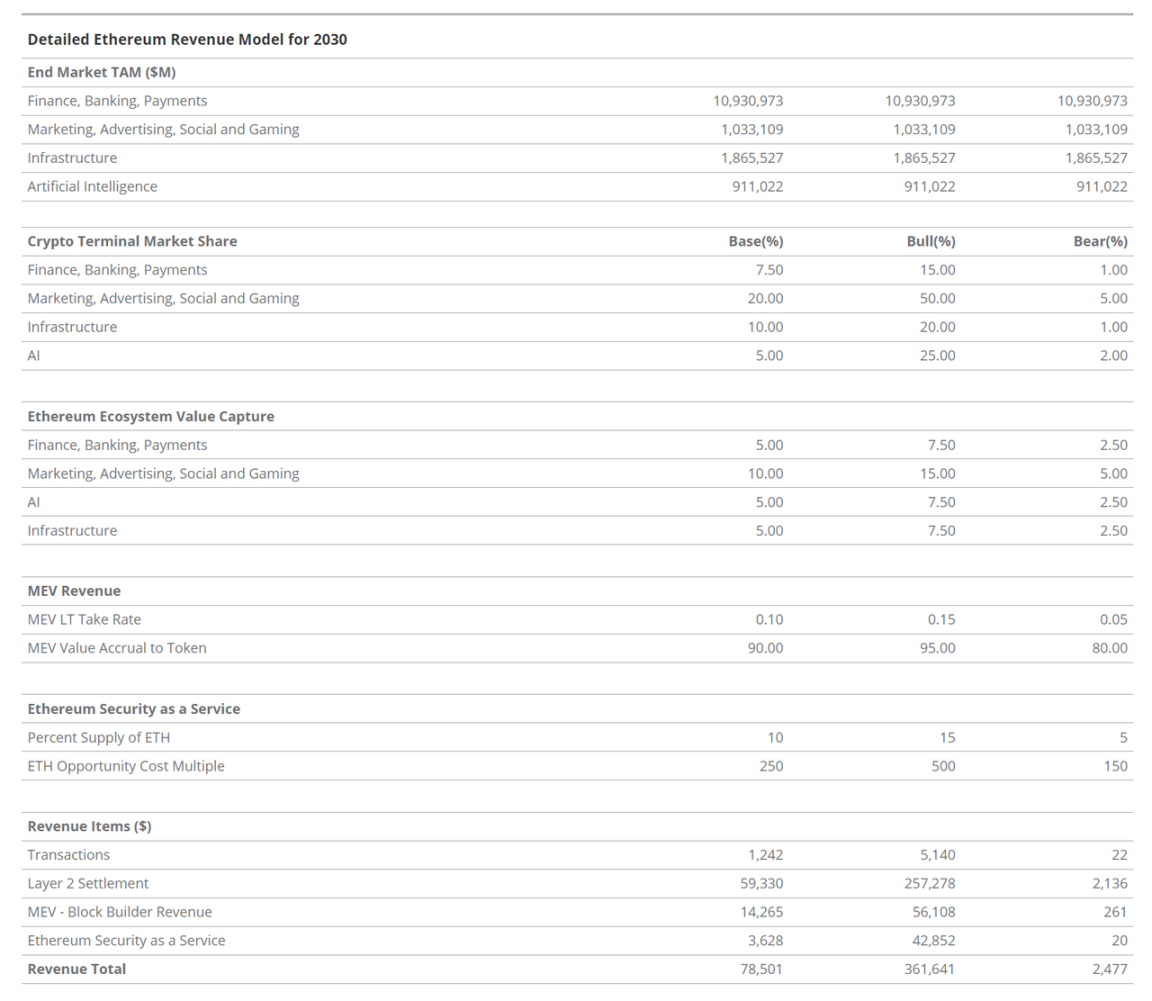

نتوقع تقييم ETH في عام 2030 بناءً على التدفق النقدي الحر البالغ $66 مليار دولار والذي من المتوقع أن تولدها Ethereum وتنسبها إلى رمز ETH. ونقدر أن تتداول هذه التدفقات النقدية بمضاعف 33x P/E. ونظرًا لأن Ethereum عبارة عن منصة تطبيقات، فإننا نبدأ تقييمنا بتقدير حجم السوق للقطاعات التجارية التي ستعطلها تطبيقات blockchain. ونقدر أن يكون إجمالي حجم السوق (TAM) للإيرادات السنوية لهذه القطاعات الصناعية $15 تريليون دولار.

-

التمويل والخدمات المصرفية والمدفوعات (FBP) - $10.9 تريليون

-

التسويق والإعلان والتواصل الاجتماعي والألعاب (MASG) - $1.1 تريليون

-

البنية التحتية (I) – $1.8 تريليون

-

الذكاء الاصطناعي (AI) - 1.4 تريليون دولار أمريكي

نحن نستخدم سلاسل الكتل مثل Ethereum لإجراء تقديرات الاستحواذ على السوق لهذه الإيرادات بناءً على بيانات TAM. معدلات الاختراق لـ FBP و MASG و I و AI هي 7.5% و 20% و 10% و 5% على التوالي. نتوقع حصة تطبيقات التشفير المبنية على Ethereum بدلاً من سلاسل الكتل الأخرى، وحالتنا الأساسية هي 70%. نحن نقدر الرسوم التي ستفرضها Ethereum على مستخدمي التطبيقات، والتي تعد في الواقع "معدل أخذ" على إيرادات هذه التطبيقات، وتبلغ 5-10%. لقد قمنا مؤخرًا بتحديث نموذج ETH الخاص بنا لربيع 2023، بإضافة سوق الذكاء الاصطناعي النهائي ليعكس الإمكانات الهائلة لـ Ethereum في هذا المجال. التعديلات المؤثرة الأخرى على النموذج السابق هي زيادة استهلاك إمدادات ETH، وزيادة الاستحواذ على السوق النهائية، وزيادة قبول الأنشطة الاقتصادية الأساسية. ونحن نعتقد أن هذه التغييرات مبررة بالابتكارات الأحدث التي تجعل الإيثريوم أكثر سهولة في الوصول إلى الأساسيات والسياسات المتغيرة في الولايات المتحدة.

نعتقد أن ETH هو أصل ثوري لا يوجد له أي مقارنة في العالم المالي غير المشفر. يمكن اعتبار ETH "نفطًا رقميًا" لأنه يتم استهلاكه من خلال المشاركة في الأنشطة على Ethereum. يمكن أيضًا اعتبار ETH "أموالًا قابلة للبرمجة" لأن تمويل ETH وأصول Ethereum الأخرى يمكن أن يحدث تلقائيًا على Ethereum دون أي وسطاء أو رقابة. بالإضافة إلى ذلك، نعتقد أن ETH هي "سلعة عائد" لأنه يمكن وضعها بطريقة غير احتجازية للمحققين الذين يديرون شبكة Ethereum لكسب عائد ETH. أخيرًا، نعتقد أنه يمكن أيضًا اعتبار ETH "عملة احتياطية للإنترنت" لأنها الأصل الأساسي لتسعير جميع الأنشطة ومعظم الأصول الرقمية، بما في ذلك نظام Ethereum البيئي الذي يزيد عن $1 تريليون وأكثر من 50 سلسلة كتل متصلة به.

بغض النظر عن تصنيفها، استفادت ETH من الاستخدام المتزايد لعملة Ethereum. شهدت Ethereum، وهي منصة اقتصادية نابضة بالحياة يمكن اعتبارها مركزًا رقميًا، زيادة قدرها 1500% في عدد المستخدمين وارتفعت الإيرادات بمعدل نمو سنوي مركب قدره 161% منذ عام 2019. على مدار العام الماضي، حققت Ethereum $3.4 مليار دولار من الإيرادات. نظرًا لأنه يجب شراء ETH لاستخدام Ethereum، فإن جميع حاملي ETH يستفيدون من التدفقات الواردة المدفوعة بالطلب على العملة. بالإضافة إلى ذلك، يتم استخدام 80% من عائدات ETH هذه لإعادة شراء وتدمير ETH المتداولة لإزالتها بشكل دائم من التداول. وهذا مشابه لإعادة شراء الأسهم غير القابلة للرجوع فيها.

على مدار الأشهر الستة الماضية، تم تدمير 541000 ETH (0.4% من إجمالي العرض) بقيمة $1.58 مليار. وبالتالي، يستفيد حاملو ETH بشكل مضاعف من نشاط Ethereum، سواء من عمليات شراء ETH التي يقودها المستخدم أو من تدمير العرض. يمكن لمستخدمي ETH أيضًا كسب عائد سنوي يبلغ حوالي 3.5% من خلال وضع ETH. يتم ذلك عن طريق وضع ETH في كيانات شبكة Ethereum تسمى المحققين، مما يوفر لهم الضمانات اللازمة لتشغيل شبكة Ethereum.

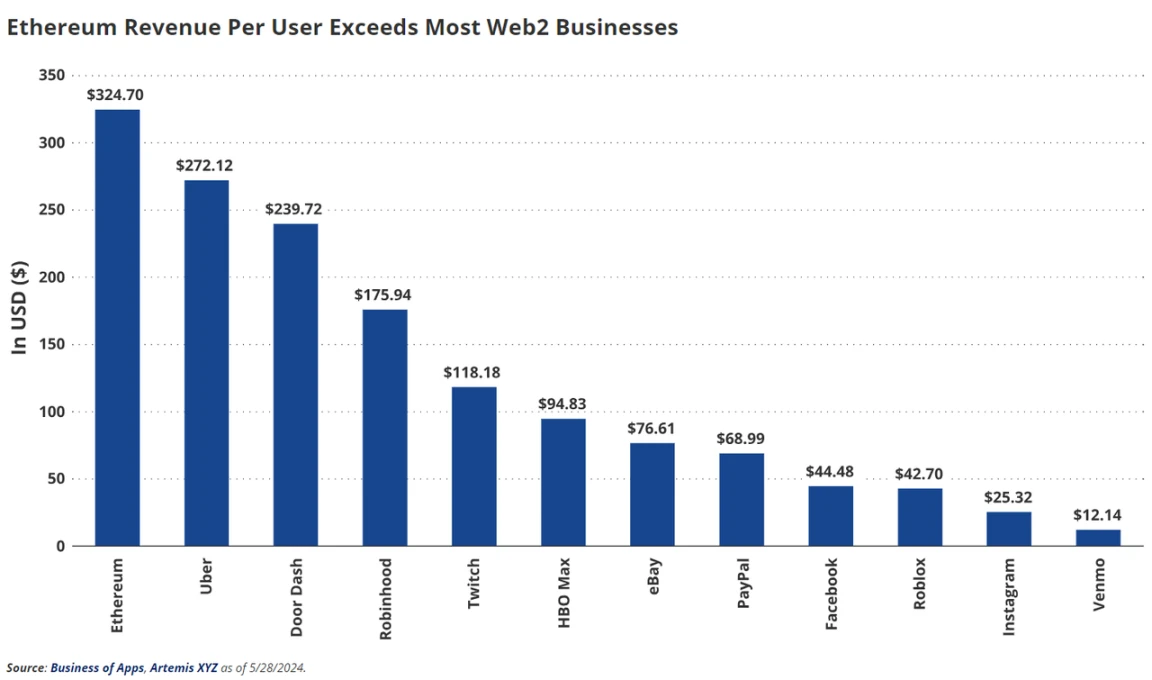

بالمقارنة بتطبيقات Web2، تولد Ethereum ($3.4 مليار) إيرادات أكثر من Etsy ($2.7 مليار)، وTwitch ($2.6 مليار)، وRoblox ($2.7 مليار). لدى Ethereum (20 مليونًا) عدد مستخدمين نشطين شهريًا أكثر من Instacart (14 مليونًا)، وRobinhood (10.6 مليون)، وVrbo (17.5 مليون). علاوة على ذلك، يبلغ متوسط الإيرادات السنوية لكل مستخدم نشط شهريًا في Ethereum $172، وهو ما يضاهي $100 لـ Apple Music. يبلغ متوسط إيرادات Netflix $142، وInstagram $25. نصنف Ethereum كعمل تجاري منصة مشابه لمتجر تطبيقات Apple أو Google Play. ومع ذلك، تتمتع Ethereum بميزة كبيرة على منصات Web2 لأنها تقدم للمستخدمين وأصحاب أعمال التطبيقات عرض قيمة فريدًا غير متاح خارج العملات المشفرة.

الجانب الأكثر جاذبية لاستخدام Ethereum هو التوفير المحتمل في التكلفة الذي يوفره للشركات والمستخدمين. تستحوذ Apple وGoogle على حوالي 30% من الإيرادات للتطبيقات المستضافة، بينما تستحوذ Ethereum حاليًا على حوالي 24% (14% للتطبيقات غير DeFi). بالإضافة إلى ذلك، نعتقد أن معدل قبول Ethereum سينخفض إلى 5-10% على مدار الأشهر الثمانية عشر القادمة مع تحول النشاط إلى Ethereum L2 الأرخص (معدلات الاستحواذ الحالية هي 0.25%-3%). من منظور الدفع، تفرض معالجات بطاقات الائتمان وتطبيقات الدفع الأخرى مثل PayPal رسومًا قدرها 1.94% على جميع المدفوعات (2.9% للمعاملات التجارية)، بينما تفرض Visa رسومًا قدرها 1.79-2.43% أو أكثر.

وبالمقارنة بمنصات الشبكات الاجتماعية التي تركز على البيانات مثل فيسبوك، نعتقد أن إيثريوم لديها القدرة على تقديم تطبيقات أكثر قوة وربحية لرواد الأعمال. تسمح إيثريوم للتطبيقات بالاتصال بحرية والابتكار في بيئة نشر بدون إذن وبيانات مفتوحة المصدر. ونتيجة لذلك، يمكن لأي شخص إنشاء تطبيقات والاستفادة من البيانات المهمة، بما في ذلك البيانات المتعلقة بجميع أنشطة المستخدم على السلسلة - تمامًا كما توفر فيزا بيانات دفع العملاء مجانًا. على سبيل المثال، يولد تطبيق الوسائط الاجتماعية Farcaster حاليًا $75.5 في الإيرادات لكل مستخدم نشط شهريًا، بينما يولد فيسبوك ما يقرب من $44. والأكثر جاذبية هو أن هيكل الحوافز مفتوح المصدر أدى إلى تطبيق أكثر جاذبية، حيث يبلغ متوسط مستخدمي Farcaster 350 دقيقة من الاستخدام اليومي مقارنة بـ 31 دقيقة لفيسبوك.

ونتيجة لخصائص الإيثريوم، يمكن تحويل بعض الأرباح التي حققتها شركات التمويل الكبرى وشركات التكنولوجيا الكبرى والبيانات الضخمة إلى المستخدمين في شكل فوائد للمستهلكين. ومع توليد المزيد من البيانات في الأماكن العامة، وابتعاد المزيد من التجارة عن المسارات المالية المغلقة والمكلفة، فإن الخنادق التجارية سوف تتآكل. وستكون النتيجة أعمالًا محتملة تتشكل حول اقتصاديات المصدر المفتوح ذات الهامش المنخفض. وسوف ينتقل المستهلكون ومنشئو التطبيقات إلى الإيثريوم. ونعتقد أنه على مدى السنوات الخمس إلى العشر القادمة، قد يتم استخلاص 7% إلى 20% من عائدات أعمال Web2/Big Finance، أو تريليونات الدولارات، من أنظمة مثل الإيثريوم وإعادتها في المقام الأول إلى المستخدمين ومنشئي التطبيقات. بالإضافة إلى ذلك، تسمح خصائص الملكية الفريدة لإيثريوم بالتواجد الرقمي غير الخاضع للرقابة على وسائل التواصل الاجتماعي وتطبيقات الألعاب. وستصبح هذه الميزات ذات قيمة متزايدة إذا استمرت الرقابة الحكومية على المعلومات في التكثيف.

هناك أيضًا سبب وجيه للاعتقاد بأن السلاسل العامة مثل Ethereum ستصبح بنية أساسية خلفية مهمة لتطبيقات الذكاء الاصطناعي. سيتطلب انتشار وكلاء الذكاء الاصطناعي واقتصاداتهم نقل قيمة غير مقيد وإثباتًا صريحًا للإنسانية ومصدر بيانات / نموذج محدد جيدًا. تتوفر هذه الخصائص الفريدة على blockchains ولكنها تتحايل على البنية التحتية التقنية الحالية. نقدر أن إجمالي الإيرادات العالمية لمكاسب إنتاجية الذكاء الاصطناعي قد يصل إلى $8.5 تريليون بحلول عام 2030. بناءً على افتراضات تبني 66% للأعمال، و 25% لالتقاط قيمة برامج الذكاء الاصطناعي، و 72% لالتقاط القيمة غير المادية، نعتقد أن إجمالي الإيرادات المحتملة للعملات المشفرة والذكاء الاصطناعي هو $911 مليار بحلول عام 2030، بما في ذلك $45.5 مليار في الإيرادات من تطبيقات الذكاء الاصطناعي والبنية الأساسية مفتوحة المصدر، والتي يمكن أن تتدفق منها $1.2 مليار في الإيرادات مباشرة إلى حاملي ETH.

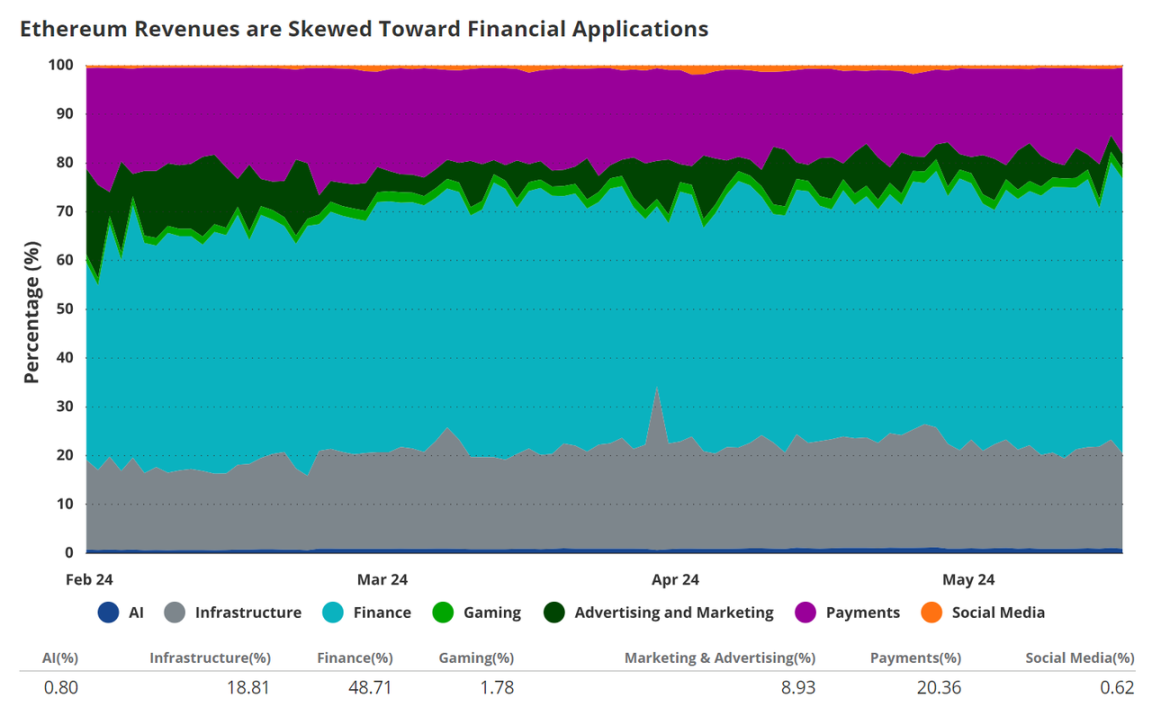

حاليًا، معظم النشاط على Ethereum مالي. تمثل البورصات اللامركزية وبروتوكولات الخدمات المصرفية 49% من إيرادات Ethereum، بينما يتم توزيع 20% عن طريق نقل القيمة البسيطة. يتم تصنيف هذه الإيرادات حسب التمويل والخدمات المصرفية والمدفوعات (FGP). وفي الوقت نفسه، تمثل البنية التحتية (I) ثاني أكبر حصة، حوالي 19%، والتي تتعلق بالأعمال اللامركزية وإنشاء برامج لخدمة التطبيقات اللامركزية. أخيرًا، نقوم بتصنيف الأنشطة المتعلقة بوسائل التواصل الاجتماعي وNFTs في فئة التسويق والإعلان ووسائل التواصل الاجتماعي والألعاب (MASG). يساهم MASG بنحو 11% من هذه الإيرادات. حاليًا، يلعب الذكاء الاصطناعي دورًا صغيرًا جدًا في توليد الإيرادات لـ Ethereum.

تأتي إيرادات Ethereum من الأسواق النهائية المذكورة أعلاه، وتشكل هذه الأنشطة عناصر إيرادات Ethereum، بما في ذلك رسوم المعاملات، وتسوية الطبقة الثانية، وفرز مساحة الكتلة (MEV)، والأمان كخدمة. رسوم المعاملات هي الرسوم التي يدفعها المستخدمون (والوكلاء الآليون في المستقبل) لاستخدام التطبيقات أو نقل القيمة على Ethereum. تشير تسوية الطبقة الثانية إلى الإيرادات التي يدفعها Ethereum L2 إلى Ethereum لتسوية المعاملات. MEV هي الإيرادات الناتجة عن الرسوم التي يدفعها المستخدمون مقابل الحق في فرز مجموعة من المعاملات. يشير الأمان كخدمة إلى استخدام ETH كضمان لدعم التطبيقات التي لا تتطلب إذنًا والتي تحتاج إلى هذه القيمة لأداء وظائفها التجارية. في العام الماضي، جاء حوالي 72% من إيرادات Ethereum من رسوم المعاملات، وشكلت MEV حوالي 19%، وشكلت تسوية الطبقة الثانية حوالي 9%، ولم يتم إطلاق الأمان كخدمة رسميًا بعد.

نعتقد أن أقوى قيمة مقترحة لإيثريوم تكمن في القطاع المالي، لذلك نتوقع أن يأتي 71% من إيرادات إيثريوم من الخدمات المالية (FGP) بحلول عام 2030. ونظرًا لمزايا التجريب والأنظمة المالية والبيانات مفتوحة المصدر لإيثريوم، نتوقع أن ينمو MASG إلى 17%، مما سيحل محل البنية التحتية قليلاً لتوفير 8% من الإيرادات. بشكل عام، ستشكل الذكاء الاصطناعي 2% من إيرادات إيثريوم. ومع ذلك، إذا أظهرت برامج الذكاء الاصطناعي اللامركزية إمكاناتها الضخمة، فقد تزيد مساهمة الذكاء الاصطناعي في الإيرادات بشكل كبير أو أكثر.

من منظور بند الإيرادات، نقدر أن معاملة واحدة على الشبكة الرئيسية ستمثل 1.5% فقط من الإيرادات. ستزداد تسوية الطبقة 2، التي تجمع حزم بيانات المعاملات على الشبكة الرئيسية، بشكل كبير إلى حوالي 76% من الإيرادات. وذلك لأننا نتوقع حدوث معظم النشاط على blockchain الطبقة 2 من Ethereum، ولكن غالبية قيمة هذه المعاملات ستعزى إلى Ethereum. في الوقت نفسه، ستحافظ MEV على أهميتها، حيث تمثل 18% من الإيرادات، في حين ستصبح الأمان كخدمة 4.5% من إيرادات Ethereum.

البيتكوين والإيثريوم: أفضل تخصيصات المحفظة

نظرة عامة على التحليل

أجرينا دراسة لتقييم تأثير إدراج BTC وETH في محفظة 60/40 التقليدية، والتي تغطي الفترة من 1 سبتمبر 2015 إلى 30 أبريل 2024. وأجري التحليل في خمسة أقسام رئيسية:

-

التخصيص المقيد الأمثل في محفظة تقليدية 60/40: قمنا بتقييم الأوزان المثالية لعملتي BTC وETH في محفظة أسهم 60% ومحفظة سندات 40%، وتقييد التخصيص الإجمالي الأقصى إلى 6%. لقد أكملنا وأضفنا التعرض للعملات المشفرة باستخدام 169 محفظة عينة.

-

تحليل السحب ونسبة شارب: ندرس السحب ونسب شارب لمجموعة فرعية من 16 محفظة تمثيلية لفهم مقايضات المخاطر والعائد. إن إضافة تخصيص متواضع للعملات المشفرة (حتى 6%) إلى محفظة تقليدية 60/40 يمكن أن يحسن بشكل كبير نسبة شارب للمحفظة مع تأثير ضئيل نسبيًا على السحب. بالنسبة للمستثمرين الذين يتمتعون بتحمل عالٍ للمخاطر (حتى ~20% تقلب سنوي)، يمكن أن تستمر التخصيصات التي تصل إلى 20% في تحسين المخاطر/العائد للمحفظة بأكملها. بين BTC وETH، نعتقد أن الترجيح الذي يبلغ حوالي 70/30 يوفر أفضل العائدات المعدلة حسب المخاطر.

-

التخصيص الأمثل لعملتي BTC وETH في محفظة العملات المشفرة فقط: قمنا بتحليل كل ترتيب لأوزان BTC وETH في محفظة تتكون من هاتين العملتين المشفرتين فقط، بهدف تعظيم نسبة شارب واستنتاج الوزن المثالي لعملتي BTC/ETH.

-

حساب الحدود الفعالة باستخدام محافظ العملات المشفرة المثالية: نقوم بدراسة الأوزان المثالية لمحفظة BTC/ETH المثالية لتحقيق أقصى قدر من العائدات مع الأخذ في الاعتبار مستويات التقلب المختلفة لتوضيح جزء من الحدود الفعالة عند إضافة العملات المشفرة إلى 60/40 (مع مستويات تقلب معقولة).

-

اعتماد نتائج الحدود الفعالة على الوقت: نحن نأخذ في الاعتبار تأثير نقاط البداية المختلفة على نتائجنا، مما يدل على أن تخصيص المزيد من العملات المشفرة يساعد في تحقيق العائد المعدل للمخاطر في المحفظة في كل فترة زمنية متاحة.

1. التخصيص الأمثل في محفظة 60/40 التقليدية

الهدف الرئيسي من هذا القسم هو تحديد التخصيص الأمثل لعملتي BTC وETH في محفظة تقليدية 60/40 بإجمالي وزن يصل إلى 6% من العملات المشفرة. يتضمن التحليل إنشاء 169 محفظة نموذجية مع تعرض متزايد للعملات المشفرة (حتى 3% لكل من BTC وETH).

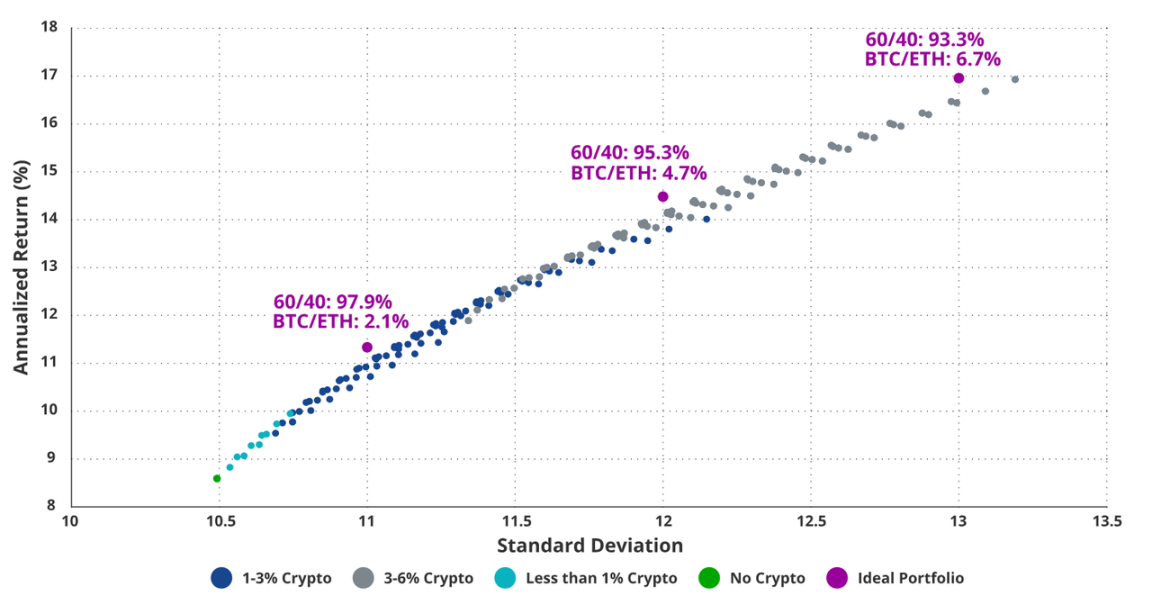

تظهر النتائج أن المحفظة التي تحتوي على 3% من عملة البيتكوين و3% من عملة الإيثريوم (إلى جانب 57% من SP 500 و37% من السندات الأمريكية) توفر أعلى عائد لكل وحدة من المخاطر (الانحراف المعياري). بعبارة أخرى، فإن السماح بتخصيص أقصى للعملات المشفرة مع الحفاظ على تخصيص إجمالي متحفظ يبلغ 6% يحقق أعلى عائد معدل حسب المخاطر.

تحسين تخصيص BTC/ETH في محفظة تقليدية 60/40 لتحقيق عوائد معدلة المخاطر (1 سبتمبر 2015 – 30 أبريل 2024)

2. تحليل نسبة الانخفاض ونسبة شارب

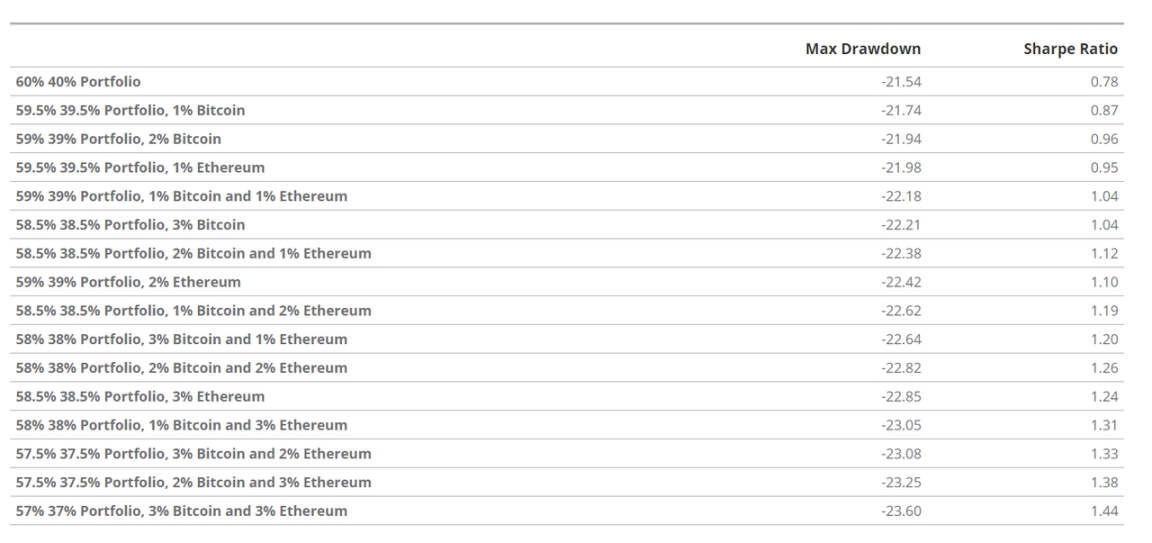

لتقييم التوازن بين المخاطر والعائدات، قمنا بتحليل 16 محفظة تمثيلية بنسبة 60/40 مع تخصيصات متزايدة تدريجيًا للعملات المشفرة حتى 6%. النتائج الرئيسية هي:

تحسن نسبة شارب: تحسنت نسبة شارب في المحفظة بشكل كبير مع زيادة تخصيص العملات المشفرة.

تأثير ضئيل على الانخفاضات: يتم زيادة الانخفاضات القصوى بشكل طفيف فقط، مما يجعل تخصيص العملات المشفرة الأعلى مقايضة جذابة للعديد من المستثمرين.

تُظهر البيانات المتعلقة بالحد الأقصى للانخفاض ونسبة شارب أن تخصيص العملة المشفرة 6% يؤدي إلى نسبة شارب تبلغ ضعف نسبة شارب في محفظة 60/40 تقريبًا، مع زيادة طفيفة في الانخفاض. وهذا يسلط الضوء على مقايضة المخاطرة والمكافأة المواتية للغاية عند إضافة BTC وETH إلى محفظة تقليدية.

3. التخصيص الأمثل لعملتي BTC وETH في محفظة العملات المشفرة

بالتركيز فقط على محافظ BTC وETH، قمنا باختبار كل تركيبة أوزان ممكنة لتحديد أفضل تركيبة تزيد من نسبة شارب. يُظهر التحليل أن التخصيص المثالي هو 71.4% من Bitcoin و28.6% من Ethereum. ينتج هذا التكوين أعلى نسبة شارب، مما يشير إلى أفضل عائد معدل حسب المخاطر لمحفظة العملات المشفرة البحتة. تسلط النتائج الضوء على أن المستثمرين بحاجة إلى الاحتفاظ بكلا العملتين المشفرتين لتعظيم فوائدهم. يُظهر التكوين البسيط لـ 50% من BTC و50% من ETH أيضًا ارتفاعًا كبيرًا، مما يعزز قيمة التنويع داخل فئة الأصول المشفرة.

4. الحدود الفعّالة عند تضمين العملات المشفرة

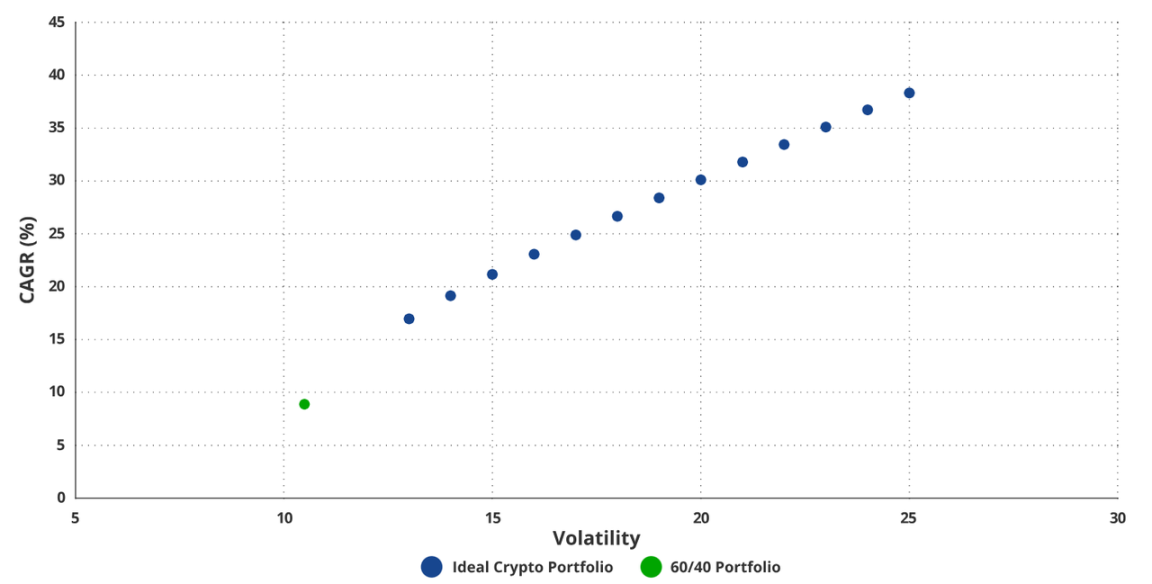

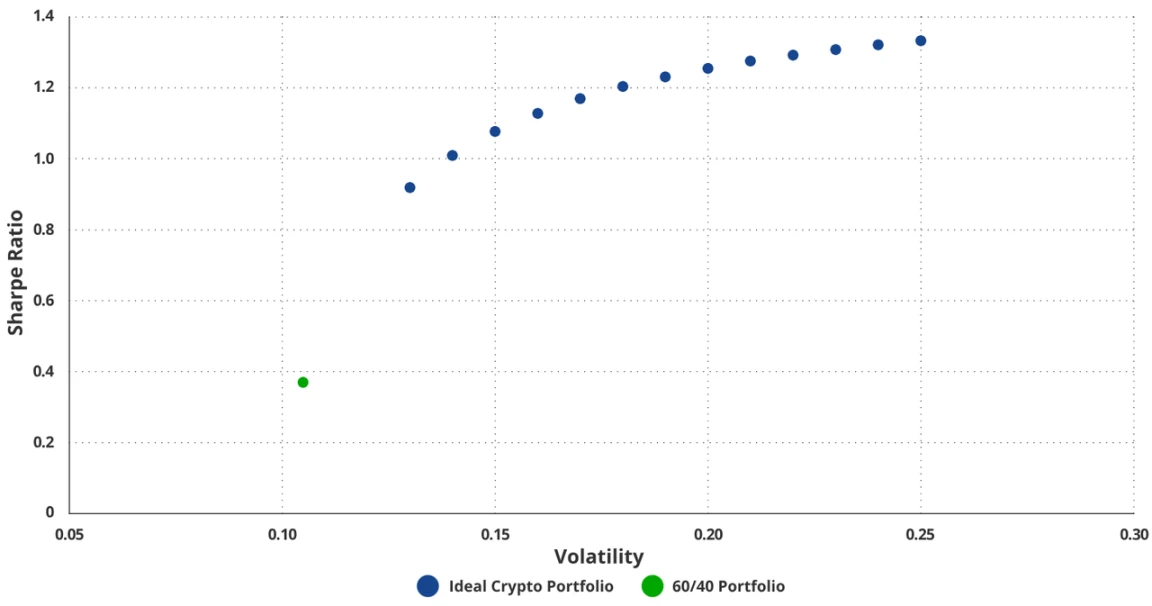

لتحقيق تخصيص مثالي للعملات المشفرة دون قيود مع الحفاظ على تقلب معقول، نفحص الأوزان المثلى لمحفظة العملات المشفرة المثالية (28.6% ETH و71.4% BTC) لإضافتها إلى محفظة 60/40 التقليدية. والهدف هو تعظيم العائدات مع الحفاظ على مستوى تقلب معين (13%-25%)، وبالتالي توليد محفظة حدودية فعالة باستخدام هذه الأصول، مع مستويات تقلب مرتبطة عادةً بمجموعة واسعة من محافظ المستثمرين. يوضح الرسم البياني الناتج أن دمج محفظة العملات المشفرة المثلى في محفظة 60/40 التقليدية يمكن أن يحسن العائدات بشكل كبير بدرجات متفاوتة من المخاطر.

التقلبات الإضافية في الأصول الرقمية تساعد على زيادة العائدات الإجمالية

ظلت نسبة شارب للمحفظة المختلطة ثابتة عند 22% التقلب

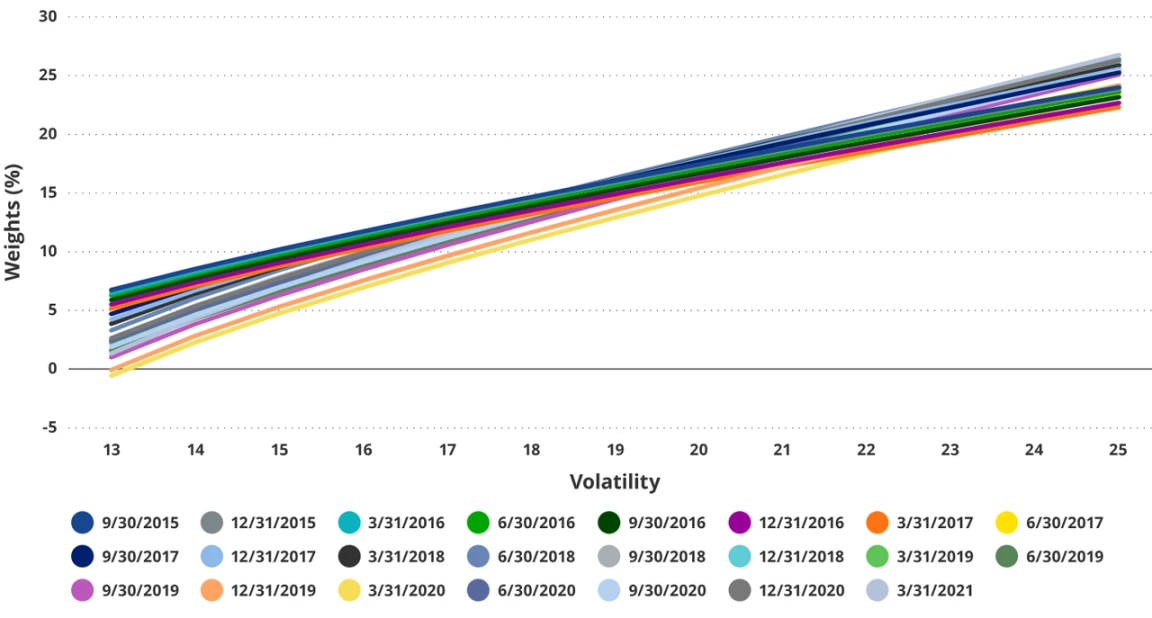

5. اعتماد نتائج الحدود الفعالة على الوقت

لتحديد ما إذا كانت نقاط البداية المختلفة تؤثر على ملف المخاطرة/العائد للعملة المشفرة المثالية المجمعة ومحفظة 60/40، كررنا التحليل في الجزء 4 مع تحريك نقطة البداية مرارًا وتكرارًا بمقدار ربع سنة. كان القيد الوحيد لدينا هو تضمين 3 سنوات على الأقل من العائدات. وبالتالي، تمكنا من توليد 23 مجموعة من النتائج وإزالة الاعتماد على الوقت كمتغير من التحليل.

نتائجنا هي:

-

يزداد الوزن الأمثل لمحفظة العملات المشفرة المثالية مع زيادة المخاطر عبر جميع الفترات الزمنية.

أوزان التقلبات للمحافظ المنفصلة زمنياً

-

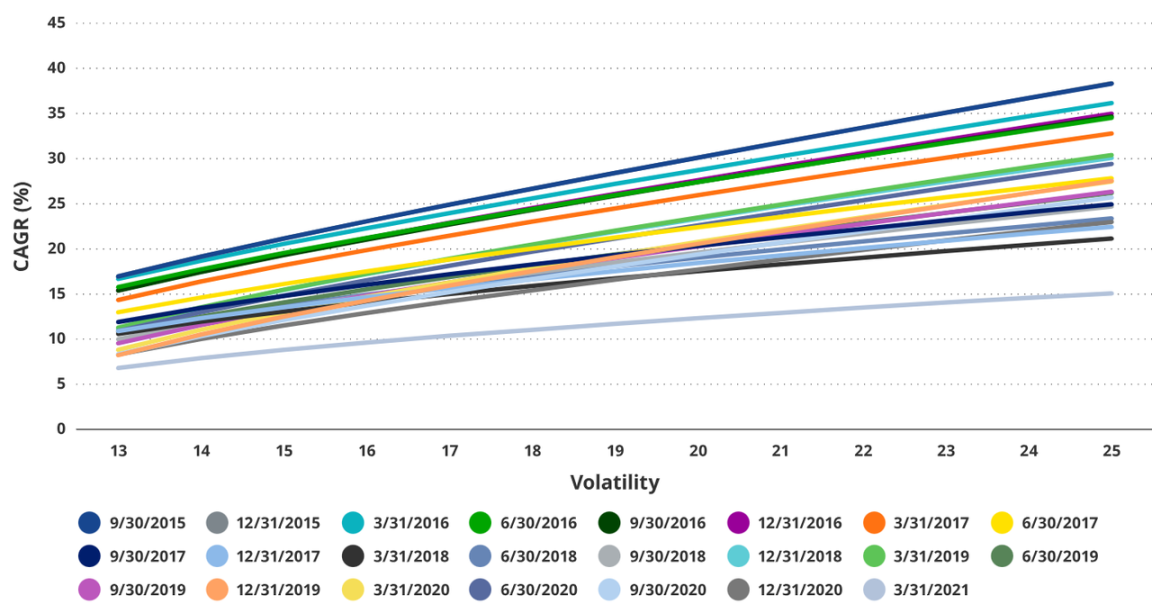

تسمح تخصيصات العملات المشفرة الأعلى بمعدلات نمو سنوية مركبة أعلى عبر جميع الفترات الزمنية.

معدل النمو السنوي المركب للمحفظة المستقلة عن الزمن في التقلبات

-

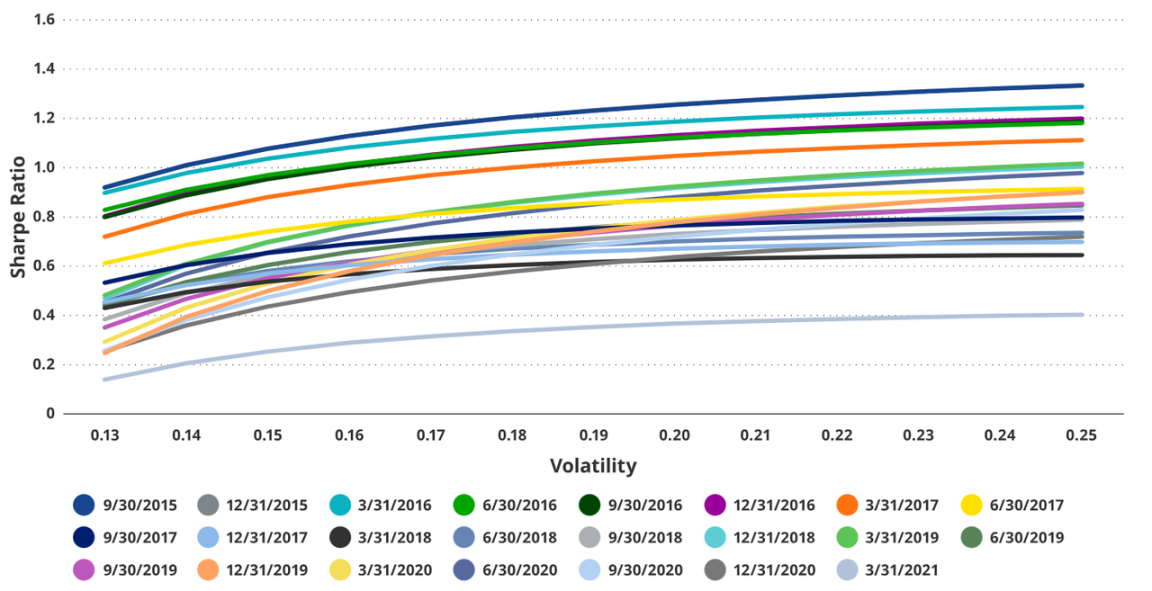

ترتفع نسبة شارب بشكل عام مع التقلبات وتخصيص العملات المشفرة.

نسبة شارب لتقلبات المحافظ المنفصلة زمنياً

وبعبارة أخرى، فإن نتائج الدراسة 4 مستقلة عن نقطة البداية، وبالتالي تدعم إدراج مزيج متوازن من Ethereum (ETH) و Bitcoin (BTC) في المحفظة، حتى وزن 6% في دراستنا.

مخاطر الاستثمار في الإيثريوم

رغم أن القيمة السوقية لعملة ETH تزيد عن $400 مليار دولار وتعتبر منصة عقود ذكية ناضجة، فمن المهم ملاحظة أن الاستثمار في ETH يحمل مخاطر كبيرة.

1. الاعتماد على المضاربة

في هذه المرحلة، يعتمد نظام الإيثريوم بشكل كبير على المضاربة لتوليد الإيرادات. وإذا تراجعت شهية المخاطرة بشكل عام، فقد يُظهِر الإيثريوم معامل بيتا هبوطيًا كبيرًا لمؤشر ستاندرد آند بورز 500 أو ناسداك المركب.

2. المخاطر التنظيمية

اعتمادًا على اللوائح، قد يتم تصنيف ETH أو العديد من الأصول في نظامها البيئي كأوراق مالية. وقد يؤدي هذا إلى اضطرار العديد من عملات Ethereum إلى التسجيل لدى لجنة الأوراق المالية والبورصات أو مواجهة عواقب قانونية خطيرة.

تمتلك أكبر الشركات المالية جماعات ضغط كبيرة في الحكومات في جميع أنحاء العالم والعديد من الموظفين السابقين الذين تم تعيينهم في مناصب عليا والذين يمكنهم إنشاء حواجز تنظيمية من شأنها أن تضر بالمخربين مثل إيثريوم.

3. مخاطر أسعار الفائدة

باعتبارها أصلًا عالي المخاطر، فإن ارتفاع أسعار الفائدة أو غيرها من القيود على السيولة العالمية قد يكون لها تأثير كبير على تقييم ETH مقارنة بفئات الأصول الأخرى.

4. المنافسة

إن المنافسة في مجال منصات العقود الذكية الناشئة شرسة. ورغم أن الإيثريوم تتمتع بميزة كبيرة، فإن سلاسل الكتل عالية الأداء مثل Solana وSui تتمتع بمزايا تقنية وتركز على تطوير الأعمال وتجربة المستخدم. وعلى المدى الطويل، قد يمكّنها هذا من تحدي هيمنة الإيثريوم.

5. الشركات المالية تستمر في النمو

من أهم مزايا الإيثريوم أنها تجعل النظام المالي أرخص لأنها تلغي العديد من الجوانب عالية التكلفة للنظام المالي الحالي. وإذا لجأت الشركات المالية إلى تنفيذ تدابير خفض التكاليف، فإنها تستطيع الاحتفاظ بقاعدة مستخدميها.

قد تقوم الشركات المالية الحالية أيضًا بإنشاء منصات عقود ذكية منافسة تعتمد على تقنية البلوكشين، مما يؤدي إلى تقويض إمكانات الإيثريوم على المدى الطويل.

6. الجغرافيا السياسية

إن السيطرة على المال تشكل المجال الأكثر أهمية لسلطة الحكومة. والأحداث الجيوسياسية، مثل اندلاع حرب إقليمية كبرى أو حتى زيادة التوترات الجيوسياسية، قد تدفع الحكومات في مختلف أنحاء العالم إلى فرض قيود صارمة على الأنظمة المالية غير السيادية وأشكال العملة.

ختاماً

باختصار، يمكن أن يؤدي إضافة كمية صغيرة من العملات المشفرة (حتى 6%) إلى محفظة تقليدية 60/40 إلى تحسين نسبة شارب للمحفظة بشكل كبير مع تأثير ضئيل نسبيًا على الحد الأقصى للانخفاض. في محفظة تتكون فقط من العملات المشفرة، تتمتع البيتكوين والإيثريوم بنسبة تخصيص تقترب من 70/30، مما يوفر أفضل العائدات المعدلة حسب المخاطر.

يتعين على المستثمرين أن يأخذوا في الاعتبار مدى تحملهم للمخاطرة بشكل فردي، ولكن البيانات تشير إلى أن إضافة BTC وETH بطريقة متوازنة يمكن أن يوفر تعزيزًا كبيرًا للعائدات مقارنة بالمخاطر المتزايدة. تسلط هذه النتائج الضوء على إمكانات العملات المشفرة لتحسين أداء المحفظة بطريقة خاضعة للرقابة وقابلة للقياس.

تم الحصول على هذه المقالة من الإنترنت: تقرير VanEck: سيصل ETH إلى $22000 في عام 2030

ذات صلة: إعادة تشغيل ICOs: إطلاق الرمز الموزع (DTL)

لم تبتكر شركات رأس المال الاستثماري العملاقة في مجال هياكل التمويل، بل وجدت طريقة للاستثمار في الشركات في وقت أبكر من أي وقت مضى. لا شك أن أموال رأس المال الاستثماري التي تضخها شركات التكنولوجيا في مراحلها المبكرة قد أدت إلى تسريع الابتكار، لكنها تعني أيضًا تقليص المجتمعات التي صُممت هذه المنتجات لخدمتها. العملة المشفرة نفسها هي تقنية جديدة ذات خصائص جديدة - بدون إذن، وقابلة للتكوين، ولامركزية - والتي تجلب قدرات جديدة للتأثير على التكنولوجيا المكتفية ذاتيًا. مع ظهور تقنيات جديدة ومتطلبات جديدة، بدأ الناس في التفكير بشكل إبداعي في تكوين رأس المال لأول مرة منذ الاكتتاب العام الأولي. في عام 2017، تلقت عروض العملات الأولية الكثير من الاهتمام وجذبت بسرعة المستثمرين في جميع أنحاء المجال. ومع ذلك، في عام 2018، وصلت سوق الهبوط والعديد من المشاريع وما يصاحبها من ...