المؤلف الأصلي: داكونج فريد (X: @Dacongfred)

1. تقسيم المشروع: التكامل المالي مقابل التكامل مع Web2

بعد الموافقة على صندوق ETH ETF، انخفض السوق بأكمله بشكل حاد كما كان متوقعًا، وهو نفس الاتجاه تمامًا بعد الموافقة على صندوق BTC ETF.

بناءً على تأثير صناديق الاستثمار المتداولة على السوق، يمكننا تلخيص نموذج صناديق الاستثمار المتداولة الأمريكية على النحو التالي: يتم رفع التوقعات بشكل كامل قبل الدخول على الإنترنت، مما يؤدي إلى زيادة كبيرة؛ بعد الدخول على الإنترنت، يتم استنفاد جميع العوامل الإيجابية، ويحدث انخفاض؛ ثم، بسبب العوامل الإيجابية النهائية بعد الموافقة على الصندوق، فإنه يرتفع تدريجيا ببطء مرة أخرى.

ومع ذلك، بالنظر إلى هذه الدورة، على الرغم من وجود سرديات حول الذكاء الاصطناعي وDePIN وRestaking، لم تكن هناك مسارات ومشاريع ساخنة مثل Uniswap التي تقود صيف Defi، وجنون NFT حيث يغير الجميع صورهم الرمزية، وStepN التي تسببت في حركة وطنية للمشاركة، كما في الدورات السابقة. وقد أدى هذا أيضًا إلى إرباك العديد من المستثمرين والبناة بشأن هذه الدورة. كيف سيبدو سوق الثيران في هذه الدورة لتحييتنا؟

لقد اتخذ الجميع خيارات مختلفة، سواء اختاروا بناء نظام BTC البيئي، أو البناء على مسار DePIN/AI، أو تكريس أنفسهم لتداول الميمات بدوام كامل، فقد قام الجميع بالمراهنة بناءً على معتقداتهم الخاصة.

بشكل عام، يمكن تقسيم استكشاف المشروع الحالي تقريبًا إلى مدرستين. المدرسة الأولى هي المدرسة المالية، التي تعتقد أن تطوير Web3 يجب أن يكون وثيق الصلة بالتمويل. سواء كان Defi أو NFT أو بيئة BTC، فإن الجوهر لا يزال إثارة ضجة حول اللعب المالي وسمات الأصول؛ المدرسة الأخرى هي مدرسة web2 المركبة، والتي تشمل الاجتماعية والألعاب والبنية الأساسية (DePIN) والذكاء الاصطناعي وما إلى ذلك، على أمل الجمع بين مسار web2 والبلوكشين / العملات المشفرة لاستكشاف سيناريوهات جديدة.

في العديد من تقارير الأبحاث والمقالات التحليلية السابقة، ناقشت حالة التطوير والتحديات التي يفرضها الجمع بين الذكاء الاصطناعي والويب 3، فضلاً عن حالة تطوير نظام بيتكوين البيئي. اليوم، دعونا نتحدث عن Defi، وهو مسار تمثيلي في القطاع المالي.

2. لماذا انفجرت DeFi - استكشاف الرواد

Defi is a track that has been talked about for a long time. Whether it is Uniswap, the most representative in Dex, or dYdX in the derivatives track, Defi plays a very important role in a public chain and even the entire web3 industry.

قبل ولادة Dex، كان الناس يتاجرون بالعملات المشفرة من خلال البورصات المركزية. مزايا البورصات المركزية هي نفسها مثل web2، السرعة العالية والتشغيل البسيط؛ ومع ذلك، فإن العيوب واضحة أيضًا، الشفافية المنخفضة والأمان الضعيف. كما حطم الانهيار اللاحق لعملاق CEX قلوب العديد من الناس، وخاصة بالنسبة لمستخدمي web3، حيث تم وضع ملكية الأصول والأمان والشفافية في مكانة مهمة للغاية.

في عام 2018، حققت Uniswap V1 بورصة لامركزية من خلال اعتماد نموذج صانع السوق الآلي (AMM)، مما يسمح للمستخدمين بالتداول مباشرة باستخدام العقود الذكية بدلاً من نموذج دفتر الطلبات التقليدي للمشترين والبائعين، وبالتالي نشأت وقادت مسارًا جديدًا؛ لاحقًا، كان لدى V2 وV3 ميزات جديدة مثل أوراكل الأسعار المدمجة، ودعم السيولة المركزية والرسوم متعددة الطبقات، وتحسين تجربة المستخدم باستمرار لاستخدام Dex. احتلت Uniswap مكانة رائدة في مسار Dex منذ إنشائها.

من ناحية أخرى، وباعتبارها رائدة في مجال مشتقات Defi، اختارت dYdX استخدام نموذج دفتر الطلبات لتوفير خدمات الرافعة المالية وتداول العقود، وهو أقرب إلى النموذج المالي التقليدي من حيث التشغيل. وبفضل السيولة العالية نسبيًا وعدد كبير من أزواج التداول، احتلت ذات يوم حصة سوقية عالية في مسار المشتقات وقادت Defi Summer جنبًا إلى جنب مع Uniswap.

3. المتحدون و المستقبل من ديفي

وفي وقت لاحق، أثناء تطوير Defi، أظهر تطوير Dex والمشتقات مسارين مختلفين بشكل واضح.

1) وضع سلسلة ربط ديكس: من منظور TVL الخاص بـ Dex، فإن تطوير Dex لا ينفصل بشكل أساسي عن الارتباط بسلسلة معينة. سواء كان ذلك من خلال انطلاق Uniswap وEthereum، أو ارتباط Pancake بـ BSC، أو ارتباط Raydium بـ Solana، ثم إلى Velodrome على Optimism وAerodrome على Base chain، يعد Dex ضرورة للسلاسل العامة. كل Dex هو نفس الشيء بشكل أساسي. سواء انطلق أم لا، فإنه يحتاج في الواقع إلى الارتباط بسلسلة، وغالبًا ما يكون أداء TVL الخاص به مرتبطًا بشكل كبير بموقع السلسلة.

2) نموذج ابتكار المشتقات المالية: من ناحية أخرى، فإن التغيير الجيلي للمشتقات يتعلق أكثر بالابتكار في طريقة اللعب. على سبيل المثال، تم إطلاق GMX في عام 2021 فقط، لكنها هزمت المتصدر السابق dYdX.

بعد ذلك، دعونا نحلل بمزيد من التفصيل سبب ظهور GMX كحصان أسود من قبل. بالمقارنة مع dYdX، ما هي ابتكارات GMX؟ أعتقد أن هناك ابتكارين أساسيين:

1. يتم استخدام نموذج LP الذي يوفر مجموعة رأس مال: تستخدم GMX نموذج LP الذي يوفر مجموعة رأس مال، جنبًا إلى جنب مع عروض الأسعار من Oracle، حتى يتمكن المستخدمون من الحفاظ على انزلاق منخفض أثناء التداول بسرعة؛ - جيد للمستخدمين

2. الابتكار في آلية تقاسم الأرباح: يتم توزيع 70% من الأرباح على مزودي السيولة (حاملي GLP)، ويتم توزيع 30% على حاملي الرموز العاملة في GMX. - جيد لمقدمي السيولة

إن هذين الابتكارين يدركان بدقة طرفي الصفقة: المستخدمين ومقدمي السيولة، مما يسمح لهم بالقدوم من الخلف وأن يصبحوا القادة الجدد في مجال المشتقات المالية.

بعد GMX، ظهرت أيضًا بعض مشاريع المشتقات المثيرة للاهتمام. على سبيل المثال، حققت SynFutures على سلسلة Blast مؤخرًا مستويات قياسية في حجم المعاملات على السلسلة. بعد نظرة متأنية، وجدنا أن هناك عدة نقاط تستحق الملاحظة:

1. تأثير الثروة لسلسلة الانفجار: من Blur إلى Blast، جلبت سلسلة Blast تأثير الثروة منذ ولادتها. يعد اختيار SynFutures للنشر على سلسلة Blast اختيارًا ذكيًا للغاية. - جذب المستخدمين

2. السيولة المركزية oAMM: على غرار استراتيجية السيولة المركزية الخاصة بـ Uniswap، تسمح oAMM الخاصة بـ SynFutures لشركاء الاستثمار المحدودين بإضافة السيولة إلى نطاق سعري محدد، وبالتالي تحسين عمق السيولة وكفاءة استخدام رأس المال؛ - توفير السيولة الملائمة

3. لا يتطلب oAMM إذنًا لإدراج العملات المعدنية: بالإضافة إلى ذلك، يدعم oAMM، مثل غيره من منصات التداول الفوري، الإدراج غير المصرح به للعملات، بحيث يمكن لأي شخص إنشاء عقد دائم لتداول الأزواج، مما يجعل نطاق العملات غير محدود - وهو أمر جيد لمقدمي السيولة

بالإضافة إلى ذلك، أعتقد أن النقطة الأكثر إثارة للاهتمام في SynFutures هي الجمع بين AMM ودفتر الطلبات. دعونا نحلل هذا الابتكار بالتفصيل.

كما ذكر في الميزة 2 أعلاه، يسمح oAMM لمزودي السيولة بتركيز السيولة في نطاق سعري، والذي يمكن تقسيمه إلى أوامر سعرية متعددة، بحيث يمكن لمزودي السيولة توفير السيولة في شكل أوامر حد على السلسلة على SynFutures.

يتيح نموذج توفير السيولة المشابه لدفتر الطلبات هذا للعديد من صناع سوق الصرف المركزي المشاركة بشكل أكثر دراية وراحة. لا يختلف هذا النموذج بشكل كبير عن نموذج أوامر الحد الأقصى للبورصات المركزية، وبالتالي تحسين سيولة المجمع بشكل أكبر. بعد الاستفادة من مزودي السيولة، ستجذب المجمعات الأعمق أيضًا المزيد من المستخدمين، وبالتالي تشكيل دورة إيجابية.

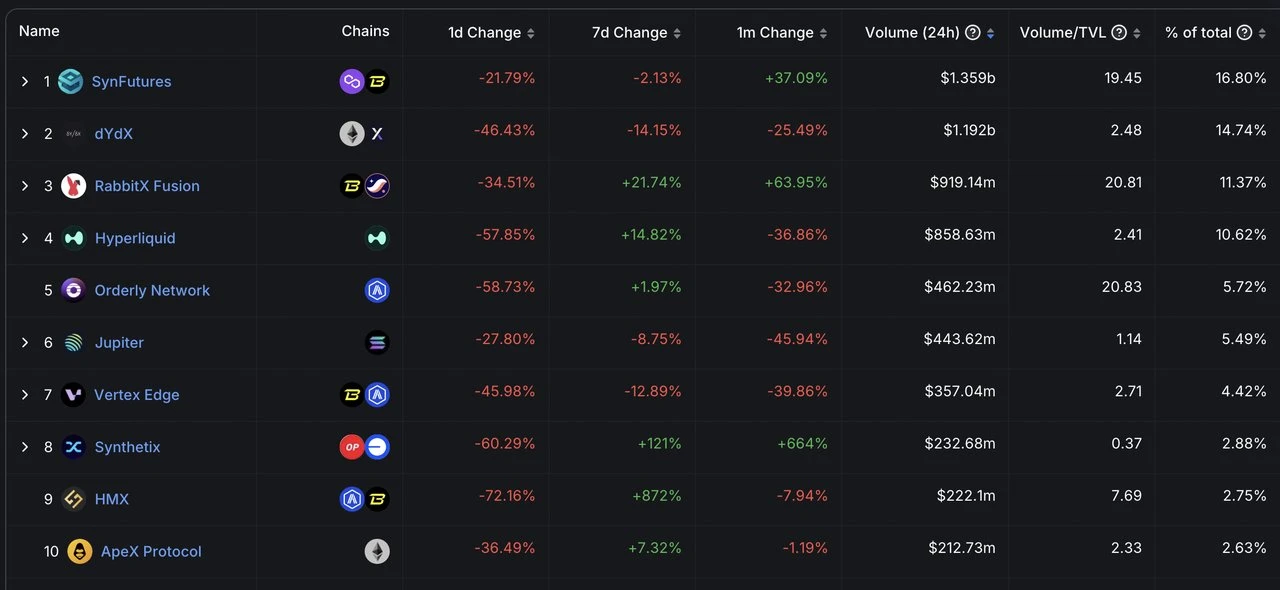

حاليًا، يتجاوز حجم التداول اليومي لـ SynFutures 1.3 مليار دولار أمريكي، متجاوزًا 1.2 مليار دولار أمريكي لمشاريع النجوم القديمة dYdX و180 مليون دولار أمريكي لمشاريع GMX (ليست ضمن العشرة الأوائل). وقد حقق أداءً قويًا للغاية من حيث حجم التداول، مما جلب حيوية جديدة لمسار المشتقات.

بشكل عام، تتطلع كل من المجموعات المالية ومجموعات التكامل عبر الويب إلى ظهور المزيد من المشاريع المحلية المثيرة للاهتمام، والتي تشمل المزيد من الأشخاص والأموال، وإيجاد نقطة تفجير مستدامة لسوق الثيران في هذه الدورة في الأمد القريب. وعلى المدى الطويل، سوف تتوغل هذه المشاريع بشكل أكبر في العالم التقليدي وتخلق المزيد من التبني الجماعي.

تم الحصول على هذه المقالة من الإنترنت: الحديث عن تطوير ومستقبل DeFi

ذات صلة: blockchain المعياري: القطعة الأخيرة من لغز Web3

I. المقدمة: سلسلة الكتل المعيارية هي نموذج تصميمي مبتكر لسلسلة الكتل يهدف إلى تحسين كفاءة وقابلية النظام للتوسع من خلال التخصص وتقسيم العمل. قبل ظهور سلسلة الكتل المعيارية، كانت هناك حاجة إلى سلسلة واحدة (متجانسة) للتعامل مع جميع المهام، بما في ذلك طبقة التنفيذ وطبقة توفر البيانات وطبقة الإجماع وطبقة التسوية. تحل سلسلة الكتل المعيارية هذه المشكلات من خلال التعامل مع هذه المهام كوحدات قابلة للدمج بحرية، حيث تركز كل منها على وظيفة محددة. طبقة التنفيذ: مسؤولة عن معالجة جميع المعاملات والتحقق منها وإدارة تغييرات حالة سلسلة الكتل. طبقة الإجماع: التوصل إلى اتفاق بشأن ترتيب المعاملات. طبقة التسوية: تستخدم لإكمال المعاملات والتحقق من الأدلة وبناء الجسور بين طبقات التنفيذ المختلفة. طبقة توفر البيانات: مسؤولة عن ضمان توفر جميع البيانات الضرورية للمشاركين في...