كوبي: عندما تنتشر الرموز ذات التداول المنخفض وقيمة FDV العالية، يتم بالفعل تقسيم الأرباح المتزايدة بشكل خاص

المؤلف الأصلي: كوبي

الترجمة الأصلية: TechFlow

ستتناول هذه التدوينة موضوع إطلاق الرموز الجديدة، مع التركيز على الأسئلة الشائعة وسوء الفهم حول الرموز الجديدة في السوق، والتي يشار إليها غالبًا باسم التداول المنخفض وFDV العالي.

قبل أن أبدأ - إذا كنت مرتبكًا بشأن ما أقوله في هذا المنشور، فقد كتبت مقالاً في عام 2021 بعنوان القيمة السوقية والأسطورة المفتوحة قد يساعدك ذلك.

كما هو الحال دائمًا، يرجى تذكر: أنا لست مستشارًا ماليًا، أنا إنسان متحيز ومعيب، لقد تم غسل دماغي، أنا أحمق، لقد تجاوزت ذروة ذكائي ودخلت سنوات الشفق، وأتعثر في جميع أنحاء العالم محاولًا فهم كل شيء، دون نجاح يذكر. أنا في الواقع مشارك في صناعة التشفير، مما يعني أن معدل ذكائي ربما لا يكون حتى في خانة العشرات. أحاول ألا أكتب عن الرموز التي أمتلكها، لكنني سأفصح عن مقتنياتي في المقالات. هل سمعتم أن RoaringKitty عادت وأصدرت خمسين مقطع فيديو رائعًا من Avengers؟ حسنًا، على أي حال، فلنبدأ.

عندما كتبت تلك المقالة قبل ثلاث سنوات، كنت أعتقد أن هذه ستكون المرة الأخيرة التي أناقش فيها لعبة التعويم والقيمة السوقية. ربما كنت ساذجًا، إذ تصورت أن المشاركين في السوق سوف يصبحون أكثر دراية بهذه الديناميكيات المهمة.

ومع ذلك، فإن الواقع هو أنهم يختارون هذه الرموز الجديدة باعتبارها "أفضل الرموز للاحتفاظ بها على المدى الطويل" بسبب "الاحتفاظ بها لمدة عام واحد" وبعض الأسباب الجديدة الأخرى، مثل الرسوم البيانية للعملات الجديدة، وتركيز الاهتمام على العملات الجديدة، وما إلى ذلك.

ولجعل الأمور أسوأ، أصبح المشاركون الآخرون في السوق أكثر دراية بهذه الديناميكيات. فقد تكيفت الفرق والبورصات وصناع السوق والممولون مع آليات السوق هذه، واستغلوها في كثير من الأحيان لتحقيق مكاسب كبيرة.

لذلك، في رأيي، فإن معظم عمليات إطلاق الرموز الجديدة في السوق اليوم غير قابلة للاستثمار فعليًا، ولدى المشاركين في السوق فهم غير ناضج للغاية لهذه القضايا، وهم يقضون معظم وقتهم في إلقاء اللوم على الأعراض السطحية للمشكلة.

في هذه السلسلة من المقالات المتعددة، سوف أستكشف بعض القضايا في سوق إطلاق الرموز الجديدة الحالي وأناقش لماذا أختار عمومًا تجنب إطلاق الرموز الجديدة تمامًا - ما لم تكن تعرف ما تفعله وعلى استعداد لإجراء بحث وتحليل كافيين.

لقد تم بالفعل تقسيم الأرباح المتزايدة بشكل خاص

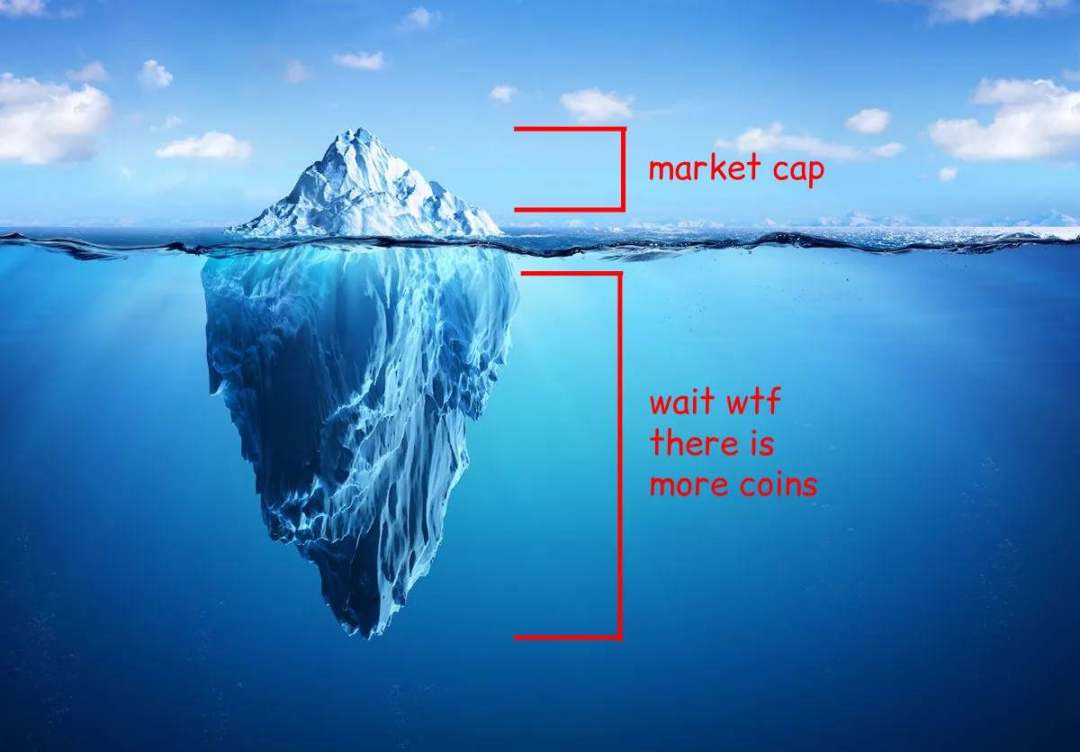

في الأسواق الحديثة، تتم جميع عمليات "اكتشاف الأسعار" تقريبًا للأصول خارج السوق، حيث يتم تقسيم هذه الأسعار بشكل خاص قبل وقت طويل من وجود الرمز بالفعل. وبسبب ديناميكيات الأسواق الخاصة، فإن الكثير من اكتشاف الأسعار مبالغ فيه بالفعل.

عند النظر إلى عام 2024، يشعر الناس بالحنين إلى أيام عروض العملات الأولية (ICOs). وعندما تنظر إلى الفارق في الفرص بين ذلك الوقت والآن، فمن الصعب أن تختلف معهم: ففي بعض النواحي، كان عصر عروض العملات الأولية أكثر عدالة من ديناميكيات السوق اليوم.

مراجعة ICOs: العيوب

ولكي لا يساء فهمي، فلابد أن أؤكد أن عروض العملات الأولية لها نصيبها العادل من السلبيات. فمن السهل أن ننظر إلى عروض العملات الأولية الناجحة، ولكن هناك حرفياً مئات المشاريع التي جمعت مبالغ ضخمة ثم هربت أو انهارت ببطء. (كما أن عروض العملات الأولية ربما تكون غير قانونية في أغلب الولايات القضائية الكبرى).

أهدر المستثمرون الأفراد مئات الملايين من الدولارات في تمويل مشاريع غير واقعية وغير مجدية، لكنهم تمكنوا من جمع الأموال بفضل جنون عروض العملات الأولية.

وحتى بالنسبة للشركات التي نجحت، فإن عروضها الأولية للعملات الرقمية تركت المستثمرين يعانون من الخسائر. فقد انتهى الأمر بالعديد من رموز الشركات الناجحة إلى أن تصبح بلا قيمة، في حين حققت الشركات أرباحًا غير مخففة في هذه العملية ثم تجاهلت تدريجيًا وجود هذه الرموز.

(لقد حدث هذا حتى مع ICO الخاص بـ Binance - جمع المستثمرون $15 مليون دولار لبناء Binance، لكنهم لم يتلقوا أي حقوق ملكية في Binance. بالطبع، المستثمرون الذين شاركوا في ICO الخاص بـ Binance بالتأكيد لا يشكون الآن من أن السعر لكل BNB هو $0.15، مما يجعلها واحدة من أفضل عروض ICO أداءً في التاريخ.)

فوائد ICOs

حسنًا، نحن نعلم أن عروض العملات الأولية (ICO) لها جوانبها السلبية، ولكن لها أيضًا بعض الفوائد التي من السهل إظهارها.

-

جمعت Ethereum $16 مليون في ICO الخاص بها، وبيعت 83% من العرض في ذلك الوقت (60 مليون ETH) بسعر $0.31 لكل ETH.

-

تبلغ القيمة الفعلية لهذا البيع الرمزي العام حوالي $26 مليون (الأمر أكثر تعقيدًا بعض الشيء مع الأخذ في الاعتبار التعدين وإصدار المراهنة، ولكن هذا هو كل شيء تقريبًا).

-

حصل المستثمرون الذين اشتروا في ICO ETH على عائد يبلغ حوالي 10000x بالدولار الأمريكي (عائد يبلغ حوالي 70x بالبيتكوين) بأسعار اليوم.

-

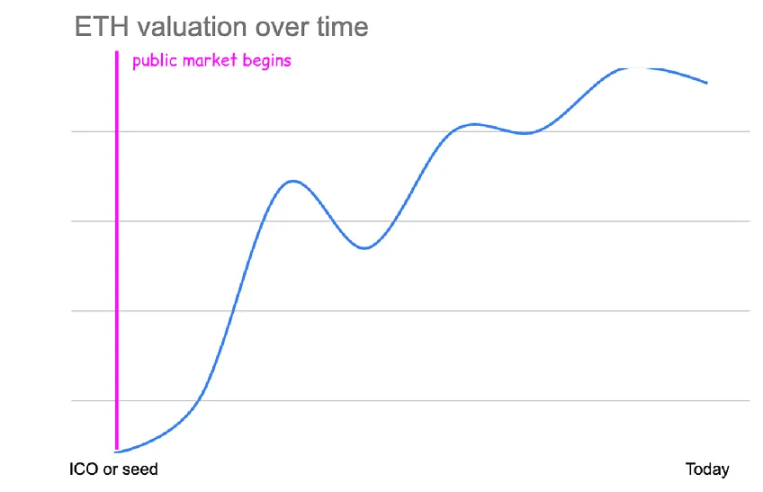

إذا فاتتك فرصة عرض عملة الإيثريوم الأولي، فإن أرخص سعر لشراء عملة الإيثريوم في السوق كان $0.433 في أكتوبر 2015، وهو ما كان أعلى بنحو 1.5 مرة فقط من سعر البيع العام. وفي ذلك الوقت، كانت قيمة الإيثريوم تقدر بنحو $35 مليون دولار.

في حين أنه يكاد يكون من المستحيل العثور على تقييم مماثل لـ $26M على Ethereum في الاستثمار في العملات المشفرة الآن، أو حتى لجولات التمويل الأولية للأفكار الأكثر غباءً، فإن النقطة هي أن اكتشاف الأسعار والصعود كان مفتوحًا لجميع المشاركين.

تم اكتشاف السعر من $26 مليون إلى $350 مليار في السوق المفتوحة، وكان بإمكان الأشخاص العاديين المشاركة. لم تكن هناك جولات KOL، ولا جداول فتح وإلغاء، وكان شراء أرخص سعر في السوق مشابهًا جدًا لعائدات الشراء في ICO.

التحول إلى التمويل الخاص

بعد أن فرضت الجهات التنظيمية العالمية الكبرى قوانين ضد عروض العملات الأولية، توقف مصدرو رموز العملات المشفرة عن جمع الأموال من الجمهور وتحولوا إلى التمويل الخاص من شركات رأس المال الاستثماري.

إذا قارنت جولة التمويل الأولية لـ Solana مع ICO الخاص بـ Ethereum في عام 2018، فستجد بعض التناقضات المثيرة للاهتمام.

-

جمعت Solana حوالي $3.2 مليون في هذه الجولة، وباعت حوالي 15% من العرض بسعر $0.04 لكل SOL في ذلك الوقت. كانت القيمة الفعلية لهذه الجولة حوالي $20 مليون، وهو ما يشبه تقييم ICO ETH.

-

حصل المستثمرون الذين اشتروا في الجولة التمهيدية لـ SOL على عائد يبلغ حوالي 4000 ضعف الدولار الأمريكي بأسعار اليوم. (من المرجح أن يكون عائدهم الفعلي أعلى، بالنظر إلى العائدات السنوية للمراهنة).

-

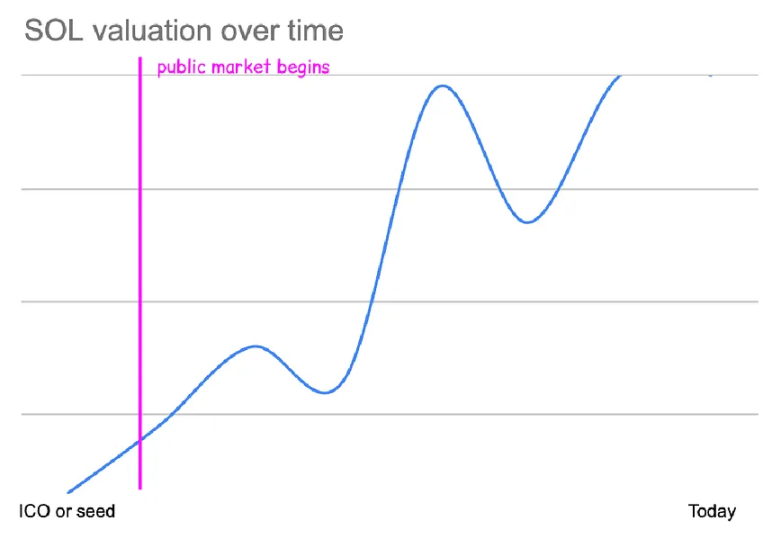

إذا لم تتمكن من المشاركة في جولة التمويل المحدودة، فإن أرخص سعر شراء SOL في السوق كان $0.50 في مايو 2020، وهو أعلى بحوالي 12 مرة من جولة التمويل الأولية.

-

أدى شراء أرخص سعر في السوق إلى عائد يبلغ حوالي 300 ضعف. في ذلك الوقت، كانت قيمة Solana تقدر بحوالي $240M مع أقل من 5% في التداول. في الواقع، لم يكن لدى Solana سوى حوالي 10 أشهر من التداول المنخفض - فقد تم فتحها بسرعة كبيرة من تداول ضئيل للغاية، مع فتح معظم الرموز دفعة واحدة في يناير 2021.

مكنت جولات الامتياز القليلة الأولية المستثمرين من الاستحواذ بشكل خاص على زيادة قدرها 10 أضعاف في سعر سولانا ($0.04 → $0.5).

(قامت Solana أيضًا بجولات تمويلية خاصة/متميزة أخرى بسعر حوالي $0.20 دولارًا أمريكيًا. كان هناك أيضًا بيع رمزي عام محدود "على غرار المزاد" على CoinList، أيضًا بسعر $0.20 دولارًا أمريكيًا كما أتذكر.)

جنون 2021

انطلقت Solana في عام 2020، تقريبًا عند أدنى نقطة لأسعار BTC وETH بعد انهيار COVID. تزامن فتحها الهائل مع موجة جديدة من المستخدمين الذين دخلوا مجال التشفير. كان هذا النمط ناجحًا عبر مجموعة متنوعة من الرموز، حيث أدت ظاهرة "الفتح الصعودي" إلى زيادات هائلة في تقييمات السوق الخاصة.

بلغت قيمة المبيعات الأولية لكل من ETH وSOL حوالي $20 مليون دولار. وبحلول عام 2021، كانت جولات التمويل الأولية شديدة التنافسية، حيث غالبًا ما كانت شركات رأس المال الاستثماري الكبيرة تنخرط في حروب المزايدة. ووصلت أسعار جولات التمويل الأولية إلى مئات الملايين من الدولارات.

(أتذكر المرة الأولى التي أوصي فيها بجولة تمويل أولية بقيمة $100 مليون دولار، رفضتها في اشمئزاز. لاحقًا، افتُتح المشروع بقيمة FDV بلغت $4 مليار دولار، وخسرت عائدًا قدره 40 ضعفًا. بعد التعلم من الدرس، اشتريت مشروع الجولة التمويلية الأولية التالية بقيمة $100 مليون دولار. ونتيجة لذلك، فشل المشروع، وأصبح صفرًا، ولم يعد نشطًا.)

مع ارتفاع تقييمات السوق الخاصة، ادعى متداولو العملات المشفرة في الأسواق السائلة أن "FDV هي مجرد مزحة" وأن جميع الرسوم البيانية كانت خضراء عمليًا.

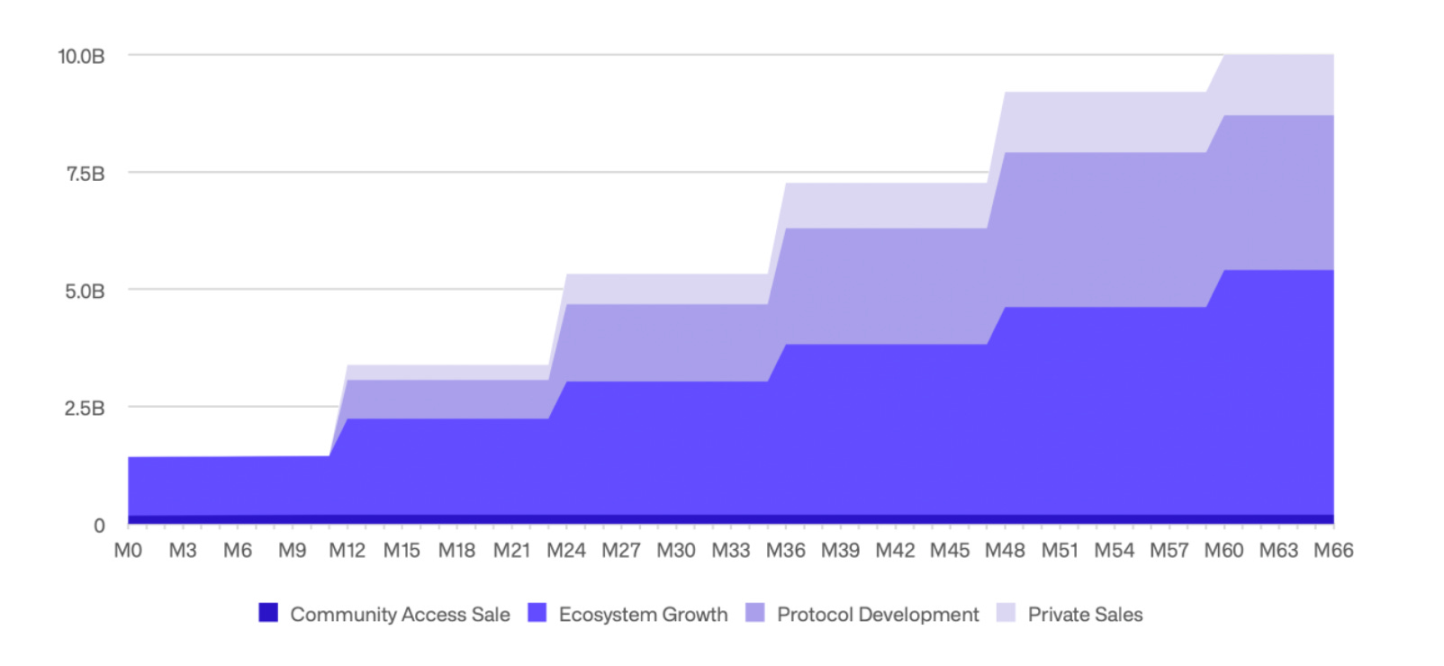

بلغت قيمة Axie Infinity حوالي $50 مليار مع تداول حوالي 20% فقط من الرموز. بلغت قيمة FileCoin حوالي $475 مليار ولكن قيمتها السوقية بلغت $12 مليار فقط. تم إخفاء زيادة العرض للرموز ذات القيمة العالية من خلال تدفق الوافدين الجدد.

مع وصول التقييمات المخففة بالكامل إلى أرقام أكبر، أصبحت شركات رأس المال الاستثماري على استعداد بشكل متزايد لدفع أسعار أعلى للجولات الخاصة - إذا كانت قيمة الصفقة لهذا المشروع $15 مليار دولار، فإن تقديم عرض بقيمة $300 مليون دولار لهذا المشروع أمر جيد، وخطر تفويت الفرصة أكبر!

من المؤكد أن المؤسسين سعداء بقبول هذه العروض - حيث يمكنهم جمع المزيد من المال مع التخلي عن عدد أقل من الرموز. في السابق، كان عليهم بيع 10% من رموزهم بقيمة $20 مليون لجمع $2 مليون. الآن، يمكنهم بيع 1% لجمع $2 مليون والاحتفاظ بالإمدادات الإضافية من الرموز للحوافز أو المجتمع أو (... مفاجأة!) أنفسهم.

إذا قامت شركة رأس مال مخاطر معروفة بتمويل مشروع واعد بقيمة $100M، فإن العديد من شركات رأس المال المخاطر الأقل احترامًا ستحاول أن تحذو حذوها. وإذا تم تقييم الجولة الأخيرة من التمويل للمشروع بقيمة $100M، فإن شركات رأس المال المخاطر التابعة هذه التي لا تمتلك أطروحة استثمارية واضحة ستجمع جولة جديدة في أقرب وقت ممكن بقيمة تتراوح بين $300M و500M. ولا يهمها سعر الدخول الأسوأ قليلاً لأن هذه المشاريع تتداول بالفعل بتقييمات بمليارات الدولارات.

من السهل على المؤسسين أن يقبلوا مثل هذه الصفقات. فبدون قوى السوق، يرتفع مستوى ثروتهم الشخصية، ويضاف أعضاء جدد إلى الفريق للمساعدة في نجاح منتجهم. بطبيعة الحال، يتبين أن معظم أعضاء الفريق هؤلاء سلبيون صافين، لكن المؤسسين لا يدركون ذلك في ذلك الوقت.

من خلال هذا النموذج، يتم اكتشاف المزيد من القيمة والأسعار بشكل خاص على مدار الوقت.

قسم خاص

إذا قارنا أمثلة Ethereum وSolana المذكورة سابقًا بالمشاريع التي تم إطلاقها في السنوات الأخيرة، فسوف أختار مشروعين قابلين للمقارنة: Optimism وStarknet.

خذ في الاعتبار المقاييس التالية: تقييم البيع الأولي، وأدنى تقييم في السوق، ونسبة الأسهم المتاحة للتداول في ذلك الوقت، والعائدات السوقية مقابل العائدات الخاصة.

تقييم ICO لعملة ETH: $26 مليون

-

أدنى تقييم سوقي لعملة ETH: $35 مليون FDV

-

تاريخ التقييم المنخفض للسوق: أكتوبر 2015

-

العرض المتداول في ذلك الوقت: 100% من العرض في السوق – القيمة السوقية $35M

-

العائد من المزاد العلني: 10000x

-

عائد السوق: 7,500x

تقييم جولة التمويل الأولي SOL: $20 مليون

-

الحد الأدنى لقيمة السوق لشركة SOLs: $240 مليون FDV

-

تاريخ أدنى تقييم للسوق: مايو 2020

-

العرض المتداول في ذلك الوقت: 2% من العرض في السوق – القيمة السوقية $4M

-

عائد الجولة التمهيدية: 4000 مرة

-

عائد السوق: 300 مرة

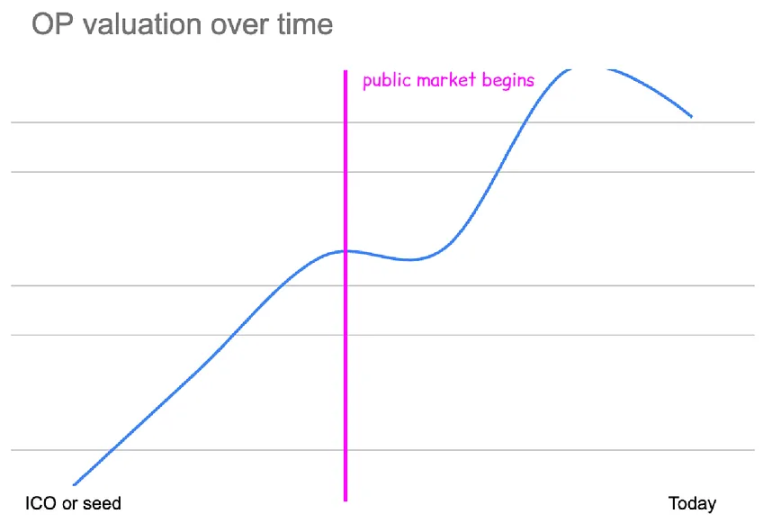

تقييم جولة التمويل الأولي: $60 مليون

-

الحد الأدنى لتقييم السوق لـ OPs: $1.7 مليار FDV

-

تاريخ أدنى تقييم للسوق: يونيو 2022

-

العرض المتداول في ذلك الوقت: 6% من العرض في السوق – القيمة السوقية $95M

-

عودة الجولة التمهيدية: 183 مرة

-

عائد السوق: 6 مرات

تقييم جولة التمويل الأولي لشركة STRK: $80 مليون

-

الحد الأدنى لتقييم سوق STRKs: $11 مليار FDV

-

تاريخ أدنى تقييم للسوق: اليوم

-

العرض المتداول في ذلك الوقت: 7.5% من العرض في السوق - القيمة السوقية $800 مليون

-

عودة الجولة التمهيدية: 138 مرة

-

عائد السوق: لا يوجد

إذا نظرت إلى هذه المقاييس، فسوف تجد بعض الأمور واضحة. أولاً، ارتفعت قيمة البذور بشكل كبير بمرور الوقت.

-

بلغت قيمة ICO الخاصة بـ Ethereum حوالي $26 مليون دولار.

-

تبلغ قيمة جولة التمويل التأسيسية لشركة Solanas حوالي $20 مليون FDV.

-

تبلغ قيمة جولة التمويل الأولي المتوقعة حوالي $60 مليون FDV.

-

تبلغ قيمة الجولة التمهيدية لشركة StarkNets حوالي $80 مليون FDV.

-

في الوقت الحالي، تجاوز حجم التمويل الأولي للمشاريع المماثلة 100 مليون دولار أمريكي.

مع ارتفاع قيمة البذرة، يمكن للفريق جني هذه الفائدة المتعددة لأنهم ما زالوا يمتلكون العرض بالكامل حتى الجولة الأولى من التمويل. إذا تم تقييم StarkNet بنفس قيمة Ethereum، فإن المستثمرين الأوائل ما زالوا يحصلون على عائد مالي أسوأ لأن سعر دخولهم الأولي كان أعلى بأربع مرات.

بصراحة، أعتقد أن هذا في حد ذاته مقبول إلى حد كبير.

أعتقد أنه من المعقول أن نفترض أنه مع اكتساب العملات المشفرة شعبية وإثبات العائدات المالية لعملتي البيتكوين والإيثريوم قيمتها بمرور الوقت، سيكون لدى المؤسسين خيارات أفضل لجمع الأموال. الطلب على الاستثمارات في العملات المشفرة في المراحل المبكرة كبير لدرجة أن الأسعار سوف تتكيف بشكل طبيعي.

لكن الاتجاه الأكثر وضوحا من البيانات المذكورة أعلاه هو الفارق الهائل بين العائدات المالية في الأسواق العامة وتلك الموجودة في الأسواق الخاصة.

-

كانت عائدات ICO الخاصة بـ Ethereum أعلى بمقدار 1.5 مرة مما كان متاحًا في السوق.

-

كانت عائدات جولة التمويل التأسيسية لشركة Solana أعلى بعشر مرات من تلك المتاحة في السوق.

-

عائدات جولة التمويل الأولي لـ OPs أعلى بـ 30 مرة مما هو متاح في السوق.

-

إن عائد الجولة التمهيدية لشركة STRK مرتفع بشكل لا نهائي لأن السعر اليوم هو الأدنى الذي شهدته STRK على الإطلاق، مما يعني أن جميع المشترين في السوق العامة قد خسروا أموالهم، ولكن عائد الجولة التمهيدية هو 138 مرة.

وكما ترون، فإن المكاسب أصبحت تُقسم بشكل متزايد بين الأفراد من القطاع الخاص.

لتوضيح ذلك، فكر في جولة جمع التبرعات الخاصة للرمز الذي ذكرته سابقًا:

-

كان لدى Ethereum ICO واحد تم فيه بيع 80% من الرموز ولم يكن هناك جولات تمويل أخرى.

-

باعت الجولة التمهيدية لشركة Solana 15% من الرموز، إلى جانب بعض الجولات الخاصة الأخرى التي وصلت إلى ~$80M FDV قبل TGE.

-

حصلت شركة OP على تقييم أولي بقيمة حوالي $60 مليون دولار، تلتها جولات جمع الأموال الخاصة بقيمة حوالي $300 مليون دولار وحوالي $1.5 مليار دولار من FDV قبل TGE.

-

تم تقييم الجولة التمهيدية لشركة STRKs بمبلغ $80 مليون FDV، ثم كان لديها أيضًا جولات لجمع الأموال بقيمة حوالي $240 مليون FDV، وحوالي $1 مليار FDV، وحوالي $8 مليار FDV قبل TGE.

إذا تخيلت مخطط أسعار لكل أصل، وحاولت تصور أسعار السوق الخاصة على المخطط في نفس الوقت. (يتم تمثيل التقييمات على مقياس لوغاريتمي.)

تبدأ جميع الرسوم البيانية عند نفس النقطة تقريبًا (نطاق $2-8 مليار)، ولكن يتم التقاط المزيد والمزيد من الاتجاه الصعودي من قبل الأسواق الخاصة.

لدى OP و STRK حاليًا قيمة سوقية مماثلة ($11 مليار)، ومع ذلك كان على OP أن تنمو 6 مرات في الأسواق العامة للوصول إلى $11 مليار، بينما انخفضت STRK بمقدار 50% للوصول إلى هنا.

للوصول إلى $11 مليار، يتعين على SOL تحقيق زيادة بمقدار 50 ضعفًا في السوق المفتوحة، ويتعين على Ethereum تحقيق عائد ضخم في السوق المفتوحة بمقدار 450 ضعفًا.

لا تزال فرص الاستثمار في رموز العملات المشفرة مثل Ethereum ICO شائعة جدًا، ولكنها الآن تهيمن عليها الأسواق الخاصة بالكامل تقريبًا.

يرجع ارتفاع قيمة FDV جزئيًا إلى النمو الطبيعي في الطلب في السوق

من غير الواقعي أن نتوقع أن تتطابق بطاقة الهوية الشخصية الصادرة مع بطاقة الهوية الشخصية الصادرة قبل أربع سنوات.

لقد زاد رأس المال في الفضاء بمقدار 100 مرة، وزاد المعروض من العملات المستقرة بمقدار 100 مرة، وزاد الطلب على رموز التشفير الجديدة عالية الجودة بمقدار 100 مرة، وهكذا. سيتم إصدار رموز جديدة بأسعار أعلى لأن الطلب في السوق أعلى الآن وقيمة المشاريع المماثلة أعلى بكثير.

عند النظر إلى المركبات ذات المحركات الثابتة، فكر فيما إذا كانت أسعارها تتوافق مع بقية السوق.

-

تبلغ القيمة الثابتة لإصدار سولانا حوالي $500 مليون.

-

في ذلك الوقت، كان تقييم سولانا يضعها بين أكبر 25 عملة مشفرة.

-

وكانت قيمتها تعادل ربع تقييم BNB، التي كانت من بين أكبر 10 عملات مشفرة في ذلك الوقت.

-

تم إطلاقه عندما كان سعر Ethereum $150 لكل ETH.

-

تم إطلاقه عندما كانت نسبة ETHBTC 0.02.

أستخدم نسبة ETHBTC هنا لإظهار ثقة السوق والطلب على Ethereum وأطروحة سلسلة العقود الذكية، وكلاهما في أدنى مستوياته التاريخية. هناك تشكك أكبر في alt L1s التي تحل محل Ethereum. كانت هناك سلسلة من قتلة ETH التي فشلت في النجاح.

منذ ذلك الحين، ارتفع سعر ETH بمقدار 20 ضعفًا، وارتفع سعر BTC بمقدار 10 أضعاف، وارتفع سعر SOL بمقدار 138 ضعفًا، وارتفع السوق العام بشكل حاد، ووصلت الثقة في سلاسل العقود الذكية كبديل لـ Ethereum إلى أعلى مستوى لها على الإطلاق.

اليوم:

-

ستبلغ القيمة السوقية للعملة المشفرة الـ25 الكبرى أكثر من $5 مليار، أي حوالي 10 أضعاف أعلى من قيمتها عندما تم إطلاق Solana.

-

يبلغ 1/4 من تقييم BNB الآن حوالي $9 مليار من القيمة السوقية، أي حوالي 20 ضعفًا أعلى مما كانت عليه عندما تم إطلاق Solana.

-

سعر ETH هو $3,100، وهو أعلى بحوالي 20 مرة من سعره عندما تم إطلاق Solana.

-

نسبة ETHBTC هي 0.046، أي أكثر من 2x أعلى مما كانت عليه عندما تم إطلاق Solana.

إذا تم إطلاق Solana اليوم، باستخدام هذه المقاييس القابلة للمقارنة كوكلاء للطلب، فمن المرجح أن يكون FDV عند الإطلاق حوالي $10B - وقد يكون هذا تقديرًا أقل من الواقع، حيث لا تأخذ هذه الوكلاء في الاعتبار شعبية alt L1s.

على نحو مماثل، عندما تم إطلاق Avalanche في سبتمبر 2020:

-

يبلغ حجم إصدار الانهيارات الجليدية FDV حوالي $2.2 مليار.

-

في ذلك الوقت، تم تصنيف AVA ضمن أفضل 15 عملة مشفرة.

-

وكانت قيمتها تعادل نصف قيمة BNB، التي كانت من بين أكبر 5 عملات رقمية في ذلك الوقت.

-

تم إطلاقه عندما كان سعر Ethereum عند $350 لكل ETH.

-

تم إطلاقه عندما كانت نسبة ETHBTC حوالي 0.03.

وبإعادة حساب القيمة الدفترية للإصدار باستخدام الأسعار الحديثة، فإن إصدارات أفالانش ستكون $15-20 مليار دولار.

أسعار ما بعد الأزمة

هناك طريقة أخرى للتفكير في التقييم المنخفض لسولانا عند أدنى مستوى له في عام 2022، والذي كان بعد انهيار FTX وانهيار ثقة المستثمرين.

يتم تداول أسهم Solana عند تقييم ضئيل يبلغ نحو 1.10 تريليون دولار في سوق متدهورة بشدة. يمثل هذا التقييم أحد أفضل فرص الاستثمار السائلة في السنوات القليلة الماضية ولم يكن من الممكن تحقيقه إلا من خلال الطرد المطلق للاحتيال والروافع المالية من السوق.

منذ ذلك الحين، انتعشت السوق بشكل كبير. إذا تم عقد ICO Ethereum اليوم، فلن يجمع $16 مليون دولار فحسب. إذا تم عقد جولة Solana التمهيدية اليوم، فسيكون هناك طلب بمليارات الدولارات.

من الرائع أن ترغب في شراء الأشياء بالأسعار التي كانت عليها قبل 5-10 سنوات، لكن هذا يشبه إلى حد ما قول "أريد شراء Ethereum بسعر $150". نعم، من لا يريد ذلك؟

يتم تسعير الجولات القديمة والإصدارات السابقة لـ FDV بما يتناسب مع حجم المخاطرة ومستوى الثقة في تلك الأصول والعملات المشفرة ككل. الطلب على جولات التمويل السابقة أقل بكثير، لذا يتم تسعيرها لتلبية هذا الطلب.

حتى في أواخر عام 2020، كانت المشاريع التي استثمرت فيها تكافح من أجل ملء جولات التمويل الأولية التي تتراوح بين $2 و3 ملايين. والآن، أصبحت جولات التمويل الأولية للمشاريع غير الواقعية مكتظة بالطلب لمجرد أنها أطلقت على نفسها اسم "gamefi".

تخيل هذا: إذا أطلق مؤسسو Solana سلسلة كتل جديدة غدًا، فما السعر الذي ستكون على استعداد لدفعه مقابلها؟ هل ستدفع ربع القيمة الحالية لـ Solana على الأقل ($25 مليار FDV)؟ أو ربما حتى نصف القيمة الحالية لـ Solana ($50 مليار FDV)؟

بالطبع، حتى عند 10% من تقييم سولانا الحالي، فإن القيمة الدفترية الثابتة ستكون مرتفعة للغاية لأن الطلب في السوق مرتفع للغاية. لذا نعم، القيمة الدفترية الثابتة أعلى الآن لأن السوق بالكامل أكثر قيمة بكثير من ذي قبل والطلب أكبر بكثير. بالطبع، القيمة الدفترية الثابتة المرتفعة لا تشير دائمًا إلى الطلب في السوق على أصل معين. القيمة الدفترية الثابتة المرتفعة ليست مبررة أو مستحقة دائمًا.

ولكن في الآونة الأخيرة على وجه الخصوص، لم يعد هذا هو الحال في كثير من الأحيان. فقد وجد المشاركون في السوق سبلاً لاستخدام هذه الروافع للحفاظ على التقييمات عند مستويات مرتفعة بشكل مصطنع.

إن إحدى المشاكل الأكبر في السوق لا تتمثل في ارتفاع القيمة الدفترية للأصول في المتوسط، بل في أن العديد من المشاريع الجديدة لديها قيم دفترية عالية منفصلة عن واقع الأصول وتحاول ببساطة التوافق مع قيم دفترية عالية أخرى.

لقد أصبح من المعتاد إطلاق المشاريع بأسعار تقدر بمليارات الدولارات، حتى لو لم يكن من الممكن تبرير هذا التقييم بأي بيانات حقيقية، وبالنسبة للعديد من المشاركين في السوق، فإن المشاريع التي قد لا تبرر هذه التقييمات أبدًا لا يمكن تمييزها بوضوح عن المشاريع الأفضل.

انخفاض السيولة ليس السبب الوحيد

إن انخفاض التداول ليس أمرًا سيئًا في حد ذاته، ولا يؤدي انخفاض التداول في حد ذاته إلى سوق غير صحية أو يمثل حالة من السلوك السيئ - فهو مجرد متغير يجب على المستثمرين مراعاته. لقد شهدت العديد من الرموز ذات التداول المنخفض إطلاقًا جيدًا وديناميكيات سوق صحية.

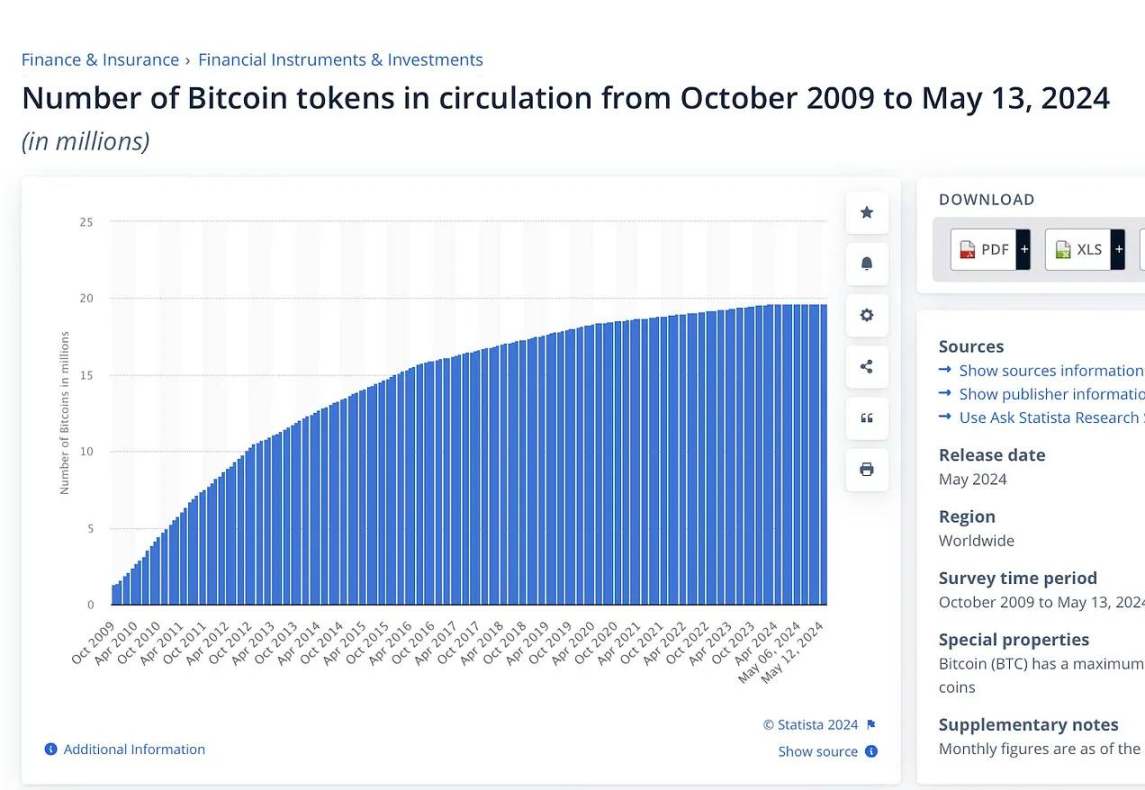

إن جدول إصدار عملة البيتكوين معروف جيدًا، حيث يتم تقليصه إلى النصف كل أربع سنوات، مما يقلل من المعروض من العملات الجديدة في السوق كل أربع سنوات. كان المعروض المتداول من عملة البيتكوين أقل من 10% بعد عام كامل من كتلة التكوين.

كانت طفوة سولونا في العام الأول صغيرة جدًا أيضًا، ولم يتم فتحها إلا بعد 10 أشهر.

ولكي أكون واضحا، فأنا لا أحاول الدفاع عن معدل دوران العمل المنخفض.

أعتقد أن العرض المتداول الأعلى هو دائمًا أكثر صحة للرمز، وأنا أحترم المشاريع التي تحاول الوصول إلى العرض المتداول 100% بسرعة. (لا يبدو أن هناك طريقة جيدة لإدخال المزيد من العرض المتداول إلى السوق في الوقت الحالي، والمشاريع التي تنجح في القيام بذلك غالبًا لا تعمل لصالحها على المدى القصير).

إنني أقترح ببساطة أن انخفاض قيمة الأسهم المتداولة وحدها لا يشكل مشكلة واضحة إذا قمت بتقييم عوامل مهمة أخرى وكانت مواتية. وعلى نحو مماثل، فإن ارتفاع قيمة الأسهم المتداولة لا يشير على الفور إلى وجود علم أخضر ولا يعني أنه سيكون استثمارًا أفضل.

إن ديناميكيات التداول المنخفضة يمكن أن تصبح معقدة حقا عندما تقترن بقضايا أخرى: القيمة السوقية غير المبررة والمتضخمة، والاتفاقيات غير السليمة مع المشاركين الآخرين في السوق، أو التلاعب النشط من قبل الجهات السيئة.

الأسواق ذات التعويم المنخفض تكون أكثر عرضة للتلاعب والتشويه عندما يساء استخدامها من قبل الجهات السيئة - على سبيل المثال، كلما انخفض التعويم، انخفض الطلب على الدولار الأمريكي المطلوب لتسعير الرمز المميز بتقييم مرتفع.

نعم، يمكن أن يؤدي انخفاض قيمة العملة أيضًا إلى انفصال بين التقييم والواقع عندما يساء فهم قيمة العملة أو قيمة FDV أو يتجاهلها مشتري الرموز غير المطلعين. أعتقد أنه من غير المرجح للغاية أن يكون هناك مشترون مستقلون عن التقييم. من المرجح أن مشتري الرموز ببساطة لا يراجعون أو يأخذون هذه المقاييس في الاعتبار.

لحماية أنفسهم وتزويدهم بالمعلومات، يحتاج مشتري الرموز إلى تقييم التوازن بين العرض المتداول، وقيمة العرض الثابتة، والطلب على الرموز التي يتم فتحها. يجب عليهم أن يأخذوا في الاعتبار: ما هو أساس التكلفة لحبس العرض، وما هو الطلب خارج البورصة على الرموز المقفلة في الأسواق الخاصة، ومدى استعداد حاملي الرموز الحاليين لبيع هذه الرموز المقفلة.

وأخيرا، فإن معدل دوران العمل المرتفع المبلغ عنه قد يكون في حد ذاته معدل دوران عمل منخفض.

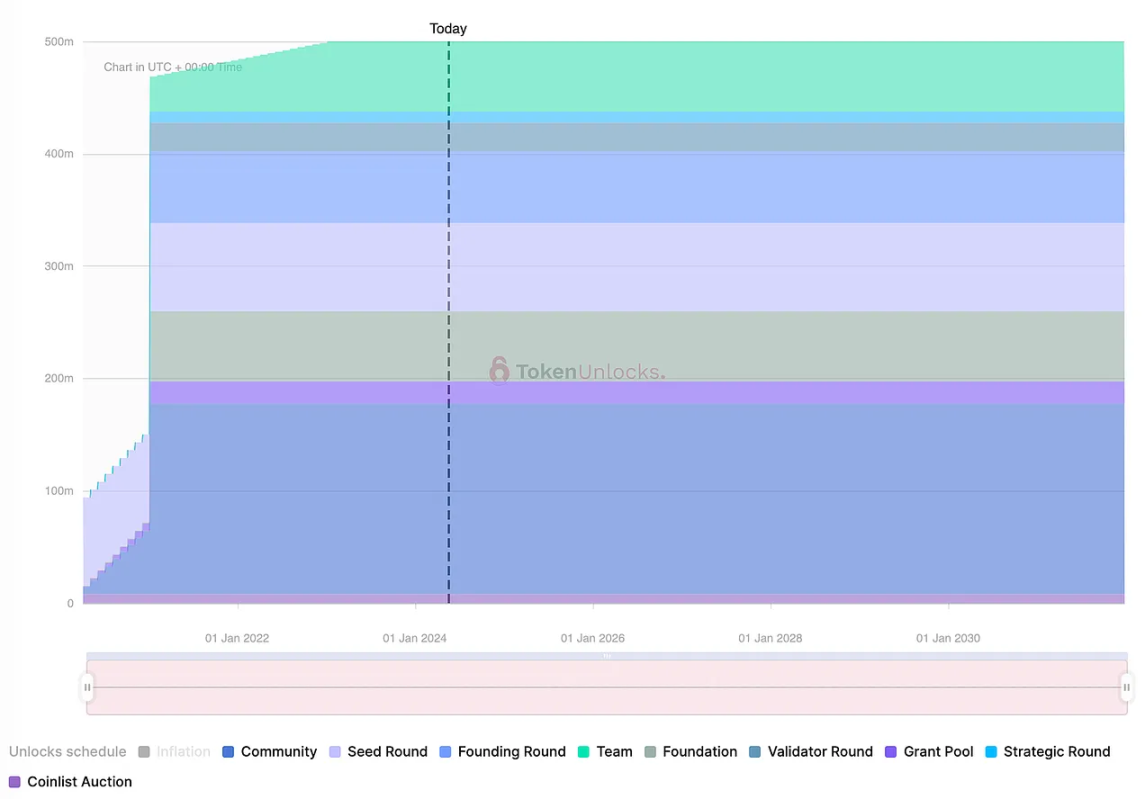

أعتقد أن أحد الأمثلة التي توضح هذه النقطة قد يكون إطلاق رمز مميز حديثًا:

كما يمكنك أن ترى من هذا الرسم البياني، فإن حوالي 15% من العرض المتداول قد تم فتحه بالفعل.

إذا نظرنا عن كثب، فسوف نلاحظ أن حوالي 2% فقط تُنسب إلى "مبيعات المجتمع". أما التداول المفتوح المتبقي فيُنسب إلى "صندوق نمو النظام البيئي"، وهو جزء من الرموز المخصصة خصيصًا لحوافز النمو (مثل عمليات الإنزال الجوي) والمساهمين في النظام البيئي للمشروع، بما في ذلك المطورون والمعلمون والباحثون والمساهمون الاستراتيجيون.

باعتبارنا غرباء، ليس لدينا طريقة لمعرفة كيفية توزيع هذا الجزء من رموز النظام البيئي. ولا نعرف حتى ما إذا كان هذا الجزء قد تم توزيعه. ربما يبلغ التداول الفعلي (القابل للبيع) لهذا الرمز حوالي 2-3% فقط، على الرغم من التقارير التي تفيد بأن 15% مفتوح. قد يعني هذا أن القيمة السوقية أقل بنحو 90% مما تم الإبلاغ عنه بسبب العرض غير النشط ورموز OTC المدرجة في التداول.

ويشير هذا إلى أن مجرد تقييم نسبة المعروض غير المقيد لا يكفي. وفي الواقع، من وجهة نظر الجهات الفاعلة السيئة، قد يكون إخفاء وتضخيم حجم المعروض الفعلي (التجاري) تقنية أكثر فعالية، وخاصة إذا استسلم المشاركون في السوق لفكرة أن "العرض المنخفض = سيئ".

يجب على مشتري الرموز البحث عن الشخص الذي يحتفظ بالإمدادات المفتوحة، وكيف يتم استخدامها، وما إذا كان سيكون بإمكانهم تخصيصها.

يحدث هذا "الاكتشاف الخاص للأسعار" في سوق مزورة، والتقييمات الناتجة عنه خادعة

في رأيي، تكمن إحدى القضايا الأساسية في المناقشة حول "القيمة العادلة المنخفضة/القيمة العادلة المرتفعة" هنا. المشكلة التي يواجهها الناس مع "القيمة العادلة المنخفضة" أو "القيمة العادلة المرتفعة" هي في الواقع أن اكتشاف الأسعار يحدث في سوق خاصة يتم التلاعب بها أو الوهم بها أو كليهما.

دعني أقدم لك سوق الأشباح. (كنت سأطلق عليه اسم Shadow Realm، لكنني أحاول ألا أهتم كثيرًا بمانجا يوغي يو بعد الآن.) تخيل سوقًا يتحكم فيه شخص واحد، دعنا نطلق عليه اسم Kain، في كل إمدادات الرموز الجديدة. في هذا السوق، يمكن لأي شخص المزايدة، لكن Kain فقط هو من يمكنه البيع.

يبيع Kain بعض الرموز المميزة لمستثمر جديد، Adam، بقيمة $50 مليون. رموز Adam مقفلة ولا يمكن نقلها. يبيع Kain المزيد من الرموز المميزة لمستثمر جديد آخر، Eve، بقيمة $300 مليون. رموز Eve مقفلة أيضًا ولا يمكن نقلها.

يتمتع آدم وحواء بسمعة طيبة كمستثمرين (ربما بسبب السمعة التوراتية؟)، لذا فإن المستثمرين الآخرين مهتمون أيضًا برموز كين. يتقدم كايل وبوب وتايلور سويفت جميعًا بعطاءات للجولة التالية بتقييم $1 مليار - يقرر كين أن بوب هو أفضل مستثمر هنا، ويشتري بوب أيضًا الرموز المقفلة. بعد رفضه، لم يكن كايل على استعداد للاستسلام، وكان قلقًا بشأن تفويت هذا الرمز الجديد الرائع، لذلك قدم عرضًا بتقييم $2.5 مليار، وباعه كين بعض الرموز المقفلة.

في هذه المرحلة، ارتفع استثمار آدم بمقدار 50 ضعفًا. وكان يائسًا من البيع. فقد كان يكتب منشورات على تويتر لسنوات والآن حصل أخيرًا على عائد كبير. في الواقع، كان على استعداد للبيع حتى عند تقييم $1 مليار دولار في الجولة السابقة.

لقد ارتفع موقف إيفز بنحو 10 أضعاف، وستكون سعيدة بالبيع بأي سعر أعلى من تقييم $1 مليار.

ولكن بما أن هؤلاء الحاملين لا يستطيعون البيع، والوحيدون الذين يستطيعون البيع، أي كاين، ليس لديهم سبب لبيع أسهمهم بسعر أقل، فإن هذه سوق مزورة لا يمكن أن ترتفع إلا.

إن "سوق الأشباح" التي سبقت ظهور الرموز هي مجرد وهم. فبدلاً من اكتشاف سعر طبيعي يعتمد على ديناميكيات العرض والطلب، فإنه ببساطة يجد أعلى سعر يرغب مستثمرو رأس المال الاستثماري في دفعه. وتدفع هذه الديناميكية التقييمات إلى أسعار لا يمكن للسوق تحملها، كما يمكن رؤيته في مقابر الرموز في الفترة 2020-2022، والتي يتم تداولها بأسعار أقل بكثير من تقييمات السوق الخاصة.

لم تتوقف سوق الأشباح عندما وصلت رموز كين إلى بينانس أو كوين بيس، بل تطورت قليلاً. لنفترض أن رموز كين يتم تداولها الآن بقيمة 10.5 مليار دولار. حتى كايل الذي كان يشتري بدافع الذعر في وقت متأخر ضاعف استثماراته. أصبح كل مستثمر الآن على استعداد لبيع رموزه - ربما يُتهم كين الآن بارتكاب شيء شرير في السر، أو ربما صمم رجل جديد نسخة أفضل من منتج كين.

إن هؤلاء المستثمرين حريصون على البيع ولكنهم غير قادرين على بيع رموزهم المقفلة في السوق. ولا يمكنهم سوى الانتظار حتى حلول فترة إلغاء القفل/التخصيص. لذلك، يحاول هؤلاء المستثمرون مرة أخرى من خلال السوق الخاصة ويجدون طلبًا خارج السوق بخصم 60% عن سعر السوق.

في الوقت الحالي، يبلغ السعر الحقيقي للسوق $5 مليار. ولكن في السوق الوهمية، يتم تداول الرمز عند $2 مليار. تكمن المشكلة الحقيقية في هذا الرمز منخفض التداول في الانفصال بين سعر الرمز المتداول وسعر الرمز المقفل. إذا كان سعر السوق الوهمية أقل بكثير من السعر الحقيقي، فسيكون إلغاء القفل مؤلمًا للغاية.

(من ناحية أخرى، إذا كان سعر السوق الشبح قريبًا من السعر الحقيقي، فقد لا يعني انخفاض التداول وفتح العملات القادمة الكثير. قيل لي أنه في بعض النقاط قبل الفتح الرئيسي، كانت عملة Solana المقفلة تتداول بسعر أقل بمقدار 15% فقط من عملة Solana غير المقفلة، وتم شراء جميع رموز SOL المقفلة تقريبًا بواسطة MultiCoin أو Jump أو Alameda أو غيرها.)

إن اكتشاف أسعار السوق المفتوحة يخلق سوقًا أكثر صحة. والسبب وراء وجود الكثير من الثغرات في بعض الرموز هو أن اكتشاف الأسعار لا يحدث أبدًا، بل إنه مجرد اختبار لأعلى عرض ممكن.

تختلف أسعار السوق الوهمية بشكل كبير عن الأسعار الحقيقية. ولا يستطيع معظم المشاركين في السوق تتبع أسعار السوق الوهمية، مما يعني أنهم يواجهون صعوبة في تقييم الألم المتوقع الناجم عن فتح أي أصل.

انسحب

سوف يستكشف الجزءان الثاني والثالث من هذه السلسلة هياكل الحوافز للمشاركين الآخرين في السوق ويستخدمانها لشرح ديناميكيات الإصدارات الجديدة بشكل أكبر. وعلى وجه التحديد، من المستفيد ولماذا تتمكن الإصدارات الجديدة من الحفاظ على مثل هذه التقييمات المرتفعة.

وستناقش هذه التكملة أيضًا الأفكار والحلول التي يمكن للجهات الفاعلة ذات النوايا الحسنة استخدامها لإنشاء أسواق أكثر صحة - ولماذا من مصلحتهم القيام بذلك.

ولكن في هذه الأثناء، أستطيع أن أوصي باقتراح بسيط للقراء الذين لا يملكون القدرة على تغيير الديناميكيات البنيوية على مستوى البنية الأساسية.

إن شراء FDV المتضخم هو اختيارك - يمكنك إلغاء الاشتراك، وربما يجب عليك ذلك

بالتأكيد، يبدو الأمر واضحًا، لكن شعار "الاستثمار أولاً والبحث لاحقًا" لا يبدو أنه ينطبق على الكثير منكم. إما هذا، أو ربما تخطيتم جزء البحث.

إن معلومات القيمة السوقية للرموز ومعلومات FDV تكون دائمًا عامة - وعادةً ما تكون عمليات الفتح عامة في مكان ما أيضًا، إذا كان المشروع جيدًا إلى حد ما. عادةً ما تُظهر اقتصاديات الرموز من يملك العرض. من الصعب العثور على أسعار للجولات الخاصة، لكن هذا ممكن.

إذا كانت أي من هذه المعلومات الأساسية مفقودة، فهذا يعد علامة تحذيرية! إذا كانت أي من هذه المعلومات الأساسية تبدو مربكة أو غامضة، فهذا يعد علامة تحذيرية كبرى.

حتى لو كنت تعتقد أن المشروع جيد، فلن تحتاج إلى شراء هذه الرموز.

في الواقع، يبدو أن الانسحاب والتعبير عن الاحتجاج بعدم المشاركة هو الاستجابة الصحيحة لإطلاقات الرموز المميزة الأخيرة.

إذا فشلت الاستراتيجيات الحالية أو تم رفضها من قبل السوق، فسوف يتعين على المشاريع والمؤسسين والبورصات والمشاركين الآخرين في السوق تعديل استراتيجياتهم السوقية.

لقد رأيت بعض المشاريع تعدل خططها لإطلاق الرموز وجمع الأموال بسبب شعبية الميم ورفض الإطلاق الأخير في Metaverse. يجب البحث في التقييمات قبل الشراء، وإذا لم يعجبهم التقييم، فيجب عليهم رفض المشاركة.

إذا كنت تعتقد أن مشروعًا جديدًا هو أعظم فكرة في العالم وترغب في اكتساب الشهرة من خلاله، فمن المهم مع ذلك تقييم التقييم وجدول إطلاقه. فحتى المشاريع العظيمة قد تكون ديناميكياتها الرمزية سيئة قبل التخفيف الكامل، أو قد تكون القيمة مرتفعة للغاية بحيث لا يمكنك الاستثمار فيها في تلك اللحظة.

لا توجد حاليًا طريقة للمشاركة "المبكرة" في إصدارات الرموز الجديدة، وكما رأينا، فإن المشاركة الخاصة للأرباح المتزايدة تحدث بطريقة غير قابلة للوصول.

بدلاً من محاولة الدخول في وقت مبكر، من الأفضل أن تكون منضبطًا وصبورًا. من الأفضل تحديد المشاريع التي تهمك وتقييمها ضمن نطاقات تقييم جذابة، بدلاً من متابعة أحدث مؤثري تويتر التابعين لـ CEX لملاحقة صعود الرمز المميز بعد 30 دقيقة من الإدراج.

الخبر السار هو أنه بالنسبة لمعظم هذه الرموز (مشاريع جيدة ولكن مع الكثير من إلغاء القفل أو فائض رأس المال الاستثماري، أو ربما بضع سنوات من ديناميكيات الرموز السيئة)، قد يستخلص المشاركون في السوق استنتاجات خاطئة حول هذه الأصول ويتخلون عنها تمامًا خلال تقلباتها المبكرة - مما قد يوفر لك فرصة دخول أفضل مما كنت تتوقع.

لخص

أصبحت الرموز الصادرة حديثًا غير قابلة للاستثمار، ويرجع ذلك في المقام الأول إلى خصخصة اكتشاف الأسعار والتقييمات المرتفعة من قبل سوق رأس المال الاستثماري التي تتجاهل العرض والطلب. يمكن استغلال ديناميكيات السوق هذه من قبل الجهات الفاعلة غير النزيهة، وبشكل متزايد من قبل المشاركين في السوق الراسخين.

في حين أن القيمة العادلة للسهم أعلى من السنوات الماضية، فإن القيمة العادلة للسهم للرموز الجديدة المشهورة والمروج لها يتم تحديدها دائمًا عند أعلى نطاق تقييم السوق. كانت هذه هي الحال على الأقل خلال السنوات الخمس الماضية - ويرجع ذلك إلى حد كبير إلى خصخصة اكتشاف الأسعار.

إن "الجانب الإيجابي" من مشروع أفالانش وسولانا منذ إطلاقهما هو:

ويعود جزء من هذا إلى العائدات الإجمالية للسوق.

أ. تفوقت Avalanche على ~7x منذ ظهورها في السوق العامة، في حين تفوقت Ethereum على ~9x خلال نفس الفترة.

لكن ذلك كان مدفوعًا أيضًا بإعادة تسعير موقعها في السوق.

أ. انتقلت Solana من أفضل 25 إلى أفضل 5، وهي إعادة تسعير كبيرة مقارنة بـ ETH وبقية السوق.

ب. تحركت Avalanche من أعلى 15 إلى أعلى 10 ثم عادت إلى الانخفاض، مما تسبب في إعادة تسعير مؤقتة بالنسبة إلى ETH (وبقية السوق) أثناء ارتفاع الأسعار والتي تم محوها لاحقًا.

عند تقييم الجانب الإيجابي لرمز جديد، ينبغي للمرء أن يأخذ في الاعتبار FDV للرمز الجديد بالنسبة لبقية السوق، ولكن يجب أيضًا أن يأخذ في الاعتبار مسار السوق ككل.

إذا كان تقييم الإصدار الجديد يضعه بين المراكز الثلاثة الأولى من بين جميع الرموز الموجودة، فلكي يؤدي هذا الاستثمار أداءً جيدًا، يحتاج المستثمرون إلى توسع هائل في السوق ولكي يحافظ المشروع على مكانته بين المراكز الثلاثة الأولى لأنه لا يتمتع بقدر كبير من الصعود مقارنة بالسوق.

إذا كان تقييم الإصدار الجديد يضعه بين أفضل 30 مشروعًا ويعتبره المستثمرون من بين أفضل 10 مشاريع، فقد لا يكون التداول المنخفض والقيمة المالية العالية مهمة عند تقييم الرمز.

في حين أن سعر الطرح البالغ $1 مليار قد يبدو باهظ الثمن اليوم - إذا وصل Solana إلى $1000 لكل عملة وبلغت قيمته $1 تريليون في غضون سنوات قليلة، فقد يبدو $1 مليار رخيصًا في الماضي وسيشتكي الناس من العروض الجديدة عند $80 مليار.

إن الحكم على إصدارات الرموز الجديدة بناءً على الأداء في الأشهر القليلة الأولى قد يكون مضللاً أيضًا - فقد انخفضت Solana بمقدار 50% من سعرها المدرج وفشلت في التعافي إلى سعرها الأولي في غضون بضعة أشهر. سوف يتطلب الأمر تدفقات رأس مال جديدة في سوق صاعدة لإعادة تسعير موقعها في السوق.

من غير المرجح أن تحدث إعادة تسعير مبكرة كبيرة للسوق في غياب اتجاه مستدام للسوق وذلك للأسباب التالية:

أ) الأسواق الخاصة تستغل الفرص الصاعدة.

ب) في الأسواق ذات الطلب المرتفع، من الصعب محاربة قوى السوق لخفض الأسعار.

ج) إذا كان العرض المتداول منخفضًا جدًا، فقد تتمكن المشاريع والبورصات وصناع السوق من محاربة قوى السوق ودفع الأسعار إلى الارتفاع.

يتعين على المشاركين في السوق أن يتوقعوا أن تظل تقييمات المشاريع الجديدة مرتفعة عندما يكون الطلب في السوق مرتفعًا. في نموذج العائدات الخاصة، لم يعد من الممكن الدخول مبكرًا - يجب على المستثمرين التركيز على إيجاد قيمة منسية أو غير مسعرة بشكل صحيح في السوق. عند الشراء، يجب أن يصبح المرء أكثر كفاءة في تقييم التقييمات وديناميكيات العرض والطلب للرموز الجديدة، وتمييز القيم العالية المخففة بالكامل (FDVs) التي تستند إلى حقائق العرض والطلب والتي هي أسواق أشباح بعيدة كل البعد عن الواقع. إن اختيار عدم المشاركة في هذه الأسواق هو التصويت برأس المال.

يرغب المؤسسون الجيدون في بناء مشاريع ناجحة وهم يدركون أن ديناميكيات السوق ستؤثر على تصور مشاريعهم. وقد أدى الأداء المفرط للميمات والأداء الضعيف لإطلاق الرموز الجديدة إلى دفع المؤسسين المستقبليين إلى تعديل خطط جمع التبرعات وإطلاقها.

تم الحصول على هذه المقالة من الإنترنت: كوبي: عندما تنتشر الرموز ذات التداول المنخفض وقيمة FDV العالية، يتم بالفعل تقسيم الأرباح المتزايدة بشكل خاص

المؤلف الأصلي: نانسي، PANews مع انفتاح بيئة Web3 في هونغ كونغ بشكل أكبر، بالإضافة إلى قيام عدد من مؤسسات الاستثمار في هونغ كونغ بشراء صناديق الاستثمار المتداولة الفورية لعملة البيتكوين الأمريكية، فإن المزيد والمزيد من أسهم هونغ كونغ تدخل أيضًا مسار العملات المشفرة. تسرد هذه المقالة 8 شركات مدرجة في هونغ كونغ انضمت إلى موجة Web3 هذا العام. بالإضافة إلى الاستثمار بكثافة في الأصول المشفرة، قامت هذه المؤسسات أيضًا بدمج أعمالها الخاصة مع تقنية Web3، واستثمرت في مشاريع تشفير ذات صلة لتعزيز تنويع الأعمال وحتى التحول، مما له تأثير معين على أسعار أسهمها الخاصة. تأثير تعزيزي معين. Boyaa Interactive: تخطط لشراء ما يصل إلى $100 مليون دولار أمريكي من العملات المشفرة، مما دفع أحدث ربح ربع سنوي إلى النمو بنسبة 1130% على أساس سنوي Boyaa Interactive هي شركة مدرجة في هونغ كونغ…