*本报告所提及的关于市场、项目、货币等的信息、观点和判断仅供参考,不构成任何投资建议。

当美国、香港相继批准BTC ETF,大家为DeFi与TradFI的融合欢呼时,我们并没有意识到加密市场格局已经发生了深刻的变化。

市场的哪些部分在变化,哪些部分没有变化,哪些新的因素被加入到影响市场趋势中,哪些现有的因素仍然发挥着巨大的作用……这是像我们这些试图探索市场趋势和行业周期的投资者需要了解的。

In April, policy expectations changed again and global financial markets experienced severe fluctuations.

宏观金融

对于市值超过$1.2万亿的BTC来说,随着市值扩大和参与群体的变化,其与纳斯达克的强相关性众所周知,这使得宏观经济、金融数据和全球央行政策在很多情况下成为影响BTC价格走势的最重要因素。4月正是这些数据接管BTC走势的月份。

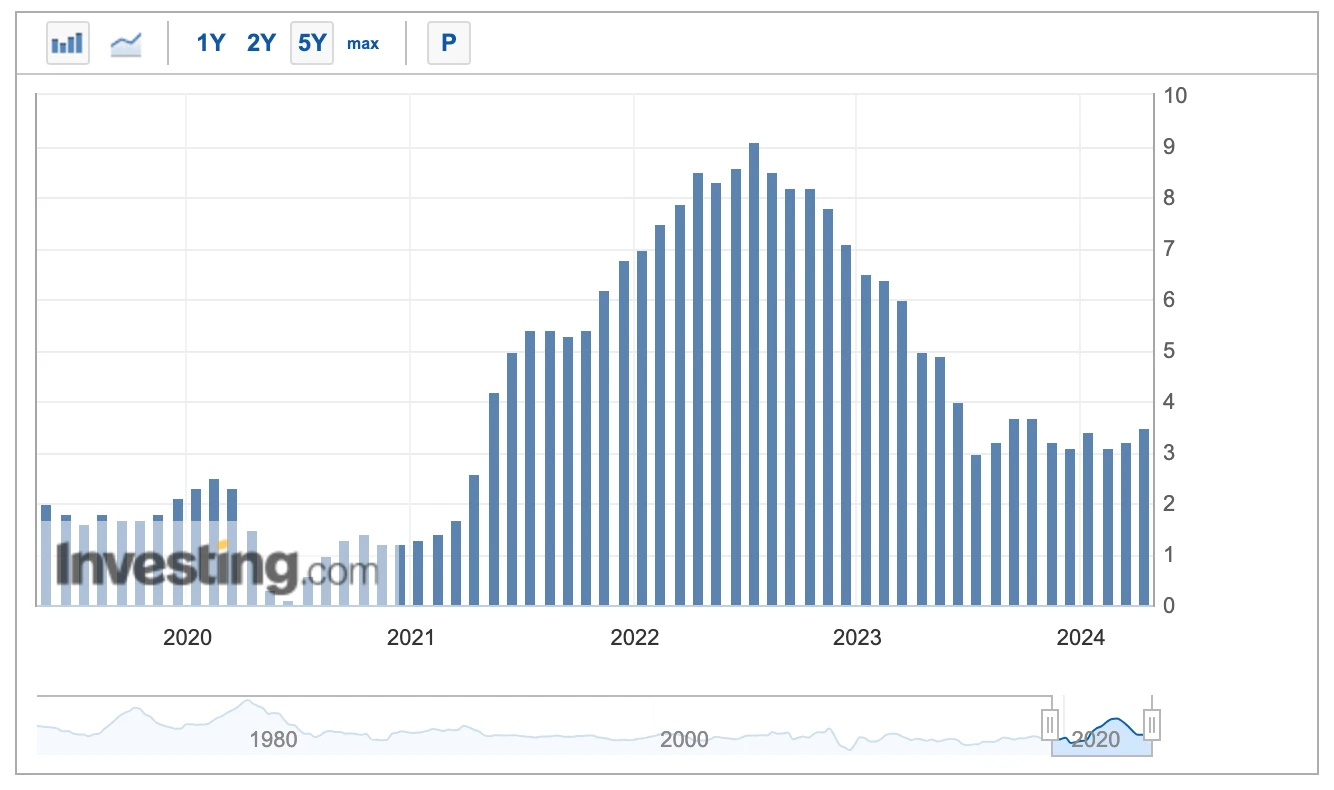

4月份公布的美国3月份CPI数据高达3.5%,超过2月份的3.2%。CPI的意外反弹,让市场对美国上半年降息的预期降至冰点。此前市场十分关注高息环境下美债利率面临的压力。但在美联储当前核心任务——将CPI降至2%以下已无望的背景下,没有人怀疑降息会再次被推迟。甚至有声音认为,今年降息已无希望,可能还会再加息——这并非不可能。如果CPI大幅反弹,美国除了加息还能做什么?

美国CPI指数连续两个月反弹

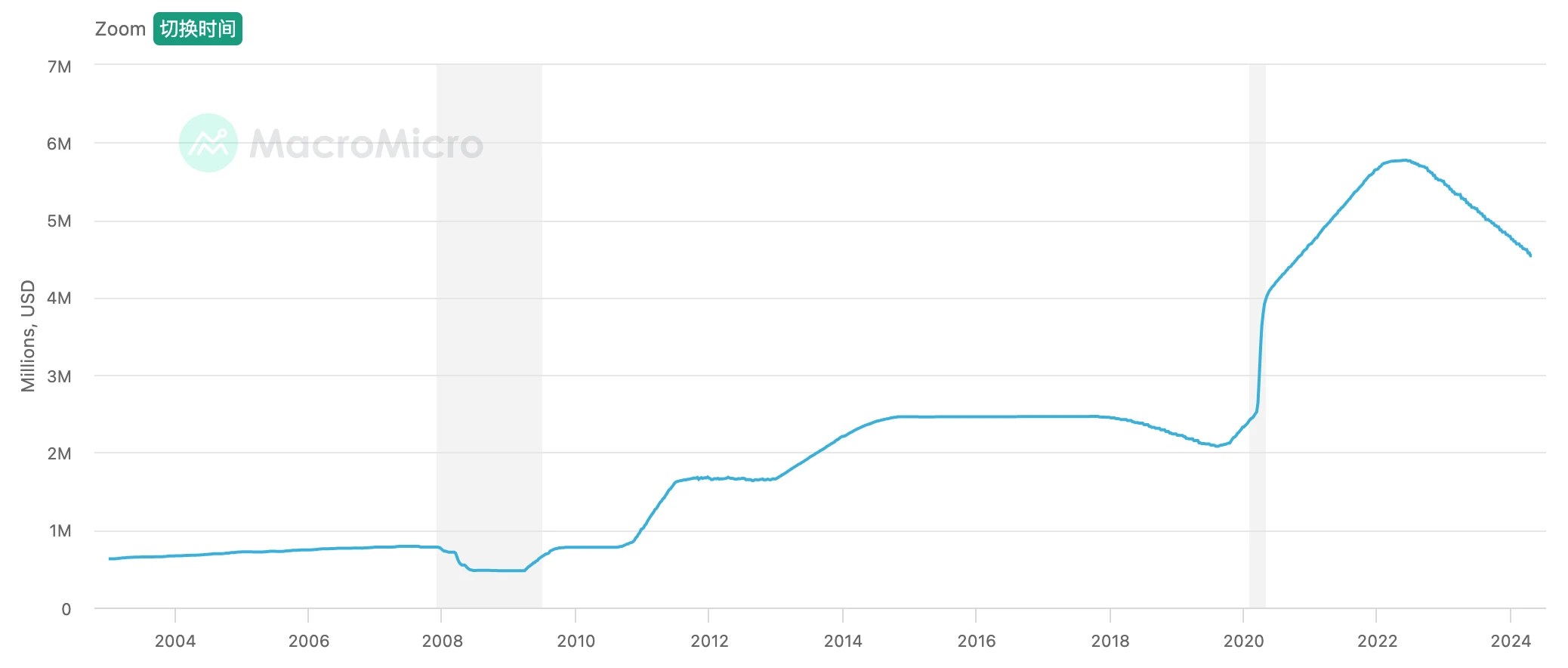

与此同时,美联储缩表计划仍在坚定执行。

美联储持有的美国债务

自2022年启动缩表以来,美联储已抛售了超过$1.2万亿的美国国债,这是高利率背景下的又一次强力抽水行动,这一抽水行动每月从市场抽取高达$950亿的流动性(600亿的美国国债和高达350亿的机构债券)。

以上两点引发的悲观预期和应对策略转变推动美元指数持续走强,终结了纳指和道指本月连续5天上涨的势头,两指数在3月创下历史新高后,本月分别下跌4.41%和5.00%。

与之相对应的是,本月完成减产的BTC也终结了7连涨势头,月跌幅$10666.80,跌幅14.96%,在3月份突破上升通道后,4月份构建震荡箱体的企图似乎失败了。

一场暴风雨即将来临,形势似乎正在发生变化?

加密市场

4月BTC开盘报US$71,291.50,收盘报US$60,622.91,当月下跌14.96%,振幅19.27%,结束持续7个月的上涨行情,交易量萎缩,创下2023年1月以来(即本轮牛市恢复期以来)最大月度跌幅。

BTC月度趋势

经过3月份的大跌,BTC购买力遭遇重大挫折,此后走势疲软,4月份更是自4月中下旬以来大部分时间在7日均价下方运行,并于4月19日触及调整低点$59,573.32。

BTC每日走势

BTC自2月份开始在日线维度上构建了牛市价格上升通道(上图绿色背景部分),在3月13日创下历史最高价后开始探底上升通道下轨,随后整个4月份都在US$59000-US$73000之间尝试构建震荡箱体(上图紫色背景部分),随着宏观金融预期的转变和美股指数的崩盘,构建震荡箱体的动作变得艰难。

卖出并持有

在 3 月份的报告中,我们提到 2023 年 12 月 3 日是多头持仓量的历史最高点,当时多头共持有 14,916,832 枚 BTC。此后,随着牛市的逐渐启动,多头开始了为期四年的周期性抛售,截至 3 月 31 日,共计抛售了 897,543 枚 BTC。

1 月份 BTC 叙事的最大利好——11 只现货 ETF 获批,导致长期投资者在历史高位抛售,导致短期饱和和对新短期仓位热情的冷却。

这种行为是对BTC阶段性上涨的回应,也是BTC价格在3月份停止上涨,进入持续震荡期的原因,进入4月份之后,市场内部牛市阶段由多转空的趋势被暂停。

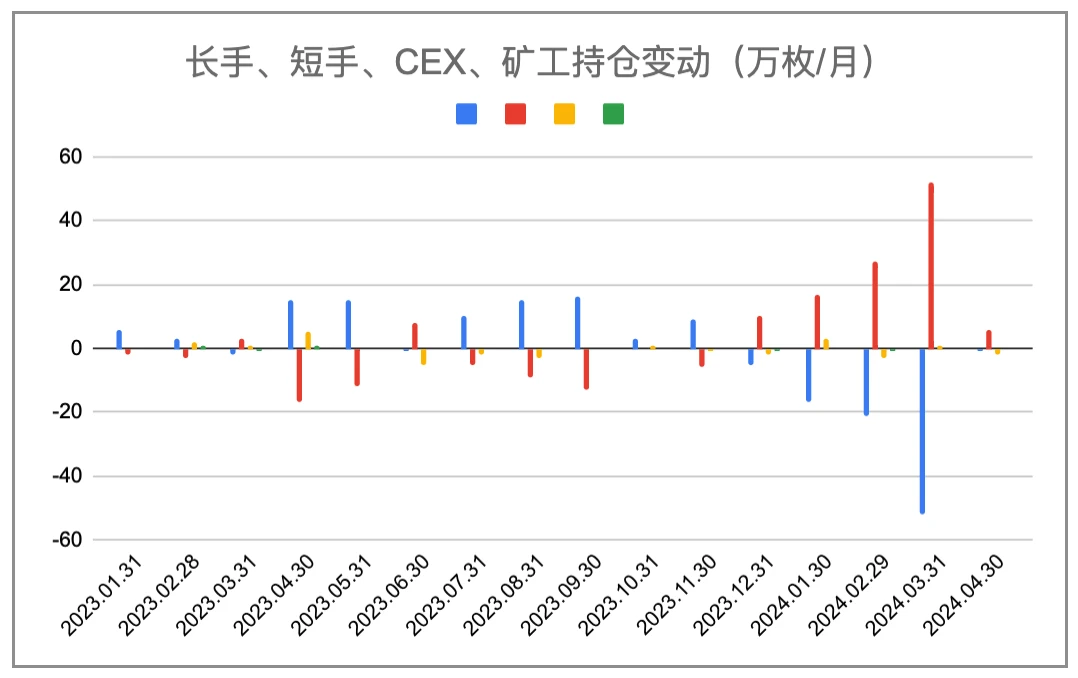

各类市场参与者的BTC持仓变化(月度)

据统计,4月份长线持币者卖出量减少至1万枚(3月份卖出量高达52万枚),随着价格下跌,短线持币者本月纷纷增持,不仅吞噬了长线持币者的卖出量,还从中心化交易所的余额中提走了数万枚币。

随着本月BTC减产完成,矿工持币情况尚可(整体持仓无变化,即市场抛售量约等于产量),虽然价格下行已接近部分矿工成本价,但并未出现大面积抛售,矿工仍稳定持有约181万BTC。

从各方持股规模统计图上,我们可以明显看到由多头转为空头趋势的停顿。

各方BTC持有量

纵观过去11年各方持仓数据变化,我们可以发现,牛市中期多头抛售暂停的现象在2016年中期也曾出现过。这往往意味着,随着价格大幅下跌,相信牛市会持续的多头群体选择停止抛售,待市场恢复供需平衡并继续上涨后,再重启抛售。

以上两点引发的悲观预期和应对策略转变推动美元指数持续走强,终结了纳指和道指本月连续5天上涨的势头,两指数在3月创下历史新高后,本月分别下跌4.41%和5.00%。

多空卖出量及CEX累计统计(每日)

从多头、空头转入交易所的BTC数据来看,4月份转出规模相较3月份继续下降,中心化交易所库存变化不大且有少量流出。

流动性

资金是决定市场走势的重要因素,观察完市场的内部结构之后,我们继续考察资金的流入与流出。

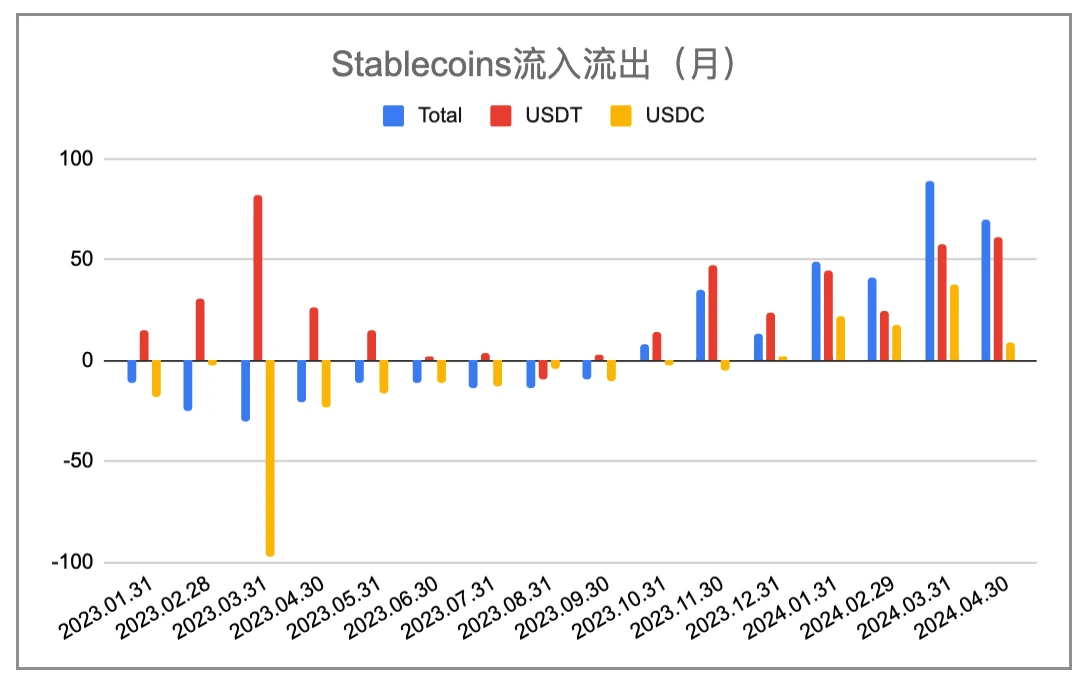

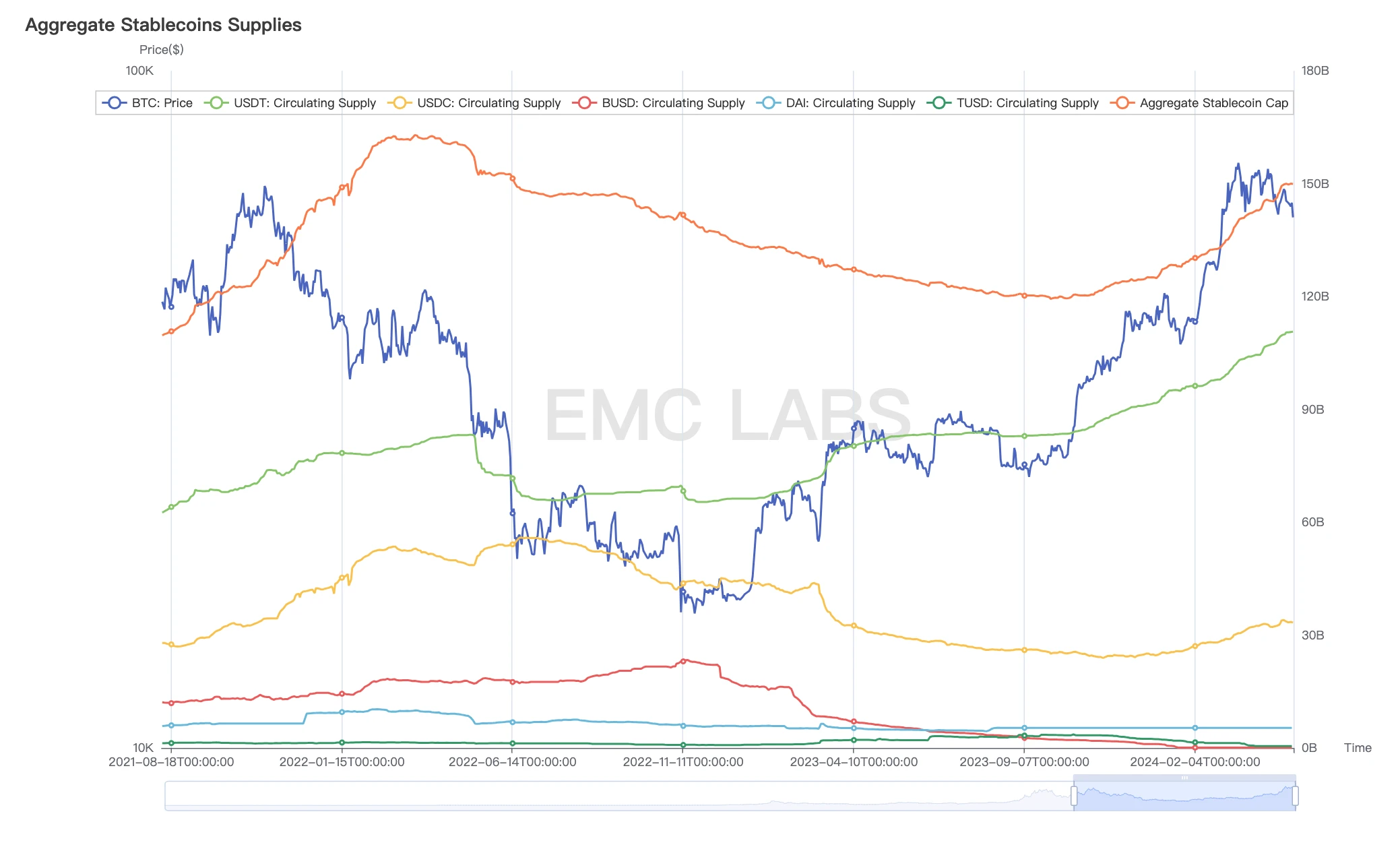

主要稳定币供应量变化(EMC Labs 图表)

EMC Labs 洞察稳定币发行数据发现,4 月份借助稳定币进入市场的资金达 $7 亿,其中 USDT 为 $6.1 亿,USDC 为 $9 亿。根据 eMerge Engine 的数据,BTC 在 2023 年进入本周期的修复阶段,并在 10 月份首次实现净流入。此后,稳定币一直处于增发状态,并在 4 月份以 $7 亿的流入量排名第二。

主要稳定币发行规模

截至4月30日,稳定币的总发行量已增长至约1499亿枚,较低点增加了约1.6万亿美元,但尚未达到上一周期的峰值。

此外,中心化交易所的稳定币存量也维持较高水平,但这些资金似乎并不急于转换成购买力,值得注意的是,中心化交易所新增稳定币的主体是USDT,而美国使用的USDC则基本没有新增积累。

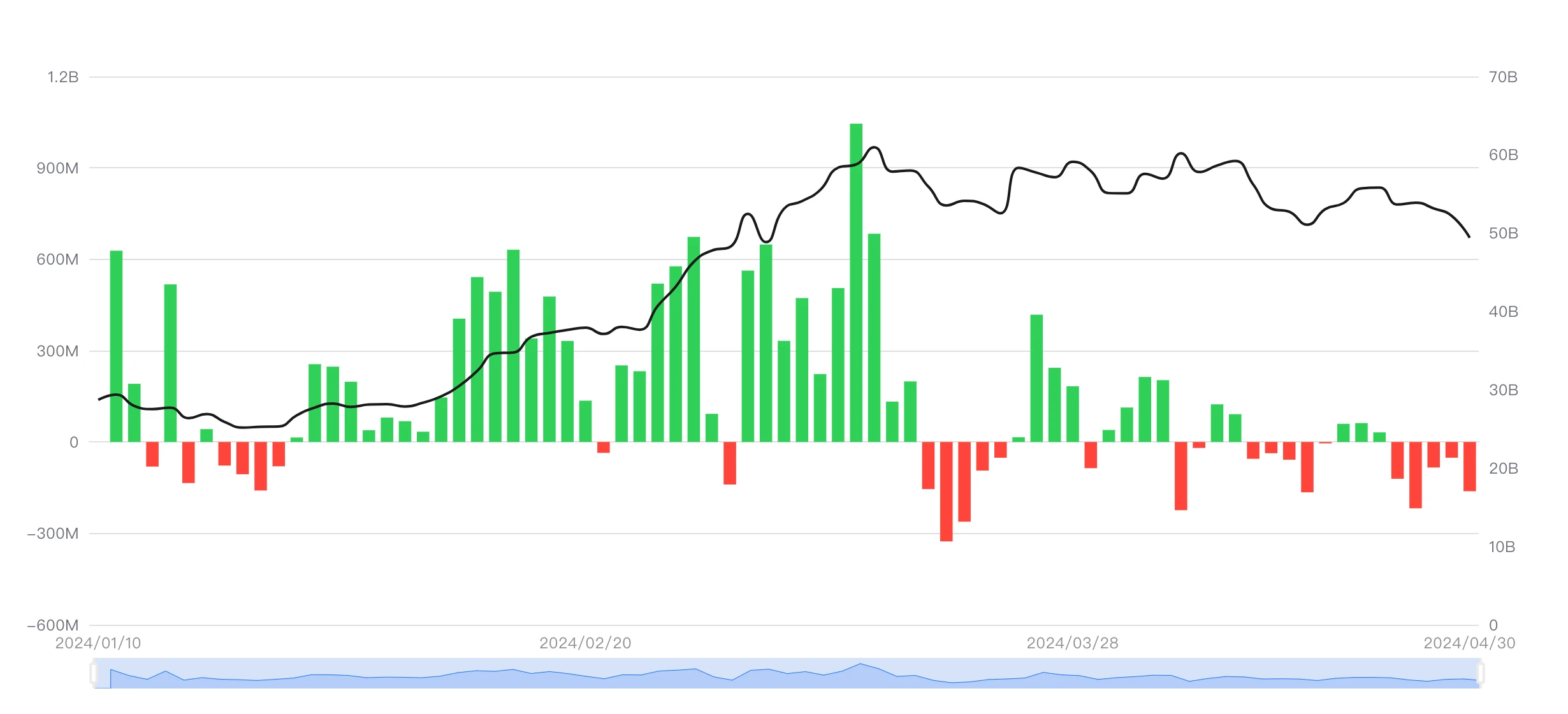

BTC ETF通道端,资金流入流出呈现出比较明显的追高抛低特征,自3月中旬价格停止上涨之后,持续流出。

11只BTC ETF流入流出统计(图表来源:SosoValue)

基于其资金特征及规模,我们认为BTC ETF通道内的资金既不是导致BTC价格下跌的主要原因,也无法独立承担起扭转局面的责任。

供给压力及周期

万物兴衰,循环不息。

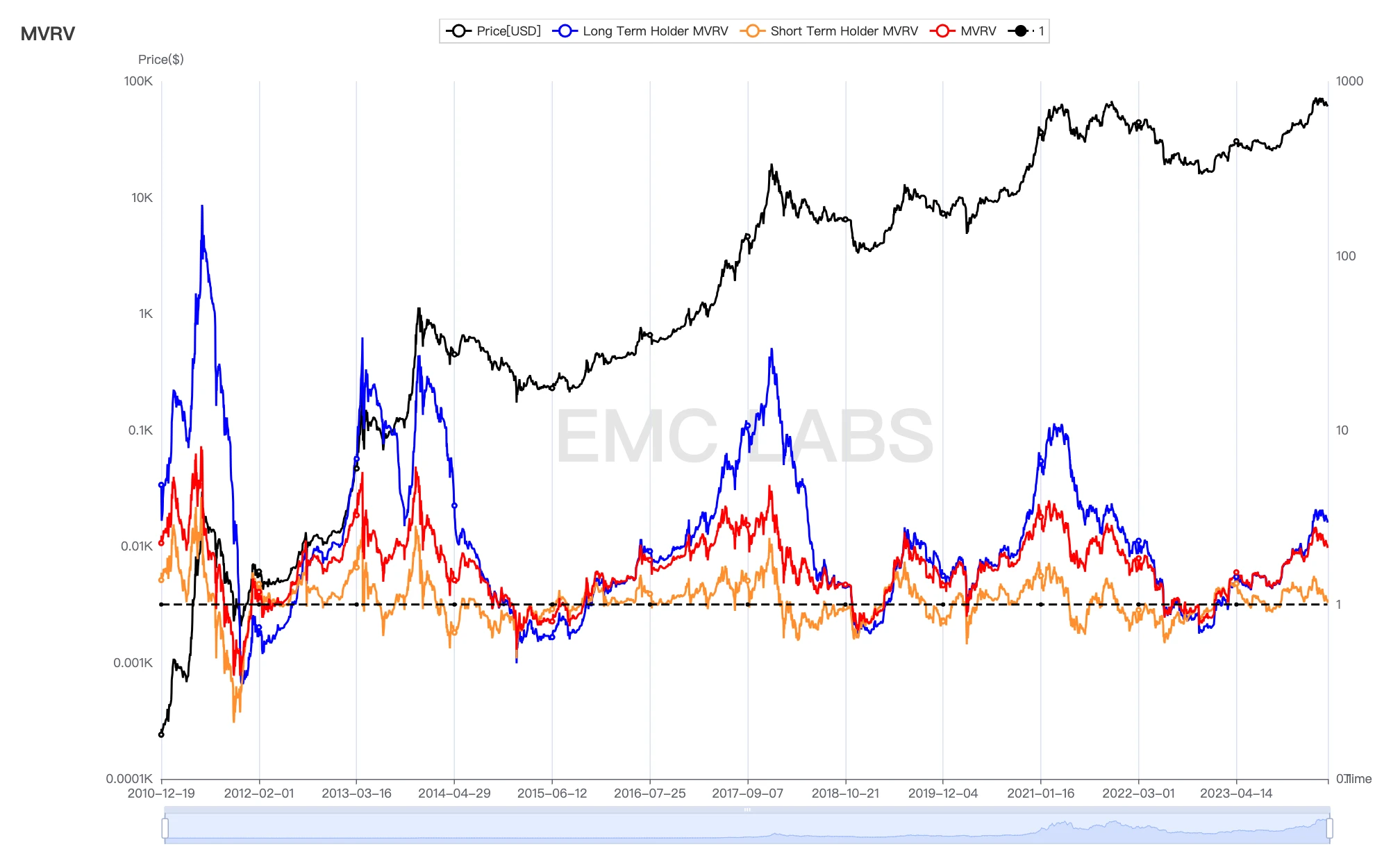

多空手与全市场浮动盈亏比

牛市总会有大幅的调整,客观上也会出清浮筹。

值得关注的一个指标是空头MVRV(浮盈亏比)。在修复期和上涨期,随着价格上涨,持币者的浮盈增加,此时市场需要利用下跌来清理那些刚刚加入行情的空头筹码和获利充足的多头筹码。从历史上看,这种清理往往需要价格跌到空头群体的MVRV值接近1的位置才能停止,去年以来,这种清理已经出现过两次,分别是去年6月和8月至10月。1月份跌至最低1.03,截至4月30日,这种清理已经达到1.02(5月1日,MVRV跌至0.98)。值得注意的是,历史上,在经历如此严峻的考验后,BTC的价格往往会迎来大幅上涨。

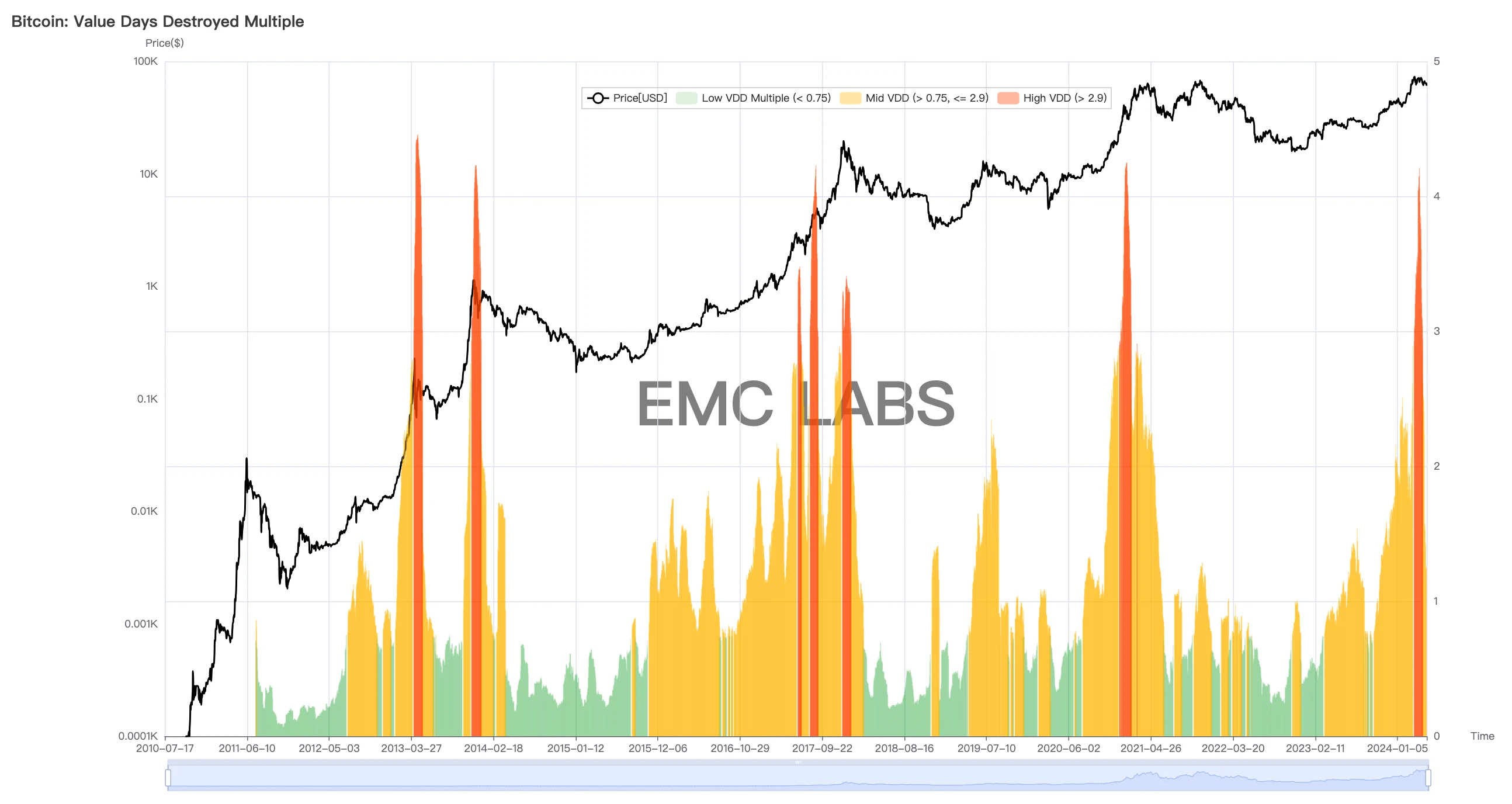

另一个可怕的猜测是,这个周期是领跑者,减产前创下新高,而目前的牛市已经过了顶峰。证据之一就是 VDD 破坏指标。

BTC VDD销毁数据

VDD破坏指标不仅考虑了价值实现,还考虑了实现价值中多头和空头的持仓因素,因此有很大的参考价值。

峰值猜测更接近上一次牛市(2021 年)。基于此数据的另一种猜测是,牛市已经走到一半,如果发生一次(类似 2013 年)或两次(类似 2017 年)大规模 VDD 破坏,牛市就会结束。

此轮VDD数据的一个重大干扰因素是Crayscale Trust持股在转换为GBTC后的赎回,这个干扰数据也会影响到对长期抛售规模的判断。

结论

EMC实验室综合基本面、资金面、政策面、市场周期、行业周期等多个方面,认为BTC四月份的下跌,是7月份BTC价格暴涨后,买卖双方力量不平衡,部分投资者大量抛售的结果,新入场者选择谨慎观望,而根据宏观金融数据和技术指标进行交易的交易者占据市场主导地位,调整幅度堪比上一轮牛市回调的规模。

从稳定币的流入量(去年以来第二高)来看,市场多头的热情还未熄灭,目前的调整是因为宏观金融和经济数据超预期,导致入市资金持币观望。因此,宏观金融数据尤其是美联储降息表态和非农就业等核心经济数据变化将在未来一段时间主导市场资金态度,进而决定BTC的价格走势。

目前,比特币链上活跃度大幅下降,已经跌至熊市水平附近。用户活跃度已经转移到 Solana 和以太坊,使得这两个网络的用户数据仍然处于上升状态。令人担忧的是,市场目前预期降息已经推迟到 9 月之后。那么在未来的四个月里,市场上的资金和空头会利用什么信息来做交易决策呢?目前的平衡非常脆弱,两者的决策将打破平衡,推动市场剧烈上涨或下跌。

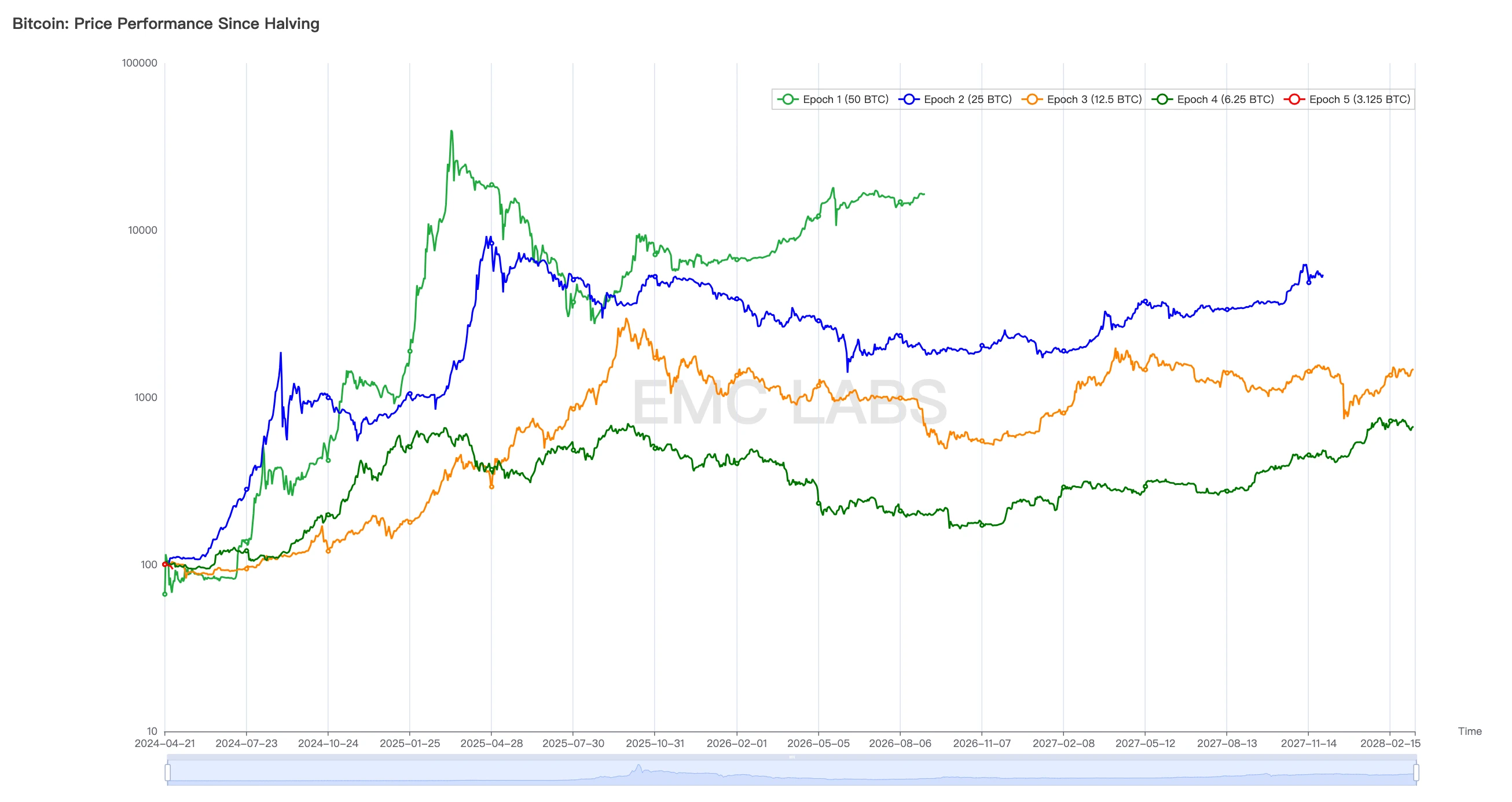

每次减半后的 BTC 价格趋势

如果它上涨,很可能会开启牛市的第二阶段,并迎来山寨币季节。

如果趋势向下,持币者的信心就会崩溃,从而引发连锁踩踏事件,已经减半的山寨币可能再次崩盘。

This is the worst possible development with a very low probability.

结尾

EMC Labs 由加密资产投资者与数据科学家于2023年4月创立,专注于区块链行业研究与加密二级市场投资,以行业前瞻、洞察与数据挖掘为核心竞争力,致力于通过研究与投资参与蓬勃发展的区块链行业,推动区块链与加密资产为人类带来福祉。

更多信息请访问: https://www.emc.fund

本文来源网络:EMC实验室4月报告:宏观金融危机显现,场内资金面不变

简言之,鲸鱼在上周停止了 PEPE 的积累,表明大买家缺乏兴趣。SAR 从看涨转为看跌,目前处于下降轨迹,这可能很快导致近 40% 的修正。EMA 线正在形成死亡交叉,这可能会在未来几天引发强劲的下行趋势。PEPE 价格有望显着下跌,鲸鱼上周停止了积累,反映出投资者兴趣的下降。SAR 指标从看涨转为看跌,加上预测的 40% 修正,进一步表明了看跌前景。此外,EMA 线出现死亡交叉表明强劲的下行趋势可能很快出现。这些技术指标共同预示着未来一段艰难时期……