原文翻译:Pzai,远见新闻

加密资产增长和使用趋势

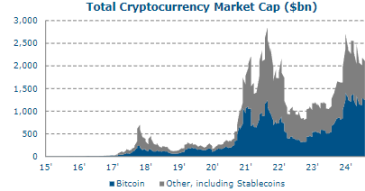

尽管基数较小,加密资产仍经历了快速增长。增长既来自原生 加密货币比特币和以太坊等货币以及稳定币。

加密货币市值图表

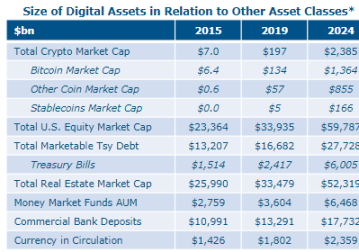

到目前为止,家庭和行业对加密货币的采用仅限于持有加密资产用于投资目的,加密资产市值相对于其他金融和实物资产仍然较低,而且迄今为止的增长似乎并未蚕食对美国国债的需求。加密资产的使用案例正在不断发展,但人们的兴趣主要集中在两个方面:比特币的主要用途似乎是作为 DeFi 世界中的价值存储,又名“数字黄金”。到目前为止,投机兴趣似乎在加密货币的增长中发挥了突出作用。加密资产市场正在努力利用区块链和分布式账本技术 (DLT) 来开发新的应用程序并改善传统金融市场清算和结算基础设施。

加密资产相对于其他资产类别的规模

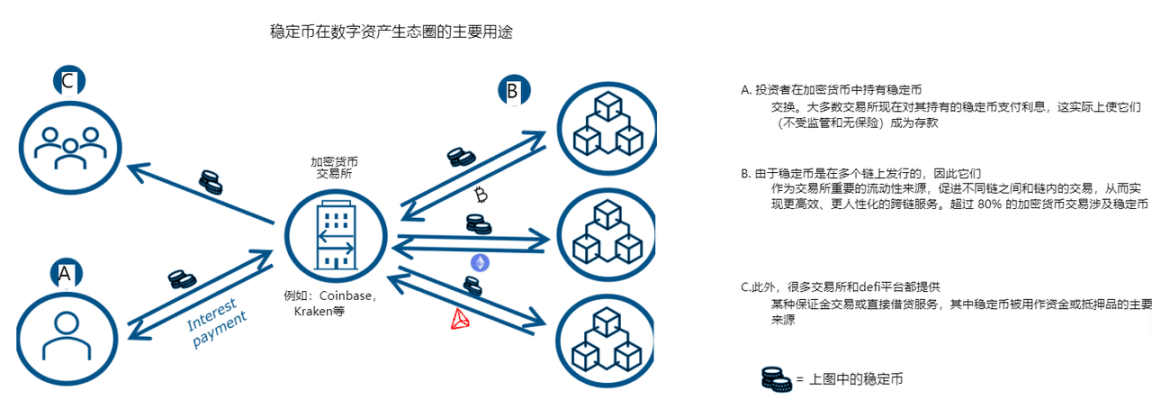

稳定币

稳定币是一种旨在维持稳定价值的加密货币,通常通过将货币价值与底层抵押品池挂钩。近年来,随着加密资产市场的成熟,其使用量迅速增长,包括对具有稳定现金特征的加密资产的需求增加,并且它们已成为 DeFi 网络上借贷的有吸引力的抵押品。虽然有不同类型的稳定币,但法币支持的稳定币增长最为显著。加密资产市场目前有超过 80% 的涉及稳定币的加密货币交易。

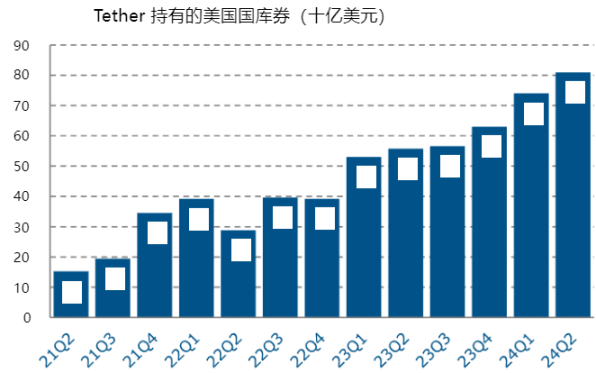

目前市场上最受欢迎的稳定币是法币支持的稳定币,其中很大一部分抵押品以国债和国债支持的回购交易形式出现。我们估计,共有 $1200 亿的稳定币抵押品直接投资于国债。短期内,我们预计稳定币市场的规模以及数字资产市场的整体规模将继续增长,中期监管和政策选择将决定这种私人货币的命运。历史表明,不符合国家质量保证要求的私人货币可能导致金融不稳定,因此非常不受欢迎。

需求分析

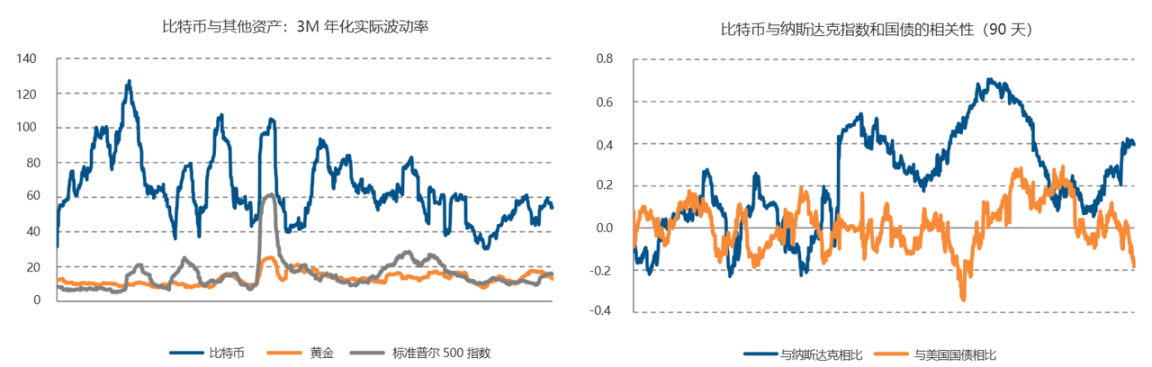

近年来,比特币等原生加密资产价格大幅上涨,但波动性依然居高不下。自 2017 年以来,比特币经历了四次重大价格调整。迄今为止,数字资产市场对国债等传统避险或风险对冲工具的获取有限。近年来,机构对比特币的支持不断增加(如贝莱德 ETF、MicroStrategy),加密资产表现得像高波动性资产。随着数字资产市值的增长,对国债的结构性需求可能会增加,并同时作为对冲工具和链上避险资产而存在。

代币化

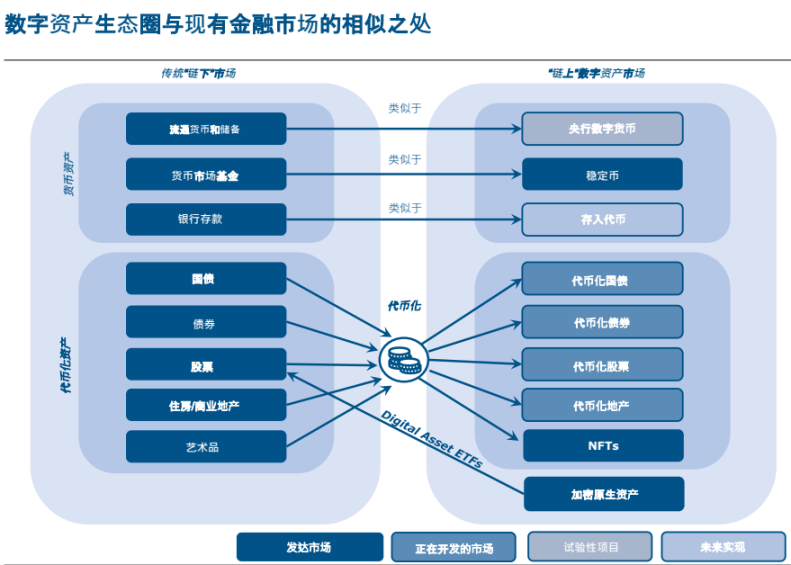

数字资产生态系统与传统金融市场的相似之处

代币化是在分布式账本/区块链等可编程平台上以代币形式数字化表示权利的过程。代币化有可能将可编程、可互操作的账本的优势释放到更广泛的传统金融资产中。代币化的主要特点和优势包括:

-

核心服务层:代币化资产将包含资产和所有权信息的“核心层”与管理转移和结算规则的“服务层”集成在一起。

-

智能合约:代币化使自动化成为可能,通过智能合约自动执行交易,并允许在预先确定的情况下转移资产和债权。定义满足适当条件。

-

原子结算:代币化通过确保交易的所有部分在所有相关方之间同时发生来简化结算,从而简化结算、降低结算失败的风险并提高结算的可靠性。

-

可组合性:不同的代币化资产可以捆绑在一起,创建更复杂、更具创新性的金融产品,为资产管理和转移提供高度可定制的解决方案。

-

部分所有权:代币化资产可以分成更小、更易于访问的部分。

代币化的好处远远超出并独立于比特币等原生加密资产以及它们所推广的公共、无需许可的区块链技术。

一些市场(如国际支付或回购)将从代币化中获得立竿见影的巨大潜在利益,而其他市场将获得增量收益。然而,要实现这一潜力,需要一个统一的账本,或者至少是一套高度可互操作、无缝协作的集成账本。这些账本还需要在中央银行的支持和信任下开发。

国债代币化

美国国债代币化是一个相对较新的趋势,大多数项目尚未扩大规模;正在进行的一些值得注意的公共和私人举措如下:

-

代币化国债基金:允许投资者在区块链上以代币化形式获得国债。其行为在许多方面类似于国债ETF或政府货币市场基金。

-

Tokenized Treasury Repo Project: Tokenized Treasury bonds allow for instant, 24/7 settlement and trading, potentially paving the way for more timely intraday repo transactions.

-

DTCC 和其他机构正在进行的试点:一些私人和公共市场参与者正在进行试点,以使用代币化来简化支付和证券结算。

财政代币化的主要潜在优势包括:

-

清算和结算方面的改进:代币化国债可以实现更精简的“原子结算”,即涉及国债的交易的所有部分在各方之间同时结算,从而降低结算失败的风险

-

改进的抵押品管理:直接编程到代币化金库中的智能合约可以实现更有效的抵押品管理,包括在满足预设条件时进行预编程的抵押品转移。

-

提高透明度和问责制:不可变账本可以提高国债市场运作的透明度,降低不透明度,并为监管机构、发行人和投资者提供更多实时交易活动的洞察

-

可组合性和创新性:捆绑不同代币化资产的能力可能导致基于美国国债创造新的、高度可定制的金融产品和服务,例如衍生品和结构化产品。

-

增加包容性和需求:代币化可以使更广泛的投资者能够投资国债,包括小型散户投资者和新兴市场的投资者。

-

流动性增强:代币化有可能通过无缝集成和可编程逻辑创建新的投资和交易策略,并且代币化国债可以在区块链网络上全天候交易。

虽然美国国债代币化具有潜在的好处,但设计选择可能会带来某些风险和挑战,需要仔细考虑。

-

技术风险:代币化基础设施很难以经济高效的方式并行发展,在达到足够规模(“现有优势”)之前,不太可能像传统市场那样高效(“现有优势”)。目前尚不清楚 DLT 平台是否比传统系统具有令人信服的技术优势,而且鉴于传统市场的规模较小,过渡成本也可能很高。

-

网络安全威胁:某些类型的 DLT 解决方案(公共、无需许可的区块链)容易受到黑客攻击和其他网络安全攻击,这可能会对代币化金库的安全构成风险

-

操作风险:

-

交易对手风险:投资者可能面临交易对手风险,即代币化证券的发行人或托管人可能违约的风险。

-

托管风险:确保代币化国债的安全需要强大的托管解决方案,其中可能包括与数字资产托管相关的挑战。

-

隐私问题:一些参与者认为公共区块链透明度的提高是一个缺点

-

监管和法律的不确定性:

-

不断演变的法规:有关代币化资产的法律要求/合规义务仍不明确

-

司法管辖权挑战:不同司法管辖区的监管框架各不相同,这可能会使跨境交易复杂化并引发复杂的法律问题。

如果代币化市场大幅增长,将带来金融稳定和市场风险:

-

分散风险

-

复杂性和互联性

-

银行/支付去中介化

-

基差风险

-

24/7交易:可能使其更容易受到市场操纵和更高的波动性

未来代币化市场大幅扩张带来金融稳定风险

-

传染及联动风险:

-

代币化提供了桥梁。随着代币化资产规模的增长,“链上”资产的波动性可能会蔓延到更广泛的金融市场。

-

在压力时期,无缝账本可能会成为负面因素,因为去杠杆和热卖可能会迅速蔓延到所有资产

-

流动性及期限错配风险:

-

非原生代币和基础资产之间可能存在流动性和期限错配,这可能因潜在的去杠杆而引发价格波动;类似于 ETF、MMF 和国债期货

-

智能合约驱动的自动保证金清算可能会导致流动性压力,同时还需要满足快速结算目标

-

增加杠杆:

-

通证化可以直接提高金融体系的杠杆率,比如可以将通证的底层资产进行再抵押,也可以将通证本身设计成衍生品。

-

代币化有可能利用非流动性或实物资产创建可用作抵押品的证券

-

增加了复杂性和不透明度:

-

代币化带来了更多的可组合性,新的非传统资产被加入到数字金融生态系统中,这可能会大大增加金融体系的复杂性和不透明度。

-

编码不当的智能合约可能会迅速触发不必要的金融交易,带来意想不到的后果

-

银行业脱媒化:

-

代币化国库券可能被证明是银行存款的一种有吸引力的替代品,并有可能扰乱银行系统,对核心业务产生负面影响。

-

稳定币运营风险:

-

即使有更好的抵押品,稳定币也不太可能满足支持代币化所需的 NQA 原则

-

近年来,稳定币挤兑现象十分常见,而 Tether 等主要稳定币的崩溃可能会导致短期国债的抛售。

代币化国债的 DLT/区块链设计:框架要素

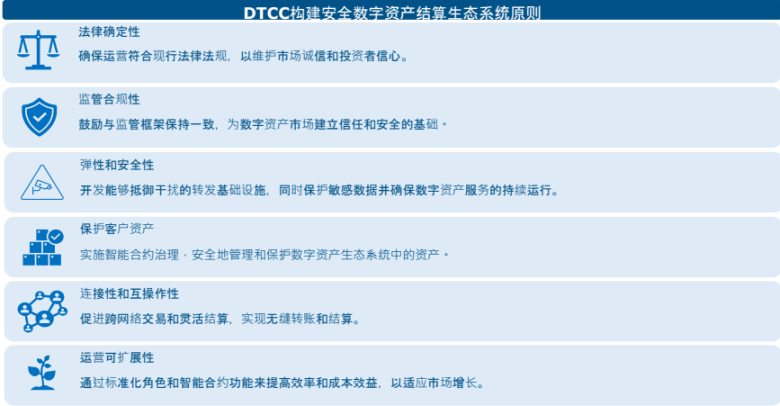

建立一个鼓励信任和全行业接受的框架对于数字资产和分布式账本技术的扩展是必要的,因为欺诈、骗局和盗窃随着数字资产市场的增长而增长,削弱了人们对底层技术的信任。

到目前为止,大多数主要的加密项目都是在公共和无需许可的区块链上开发的。这被认为是区块链的主要吸引力之一。

我们认为这种架构并不适合更广泛地采用代币化国库:

-

技术选择:公共的、无需许可的区块链使用复杂的共识机制(例如工作量证明、权益证明),因此难以有效处理大量交易。

-

操作脆弱性:这些区块链依赖于没有集中权威的去中心化节点,这导致了脆弱性

-

治理漏洞:公共区块链缺乏明确的治理结构,这增加了系统故障或攻击者利用区块链漏洞的风险。

-

安全风险:公有链的去中心化和缺乏审核的特性,增加了漏洞利用和攻击的风险,历史上比特币、以太坊漏洞被利用的案例就证明了这一点。

-

洗钱和合规问题:公共的、无需许可的区块链允许匿名,这可能促进洗钱和逃避制裁等非法活动并规避制裁。

国库市场的代币化可能需要开发由一个或多个值得信赖的私人或公共机构管理的区块链。

监管要素

近年来,全球对数字资产和加密货币的监管不断加强,但仍然高度分散且充满漏洞。

美国:美国的监管仍然分散,监管权力分散在多个机构,如美国证券交易委员会 (SEC)、美国商品期货交易委员会 (CFTC) 和金融犯罪执法局 (FinCEN)

确保数字资产的负责任发展(2022 年):2022 年签署的一项行政命令概述了政府应对数字资产机遇和风险的战略。该命令要求制定数字资产监管框架——众议院于 2024 年通过的《21 世纪金融创新和技术法案》(FIT 21),这将是监管数字资产、稳定币和加密货币的最重大、最全面的努力。

欧盟:加密资产 市场 《监管法案》(MiCA)将于2024年生效。MiCA是欧盟首个针对加密货币和数字资产的综合监管框架,为发行加密资产、稳定币和实用代币制定规则,并监管交易所和托管人等服务提供商。其重点是消费者预测、稳定币监管、反洗钱措施和环境影响透明度。MiCA下的持牌实体可以在整个欧盟范围内运营护照模式,使其能够在统一框架下为所有成员国提供服务。

对国债市场的影响

假设稳定币抵押品选择的当前趋势持续(或被监管机构强制),稳定币的持续增长将为短期美国国债创造结构性需求,尽管稳定币目前只占国债市场的边缘部分,但随着时间的推移,国债市场可能因稳定币市场的挤兑而面临更大的抛售风险。不同的赎回和结算特征可能导致代币和基础资产之间的流动性和期限错配,进而可能加剧国债市场的金融不稳定。

-

代币化的“衍生”国债产品可以在数字和本地之间创建一个基础市场(如期货或总回报交易)——这既会创造额外的需求,又会导致去杠杆期间波动性加剧。

-

加密货币市场(比特币)的增长和制度化可能会在下行波动加剧时产生对代币化国债的额外对冲和质量需求。对质量的需求可能难以预测。对冲需求可能是结构性的,但取决于国债继续对冲加密货币下行波动的能力。

-

代币化可以为国内和全球储蓄池(特别是家庭和小型金融机构)创造更多获取美国国债的机会,从而增加对美国国债的需求。

-

代币化可以通过减少操作和结算摩擦来提高国债交易的流动性。

综上所述

-

尽管与股票或债券等传统金融资产相比,数字资产的整体市场规模仍然较小,但过去十年人们对数字资产的兴趣显着增长。

-

迄今为止,数字资产的增长对短期国债的增量需求微不足道,这主要是通过稳定币的使用和普及实现的。

-

机构投资者对“高波动性”比特币和加密货币的采用,可能会导致未来对短期国债的对冲需求增加。

-

DLT和区块链的发展为新的金融市场基础设施带来希望,统一账本将提高运营和经济效率

-

私营部门和公共部门正在进行一些项目和试点,以利用区块链技术推动传统金融市场的发展,尤其是 DTCC 和国际清算银行 (BIS)。

-

中央银行和代币化美元(CBDC)可能需要在未来的代币化支付和结算基础设施中发挥关键作用。

-

随着传统资产代币化的推进,法律和监管环境也需要随之发展。在围绕技术基础设施和代币化进行设计选择时,需要仔细考虑运营、法律和技术风险。

-

研究项目应包括国库代币化的设计、性质和关注点、主权 CBDC 的引入以及技术和技术风险。

-

目前,由于代币化资产市场规模相对较小,金融稳定风险仍然较低;然而,随着代币化资产市场的强劲增长,金融稳定风险将会增加。

-

前进的道路应该采取谨慎的做法,由值得信赖的中央机构主导,并得到私营部门参与者的广泛支持。

本文来源于网络:美国财政部关于加密资产和国债市场的报告解读

相关:探索斯坦福2.0网络学校:每天花费$1,000,录取率为5%

来源:Star Ruby,Day 1 全球 Web3 品牌经理 编译:Jaleel、BlockBeats 本文转录自播客 Day 1 全球(Born Global)E 20,致力于探索全球化时代如何打造超级个体,讨论前沿创新理念与实践。主持人 Star 拥有 10+ 年用户产品经理经验,技能横跨内容社区、电商平台和人工智能,正在探索如何成为全球化时代的超级个体。主持人 Ruby 拥有 10+ 年互联网运营经验,曾在亚马逊等多家科技公司工作。本期播客重点关注由 Balaji Srinivasan 发起的 Network School 项目。Balaji 是斯坦福大学博士、前 Coinbase CTO 和前……