原文作者:YBB资本研究员Zeke

前言

对于 Web3,我认为最重要的三个历史时刻:比特币开创了去中心化系统区块链,以太坊的智能合约赋予了区块链超越支付的想象力,UNI 去中心化金融特权,吹响了区块链黄金时代的号角。从 V1 到 V4,从 UNI X 到 UNI Chain,UNI 距离 Dex 的终极答案还有多远?

UNI V1:黄金时代的前奏

不是说在UNI之前没有链上交易所,而是只有在UNI之后,链上交易所才能被称为去中心化交易所(Dex)。很多文章把UNI的成功归结于简单、安全、隐私,以及是AMM的先行者。其实在我看来,除了简单之外,UNI的成功与其他因素并没有太大的关系。与今天大多数人所知道的不同,UNI并不是第一个采用AMM模式的链上交易所,在UNI之前,就有Bancor(区块链史上第二大ICO项目),采用链上订单簿模式的交易所也早就存在。UNI既不是先行者,也不是唯一一家能够实现隐私安全的链上交易所。UNI为何能够反扑?先说比UNI诞生更早的Bancor,该项目曾是币圈顶级的链上交易所,早年非常火爆的EOS RAM、IBO(B指Bancor协议)都是采用Bancor提供的算法或协议发行资产。我们熟知的恒定乘积做市商(CPMM)也是由 Bancor 率先实践的。至于 Bancor 为何会被 UNI 打败,我看过的资料中有很多解释,有的说是美国监管的问题,有的说没有 UNI 那么简单,还有的说是比较算法和协议机制的问题。我们在这里就不展开说这些问题了,因为在我的理解中,UNI 成功的逻辑很简单,它是第一个符合 DeFi 定义的 Dex 项目,采用 AMM 模式是当时唯一能使做市商和资产发行民主化的方法,链上订单簿模式或者链上链下混合的交易所,绝对不会让用户随意上币,另一方面用户也无法参与做市或者提供流动性来获利,导致该类项目缺乏交易对,交易撮合缓慢。同样采用 AMM 模式的 Bancor 则因为流动性僵化,以及发行代币需要 Bancor 项目方同意并支付上市费用而失败。本质上,这个项目仍然围绕中心化实体的利益运作,并没有真正将特权归还给用户。

在我看来,UNI 早期版本并不好用,短期价格波动巨大(CPMM 固有问题之一,通过瞬间大额交易,代币价格也可在短时间内被攻击者操控)、无法直接兑换 ERC 20 导致的滑点、gas 费用高昂、缺乏滑点保护、缺乏各种高级功能等。虽然 AMM 解决了当时订单簿模式下 Dex 流动性不足、交易撮合慢的问题,但注定无法与 Cex 一较高下。V1 版本早期用户并不多,但其意义却是历史性的,是金融民主化在 Dex 的首次体现,是上币无门槛的交易所,是流动性来自大众的交易所。正是因为 UNI 的存在,才有了 Meme 代币 能如此火爆的今天,一些没有顶级团队背景的项目也能在链上大放异彩。一些曾经只属于大型金融机构的特权,在今天的区块链各个角落也同样存在。

UNI V2:DeFi 之夏

UNI V2 诞生于 2020 年 5 月,相比如今的 DeFi 巨头,当时 UNI V1 的 TVL 还不到 40M。V2 的改进主要集中在 V1 的主要缺点上,比如前文提到的短期价格操纵、代币兑换需要以 ETH 为单位进行转账等,此外还引入了闪兑机制,提升了整体实用性。这个版本中最值得关注的,还是 UNI 解决价格操纵的思路。UNI 首先引入了区块末尾的价格确定机制,将每个区块中最后一笔交易的价格作为该区块的价格,也就是说攻击者必须在前一个区块末尾完成交易,在下一个区块完成套利。要实现这个操作,攻击者必须能够完成自私挖矿(即隐瞒区块不广播到网络)并连续挖出两个区块,否则价格就会被其他套利者修正,这在实际操作中几乎不可能完成,攻击的成本和难度大大增加。还有一点是引入了时间加权平均价格(TWAP),这个机制不是简单地取最近几个区块的平均价格,而是根据每个价格的持续时间进行加权平均。我举个例子,假设某个代币对在过去三个区块的价格为:

-

区块 1:价格 10,持续时间 15 秒

-

第 2 区块:价格 12,持续时间 17 秒

-

第 3 区块:价格 11,持续时间 16 秒

那么第 3 个区块末尾的数值为:10 * 15 + 12 * 17 + 11 * 16 = 488。如果要计算这三个区块的 TWAP,则是 488 / (15 + 17 + 16) ≈ 11.11。通过这个加权平均,短期价格波动对最终的 TWAP 影响较小,攻击者需要更长时间内操纵价格才能影响 TWAP,这使得攻击成本更高,难度更大。

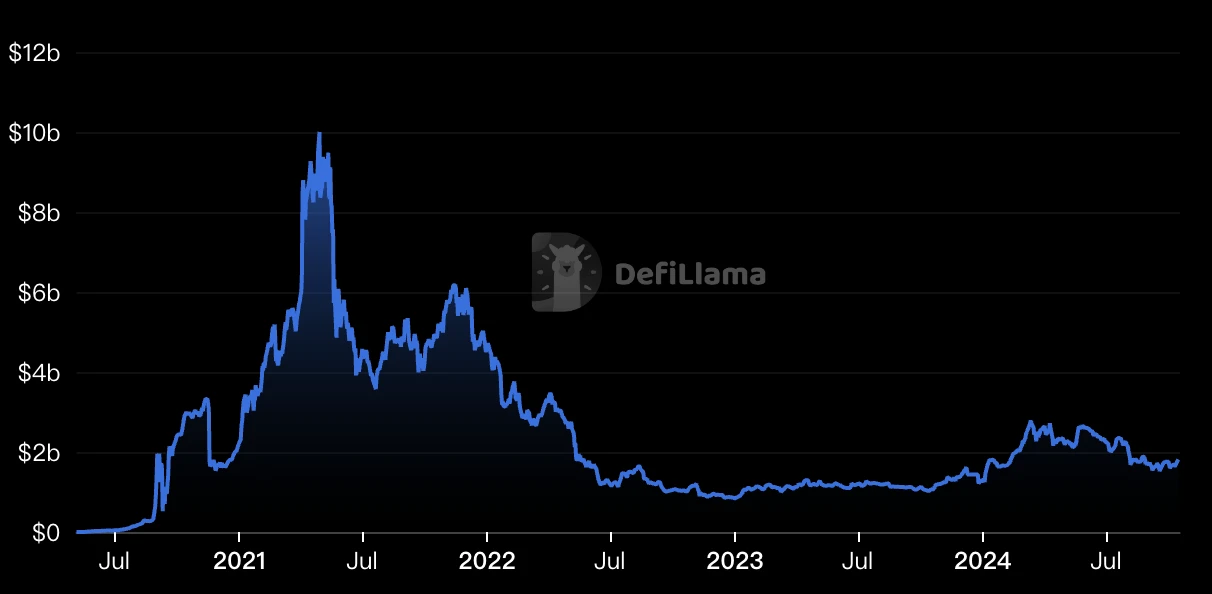

这种思路也可以看作是前期对抗MEV的有效方式,此外也让AMM更加安全可靠,UNI也逐渐成为了链上Dex的主流选择。说完了内在的提升,再来说说外在的原因。UNI在此期间的崛起其实有一定的运气因素。2020年6月发生了一件关键事件,正式开启了区块链的黄金时代,我们后来称之为DeFi Summer。这一事件的起因是借贷平台Compound Finance开始对借款人和贷款人同时奖励Comp代币,其他项目也纷纷效仿,带来了被称为yield farming或者说流动性挖矿(今天的观点其实是流氓版的流动性挖矿)的堆叠投资机会。作为上线门槛极低,且能主动补充流动性的Dex,UNI自然是各类山寨项目挖矿的首选。淘金者们的热潮,就像19世纪中期的加州淘金热。流动性的疯狂涌入,让UNI一跃成为DeFi的头部(UNI v2的峰值TVL在21年4月29日突破100亿美元),至此,DeFi名声大噪,区块链开始走进主流。

UNI v3:对抗 Cex 的漫漫长路开始了

UNI在V2版本就已经是AMM型Dex的标准答案了,可以说那个年代同类项目的99%核心架构和UNI几乎一模一样,这时候UNI的敌人可能已经不再是Dex,而是Cex。相比于中心化交易所的高效率,AMM的一大问题就是资金利用率低。对于普通用户来说,为非稳定币交易对提供流动性存在很大的无常损失风险,比如20-21年的DeFi夏天,为了获得流动性挖矿收益,将本金归零是常有的事。如果想在LP继续盈利,最好的选择自然是稳定币交易对,比如DAI-U,这意味着TVL中相当一部分资金几乎没有实际效用。另一方面,V2的流动性在0到∞所有价格区间均匀覆盖,即便有些价格区间从未出现过,流动性也覆盖在上面。这是V2资金利用率低的体现。

为了解决这个问题,UNI 在 V3 版本中引入了集中流动性。与 V2 中流动性均匀分布在整个价格范围内不同,V3 允许 LP 将资金集中在他们选择的特定价格范围内。LP 资金仅在价格范围内使用,而不是分散在整个价格曲线上。这使得 LP 可以用更少的资金提供相同的流动性深度,或者用相同的资金提供更大的流动性深度。这种方法对于在窄幅范围内交易的稳定币交易对特别有利。

但具体到具体上看,V3 的效果并没有想象中那么好。现实情况是,大多数人会选择在预期价格波动最大的区间提供流动性。这意味着这些高收益区间会被大量资金淹没,造成资金沉积,而其他区间仍然会缺乏流动性。虽然个别 LP 的资金利用效率有所提升,但整体资金分布依然不均衡,不会明显改善 V2 中资金利用效率低下的问题。在流动性效率上,不如同期 Trader Joe 提出的价格盒子,在稳定币上,在交易优化上也不如 Curve。而随着 Layer 2 即将问世,以订单簿模型为主的 Dex 很有可能再次占据高位。此时的 UNI 还没有实现征服 Cex 的梦想,反而陷入了中年危机的尴尬。

UNI V4:一万个钩子

UNI v4 是继 V3 两年后的一次重大更新,我们在之前的研报中已经做过更详细的分析,这里就简单介绍一下。相较于两年前的 V3 版本,V4 的核心在于追求定制化和效率。V3 版本需要引入中心化的流动性机制,提高资金利用效率,但交易仓位需要 LP 精准选择价格区间,有一定的局限性,在极端行情下可能面临流动性不足的问题。相比之下,上文提到的 Curve 协议和 Trader Joe 提供了更好的选择。

V4 更新的优点在于,它可以在可定制性和效率之间取得最佳平衡,从而实现超越两者的准确性和资金利用率。最重要的 Hooks(也是智能合约)机制赋予了开发者前所未有的灵活性,允许开发者在流动性池生命周期的关键点(例如交易前/后、LP 存款/取款)插入自定义逻辑。这允许开发者创建高度定制的流动性池,例如支持时间加权平均做市商(TWAMM)、动态费用、链上限价订单以及与借贷协议的交互。

另一方面,V4用Singleton结构取代了V1沿用至今的Factory-Pool架构,将所有流动性池集中在一个智能合约中,让开发者可以搭建更多属于自己的乐高积木。这大大降低了创建流动性池和跨池交易的Gas成本(可降低99%),并引入了Flash Accounting系统,进一步优化了Gas效率。作为23年熊市末期的更新,UNI v4大大收复了在AMM竞争中逐渐处于劣势的地位。不过V4的高度定制化也带来了一些问题,比如开发者需要有更强的技术能力才能充分发挥Hooks机制,需要精心设计避免安全漏洞,此外高度定制化的流动性池还可能导致市场碎片化,降低整体流动性。总之,V4代表了DeFi协议发展的一个重要方向——高度定制、高效的自动化做市商服务。

UNI链:迈向最高效率

UNI Chain 是近期宣布的重大更新,也象征着 Dex 未来的方向可能是成为一条公链(但让我疑惑的是 UNI Chain 并不是一条应用链)。UNI Chain 建立在 Optimisms OP Stack 之上。这条链的核心目标是通过创新机制提高交易速度和安全性,最终捕获协议本身的价值并回馈给 UNI 代币持有者。其核心创新体现在三个方面:

可验证区块构建:使用Rollup-Boost技术与Flashbots合作,结合可信执行环境(TEE)和Flashblocks机制,实现快速、安全、可验证的区块构建,降低MEV风险,提高交易速度并提供回滚保护;

UNIchain验证网络(UVN):通过UNI代币质押激励验证者参与区块验证,解决单一序列器中心化风险,提高网络安全性;

意图驱动的交互模型(ERC-7683):简化用户体验,自动选择最优跨链交易路径,解决流动性碎片化和跨链交互复杂性,兼容OP Stack和非OP Stack链;

简而言之,就是抗 MEV、去中心化排序器、以意图为中心的用户体验。UNI 成为超级链的一员无疑会让 OP 联盟再次强大起来。不过,这对以太坊来说短期内是个坏消息,核心协议的偏离(Uni 占以太坊交易费的 50%)会让已经支离破碎的以太坊雪上加霜。但从长远来看,这或许是验证以太坊租赁模式的重要机会。

结论

目前由于基础设施对于 DeFi 应用来说产能过剩,越来越多的 Dex 转向订单簿模式。AMM 简单,但只是对性能要求不高的订单簿模式,AMM 的资金利用率永远不会高于订单簿。那么未来 AMM 会不会消失呢?有人认为 AMM 只是特殊时代的产物,但我觉得 AMM 已经是 Web3 的一个图腾,只要 Meme 存在,AMM 就会存在,只要自下而上的需求还在,AMM 就会存在。未来某一天,我们或许会看到 UNI 被超越,甚至 UNI 推出订单簿,但我相信这个图腾会永远存在。

另一方面,UNI现在越来越中心化,在治理上被a16z否决,在不告知社区的情况下前端收取费用。有一点我们必须承认,Web3的发展是违背人性和现实的。我们如何与这些突然成长起来的巨头共存?这是我们所有人都要思考的问题。

参考:

1. UNIswap 文档

3. UNIswapX研究报告:总结V1-3开发链路,解读下一代DEX的原理创新与挑战

5. YBB资本:告别分叉交换,UNIswap V4是否进入万钩时代?

本文来源网络:回顾UNI历次版本变迁,UNI对区块链有何影响?

相关:BTC 波动率:2024 年 9 月 9 日至 9 月 16 日一周回顾

关键指标(香港时间 9 月 9 日下午 4 点 -> 9 月 16 日下午 4 点):BTC/USD +6.9%($55,080 -> $58,900),ETH/USD -0.7%($2,320 -> $2,305)BTC/USD 12 月(年底)ATM 波动率 -2.9 v(62.4->59.5),12 月 25 天风险反转波动率 -0.1 v(2.5->2.4)BTC/USD 从区间支撑位强势反弹,回到 $58-60k 关键价格区域,目前正试图在高价格波动中寻找平衡。短期前景仍然看涨,但跌破 $57.5k 支撑位可能预示着更大幅度的回调。回调至 $54k 以下将打破长期存在的上升旗形形态,暗示可能跌破 $50k。如果价格突破 $61-62k,下一个主要阻力位将在 $65k 附近,市场可能在此遭遇抛售压力,大选前的概率是……