Ethena 及其旗舰稳定币 USDe 的快速增长是近段时间 DeFi 领域最受瞩目的事件之一。同时,由于其与贝莱德的合作以及多方影响,短短几个月内,USDe 的 TVL 已超过 30 亿美元,这一增长率在稳定币历史上实属罕见。Ethena 最初专注于打造安全可靠的优质稳定币,在经历剧烈的市场波动后依然保持稳定。现在,Ethena 的目标似乎直指加密市场的老大哥——Tether。而 Tether 超过 1600 亿美元的市场份额也面临挑战。

在本文中,作者将分析Ethena的商业模式、USDe的收益机制,并比较Ethena与Tether的优缺点,进而探讨稳定币市场未来的发展趋势以及Ethena、Tether等稳定币在未来竞争格局中的地位。

有潜力挑战 Tether 霸权的股票

一切始于 Ethena 的战略。Ethena 从一个纯粹的 DeFi 原生稳定币项目,希望转型为具有更高价值主张和完善分销渠道的综合性稳定币竞争对手。近期宣布推出 USTb、与贝莱德等传统金融巨头的合作以及全球利率下行趋势为 Ethena 提供了有利的外部环境。看起来,Ethena 有机会将 USDe 打造成加密货币领域的主导性稳定币。然而,挑战依然巨大。Ethena 能否成功?结果取决于许多因素。

从目前的市场环境来看,梗币盛行,投机行为占据主导地位……投资者热衷于追求短期收益,而不顾项目的长期价值和基本面。这种现象被一些人称为金融虚无主义,即只追求叙事,对基本面漠不关心,甚至轻视。虽然这种策略在过去的熊市中给一些投资者带来了可观甚至巨额的收益,但其可持续性值得怀疑。

但市场的基本规律依然存在:成功的投机行为往往至少建立在一定的现实基础之上。模因币的繁荣主要得益于市场中散户投资者主导的行为。这类用户往往忽略了,从长期来看,表现最佳的高流动性资产所呈现的抛物线式增长往往建立在坚实的基本面之上。只有基本面支撑,所有参与者(包括散户投资者、对冲基金、自营交易和多头基金)才能形成共识。

$SOL 在 2023 年初的快速增长就是一个很好的例子,当时它的增长是建立在持续的开发者参与和生态繁荣的前提下。类似的例子还有 Axie Infinity 和 Terra Luna,它们也经历了短暂的激增,但最终暴露出它们原生的问题。

虽然金融虚无主义是当前市场的主流趋势,但产品与市场契合度高的项目仍然具有改变市场共识的潜力。

Ethena 可能是一位潜在的球员。

高收益稳定币USDe和$ENA代币的投资前景

分析完市场趋势,我们再来看看Ethena为何有如此大的潜力,目前可以看出,该项目有两大杀手锏:价值主张和分销渠道。

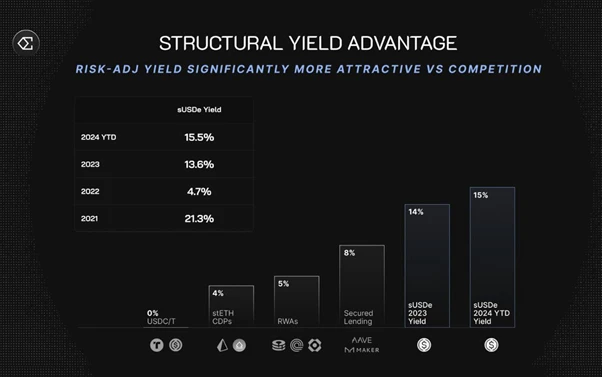

USDe 的价值主张很明确。用户存入 $1,即可获得 delta 中性仓位,分为抵押 ETH 仓位和 ETH 空仓,同时获得收益。在正常的资金费率环境下,sUSDe 在所有稳定币中提供最高的可持续收益率(年化 10-13%)。正是这种强大的价值主张推动 Ethena 成为历史上增长最快的稳定币之一,7 个月内 TVL 峰值达到 $37 亿,在资金费率下降后稳定在 $25 亿左右。USDe 在收益率方面明显高于其他 DeFi 产品。不过,Tether 仍然占据主导地位,关键在于 Tether 拥有更多的渠道和极高的流动性。

再说一下分发问题。分发渠道对于任何新型稳定币的成功都至关重要。USDT 之所以能够占据市场主导地位,是因为它是几乎所有中心化交易所的基准货币。这是一个巨大的竞争优势,新型稳定币需要数年才能实现。然而,Ethena 通过与 Bybit 等大型中心化交易所的合作,成功将 USDe 推向市场,并在平台中内置自动收益功能,降低了用户使用门槛。目前,这是其他去中心化稳定币难以复制的。

目前中心化交易所持有的稳定币数量约为$386亿,是目前USDe供应量的15倍。我们来算一下,如果20%的稳定币都转为USDe,那么USDe的可用市场将增长近4倍。如果各大CEX都把USDe作为保证金资产,那么影响将不言而喻。

Ethena面临的两个主要催化剂是:一是利率的结构性下降,二是USTb的推出。

自Ethena成立以来,sUSDes收益率溢价一直高于美联储联邦基金利率5-8%,这一结构性优势吸引了数十亿美元的资金流入。然而,美联储的降息政策可能会对USDes收益率产生影响。虽然降息本身与Ethena的收入来源无关,但可能会对资金利率产生间接影响。

USDe 的供给对相对于国债的收益率利差非常敏感。历史数据显示,当收益率溢价较高时,对 USDe 的需求也会相应增加。反之亦然。因此,未来收益率溢价的回归可能会再次推动 USDe 的增长。

USTb 的推出被认为是改变游戏规则的关键因素。USTb 是由贝莱德和 Securitizes 代币化基金 BUIDL 支持的稳定币 100%。它可以与 USDe 整合,为 sUSDe 持有者提供国债收益。这在一定程度上消除了市场对 Ethenas 收益稳定性的疑虑。

最后我们来分析一下$ENA代币的经济模型。$ENA代币面临着众多VC币的共同问题:早期投资者和团队解锁代币将引发市场抛售压力增加。自高点以来,$ENA的价格已下跌约80%。然而,$ENA的通胀率在未来6个月内将显著降低,这可能会减轻抛售压力。目前,$ENA的价格已触底反弹。

稳定币的未来竞争格局

Ethena 现在设定的长期目标是将 USDe 扩大到数百亿甚至数千亿美元。考虑到国际跨境支付对稳定币的需求不断增长,万亿美元的市值并非完全不可能。如果 Ethena 能够实现这一目标,$ENA 代币的价值也将大幅提升。

不过我相信这依然是一段充满挑战和不确定性的旅程,Ethena 能否与 Tether 争夺稳定币的地位还有待时间的检验。

本文来源互联网:稳定币竞争:USDe能否挑战Tethers USDT霸权?

相关:入驻香港的知名 Web3 项目合规情况如何? | 满坤法律

作为亚洲金融中心,香港虚拟货币市场一直走在全球监管前沿。例如,2023年6月1日实施的新虚拟资产交易平台(VATP)牌照制度、近期发布的稳定币发行监管咨询文件、沙盒应用清单等,都标志着香港在虚拟货币监管方面迈出了重要一步。这些举措旨在通过提高投资者保护和市场透明度来增强市场的整体完整性和稳定性,同时也为在香港运营的加密项目提供明确的监管指导,吸引了全球投资者和加密公司的关注。Mankiw律师经常在咨询中被问到哪些知名项目落户香港。因此,本文简要回顾了在香港运营的主要加密项目……