原文作者:Tom Carreras、Benjamin Schiller

原文翻译:BitpushNews Mary Liu

对于许多投资者来说,现货以太坊(ETH)交易所交易基金(ETF)的表现令人失望。

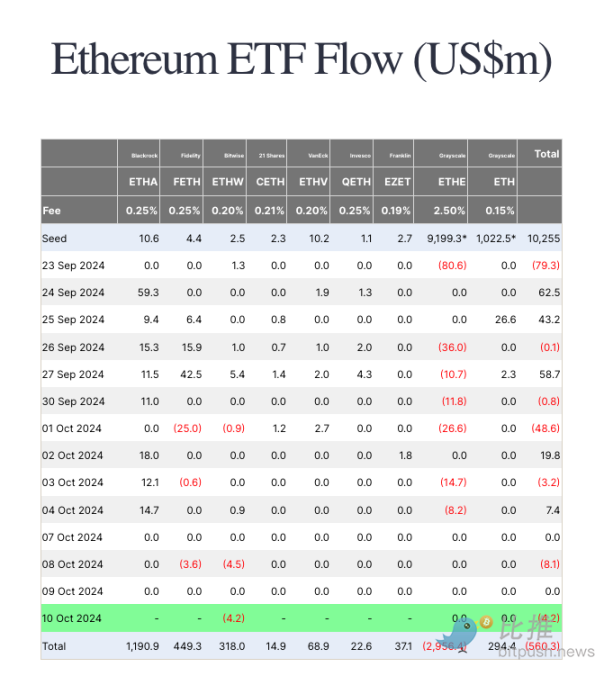

虽然现货比特币 ETF 在 10 个月内已处理了近 $19 亿美元的流入量,但 7 月份开始交易的以太坊 ETF 未能引起同样的兴趣。

更糟糕的是,Grayscale 的 ETHE(在转换为 ETF 之前以以太坊信托的形式存在)已经出现大量赎回,而其他类似基金的需求并未抵消这一变化。

这意味着,自推出以来,现货以太坊 ETF 的净流出量已达 $5.56 亿。据 Farside 称,仅本周,这些产品的净流出量就达 $8 亿。

那么,为什么以太坊 ETF 的表现如此不同呢?原因可能有几个。

资金流入背景

首先,值得注意的是,以太坊 ETF 的表现与比特币 ETF 相比并不理想,比特币 ETF 打破了许多记录,可以说是有史以来最成功的 ETF。

例如,贝莱德和富达发行的ETF IBIT和FBTC在上市后的前30天分别募集资金$42亿美元和$35亿美元,打破了贝莱德另一只基金Climate Conscious在上市后第一个月(2023年8月)募集资金$22亿美元的纪录。

The ETF Store 总裁 Nate Geraci 表示,虽然以太坊 ETF 未能掀起一股轰动,但其中三只基金仍然位列今年表现最好的 25 只 ETF 之列。

贝莱德的 ETHE、富达的 FBTC 和 Bitwise 的 ETHW 分别吸引了近 $1 亿、$3.67 亿和 $2.39 亿的资产——对于成立仅两个半月的基金来说,这一成绩还不错。

Geraci 告诉 CoinDesk:“就流入量而言,现货以太币 ETF 永远无法挑战现货比特币 ETF。”

“如果你看看基础现货市场,以太坊的市值约为比特币市值的四分之一。这应该是现货以太坊 ETF 相对于现货比特币 ETF 的长期需求的合理代表。”

问题在于,灰度 ETHE 的大量流出掩盖了这些基金的表现。

ETHE 于 2017 年作为信托成立,出于监管原因,其最初的设计方式不允许投资者赎回其 ETF 份额——资金被困在产品中。这种情况在 7 月 23 日发生了变化,当时 Grayscale 获得批准将其信托转换为正式的 ETF。

在转换时,ETHE 拥有约 $1 亿美元的资产,虽然其中一些资产由 Grayscale 自行转移到其另一只基金以太坊迷你 ETF,但 ETHE 已遭受近 $3 亿美元的资金流出。

值得注意的是,Grayscale 的比特币 ETF GBTC 也经历了同样的情况,自 1 月份转换以来,已处理了超过 $200 亿美元的资金流出。不过,贝莱德和富达的现货比特币 ETF 的出色表现足以抵消 GBTC 的损失。

缺乏质押收入

比特币和以太坊之间的一个很大的区别是,投资者可以质押以太坊——本质上是将其锁定在以太坊网络中以获得以以太坊支付的收益。

然而,目前形式的以太坊 ETF 不允许投资者参与质押。因此,通过 ETF 持有以太坊意味着错失该收益率(目前约为 3.5%),并向发行人支付 0.15% 至 2.5% 的管理费。

虽然一些传统投资者不介意放弃收益来换取 ETF 的便利性和安全性,但对于加密原生投资者来说,寻找持有以太坊的替代方式是有道理的。

加密数据公司 Kaiko Research 的分析师亚当·摩根·麦卡锡 (Adam Morgan McCarthy) 告诉 CoinDesk:“如果你是一位称职的基金经理,对加密市场有基本的了解,并且正在管理某人的资金,那么你为什么现在要购买以太坊 ETF?”

麦卡锡说:“你可以支付 ETH 的风险敞口(基础资产托管在 Coinbase),或者自己购买基础资产并向同一提供商进行质押,以获得一定的收益。”

市场困境

以太坊 ETF 面临的另一个障碍是,由于以太坊试图在加密货币的几个不同领域占据领先地位,一些投资者可能难以理解其核心用例。

比特币的发行量有硬性上限:比特币的发行量永远不会超过 2100 万。这使得投资者相对容易将其视为数字黄金和对冲通胀的潜在工具。

解释为什么去中心化的开源智能合约平台很重要——更重要的是,为什么 ETH 的价值会持续升值——则完全是另一回事。

彭博行业研究 ETF 分析师 Eric Balchunas 在 5 月份写道:“以太坊 ETF 在打入 60/40 婴儿潮一代的世界时面临的挑战之一是将其目的/价值提炼成易于消化的东西。”

麦卡锡对此表示同意,他告诉 CoinDesk:“ETH 的概念比其他加密货币更复杂,不适合用一句话来解释。”

因此,加密指数基金 Bitwise 最近发起了一项教育广告活动,强调以太坊的技术优势,这是很必要的。

Grayscale 研究主管 Zach Pandl 告诉 CoinDesk:“随着投资者更多地了解稳定币、去中心化金融、代币化、预测市场以及由以太坊支持的许多其他应用,他们将热情地接受这两种技术和在美国上市的以太坊 ETP。”

性价比差

事实上,今年 ETH 本身相对于 BTC 的表现就不算太好。

按市值计算的第二大加密货币自 1 月 1 日以来仅上涨了 4%,而 BTC 上涨了 42%,并继续徘徊在 2021 年历史高点附近。

加密货币交易公司 GSR 的研究主管 Brian Rudick 告诉 CoinDesk:“比特币 ETF 成功的一个因素是投资者的风险承担和害怕错失良机,这些 ETF 仍然主要由散户投资者推动,而这本身就是由 BTC 在 ETF 推出时的 65% 反弹和随后的 33% 反弹推动的。”

Rudick 补充道:“自该 ETF 推出以来,ETH 的价格已下跌 30%,这极大地挫伤了散户购买这些基金的热情,人们对以太坊的评价一般,有些人认为它介于比特币(最佳货币资产)和 Solana(最佳高性能智能合约区块链)之间。”

估值不具吸引力

最后,传统投资者可能根本不会发现 ETH 的估值在这些水平上具有吸引力。

ETH 的市值约为 $2900 亿美元,其估值已经高于全球任何一家银行,仅次于摩根大通和美国银行,后两家公司的市值分别为 $6080 亿美元和 $3110 亿美元。

虽然这看起来像是苹果和橘子之间的比较,但加密对冲基金 Lekker Capital 的创始人 Quinn Thompson 告诉 CoinDesk,与科技股相比,ETH 的估值也很高。

奎因·汤普森 (Quinn Thompson) 在 9 月份写道,ETH 的估值“现在比其他资产更差,因为没有估值框架可以证明其价格合理。要么价格必须下跌,要么需要出现一个新的普遍接受的资产估值框架。”

本文来源:净流出$5.56亿美元,以太坊现货ETF为何表现不佳?

相关:盘点巴比伦生态系统八大流动性质押协议,哪一个是 TVL 领导者?

原创 | Odaily星球日报(@OdailyChina)作者:Golem(@web3_golem)2024年比特币生态最热的两个叙事方向,分别是扩展比特币的可编程性和质押生息。比特币的可扩展性解决方案尚处于百花齐放、探索阶段,但质押生息叙事中早已分出“大王”与“小王”。Babylon凭借用户资产自主托管、为PoS链共享比特币安全、获得质押收益等特性,成为比特币质押生息叙事中的主流。Babylon于8月22日上线的主网质押第一期,仅用7个区块便突破1000BTC上限,网络Gas费飙升至……