原作者:Chase

原文翻译:Blkok unicorn

Web3 中最大的机遇之一

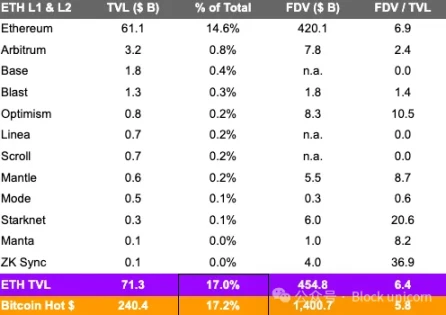

比特币于 2008 年作为一种数字货币诞生,最初用于支付,随着时间的推移,它逐渐演变成一种价值存储手段。随着以零售为重点的 Layer-1 和以太坊 Layer-2 的兴起,比特币的实用性即将被颠覆。目前有 $2400 亿比特币热钱(是整个以太坊生态系统总锁定金额的 3.4 倍)可供捕获和利用。

比特币=个人投资者

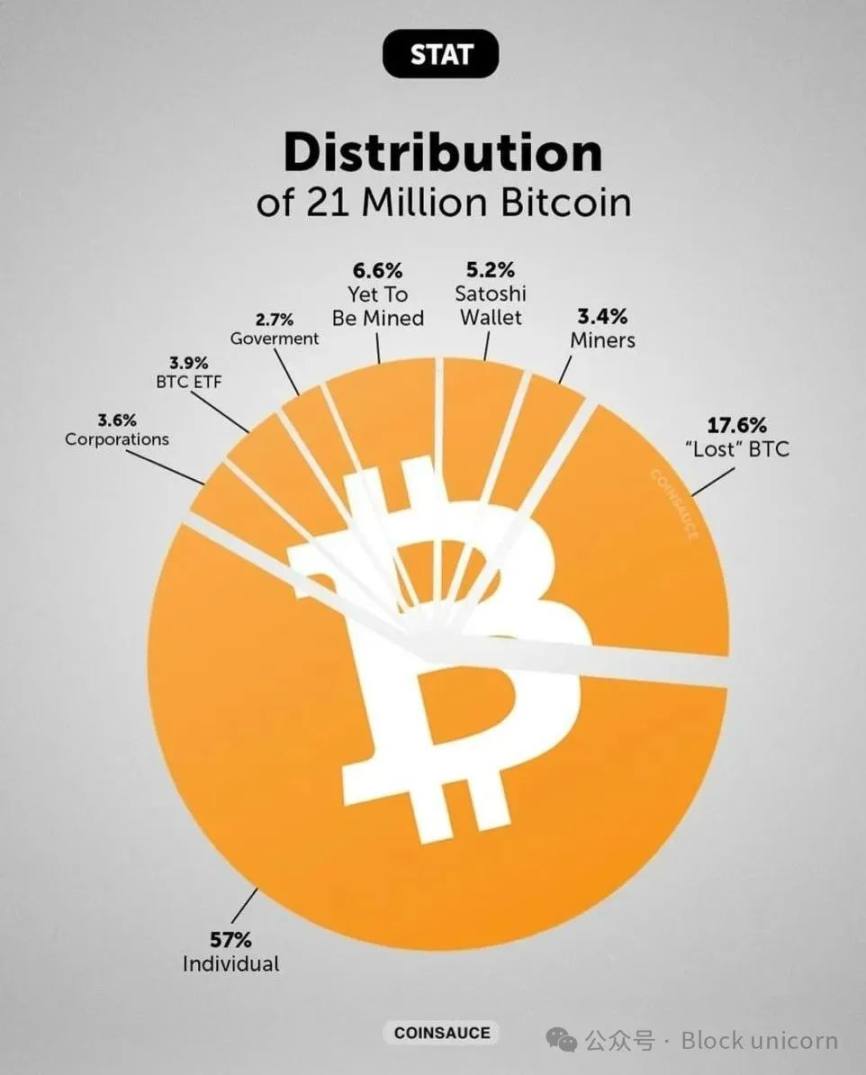

人们通常认为,比特币比以太坊拥有更多的机构采用。然而,数据显示情况并非如此,比特币主要由个人投资者推动,其中 57% 的供应量由个人持有,只有 9.7% 由机构(包括矿工)持有。我将个人投资者定义为非专业投资者和由于新市场的投机性质而更有可能转换为比特币应用程序的个人。

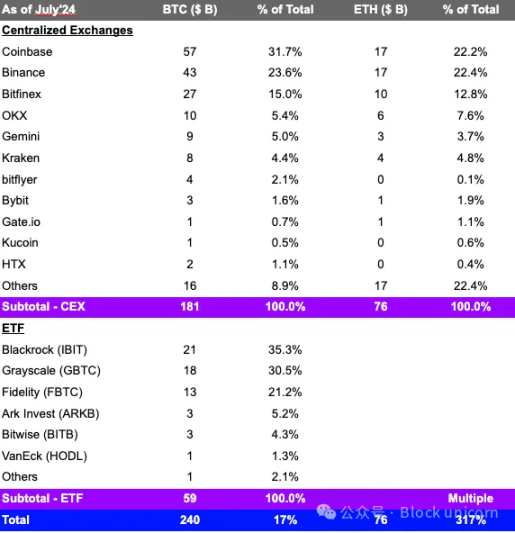

目前中心化交易所(CEX)和 ETF 中有 $2400 亿的热钱,这代表着通过在比特币上构建可编程层来捕获价值的巨大机会。相比之下,CEX 上的以太坊热钱总额为 $760 亿。CEX 资本是热钱的一个很好的指标,因为冷钱通常作为长期资本存储在冷钱包中。ETF 也可以被视为热钱,因为贝莱德和 VanEck 都表示,超过 80% 的 ETF 流入来自使用在线经纪账户的非专业投资者。在假设的下行情景中,即使减少 50%,仍然有 $1200 亿的比特币热钱可以部署。因此,大量个人投资者的资本可以部署到比特币原生的 Dapps 中。

CEX 和 ETF 上的比特币交易量

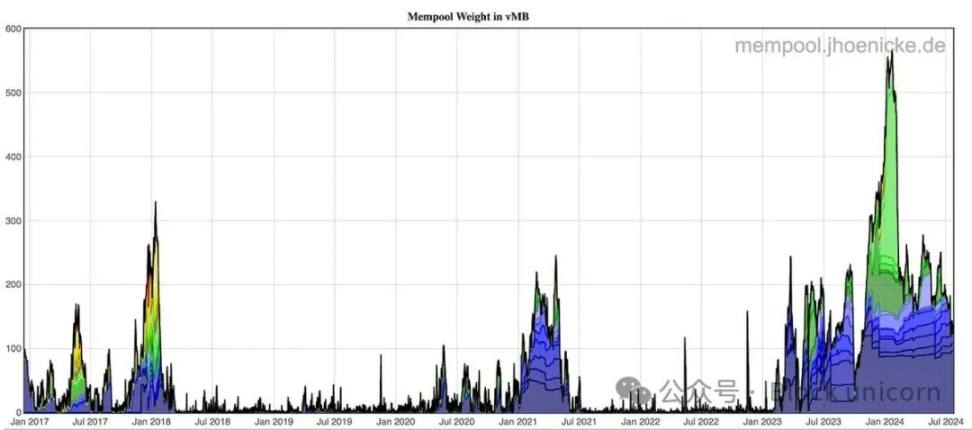

比特币是全球分布最广的数字资产,拥有超过 4.6 亿个独立钱包。自从序数词和铭文问世以来,对比特币的需求大幅增加。2022 年 12 月 19 日,比特币的 Dick Butt(上图)成为第一个被刻在比特币上的铭文。此后,比特币的内存池利用率平均超过 50%(下图),远高于之前,甚至达到了 2021 年牛市周期的两倍。这表明对比特币区块空间的需求非常强劲,但也导致交易费用上涨到普通用户难以使用链的地步。

比特币内存池使用情况

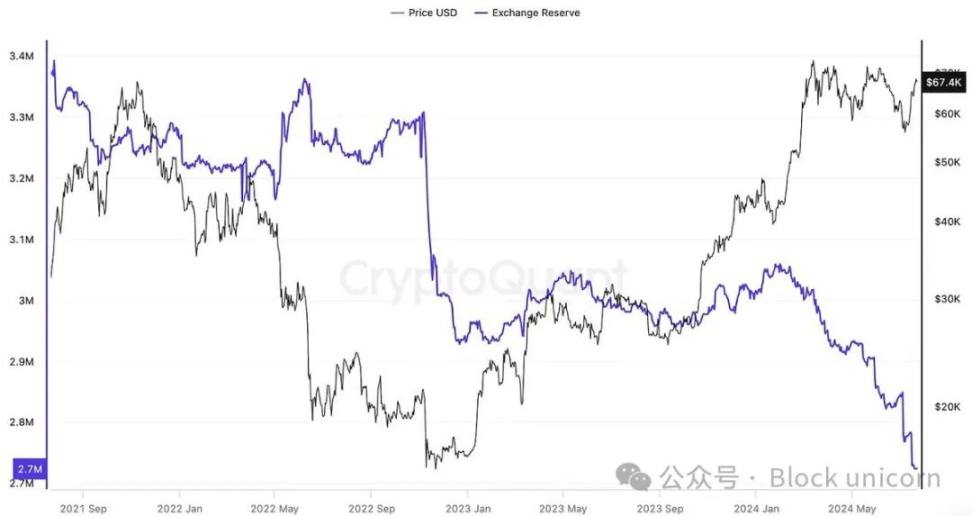

2024年1月至7月间,比特币热钱增加23%,在此期间CEX上比特币供应量从290万减少至270万,而ETF中比特币供应量增长至89万,导致比特币净增68万。从ETF持有量和CEX热钱流向统计来看,这主要是由散户资金推动的。

中心化交易所上的比特币

拥抱个人投资者的投机

比特币可能正处于投机周期的开始阶段,这一周期最早由 Ordinals 引发,累计交易量达到 $1170 亿。加上比特币原生 Dapps 和 $2400 亿的热钱,比特币的投机周期必然会比 2024 年初以太坊 LRT 和 Solana DeFi 经历的周期更长、规模更大。此外,比特币在实用性方面的个人投资者采用才刚刚开始。根据研究,57% 的比特币由个人持有,只有 3.4% 由矿工持有,他们通常会出售挖出的比特币以获利。

比特币分布

当前的扩展解决方案

目前大多数扩容解决方案都无法有效服务比特币庞大的个人投资者群体,因为它们要么速度慢、成本高,要么专注于机构。例如,最早的比特币侧链之一@Stacks 在 Nakamoto 升级后仍需 30 分钟才能完成交易。@Lightspark 正在基于闪电网络构建企业对消费者支付解决方案,更关注商家和机构采用,而非现有的个人投资者需求,这些解决方案仍处于比特币采用周期的早期阶段。未来,我们甚至可能会看到高保真的 DeFi,例如比特币开放订单簿交易所、永续协议和预测市场。

比特币热钱应用的一个成功案例是专注于CEX热钱回流的协议@Bounce_bit,上线半年内比特币TVL已达$10亿,说明CEX用户对比特币的使用需求非常强烈。

网络效应:汇总和侧链

比特币是规模最大、分布最广的数字资产,因此在 Web3 中具有最强的网络效应。比特币的热钱是以太坊生态系统 TVL 的 3.4 倍。我们可能正在见证一台新的全球互联网计算机的诞生。

2019 年以来,Wanchain、Neo、Ziliqa 等以太坊侧链作为替代方案相继诞生,高峰时期有超过 700 条 PoS 和 EVM 侧链,但由于技术和经济限制,这些侧链未能有效发挥以太坊的网络效应,无法成功吸引和留住开发者。

相比之下,@Optimism 和 @Arbitrum 专注于以太坊的网络效应,并与以太坊密切合作以扩展其基础层。因此,它们比 EVM 侧链更成功,并已成为领先的扩展解决方案。比特币生态系统中也出现了类似的趋势,其中正在创建多个侧链。如果历史可以作为指导,那么比特币生态系统中真正的赢家可能是那些将经济、安全和激励与比特币相结合的扩展解决方案。这意味着比特币原生 gas(比特币可用作费用支付)、任何比特币全节点验证状态以及单边资产退出到比特币基础层。

与以太坊相比

比特币热钱占总价值的百分比与以太坊的总 TVL 相似,并且可以通过在比特币上实现可编程性来解锁这一价值。以太坊 L1 和 L2 的总 TVL 为 $710 亿,或以太坊总价值的 17%。与以太坊不同,比特币热钱在很大程度上未得到充分利用,主要存储在 CEX 和 ETF 中。有理由相信,比特币原生的金融工具可以显著提高其利用率。

比特币与以太坊热钱包对比

挑战

1.比特币作为数字黄金的定位很难改变,导致扩展解决方案的采用率较低。

-

缓解:这种说法是由需求驱动的,现有数据显示,个人投资者对比特币的需求过大。比特币作为数字黄金的定位可能具有误导性。从历史上看,比特币的价格波动与黄金价格无关(见下图),而是与科技股高度相关。这表明市场更倾向于将比特币视为技术创新,而不是价值存储。比特币的根源也预示着未来的可编程性,因为它最初是作为支付的实用代币创建的。

比特币和黄金价格比较

2. 比特币将主要面向机构,作为去中心化的支付结算层,DeFi 等比特币原生应用将很难出现。

-

缓解措施:CEX、ETF上比特币热钱规模约$2400亿,参考以太坊生态,ETH历史使用量随着应用数量的增加而增加。

3.散户不愿意消费比特币。

-

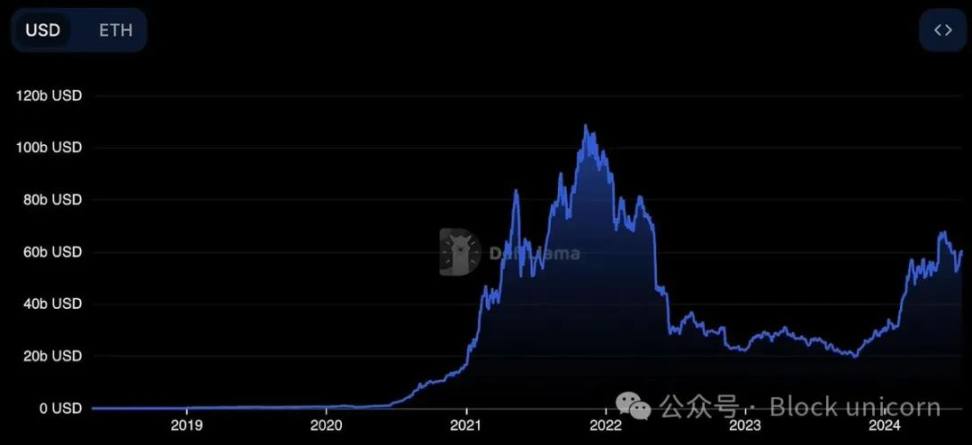

缓解措施:通过扩展解决方案的智能合约可以解锁比特币,使其成为一种全球数字货币,而不仅仅是一种数字资产。在 2020 年 DeFi 夏季之前,以太坊的实用性很低,TVL 不到 $10 亿。但随着 DeFi 的兴起,TVL 在 2021 年 11 月增长到 $100 亿。

未来趋势

在接下来的 6-12 个月内,以下催化剂可能会让我们在比特币上复制以太坊的“DeFi 之夏”现象:

1. OP_CAT(技术):比特币编程语言中的新操作码可以验证零知识证明和无需信任的桥接,这是创建原生比特币扩容解决方案所缺少的组件。此外,契约和保险库也将提高比特币的实用性。此升级仅需要软分叉,因为操作码已存在于比特币代码库中。

2. BitVM(技术):作为 OP_CAT 的替代方案,BitVM 可以在链下执行任意计算并实现无信任桥梁的创建。

3、美国货币政策(Monetary):由于美国大选以及特朗普和JD Vance的政策转变,预计未来6个月利率可能下降高达50个基点,这将推动资金流入最受信任的加密货币之一比特币。

4. 比特币上的流动性质押:@babylonlabs_io 推动的流动性质押可以为比特币原生应用带来新一波流动性。作为参考,@Lombard_Finance 于 9 月推出,不到一周就吸引了超过 $2.6 亿比特币 TVL。

本文来源于网络:比特币:Web3 中最大的机会

原文:吴说区块链 7月22日,美国SEC正式批准多家ETF发行人的S-1申请,以太坊现货ETF正式获准上市交易,并于美东时间7月23日上午9点30分开始交易。据彭博ETF分析师Eric Balchunas统计,现货ETH ETF组在开始交易后的前15分钟内交易量达$1.12亿,相对于普通ETF的发行而言是一个庞大的交易量,但仅为BTC ETF组(不含GBTC)首日交易量的一半,但仍超出预期。前15分钟,Grayscale ETHE交易量达$3970万,Bitwise ETHW交易量达$2550万,BlackRock ETHA交易量达$2550万...