原作者: 雷尼克

原文翻譯:TechFlow

加密貨幣風投的表現明顯落後於比特幣。是 加密貨幣 VC有麻煩了?我們分析了 2015 年以來的數據來找出答案。

簡而言之,整個產業都在虧損。從2015年到2022年,投資於代幣項目的$490億,創造了不到$400億的價值,回報為-19%(未計費和開支)。

同時,比特幣即將突破歷史新高,自 2021 年 11 月高點以來,其 200 日移動均線已上漲 2.3 倍(見黃金線)。我們是如何得出這些結論的呢?

我們分析了截至 2023 年 1 月 1 日的所有創投輪次。為什麼?

任何較新的投資都不適合納入分析,因為它們的融資時間太短,沒有足夠的時間來實現價值。

一般來說,從種子輪到 代幣 生成事件(TGE),後期不到1年。因此,排除 2 年以內的數據似乎是合理的。當然,也有一些例外,但不足以改變整體分析。因此,從2015年到2022年,大約投資了700億美元,其中我們假設70%投資於代幣項目。這是基於經驗的估計。

顯然,並非所有加密貨幣創投都流入代幣項目。但除了最近收購 Bridge 和 Coinbase 的 IPO 之外,市場上幾乎沒有其他流動性事件,因此目前很難對這些投資進行準確估值。

2015年至2022年,創投在代幣項目上投資了$49億。

這些創投項目的代幣完全稀釋市值(FDV)達到 $439 億。

值得注意的是,這個價值中的$1000億來自於SOL。

顯然,創投回報主要由一些特殊項目驅動,但除了這些特定基金之外,整個產業並沒有廣泛參與這種價值創造。

因此,我們可以認為剩餘價值為$339億。

那麼這些項目在整個創投產業中所佔的份額是多少呢?

假設風險投資者總共持有 15% 這些 Token FDV。

每輪 VC 通常購買約 7% 的網絡,並且在代幣生成事件 (TGE) 之前通常有 2 輪(有時更少)。

因此,持有 15% 似乎是合理的。

根據目前的市值,創投產業理論上持有價值$660億的代幣。

如果剔除SOL這項重大特殊項目,價值為$510億。

因此,到 2022 年,整個產業(包括 SOL)的投資(未計費用和開支)將增加 34%。

如果不包括SOL的話,基本上是一樣的。

我們知道,流動價值(即流通市值)和完全稀釋市值(FDV)之間存在很大差異。

這些數據是基於鎖定代幣的FDV可以以當前價格出售的假設。

如果我們考慮到市場流動性不足的標準折扣 (DLOM) 40%(在加密貨幣領域可能存在很大差異),則專案價值約為 $400 億(包括 SOL)和約 $300 億(不包括 SOL)。

加上費用和開支,這個數字還會進一步下降。

以目前的價格計算,整個產業其實都在虧損。

然而,俗話說,一個 6 英尺高的人可能會在平均 5 英尺深的河流中被淹死。

這些是粗略的平均值,用於整體了解行業的整體狀況。

確實有一些極端的成功案例。

如果你投資了 SOL 的種子輪,或者對市值超過 $10 億的項目的小基金進行了足夠大的投資,那麼你的表現將超過比特幣和行業平均水平。

值得注意的是,大多數山寨幣的價值來自於上一個週期早期或更早啟動的項目。

而且最近的項目還在開發中,所以未來可能還有成長的空間。

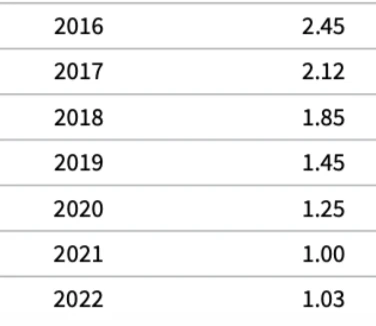

2015年至2022年期間投資的$700億大部分投資於此期間的下半年。

這些項目也往往由資金規模較大、估值較高的創投公司提供資金。

因此,近期專案的成功是否會帶來豐厚的投資回報尚不確定。

最後一點——這與同年的 Web 2 VC 回報相比如何?

根據管理者報告的 TVPI(總價值與實收資本比率),扣除費用和支出後的總回報看起來大致相當。

那麼,我該如何看待這一切呢?

當將創投與流動資產進行比較時,絕大多數基金的表現都遜於比特幣,尤其是自低谷以來。

即使按照移動平均線計算,業績仍然很差。

這實際上與傳統創投在納斯達克經歷的經歷類似。

Coatue 的 Thomas Laffont 在 All In 高峰會上對此做了精彩的報導:

為什麼會這樣,為什麼 Web2 和加密貨幣之間有相似之處?

創投確實不容易!命中率低,流動性差,費用高。

但還有其他因素在起作用——規模經濟和網路效應。

推動納斯達克回報的「七大科技股」都受惠於網路效應。

比特幣、以太坊和 SOL 也是如此。

這意味著隨著這些大型平台/網路的擴張,它們的回報實際上也在增長。

同時,隨著使用者群體的擴大,產品的價值也不斷增加。

這使得規模較小的新創公司很難參與競爭,至少從投資回報的角度來看是如此。

這會改變嗎?

加密貨幣創投產業可能需要在籌款總額和基金規模方面進行調整(或 TOTA L3 需要快速增加兩倍)。

Mag 7 的成長率可能不會永遠持續下去——它們從全球 GDP 中獲得的收益是有限的。

但有趣的是,BTC、ETH 和 SOL 的成長速度可能會比 Mag 7 慢。

可以說,貨幣是網路效應最大的技術。

BTC 顯然符合這個要求。 ETH和SOL的價值在於人們希望它們也能成為某種形式的網路貨幣。

換句話說,如今的加密貨幣採用曲線與 2010 年代初期(甚至可能更早)的 Mag 7 類似,因此仍有很大的市場有待挖掘。

目前,加密貨幣創投的資金是現有機構流動性加密貨幣基金的 20 倍(超過 $88 億對約 $40 億)。

因此,如果事情按我的預期發展,流動性加密貨幣 AUM 將超過加密貨幣 VC AUM。

畢竟,這也符合世界其他地區的趨勢。

免責聲明:

有幾個人指出一些數據似乎丟失了。我們使用了報告中引用的現有數據,沒有以任何方式改變或解釋數據。我們的目的是提供事實並讓業界思考。

如果您認為任何資料遺失或不準確,請隨時與我們聯繫。我們將來可能會進行更新,並希望在此過程中進行改進。

本文源自網路:淺析加密創投困境:2015年以來投資項目$49億,但回報卻不如比特幣

相關:佔據Layer2半壁江山,Base及其生態有哪些賺錢機會?

對於 Layer 2 的發展,相當長一段時間,大家都關注 Optimistic Rollup(Op 系列)和 Zero Knowledge Rollup(Zk 系列)兩大技術路線的競爭。基於技術優勢,市場選擇了四個領先的Layer 2,分別是:Arbitrum、Optimism、Starknet和zkSync。隨著二層四大天王主網的上線,代幣的流通,以及鏈上的數據都有很大的不同。從Base的發展來看,短短一年多的時間,它已經佔據了以太坊二層鏈上交易量的一半。那麼,為什麼Base發展如此迅速呢? Base生態中有哪些領先項目值得關注?佔了第二層的一半,為什麼…