Task

Ranking

已登录

Bee登录

Twitter 授权

TG 授权

Discord 授权

去签到

下一页

关闭

获取登录状态

My XP

0

登入

原文標題:Raydium:Solana De-Fi之王

原作者: @0xkyle__

原文翻譯:舟狀、BlockBeats

編者註:本文主要講述Raydiums在Solana區塊鏈上的地位與優勢,特別是其在meme幣交易中的主導地位。文章也分析了 Raydium 的成長策略、流動性管理、回購機制等,並解釋了這些機制如何幫助 Raydium 在 Solana 生態系統中保持領先地位。

以下為原文內容(為了便於閱讀和理解,原文內容進行了重新整理):

2024年周期至今可見Solana的統治地位,本週期的主要敘事,meme幣,全部誕生於Solana。就價格升值而言,Solana 也是表現最好的 Layer 1 區塊鏈,今年迄今上漲了約 680%。

儘管meme 幣與Solana 緊密相連,但Solana 自2023 年復蘇以來,作為一個生態系統重新受到關注,其生態系統也蓬勃發展——Drift (Perp-DEX)、Jito (流動性質押)、Jupiter (DEX 聚合器) 等協議的代幣)估值均達到十億美元,Solanas 活躍地址和日交易量超過所有其他鏈。

At the heart of this thriving ecosystem is Raydium, Solana’s leading decentralized exchange. The old saying, “selling shovels during a gold rush” perfectly describes Raydium’s position. While meme coins are attracting a lot of attention, Raydium is quietly driving liquidity and trading behind the scenes, supporting this activity. Thanks to the continued influx of meme coin trading and broader DeFi activity, Raydium has solidified its position as critical infrastructure in the Solana ecosystem.

在 Artemis,我們相信一個日益由基本面驅動的世界 - 因此,本文的目的是建立一份基本面報告,強調 Raydiums 在 Solana 生態系統中的地位。我們採用數據驅動的方法,旨在從首要原則分析 Raydium 在 Solana 生態系統中的地位。

Raydium 於 2021 年推出,是一款基於 Solana 構建的自動做市商 (AMM),支援無需許可的池創建、超快速交易和收益賺取。 Raydium 的主要區別在於其結構 - Raydium 是 Solana 上的第一個 AMM,並推出了 DeFi 中第一個支援訂單簿的混合 AMM。

Raydium 推出時,採用了混合AMM 模式,允許閒置池中的流動性與中心化限價訂單簿共享,而當時常規DEX 只能獲取自己池中的流動性,這意味著Raydium 上的流動性也創造了一個市場可以在任何 OpenBook DEX GUI 上進行交易的 OpenBook。

雖然這在早期是一個主要的差異化因素,但由於主要是長尾市場的湧入,目前已關閉該功能。

Raydium 目前提供三種不同類型的泳池, 即:

當在 Raydium 上進行交換時,根據特定的礦池類型和礦池費用等級,會收取少量費用。此費用由流動性提供者、Raydium 代幣回購和財務部分配。

以下是我們記錄的不同 Raydium 礦池的交易費用、礦池創建費用和協議費用。以下是每個術語及其相應費用水平的快速細分:

交易費用:交易者在兌換時所支付的費用

回購費:用於回購 Raydium 代幣的交易費的百分比

財務費用:分配給財務的交易費用的百分比

礦池創建費:創建礦池時收取的費用,旨在防止礦池濫用。池創建費用由協議多重簽章控制,用於協議基礎設施成本。

圖 1. Raydium 費用結構

圖 2. Solana 上的 TVL

現在我們已經分析了 Raydium 的工作原理,我們將評估它在 Solana DEX 生態系統中的地位。不用說,Solana 已經在 2024 年周期中爬上了 L1 鏈的頂端——看看以太坊,Solana 是第三高 TVL 鏈,僅次於 Tron(第二)和以太坊(第一)。

圖3. 各鏈日活躍地址、每日交易量、TVL、DEX交易量

Solana 繼續主導與用戶活動相關的指標,例如每日活躍地址、每日交易量和 DEX 交易量。 Solana 上的活動和貨幣流動性的增加可歸因於幾個不同的因素,其中最引人注目的是 Solana 上的模因幣熱潮。

Solana 的高速、低成本結算,加上它為 Dapp 提供的流暢的用戶體驗,帶動了鏈上交易的成長和繁榮。 BONK 和 WIF 等代幣的市值已達到數十億美元,隨著 meme 幣發行平台 Pump.fun 的出現,Solana 已成為 meme 幣交易的事實上的場所。

Solana 無疑是本週期中使用最廣泛的 Layer 1,並且在交易活動方面繼續領先其他 L1。作為活動增加的直接受益者,這意味著 Solana 上的 DEX 表現得非常好 - 更多的交易者意味著更多的費用,這反過來又意味著協議有更多的收入。然而,即使在 DEX 中,Raydium 也成功佔據了相當大的市場份額,如下數據所示:

圖 4. SolanaDEX 交易量市佔率

目前,Raydium 在其他 SolanaDEX 中排名第一,並且在所有 DEX 中交易量最高。 Raydium 佔 SolanaDEX 總交易量的 60.7%,這得益於 Raydium 對從 Meme 幣到穩定幣等各種活動的支持。

Raydium 實現這一目標的方法之一是在創建新市場時為池創建者和流動性提供者提供多種選擇,用戶可以在首次發行時選擇恆定的產品池進行價格發現。或選擇在集中的流動性池中提供更嚴格範圍內的流動性——這允許在 Raydium 上進行長尾資產的初始價格發現,同時在 SOL-USDC、穩定幣、LST 等市場中保持競爭力。

圖 5. SolanaDEX 之間的流動性

此外,Raydium 仍然是交易時流動性最強的 DEX,值得注意的是,DEX 經常面臨規模經濟,因為交易者傾向於聚集在流動性最強的交易所以避免滑點。流動性孕育流動性-這創造了一個正循環,最大的去中心化交易所吸引了最多的交易者,反過來又吸引了透過費用獲利的流動性提供者,進而吸引了更多想要避免滑點的交易者——而這個循環仍在繼續。

在比較DEX 時,流動性常常被忽視,但在評估表現最佳的DEX 時,流動性至關重要——特別是考慮到Solana 上的交易者正在交易meme 幣,這些幣不僅流動性極差,而且還需要一個共同的反彈點。如果各個去中心化交易所的流動性分散,就會導致用戶體驗不佳,每次購買不同的迷因幣都會感到沮喪。

Raydium 的受歡迎程度還得益於 Solana 上 Meme 幣的復甦,特別是 Pump.Fun 推出的 Meme 幣發行平台,自今年早些時候推出以來已產生超過 $1 億的費用。

Pump.Fun 的 meme 代幣與 Raydium 之間存在直接聯繫——當 Pump.Fun 上發行的代幣達到 $69,000 的市值時,Pump.Fun 將自動將價值 $12,000 的流動性存入 Raydium。繼續強調流動性,這意味著 Raydium 實際上是 Meme 代幣交易最具流動性的平台。

這就像一個良性循環,pump.fun與Raydium連接>這裡發行meme幣>人們在這裡交易>它獲得流動性>這裡發行更多meme幣>它獲得更多流動性,如此循環往復。

圖 6. Pump.Fun 產生的代幣在 DEX 上的交易量

因此,Raydium 被認為遵循冪律原理,幾乎超過 90% 的 Pump.Fun 生成的 meme 幣都在 Raydium 上進行交易。就像城市中的大型購物中心一樣,Raydium 是 Solana 上最大的購物中心,這意味著大多數人會選擇在 Raydium 購物,大多數商家(代幣)也想在那裡開店。

圖 7. Solana 和 Raydium 上交易對的交易量(30 天)比較(30 天)(紅色 = meme 幣,藍色 = 非 meme 幣)

圖 8. 按代幣類型劃分的 Raydium 交易量

值得注意的是,雖然 Pump.Fun 依賴 Raydium,但反之則不然——Raydium 並不完全依賴 meme 幣來實現交易量。事實上,根據圖8,近30天內排名前三的交易對是SOL-USDT/USDC,佔總交易量超過50%。 (註:兩個 SOL-USDC 交易對是兩個不同的池,有不同的費用結構。)

圖7和圖9也支持此觀點。圖7顯示,SOL-USDC的交易量遠遠超過所有其他DEX交易對。雖然圖7顯示了所有DEX的交易量,但仍顯示生態系統中的交易量並非完全由meme幣驅動。

圖9進一步顯示了Raydium按代幣類型劃分的交易量,我們可以看到「原生代幣」佔據了最大的市場份額,超過70%。因此,雖然 Meme 幣在 Raydium 中發揮重要作用,但它們並不構成整體的全部。

圖 9. Pump.Fun 收入

圖 10. Raydium 收入

話雖如此,模因幣的波動性很高,波動性較高的礦池通常會產生較高的費用。因此,雖然 Meme 幣在交易量方面不一定能為 Solana 的流動性池做出很大貢獻,但它們卻是 Raydium 收入和費用的重要貢獻者。

從 9 月的數據來看,這一點尤其明顯——由於 meme 幣是周期性資產,隨著風險偏好下降,它們在糟糕的市場中往往表現不佳。 Pump.Funs 收入因此下降了 67%,從 7 月和 8 月的平均每日 $800,000 降至 9 月的約 $350,000;在此期間,Raydiums 的費用也下降了相同的金額。

圖 11. Raydium 隨時間變化的 TVL

但就像其他一切一樣 加密貨幣該行業具有很強的周期性,在熊市期間,隨著風險的消退,指標下降是正常的。相反,我們可以將TVL 視為協議真正反脆弱性的衡量標準——雖然收入具有高度週期性,並隨著投機者的來去而波動,但TVL 是去中心化交易所(DEX) 可持續性的指標,反映了其經得起時間的考驗。

TVL類似於商場的「入住率」——雖然時尚潮流潮起潮落,商場的使用情況也可能因季節而異,但只要商場的入住率高於平均水平,我們就可以衡量它的成功。

與利用率良好的購物中心類似,Raydium 的TVL 隨著時間的推移一直保持穩定,這表明雖然其收入可能會隨著市場價格和情緒而波動,但它已經證明了其作為Solana 生態系統中的主要產品並成為最好和最優秀的產品的能力。因此,雖然 Meme 幣確實為其貢獻了部分收入,但交易量並不總是依賴 Meme 幣,無論什麼季節,流動性仍然會湧向 Raydium。

圖 12. SolanaDEX 交易來源

雖然 Jupiter 和 Raydium 不直接競爭,但 Jupiter 充當 Solana 生態系統中的關鍵聚合器,透過包括 Raydium 在內的多個去中心化交易所 (DEX) 路由交易,確保以最有效的方式路由交易。基本上,Jupiter 充當一個元平台,確保用戶透過從 Orca、Phoenix、Raydium 等各種 DEX 獲取流動性來獲得最佳價格。代幣提供深度流動性池。

圖 13. AMM 24 小時 Jupiter 交易量

雖然這兩個協議緊密配合,但值得注意的是,Raydium 直接貢獻的有機體積份額正在緩慢增加,而 Jupiter 的份額正在逐漸減少。同時,Raydium 幾乎佔 Jupiter 上所有做市商交易量的 50%。

這表明 Raydium 已經成功地建立了一個更強大、自給自足的平台,能夠直接吸引用戶,而不是依賴像 Jupiter 這樣的第三方聚合商。

直接交易量的增加表明,交易者發現使用 Raydium 原生介面和流動性池的價值,用戶正在尋找最高效、最全面的 DeFi 體驗,而無需通過聚合器。最終,這一趨勢凸顯了 Raydium 作為 Solana 生態系統中主要流動性提供者的獨立能力。

最後,這是我們使用 Artemis 插件建立的 Raydium 與其他 SolanaDEX(包括聚合器)的比較圖表。

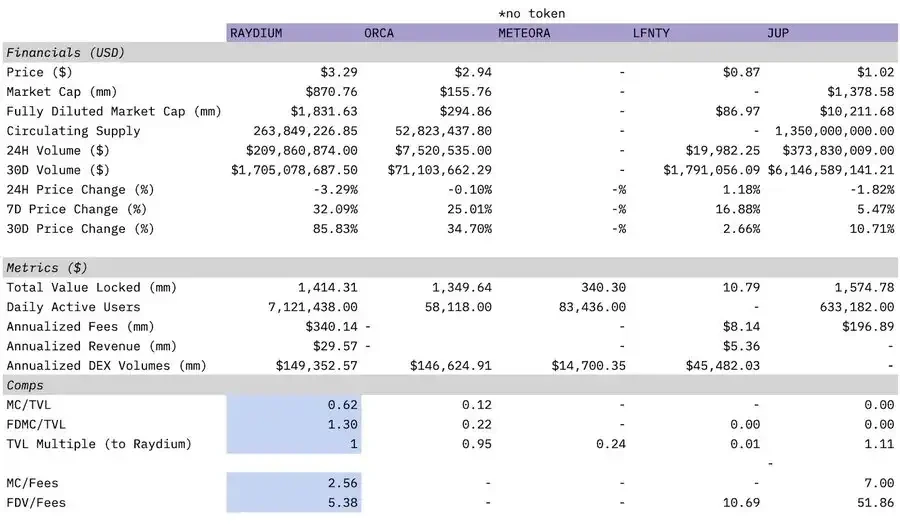

圖 14. Raydium 和 SolanaDEX 之間的比較

圖 15. Raydium 與流行的 DEX 的比較

在圖 13 中,我們將 Raydium 與 Solana 上最受歡迎的 DEX 進行比較,主要是 Orca、Meteora 和 Lifinity — 這四個 DEX 合計佔 Solana DEX 總交易量的 90%,並且我們還包括 Jupiter 作為聚合器。儘管 Meteora 沒有代幣,但我們仍然將其納入以進行比較。

我們可以看到,Raydium 的交易市值/費用比率是所有 DEX 中最低的市值/費用比率和完全稀釋的市值/費用比率。 Raydium 也擁有最多的每日活躍用戶,其他 DEX 的 TVL 比 Raydium 低 80% 以上——除了 Jupiter,我們認為它是一個聚合器而不是 DEX。

在圖 14 中,我們將 Raydium 與其他鏈上的其他更傳統的 DEX 進行了比較——可以看出,Raydium 的年化 DEX 交易量是 Aerodrome 的兩倍多,但市值/收入比率較低。

以下是 Raydium 代幣經濟的細分:

注意:團隊和種子(總共 25.9%)在代幣生成事件(TGE)後的前 12 個月內完全鎖定,並從第 13 個月到第 36 個月每天解鎖,截至 2024 年 2 月 21 日。

Raydium 代幣有多種用例:RAY 持有者可以質押其 Raydium 代幣來賺取額外的 RAY。此外,它也是一種挖礦獎勵,用於吸引流動性提供者,從而形成更厚的流動性池。儘管Raydium代幣不是治理代幣,但目前正在開發治理方法。

雖然發行代幣的熱度在 DeFi 夏季後有所下降,但值得注意的是,Raydium 的年通膨率非常低,其年化回購在 DeFi 中表現良好。目前,RAY 年化發行量約為 190 萬枚,其中 RAY 質押佔總發行量的 165 萬枚,與其他熱門 DEX 高峰時期的發行量相比非常小。以目前價格計算,RAY 每年發行價值約 $5.1 百萬的 RAY。這與 Uniswap 完全解鎖前的每日發行量 $145 萬個、每年發行量 $529.25 萬個相比非常小。

我們記得,每次在 Raydium 池中進行交易時,都會收取少量交易費用。根據該文件:「根據特定池的費用,這些費用被分配用於激勵流動性提供者、RAY 回購和財務部門。總而言之,無論特定池的費用等級如何,所有交易費用中有 12% 用於回購 RAY。這一事實與 Raydium 的交易量相結合,產生了一些相當驚人的結果。

圖 16. Raydium 累積交易量

圖 17. Raydium 回購數據

Raydium累積交易量超過$3000億,已成功回購約3800萬枚RAY代幣,價值約$5200萬。這相當於其目前流通供應量的 14%。 Raydium 的回購計劃在整個 DeFi 領域處於領先地位,幫助 Raydium 在所有 Solana DEX 中脫穎而出。

總體而言,Raydium 在 Solana 的所有 DEX 中具有明顯的優勢,並且最有能力隨著 Solana 的不斷增長而繼續增長。 Raydium 在過去一年的成長故事非常引人注目,隨著 Meme 幣在加密市場的主導地位日益增強,尤其是最近圍繞 AI 的 Meme 幣熱潮(例如 GOAT),其增長勢頭似乎沒有停止的跡象。

作為 Solana 的主要流動性提供者和自動做市商(AMM),Raydium 在捕捉新興趨勢的市場份額方面具有戰略優勢。此外,Raydium 對創新和生態系統發展的承諾也體現在其頻繁的升級、對流動性提供者的強烈激勵以及與社區的積極參與。這些因素表明,Raydium 不僅已經準備好適應不斷變化的 DeFi 格局,而且還將引領這一趨勢。

最終,Raydium 作為快速發展的區塊鏈生態系統中的重要基礎設施,如果繼續沿著目前的軌跡發展,未來似乎將實現良好的成長。

免責聲明:本文不構成交易建議。

原文連結: 阿爾忒彌斯研究

本文來自網路:一月三次,Raydium 如何成為 Solana DeFi 之王?

原文作者:Sean Tan,Primitive Ventures 原譯:TechFlow 作為一個不拘泥於單一資產的多策略投資機構,我們的投資理念不僅僅是尋找機會。我們重視如何建構能夠預測和適應未來市場變化的投資框架,並不斷尋求風險與回報的最佳平衡。最吸引我們的往往是那些被大多數市場參與者誤解或忽視的機會。根據過去十年外匯和跨境市場的經驗,我們發現流動性的轉移或突發的外部衝擊往往是最好的催化劑。這些重大事件往往迫使市場參與者在緊迫的時間壓力下迅速調整投資組合。當大量資金爭奪…