There is no trading system that guarantees profit and no loss

交易系統其實是一個作業系統。當放在電腦中時,可以理解為一個完整的人機互動系統。人們使用這個系統來使電腦運作。從生物學的角度來看,它類似於條件反射,即當訊號A出現時,動作B就會發生。 去中心化金融夜夜出現。

交易系統是一套完整的買賣進場、出場、停損、止盈的訊號規則。

人們對交易系統有許多誤解。有些人認為,他們之所以賺不到錢,是因為他們缺乏自己的交易系統,一旦有了交易系統,他們就能賺錢。另一些人則認為,他們無法獲得超額收益的原因是他們現有的交易系統不夠好,因此他們需要尋找更好的系統。也有人堅信,世界上有一個神奇的交易系統,只要遵循它,就可以賺錢不虧。

這些觀點真實可信嗎?

首先, 要先明確的是,世界上不存在永動機、長生不老藥,自然也不存在萬能的、永遠穩定獲利的交易系統。如果這樣的系統存在的話,聰明人已經發現並使用了它。

第二, 即使你擁有優秀的交易系統,也不代表你就能獲得穩定的利潤。一個優秀的交易系統首先要求使用者有很強的執行能力,能夠遵循其指令100%。另外,一個好的交易系統並不一定適合所有人。每個人都需要找到適合自己的交易系統,不能用標準化的好壞來衡量。

為了找到適合自己的交易系統,首先需要正確理解並定位交易系統的作用。

貿易體系與軍事指導思想類似。完全遵循這些指導思想,不一定能保證百戰百勝,但至少可以保證不遭受慘敗,並為後續留下機會。交易系統屬於戰略層面,而操作思維與操作策略的結合屬於戰役層面,而具體的交易動作則是戰術層面的表現。

只有正確理解交易系統的作用和局限性,並根據自己的特點找到適合自己的系統,才能在交易中取得更好的效果。

如何評估一個作業系統

在評估交易系統時,我認為只有一個核心關鍵指標需要關注:「損益比」。所謂盈虧比,就是平均獲利額除以平均虧損額。

例如你投資100萬元,依照一定的作業系統交易10次。您獲利4次,分別獲利15萬元、25萬元、35萬元、45萬元;你輸了6次,分別損失10萬元、15萬元、10萬元、5萬元、7萬元、20萬元。此時獲利時平均獲利30萬元,虧損時平均虧損11.17萬元。盈虧比為30/11.17 ≈ 2.69。如果你使用這個交易系統連續交易,無論是100次還是1000次,依照2.69的盈虧比,理論上都可以獲利。盈虧比低於1表示虧損。

但在進行客觀評估時,我們需要考慮一定的冗餘因素。我個人認為盈虧比無論如何都不應低於2。具體來說:

-

盈虧比為3為及格,即70分;

-

勝負比為4為好,即80分;

-

盈虧比為5分即為優秀,即90分;

-

盈虧比在5以上的交易系統才算滿分。

需要注意的是,交易系統盈虧比高於5的情況非常罕見。

作業系統的設計應包含哪些元素

在打造一個作業系統之前,我們首先要問自己,投資的目的是什麼?是為了一夜致富嗎?是穩步增值嗎?還是為了快速增值?另外,預期報酬率是多少?一年是100%嗎?一個月是100%嗎?一年後是30%嗎?一個月是30%嗎?一年後是200%嗎?還是一年後50%?這些問題將極大地影響我們如何設計自己的作業系統。

另外,我們對風險的承受能力和風險偏好是多少?我們能容忍超過30%的大幅回撤嗎?我們能否容忍小於 20% 的小幅回檔?我們只能容忍小於 5% 的小幅回檔嗎?或者我們根本不能容忍任何回撤?這些有關風險的問題也必須考慮。如果這些問題沒有弄清楚,盲目建立一個作業系統是沒有意義的,至少不是最適合你的。

一個完整的作業系統應包含以下七個要素:

-

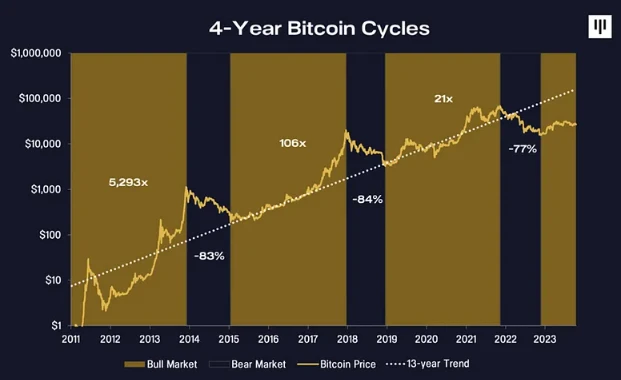

週期判斷:了解市場大勢,判斷當前市場週期(如多頭、熊市、波動行情等)。

-

操作想法:明確操作的基本概念和策略,是追求短期快速進出還是長期持有。

-

選幣:根據一定的標準和方法選擇潛力股。

-

時機:確定買入和賣出的最佳時機。

-

買賣規則:制定明確的買賣策略,包括進入和退出條件。

-

資金管理:合理配置資金,避免過度集中或分散,確保資金使用的效率與安全。

-

風險控制:制定風險管理策略,包括停損機制、部位控制等,控制和降低投資風險。

透過綜合考慮和整合以上因素,您可以建立適合您的作業系統,更有效地實現您的投資目標。

下面我們仔細看看。

1.循環判斷

順勢而為是投資的第一原則。當行情上漲時,我們的各種策略、選幣、擇時的成功率都會顯著提高。即使策略和時機不完美,也有可能從上漲的市場中賺錢。而如果判斷行情穩定上漲,持倉心理狀態就會更穩定,甚至敢於低點買入,進而降低持幣成本,獲得最大利潤。相反,如果對市場的走勢沒有明確的判斷,持倉心理狀態就會動盪,很容易對微小的波動反應過度,導致操作變形。

另外,週期的判斷將為後續操作提供重要參考。在多頭市場中,所有的買賣操作都必須是重的、集中的;在熊市中,所有的買賣作業必須是輕量且分散的。

2、營運思維

操作思維也可以稱為不同市場情況下的操作策略,但這種操作思維只能在對市場判斷的基礎上來確定,所以準確度還是取決於對市場的判斷。操作思維就像戰鬥計劃。需要多長時間、戰場有多大,都必須事先設定好。戰鬥中不能隨意修改作戰計畫、隨意增兵、隨意改變戰鬥方向。

3. 幣種選擇

尤其是在多頭市場中,選幣的重要性更為凸顯。如果想要獲得超額收益,必須謹慎選擇持有的貨幣,並儘量避免牛市中頻繁的貨幣變動。頻繁的貨幣變動可能會導致錯失成長機會。常出現的情況是,你賣出的貨幣大幅上漲,而你持有的貨幣卻表現平平。多頭市場獲利的關鍵在於重倉投資和持有時間的結合。

對於大型機構、大型基金(管理資金1億元以上)來說,幣種選擇的重要性就更為顯著。全球股票多頭基金以選股為獨特優勢,這也是區分不同基金的重要指標。擇時操作通常假設他們能夠擊敗市場。管理數百萬資金的經營者或許仍可透過擇時獲利,但一旦資金規模增大,擇時的有效性就會大幅下降。

那麼超額收益的幣該具備哪些特質呢?我們可以從銀行家的角度來看。如果你是銀行家,或是機構,或是主力,擁有大量資金,想要經營幣種,你會選擇哪些幣種?

首先,循環量要小,但不能太小。如果成交量太小,流動性就差,資金進出不方便,無法操作。

其次,既有重大趨勢題材,又沒有歷史問題,例如曾被主要做市商炒作或市場形像不佳等。

第三,要有堅實的鏈上資料支撐或未來效能提升的條件。當幣價達到高點時,性能提升+高額轉帳(如空投、分紅、鏈上獎勵等)+主題可以在幣價不大幅下跌的情況下完成出貨。

4. 時機及交易規則

時機是進出時機的精確確認,主要分為中期震盪和短線投機兩個層面。買賣規則是交易紀律的明確定義。例如買入時,必須滿足技術指標的買點要求,而且應該是短線買點,買進後必須快速上漲。時機是控制風險的主要手段。即使在多頭市場中,也可能出現較大的調整。時機的核心作用是避免這些調整和大熊市。如果市場行情不好,建議空倉觀望。

在交易系統中,買賣規則應具有一定的彈性和主觀性,約佔20%至30%。完全固定的買賣規則會導致交易程序化、缺乏適應性。買入規則因不同的營運想法和市場情況而有所不同,不同的市場情況會產生不同的買點。但有一個基本原則是不能違反的:買入必須以技術買點為基礎。

銷售規則也根據市場情況和操作思路而有所不同。預期收益不同,獲利回吐策略也會不同。賣出不一定要等到技術性賣點出現,因為此時往往已經出現一兩條陰線,導致利潤大量損失。因此,需要對賣點進行一定程度的預測。一旦達到獲利了結位置或可能的高點,就可以考慮賣出。

透過設定此類規則,交易者可以靈活應對不同的市場情況,實現利潤最大化並有效控制風險。

5. 資金管理

基金管理是一套紀律性的管理規定。例如,一個會計年度每10%利潤將轉出進行保護;開第一個部位後,有獲利時再開新部位等。當然,幣圈很多大佬都是透過槓桿實現了財富自由,所以是否加槓桿、加多少槓桿因人而異,但需要注意的是,投資業有一種說法,叫利潤和槓桿。是說你賺錢的地方往往就是你賠錢的地方。一夜致富的人很多,職位被炸的也有很多。對於新手來說,建議謹慎使用槓桿,因為槓桿會放大市場波動帶來的情緒波動,導致交易結果不理想。

六、風險控制

風險控制是一套鐵律,每個人都有不同的經驗和規則。風控條款在操作過程中起到最終作用,保證您不會因為貪婪或僥倖心理而犯錯。此外,牢記風控條款還可以平復心情,避免因情緒劇烈波動而造成不必要的損失。

交易系統範例

交易系統提供清晰的進場和出場訊號,使交易行為更加規範。只有當系統發出訊號時,您才能買賣,其他時間請耐心等待。已持有的部位,不論盈虧,均應持有;對於空倉,您需要等待系統訊號出現才能進行任何操作。

交易系統之所以稱為標準化作業系統,主要是為了避免投資人任意交易。因為人性有其弱點,心態是交易中至關重要的因素。雖然可以進行主觀交易,但即使是最簡單的系統也可以提供一定的規範。例如,移動平均線策略:價格高於該線時買入,低於該線時賣出。就連北京有霧的時候買股票、晴天的時候賣股票這樣的規則也是製度。同樣,還有一些更簡單的所謂系統,例如單日買入股票,雙日賣出股票。雖然這些系統不一定能獲利,但至少它們提供了一套完整的規則來幫助交易者避免情緒化操作。

最複雜的作業系統需要頂尖數學家借助電腦基於海量資料建立多個複雜的數學模型來進行自動化交易。對一般交易者來說,作業系統並不是越簡單越好,也不是越複雜越好,而是越有效率越好。簡單、複雜和好壞之間沒有必然關聯。

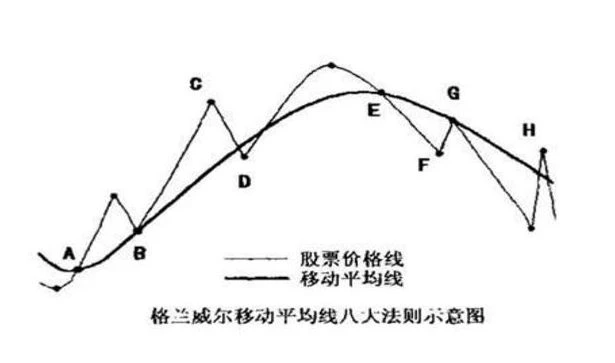

例如,簡單移動平均線中,最著名的是格蘭維爾八法操作法。

威力四大購買規則:

(1)當均線逐漸走平然後上升,且股價從均線下方突破均線時,是買入訊號。

(2)股價雖然跌破上升均線,但很快就反轉向上,運行在均線上方。這時候你就可以增加購買量。

(3)股價下跌但未突破移動平均線,恢復上升趨勢。此時均線持續上升,仍是買進訊號。

(4)當股價跌破均線並遠離均線時,大機率出現強勢反彈,這也是買進訊號。但記住,反彈後,該股還會繼續下跌,所以不要太拼。這是因為大勢已經減弱,長期戰鬥必然會陷入困境。

威氏四大銷售法則:

(5)當均線趨勢由上升轉為下降,且股價從上方跌破均線時,為賣出訊號。

(6)如果股價反彈並突破均線,但很快跌破均線,且均線仍在下跌,這也是賣出訊號。

(7)如果股價跌破均線然後向均線反彈,但未能突破均線然後回落,這仍然是賣出訊號。

(8)當股價快速上漲並遠離上升均線時,投資風險急劇增加,隨時可能出現下跌。這也是一個賣出訊號。

綜上所述,威八法操作方法就是利用移動平均線來判斷價格走勢,一般應遵循以下規則:

當均線上升時,是買入機會,當均線下跌時,是賣出機會;當均線由下跌轉為上漲,且股價從下方突破均線時,是買進的最佳時機;當均線由上升轉為下降,且股價從上方突破均線時,是重要的賣出機會。

格蘭維爾八原則是大家都知道的最簡單的交易體系,但它似乎過於通用,需要在不同市場進行具體調整。

本文來自網路:牛市賺錢最重要的是建立自己的交易系統

原文:Mint Ventures 研究員 Lawrence Lee 加密經濟發展以來,鏈上基礎設施逐漸完善,但使用者體驗仍處於起步階段。用戶操作體驗提升後,可望吸引更多用戶進入鏈生態,進而推動基礎設施的進一步發展和業務形態的豐富,形成左腳踩著的階梯雲效應,右腳。 1995 年的加密貨幣時刻可能取決於面向用戶的殺手級應用程式或作業系統的出現。意圖賽道致力於此,將目前假設用戶是專家的鏈上操作邏輯改為假設用戶是新手,隱藏了複雜的…