來源:方舟投資

原文翻譯:BitpushNews Mary Liu

介紹

隨著比特幣鞏固其作為可靠的數位價值儲存和唯一具有基於規則的貨幣政策的資產的地位,以太坊(網路)和以太坊(ETH)(資產)似乎正在獲得具有類似潛力的勢頭。事實上,ETH 正在成為具有收益潛力的機構級資產。

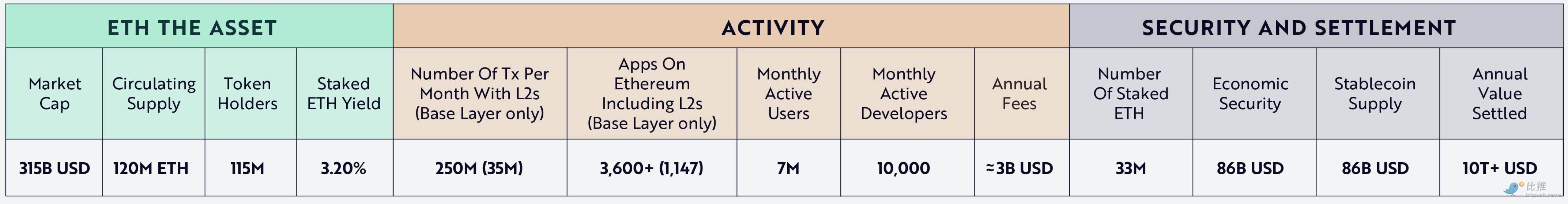

作為唯一真正產生收入的數位資產,ETH 似乎具有獨特而鮮明的特徵,使其成為數位資產領域的參考指標。 ETH 已經在私人和公共金融市場中發揮關鍵作用,影響相關數位網路和應用程式的貨幣政策,並衡量廣泛的數位資產生態系統的健康狀況。以太坊網路的市值約為 $315 億,每月有數百萬活躍用戶,正在實現有意義的經濟價值,如下圖所示。

資料來源:ARK Investment Management LLC,資料截至 2024 年 8 月 15 日。

ETH的質押收益率已經影響了其他智慧合約帳本,使其不同於比特幣以外的其他數位資產。

同樣,美國國債以多種方式在傳統經濟中發揮關鍵作用:設定基準利率、在不確定時期充當優質價值儲存手段以及影響市場對未來經濟狀況的預期。

我們的研究表明,作為一種資產,ETH 開始在數位資產領域發展出與美國國庫券類似的特性。 ETH 產生收益的潛力及其在數位資產交易中作為抵押品的廣泛使用正在成為其最獨特和最重要的兩個品質。

投資者可以透過抵押 ETH 來保護以太坊帳本來賺取 ETH 回報。換句話說,從技術上來說,這個報酬並不是 ETH 資產的原生報酬。 Lido、Rocket Pool 或 Frax 等流動性質押衍生品提供了一種將質押 ETH 及其回報代幣化的方法。流動性質押允許用戶質押其 ETH,同時透過接收代表其質押 ETH 的衍生代幣來維持流動性。另一種稱為單一質押的方法可以更直接地控制質押資產並獲得更高的回報,但會鎖定 ETH。

本文的目標是識別和 去中心化金融ETH 的獨特特徵。 ETH 有什麼特別之處?它如何在更廣泛的資產領域中脫穎而出?我們旨在回答以下問題:

-

ETH如何產生收入?

-

礦工可開採價值 (MEV) 產量如何預測經濟週期?

-

ETH 是否具有類似債券的屬性?

-

質押和重新質押是否會增強 ETH 作為可編程抵押品的能力?如果是這樣,怎麼辦?

-

ETH的質押收益率會成為參考收益率嗎? 加密貨幣 經濟?如果是這樣,在什麼意義上?

-

在傳統資產的標準分類中,ETH的綜合屬性有哪些?

1. ETH如何產生收入?

權益證明(PoS)是一種相當新的共識演算法,比工作量證明(PoW)更節能。為什麼?在 PoS 中,共識演算法選擇驗證者(相當於 PoW 中的礦工)來創建新區塊並根據他們持有的代幣數量以及他們願意作為抵押品質押的代幣數量來驗證交易。投入的代幣越多,選擇建構和驗證下一個區塊的機率就越高。因此,PoS系統不需要大量的算力挖礦,而是要求驗證者在網路上進行大量投資——如果他們驗證了欺詐性交易或違反了核心協議規則,他們可能會失去這些權益。驗證者的股份可以阻止欺詐,比特幣礦工為參與網路而支付的電費也可以阻止欺詐。兩者都確保每個參與者以經濟理性和誠信的方式行事。

當以太坊網路升級到以太坊 2.0 時,其協議從工作量證明轉變為權益證明。以太坊最新貨幣政策更新 EIP-1559 的實施引入了一種新穎的費用市場結構。這兩項變化都改變了 ETH 產生和分配收入的方式。

ETH 收益率基於以下三個因素:

發行量(≈2.8%年利率)+小費(

讓我們更詳細地看看收益的每個組成部分。

問題

截至 2024 年 9 月,以太坊網路每年新增約 940,000 ETH,相當於以今天的質押比例計算的年化收益率(APY)約為 2.8%。質押比率根據質押的 ETH 數量隨時間變化。質押率越高,發行收益率越低,因為它根據參與的驗證者的加權權益平均分配。重要的是,以太坊網路保證最低年發行率為 1.5%,萬一需要質押 100% ETH 並且區塊鏈上沒有交易,所有透過達成共識和處理交易來保護網路安全的驗證者接收發行。

尖端

「小費」是倫敦升級和 EIP-1559 引入的可選費用,用戶可以將其包含在以太坊交易中。小費是“優先費”,因為它們激勵驗證者優先考慮區塊內的交易。

當用戶想要發送交易時,他們必須支付基本費用,並且可以選擇支付小費。基礎費用依網路壅塞動態調整,網路繁忙時費用增加。如果用戶想加快交易速度,優先費或小費是可選的。事實上,優先費是隨著網路的使用情況和擁塞情況而變化的成本。

MEV

除了發行和提示之外,驗證者還收集「礦工可提取價值」(MEV)獎勵,或透過在其生成的區塊中包含、排除或重新排序交易而獲得的額外利潤。

MEV 相當於傳統市場中的「訂單流支付」(PFOF)——高頻做市商和交易者向驗證者支付的額外收入,以優先考慮其交易流。與提示一樣,收益率也不穩定,因為它取決於區塊空間的供需,並利用了在網路上進行交易的資訊較少的交易者的優勢。重要的是,MEV 獎勵僅適用於執行 MEV 用戶端(例如 MEV Boost)的驗證者。

基本費用

重要的是,基本費用(同樣,發送交易的標準成本)不會影響收益。相反,它會被燒毀,並且不會為質押者提供直接的現金流。作為 EIP 1559 升級的一部分,基本費用機制使費用更加可預測,並使以太坊網路更加用戶友好。

只有基本費用和發行量才能改變 ETH 的總供應量。用戶支付基本費用的 ETH 代幣將從總供應量中永久刪除。如果基本費用足夠高(目前市場大於 23 gwei)且銷毀量超過網路發行量(每年 940,000 ETH),則 ETH 的總供應量將隨著時間的推移而下降,從而使協議出現通貨緊縮。相反,如果網路發行量高於燃燒的基本費用,網路就會出現通貨膨脹。

有兩種動態支持 ETH 供應的通貨緊縮趨勢。首先,以太坊的權益證明(PoS)機制使驗證者能夠減少與運行網路伺服器相關的營運費用(Opex)和資本支出(Capex)。換句話說,與 PoW 和 ASIC 機器相關的能源和資料中心成本在 PoS 中不存在。

其次,作為領先的智慧合約平台,以太坊網路底層的運作限制為每秒 14 筆交易。由於其經過嚴格測試的程式碼,以太坊在短短九年的發展中就吸引了最活躍的開發者、最廣泛的應用以及最高的結算價值。

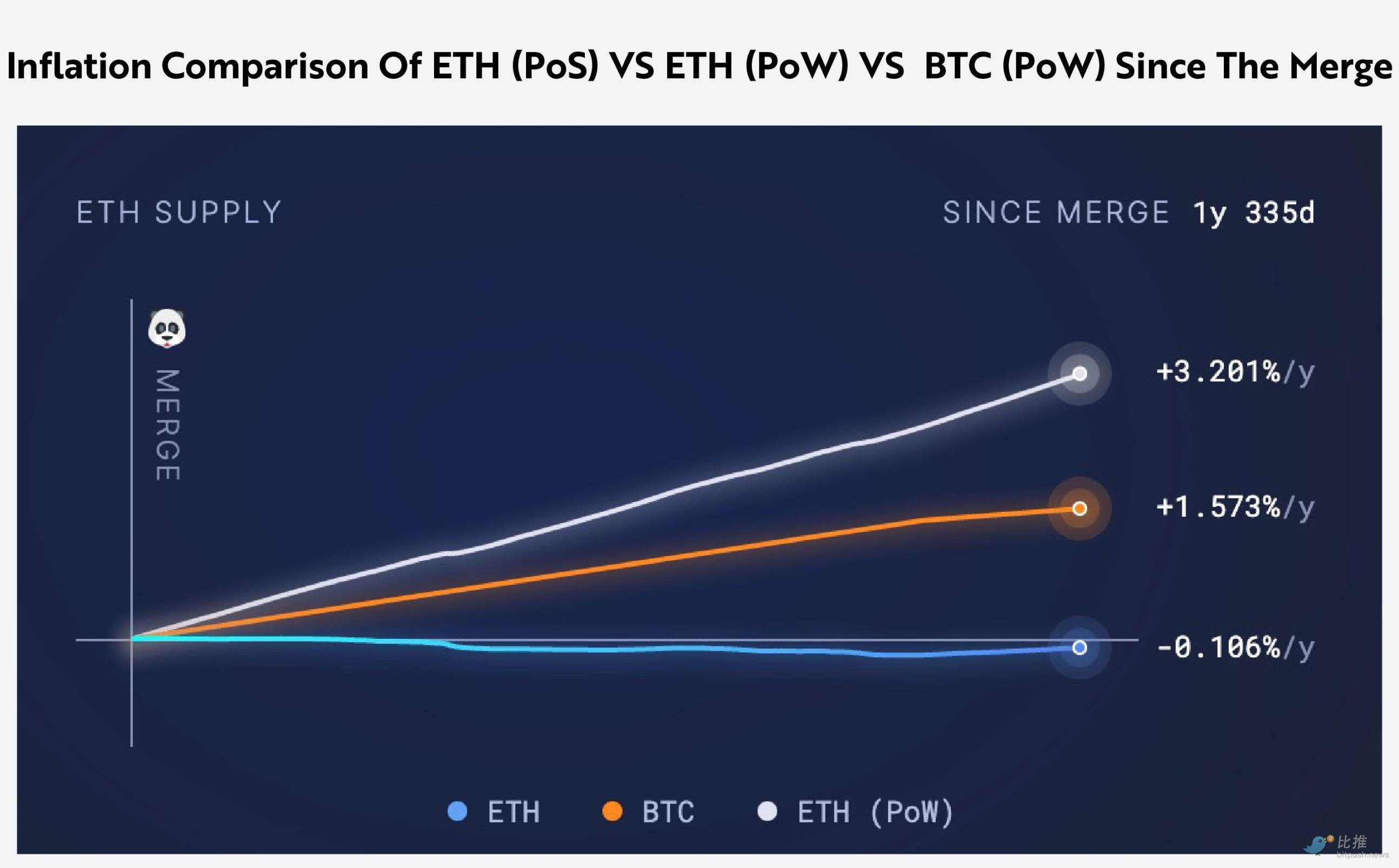

自2022年9月15日過渡到PoS並實施EIP 1559以來,以太坊網路一直充當淨通縮資產,每年平均減少0.106%的供應。如果以太坊繼續以 PoW 模式運行,沒有 EIP 1559,網路供應每年將膨脹 3.2%,如下所示。

資料來源:超音速貨幣。數據於 2024 年 8 月 15 日獲得。

2. 礦工可開採價值(MEV)產量如何預測經濟週期?

如上所述,礦工可提取價值(MEV)收入是 ETH 質押收入的一部分。在本節中,我們將更深入地研究 MEV,特別關注它是如何產生的以及它如何預測經濟活動和市場週期。

MEV相當於傳統金融中的訂單流支付(PFOF),當做市商和高頻交易公司向驗證者支付額外費用以繞過標準以太坊內存池隊列時,就會發生這種情況,從而優先處理他們的交易包。同樣,在傳統金融世界中,Citadel 證券等公司向 Robinhood、TD Ameritrade、Charles Schwab 和 Fidelity 等平台支付費用,以引導客戶訂單流向他們的方向發展。事實上,MEV 誕生於 2017 年 ETH ICO 熱潮期間,作為優先賄賂的基本形式。在 ICO 時代,購買某些項目代幣的參與者和投資者必須將 ETH 存入智能合約中,以換取該項目的原生代幣。隨著它們變得越來越受歡迎,代幣發行變得超額認購,並按照先到先得的原則進行。為了成為第一批將 ETH 存入這些智慧合約的人,參與者賄賂了鏈下驗證者。

與 PFOF 一樣,MEV 通常反映零售交易活動,因為做市商願意為資訊較少的訂單支付比資訊豐富的訂單更多的費用。正如 PFOF 支出是零售股票領域超支和風險偏好的衡量標準一樣,MEV 在預測以太坊生態系統中的衰退和經濟週期方面也發揮類似的作用,如下所示。

資料來源:ARK Investment Management LLC,2024 年,根據截至 2024 年 6 月 9 日來自 Daytradingz.com 和 MEV-Explore v1 的資料。

雖然以太坊上的 MEV 與股市上的 PFOF 產生的收入相當,但 MEV 佔 ETH 和 ERC-20 代幣總市值的百分比遠高於美國股票市場。自合併以來,每年按比例提取的 $7.90 億收入相當於 ETH $315 億市值的 0.20%。 ETH 和 ERC-20 代幣總市值約為 $5000 億,提取的收入百分比下降至 0.15%,仍比 PFOF $28.91 億收入高出 27 倍,相當於 $50 萬億收入中的 0.005619T 。在其早期發展階段,以太坊的訂單路由機制比傳統金融中的訂單路由機制更昂貴,但值得注意的是,以太坊透過智慧合約支援更廣泛的訂單類型——例如閃貸、質押、掉期——以及其他與傳統金融的互動。

此外,在傳統金融中,其他費用和利潤中心(經紀費、交易所費和對沖基金利潤)是 PFOF 收入的主要來源。這些成本並不透明,但對傳統金融交易的整體成本結構至關重要。

根據傳統金融中的歷史 PFOF 模式,PFOF 收入的增加與涉及資訊較少的交易者的零售活動增加有關,而 PFOF 的減少則表明相反的情況。

例如,2021年至2022年間,隨著利率上漲16倍,Robinhood的PFOF收入從$9.74億下降了40%至$5.87億,標誌著熊市的開始。 MEV 也是如此,在 2022 年嚴重的加密熊市之前,高頻交易公司和 MEV 機器人使用的區塊空間從 2021 年 7 月到 10 月下降了五倍,如下所示。

Source: ARK Investment Management LLC, 2024, based on data from Explore.flashbots.net as of August 15, 2024.

我們的研究表明,來年的大部分 MEV 可能會在 Layer 2 上提取和重新分配。他們透過在主鏈之外處理交易來提高可擴展性和效率,同時利用其安全性,縮短交易時間並降低交易費用。

未來兩年,我們預計超過 90% 的交易量將發生在 Layer 2 上。排序器(或第2 層的驗證器)變得更加去中心化。

如今,主導的第 2 層網路 Arbitrum 和 Optimism 都使用單一排序器運行,這意味著區塊空間不會拍賣給最高出價者。相反,交易按照先到先得的原則進行排序,並且不能由區塊搜尋者或建構者重新排序。

因此,某些形式的 MEV(最大可提取值)是不可能的,這表明 MEV 明顯低於具有多個分散定序器和更成熟 MEV 基礎設施的更先進狀態。

MEV 殖利率是 ETH 總殖利率的子集,它正在成為以太坊區塊鏈上活動和經濟週期的可靠指標。與傳統金融相比,MEV以零售交易為主,資金流向資訊不足的比例更高。 MEV 是衡量活動和經濟健康狀況的指標,它會影響週期中的 ETH 收益率,並為評估第 1 層帳本提供框架。

3. ETH 是否具有類似債券的屬性?

固定收益資產,尤其是債券,已經存在了數百年,是經濟最重要的金融驅動力之一。債券是投資者向借款人(通常是公司或政府)提供的貸款。我們的研究表明,雖然stETH並不等同於主權債券,但它與主權債券具有相似的特徵,這些相似之處值得探討。

質押 ETH 和主權公債最重要的異同如下:

-

債券構成:主權債券與 ETH 質押

-

發行人:國家政府與以太坊網絡

-

本金:債券面額 VS 質押 ETH 數量

-

利息/票息:定期支付利息(通常是半年或一年)與程序性支付質押獎勵

-

到期日:固定期限,到期時支付本金 vs 無限制(ETH 保持質押至解除質押)

-

抵押品:發行政府的充分信任和信用 vs ETH 的價值和網路安全

註:對於過期部分,質押的 ETH 可以隨時解押,之後除此期間獲得的收益外,還可以收回初始質押金額(稱為「本金」)。

當我們下面討論質押 ETH 與主權債券的比較時,我們強調它們的差異與相似之處同樣重要。我們認為,他們的風險狀況代表了質押 ETH 和主權債券之間最顯著的差異。

信用風險

主權債券:當政府發行以本國貨幣計價的債務時,政府有可能違約,儘管這種可能性對穩定的經濟體而言較小。

質押的 ETH:以太坊網路不能對質押的 ETH 違約,因為從技術上講它不是債務。質押回報以程式設計方式從鏈上活動和網路發行中得出,這意味著回報會根據網路效能、活動量和質押率而波動。

通膨風險

主權債券:當地貨幣的通貨膨脹會侵蝕債券報酬的價值,進而降低購買力。

質押 ETH:如果新 ETH 的發行率大幅超過基本費用的銷毀率,則存在通膨風險,導致供應量增加,從而減少淨收益並稀釋利息支付的價值。

利率風險

主權債券:利率變動影響債券價格,利率上升通常會導致債券價格下跌。

質押 ETH:雖然以太坊本身不會發行多種債券(不同期限的多種質押收益率),但其他 Layer 1 智能合約平台的收益率預期變化可能會影響質押 ETH 的感知價值和吸引力。

貨幣貶值風險

主權債券:當地貨幣相對於其他貨幣的貶值可能會導致利息支付和兌換成其他貨幣時本金的價值大幅下降。

質押 ETH:ETH 相對於其他主要加密貨幣和法幣的價值可能會波動,影響相對於其他資產的質押收益率和本金的實際價值。

政治和法律風險

主權債券:政府或監管制度的變化可能會影響債券償還,並可能導致財政政策和/或債務重組的變化。

質押 ETH:這個類比不太直接。質押的 ETH 會帶來與網路安全和治理相關的額外風險。如果驗證者行為不當或共謀,質押的 ETH 可能會被大幅削減作為懲罰,從而導致潛在的本金損失。影響更廣泛的加密貨幣市場的監管變化也會影響質押 ETH 的價值和安全性。

波動風險

主權債券:主權債券通常被視為低風險、低波動性的投資。然而,在經濟不確定或政治動盪時期,債券波動性可能會大幅增加。

質押 ETH:質押 ETH 的波動性較大,因為它仍處於起步階段。波動性會影響質押收益和本金價值。

將 ETH 權益建模為主權債券需要了解它們各自風險狀況的差異。雖然兩者都受到通貨膨脹、利率變化和貨幣貶值的影響,但這些風險的性質及其影響可能截然不同。此外,ETH 權益也帶來了與網路安全、驗證者行為和智慧合約錯誤相關的獨特風險,這些風險在傳統主權債券中沒有直接類似的風險。

與計算主權債券的現值類似,我們可以嘗試對所謂的抵押 ETH 債券的現值進行建模。此公式將每張再投資票息的現值與到期時債券面額的現值相加。然後,透過對息票利息與抵押 ETH 收益率以及貼現率與美國國債無風險利率進行建模,就可以得出抵押 ETH 債券的當前價格。

然而,主權債券和抵押 ETH 債券之間最重要的區別之一是抵押 ETH 的收益率每天都在變化。因此,對抵押 ETH 債券進行建模需要計算到期期內的平均收益率。此外,與傳統主權債券不同,抵押的ETH可以隨時無抵押或贖回,本金可以隨時贖回。

目前,ETH沒有殖利率曲線,這意味著質押殖利率與質押資產的期限之間沒有關係。然而,根據我們的研究,ETH 殖利率曲線在未來幾年可能會發生變化,與主權債券的相似性增加,ETH 的質押期限和期限不同。

4. 質押和重新質押是否會加強 ETH 作為可編程抵押品的地位?

Liquid Stake Derivatives(LSD)是一種協議,旨在簡化缺乏技術專業知識的使用者的質押流程。 LSD 與可信任節點營運商合作,代表用戶管理質押作業。透過領先的 LSD 供應商 Lido 質押 ETH 的用戶將收到 stETH。 stETH 是他們抵押的 ETH 的合成版本,其功能類似於代幣化的存款證明。 stETH 代幣會自動重新平衡以反映質押獎勵 (3.2% APY),並且可以在中心化和去中心化交易所轉換為 ETH。然後,代幣或存款證可用於借貸、獲得槓桿、再抵押以及數位資產領域內的許多其他金融活動,特別是基於以太坊的應用程式/協議。

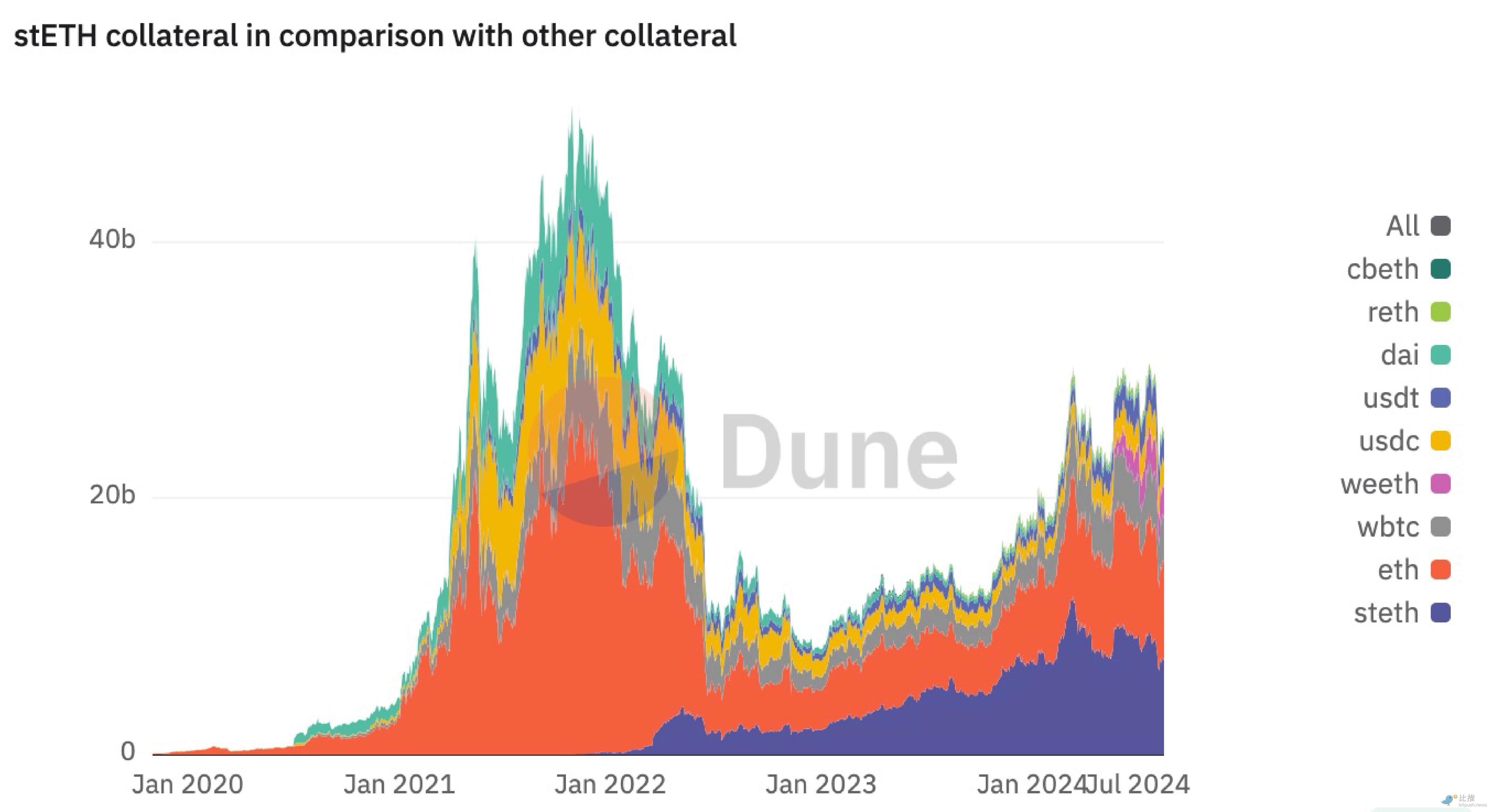

stETH 是 ETH 的收益版本。由於其可編程性和流動性,stETH 開始在許多 DeFi 協定和應用中取代 ETH。事實上,stETH 一直在取代 ETH,成為以太坊經濟中的優質抵押品。如今,作為 DeFi 抵押品供應的 stETH 總量約為 270 萬枚,約佔整個 stETH 供應量的 31%,如下圖所示。

注意:此第三方圖表的左側 Y 軸單位為美元(十億)。上圖右側顯示的每個縮寫代表不同的資產。

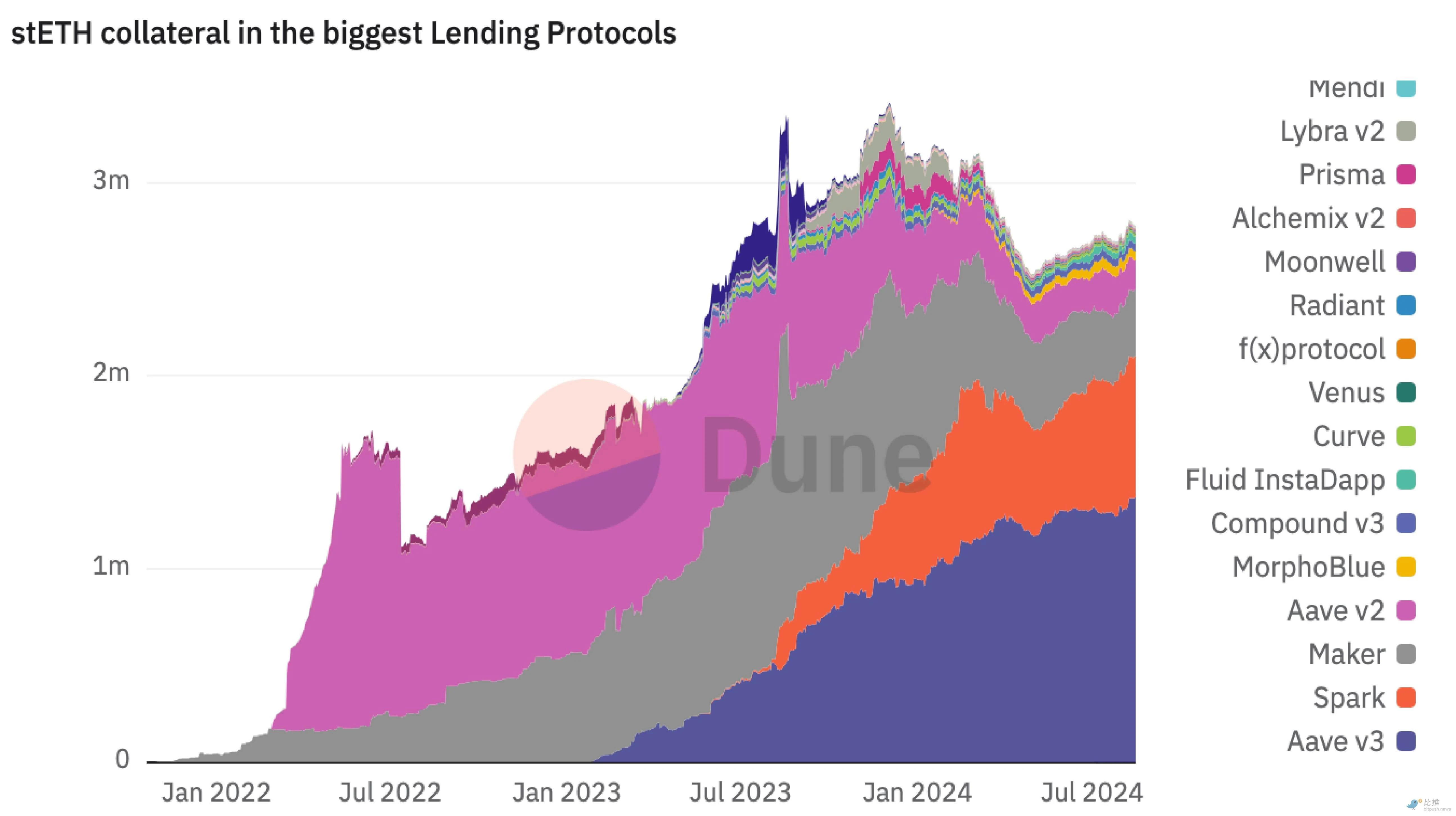

Curve、Uniswap、Balancer、Aerodrome 和其他領先的 DEX(去中心化交易所)的流動性池中有超過 80,000 stETH。 stETH 是一種產生收益的資產,由於它為使用者、流動性提供者和做市商提供的資本效率,它正在成為首選抵押品。目前,Aave V3、Spark 和MakerDao 上的首選抵押品分別為130 萬個stETH、598,000 個stETH 和420,000 個stETH,這些抵押品被鎖定在這些協議中並用作發行貸款或加密支持的穩定幣的抵押品,如下圖所示。我們的研究表明,stETH 和 ETH 的其他流動性抵押衍生品正在成為以太坊生態系統內金融活動的首選優質抵押品。

注意:此第三方圖表的左側 Y 軸以 stETH 為單位,而不是美元的 stETH。資料來源:Dune(@lido/stETH 抵押品與其他抵押品)截至 2024 年 8 月 15 日。

但是,如果用戶希望透過質押的 ETH 獲得更高的收益,同時提供更多的實用性作為抵押品,會發生什麼事?

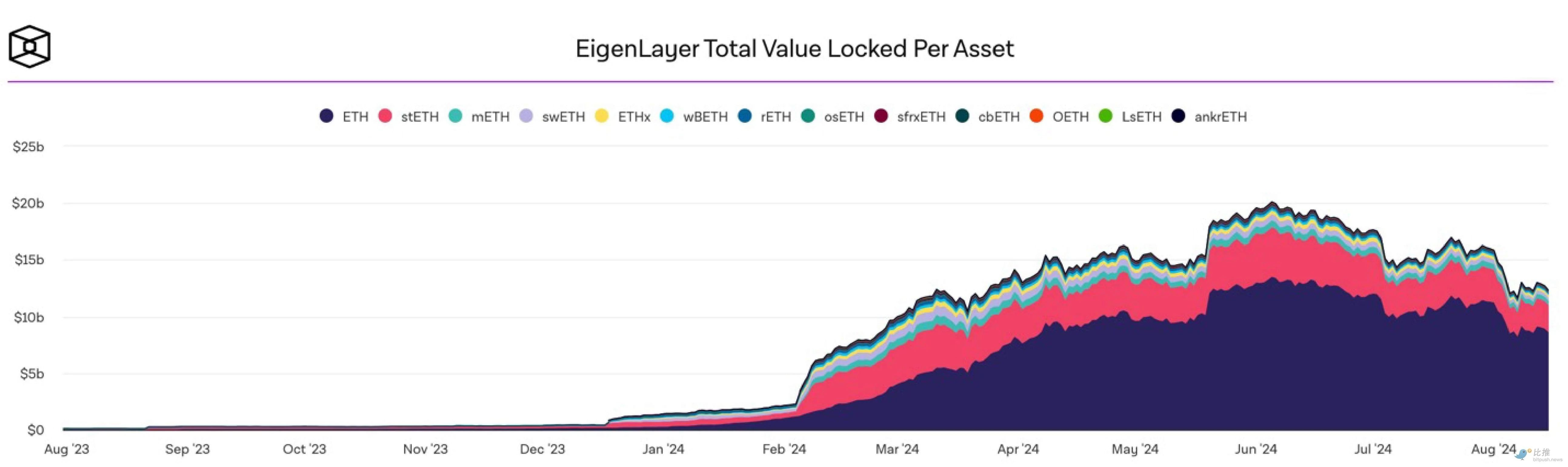

這正是 Eigenlayer(一種重新質押協議)所實現的。迄今為止,Eigenlayer 已累積 $130 億枚 ETH 代幣化 CD,相當於 Lido TVL 的 50% 和 ETH 總供應量的約 4%,如下所示。代表在以太坊網路上質押的 ETH 的流動抵押衍生代幣可以在 Eigenlayer 平台上重新質押,從而使其他協議能夠在指定期限內增強其網路安全性,這一過程類似於租賃安全服務。

一些代幣波動性太大而無法提供可靠的網路安全的協議可能會面臨流動性短缺和/或需要增強其安全性,這兩個問題都可以透過雙重質押其代幣或以更穩定的抵押品(例如ETH)租賃其全部證券來解決。對於他們的安全服務,像 EigenLayer 這樣的重新質押協議會獎勵重新質押者,就像以太坊網路向驗證者支付費用一樣。

我們相信,重新質押的出現使投資者能夠更好地控制風險和回報狀況,從而提高 ETH 作為 DeFi 抵押品的效用和效率。

EigenLayer 的成功表明,用戶和機構對於以更複雜的方式利用其持有的 ETH 有著濃厚的興趣。透過引入新的用例,EigenLayer 允許參與者保留其持有的 ETH,同時產生額外的收益。隨著 EigenLayer 的推出而出現——就像 stETH 從原生質押中出現一樣——流動性重新質押代幣可能會在各種平台上充當抵押品。

無論是在流動性池、借貸平台、結構性產品還是加密貨幣支援的穩定幣中,各種形式的收益ETH 都有可能成為DeFi 領域領先應用程式和產品的首選可編程抵押品——無論是部署在以太坊Layer 1 還是部署在以太坊Layer 1 上。

5. ETH的質押殖利率會成為加密經濟的內生標竿嗎?

到目前為止,在本文中,我們已經將質押ETH 描述為在某些方面類似於主權債券的資產,並將ETH 及其流動性質押衍生品描述為DeFi 中的優質流動抵押品,支持許多廣泛使用的應用。在本文的這一部分,我們將重點放在 ETH 質押收益率的另一個獨特特徵:它對加密經濟投資的影響,我們的研究表明,這與國庫券和聯邦基準利率在傳統經濟中的作用相當。

如今,質押收益率影響著數位資產領域的公共和私人投資,就像傳統金融中的優質流動資產(HQLA)一樣。首先,ETH 收益率似乎對競爭的 Layer-1 智能合約的原生收益率施加了巨大壓力,迫使其他區塊鏈向驗證者提供更高的獎勵,以表彰其安全性和長期承諾,如下所示。如果投資報酬率不太可能更高,那麼投資者/驗證者為什麼要持有和質押風險更高、波動性更大的資產?重要的是,與 ETH 不同,其他資產的收益率往往會稀釋現金流。換句話說,如果投資者持有且不持有任何其他 Layer-1 代幣,網路通膨將會稀釋它。

資料來源:ARK Investment Management LLC,2024 年,根據截至 2024 年 8 月 15 日的 Stake Explorer 資料。

ETH 的質押收益率也增加了持有和借用穩定幣的機會成本。隨著其原生收益率上升並成為基準,ETH 的活動、MEV 費用和整體需求使多個 DeFi 協議面臨壓力。 MakerDAO、Aave 和Compound 是其中三個協定。

MakerDAO 是一個管理 DAI 穩定幣發行和管理的協議。 DAI 透過抵押債務部位 (CDP) 發行,用戶鎖定 ETH 或其他白名單資產等抵押品來鑄造 DAI。 MakerDAO 協議的核心功能之一是 DAI 儲蓄率(DSR),它允許 DAI 持有者透過將其 DAI 鎖定在特殊的智能合約中來賺取利息。在 DAI 面臨巨大拋售壓力和流通供應量減少後,MakerDAO 治理決定將 DSR 利率從 5% 提高到 15%。

在 Aave 或 Compound 等貨幣市場中,條件由供需決定,提供/借入穩定幣的回報率要高得多。法幣支持的穩定幣的供應 APY 範圍從 5% 到超過 15%,取決於市場狀況。該利率反映了投資者願意借入穩定幣,同時提供 ETH 或 stETH 作為抵押品,而無需出售。

此外,像 Ethena Labs 這樣的協議(透過現貨 stETH 頭寸和永續期貨15 空頭頭寸之間的現貨套利交易提供抵押的穩定幣)吸引了許多 stETH 持有者。為什麼? Ethena 的穩定幣提供的收益率明顯高於 DeFi 替代品,更不用說 ETH 的正常質押收益率了。

ETH 質押的收益也會影響流動性挖礦機會。希望推出新產品或功能並吸引以 ETH 計價的資本進入其資金池的團隊必須將其激勵措施與當前的市場條件相結合。對於許多團隊和協議來說,更高的質押收益率通常意味著更高的用戶獲取成本,因為潛在投資者和流動性提供者更有可能質押ETH 以獲得更穩定的回報,而不是與新的或較不成熟的流動性挖礦機會相關的更高風險回報。

將資金配置到早期數位資產的投資者會問同樣的問題:在風險和流動性調整的基礎上,這個專案會比質押 ETH 提供更好的投資回報嗎?我們可以用一個假設的例子來探討這個問題。典型投資期間為 7 年(科技新創公司的平均收穫期)的封閉式基金在複利達到損益平衡後需要比 ETH 表現好多少?

如果 ETH 經過 7 年複利後收益率為 4%,那麼即使不考慮價格升值,封閉式基金的表現也必須跑贏 ETH 31% 以上。

換句話說,數位資產領域的早期投資者經常考慮這一點:在風險和流動性調整的基礎上,他們正在評估的專案能否在投資期間提供比簡單持有和質押 ETH 更高的回報?例如,考慮一個典型的 7 年期基金,通常稱為收穫期,在此期間投資預計成熟並提供流動性。如果同樣的資金投資 ETH 並質押,平均質押收益率為 4%,則該專案需要跑贏 ETH 至少 31%,才能補償複合收益率效應。在私募輪超額認購、估值吸引力較低、行權條件不利的多頭市場中,質押 ETH 的競爭將變得更加激烈。

6. ETH有哪些綜合屬性?

現貨比特幣 ETF 的成功可能歸因於比特幣相對於其他價值儲存手段(尤其是法定貨幣)的升值潛力和穩定性。貨幣當局的人為決策(有時是任意且不一致的)在法定貨幣長期貶值中發揮了重要作用。相比之下,比特幣是基於規則的,其供應量是經過數學測量的,上限為 2,100 萬。因此,比特幣正在成為法定貨幣的強大替代品和類似於數位黃金的數位資產類別。

作為一種較年輕的資產,ETH 多年來經歷了多次貨幣和技術升級。此外,其圖靈完備性和現金流收益率使其難以在傳統資產類別的範圍內進行描述、定義和框架。

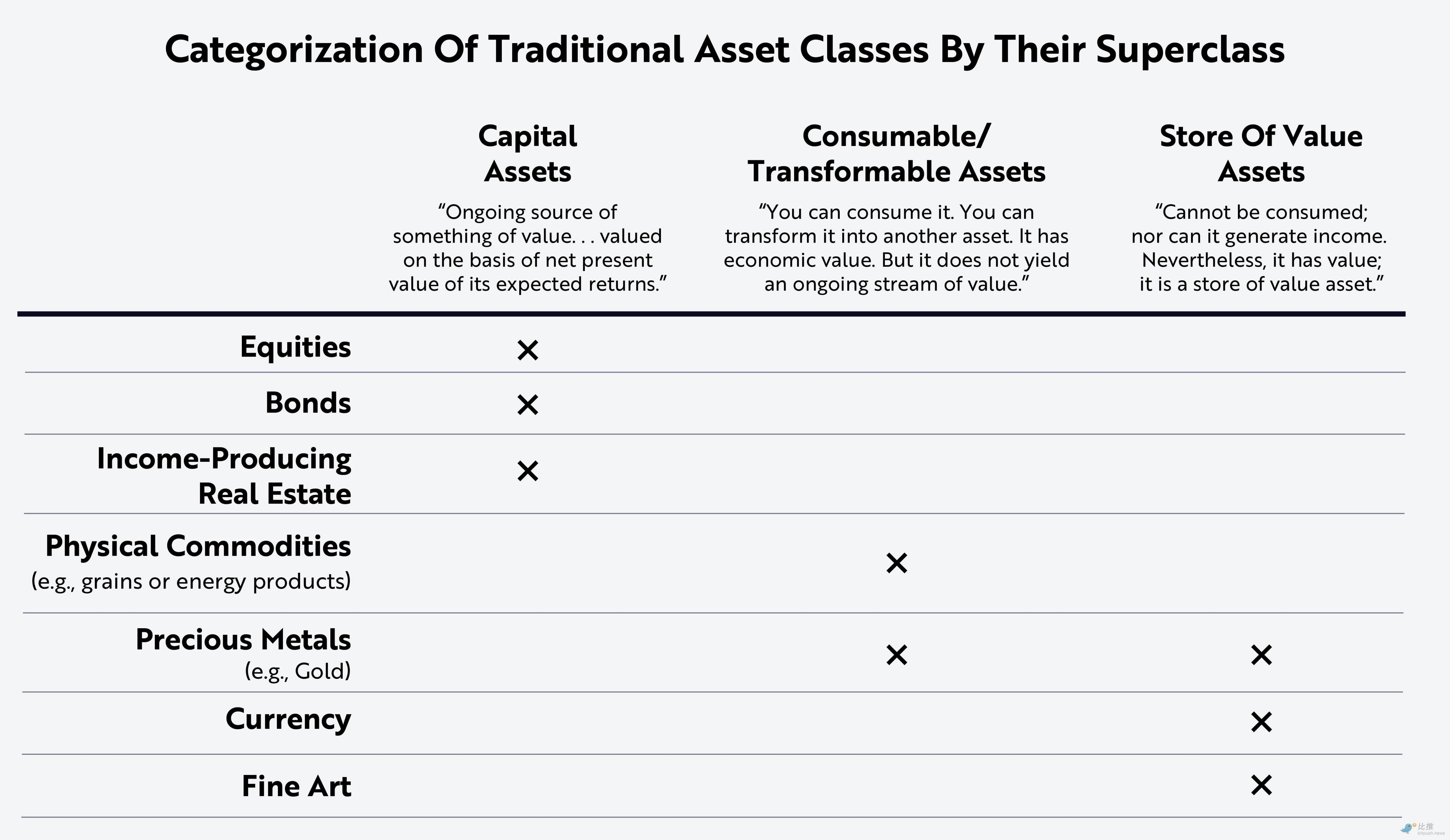

羅伯特‧格里爾斯 (Robert Greers) 論文《什麼是資產類別?將資產分為三類:

資本資產:具有生產力並以現金流形式增加持有人價值的資產,例如股票、債券或房地產。

消耗性資產:可以消耗或轉換為其他資產或商品的資產,例如商品。

價值儲存:無法消耗或轉換為其他資產或商品但能長期保留其價值的資產。

在本文中,我們闡述了 ETH 收益率與債務工具(尤其是主權債券)收益率之間的相似之處。我們已經證明,ETH 質押收益率是衡量數位資產領域智慧合約活動和經濟週期的指標,就像傳統金融中的聯準會利率一樣。

此外,與其他第一層資產一樣,ETH 是以太坊網路中使用的消耗性資產,用於支付帳本中包含的交易。該過程涉及交換資產以支付驗證者儲存和計算資料的費用。我們還強調了將 ETH 作為 DeFi 中優質流動資產進行質押的能力,它就像原始抵押品一樣為最受歡迎的應用程式和穩定幣(例如 DAI 和 USDe)提供動力。

那麼,將 ETH 分類和定義為資產的最佳方法是什麼?

雖然 Bankless 團隊將 ETH 推廣為三點資產,根據 Robert Greers 分類,它同時體現了三種不同資產類別的特徵,但我們相信比特幣已經並將繼續成為一種非常可靠的價值儲存手段。話雖如此,我們也相信 ETH 正在為新的混合資產鋪平道路。雖然它在智能合約經濟中表現出價值儲存屬性,但ETH 與任何其他數位資產的區別在於,它是一種可編程的、產生現金流的資產,可以在金融應用中用作高品質的抵押品。

ETH 和質押 ETH 的流動性極高,並且在許多交易所廣泛交易。它們的流動性確保它們可以輕鬆清算並轉換為其他資產和/或用於各種 DeFi 協議。雖然 ETH 的波動性比政府債券或房地產更大,但它是世界上最成熟、最有價值、最廣泛的加密貨幣之一。隨著現貨 ETH ETF 的推出,ETH 的接受度可能會增加,其波動性可能會降低。

目前,ETH及其流動性質押衍生品已在各種DeFi協議中作為抵押品,不僅用於擔保貸款,還用於參與流動性池、產生回報、發行穩定幣。儘管ETH可能不適合單一資產類別,但其多方面的屬性凸顯了其獨特資產的魅力,這對於想要參與快速成長的全球智慧合約經濟的人來說非常有吸引力。

本文源自網路:方舟投資研究報告:質押以太坊=加密經濟中的美國公債

相關:BTC生態計畫最新進展(9-24):BTC NFT大幅上漲

Please note: All content is only shared for scientific purposes. Xverse wallet has no connection with any project. Please do your own research (DYOR). Daily BTC Ecosystem News Explosion – Thanks to Ordinals World @OrdzWorld for providing great content! What are Bitcoin Puppets? Ord My God invited the Ordinals team 「Ordinals Inscriptions Section」 The Ordinals collection continued to rise sharply, with the highest increase of Bitcoin Puppet by 21%, currently at 0.133 BTC. Among them, the market value of Node Monkey reached 133 million. What are Bitcoin Puppets? by @Daji_ 357 Finally got the LEO kit inscribed ? Auction 3 rounds, with two Leo kits August 10, 2019 – Epsteins death anniversary August 1, 2009 – Women in Astronomers Day @realizingerin On September 26th, Ord My God invited Erin and…