原作者:BitU協議

BitU Protocol 今天發布了最新的穩定幣市場回顧——2024 年 9 月,深入研究了不斷發展的穩定幣格局及其與主要加密資產的相互作用。該報告強調了重要的市場趨勢、穩定幣的表現以及影響更廣泛的加密生態系統的關鍵相關性。

過去一年,穩定幣的市值持續成長,推動了主要市場趨勢。本次回顧探討了 USDT、USDC 和 DAI 等主要穩定幣的卓越表現,同時也關注了快速崛起的參與者,如 PY美元 , 美元 , 比特大學 和 建築工業設計聯盟 .

免費閱讀並下載報告:

-

英語: https://docsend.com/v/g63d 5/stablecoin_overview_sept2024_en

-

中國人: https://docsend.com/v/g63d 5/stablecoin_overview_sept2024_cn

穩定幣持續流入,但風險資產近期不升反降

資料來源:CoinGecko、Defillama

-

過去一年來,穩定幣的市值 增加。 資金流入也是核心原因 價格上漲 加密資產。 BTC過去一年增加了近122%, 而ETH則略低,增加了48.52%。

-

然而,近段時間穩定幣的流入 已經明顯放緩 , 但 它仍在增長 。然而,作為主流資產,BTC和ETH的價格並沒有隨著穩定幣的流入而上漲, 但反而墮落了。

-

BTC在過去120天內下跌了約10%, 而ETH則下跌了近22%。 這兩個月ETH跌幅更大, 超過 26%。 比特幣小幅回升,下跌 4.8%。

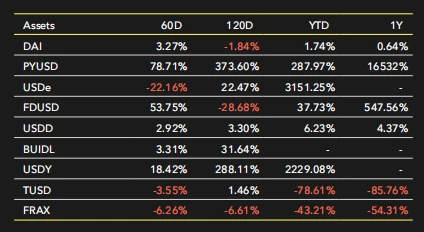

DAI沒有波動性,而PYUSD、USDe、BUIDL等今年以來成長迅速

資料來源:CoinGecko、DefiLlama

-

DAI 作為除 USDT 和 USDC 之外第三大、最大的去中心化穩定幣, 過去一年其市值幾乎沒有變化。

-

過去一段時間成長較快的穩定幣有PYUSD、USDe、FDUSD和USDY。 PYUSD過去一年市值增加了16532%, 並在近期保持了良好的成長動能。美元 今年以來增加了3151%, 但近期受市場影響較大, 其市值已大幅下降。

-

FDUSD 作為 BUSD 的替代品,也 去年在幣安的支持下成長了 547%。 USDY作為RWA的領導者之一,今年也得到了快速的成長。 BUIDL作為RWA目前的龍頭,市值為 超過$500M。

-

值得一提的是 BUIDL 是一種安全性, 這與其他穩定幣不同。

穩定幣總數接近200個,前五名市值佔比超過96%

資料來源:Defillama

目前加密貨幣市場上有193種不同規模的穩定幣,其中大部分市值低於$1億,只有5種穩定幣市值超過$10億。

這五種穩定幣,數量佔總數的2.6%,佔穩定幣總市值的96.11%。

大多數頂級穩定幣都有法定貨幣支持

資料來源:Defillama

市值超過1億美元的穩定幣僅有17個,但這些穩定幣的市佔率卻接近99%。 在這 17 種穩定幣中,10 種由法定貨幣支持,其餘 7 種由加密資產支持。

從市值來看,法幣支持的穩定幣佔比為94.16%,加密資產支持的穩定幣佔比為5.84%。

ETH 和 TRON 上的穩定幣規模相當

資料來源:Defillama

-

從生態分佈不同來看,USDT和USDC佈局最廣,發行地 近80 L1/L2。接下來是 DAI,而其他穩定幣則專注於相對較少的生態系統。

-

就生態系統本身而言,無論從規模或品種來看,ETH無疑是最大的穩定幣發行生態系統,其次是波場TRON。兩個領先的生態系統佔 穩定幣發行規模48.5%和35.4%。

-

當然,需要注意的是,TRON 上的所有穩定幣基本上都是 USDT,而 ETH 或其他較小的生態系統在穩定幣類型方面則更加多樣化。

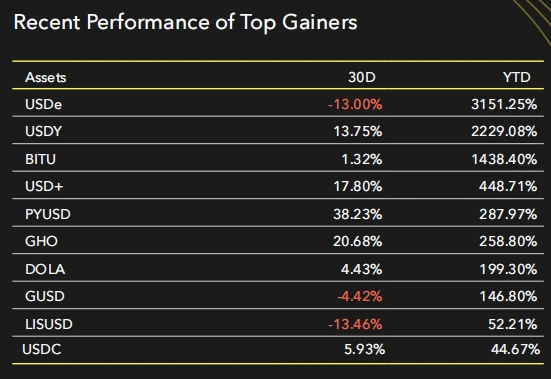

收益最高者:收入的需求高於對交易的需求

資料來源:Defillama

-

今年到目前為止,市值超過$10M、增速較快的前五名穩定幣包括: USDe、USDY、BITU、USD+、PYUSD。

-

這五個項目有一個共同點:使用者可以 透過在指定合約中持有或質押這些穩定幣來賺取穩定的無風險回報。

-

不難看出,能夠在市場上脫穎而出的穩定幣項目 不再單純滿足作為交易媒介的需求,更多的是穩定回報的需求。

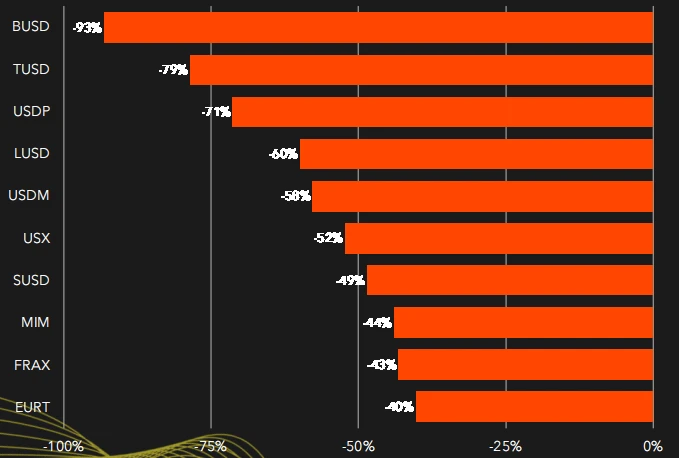

最大輸家:合規和原生 DeFi 是受災最嚴重的領域

-

BUSD市值大幅下跌 是由於合規原因。

-

此外, 一半 Top Losers 中的項目相對較多 原生 DeFi 專案: LUSD(流動性)、USX(dForce)、SUSD(Synthetix)、MIM (Abracadabra.money),FRAX(弗拉克斯)。

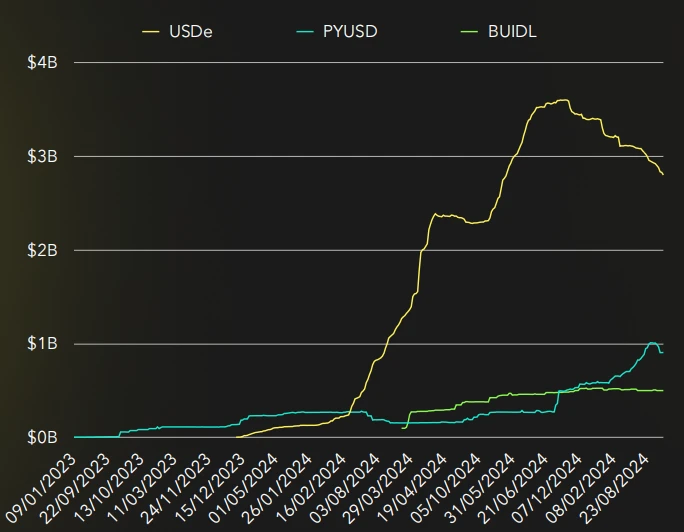

新玩家

USDe, PYUSD BUIDL

資料來源:Defillama

-

過去一年,除了龍頭的USDT、USDC、DAI之外,還有三個 成長較快的項目,即 USDe、PYUSD 和 BUIDL。

-

其中,USDe是Ethena Labs發行的穩定幣。穩定幣的價值支撐來自於ETH(LST資產)現貨和ETH空頭的結合。而且還可以享受到 基於中心化交易所的市場基礎套利策略的好處和 ETH PoS 的好處。

-

原則上,BUIDL不能完全被視為一種穩定幣,而是一種 安全 。 BUIDL只是基於通證化在鏈上發行的證書 貝萊德管理的美國國債資產 。同時,由於貝萊德的信任背書,BUIDL已成為最大的RWA加密資產之一。其底層收入來源為美國國債收入。

-

另一種快速成長的穩定幣是著名支付公司Paypal推出的PYUSD。與其他兩種資產都在 ETH 上不同,PYUSD 最近的成長是在 Solana 鏈上。 PYUSD每週提供近$1百萬的收入支援。

美元

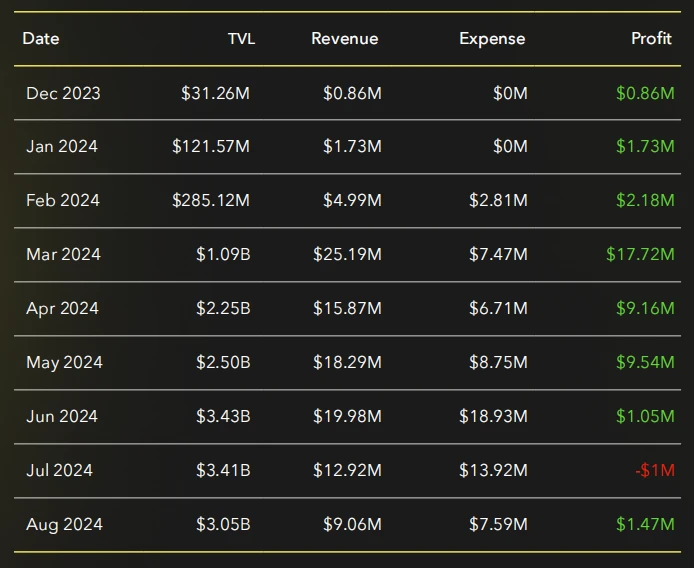

資料來源: 代幣終端

-

USDes 收入來自:基差套利和抵押資產的 PoS 收入。

-

表為USDe專案的財務報表,資料來源為Tokenterminal。

-

Revenue是指總收入數據,Expense是指分配給使用者(通常是sUSDe持有者)的收入金額,剩下的就是屬於團隊的利潤。

-

今年年初,USDe 成長迅速。當時主流幣種的資金利率套利年化報酬率極高,部分月份的APY報酬率甚至可以 超過40%。 USDe 也從中受益匪淺,利用抵押品賺取了大量收入。扣除後 其餘的 團隊的一部分 ,該協議仍然可以為USDes質押用戶提供非常高的APY。

-

但隨著市場降溫,美元表現平平。做大之後,其獲利數據卻大不如前。

-

目前,USDes 質押收益率僅為約 4%。相比之下,ETH 的質押收益率約為 3%。

-

當然,在USDe的成功之後,也出現了許多類似的計畫。然而,在市場低迷的情況下,收入來源的問題很難解決,這意味著能夠解決這個問題的項目 將會脫穎而出,更重要的是: 可持續發展。

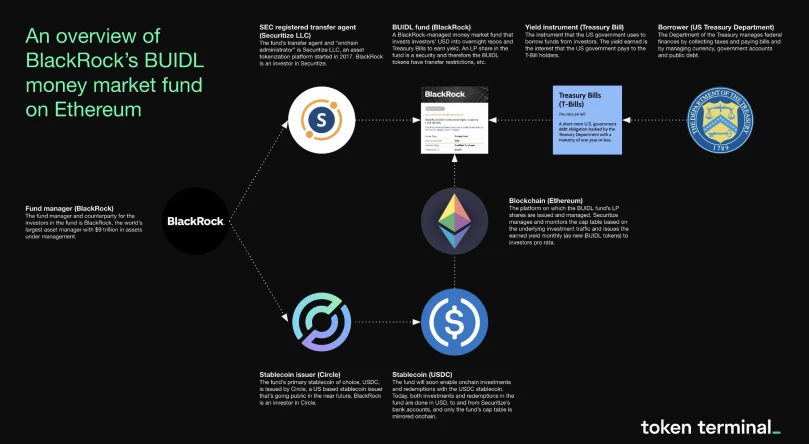

建築工業設計聯盟

-

BUIDL基金的管理人是貝萊德, 是說投資人用美元投資這個基金後,投資人的美元就會交給貝萊德管理,所以 投資者真正的交易對手是貝萊德。

-

同時, 貝萊德投資的公司Securitize負責與貝萊德合作,在鏈上發行BUIDL Token,並將Token轉移給投資者。除了鏈上BUIDL Token的管理外, Securitize 可以向投資者出售 BUIDL,因為它是在 SEC 註冊的公司,這意味著它可以自行吸引客戶。

-

BUIDL 代幣是一種證券,而不是穩定幣。

-

投資BUIDL Token需要滿足相關合規條件。此外,BUIDL代幣 不能 目前可以像其他穩定幣一樣自由參與鏈上應用。

PY美元

-

PYUSD快速成長的核心原因是其官方補助的PYUSD獎勵, 每週提供$900,000。 這使得僅存款的APY就達到兩位數, 最高時接近20%。

-

與其他穩定幣不同的是,超過 60% 的 PYUSD 發行量都在 Solana 鏈上。

-

PYUSD Minalin 的問題非常簡單。當補貼獎勵 減少或消失 ,如果沒有足夠的硬場景支持, PYUSD能否維持 目前的成長和規模?

BITU:鏈上穩定性和信用的新範式

-

BitU Protocol 是另一個最近發展迅速的穩定幣相關協議,目前 TVL 約 $20 M。 推出後, BITU產量保持穩定, 使用者透過質押BITU來享受這項收益。

-

BitU Protocol是一個去中心化信用網路和全功能交易所 由超額抵押的 $BITU 穩定幣提供支援。使用者可以質押 $BITU 來賺取實際收益,並透過統一的體驗獲得跨多個市場的深度流動性。

-

BitU 協議使用戶能夠鑄造 $BITU,這是一種安全、穩健的與美元掛鉤的穩定幣,旨在透過最大限度地降低波動風險為用戶提供穩定的回報。使用者可以質押$BITU並獲得$sBITU以獲得真實回報。 $BITU 也可用作 Universal Exchange 上的抵押品,它從單一交易終端向多個集中式交易所提供深度流動性。

-

如同先前所提到的,穩定幣能夠產生收入最重要的能力是 收入的真實性、穩定性和可持續性。另外 基差交易 ,BitU Protocols 的收入來源還包括 內部借貸 . LTP 是市場上最大的加密貨幣主要經紀商之一,也是 BitU 在該領域的合作夥伴。 這樣既保證了資產的安全,又實現了穩定的收入。

-

目前,BitU協議僅針對機構開發。當然,普通用戶很快就能在DEX上獲得BITU並參與該協議。

比特U協議

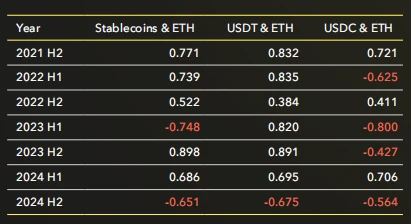

穩定幣與主要市場資產的相關性

穩定幣和比特幣價格之間的相關性

資料來源:CoinGecko、Defillama

-

BTC和USDT的市值分別為 高度相關 大多數時候。這也證實了 穩定幣流入 是 推動BTC價格上漲的重要因素之一。

-

2023年上半年的負相關性主要是由於矽谷銀行申請破產對USDC的影響,影響了2023年上半年整體穩定幣與BTC市值的相關性。

-

一般來說,當市場良好時,兩者之間的相關性為 高於 當市場不好的時候。

-

近期,2024年下半年USDT與BTC的相關性明顯下降。這可能部分是因為 2024 年下半年的數據僅提供到 8 月底。

穩定幣與 ETH 價格之間的相關性

資料來源:CoinGecko、Defillama

-

與 BTC 的情況類似,ETH 價格與 USDT 市值之間的相關性 大部分時間都很高。

-

當市場不好的時候,雙方的流動性 顯然比 當市場良好時(2021年H 2, 2022 年 1 月、2023 年 2 月)。

-

截至8月底的2024年下半年數據顯示,ETH與穩定幣市值呈負相關。穩定幣市值持續成長,但 ETH 的市值/價格沒有 這種趨勢,以及 穩定幣的流入尚未進入ETH市場。

穩定幣和 ALT 之間的相關性

資料來源:CoinGecko、Defillama

-

ALT是指不含BTC、ETH的加密貨幣總市值、穩定幣以外的貨幣總市值。

-

ALT 表現出與 BTC 和 ETH 類似的趨勢,但是 相關係數沒有兩者那麼明顯。 重要原因之一可能是很多ALT本身並不是以穩定幣作為主要交易對進行交易。反而 , 它們與鏈上原生代幣相匹配,形成鏈上的流動性池。

-

截至 8 月底 2024 年下半年的數據仍顯示 ALT 與穩定幣市值之間存在負相關關係。

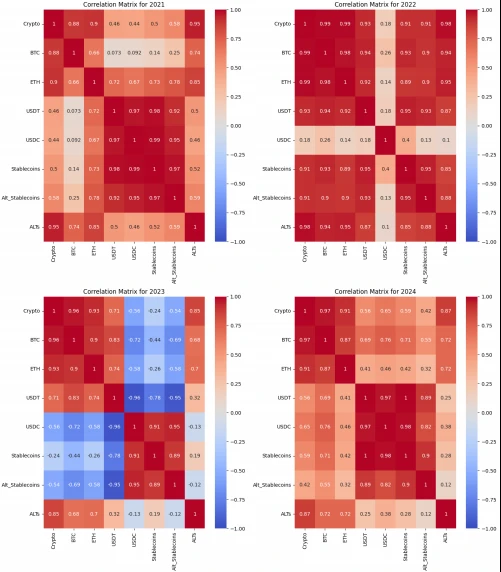

之間的相關性 加密市場中的不同資產類別

資料來源:CoinGecko、Defillama、BitU

-

加密貨幣是指加密貨幣的總市值

-

BTC ETH USDC USDT 是這四種資產的總市值

-

穩定幣是指穩定幣資產的總市值

-

ALT_Stablecoins 指 USDT 和 USDC 以外的所有穩定幣的總市值

-

ALT 是指不含 BTC、ETH 和所有穩定幣的加密貨幣總市值。

關於BitU協議

BitU 協議是一個去中心化信用網絡和一體化交易所,由超額抵押的 $BITU 穩定幣提供支持,可以抵押以獲得實際收益。透過單一、統一的體驗獲得跨多個市場的深度流動性。

BitU 協議允許用戶鑄造 $BITU,這是一種安全且有彈性的與美元掛鉤的穩定幣,旨在以最小的波動風險提供可靠的收益。使用者可以抵押 $BITU 並獲得 $sBITU 以獲得實際收益。 $BITU 也可以用作通用交易中心的抵押品,透過單一交易終端為各種中心化交易所提供深度流動性。

-

網站: 比特網

本文源自網路:穩定幣市場報告:市值持續成長,但流入速度明顯放緩

原文 @xparadigms和@IngsParty 原標題:Decentralizing Rollups: A Neglected Priority in Rollups 原譯:weizhi,BlockBeats 去中心化是區塊鏈的核心價值之一。然而,為了提高以太坊的可擴展性,Rollup 方案在運作上犧牲了一定的去中心化。實現這些操作的完全去中心化仍然面臨著排序和結算證明的挑戰,特別是對於樂觀 Rollup 和零知識(zk)Rollup。儘管有這些挑戰,去中心化 Rollups 的發展仍在加速。一些樂觀的 Rollups 引入了無需許可的挑戰機制,並正在測試混合證明系統。 Taiko 專案因其清晰的去中心化路線圖而脫穎而出。讓我們更深入地了解原因。 1. 背景 – 核心組件:BCR 和 BBR Taikos 去中心化 Rollup 之路引入了兩個證明系統和框架: 可競爭的 Rollup…

“If you’ve lost money fraudulently to any company, broker, or account manager and want to retrieve it, contact www.Bsbforensic.com They helped me recover my funds!”