原文翻譯:TechFlow

概括

-

原生連結的目的 :Binance和Coinbase等交易所透過建立自己的區塊鏈平台、加強生態系統和多樣化收入模式來適應快速變化的市場環境。

-

原生連結的類型 :原生連結大致可以分為兩類。第一類是以代幣為中心的原生環節,例如幣安的生態系統,透過自己的代幣來提升交易所和生態系統的價值。第二類是以技術為中心的原生鏈接,專注於區塊鏈技術的性能和功能,不依賴代幣。

-

原生連結的挑戰 :儘管幣安和Coinbase展現了顯著的優勢,但原生連結的開發和使用仍然面臨巨大的挑戰和監管風險。火幣的HECO Chain就是一個例子,說明了這些困難,需要大量的資源來吸引初始用戶和產品。

1 簡介

加密貨幣市場以其動態和快速成長而聞名。儘管市場環境瞬息萬變,但中心化交易所(CEX)仍保持其重要性。從過去到現在,這些交流的影響力不斷擴大。

CEX在Web3生態系統中發揮關鍵作用,擁有強大的商業模式和穩定的收入來源。最近,他們的角色進一步擴大,成為區塊鏈基礎設施提供者。典型的例子是Binances BNB Chain和Coinbases BASE Chain,它們透過發展自己的Web3生態系統增加了市場影響力。 HashKey交易所最近推出的以太坊第2層的HashKey Chain進一步鞏固了這一趨勢。

本報告探討了 CEX 開發原生連結的背景和目標,並分析了這些策略對加密貨幣市場和 Web3 生態系統的影響。透過這項分析,我們希望能夠深入了解中心化交易所的演變以及Web3市場的未來方向。

2. CEX如何透過原生連結產生收益?

CEX 開發並 運作 原生鏈根據不同的策略目標。他們的方法大致可以分為兩類。第一類是以通證為中心的原生鏈,這是CEX最常採用的圍繞自有通證來建構生態系統的策略。第二類是以技術為中心的Native Chain,專注於區塊鏈技術的效能和功能。

2.1.以代幣為中心的原生鏈

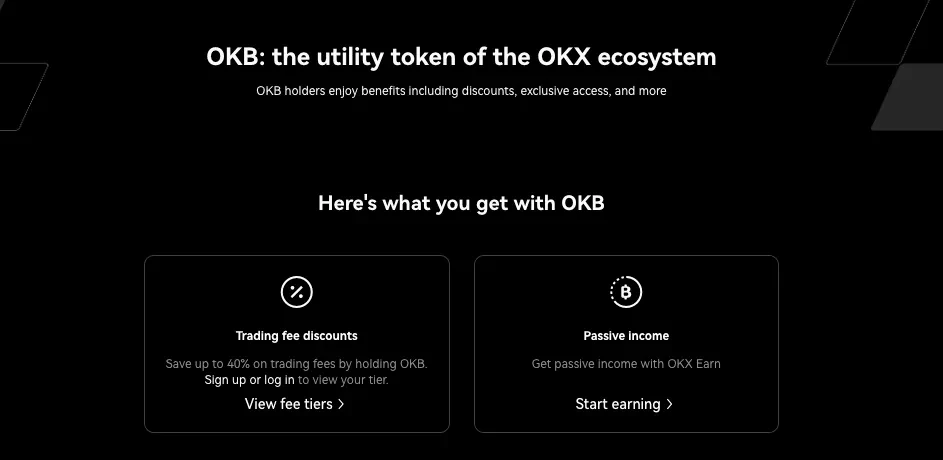

來源:OKX

以Token為中心的原生鍊是中心化交易所(CEX)中最常見的方法。 Binance、OKX 和 Crypto.com 等交易所都採用了這種模式。 他們透過發行代幣來增加現有交易模式的價值,提供基於代幣經濟學的激勵,並利用代幣吸引眾多項目進入其生態系統。這項策略可以實現用戶和生態系統參與者的快速擴張。此外,透過連結各種服務並為用戶提供直接、可見的利益,他們實現了業務模式的多樣化,並將用戶鎖定在交易所中。

例如,Crypto.com 的 Cronos 不僅支援質押和網路獎勵,還允許用戶使用其代幣 $CRO 存取 DeFi 功能。該代幣可用於獲得更高的現金回饋和折扣、線上購物和獨家獎勵。 OKX提供優惠的交易費用,並協助用戶透過OKX Earn獲得穩定的收入。幣安透過在其平台內建立 DeFi 和 GameFi 生態系統擴大了其代幣的價值。

這種以代幣為中心的模式有效地將交易所定位為一個綜合性的區塊鏈生態系統,為用戶提供更多的價值和誘因。但要注意的是,該模式容易受到代幣價值波動和監管風險的影響。

2.2.以技術為中心的原生鏈(非代幣模型)

Coinbase是以科技為中心的Native Chain的典型代表。 Coinbases開發Native Chain帶來了多重策略優勢,尤其是收入模式的多元化。 此模式的主要收入來源是交易費。作為 BASE 鏈上唯一的排序者,Coinbase 控制著鏈內的所有交易,並從中賺取可觀的收入。

來源:@sealaunch

BASE 透過將多個用戶交易捆綁到以太坊上的一筆交易來最大化收入並降低成本。作為 L2,BASE 需要將交易聚合到以太坊(L1),這可以透過捆綁更多交易來降低成本。

例如,如果 A 鍊和 BASE 每筆交易收取 $1,則 A 鏈透過捆綁 50 筆交易賺取 $50,而 BASE 透過捆綁 100 筆交易賺取 $100。如果雙方都向以太坊支付 $50 進行交易,A 鏈只會收支平衡,而 BASE 則淨賺 $50。這種效率使 BASE 透過有效捆綁更多交易來最大化收入。

自 2023 年 8 月 BASE 鏈上線以來,BASE 已產生約 $65.1 百萬的費用。其中,$16百萬支付給以太坊網絡,而$49.1百萬是Coinbase的利潤。然而,BASE 與 Optimism(底層 OP Stack 技術的開發商)簽訂了收入共享協議。根據協議,Coinbase 必須與 Optimism DAO 分享 2.5% 的 BASE 收入或 15% 的淨利潤,以較高者為準。此外,未來BASEs分類機的去中心化可能會進一步限制利潤。

另一個重要的收入策略是在鏈內發行穩定幣。 Coinbase 與穩定幣發行商 Circle 合作,基於 BASE 發行 USDC,透過 USDC 背後的美元抵押品利息產生收入。 僅在 2024 年第一季度,這項合作就為 Coinbase 帶來了 $1.9732 萬美元,佔該季度總收入的 12%。鑑於BASE上已經有$30億的USDC,Coinbase和Circle可能會對BASE發行的USDC達成有利的協議。這可以帶來可觀的利息收入,甚至可能超過交易費用收入。

BASE 對 Coinbase 的好處不僅限於財務收益。 BASE提升了Coinbase的品牌形象,展現了該交易所在產業創新方面的領導地位,並鞏固了其在生態系統中的獨特地位。 此外,BASE作為業務擴展的基礎,使Coinbase能夠將業務擴展到基於區塊鏈技術的各個行業。

3. 原生發生是個有吸引力的選擇還是一個泡沫?

在中心化交易所(CEX)中建立原生連結的策略會根據每個交易所的目標和環境而有所不同。這種方法涉及多方面的決策過程,不僅限於技術選擇,還考慮了複雜的現實場景和各種風險。

優勢:

-

靈活客製化 :能夠建立最佳化的基礎設施以滿足交易所及其用戶的需求。

-

收入多元化 :透過經營專有區塊鏈創造新的收入來源。

-

生態系擴張 :透過發展獨立的生態系統來拓展業務領域。

缺點:

-

開發成本高 :區塊鏈的開發和維護需要大量的資源。

-

競爭激烈 :吸引初始用戶和實現網路效應的挑戰與其他區塊鏈類似。

-

監理風險 :作為加密資產運營商,需要應對複雜的監管環境。

建立原生鏈無疑是一個有吸引力的選擇,但它也涉及許多風險和挑戰。例如,Binance 的 BNB Chain 和 Coinbase 的 BASE 等成功案例已經展示了產生新收入來源和擴大用戶群等各種好處。

相反,火幣HECO Chain等失敗的例子表明,成功並不能保證。在競爭激烈的區塊鏈市場中實現網路效應並確保有意義的用戶群是一項艱鉅的任務。

監管風險也是一個關鍵考慮因素。例如,Coinbase 決定不為 BASE 發行原生代幣可能會受到 SEC 等監管機構潛在反應的影響。這表明交易所在製定Native Chain策略時必須仔細考慮監管環境。

建立原生鏈對於交易所來說可能是個有吸引力的選擇,但這是一個複雜的策略決策,不能簡單地視為趨勢或泡沫。每個交易所必須充分評估自己的優勢、目標市場、監管環境和技術能力,以確定策略是否合適。

4 結論

近期,加密貨幣產業中中心化交易所(CEX)開發Native Chain的興趣迅速升溫。香港HashKey交易所宣布推出以以太坊Layer 2為基礎的HashKey Chain。這表明以技術基礎設施為中心的區塊鏈設計被認為具有巨大的獲利潛力。

特別是,考慮到韓國《虛擬資產用戶保護法》對在交易所上市有既得利益的代幣的限制,Korbit 的決定可能是因為它僅透過交易費用模式就能產生足夠的收入。

儘管區塊鏈基礎設施主要在西方世界發展,但亞洲交易所現在也開始進入區塊鏈發展領域,加劇了全球基礎設施的競爭。亞洲交易所擁有相對充裕的資金和穩定性,他們的參與有望增強區塊鏈生態系統的多樣性和創新性。

最終,這些項目的成功預計將為用戶提供有形的價值,實現廣泛採用,並顯著推動區塊鏈產業的技術發展。除了擴大交易所的商業模式外,這些措施還將推動整個區塊鏈生態系統的創新和成長。密切關注這些發展將如何塑造未來的加密貨幣市場和 Web3 生態系統至關重要。

本文來自網路:深度探討:為什麼CEX熱衷於自建鏈?

《每週編輯精選》是Odaily星球日報的功能欄位。星球日報除了每週報道大量即時資訊外,還發布大量優質深度分析內容,但它們可能隱藏在資訊流和熱點新聞中,與你擦肩而過。因此,每週六我們編輯部都會從近7天發布的內容中精選出一些值得花時間閱讀和收藏的優質文章,從數據分析的角度給您帶來加密世界的新啟發,行業判斷、意見輸出。現在就來跟我們一起閱讀:投資與創業鏈上行為分析:極端情況下BTC能跌到多低?根據STH-MVRV,BTC價格回檔的極限在...