原作者:霍霍

比特幣現貨ETF於2024年初正式獲批,標誌著傳統金融資本湧入加密世界的元年。截至6月1日,全球比特幣ETF持有量突破100萬BTC。截至6月14日,比特幣現貨ETF總資產淨值達到約1TP10-572億美元。

來源:https://sosovalue.xyz

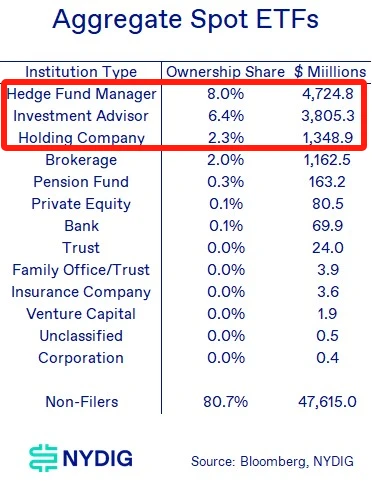

截至5月15日向SEC提交的比特幣ETF 13 F(13 F報告指管理資產超過US$1億的美股公司投資機構持股報告)文件顯示,在所有申報的比特幣中,共有929家機構持有倉位2024年第一季現貨ETF數量不足市場總量20%。還有80.7%的現貨ETF持有者身份不明。持有BTC現貨ETF的機構數量甚至超過黃金ETF,揭露的資產金額已達兆美元,並足見傳統金融對加密資產的重要性。

今天,平語區塊鏈將根據這份文件,對比特幣ETF持倉量排名前三的對沖基金、投資顧問公司和控股公司,以及一些知名機構進行梳理。

州政府投資基金、銀行(超過US$1億)

1)威斯康辛州政府基金($1億)

威斯康辛州是美國第一個購買比特幣現貨ETF的州政府基金,該州向美國證券交易委員會(SEC)提交了季度13F報告,成為第一個披露購買比特幣情況的州。資訊顯示,威斯康辛州今年第一季購買了貝萊德iShares比特幣信託(IBIT)94,562股,價值近1TP10-1億。投資委員會也購買了灰階比特幣信託(GBTC)的股票,價值約1TP10-64百萬。

該投資委員會也稱為 SWIB,成立於 1951 年,根據其網站顯示,目前管理超過 $1560 億美元的資產。它管理威斯康辛州退休系統(WRS)、州投資基金(SIF)和其他州信託基金的資產。

2)美國合眾銀行($15百萬)

US Bancorp 是一家美國銀行控股公司。它是美國銀行全國協會的母公司,也是美國第五大銀行,擁有3,000多家分行,主要分佈在美國西部和中西部。根據最新的13F備案,該公司總投資為$718億美元。

US Bancorp 持有價值超過 $15 百萬美元的現貨比特幣 ETF 投資。據悉,其購買了約87,744股Fidelitys FBTC,價值1TP10-540萬股,46,011股Grayscales GBTC,價值1TP10-290萬股,以及178,567股BlackRocks IBIT股票,價值1TP10-720萬股。

3)摩根大通(約US$1百萬)

摩根大通集團成立於2000年,是美國金融機構,總部位於紐約市。其商業銀行部門擁有 5,100 個分行。 2011年10月,摩根大通資產超過美國銀行,成為美國最大的金融服務機構。摩根大通業務涵蓋50多個國家,包括投資銀行、證券交易及服務、投資管理、商業金融服務、私人銀行服務等。

摩根大通目前持有價值約 $1 百萬股的 ProShares BITO、BlackRock IBIT、Fidelity FBTC、Grayscale GBTC 和 Bitwise BITB 市場股票。

對沖基金 $47 億

比特幣現貨ETF最大的類別是對沖基金,佔現貨ETF持有總量的8.0%,約$47億。

1) Millennium Management:約$19億美元

在這些大型對沖基金買家中,Millennium Management尤其引人注目。 Millennium Management是一家著名的對沖基金,由以色列裔美國金融家Israel Englander於1989年創立,總部位於紐約。目前是全球最大的對沖基金之一。

該公司持有5隻比特幣ETF,總價值約$19億。持股情況如下:

-

貝萊德的IBIT,$8.442億;

-

Fidelity的FBTC,$8.067億;

-

灰階的GBTC $202萬;

-

方舟ARKB $45萬;

-

Bitwise 的 BITB 為 $4470 萬。

彭博社ETF 分析師Eric Balchunas 將Millennium 描述為比特幣ETF 持有者之王,並指出該公司的持倉量是前500 名新ETF 持有者平均水平的200 倍,而這些比特幣ETF 持有量的市值約佔對沖的3%基金所管理的資產。

2) Schonfeld策略顧問:約$480百萬

Schonfeld Strategy Advisors 總部位於紐約,由 Steven Schonfeld 於 1988 年創立。管理資產$13億元。

Schonfeld目前共持有BTC ETF $4.79億,其中IBIT $2.48億,FBTC $2.318億。

3)Boothbay基金管理$3.8億

Boothbay Fund Management是一家總部位於紐約的對沖基金管理公司,由Ari Glass於2011年創立,並擔任總裁。公司專注於多策略投資,採用多元化的投資方式來實現穩定的回報。

Boothbay Fund Management有$3.77億美元投資於現貨比特幣ETF,其中$149.8百萬美元投資於IBIT,$105.5百萬美元投資於FBTC,$69.5百萬美元投資於GBTC,$52.3百萬美元投資於BITB。

除了比特幣ETF投資外,Boothbays投資組合還包括多種ETF,例如SPDR SP 500 ETF Trust和iShares Russell 2000 ETF。

4)Bracebridge資本:$3.4億

Bracebridge Capital是一家總部位於美國麻薩諸塞州波士頓的對沖基金管理公司,成立於1994年,其投資組合涵蓋全球股票、債券、外匯、期貨等多種資產類別。和深入的市場洞察。其投資決策通常基於對全球經濟和金融市場的深入了解,並致力於為機構客戶提供卓越的資產管理服務。

Bracebridge Capital 目前持有 ARK 21 Shares 比特幣 ETF $2.62 億股,貝萊德 ETF 持有 $8100 萬股。

5) Aristeia Capital Llc $163.4 百萬

Aristeia Capital LLC是一家著名的對沖基金和投資管理公司,成立於1997年,總部位於美國。公司專注於多元化投資策略,包括股票、債券、衍生性商品和其他金融工具的交易。以其卓越的業績和嚴格的風險管理控製而聞名。其投資策略著重長期成長,在不同的市場環境中表現良好。致力於為全球客戶提供高效率的投資管理解決方案。

目前Aristeia Capital Llc宣布持有$163.4百萬的IBIT投資。

6) 格雷厄姆資本管理公司 $9880 萬

格雷厄姆資本管理公司是美國著名的對沖基金管理公司。它成立於1994年,總部位於康乃狄克州。它由著名投資經理肯尼斯·特羅平(Kenneth Tropin)創立。

作為一家領先的對沖基金管理公司,格雷厄姆資本管理公司專注於運用量化和系統化的投資策略,在不同的市場環境中尋求絕對回報。它在全球管理大量資金,投資組合涵蓋股票、債券、大宗商品、外匯等多個資產類別。除了卓越的投資績效外,格雷厄姆資本管理公司還以其嚴格的風險管理和對客戶利益的高度責任感而聞名。

Graham Capital Management 持有 $9880 萬的 IBIT 投資和 $380 萬的 FBTC 投資。

7)IvyRock資產管理:$19百萬

IvyRock Asset Management是一家總部位於香港的對沖基金管理公司,成立於2009年,主要專注於亞洲市場,透過其資產管理業務管理各類基金。

IvyRock Asset Management持有貝萊德現貨比特幣ETF IBIT近$19百萬。

投資顧問公司$38億

該投資顧問公司集團持有總資產規模約$38億。

1)地平線動力學有限責任公司,$9.46億

在已揭露的投資顧問管理公司中,Horizon Kinetics LLC 持股比例最大。該公司是一家獨立投資顧問公司,成立於1994年,總部位於美國紐約,管理多種投資策略的資產,包括共同基金、獨立帳戶和另類投資。

Horizon Kinetics的一個顯著特徵是它強調非傳統和效率較低的市場。公司經常尋找被市場低估或誤解的機會,例如小型股、國際股票和利基行業,旨在從長期趨勢和市場不完善中獲利。

光是Horizon Kinetics LLC 就持有Grayscale 的GBTC 總計$9.46 億,在投資顧問公司中排名第一,是GBTC 的第二大持有者(第一是Susquehanna International Group,後面會提到) 。

2)摩根士丹利:$270萬

摩根士丹利是一家世界知名的投資銀行和財富管理公司,總部位於美國紐約。該公司成立於1935年,起源於美國金融巨頭摩根家族。作為全球領先的金融服務提供者之一,其業務範圍涵蓋企業融資、MA諮詢、證券承銷、資產管理、財富管理和投資銀行等多個領域。可以說,摩根士丹利在投資銀行、資產管理、證券交易、財富管理等領域擁有深厚的專業知識與經驗。

摩根士丹利目前持有$2.699億比特幣ETF投資,全部投資於Grayscales GBTC,使其成為GBTC第三大持有者。

3) Pine Ridge Advisers $210 百萬

Pine Ridge Advisers 成立於 2018 年,總部位於紐約,是一家知名金融顧問公司,以其在財富管理、投資策略和財務規劃方面的專業知識而聞名。公司的使命是為客戶提供個人化和全面的金融解決方案,從個人投資者到企業和機構。

目前,Pine Ridge Advisers 總共持有 $205.8 百萬比特幣現貨 ETF,其中包括 BlackRocks IBIT $83.2 百萬、Fidelitys FBTC $93.4 百萬、Bitwises BITB $29.3 百萬。

4)方舟投資管理:$206萬元

ARK Investment Management 是一家由 Cathie Wood 創立並領導的投資公司。它於2014年在紐約成立,主要進行基於創新技術的主題投資,例如電腦技術、能源創新、金融科技等。

ARK Investment Management持有$2.06億美元的ARK 21 Shares比特幣ETF,這也是Woods公司首批推出的11檔比特幣現貨ETF之一。自從比特幣ETF獲批以來,方舟投管就持續採購,可以說是自產自銷。或許是在呼籲自購,擴大ETF規模,以吸引更多投資者。

5)Ovata資本管理有限公司($74百萬)

Ovata Capital是一家總部位於香港的投資管理公司,成立於2017年,專注於亞洲股票,投資集中於四個核心策略領域:套利、相對價值、事件驅動和多空。 Ovatas投資組合經理是Jon Lowry,先前曾在Millennium Management和Elliott Management Corp工作。

目前,Ovata Capital持有比特幣ETF總價值超過$74百萬美元,包括FBTC、GBTC、BITB和IBIT(具體份額未揭露)。

6)Hightower Advisors:$6834萬

Hightower是一家知名投資管理公司,總部位於美國芝加哥。公司提供一系列財富管理和投資解決方案,旨在為個人投資者、家族辦公室、財富管理公司和機構投資者提供專業服務。他們的客戶主要是高淨值人士、家族基金、慈善組織和企業客戶。

Hightower 持有價值超過 $6834 萬的美國比特幣現貨 ETF,而該公司管理總計 $1220 億的資金,目前持有 6 個比特幣現貨 ETF 的頭寸,包括:

-

$4484萬灰階GBTC;

-

富達FBTC $1241萬;

-

貝萊德IBIT為$762萬;

-

$170萬ARKB;

-

按位 BITB 為 $990,000;

-

$790,000 富蘭克林 EZBC。

7) Rubric資本管理$60百萬

Rubric Capital Management是一家成立於2008年的美國投資管理公司,專注於全球股票市場的長期投資,以其深入的研究和高度專業的投資方式而聞名。其投資策略主要包括基本面分析、定量分析和市場研究。公司團隊致力於發現具有潛力和長期成長前景的公司,並透過投資組合建立和管理實現客戶的財務目標。

Rubric Capital Management目前擁有超過$60百萬美元的貝萊德比特幣現貨ETF。

控股公司13.5億

薩斯奎哈納國際集團 $11 億

在控股公司分類中,其實只有一個投資者是重要的,那就是薩斯奎哈納國際集團的母公司SIG Holdings, LLC。 SIG簡稱SIG,譯為薩斯奎哈納國際集團。

Susquehanna International Group (SIG) 是一家美國金融服務公司,總部位於賓州貝爾格萊維亞。它以在金融市場上的專業和技術表現而聞名,被認為是全球最大的量化交易公司之一。該公司由 Jeff Yass、Arthur Dantchik 和 Joel Greenberg 於 1987 年創立。 SIG在全球範圍內開展業務,涵蓋證券交易、選擇權交易、期貨交易、衍生性商品交易、資產管理和私募股權投資。該公司總投資規模約為US$5759億美元,因此比特幣ETF只是其中的一小部分。

SIG持有9檔比特幣現貨ETF,總價值$13.1億美元,持有量最大的是灰階GBTC,共買進1727萬股,價值$10.9億美元,成為灰階GBTC最大持有者。

總結

2024 年 1 月 11 日, 美國證券交易委員會(SEC)首次批准11檔比特幣現貨ETF在交易所上市交易 ,這被視為數位貨幣市場的里程碑事件。比特幣ETF和其他加密貨幣相關ETF的批准無疑為傳統投資者進入這個新興市場打開了大門。

由於交易所上市的ETF受到SEC監管,因此透過ETF投資比特幣比直接投資比特幣風險更小。此外,在當前國際局勢動盪以及聯準會降息陰影的情況下,比特幣現貨ETF對於傳統金融機構來說是更好的投資標的。

然而,如果如13F檔案統計所示,披露的大型機構僅持有億級持倉中的20%,那麼剩下的80%資產是誰在購買呢?而隨著大量資金流入這些頭部金融產品,是否會導致原本可能流向一二級市場的大量資金被吸收,導致新項目缺乏關注?歡迎留下您的意見。

本文來自網路:比特幣ETF頂級持有機構盤點:主要持有者是誰?

相關:加密AI賽道下一波敘事演繹:催化因素、發展路徑及相關目標

引言 到目前為止,這一輪加密貨幣牛市週期是業務創新方面最乏味的一輪。缺乏前期多頭市場中的 DeFi、NFT、Gamefi 等現象級熱點賽道,導致整體市場缺乏產業熱點,用戶、產業投資、開發者的成長都較為疲弱。這也反映在當前的資產價格上。在整個週期中,大多數山寨幣兌BTC的匯率都在持續虧損,其中也包括ETH。畢竟,智慧合約平台的估值是由應用程式的繁榮程度決定的。當應用的開發和創新乏善可陳時,公鏈的估值也難以提升。作為一個相對較新的加密貨幣業務類別…