原標題:重新奪回戰爭:Eigenlayer vs Symbiotic

原作者:Ignas,DeFi研究員

原文翻譯:Ismay、BlockBeats

我原本本週要寫一篇關於加密貨幣新興趨勢的部落格文章,但不得不迅速轉向專注於重新抵押。

原因是Eigenlayers最大的競爭對手Symbiotic剛剛上線,一天的儲值限額幾乎達到了$2億。新興趨勢可以稍後觀察,但高產量農場機會不容錯過。

除了 Karak 之外,我們現在還有三個重質押協議。那麼到底發生了什麼,它們有何不同,我們該如何應對?

共生背後的動機

市場上流傳的熱門八卦是,Paradigm曾向Eigenlayer聯合創始人Sreeram Kannan尋求投資,但Kannan選擇了Paradigm競爭對手Andreessen Horowitz(a16z),該公司領投了$1億B輪融資。

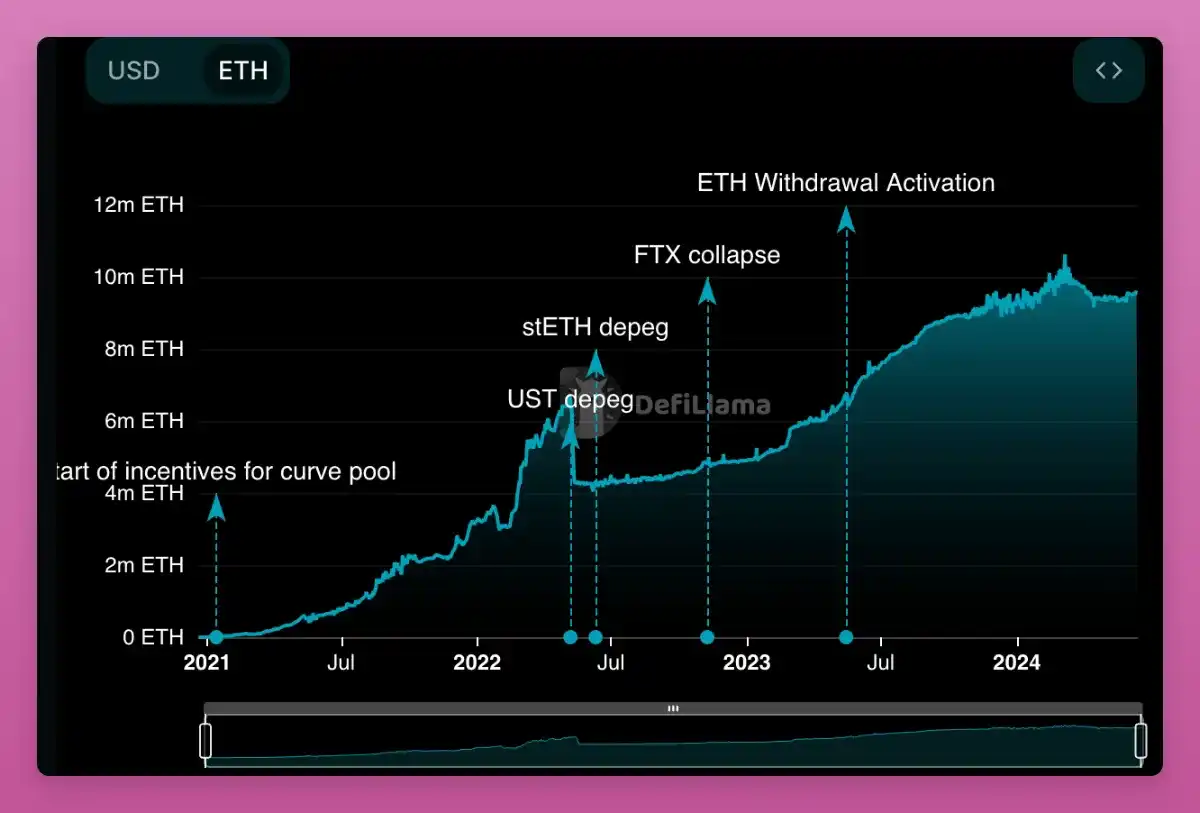

從那時起,Eigenlayer 已發展成為第二大 DeFi 協議,TVL 達到 $188 億,僅次於 Lido,達到 $335 億。 EIGEN代幣尚未可轉讓,但FDV已達$133.6億。

考慮到 2023 年 3 月 Eigenlayer 的估值為 $5 億 FDV,這相當於帳面收益增加了 25 倍。

難怪Paradigm 不高興。作為回應,Paradigm 資助 Symbiotic 成為 Eigenlayer 的直接競爭對手。 Symbiotic 獲得來自 Paradigm 和 Cyber Fund 的 $580 萬種子資金。目前尚不清楚其估值是多少。

Paradigm 和 a16z 之間的競爭眾所周知(也是一個流傳甚廣的笑話),但故事還有第二部分。

Symbiotics 的第二大投資者 Cyber Fund 由 Lido 聯合創始人 Konstantin Lomashuk 和 Vasiliy Shapovalov 創立。

「與 Lido 相關的人士認為 Eigenlayer 的重新抵押方法對其主導地位構成潛在威脅,」Coindesk 在 5 月報導。

Lido 錯過了 LRT 代幣的趨勢,事實上,stETH 的 TVL 在過去三個月裡停滯不前,減少了 10%。同時,EtherFi 和 Renzo 的資金流入激增,TVL 分別達到 $62 億和 $30 億。

透過 LRT 進行重新抵押特別有吸引力,因為它提供了更高的收益,儘管目前大部分收益實際上是積分農業。

為了鞏固Lido的地位,Lido DAO發起了“Lido聯盟”,其首要任務是開發一個無需許可、去中心化的重質押生態系統。

「......考慮到重新質押市場的快速崛起和其他因素。為了回應他的一些呼籲,我們提出了以下框架,以支持圍繞 stETH 的生態系統的出現,同時保持協議的完整性。

順便說一句,列出的策略重點之一是重申 stETH 是 LST,而不是成為 LRT。

這太棒了,因為我們獲得了更多代幣,並且有更多機會進行空投。

初步討論後僅一個月,主要聯盟成員 Mellow 就在 Symbiotic 上推出了由 stETH 存款支持的 LRT 存款。

但在我們深入探討 Mellow LRT 的獨特功能和農場機會之前,讓我們先退一步討論一下 Symbiotic 與 Eigenlayer 有何不同。

共生與特徵層

共生:無需許可且模組化

Symbiotic 採用無需授權的模組化設計,提供更大的靈活性和控制力。其主要特點如下:

多資產支持:Symbiotic允許直接存入任何ERC-20代幣,包括Lido的stETH、cbETH…這使得Symbiotic比Eigenlayer更加多元化,Eigenlayer主要專注於ETH及其衍生品(據我所知,Eigenlayer可能也支持其他)未來的資產)。

可自訂的參數:使用 Symbiotic 的網路可以選擇其抵押資產、節點營運商、獎勵和懲罰機制。這種模組化設計使網路可以根據其特定需求自由調整其安全性設定。

不可變的核心合約:Symbiotic 的核心合約是不可升級的(類似於 Uniswap),這降低了治理風險和潛在的故障點。即使團隊消失,共生也能繼續運作。

無許可設計:透過允許任何去中心化應用程式在未經批准的情況下進行集成,Symbiotic 提供了一個更加開放和去中心化的生態系統。

Symbiotic 聯合創始人兼首席執行官 Misha Putiatin 在接受 Blockworks 採訪時表示,“Symbiotic 的意思是‘避免競爭如避火,盡可能無私、不評判’。”

Misha 還告訴 Blockworks,“Symbiotic 不會與其他市場參與者競爭,因此不會提供本地質押、聚合或數據可用性服務。”

當 dApp 啟動時,它們通常需要管理自己的安全模型。然而,無需許可、模組化且靈活的共生設計允許任何人使用共享安全性來保護其網路。

「我們專案的目標是改變現狀——你不必在本地啟動——在我們的共享安全機制上啟動會更安全、更容易,」Misha 告訴 Blockworks。

實際上,這意味著加密協議可以為其原生代幣啟用原生質押,以提高網路安全性。例如,Ethena 與 Symbiotic 合作,透過質押 ENA 來實現 USDe 的跨鏈安全。

Ethena 正在將 Symbiotic 與 LayerZero 的去中心化驗證網路 (DVN) 框架集成,以實現由質押 $ENA 支援的 Ethena 資產(如 $USDe)的跨鏈安全。這是他們的基礎設施和系統的幾個部分中的第一個,將利用質押的 $ENA——共生部落格文章。

其他用例包括跨鏈預言機、閾值網路、MEV 基礎設施、互通性、共享排序器等。

Symbiotic 於 6 月 11 日上線,stETH 在 24 小時內達到儲值上限。哦,我有沒有提到儲戶積分?

Eigenlayer:管理和整合方法

Eigenlayer 採用更託管和整合的方法,專注於利用以太坊 ETH 質押者的安全性來支援各種 dApp (AVS):

單一資產聚焦:Eigenlayer主要支持ETH及其衍生性商品。與提供更廣泛多資產支持的 Symbiotic 相比,這種關注可能會限制其靈活性。但是,可以增加更多資產。

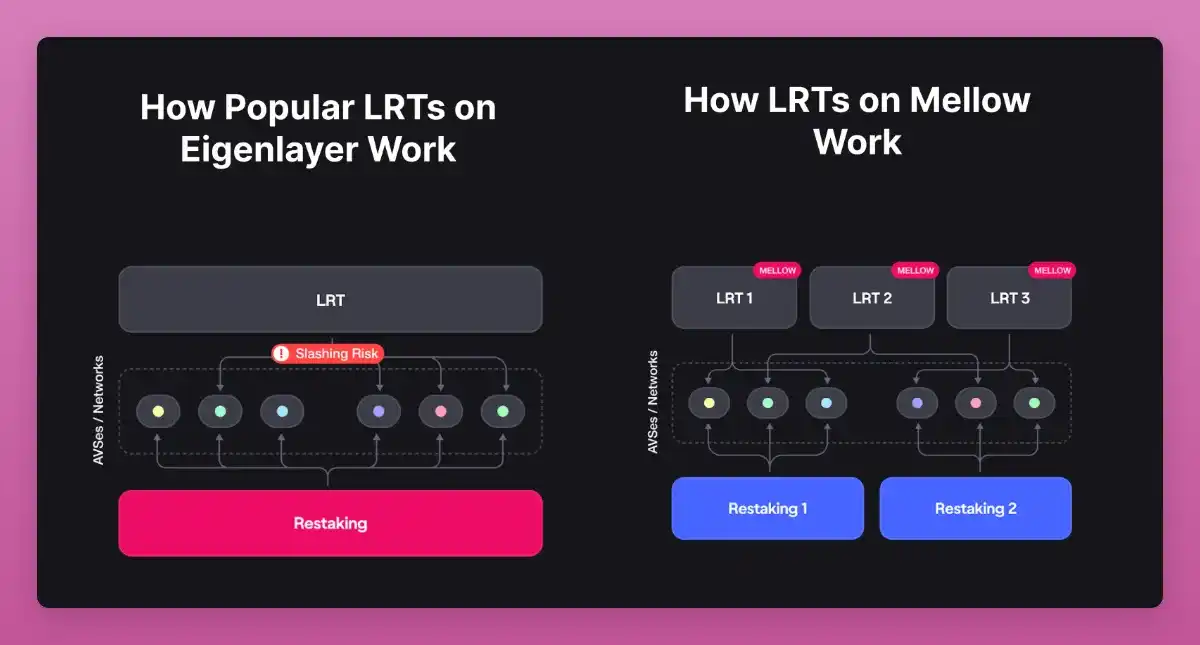

集中管理:Eigenlayer 管理將抵押的 ETH 委託給節點運營商,然後由節點運營商驗證各種 AVS。這種集中管理有助於簡化運營,但可能會導致風險捆綁,使得準確評估單一服務的風險變得更加困難。

你可以在我之前的文章中了解它是如何運作的 部落格文章 .

動態市場:Eigenlayer 提供了一個去中心化的去信任市場,讓開發人員可以使用 ETH 的池化安全性來啟動新的協定和應用程式。風險由資金池中的儲戶分擔。

削減和治理:Eigenlayer 的管理方法包括用於處理削減和獎勵的特定治理機制,這可能會提供較低的靈活性。

說實話,Eigenlayer是一個極其複雜的協議,風險和整體操作超出了我的理解範圍,哈哈。我必須收集各種來源的批評來寫這一部分。其中之一來自網路基金本身。

我對任何一方都沒有偏見,我相信 Symbiotic 和 Eigenlayer 之間的比較會引發 DeFi 極客的熱烈討論。

了解 Mellow 協定:模組化 LRT

Symbiotic 上線後最讓我驚訝的是基於 Mellow 協議的 LRT 立即上線。作為 Lido 聯盟的成員,Mellow 受益於 Lido 的營銷、整合支援和流動性引導。

作為交易的一部分,Mellow 將獎勵 Lido 1 億個 MLW 代幣(佔總供應量的 10%),這些代幣將在 TGE 後鎖定在 Lido 聯盟法人實體中。

這些代幣將遵守與團隊代幣相同的歸屬期和懸崖期條款:TGE 後有 12 個月的懸崖期,懸崖期後有 30 個月的歸屬期(條款根據回饋修改)。

聯盟提案中也提到了另外兩個好處:

“Lido 的節點運營商可以啟動自己的可組合 LRT,並通過選擇適合其需求的 AVS 來控制風險管理流程,而不是面臨 LRT 或再抵押協議的強制實施。”

“這將有助於將 Lido 的地理和技術去中心化工作擴展到以太坊驗證之外。”

合作的影響需要時間才能顯現出來,但 LDO 在 24 小時內上漲了 9%。這真是令人印象深刻!

有趣的是,在麗都合作推文發布之前,四個輕軌池之一的 $4200 萬上限已經達到。

無論如何,如果您熟悉 Etherfi 和 Renzo 等 Eigenlayers LRT,您就會知道在 Mellow 存入資金具有雙重樂趣:您可以從 Symbiotic 和 Mellow 中獲得積分。

但 Mellow 和 Eigenlayers 輕軌是不同的…

Mellow為輕軌解決了哪些問題?

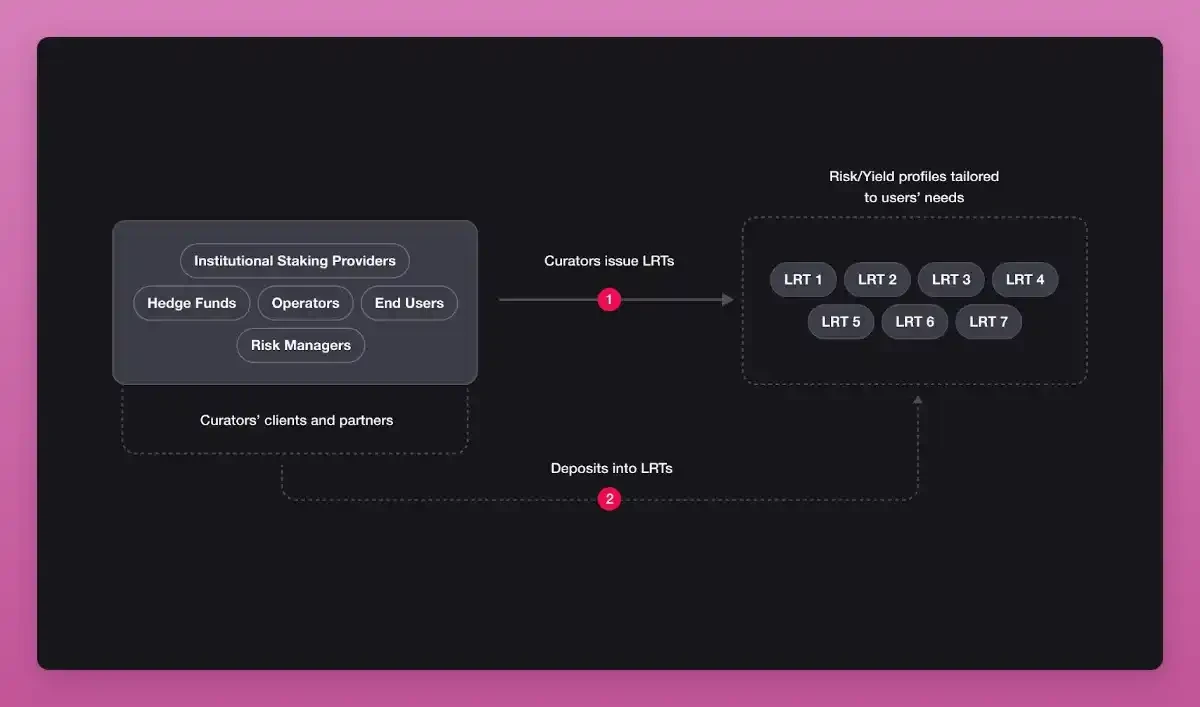

Mellow 協定允許任何人部署 LRT。對沖基金、質押服務提供者(如 Lido!),甚至我可以(理論上)。

這也意味著 LRT 數量的急劇增加,這會損害其流動性並使它們與 DeFi 協議的整合變得複雜。

然而,它也有一些優點:

多樣化的風險狀況:目前的輕軌通常迫使使用者接受統一的風險狀況。 Mellow允許多種風險調整模型,使用戶能夠選擇自己喜歡的風險敞口。

模組化基礎設施:Mellow 的模組化設計允許共享安全網路請求特定的資產和配置。風險管理者可以根據自己的需求創造高度客製化的輕軌。

智慧合約風險:透過允許模組化風險管理,Mellow 降低了智慧合約和共享安全網路邏輯中的錯誤風險,為利害關係人提供了更安全的環境。

營運商中心化:Mellow 分散了營運商選擇決策,防止中心化並確保平衡和去中心化的營運商生態系統。

LRT 週期風險:Mellow 的設計解決了因提款關閉而導致的流動性緊縮的風險。目前,提款需要 24 小時。

有趣的是,Mellow 特別提到他們可以在 Symbiotic、Eigenlayer、Karak 或 Nektar 等任何質押協議之上推出 LRT。但如果看到 Mellow 直接與 Eigenlayer 合作,我會感到非常驚訝。

然而,如果目前的 Eigenlayer LRT 協議與 Symbiotic 或 Mellow 配合使用,我不會感到驚訝。事實上,Coindesk 報導,一位接近 Renzo 和 Symbiotic 的消息人士提到,Renzo 一個月前就已經在討論與 Symbiotic 的整合。

最後,無需許可的 Mellow 金庫的一個很酷的事情是,我們可能擁有 DeFi 代幣的 LRT。想像 ENA LRT 代幣是 Symbiotic 上的流動性再抵押 ENA,用於保護 USDe 跨鏈。

這個週期在代幣經濟學上並沒有太多創新,但共生可能會讓持有 DeFi 治理代幣再次變得有吸引力。

DeFi Degen 的重新質押戰爭策略

截至撰寫本文時,Mellow 上有四個輕軌金庫,由四位獨特的管理者管理。存款限額即將達到。

Symbiotic 和 Mellow LRT 推出的時機非常完美:EtherFi S 2 積分活動將於 6 月 30 日結束,Renzo S 2 正在進行中,並且在啟用提款後,Swell 空投應該很快就會到來。

我幾乎擔心 LRT 農場空投到期後我的 ETH 該怎麼辦。得益於VC和大玩家的博弈,空投農民也能吃飽了。

目前遊戲非常簡單:存入 Symbiotic 來賺取積分,或提高風險等級並直接在 Mellow 上耕種。

請注意,由於 Symbiotics stETH 儲值限額已達到,您將無法再賺取 Symbiotic 積分,但將獲得 1.5 倍的 Mellow 積分。

空投農場遊戲可能與 Eigenlayer 的玩法類似:Mellow LRT 將融入 DeFi,我們將在 Pendle 上看到槓桿農場,以及多種借貸協議上的農場。

但我認為 Symbiotic 代幣可能會在 EIGEN 可交易之前上市。

Putiatin 在接受 Blockworks 採訪時表示,主網「對於某些網路來說最早可能在夏末」上線。這是否意味著代幣也將同時上線?

考慮到 Symbiotic 積極的合作夥伴策略,從 Eigenlayer 那裡搶走重新質押的熱度可能是明智之舉,特別是如果市場很快轉為看漲的話。

最讓我震驚的兩位合作夥伴是:The Blockless 和 Hyperlane。這兩種協議最初都與 Eigenlayer 合作作為共享安全 AVS,但它們是否正在改變聯盟?

也許 Symbiotic 承諾提供更多支援和代幣分配?我需要更多答案!

無論如何,這些重新抵押戰爭對我們空投農民來說是件好事,因為它提供了更多機會,並可能促使 Eigenlayer 比預期更早推出代幣。

共生仍處於早期階段,但早期存款流入非常積極。我目前正在 Symbiotic 和 Mellow 上耕種,但計劃在策略開放後遷移到 Pendle YT。

我相信 Pendle 的 Symbiotic YT 代幣到期日期將為我們提供有關 Symbiotic TGE 時間表的更多見解。

最後一點:卡拉克

你以為我忘記了,不是嗎?

卡拉克是個混血兒。它與 Eigenlayer 類似,但它不使用 AVS,而是將其稱為分散式安全服務 (DSS)。

Karak 也推出了自己的 Layer 2(稱為 K2),用於 DSS 的風險管理和沙箱。然而,它更像是一個測試網,而不是真正的 L2。

但 Karak 成功吸引了超過 $10 億的 TVL!為什麼?主要原因有兩個:

Karak 支援 Eigenlayer LRT:因此,農場用戶存入 LRT 的同時可以從 Eigenlayer、LRT 和 Karak 賺取積分。

Karak 已成功籌集超過 $48 百萬美元:投資者包括 Coinbase Ventures、Pantera Capital 和 Lightspeed Ventures。知名投資者的支持可望帶來高額空投。

在我的下面的帖子中了解有關卡拉克的更多信息:

自 4 月宣布以來,Karak 尚未宣布任何重大合作夥伴關係、在 Karak 上推出的著名 LRT 協議或任何獨家 DSS/AVS 合作夥伴。

我真的希望看到 Karak 得到更積極的發展,因為 Symbiotic 正在努力追趕 Eigenlayer。卡拉克需要加快腳步。

本文源自網路:Eigenlayer vs Symbiotic,重新質押戰爭開始

相關:梅林鏈創辦人Jeff:產能擴張、生息與資產互換,梅林鏈原生創新如何實現

在5月的BitcoinAsia大會上,默林鏈創辦人Jeff發表了題為《從比特幣L1到默林鏈原生創新》的演講,深入探討了默林鏈原生創新如何賦能比特幣生態。他回顧了比特幣生態的演變,並深入探討了默林鏈原生創新將如何推動比特幣生態的發展。以下為演講全文,依現場錄音整理。在2023年之前,比特幣一直被視為價值儲存的數位黃金,沒有人圍繞比特幣創造新的概念和應用。但在 2023 年中期的 Ordinals 熱潮之後,越來越多的人開始在比特幣網路上創建 NFT 相關內容,發行 BRC-20、BRC-420、ORC-20 等資產,然後是 Atomicals…