前言

交易是web3的靈魂,注意力是web3的核心資源,價格是擁擠的起點,價值是時間的終點。距離BTC減半已經一個月了,距離大家期待已久的Runes協定也已經一個月了。在此期間,出現了十多個代理平台和交易市場。減半當天,即使是一筆符文資產的代理交易,也要花費$100以上。本文以符文資產為例來分析比特幣上的資產代理(蝕刻)模型哪種機制最好?

1.符文代理遊戲平台GAS排名

下圖是史思軍整理的概述。

從程序來看,核心結論是:

-

Gas成本方面,“分流+鍊式解決方案”

-

中心化程度:鍊式(無中間位址)

-

資產聚合:鏈>分叉+鏈>分叉

-

批次連結速度:Split = Split + Chain > Chain

-

乍一看,可能有點混亂。什麼是鏈接,什麼是分裂?這又回到了符文協議本身。建議進一步閱讀: BTC減半在即,解讀Runes協定底層設計機制及局限性

1.1.符文蝕刻機制簡述

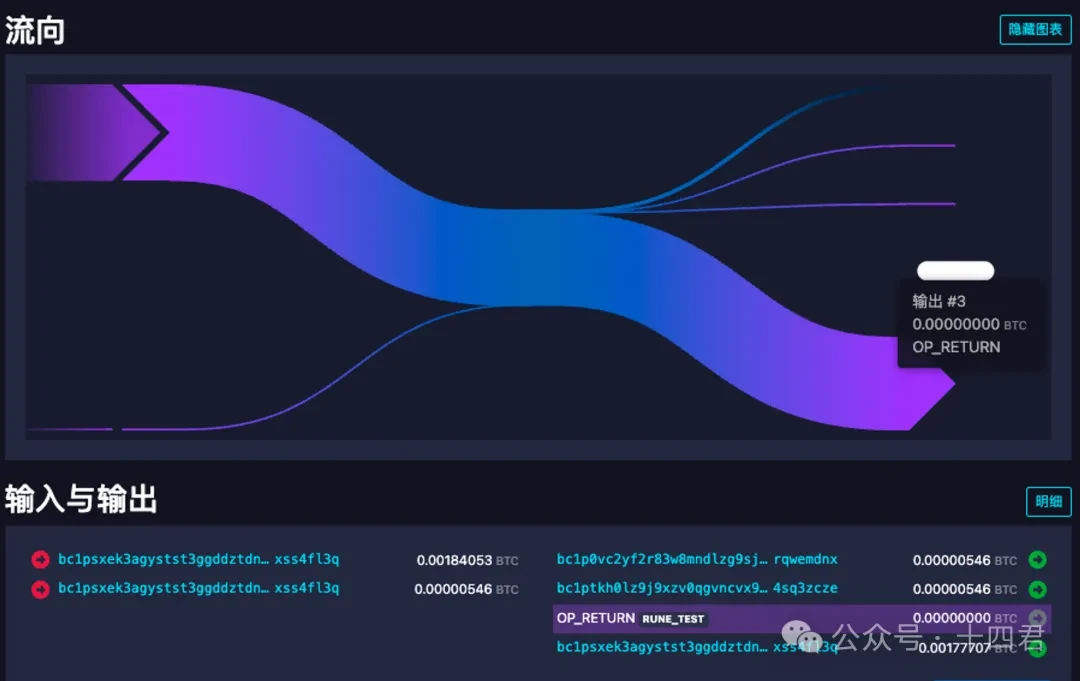

Runes採用蝕刻技術,這是一種簡單直觀的鏈上資訊記錄方式:即寫入到bitc中UTXO(未花費交易)的op-return欄位中。由於該功能在Bitcoin Core 用戶端版本0.9(14 年)中啟用,OP-RETURN 將創建一個明確的可驗證的非消耗性輸出,允許資料存在於區塊鏈上,類似於utxo 的輸出,但無法被消耗。在btc區塊鏈瀏覽器中,可以很容易看到交易附加了op-return訊息,如下圖:

可以看到,這裡的輸出#3其實是免費的。雖然它佔據了這個utxo的輸出的輸出位置,但它是一個封閉的圓形矩形,這意味著它不能被再次轉移和消費,所以它就像一個交易票據區域,它被留在比特幣的存儲空間中,可以透過交易哈希區域索引找到。細心的人可能會發現為什麼OP_RETURN後面有一個RUNE_TEST。這是具體內容解碼後的結果。點選詳情按鈕後,可以找到52554 e 455 f 54455354這樣的代碼串。同樣,細節中還有其他代碼,最後解碼後會變成一串字符,很可能是json格式,從而體現符文資產的部署、鑄造、發行等含義。

所以, 代理投注的具體機制可以概括如下: 符文只能用於代理每筆交易的一項資產。

BTC中所謂的交易成本是透過交易鏈上的資料量來體現的。代理平台的設計相當於誰能把交易中的utxos數量控製到最少,就是最優模型。我們來詳細解釋一下拆分模型和鍊式模型。

1.2 分離模型

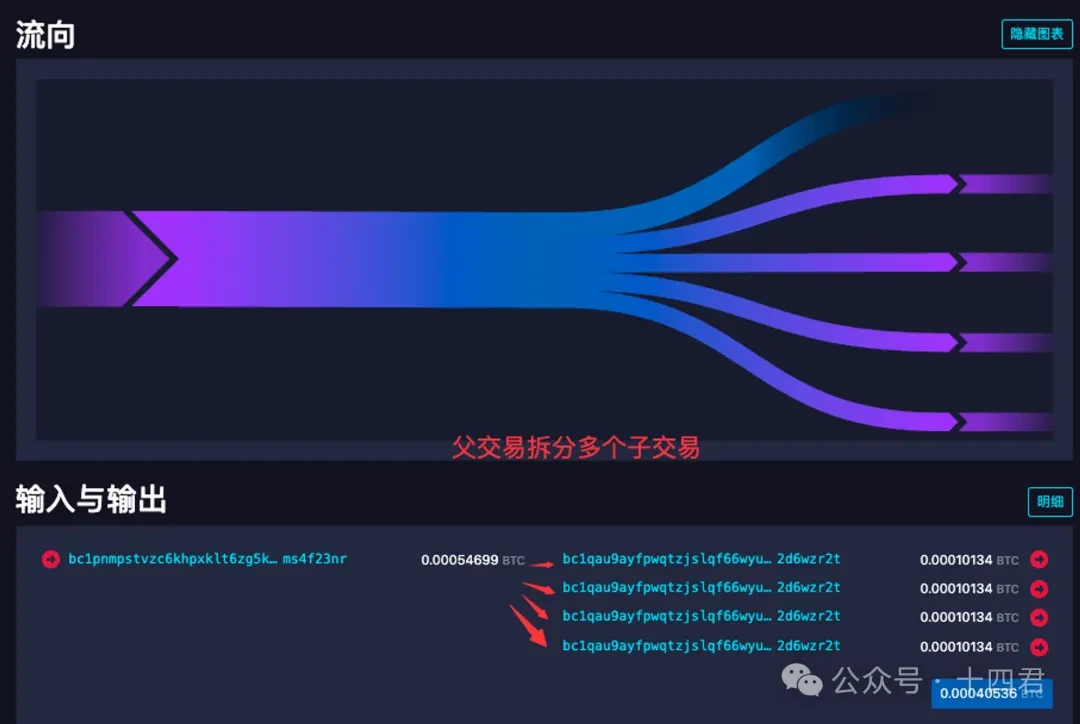

所謂拆分模型,就是在代理過程中將一筆交易拆分為多個子交易,然後每個子交易都經過資產鑄造過程。

例如tools.mempool的代理程式方案執行如下圖所示。第一筆交易會預估每筆子交易的手續費消耗,然後預留546(比特幣的普通塵埃值)+手續費金額,將其拆分為多個UTXO。在這裡您會發現它已轉移到新地址。

第二筆交易是將錢從新地址轉回用戶地址,完成代理交易,用戶也收集符文資產。

這個模型的顯著問題是,它需要先分割一筆交易,然後使用者得到一個去中心化的UTXO。所以當用戶想要下單出售時,要嘛一一下單,要嘛先合併再下單。對於大客戶來說,這會增加交易成本。另外,tools.mempool平台在分拆交易中並沒有為使用者進行代理交易,因此分拆模型中的綜合損失較高。

1.3 連鎖模式

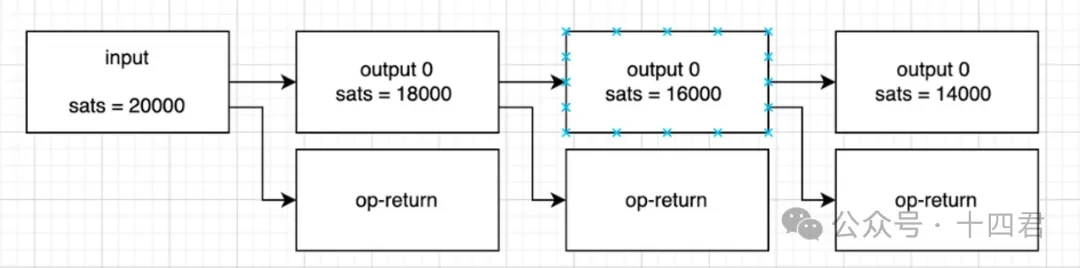

所謂的鏈就是類似下面的結構。用戶初始擁有20000聰,每筆交易都會消耗先前還在記憶體池中的交易,這也涉及多筆交易。

這裡我們可以發現最後一位s 2 t 4的帳號收取的6144聰就是平台佣金。相較於執行委託所需的3892的佣金,可以說委託平台的利潤是非常高的。

該平台是Runestone,號稱用5天時間開發出了符文代理+交易市場。事實上,從交易情況來看,該平台長期以來一直被忽視。 然而,在最初的幾天裡,它仍然產生了近 3 BTC(超過 150 萬)的交易費用 ,對於個人開發者來說是相當高的。

然而,這實際上是一筆毫無意義的費用。已經有多個平台具有開源代理程式碼。例如OKX也開源了符文代碼:完美解決了符文編解碼和代理問題。開發者可以直接引用它來建立自己的代理工具 https://github.com/okx/js-wallet-sdk.

回到鏈上,由於幾乎是第一筆交易收取手續費,後續每筆交易都是如下圖所示的一個週期進行處理,所以數據量本身其實是比較小的。

2.符文最佳代理模式:分叉+鍊式

Luminex是目前比較好的解決方案模型,可以做大規模的鑄幣。平台擁有方便使用的utxo分裂工具,採用分裂+鏈的解決方案。如下圖所示:

-

拆分時,平台會先給用戶一筆資產,不會有任何浪費。

-

若施法次數在25次以內,則放出足夠的氣體進行連續施法,然後執行施法。

-

最後,如果鑄造次數超過25次,則將分割多條鏈所需的氣體,然後執行鑄造。

雖然基礎交易費用並不比鍊式好,但它可以實現關鍵的大規模鑄造,其鏈效率可以在2個區塊的限制內完成鑄造。

2.1.為什麼要有鏈條效率指標?

這是因為BTC節點有防止DoS攻擊的機制。

在消費單一utxo的vout以及消費所在連結的過程中,記憶體池中最多會限制25筆交易。

這就是為什麼大多數大型鑄幣廠使用中間地址來消除此類限制。對於鏈來說,資產是堆積起來的,最終轉移到用戶手中。

因此,在鏈上模型中,內存池中只能同時存在25筆交易,但在分拆模型中,分拆交易上鍊後,內存池中可以放置無限量的值(因為父交易不再在內存池中,每個utxo的vout在25個限制內獨立計算)。因此,luminex作為最佳模型,不僅僅關乎最低的gas,還在於將gas保持在很低的水平,同時仍然具有大量鑄造的能力。

然而,實際上有比 luminex 更好的模型。

因為luminex的分拆交易也會單獨支付給用戶,但這個資產其實並不需要轉移給用戶,而是可以轉移到第二鏈交易的utxo。由於 Runes 有預設的資產流轉機制,因此對於 luminex 來說,這可以降低一個 utxo 的成本。

2.2. BTC手續費優化率對比

我們一直在談論成本,但我們如何衡量成本?其實很簡單。使用者通常會設定單價,類似於gasPrice,但BTC實際上完全依賴儲存資料作為數量單位,即vsize。所以我們以主根位址為例(不同的位址有不同的手續費,主根位址的手續費較低)。在這個地址的結構中:

-

每增加一個輸入,vsize 就會增加 58。

-

每增加一個輸出,vsize 就會增加 43。

-

要寫入每個 OP_RETURN,vsize 需要在 30 左右。

因此,我們可以計算出如下最佳化率

連鎖批量鑄造10筆,成本:i * 10 + o 10 +p 10 = 1310

分批薄荷 10 個,成本:i * 10 + o 10 +o 9 +p* 10 = 1697

氣體最佳化率:(1697-1310)/1697 = 22.8%

連鎖批量薄荷20筆,成本:i * 20 + o 20 +p 20 = 2620

分批鑄造 20 個,成本:i * 20 + o 20 +o 19 +p* 20 = 3437

氣體最佳化率:(3437-2620)/3437 = 23.8%

20%看似不多,但巔峰時期單次鑄造消耗100U,10批可降低成本200U。

面對高昂的代理費,希望未來能最早獲得 web3 圈份額的人,還是需要學習基礎的 Node js,從而直接運行各家公司的開源代碼(例如 OKX 開源簽名組件)上面提到的)來繞過平台收費問題。在接下來的交易市場文章中,他們甚至可以繞過多個平台的障礙,直接建立跨平台交易,甚至直接監控記憶體池直接衝上去獲利。

三、總結

Runes資產協議在一個月前發行,但遺憾的是沒有突破10億美元的門檻。另據報道,Ordinals 和 Runes 創辦人 Casey 希望在切腹上進行即時聊天。

但最根本的是,代理博弈和市場這兩個生態核心基礎設施還不完善,導致散戶參與成本過高,且缺乏機構參與的生態運作。

首先,目前出現的平台要嘛收費高,要嘛功能不全。 例如,符文石雖然鏈上成本較低,但其 Gas 估算不準確,容易導致最後一筆交易的損失。隨著上鍊的不確定性,它將逐漸退出市場。

此外,目前的代理模式仍然忽略了用戶和交易本身的真實需求。

每個受到打擊的資產往往都需要更快的轉出,但在市場初期,當價格波動較大、BTC 極度擁擠時,其實除了專案方本身的市場行為外,不會出現受到過多的大規模資產需求衝擊。也就是說,擁有如此大資金衝擊1000資產的人,也是有能力做到的。該平台的核心用戶是散戶投資者。因此,鏈條式雖然成本低,但不適合最早階段。在高速波動的定價中,在市場缺乏分拆工具的情況下,1筆交易中鍊式產生的20個以上的組合會增加交易掃蕩的門檻。最後,本文是關於BTC上資產的代理機制的。後續將會有關於交易市場模型的文章,可適配(BRC 20、Ordinals、Atomical、Runes)等新資產的交易模式,敬請關注,不要錯過。

參考:

符文分裂產生開源程式碼:https://github.com/okx/js-wallet-sdk

Ruens協議官方原始碼:https://github.com/ordinals/ord

本文來自網路:BTC上最好的資產代理模型是什麼?