原文作者:馬塔‧安德拉德、Tanay Ved

原文翻譯:魯夫、前瞻新聞

要點:

-

市場成長:穩定幣市場從2020年的不到$100億成長到今天的超過$1600億,其中USDT和USDC做出了巨大貢獻。

-

使用與採用:穩定幣廣泛用於交易,轉帳規模受區塊鏈交易費用影響。截至4月份,調整後的每週轉帳金額超過$500億。

-

全球實用性:以太坊上的 USDC 在香港證券交易所 (HKSE) 和倫敦證券交易所 (LSE) 交易時間內表現溫和。相比之下,Tron 上的 USDT 顯示出更高且分佈更均勻的交易活動。

介紹

美元長期以來一直是世界儲備貨幣。然而,隨著中國、巴西和俄羅斯等金磚國家探索國際貿易的替代方案,以及各國央行將其儲備多元化到黃金等資產以取代美國國債,這一地位正在受到挑戰。相較之下,穩定幣(在區塊鏈上發行並由法定貨幣、現金等價物或加密資產支持的數位代幣)的出現正在推動整個金融生態系統對美元和國債的需求。

穩定幣不僅對美國至關重要,而且對美元匱乏的經濟體和麵臨貨幣不穩定或金融服務取得機會有限的新興市場也至關重要。目前市場規模已超過驚人的$1600億,為消費應用和跨境支付等商業應用提供多種穩定幣和基礎設施支持,而美國國債穩定幣需求僅落後於前15個國家,超過世界上絕大多數國家。

在本週的網路狀況中,我們評估了穩定幣的成長和使用模式,並透過我們新開發的儀表板提供了對穩定幣的廣泛而深入的分析。

概述:穩定幣的多樣性和擴張

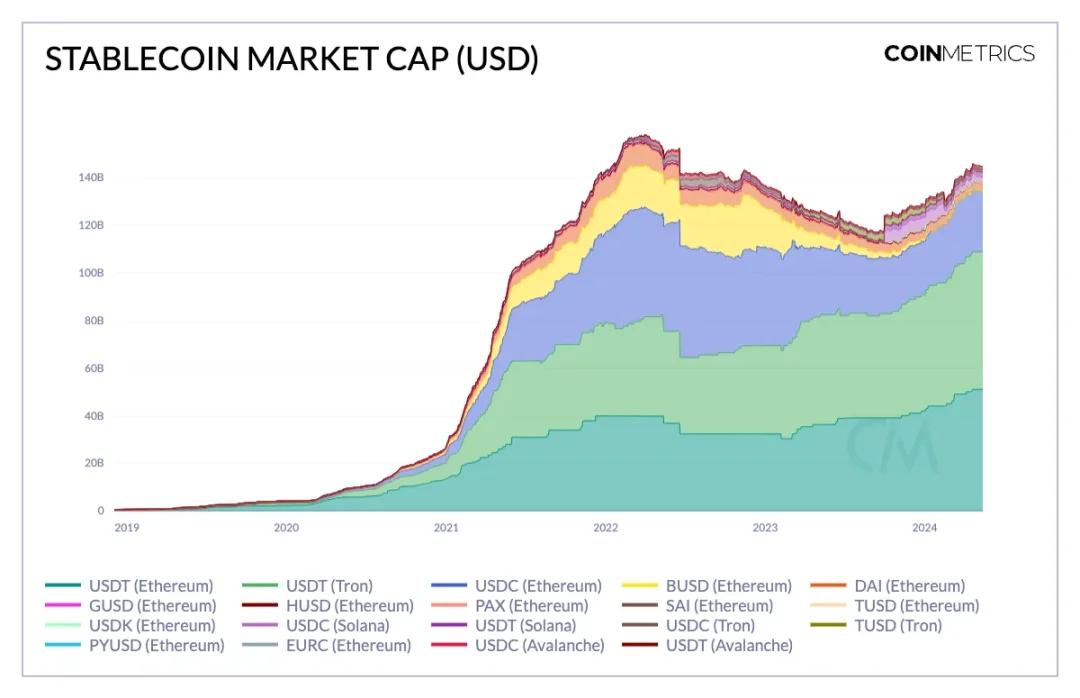

穩定幣正逐漸獲得全球影響力,總市值從2020年的不到$100億成長到如今的超過$1600億。儘管2023年穩定幣供應量因央行緊縮政策導致的流動性緊縮以及Terra Luna崩盤的連鎖反應而導致穩定幣供應量下降,但近期的上漲可能反映了對加密資產的新需求,這得益於比特幣現貨ETF的推出在美國。

Tether 發行的法幣支持的穩定幣 USDT 繼續佔據主導地位,以太坊上流通著 $510 億(44%),Tron 網路上流通著 $580 億(52%),其餘則在 Solana 和 Avalanche 上流通。 Tether 2024年第一季報告顯示,淨利為$45.2億,季減。這項令人印象深刻的壯舉凸顯了Tether 和Circle 等穩定幣發行商商業模式的優勢,這些發行商發行由美國國庫券和現金等低風險資產儲備支持的代幣,同時也持有比特幣或黃金等可產生收益的投資。

截至2024 年3 月,Tether 和Circle 分別持有$100 億美元和$740 億美元美國國債作為其儲備的一部分,其中Tether 的持股由Cantor Fitzgerald 持有,Circle 的持股由貝萊德透過貨幣市場基金管理。

來源:Coin Metrics Network Data Pro

雖然離岸實體Tether 利用了美國監管的模糊性,去年給Circle 帶來了挑戰,但USDC 在2024 年取得了良好的開局。鏈擴張例如 Solana 和以太坊 Layer 2,增加了其市場影響力和流動性。此外,Circles 與 BlackRocks BUIDL 代幣化基金的整合允許投資者將其股票轉換為 USDC,這可能會擴大 USDC 生態系統並推動更廣泛的採用。

穩定幣市場仍以 USDC 和 USDT 等法幣抵押產品為主,滿足了對美元掛鉤資產的廣泛需求。老牌發行人的成功吸引了一波備受矚目的新進者,例如 PayPal 在以太坊上發行的 PYUSD。由一籃子加密資產和現實世界資產 (RWA) 抵押的加密穩定幣,例如 MakerDAO 的 DAI,也受到了關注。此外,像 Ethena 的 USDe 這樣的合成或演算法穩定幣已經出現,它們使用動態對沖策略來保持與美元掛鉤,而不需要超額抵押。這一類別還包括由 DeFi 協議發行的穩定幣,這些協議已成為其商業模式的核心,例如 Aave 的 GHO 和 Curve 的 crvUSD。這些不同的穩定幣涵蓋了一系列儲備支持的模型,每種模型都有自己獨特的風險和回報特徵。

來源:Coin Metrics Network Dats Pro(註:此圖表不包括以太坊第 2 層發行的穩定幣)

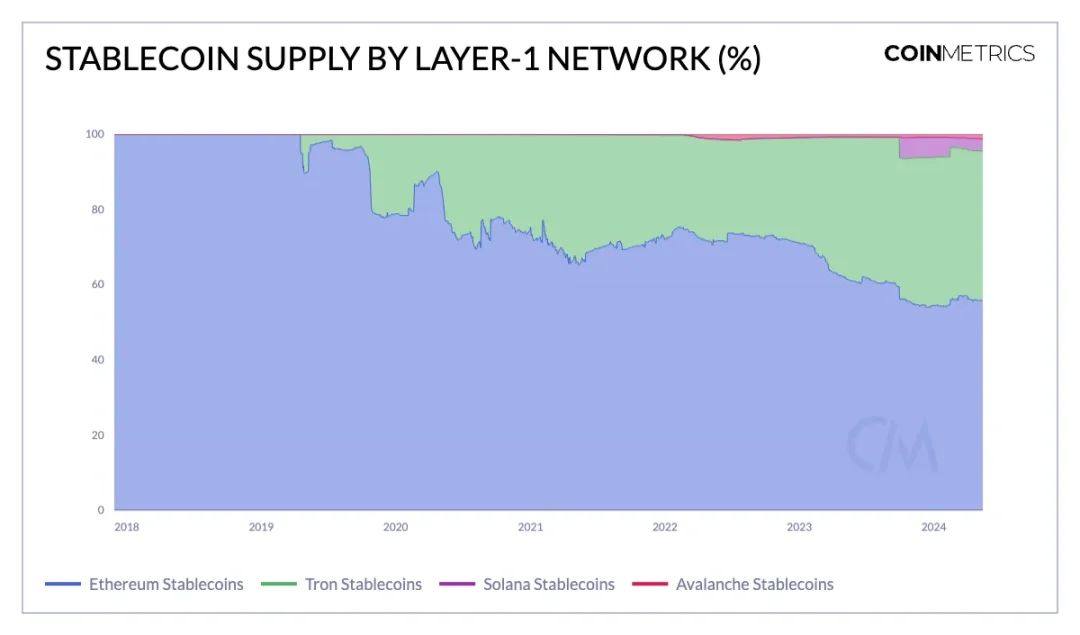

目前,最大的穩定幣流通市場(55%,$810億流通供應量)在以太坊上。採用最廣泛、流動性最強的穩定幣很早就在以太坊上獲得了關注,利用其安全性和圍繞以太坊虛擬機(EVM)生態系統的龐大開發者基礎來加深其網路效應。

Tron 在穩定幣市場上確立了強勢地位,佔據了 39% 的市場份額,而 Solana 和 Avalanche 等其他穩定幣也在取得進展。 Solana 等鏈上的交易速度更快,交易費用更低,這使其對高頻和低價值的穩定幣用例具有吸引力,例如 Stripe 最近發布的公告中透露的支付系統。同樣,以太坊 Layer 2(例如 Arbitrum 和 Base)也看到了穩定幣的成長,因為較低的費用促使用戶活動群體轉向這些可擴展性解決方案。

穩定幣採用的特點

雖然穩定幣的繁榮是顯而易見的,但圍繞其使用和採用的性質仍然存在一些問題。例如,穩定幣在多大程度上促進了實體經濟價值?穩定幣是作為價值儲存手段還是用於交易目的?穩定幣轉帳的典型規模是多少,服務哪些人?雖然這些問題很難給出明確的答案,但區塊鏈數據的透明度可以幫助我們更好地了解穩定幣活動的特徵。

來源:Coin Metrics Network Data Pro

4月份,每週調整後不同穩定幣地址之間的轉帳量超過$500億。這次活動的48% 來自以太坊和Tron 上的USDT,而DAI 也在4 月19 日創下了$220 億轉帳量的記錄。效用。

當查看相對於穩定幣流通供應量的轉帳量時,我們可以更了解穩定幣的流通速度或週轉率。然而,在正確的背景下解釋這個指標很重要。 Tron 上的 USDC 顯示出最高的速度,這可能是由於 Circle 決定逐步取消對其的支持,這減少了供應,但增加了 USDC 向其他區塊鏈的轉移。

雖然供應量有所下降,但由於強大的鏈上足跡和 DAI 儲蓄率(DSR)(一種有效充當存入 DAI 儲蓄帳戶的智能合約),DAI 顯然已達到峰值速度,使用量持續增加。 MakerDAO 治理經常實施策略調整以推動 DAI 使用,例如最近 DSR 賺取的利息增加。以太坊上的 USDC 和 Tron 上的 USDT 目前的速度相似,而 USDC 在 Avalanche、Solana 和 Layer 2 等網路上的交易量可能會更大。

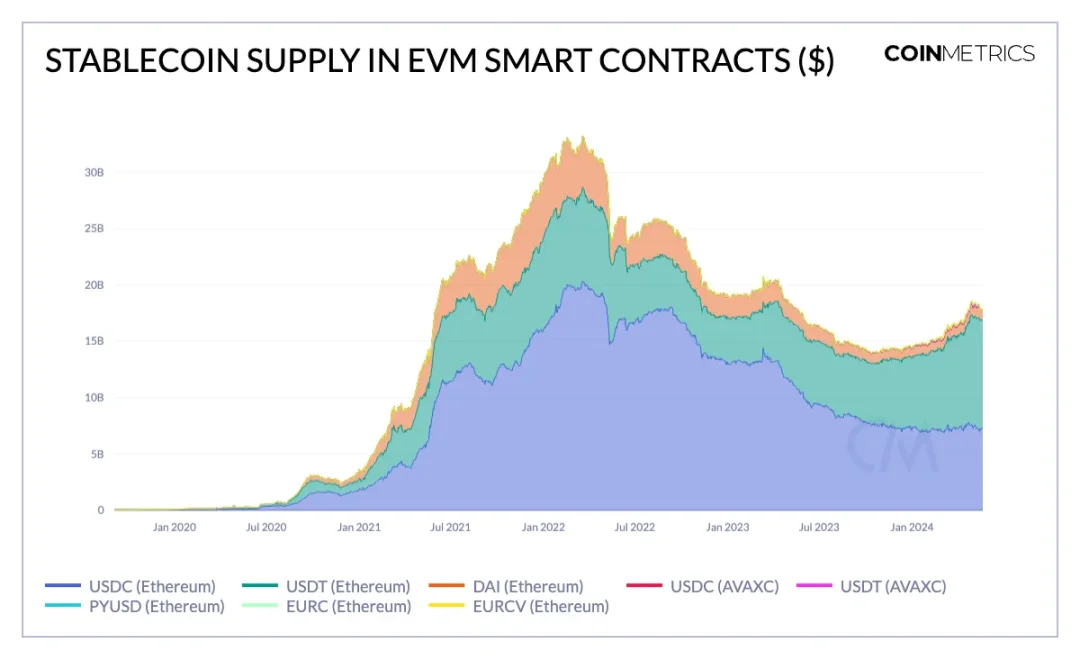

來源:Coin Metrics Network Data Pro

我們也可以透過查看智慧合約和外部帳戶(EOA)持有的供應來判斷穩定幣作為價值儲存或鏈上使用的程度。例如,雖然EOA 持有$41 億美元的USDT(以太坊),但自2023 年1 月以來,儲存在智慧合約中的USDT 數量增加了一倍多,達到$96 億美元。 $23 億美元的智能合約。這表明,除了作為價值儲存或對沖通膨之外,穩定幣在促進去中心化金融應用等公鏈基礎設施上的交易方面也發揮著越來越重要的作用。

來源:Coin Metrics Network Data Pro

穩定幣的轉移價值中位數有助於了解典型的轉移規模。該指標很大程度上受到發行區塊鏈的費用和交易能力的影響。例如,以太坊上的 USDC 和 USDT 轉帳金額中位數最高,平均每次轉帳 $500。另一方面,Tron 上 USDT 的交易規模中位數為 $230,Solana 上的穩定幣轉帳金額最小,顯示高頻、低金額轉帳盛行,這得益於 Solana 交易費用低至 $0 .01.

穩定幣活動的時間特徵

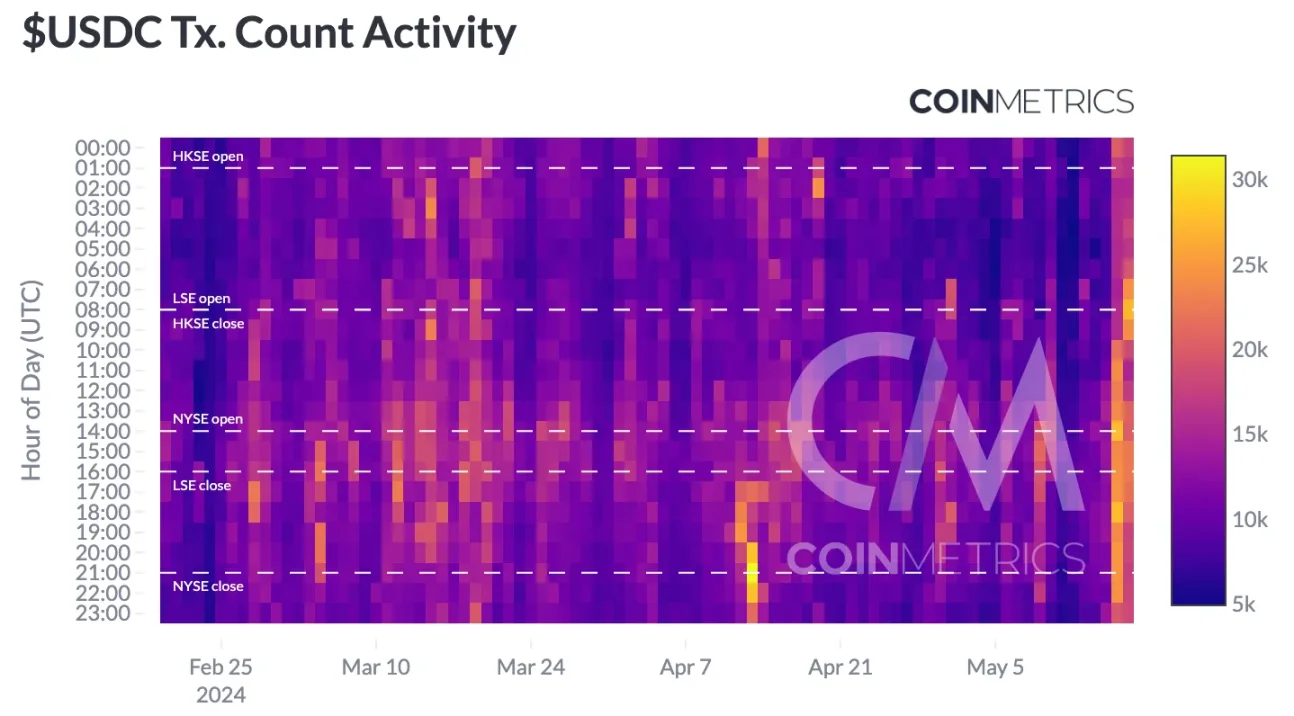

穩定幣最重要的價值主張之一是其全球效用,可實現 24/7 的價值轉移。我們過去對穩定幣地域優勢的分析表明,北美和西歐傾向於使用 USDC,而 USDT 交易量主要在亞洲、非洲和拉丁美洲。然而,使用 Coin Metrics ATLAS 1 小時交易數據,我們還可以辨別活動的時間模式,揭示活動最活躍的時間。

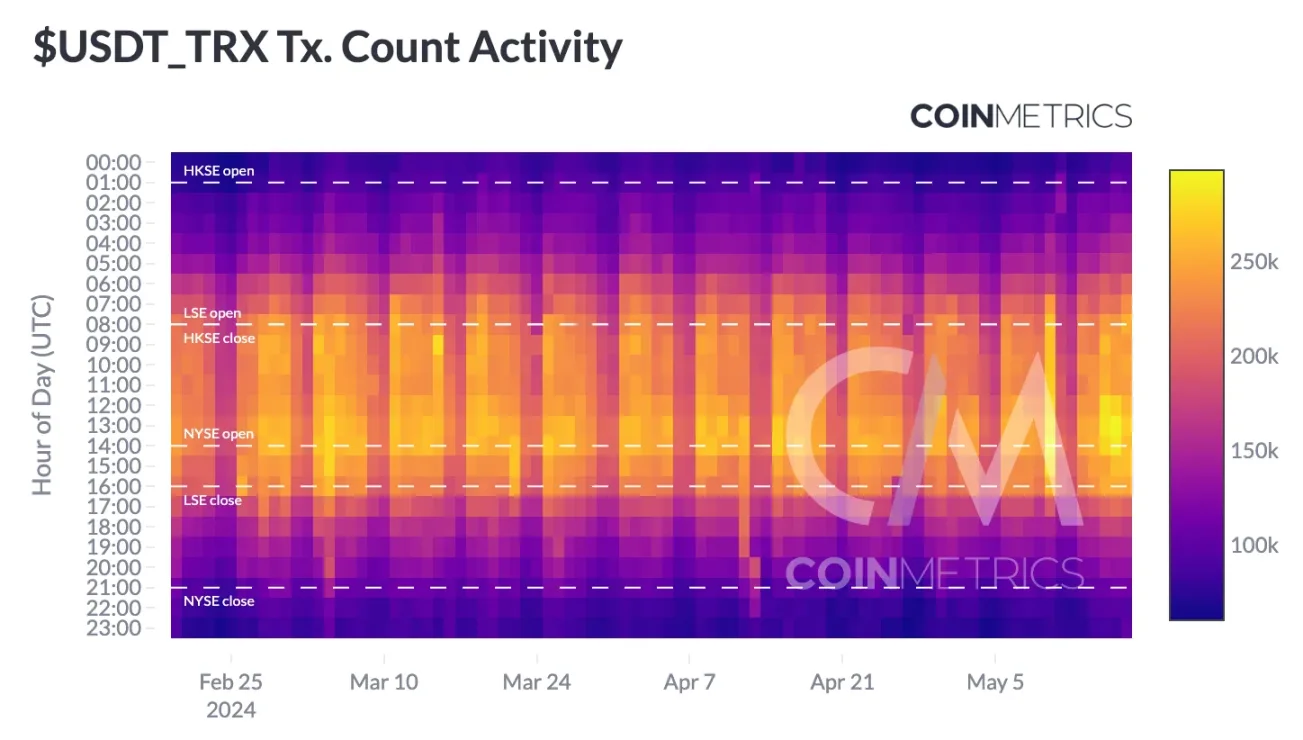

資料來源:Coin Metrics ATLAS、Coin Metrics 穩定幣儀表板

熱圖顯示了過去 3 個月內以太坊上 USDC 和 Tron 上 USDT 的每小時交易活動,與主要股市交易時間重疊。 USDC 的活動似乎相對分散,香港證券交易所 (HKSE) 和倫敦證券交易所 (LSE) 交易時間內的活動較為溫和。最突出的高峰出現在紐約證券交易所(NYSE)開盤和收盤時,顯示其在美國市場的影響力較強。

資料來源:Coin Metrics ATLAS、Coin Metrics 穩定幣儀表板

另一方面,Tron 上的 USDT 交易活動明顯更大,而且分佈似乎更均勻。 USDT交易活動集中度自港交所開市以來逐漸提高,並在倫敦證券交易所交易時間內持續增加,直到紐約證券交易所收盤。值得注意的是,過去一週這兩種穩定幣的交易活動都更加集中。

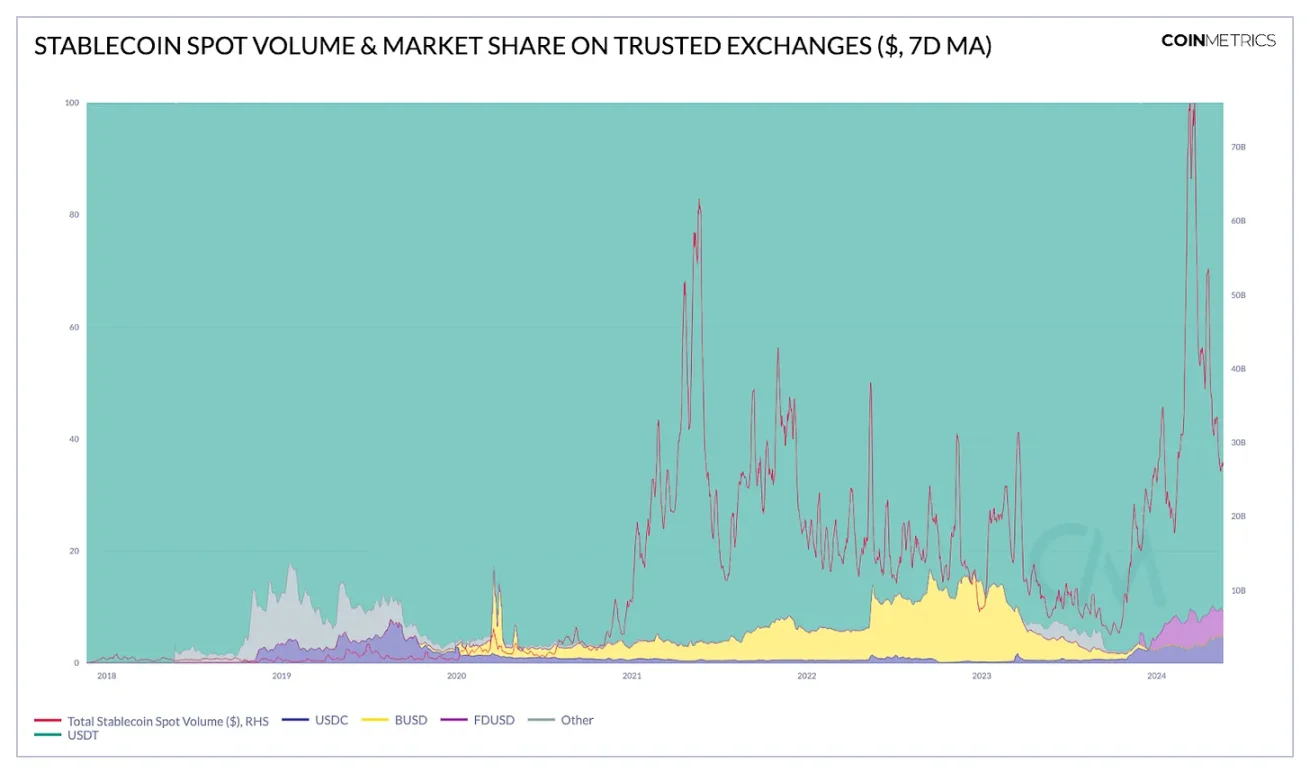

在中心化和去中心化交易所中的作用

穩定幣作為數位資產交易的主要基礎貨幣,在傳統現貨和衍生性商品交易所以及去中心化交易所(DEX)中發揮巨大作用。 2024 年 3 月,穩定幣為可信任中心化交易所的現貨交易量(7 天平均值)增加了 $750 億。目前,USDT 現貨交易量為 90%,USDC 和 FDUSD 各為 5%,而 BUSD 市佔率則有所萎縮。

香港數位資產託管機構First Digital Trust Limited發行的穩定幣First Digital USD(FDUSD)在幣安上獲得了顯著的市場份額和流動性。隨著Coinbase International的上線,USDC相關交易對的市場存在度和流動性也得到了提升,現貨市佔率從10月的0.6%上升到如今的近5%。

來源:Coin Metrics 市場數據

儘管穩定幣的交易量低於傳統法幣,但它們是 DEX 流動性池、Layer 1 和 Layer 2 交易活動的重要組成部分。 Uniswap v3s ETH-USDC 市場和 Curve Finances 3 Pool 穩定幣流動性池促進了相當一部分鏈上交易。與傳統交易所相比,USDC 在 DEX 上的市佔率為 45%,而 USDT 的市佔率最近已升至 42%。

來源:Coin Metrics DEX 市場數據

綜上所述

穩定幣正在成為全球金融體系的重要組成部分,促進交易並作為價值儲存手段。它們的採用模式受到區塊鏈交易費用的影響,凸顯了它們在跨境支付和 DeFi 應用中的有用性。隨著穩定幣的發展,其在金融領域的重要性將不斷擴大。

本文源自網路:Coin Metrics:解碼穩定幣採用特徵

簡而言之,比特幣鯨魚在減半事件之前進行了深入分析。儘管市場情緒悲觀,鯨魚仍在累積比特幣。鯨魚的行為表明,在減半後供應減少的預期中,鯨魚的前景看漲。隨著比特幣(BTC)社群預計即將到來的減半事件,加密貨幣鯨魚行為——持有大量比特幣的投資者——受到了密切關注。分析師和市場觀察家渴望了解這些主要參與者如何在歷史上影響比特幣價格和市場動態的里程碑之前就定位自己。儘管情勢看跌,鯨魚仍在購買 CryptoQuant 和 Santiment 等區塊鏈分析平台的最新數據,這些數據揭示了鯨魚活動的顯著變化。根據 CryptoQuant 的一條推文,鯨魚的比特幣累積有所增加,這表明那些預計減半後供應緊張的人看漲前景...