Một cái nhìn về báo cáo của Bộ Tài chính Hoa Kỳ về tài sản tiền điện tử và thị trường trái phiếu kho bạc

Bản dịch gốc: Pzai, Foresight News

Xu hướng tăng trưởng và sử dụng tài sản tiền điện tử

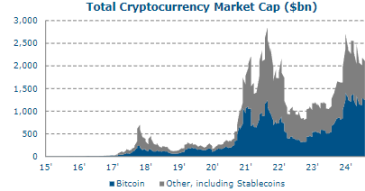

Tài sản tiền điện tử đã trải qua sự tăng trưởng nhanh chóng, mặc dù từ một cơ sở nhỏ. Sự tăng trưởng đến từ cả bản địa mật mãcác loại tiền tệ như Bitcoin và Ethereum, và từ các loại tiền ổn định.

Biểu đồ vốn hóa thị trường tiền điện tử

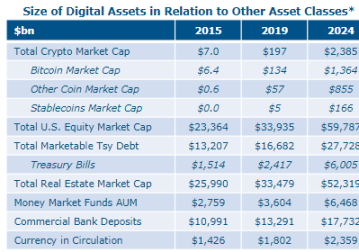

Việc áp dụng tiền điện tử của các hộ gia đình và ngành công nghiệp cho đến nay vẫn chỉ giới hạn ở việc nắm giữ tài sản tiền điện tử cho mục đích đầu tư, vốn hóa thị trường tài sản tiền điện tử vẫn ở mức thấp so với các tài sản tài chính và vật chất khác và tăng trưởng cho đến nay dường như không làm giảm nhu cầu đối với chứng khoán Kho bạc. Các trường hợp sử dụng tài sản tiền điện tử đang phát triển, nhưng sự quan tâm chủ yếu theo hai hướng: Công dụng chính của Bitcoin dường như là một kho lưu trữ giá trị trong thế giới DeFi, hay còn gọi là "vàng kỹ thuật số". Sự quan tâm đầu cơ dường như đã đóng một vai trò nổi bật trong sự tăng trưởng của tiền điện tử cho đến nay. Thị trường tài sản tiền điện tử đang nỗ lực tận dụng công nghệ blockchain và sổ cái phân tán (DLT) để phát triển các ứng dụng mới và cải thiện cơ sở hạ tầng thanh toán và bù trừ của thị trường tài chính truyền thống.

Quy mô của tài sản tiền điện tử so với các loại tài sản khác

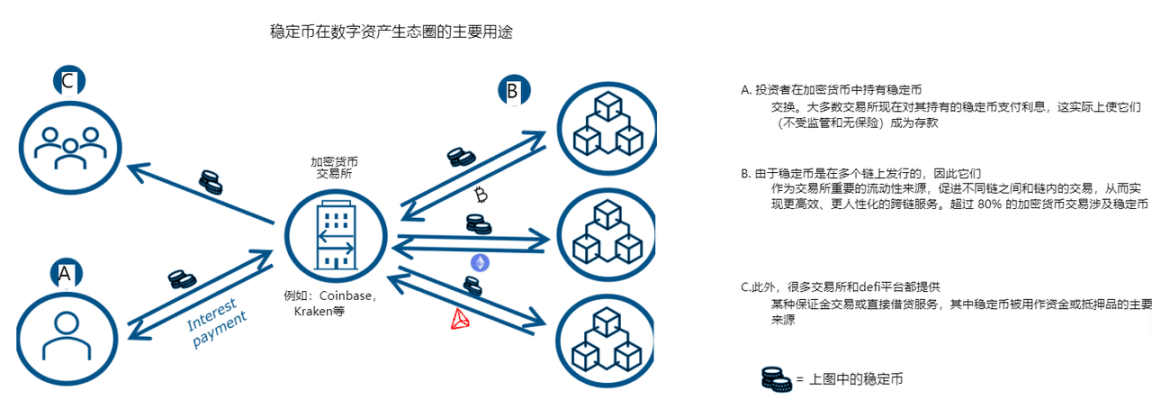

Stablecoin

Stablecoin là loại tiền điện tử được thiết kế để duy trì giá trị ổn định, thường bằng cách liên kết giá trị của loại tiền này với một nhóm tài sản thế chấp cơ bản. Trong những năm gần đây, khi thị trường tài sản tiền điện tử phát triển, việc sử dụng nó đã tăng nhanh chóng, bao gồm nhu cầu tăng đối với tài sản tiền điện tử có đặc điểm giống tiền mặt ổn định và chúng đã trở thành tài sản thế chấp hấp dẫn để cho vay trên các mạng DeFi. Mặc dù có nhiều loại stablecoin khác nhau, nhưng stablecoin được hỗ trợ bằng tiền pháp định đã tăng trưởng đáng kể nhất. Thị trường tài sản tiền điện tử hiện có hơn 80% giao dịch tiền điện tử liên quan đến stablecoin.

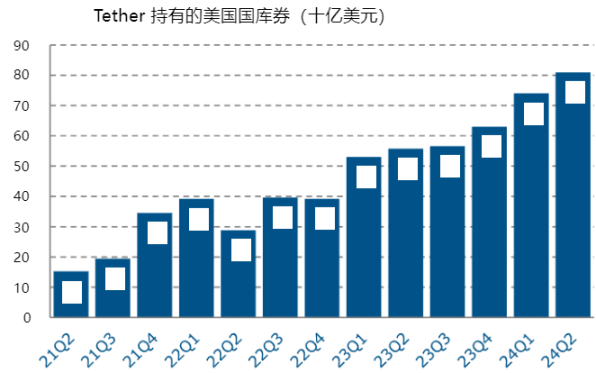

Các loại tiền ổn định phổ biến nhất trên thị trường hiện nay là các loại tiền ổn định được hỗ trợ bằng tiền pháp định, với phần lớn tài sản thế chấp này ở dạng trái phiếu kho bạc và các giao dịch repo được hỗ trợ bằng Kho bạc. Chúng tôi ước tính rằng tổng cộng $120 tỷ tài sản thế chấp bằng tiền ổn định được đầu tư trực tiếp vào trái phiếu kho bạc. Trong ngắn hạn, chúng tôi kỳ vọng quy mô của thị trường tiền ổn định, cũng như quy mô chung của thị trường tài sản kỹ thuật số, sẽ tiếp tục tăng trưởng và các lựa chọn chính sách và quy định trung hạn sẽ quyết định số phận của loại tiền tệ tư nhân này. Lịch sử cho thấy các loại tiền tệ tư nhân không đáp ứng các yêu cầu đảm bảo chất lượng quốc gia có thể dẫn đến bất ổn tài chính và do đó rất không mong muốn.

Phân tích nhu cầu

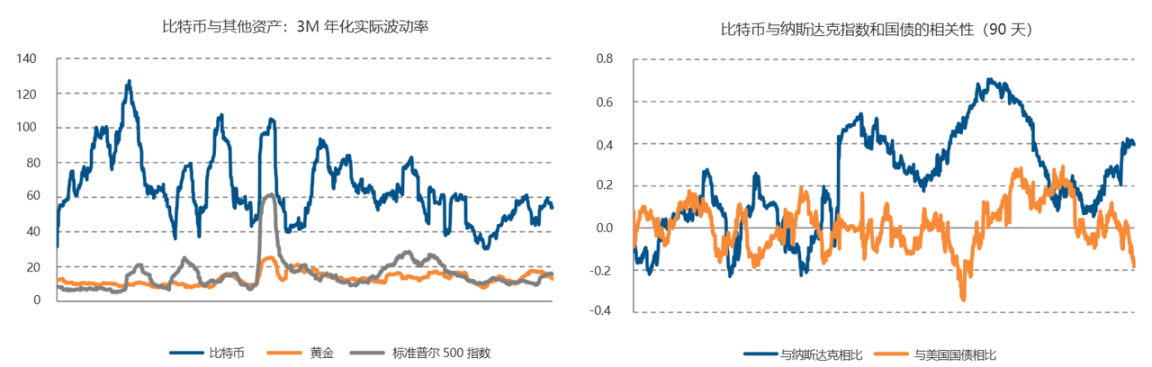

Trong những năm gần đây, giá của các tài sản tiền điện tử bản địa như Bitcoin đã tăng đáng kể, nhưng tính biến động vẫn ở mức cao. Kể từ năm 2017, Bitcoin đã trải qua bốn lần điều chỉnh giá lớn. Cho đến nay, thị trường tài sản kỹ thuật số đã hạn chế quyền truy cập vào các công cụ phòng ngừa rủi ro hoặc trú ẩn an toàn truyền thống như trái phiếu kho bạc. Sự hỗ trợ của các tổ chức đối với Bitcoin đã tăng lên trong những năm gần đây (như BlackRock ETF, MicroStrategy) và tài sản tiền điện tử đã hoạt động như các tài sản có tính biến động cao. Khi giá trị thị trường của tài sản kỹ thuật số tăng lên, nhu cầu về trái phiếu kho bạc có thể tăng lên và tồn tại như một công cụ phòng ngừa rủi ro và một tài sản trú ẩn an toàn trên chuỗi.

Mã thông báosự hóa thành

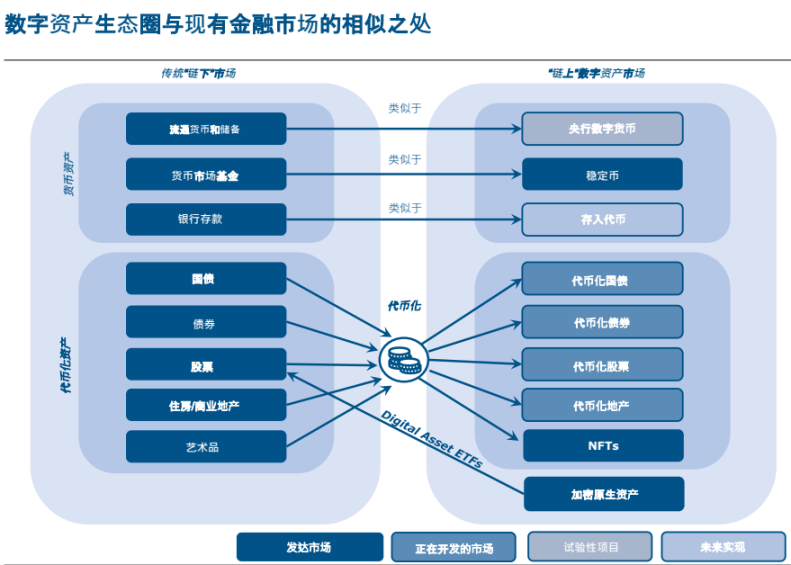

Điểm tương đồng giữa hệ sinh thái tài sản kỹ thuật số và thị trường tài chính truyền thống

Token hóa là quá trình thể hiện quyền dưới dạng mã thông báo kỹ thuật số trên nền tảng có thể lập trình như sổ cái phân tán/chuỗi khối. Token hóa có tiềm năng giải phóng lợi ích của sổ cái có thể lập trình, có thể tương tác với nhiều loại tài sản tài chính truyền thống hơn. Các tính năng và lợi thế chính của token hóa là:

-

Lớp dịch vụ cốt lõi: Tài sản được mã hóa tích hợp “lớp cốt lõi” chứa thông tin về tài sản và quyền sở hữu với “lớp dịch vụ” quản lý các quy tắc chuyển nhượng và thanh toán.

-

Hợp đồng thông minh: Mã hóa giúp tự động hóa khả thi thông qua các hợp đồng thông minh tự động thực hiện giao dịch và cho phép chuyển giao tài sản và yêu cầu bồi thường khi trướcbất chấpđiều kiện đã được đáp ứng.

-

Thanh toán nguyên tử: Mã hóa đơn giản hóa việc thanh toán bằng cách đảm bảo rằng tất cả các phần của giao dịch diễn ra đồng thời giữa tất cả các bên liên quan, do đó đơn giản hóa việc thanh toán, giảm rủi ro thanh toán không thành công và cải thiện độ tin cậy của việc thanh toán.

-

Khả năng kết hợp: Có thể kết hợp nhiều tài sản mã hóa khác nhau để tạo ra các sản phẩm tài chính phức tạp và sáng tạo hơn, cung cấp các giải pháp có khả năng tùy chỉnh cao cho việc quản lý và chuyển nhượng tài sản.

-

Quyền sở hữu theo phần: Tài sản được mã hóa có thể được chia thành các phần nhỏ hơn, dễ truy cập hơn.

Lợi ích của việc mã hóa vượt xa và độc lập với các tài sản tiền điện tử gốc như Bitcoin và công nghệ blockchain công khai, không cần cấp phép mà chúng phổ biến.

Một số thị trường (như thanh toán quốc tế hoặc repo) sẽ thấy được lợi ích tiềm năng lớn và ngay lập tức từ việc mã hóa, trong khi các thị trường khác sẽ thấy được lợi ích gia tăng. Tuy nhiên, để hiện thực hóa tiềm năng này, cần có một sổ cái thống nhất hoặc ít nhất là một tập hợp các sổ cái tích hợp, có khả năng tương tác cao hoạt động liền mạch với nhau. Các sổ cái này cũng sẽ cần được phát triển với sự hỗ trợ của các ngân hàng trung ương và sự tin tưởng mà họ cung cấp.

Mã hóa trái phiếu kho bạc

Việc mã hóa trái phiếu kho bạc Hoa Kỳ là một xu hướng tương đối mới và hầu hết các dự án vẫn chưa được mở rộng; một số sáng kiến công và tư đáng chú ý đang được tiến hành như sau:

-

Quỹ Kho bạc Tokenized: Cho phép các nhà đầu tư có được trái phiếu Kho bạc dưới dạng tokenized trên blockchain. Hoạt động của nó tương tự như ETF Kho bạc hoặc MMF của chính phủ theo nhiều cách.

-

Tokenized Treasury Repo Project: Tokenized Treasury bonds allow for instant, 24/7 settlement and trading, potentially paving the way for more timely intraday repo transactions.

-

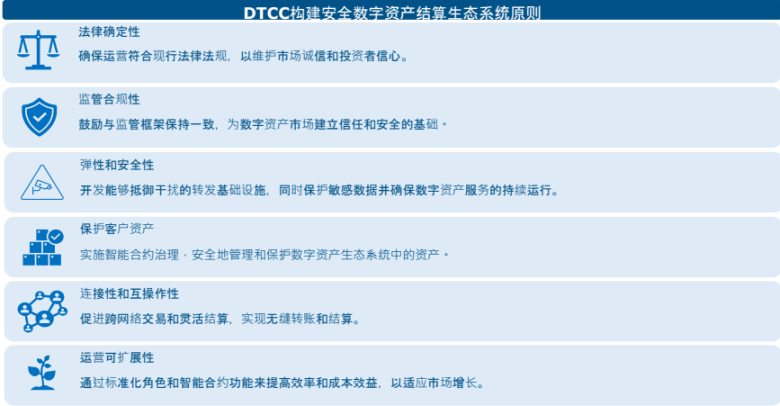

Các dự án thí điểm đang được DTCC và các bên khác triển khai: Một số bên tham gia thị trường tư nhân và công cộng đang tiến hành các dự án thí điểm sử dụng mã thông báo để hợp lý hóa các khoản thanh toán và thanh toán chứng khoán.

Những lợi thế tiềm năng chính của việc mã hóa kho bạc là:

-

Cải tiến trong việc thanh toán và bù trừ: Kho bạc được mã hóa cho phép "thanh toán nguyên tử" hợp lý hơn, trong đó tất cả các phần của giao dịch liên quan đến Kho bạc được thanh toán đồng thời giữa tất cả các bên, giảm rủi ro thanh toán không thành công

-

Quản lý tài sản thế chấp được cải thiện: Các hợp đồng thông minh được lập trình trực tiếp vào kho bạc được mã hóa cho phép quản lý tài sản thế chấp hiệu quả hơn, bao gồm cả việc chuyển giao tài sản thế chấp được lập trình sẵn khi đáp ứng các điều kiện đặt trước.

-

Cải thiện tính minh bạch và trách nhiệm giải trình: Sổ cái bất biến có thể tăng tính minh bạch trong hoạt động của thị trường Kho bạc, giảm sự thiếu minh bạch và cung cấp cho các cơ quan quản lý, đơn vị phát hành và nhà đầu tư cái nhìn sâu sắc hơn theo thời gian thực về hoạt động giao dịch

-

Khả năng kết hợp và đổi mới: Khả năng kết hợp các tài sản mã hóa khác nhau có thể dẫn đến việc tạo ra các sản phẩm và dịch vụ tài chính mới có khả năng tùy chỉnh cao dựa trên Kho bạc Hoa Kỳ, chẳng hạn như các sản phẩm phái sinh và sản phẩm có cấu trúc.

-

Tăng tính bao hàm và nhu cầu: Việc mã hóa có thể giúp trái phiếu kho bạc dễ tiếp cận hơn với nhiều nhà đầu tư hơn, bao gồm các nhà đầu tư bán lẻ nhỏ và những người ở các thị trường mới nổi.

-

Tăng tính thanh khoản: Việc mã hóa có tiềm năng tạo ra các chiến lược đầu tư và giao dịch mới thông qua tích hợp liền mạch và logic có thể lập trình, và trái phiếu kho bạc được mã hóa có thể được giao dịch 24/7 trên mạng blockchain.

Mặc dù việc mã hóa trái phiếu Kho bạc Hoa Kỳ có nhiều lợi ích tiềm năng, nhưng các lựa chọn thiết kế có thể gây ra một số rủi ro và thách thức nhất định đòi hỏi phải cân nhắc cẩn thận.

-

Rủi ro kỹ thuật: Cơ sở hạ tầng được mã hóa khó có thể phát triển song song theo cách tiết kiệm chi phí và không có khả năng hiệu quả như các thị trường truyền thống (“lợi thế đương nhiệm”) cho đến khi đạt được quy mô đủ lớn (“lợi thế đương nhiệm”). Không rõ liệu các nền tảng DLT có lợi thế kỹ thuật thuyết phục so với các hệ thống truyền thống hay không và xét đến quy mô nhỏ hơn của các thị trường truyền thống, chi phí chuyển đổi cũng có thể cao.

-

Các mối đe dọa về an ninh mạng: Một số loại giải pháp DLT (blockchain công khai, không cần cấp phép) dễ bị tấn công và các cuộc tấn công an ninh mạng khác, có thể gây rủi ro cho tính bảo mật của kho bạc được mã hóa

-

Rủi ro hoạt động:

-

Rủi ro đối tác: Các nhà đầu tư có thể phải chịu rủi ro đối tác, đó là rủi ro mà bên phát hành hoặc bên lưu ký chứng khoán được mã hóa có thể vỡ nợ.

-

Rủi ro lưu ký: Đảm bảo lưu giữ an toàn trái phiếu kho bạc được mã hóa đòi hỏi các giải pháp lưu ký mạnh mẽ, có thể bao gồm những thách thức liên quan đến lưu ký tài sản kỹ thuật số.

-

Mối quan ngại về quyền riêng tư: Một số người tham gia sẽ thấy tính minh bạch gia tăng của blockchain công khai là một bất lợi

-

Sự bất ổn về mặt pháp lý và quy định:

-

Quy định đang thay đổi: Các yêu cầu pháp lý/nghĩa vụ tuân thủ liên quan đến tài sản được mã hóa vẫn chưa rõ ràng

-

Thách thức về quyền tài phán: Khung pháp lý khác nhau giữa các khu vực pháp lý, có thể làm phức tạp các giao dịch xuyên biên giới và phát sinh các vấn đề pháp lý phức tạp.

Nếu thị trường token hóa tăng trưởng đáng kể, nó sẽ mang lại sự ổn định tài chính và rủi ro thị trường:

-

Rủi ro lan truyền

-

Sự phức tạp và sự kết nối

-

Ngân hàng/trung gian thanh toán

-

Rủi ro cơ bản

-

Giao dịch 24/7: Có thể khiến thị trường dễ bị thao túng và biến động hơn

Rủi ro về sự ổn định tài chính từ sự mở rộng đáng kể trong tương lai của thị trường token hóa

-

Rủi ro lây nhiễm và liên kết:

-

Token hóa cung cấp một cầu nối. Khi quy mô tài sản được token hóa tăng lên, tính biến động của tài sản “trên chuỗi” có thể lan sang thị trường tài chính rộng lớn hơn.

-

Trong thời điểm căng thẳng, sổ cái liền mạch có thể trở thành yếu tố tiêu cực vì việc giảm đòn bẩy và bán nóng có thể lan rộng nhanh chóng trên tất cả các tài sản

-

Rủi ro không khớp về thanh khoản và thời hạn thanh toán:

-

Có thể có sự không phù hợp về thanh khoản và thời hạn giữa các token không phải gốc và tài sản cơ bản, điều này có thể gây ra biến động giá do khả năng giảm đòn bẩy; tương tự như ETF, MMF và hợp đồng tương lai Kho bạc

-

Việc thanh lý ký quỹ tự động theo hợp đồng thông minh có thể dẫn đến áp lực thanh khoản, đồng thời cũng cần đáp ứng mục tiêu thanh toán nhanh chóng

-

Tăng đòn bẩy:

-

Token hóa có thể trực tiếp tăng đòn bẩy của hệ thống tài chính. Ví dụ, tài sản cơ bản của token có thể được thế chấp lại hoặc bản thân token có thể được thiết kế như các sản phẩm phái sinh.

-

Việc mã hóa có khả năng tạo ra chứng khoán từ tài sản không thanh khoản hoặc tài sản vật chất có thể được sử dụng làm tài sản thế chấp

-

Tăng độ phức tạp và độ mờ đục:

-

Việc mã hóa dẫn đến khả năng kết hợp cao hơn và các tài sản phi truyền thống mới được thêm vào hệ sinh thái tài chính kỹ thuật số, điều này có thể làm tăng đáng kể tính phức tạp và tính không minh bạch của hệ thống tài chính.

-

Các hợp đồng thông minh được mã hóa kém có thể nhanh chóng kích hoạt các giao dịch tài chính không cần thiết với hậu quả không mong muốn

-

Loại bỏ vai trò trung gian của ngành ngân hàng:

-

Trái phiếu kho bạc được mã hóa có thể chứng minh là một giải pháp thay thế hấp dẫn cho tiền gửi ngân hàng và có khả năng gây gián đoạn hệ thống ngân hàng, tác động tiêu cực đến các hoạt động cốt lõi.

-

Rủi ro khi vận hành Stablecoin:

-

Ngay cả với tài sản thế chấp tốt hơn, stablecoin cũng khó có thể đáp ứng các nguyên tắc NQA cần thiết để hỗ trợ mã hóa

-

Đợt tăng giá của stablecoin diễn ra khá phổ biến trong những năm gần đây và sự sụp đổ của các stablecoin lớn như Tether có thể dẫn đến đợt bán tháo trái phiếu kho bạc ngắn hạn.

Thiết kế DLT/Blockchain cho Trái phiếu kho bạc được mã hóa: Các yếu tố của một khuôn khổ

Việc thiết lập một khuôn khổ khuyến khích lòng tin và sự chấp nhận trên toàn ngành là cần thiết để mở rộng tài sản kỹ thuật số và công nghệ sổ cái phân tán, vì gian lận, lừa đảo và trộm cắp đã gia tăng song song với sự phát triển của thị trường tài sản kỹ thuật số, làm xói mòn lòng tin vào công nghệ cơ bản.

Cho đến nay, hầu hết các dự án tiền điện tử lớn đều được phát triển trên blockchain công khai và không cần cấp phép. Đây được coi là một trong những điểm thu hút chính của blockchain.

Chúng tôi tin rằng kiến trúc này không phù hợp để áp dụng rộng rãi hơn các kho bạc được mã hóa:

-

Lựa chọn công nghệ: Blockchain công khai, không cần cấp phép sử dụng các cơ chế đồng thuận phức tạp (ví dụ: bằng chứng công việc, bằng chứng cổ phần), khiến việc xử lý khối lượng giao dịch lớn trở nên khó khăn và hiệu quả.

-

Sự mong manh trong hoạt động: Các blockchain này dựa vào các nút phi tập trung không có thẩm quyền tập trung, dẫn đến sự mong manh

-

Lỗ hổng quản trị: Blockchain công khai thiếu cấu trúc quản trị rõ ràng, làm tăng nguy cơ hệ thống bị lỗi hoặc kẻ tấn công khai thác lỗ hổng trong blockchain.

-

Rủi ro bảo mật: Bản chất phi tập trung và thiếu sự giám sát của các blockchain công khai làm tăng nguy cơ khai thác lỗ hổng và tấn công, bằng chứng là các trường hợp lỗ hổng của Bitcoin và Ethereum bị khai thác trong quá khứ.

-

Các vấn đề về rửa tiền và tuân thủ: Blockchain công khai, không cần cấp phép cho phép ẩn danh, điều này có thể tạo điều kiện cho các hoạt động bất hợp pháp như rửa tiền, trốn tránh lệnh trừng phạt và lách lệnh trừng phạt.

Việc mã hóa thị trường kho bạc có thể sẽ yêu cầu phát triển một blockchain được quản lý bởi một hoặc nhiều tổ chức tư nhân hoặc công cộng đáng tin cậy.

Các yếu tố quy định

Trong những năm gần đây, quy định toàn cầu về tài sản kỹ thuật số và tiền điện tử đã được thắt chặt hơn, nhưng vẫn còn rất phân mảnh và đầy lỗ hổng.

Hoa Kỳ: Quy định tại Hoa Kỳ vẫn còn phân mảnh, với thẩm quyền quản lý được phân bổ trên nhiều cơ quan như SEC, CFTC và FinCEN

Đảm bảo Phát triển Có trách nhiệm đối với Tài sản Kỹ thuật số (2022): Một sắc lệnh hành pháp được ký vào năm 2022 phác thảo chiến lược toàn chính phủ nhằm giải quyết các cơ hội và rủi ro của tài sản kỹ thuật số. Sắc lệnh này kêu gọi xây dựng một khuôn khổ quản lý đối với tài sản kỹ thuật số – Đạo luật Đổi mới và Công nghệ Tài chính Thế kỷ 21 (FIT 21) do Hạ viện thông qua vào năm 2024, đây sẽ là nỗ lực quan trọng và toàn diện nhất để quản lý tài sản kỹ thuật số, stablecoin và tiền điện tử.

EU: Tài sản tiền điện tử Chợ Đạo luật Quy định (MiCA) sẽ có hiệu lực vào năm 2024. MiCA là khuôn khổ quy định toàn diện đầu tiên của EU đối với tiền điện tử và tài sản kỹ thuật số. Đạo luật này đặt ra các quy tắc để phát hành tài sản tiền điện tử, stablecoin và token tiện ích, đồng thời quản lý các nhà cung cấp dịch vụ như sàn giao dịch và đơn vị lưu ký. Đạo luật tập trung vào dự báo người tiêu dùng, giám sát stablecoin, các biện pháp chống rửa tiền và minh bạch tác động môi trường. Các thực thể được cấp phép theo MiCA có thể vận hành mô hình hộ chiếu trên khắp EU, cho phép họ cung cấp dịch vụ cho tất cả các quốc gia thành viên theo một khuôn khổ thống nhất.

Tác động đến thị trường trái phiếu kho bạc

Giả sử xu hướng hiện tại trong việc lựa chọn tài sản thế chấp stablecoin tiếp tục (hoặc bị các cơ quan quản lý ép buộc), sự tăng trưởng liên tục của stablecoin sẽ tạo ra nhu cầu về cấu trúc đối với Kho bạc Hoa Kỳ ngắn hạn và trong khi stablecoin hiện chỉ chiếm một phần nhỏ trong thị trường Kho bạc, theo thời gian, thị trường Kho bạc có thể phải đối mặt với rủi ro bán tháo lớn hơn do các đợt bán tháo trên thị trường stablecoin. Các đặc điểm thanh toán và chuộc lại khác nhau có thể dẫn đến sự không phù hợp về thanh khoản và thời hạn giữa các token và tài sản cơ sở, từ đó có thể làm trầm trọng thêm tình trạng bất ổn tài chính trên thị trường Kho bạc.

-

Các sản phẩm Kho bạc “phái sinh” được mã hóa có thể tạo ra một thị trường cơ bản giữa kỹ thuật số và địa phương (giống như giao dịch tương lai hoặc tổng lợi nhuận) — điều này sẽ tạo ra nhu cầu bổ sung và dẫn đến gia tăng biến động trong quá trình giảm đòn bẩy.

-

Sự tăng trưởng và thể chế hóa của thị trường tiền điện tử (Bitcoin) có thể tạo ra nhu cầu phòng ngừa và chất lượng bổ sung cho Kho bạc được mã hóa trong thời kỳ biến động giảm giá gia tăng. Nhu cầu về chất lượng có thể khó dự đoán. Nhu cầu phòng ngừa có thể mang tính cấu trúc nhưng phụ thuộc vào việc Kho bạc tiếp tục phòng ngừa tốt như thế nào trước biến động giảm giá của tiền điện tử.

-

Việc mã hóa có thể tạo ra khả năng tiếp cận lớn hơn đối với chứng khoán kho bạc cho các nhóm tiết kiệm trong nước và toàn cầu (đặc biệt là các hộ gia đình và tổ chức tài chính nhỏ), điều này có thể dẫn đến nhu cầu về trái phiếu kho bạc Hoa Kỳ tăng lên.

-

Việc mã hóa có thể cải thiện tính thanh khoản trong giao dịch Kho bạc bằng cách giảm thiểu sự cản trở trong hoạt động và thanh toán.

Tóm lại là

-

Mặc dù thị trường tài sản kỹ thuật số nói chung vẫn còn nhỏ so với các tài sản tài chính truyền thống như cổ phiếu hoặc trái phiếu, nhưng sự quan tâm đến tài sản kỹ thuật số đã tăng đáng kể trong thập kỷ qua.

-

Cho đến nay, sự tăng trưởng của tài sản kỹ thuật số đã tạo ra nhu cầu gia tăng không đáng kể đối với trái phiếu kho bạc ngắn hạn, chủ yếu thông qua việc sử dụng và phổ biến của stablecoin.

-

Việc các tổ chức áp dụng Bitcoin và tiền điện tử có “tính biến động cao” có thể dẫn đến nhu cầu phòng ngừa rủi ro đối với trái phiếu kho bạc ngắn hạn tăng lên trong tương lai.

-

Sự phát triển của DLT và blockchain mang lại hy vọng cho cơ sở hạ tầng thị trường tài chính mới và sổ cái hợp nhất sẽ cải thiện hiệu quả hoạt động và kinh tế

-

Có một số dự án và chương trình thí điểm đang được triển khai trong cả khu vực tư nhân và công cộng để tận dụng công nghệ blockchain trên thị trường tài chính truyền thống, đáng chú ý là của DTCC và Ngân hàng Thanh toán Quốc tế (BIS).

-

Các ngân hàng trung ương và đô la mã hóa (CBDC) có thể đóng vai trò quan trọng trong cơ sở hạ tầng thanh toán và thanh toán mã hóa trong tương lai.

-

Môi trường pháp lý và quy định cần phải phát triển khi token hóa tài sản truyền thống tiến triển. Rủi ro về mặt vận hành, pháp lý và kỹ thuật cần được cân nhắc cẩn thận khi đưa ra lựa chọn thiết kế xung quanh cơ sở hạ tầng công nghệ và token hóa.

-

Các dự án nghiên cứu nên bao gồm thiết kế, bản chất và mối quan tâm về mã hóa kho bạc, việc giới thiệu CBDC có chủ quyền, cũng như các công nghệ và rủi ro công nghệ.

-

Hiện tại, rủi ro đối với sự ổn định tài chính vẫn ở mức thấp do quy mô tương đối nhỏ của thị trường tài sản mã hóa; tuy nhiên, rủi ro đối với sự ổn định tài chính sẽ tăng lên do sự tăng trưởng mạnh mẽ của thị trường tài sản mã hóa.

-

Con đường phía trước phải bao gồm một cách tiếp cận thận trọng do một cơ quan trung ương đáng tin cậy dẫn đầu với sự hỗ trợ rộng rãi từ các bên trong khu vực tư nhân.

Bài viết này có nguồn từ internet: Tổng quan về báo cáo của Bộ Tài chính Hoa Kỳ về tài sản tiền điện tử và thị trường trái phiếu kho bạc

Có liên quan: Khám phá Trường Stanford 2.0 Network: Chi $1.000 một ngày, với tỷ lệ chấp nhận là 5%

Nguồn: Star Ruby, Day 1 global Web3 brand manager Biên soạn bởi: Jaleel, BlockBeats Bài viết này được chép lại từ podcast Day 1 global (Born Global) E 20, chuyên khám phá cách tạo ra những cá nhân siêu phàm trong kỷ nguyên toàn cầu hóa và thảo luận về các khái niệm và hoạt động sáng tạo tiên tiến. Người dẫn chương trình Star có hơn 10 năm kinh nghiệm làm người quản lý sản phẩm người dùng, với các kỹ năng trải dài trên các cộng đồng nội dung, nền tảng thương mại điện tử và trí tuệ nhân tạo, và đang khám phá cách trở thành một cá nhân siêu phàm trong kỷ nguyên toàn cầu hóa. Người dẫn chương trình Ruby có hơn 10 năm kinh nghiệm trong lĩnh vực vận hành Internet và đã làm việc tại nhiều công ty công nghệ như Amazon. Tập podcast này tập trung vào dự án Network School do Balaji Srinivasan khởi xướng. Balaji là Tiến sĩ Stanford, cựu Giám đốc công nghệ Coinbase và cựu…