Càng bán nhiều thì giá trị càng cao, lý do gì khiến phí bảo hiểm MSTR tăng đột biến?

Trong vài ngày qua, cả thị trường chứng khoán Hoa Kỳ và mật mã thị trường đã bị MSTR làm cho choáng ngợp. Trong làn sóng mới nhất của thị trường Bitcoin, MSTR không chỉ dẫn đầu trong việc dẫn đầu sự gia tăng mà còn tiếp tục duy trì mức tăng trưởng cao hơn Bitcoin trong một khoảng thời gian. Giá của nó cũng đã tăng vọt từ US$120 một hoặc hai tuần trước lên US$247 hiện tại.

Hầu hết mọi người trên thị trường vẫn hiểu sự gia tăng của MSTR là Bitcoin có đòn bẩy. Tuy nhiên, điều này dường như không giải thích được tại sao phí bảo hiểm MSTR đột nhiên tăng vọt khi các yếu tố cơ bản của việc phát hành trái phiếu để mua tiền xu vẫn không thay đổi. Xét cho cùng, MicroStrategy đã mua tiền xu trong nhiều năm và chưa bao giờ thấy mức phí bảo hiểm cao như vậy.

Trên thực tế, sự gia tăng gần đây trong phí bảo hiểm MSTR, ngoài việc phát hành trái phiếu để mua tiền điện tử, còn là do vũ khí bí mật khác của MicroStrategy, không chỉ có tác động lớn đến các yếu tố cơ bản của MSTR mà còn được nhiều nhà phân tích gọi là cỗ máy in tiền không giới hạn của MicroStrategy, khiến MSTR càng có giá trị khi được bán ra nhiều.

Bitcoin có đòn bẩy? Đó là tin cũ rồi.

Microstrategy, một công ty tập trung vào phần mềm trí tuệ kinh doanh, đã áp dụng một chiến lược cấp tiến kể từ năm 2020: huy động vốn thông qua phát hành trái phiếu để mua Bitcoin. Việc triển khai chiến lược này bắt đầu vào tháng 8 năm 2020, khi công ty thông báo rằng họ sẽ chuyển đổi $250 triệu tài sản dự trữ kho bạc thành Bitcoin. Động lực đằng sau chiến lược này chủ yếu là để đối phó với những thách thức của các yếu tố kinh tế vĩ mô toàn cầu như lợi nhuận tiền mặt giảm và sự mất giá của đồng đô la Mỹ.

Để mở rộng hơn nữa lượng nắm giữ Bitcoin của mình, MicroStrategy đã huy động vốn thông qua một số trái phiếu dài hạn trên thị trường vốn trong những năm đầu. Những trái phiếu này thường có thời hạn dài hơn, hầu hết sẽ đáo hạn vào năm 2027-2028 và một số thậm chí là trái phiếu không lãi suất. Điều này cho phép công ty duy trì chi phí tài chính thấp trong vài năm tới và sau khi nhận được tài trợ trái phiếu, công ty có thể nhanh chóng sử dụng để mua Bitcoin và thêm trực tiếp vào bảng cân đối kế toán của công ty.

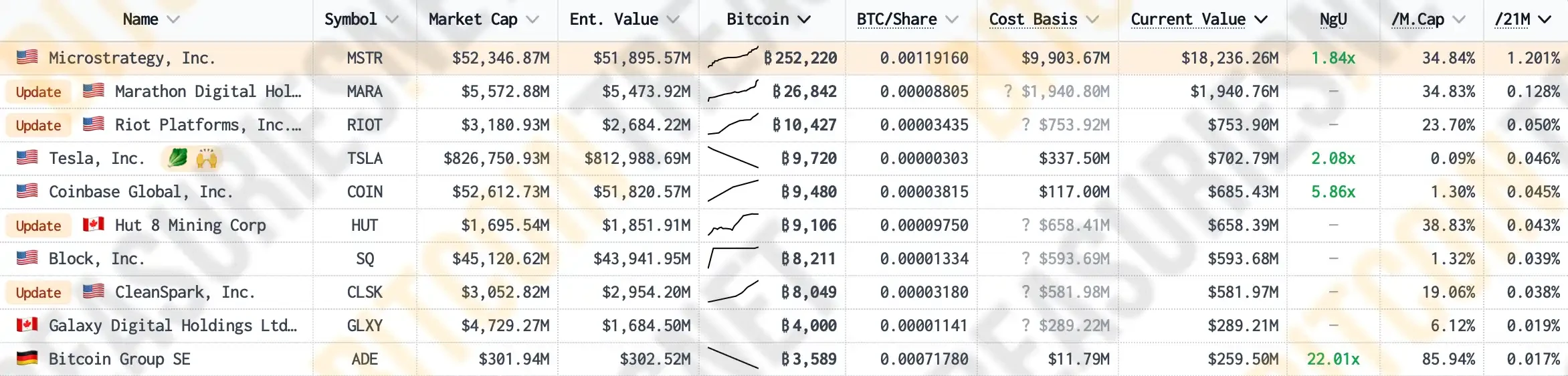

According to data from Bitcoin Treasuries, as of now, MicroStrategy already owns 1.2% of the total circulating supply of Bitcoin, making it the publicly listed company with the most Bitcoin in the world, far exceeding Bitcoin mining companies Marathon and Riot, as well as leading crypto trading platform Coinbase and other companies that are more crypto-native in their business.

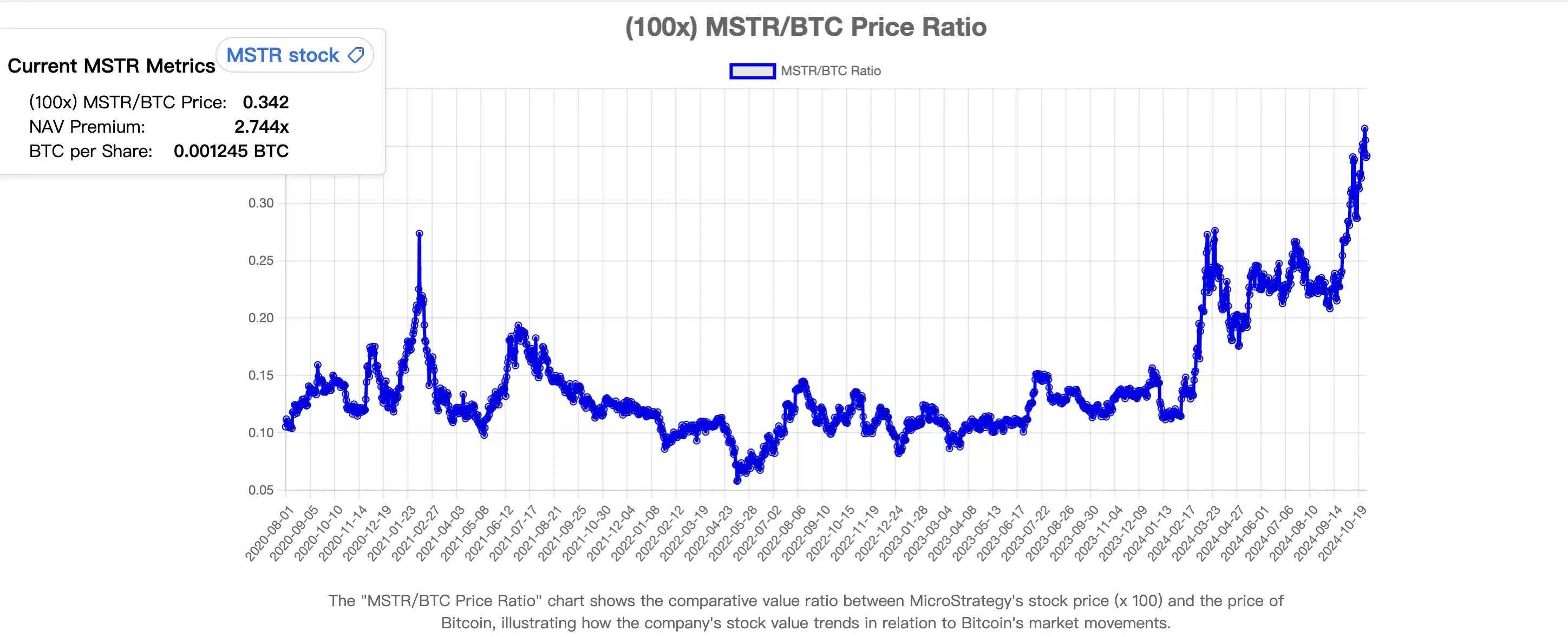

Thông qua việc tài trợ trái phiếu, MSTR đã liên tục tăng lượng nắm giữ Bitcoin, điều này không chỉ làm tăng số lượng Bitcoin trong bảng cân đối kế toán của công ty mà còn thúc đẩy đáng kể giá thị trường của Bitcoin. Khi tỷ lệ Bitcoin trong danh mục tài sản của MSTR tiếp tục tăng, mối tương quan tích cực giữa giá trị thị trường của cổ phiếu công ty và giá Bitcoin đã được củng cố hơn nữa. Theo MSTR Tracker, hệ số tương quan giữa giá cổ phiếu của MSTR và giá Bitcoin gần đây đã tăng vọt lên 0,365, lập mức cao kỷ lục.

Mối tương quan này khiến các nhà đầu tư sẵn sàng mua cổ phiếu MSTR trong khi vẫn lạc quan về Bitcoin, điều này càng thúc đẩy giá trị thị trường của công ty tăng lên. Tất nhiên, sau 4 năm thử nghiệm thị trường và thời gian, hiệu ứng Bitcoin đòn bẩy của MSTR từ lâu đã trở thành chủ đề phổ biến. Bất cứ khi nào giá MSTR tăng, mọi người luôn sử dụng logic phát hành trái phiếu để mua tiền xu để giải thích.

Tuy nhiên, trên thị trường Bitcoin gần đây, giá thị trường của MSTR không chỉ tăng trước Bitcoin mà còn duy trì mức phí bảo hiểm ngày càng cao so với Bitcoin trong một khoảng thời gian sau đó. Điều này khiến nhiều nhà đầu tư bối rối: Tại sao mức phí bảo hiểm đột nhiên tăng lên khi các yếu tố cơ bản vẫn không thay đổi?

Phát hành cao cấp: Càng bán nhiều, giá trị càng cao, mã gian lận MSTR

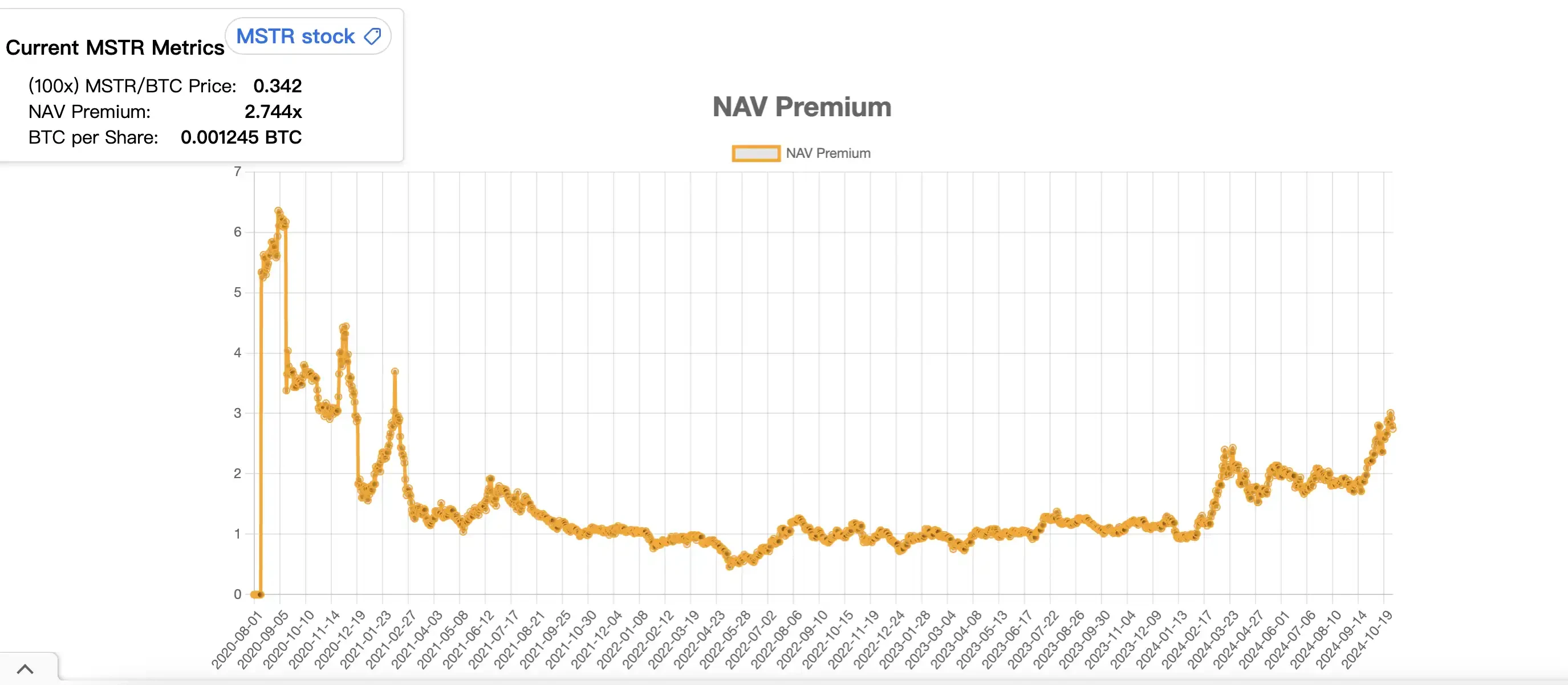

Trước tiên, hãy cùng xem mức phí bảo hiểm MSTR gần đây được phóng đại như thế nào. Theo MSTR Tracker, mức phí bảo hiểm MSTR so với Bitcoin đã tăng vọt từ tháng 2 đến tháng 3 năm nay, tăng nhanh từ khoảng 0,95 lên 2,43 trước khi giảm xuống khoảng 1,65. Đợt tăng nhanh thứ hai bắt đầu vào đêm trước đợt tăng giá Bitcoin gần đây, tăng từ khoảng 1,84 lên mức cao là 3,04 và hiện vẫn ở mức khoảng 2,8.

Có thể thấy rằng mặc dù MicroStrategy đã tích lũy Bitcoin trong bốn năm qua, nhưng mức phí bảo hiểm NAV (Giá trị tài sản ròng) của công ty này không tăng đáng kể mà vẫn duy trì ở mức 1:1 trong một thời gian dài.

Vậy lý do nào khiến phí bảo hiểm MSTR tăng vọt nhanh như vậy? Liệu các nguyên tắc cơ bản của MicroStrategys phát hành trái phiếu để mua tiền xu có thay đổi không?

Trả lời: Có. Sự thay đổi cơ bản này được gọi là phát hành cao cấp. Từ giữa và cuối năm ngoái, MicroStrategy đã áp dụng một cách mới để mua coin, tức là mua thêm Bitcoin bằng cách phát hành và bán cổ phiếu MSTR của chính mình. Chiến lược bán cổ phiếu để mua coin này thoạt nhìn có vẻ rất ngu ngốc, điều này không chỉ làm tổn hại đến giá cổ phiếu mà còn đe dọa đến vị thế thị trường của Bitcoin đòn bẩy MSTR.

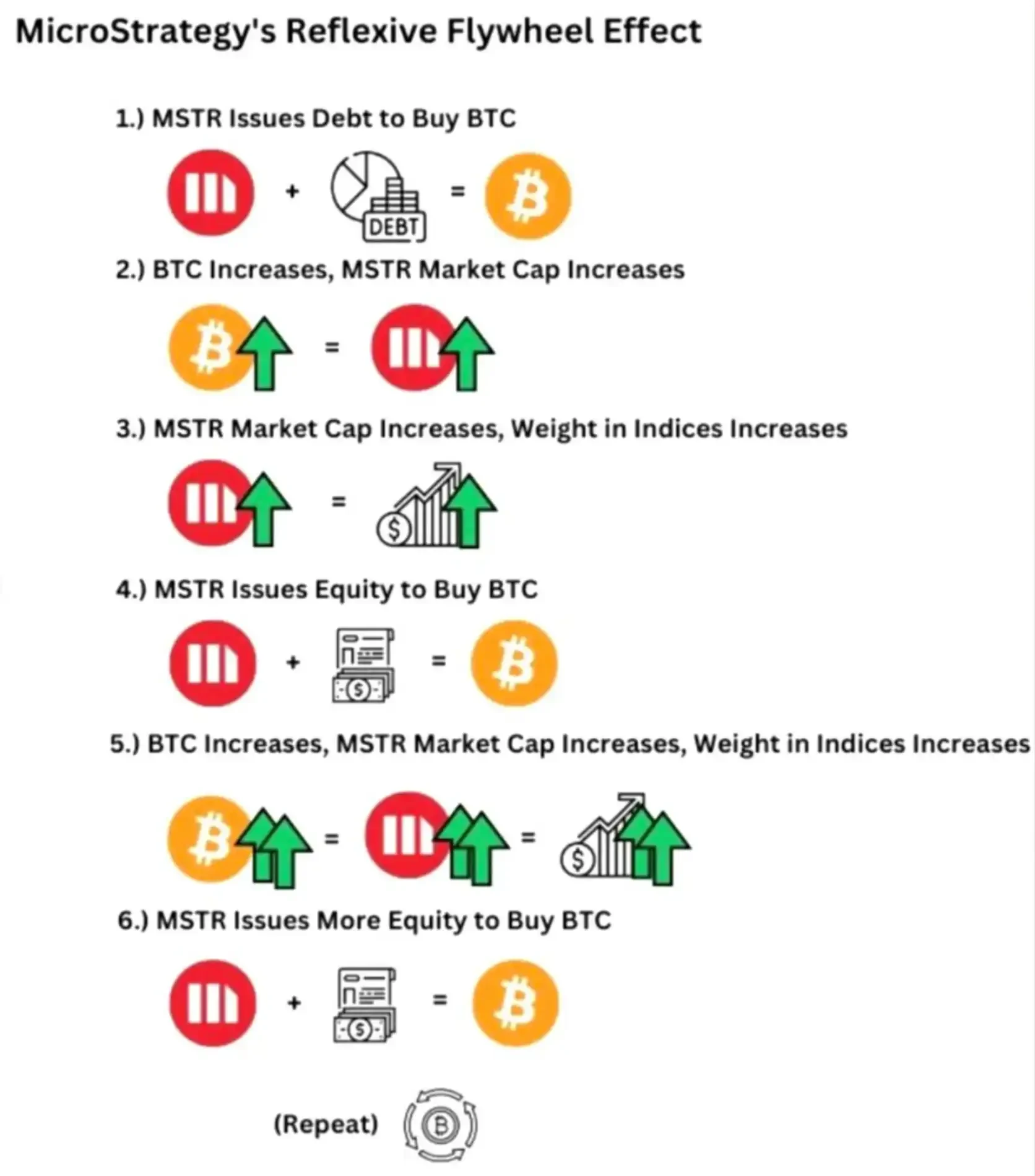

Tuy nhiên, khi bạn phân tích cẩn thận chuỗi logic của nó, bạn sẽ thấy rằng mô hình bán cổ phiếu và mua tiền điện tử mới này chỉ đơn giản là siêu bánh đà của MSTR và cỗ máy in tiền vô hạn của MicroStrategy.

Điều đầu tiên cần giải thích là khái niệm về phí bảo hiểm giá trị tài sản ròng (NAV). Vì MSTR nắm giữ một lượng lớn Bitcoin thông qua phát hành trái phiếu và thị trường có kỳ vọng mạnh mẽ về sự gia tăng trong tương lai của Bitcoin, giá trị cổ phiếu của MSTR thường vượt quá giá trị của Bitcoin mà công ty nắm giữ. Phí bảo hiểm này được gọi là phí bảo hiểm giá trị tài sản ròng. Phí bảo hiểm giá trị tài sản ròng này phản ánh kỳ vọng của thị trường về việc mở rộng nắm giữ Bitcoin trong tương lai của công ty và trở thành điểm hỗ trợ để MSTR tiếp tục phát hành thêm cổ phiếu và sau đó mua Bitcoin.

Mặt khác, khi giá Bitcoin tăng, giá trị thị trường của MicroStrategy cũng sẽ tăng theo, điều này sẽ buộc nhiều quỹ chỉ số phải tăng lượng mua MSTR dựa trên cân nhắc về tỷ trọng, từ đó đẩy giá và giá trị thị trường của cổ phiếu này lên cao hơn nữa.

Vào thời điểm này, do sự tồn tại của phí bảo hiểm giá trị tài sản ròng, MSTR có thể bắt đầu hoạt động phát hành thêm phí bảo hiểm của riêng mình. Bằng cách liên tục phát hành thêm cổ phiếu, nhiều tiền hơn sẽ được thu được để mua Bitcoin, thúc đẩy sự gia tăng của Bitcoin. Sự gia tăng của Bitcoin làm tăng thêm giá trị thị trường và khả năng tài chính của công ty, do đó chu kỳ này có thể tiếp tục. Chiến lược này tạo ra hiệu ứng bánh đà phản xạ.

Điểm tinh tế nhất trong hiệu ứng bánh đà phản xạ của MicroStrategy là việc phát hành thêm không chỉ không ảnh hưởng tiêu cực đến giá MSTR mà còn khiến MSTR có giá trị hơn.

Khi MicroStrategy phát hành thêm cổ phiếu để mua Bitcoin, các cổ phiếu mới phát hành thường sẽ được giao dịch ở mức cao hơn giá trị tài sản ròng của chúng. Với mức cao hơn này, MicroStrategy sẽ có thể mua nhiều Bitcoin hơn số Bitcoin thực tế đằng sau các cổ phiếu riêng lẻ khi bán mỗi cổ phiếu MSTR.

Ví dụ, chúng tôi sử dụng hệ số tương quan giữa MSTR và Bitcoin để tính toán rằng 36% giá trị của mỗi cổ phiếu MSTR đại diện cho Bitcoin được công ty hỗ trợ. Nếu không có phí bảo hiểm, khi MicroStrategy bán MSTR, công ty chỉ có thể nhận được 36% Bitcoin từ thị trường. Tuy nhiên, hiện tại, phí bảo hiểm của MSTR so với Bitcoin là khoảng 2,74, điều đó có nghĩa là mỗi lần MicroStrategy bán một cổ phiếu MSTR, công ty sẽ có thể nhận được khoảng 98% Bitcoin.

Điều này có nghĩa là công ty có thể sử dụng số tiền cao hơn tài sản ròng của Bitcoin để tăng lượng Bitcoin nắm giữ, do đó mở rộng lượng Bitcoin nắm giữ trên bảng cân đối kế toán. Cốt lõi của chiến lược này là MSTR đã tăng tốc độ và quy mô nắm giữ Bitcoin của mình thông qua tài trợ phí bảo hiểm cao, vượt xa tốc độ phát hành trái phiếu để mua tiền trước đây.

Sau khi bánh đà xuất hiện, MSTR, với giá trị thị trường ngày càng tăng, cũng được đưa vào phạm vi đầu tư của chỉ số chứng khoán Hoa Kỳ, thu hút nhiều quỹ gia tăng hơn và tạo ra nhiều phí bảo hiểm giá trị tài sản ròng hơn. Một phần lý do khiến MSTR tách khỏi BTC trong quý thứ ba là do thị trường định giá trước MSTR để đưa vào Chỉ số Nasdaq 100, mang lại một lượng lớn dòng vốn thụ động.

Các nhà đầu tư vào chỉ số chứng khoán Hoa Kỳ sẽ buộc phải đầu tư vào MSTR, quay trở lại bánh đà phản xạ, dẫn đến mức phí bảo hiểm giá trị tài sản ròng lớn hơn, điều này sẽ cho phép MSTR huy động thêm vốn để tăng lượng nắm giữ Bitcoin, đẩy giá Bitcoin lên và tăng kỳ vọng lạc quan của thị trường đối với MSTR. Tỷ trọng của công ty trong chỉ số có thể tăng lên, điều này sẽ kích hoạt nhu cầu mua thêm từ các quỹ chỉ số, hình thành vòng phản hồi tích cực tự củng cố và nhìn chung hình thành bánh đà áp lực mua chỉ số.

Theo góc nhìn thời gian ở cấp độ vĩ mô, số lượng BTC do mỗi người nắm giữ MSTR đang tăng lên, điều này không chỉ làm tăng sự công nhận của thị trường đối với MSTR như một công cụ đầu tư thay thế cho Bitcoin mà còn làm tăng kỳ vọng về giá đối với MSTR.

Sẽ có nhiều MSTR hơn trên thị trường chứng khoán Hoa Kỳ

Trong vài tuần qua, CEO của MicroStrategy, Michael Saylor, ngày càng trở nên nổi tiếng khi tuyên bố trên các chương trình podcast và tin tức lớn rằng sẽ có nhiều MSTR hơn trên thị trường chứng khoán Hoa Kỳ và cơ chế MSTR chỉ đơn giản là sự thất bại vô hạn của đồng tiền bạc tài chính.

Saylor tin rằng mô hình bánh đà phản xạ của MSTR có tiềm năng hoạt động vốn mạnh mẽ. Mô hình này không chỉ có thể liên tục tích lũy Bitcoin mà còn duy trì tăng trưởng của riêng mình thông qua tài chính và giá cổ phiếu tăng, cho thấy cách các công ty niêm yết có thể sử dụng phí bảo hiểm tài sản và khả năng tài trợ của thị trường vốn để đạt được sự mở rộng dài hạn. Mô hình này không chỉ là một chiến lược mua và nắm giữ truyền thống mà còn là một cách để chủ động sử dụng các lợi thế của thị trường vốn để mở rộng bảng cân đối kế toán. Cơ chế này có khả năng trở thành đối tượng để các công ty khác noi theo, đặc biệt là trong các ngành thâm dụng tài nguyên hoặc thâm dụng vốn. Trên thực tế, nhiều công ty đã thực sự nổi lên bắt chước MSTR để vận hành một số tài sản của mình.

Hiện tại, mô hình nghe có vẻ như bước chân phải bằng chân trái này có vẻ khá khả thi. Theo thống kê hiện tại, MSTR sẽ sử dụng $1 để mua Bitcoin cho mỗi $2.713 cổ phiếu phát hành thêm. Nhiều người tin rằng anh ta có thể vượt trội hơn Bitcoin ở mức độ lớn bằng cách mua Bitcoin theo hình thức đòn bẩy cao, nhưng trên thực tế, MSTR rất lành mạnh. Người ta ước tính rằng chỉ khi giá Bitcoin giảm xuống dưới $700 cho mỗi đồng tiền thì MSTR mới có nguy cơ bị thanh lý.

Hiện tại, cơ chế này dường như vẫn đang hoạt động hoàn hảo và MSTR tiếp tục tăng lượng nắm giữ BTC. Tuy nhiên, khi cơ chế này được sử dụng ngày càng rộng rãi, chỉ số chứng khoán Hoa Kỳ chắc chắn sẽ bị ảnh hưởng bởi nhiều tài sản tiền điện tử và các sản phẩm phái sinh liên quan hơn. Cơ chế này giống như một sợi dây ràng buộc thị trường tiền điện tử và thị trường chứng khoán Hoa Kỳ lại với nhau, điều này sẽ mang lại những thay đổi sâu sắc cho thị trường. Đối với thị trường tiền điện tử, nó chắc chắn sẽ đưa vào một lượng lớn thanh khoản tràn ra từ các quỹ cổ phiếu Hoa Kỳ (chủ yếu do BTC tiếp quản) và đối với thị trường chứng khoán Hoa Kỳ, nó dường như làm tăng rủi ro biến động.

Theo tầm nhìn của Sailors (người sáng lập MSTR), vào năm 2050, giá Bitcoin sẽ đạt $500.000 cho mỗi đồng. Hy vọng rằng đến lúc đó, MSTR sẽ trở thành một công ty nghìn tỷ đô la, đưa tiền điện tử đi sâu hơn vào cuộc sống của mọi người và để ứng dụng tốt hơn. Liệu mô hình này, nghe có vẻ giống như một phiên bản hoàn thiện của một kế hoạch Ponzi, có thể hoạt động vào thời điểm đó hay không có thể cần phải thử nghiệm thị trường tiếp theo.

Bài viết này có nguồn từ internet: Càng bán nhiều thì giá trị càng cao, lý do nào khiến phí bảo hiểm MSTR tăng đột biến?

Có liên quan: OKX Star: Ngành công nghiệp sắp bước vào giai đoạn tài chính tiền điện tử

Vào ngày 10 tháng 10 năm 2024, OKX chính thức công bố tại sự kiện chủ đề Dubais New Choice: OKX and the Future of Blockchain Innovation được tổ chức tại Bảo tàng Tương lai Dubai rằng họ đã trở thành nền tảng giao dịch tiền điện tử đầu tiên trên thế giới nhận được giấy phép hoạt động đầy đủ tại UAE. Cột mốc này không chỉ đánh dấu vị trí dẫn đầu của OKX trong quy trình tuân thủ toàn cầu mà còn thiết lập một chuẩn mực mới cho sự phát triển tuân thủ của ngành công nghiệp tiền điện tử, trở thành một trang đáng nhớ trong lịch sử của ngành. Thành tựu này chắc chắn đã truyền sức sống mới vào các hoạt động tuân thủ của thị trường tiền điện tử toàn cầu và cũng cung cấp kinh nghiệm và nguồn cảm hứng quý giá cho con đường tuân thủ của ngành công nghiệp tiền điện tử trong tương lai. Giám đốc điều hành OKX Star đã có bài phát biểu quan trọng có tựa đề Kỷ niệm Lễ ra mắt OKX Dubai tại…