Task

Ranking

已登录

Bee登录

Twitter 授权

TG 授权

Discord 授权

去签到

下一页

关闭

获取登录状态

My XP

0

Nguồn: Ark Invest

Bản dịch gốc: BitpushNews Mary Liu

Khi Bitcoin củng cố vị thế của mình như một kho lưu trữ giá trị kỹ thuật số đáng tin cậy và là tài sản duy nhất có chính sách tiền tệ dựa trên quy tắc, Ethereum (mạng lưới) và Ether (ETH) (tài sản) dường như đang đạt được động lực với tiềm năng tương tự. Trên thực tế, ETH đang trên đường trở thành một tài sản cấp độ tổ chức có tiềm năng sinh lời.

Là tài sản kỹ thuật số duy nhất thực sự tạo ra thu nhập, ETH dường như có những đặc điểm độc đáo và riêng biệt khiến nó trở thành chỉ báo tham chiếu trong không gian tài sản kỹ thuật số. ETH đã đóng vai trò quan trọng trong thị trường tài chính công và tư, ảnh hưởng đến chính sách tiền tệ của các mạng lưới và ứng dụng kỹ thuật số liên quan, đồng thời đo lường sức khỏe của hệ sinh thái tài sản kỹ thuật số rộng lớn. Với vốn hóa thị trường khoảng $315 tỷ và hàng triệu người dùng hoạt động mỗi tháng, mạng lưới Ethereum đang đạt được giá trị kinh tế có ý nghĩa, như thể hiện trong hình bên dưới.

Nguồn: ARK Investment Management LLC, dữ liệu tính đến ngày 15 tháng 8 năm 2024.

Lợi nhuận staking của ETH đã ảnh hưởng đến các sổ cái hợp đồng thông minh khác, khiến nó khác biệt so với các tài sản kỹ thuật số khác ngoài Bitcoin.

Tương tự như vậy, chứng khoán Kho bạc Hoa Kỳ đóng vai trò quan trọng trong nền kinh tế truyền thống theo nhiều cách: thiết lập lãi suất chuẩn, đóng vai trò là kho lưu trữ giá trị chất lượng trong thời kỳ bất ổn và ảnh hưởng đến kỳ vọng của thị trường về điều kiện kinh tế trong tương lai.

Nghiên cứu của chúng tôi cho thấy rằng với tư cách là một tài sản, ETH đang bắt đầu phát triển các đặc tính tương tự như trái phiếu kho bạc Hoa Kỳ trong không gian tài sản kỹ thuật số. Tiềm năng tạo ra lợi nhuận của ETH — và việc sử dụng rộng rãi làm tài sản thế chấp trong các giao dịch tài sản kỹ thuật số — đang nổi lên như hai trong số những phẩm chất độc đáo và quan trọng nhất của nó.

Các nhà đầu tư có thể kiếm được lợi nhuận trên ETH bằng cách đặt cược ETH để bảo vệ sổ cái Ethereum. Nói cách khác, về mặt kỹ thuật, lợi nhuận này không phải là lợi nhuận gốc của tài sản ETH. Các sản phẩm phái sinh đặt cược thanh khoản như Lido, Rocket Pool hoặc Frax cung cấp một cách để mã hóa ETH đã đặt cược và lợi nhuận của nó. Đặt cược thanh khoản cho phép người dùng đặt cược ETH của họ trong khi vẫn duy trì tính thanh khoản bằng cách nhận các mã thông báo phái sinh đại diện cho ETH đã đặt cược của họ. Một phương pháp khác được gọi là đặt cược duy nhất cho phép kiểm soát trực tiếp hơn các tài sản đã đặt cược và thu được lợi nhuận cao hơn, nhưng khóa ETH.

Mục đích của bài viết này là xác định và bất chấpne các đặc điểm độc đáo của ETH. Điều gì đặc biệt về ETH? Nó nổi bật như thế nào trong vũ trụ tài sản rộng lớn hơn? Chúng tôi muốn trả lời các câu hỏi sau:

ETH tạo ra thu nhập như thế nào?

Giá trị khai thác của thợ mỏ (MEV) dự đoán chu kỳ kinh tế như thế nào?

ETH có đặc tính giống trái phiếu không?

Việc staking và re-staking có tăng cường khả năng của ETH trong việc đóng vai trò là tài sản thế chấp có thể lập trình được không? Nếu có thì bằng cách nào?

Lợi nhuận staking của ETH có trở thành lợi nhuận tham chiếu cho mật mã nền kinh tế? Nếu vậy, theo nghĩa nào?

Trong phân loại tiêu chuẩn của tài sản truyền thống, các thuộc tính toàn diện của ETH là gì?

Proof of Stake (PoS) là một thuật toán đồng thuận khá mới, tiết kiệm năng lượng hơn Proof of Work (PoW). Tại sao vậy? Trong PoS, thuật toán đồng thuận sẽ chọn những người xác thực – tương đương với thợ đào trong PoW – để tạo các khối mới và xác minh giao dịch dựa trên số lượng coin họ nắm giữ và số lượng coin họ sẵn sàng đặt cược làm tài sản thế chấp. Càng đặt cược nhiều coin, khả năng được chọn để xây dựng và xác minh khối tiếp theo càng cao. Do đó, thay vì yêu cầu nhiều sức mạnh khai thác tính toán, hệ thống PoS yêu cầu những người xác thực phải đầu tư lớn vào mạng lưới – nếu họ xác minh các giao dịch gian lận hoặc vi phạm các quy tắc giao thức cốt lõi, họ có thể mất những khoản tiền cược này. Cổ phần của người xác thực có thể ngăn chặn gian lận, cũng như chi phí điện mà thợ đào Bitcoin phải trả để tham gia vào mạng lưới. Cả hai đều đảm bảo rằng mỗi người tham gia đều hành động với tính hợp lý và toàn vẹn về mặt kinh tế.

Khi mạng lưới Ethereum nâng cấp lên Ethereum 2.0, giao thức của nó đã chuyển từ bằng chứng công việc sang bằng chứng cổ phần. Việc triển khai bản cập nhật chính sách tiền tệ mới nhất của Ethereum, EIP-1559, đã giới thiệu một cấu trúc thị trường phí mới lạ. Cả hai thay đổi đều thay đổi cách ETH tạo ra và phân phối doanh thu.

Lợi suất ETH dựa trên ba yếu tố sau:

Phát hành (≈ 2,8% APR) + Tiền boa (

Hãy cùng xem xét chi tiết hơn từng thành phần của thu nhập.

Vấn đề

Tính đến tháng 9 năm 2024, mạng lưới Ethereum đang bổ sung khoảng 940.000 ETH mỗi năm, tương đương với lợi suất hàng năm (APY) khoảng 2,8% theo tỷ lệ staking hiện nay. Tỷ lệ staking thay đổi theo thời gian dựa trên số lượng ETH được staking. Tỷ lệ staking càng cao thì lợi suất phát hành càng thấp vì nó được phân phối đều cho những người xác thực tham gia dựa trên số tiền staking có trọng số của họ. Điều quan trọng là mạng lưới Ethereum đảm bảo tỷ lệ phát hành hàng năm tối thiểu là 1,5% và trong trường hợp không mong muốn là cần phải staking 100% ETH và không có giao dịch nào trên blockchain, tất cả những người xác thực bảo mật mạng lưới bằng cách đạt được sự đồng thuận và xử lý giao dịch đều nhận được quyền phát hành.

Mẹo

“Tip” là phí tùy chọn được giới thiệu bởi bản nâng cấp London và EIP-1559 mà người dùng có thể đưa vào giao dịch Ethereum. Tip là “phí ưu tiên” vì chúng khuyến khích người xác thực ưu tiên các giao dịch trong một khối.

Khi người dùng muốn gửi giao dịch, họ phải trả một khoản phí cơ bản và có thể chọn trả tiền boa. Phí cơ bản được điều chỉnh động dựa trên tình trạng tắc nghẽn mạng và phí tăng khi mạng bận hơn. Phí ưu tiên hoặc tiền boa là tùy chọn nếu người dùng muốn đẩy nhanh giao dịch. Trên thực tế, phí ưu tiên là chi phí thay đổi theo mức sử dụng và tình trạng tắc nghẽn của mạng.

MEV

Ngoài việc phát hành và tiền boa, người xác thực còn thu thập phần thưởng “giá trị khai thác được của thợ đào” (MEV) hoặc lợi nhuận bổ sung kiếm được từ việc bao gồm, loại trừ hoặc sắp xếp lại các giao dịch trong các khối mà họ tạo ra.

MEV tương đương với “thanh toán cho luồng lệnh” (PFOF) trên thị trường truyền thống – thu nhập bổ sung do các nhà tạo lập thị trường và nhà giao dịch tần suất cao trả cho các trình xác thực để ưu tiên luồng giao dịch của họ. Giống như tiền boa, lợi nhuận không ổn định vì nó phụ thuộc vào cung và cầu của không gian khối và tận dụng lợi thế của các nhà giao dịch ít thông tin hơn đang giao dịch trên mạng. Quan trọng là, phần thưởng MEV chỉ khả dụng cho các trình xác thực chạy ứng dụng khách MEV (như MEV Boost).

Phí cơ bản

Điều quan trọng là phí cơ sở (một lần nữa, chi phí tiêu chuẩn để gửi giao dịch) không ảnh hưởng đến lợi nhuận. Thay vào đó, nó bị đốt cháy và không cung cấp dòng tiền trực tiếp cho người đặt cược. Là một phần của bản nâng cấp EIP 1559, cơ chế phí cơ sở giúp phí dễ dự đoán hơn và mạng Ethereum thân thiện hơn với người dùng.

Chỉ có phí cơ bản và phát hành mới có thể thay đổi tổng nguồn cung ETH. Các token ETH mà người dùng trả phí cơ bản sẽ bị xóa vĩnh viễn khỏi tổng nguồn cung. Nếu phí cơ bản đủ cao (lớn hơn 23 gwei trên thị trường hiện tại) và số lượng đốt vượt quá số lượng phát hành mạng lưới (940.000 ETH mỗi năm), tổng nguồn cung ETH đang lưu hành sẽ giảm theo thời gian, khiến giao thức giảm phát. Ngược lại, nếu phát hành mạng lưới cao hơn phí cơ bản đã đốt, mạng lưới sẽ bị lạm phát.

Hai động lực hỗ trợ xu hướng giảm phát của nguồn cung ETH. Đầu tiên, cơ chế Proof of Stake (PoS) của Ethereum cho phép các trình xác thực giảm chi phí hoạt động (Opex) và chi phí vốn (Capex) liên quan đến việc chạy máy chủ mạng. Nói cách khác, chi phí năng lượng và trung tâm dữ liệu liên quan đến PoW và máy ASIC không tồn tại trong PoS.

Thứ hai, là nền tảng hợp đồng thông minh hàng đầu, mạng lưới Ethereum hoạt động ở mức giới hạn 14 giao dịch mỗi giây ở lớp dưới cùng. Nhờ mã được kiểm tra nghiêm ngặt, Ethereum đã thu hút được nhiều nhà phát triển năng động nhất, ứng dụng rộng rãi nhất và giá trị thanh toán cao nhất chỉ trong chín năm phát triển.

Kể từ khi chuyển sang PoS và triển khai EIP 1559 vào ngày 15 tháng 9 năm 2022, mạng lưới Ethereum đã hoạt động như một tài sản giảm phát ròng, giảm nguồn cung trung bình 0,106% mỗi năm. Nếu Ethereum tiếp tục hoạt động ở PoW, không có EIP 1559, nguồn cung của mạng lưới sẽ tăng 3,2% mỗi năm, như được hiển thị bên dưới.

Nguồn: Ultra Sound Money. Dữ liệu thu thập vào ngày 15 tháng 8 năm 2024. So sánh tỷ lệ lạm phát của ETH (PoS) so với ETH (PoW) so với BTC (PoW) kể từ khi sáp nhập.

Như đã đề cập ở trên, doanh thu Miner Extractable Value (MEV) là một phần của doanh thu staking ETH. Trong phần này, chúng ta sẽ xem xét sâu hơn về MEV, tập trung cụ thể vào cách nó được tạo ra và cách nó dự đoán hoạt động kinh tế và chu kỳ thị trường.

MEV tương đương với thanh toán cho luồng lệnh (PFOF) trong tài chính truyền thống, xảy ra khi các nhà tạo lập thị trường và các công ty giao dịch tần suất cao trả thêm phí cho bên xác thực để bỏ qua hàng đợi Ethereum Mempool tiêu chuẩn, do đó ưu tiên cho các gói giao dịch của họ. Tương tự như vậy, trong thế giới tài chính truyền thống, các công ty như Citadel Securities trả phí cho các nền tảng như Robinhood, TD Ameritrade, Charles Schwab và Fidelity để điều hướng luồng lệnh của khách hàng theo hướng của họ. Trên thực tế, MEV ra đời trong thời kỳ bùng nổ ICO ETH năm 2017 như một hình thức hối lộ ưu tiên cơ bản. Trong kỷ nguyên ICO, những người tham gia và nhà đầu tư đã mua token của một số dự án nhất định phải gửi ETH vào hợp đồng thông minh để đổi lấy token gốc của dự án. Khi chúng ngày càng trở nên phổ biến, việc phát hành token đã trở nên quá tải và hoạt động theo nguyên tắc ai đến trước được phục vụ trước. Để trở thành một trong những người đầu tiên gửi ETH vào các hợp đồng thông minh này, những người tham gia đã hối lộ các bên xác thực ngoài chuỗi.

Giống như PFOF, MEV thường phản ánh hoạt động giao dịch bán lẻ, vì các nhà tạo lập thị trường sẵn sàng trả nhiều hơn cho các lệnh ít thông tin hơn so với các lệnh thông tin. Cũng giống như các khoản thanh toán PFOF là thước đo chi tiêu quá mức và khẩu vị rủi ro trong không gian vốn chủ sở hữu bán lẻ, MEV đóng vai trò tương tự trong việc dự đoán suy thoái và chu kỳ kinh tế trong hệ sinh thái Ethereum, như được hiển thị bên dưới.

Nguồn: ARK Investment Management LLC, 2024, dựa trên dữ liệu từ Daytradingz.com và MEV-Explore v1 tính đến ngày 9 tháng 6 năm 2024. Chỉ nhằm mục đích cung cấp thông tin.

Trong khi MEV trên Ethereum có thể so sánh với doanh thu do PFOF tạo ra trên thị trường chứng khoán, MEV tính theo tỷ lệ phần trăm vốn hóa thị trường của ETH và token ERC-20 cao hơn nhiều so với thị trường chứng khoán Hoa Kỳ. Kể từ khi sáp nhập, doanh thu $790 triệu được trích xuất hàng năm theo tỷ lệ tương ứng với 0,20% trong tổng vốn hóa thị trường $315 tỷ ETH. Với tổng vốn hóa thị trường của ETH và token ERC-20 là khoảng $500 tỷ, tỷ lệ phần trăm doanh thu được trích xuất giảm xuống còn 0,15%, vẫn cao hơn 27 lần so với doanh thu $2,891 tỷ của PFOF, tương ứng với 0,0056% trong tổng vốn hóa thị trường $50 nghìn tỷ của thị trường chứng khoán Hoa Kỳ. Trong giai đoạn phát triển ban đầu, cơ chế định tuyến lệnh của Ethereum đắt hơn so với các cơ chế trong tài chính truyền thống, nhưng điều đáng chú ý là Ethereum hỗ trợ nhiều loại lệnh hơn thông qua các hợp đồng thông minh - chẳng hạn như các khoản vay nhanh, đặt cược, hoán đổi - và các tương tác khác với các ứng dụng phi tập trung.

Ngoài ra, trong tài chính truyền thống, các loại phí và trung tâm lợi nhuận khác (phí môi giới, phí giao dịch và lợi nhuận của quỹ đầu cơ) là nguồn doanh thu chính của PFOF. Những chi phí này không minh bạch nhưng lại rất quan trọng đối với cấu trúc chi phí chung của các giao dịch tài chính truyền thống.

Theo mô hình PFOF lịch sử trong tài chính truyền thống, sự gia tăng doanh thu PFOF có liên quan đến sự gia tăng hoạt động bán lẻ liên quan đến các nhà giao dịch ít thông tin hơn, trong khi sự sụt giảm của PFOF cho thấy điều ngược lại.

Ví dụ, từ năm 2021 đến năm 2022, doanh thu PFOF của Robinhood đã giảm 40% từ $974 triệu xuống còn $587 triệu khi lãi suất tăng gấp 16 lần, báo hiệu sự khởi đầu của thị trường giá xuống. Điều tương tự cũng đúng với MEV, khi không gian khối được các công ty giao dịch tần suất cao và bot MEV sử dụng đã giảm gấp năm lần từ tháng 7 đến tháng 10 năm 2021, trước thị trường giá xuống tiền điện tử nghiêm trọng năm 2022, như được hiển thị bên dưới.

Source: ARK Investment Management LLC, 2024, based on data from Explore.flashbots.net as of August 15, 2024.

Nghiên cứu của chúng tôi cho thấy phần lớn MEV trong năm tới có thể được trích xuất và phân phối lại trên Layer 2. Layer 2 là giao thức thứ cấp được xây dựng trên Ethereum. Chúng cải thiện khả năng mở rộng và hiệu quả bằng cách xử lý các giao dịch bên ngoài chuỗi chính trong khi tận dụng tính bảo mật của nó, rút ngắn thời gian giao dịch và giảm phí giao dịch.

Trong hai năm tới, chúng tôi kỳ vọng tổng cộng hơn 90% giao dịch sẽ diễn ra trên Lớp 2. Phục vụ cho các nhà đầu tư bán lẻ nhạy cảm hơn với giá, Lớp 2 sẽ thống trị hoạt động giao dịch ETH, kiếm được tỷ lệ phần trăm doanh thu cao hơn từ MEV, tỷ lệ này sẽ cao hơn khi các trình phân loại (hoặc trình xác thực cho Lớp 2) trở nên phi tập trung hơn.

Ngày nay, các mạng Layer 2 chiếm ưu thế là Arbitrum và Optimism đều chạy với một bộ sắp xếp duy nhất, nghĩa là không gian khối không được đấu giá cho người trả giá cao nhất. Thay vào đó, các giao dịch được sắp xếp theo nguyên tắc ai đến trước được phục vụ trước và không thể được sắp xếp lại bởi người tìm kiếm hoặc xây dựng khối.

Do đó, một số dạng MEV (giá trị chiết xuất tối đa) là không thể, điều này cho thấy MEV thấp hơn đáng kể so với các trạng thái tiên tiến hơn với nhiều máy giải trình tự phi tập trung và cơ sở hạ tầng MEV hoàn thiện hơn.

Lợi nhuận MEV là một tập hợp con của lợi nhuận chung của ETH và đang trở thành một chỉ báo đáng tin cậy về hoạt động và chu kỳ kinh tế trên chuỗi khối Ethereum. So với tài chính truyền thống, MEV bị chi phối bởi các giao dịch bán lẻ và tỷ lệ dòng vốn không được thông báo đầy đủ cao hơn. MEV là thước đo hoạt động và sức khỏe kinh tế, ảnh hưởng đến lợi nhuận của ETH trong chu kỳ và cung cấp một khuôn khổ để đánh giá sổ cái lớp 1.

Tài sản thu nhập cố định, đặc biệt là trái phiếu, đã tồn tại trong hàng trăm năm và là một trong những động lực tài chính quan trọng nhất của nền kinh tế. Trái phiếu đại diện cho các khoản vay do nhà đầu tư cho người đi vay, thường là các công ty hoặc chính phủ. Nghiên cứu của chúng tôi cho thấy rằng, mặc dù không tương đương với trái phiếu chính phủ, stETH có những đặc điểm tương tự như trái phiếu chính phủ và những điểm tương đồng này đáng để khám phá.

Những điểm tương đồng và khác biệt quan trọng nhất giữa việc staking ETH và trái phiếu chính phủ như sau:

Thành phần trái phiếu: trái phiếu chính phủ so với thế chấp ETH

Bên phát hành: Chính phủ của một quốc gia so với mạng lưới Ethereum

Nguyên tắc: Giá trị trái phiếu so với số tiền ETH thế chấp

Lãi suất/Phiếu giảm giá: Thanh toán lãi suất định kỳ (thường là nửa năm hoặc một năm) so với thanh toán theo chương trình phần thưởng đặt cược

Kỳ hạn: Kỳ hạn cố định, trả gốc khi đáo hạn so với không giới hạn (ETH vẫn được đặt cọc cho đến khi không được đặt cọc)

Thanh khoản: Giao dịch trái phiếu Chợ so với Giao dịch trên Tập trung và Phi tập trung Trao đổiS

Thế chấp: Sự tin tưởng và tín nhiệm hoàn toàn của chính phủ phát hành so với giá trị và bảo mật mạng lưới của ETH

Lưu ý: Đối với phần đã hết hạn, số ETH đã cam kết có thể được hủy đặt cọc bất kỳ lúc nào, sau đó số tiền đã cam kết ban đầu (gọi là “tiền gốc”) có thể được thu hồi cùng với số tiền kiếm được trong thời gian này.

Khi chúng tôi thảo luận về việc so sánh việc staking ETH với trái phiếu chính phủ bên dưới, chúng tôi nhấn mạnh rằng sự khác biệt của chúng cũng quan trọng như sự tương đồng của chúng. Chúng tôi tin rằng hồ sơ rủi ro của chúng đại diện cho sự khác biệt đáng kể nhất giữa staking ETH và trái phiếu chính phủ.

Rủi ro tín dụng

Trái phiếu chính phủ: Khi chính phủ phát hành trái phiếu được tính bằng đồng nội tệ, có khả năng chính phủ sẽ vỡ nợ, mặc dù khả năng này thấp hơn đối với nền kinh tế ổn định.

ETH đã đặt cọc: Mạng Ethereum không thể vỡ nợ đối với ETH đã đặt cọc vì về mặt kỹ thuật, đây không phải là khoản nợ. Lợi nhuận đặt cọc được lập trình có nguồn gốc từ hoạt động trên chuỗi và phát hành mạng, nghĩa là lợi nhuận dao động dựa trên hiệu suất mạng, mức độ hoạt động và tỷ lệ đặt cọc.

Rủi ro lạm phát

Trái phiếu chính phủ: Lạm phát theo đồng nội tệ có thể làm xói mòn giá trị lợi nhuận trái phiếu, làm giảm sức mua.

ETH được đặt cọc: Nếu tỷ lệ phát hành ETH mới vượt quá đáng kể tỷ lệ hủy bỏ của phí cơ sở, sẽ có rủi ro lạm phát, khiến nguồn cung tăng lên, do đó làm giảm lợi nhuận ròng và làm loãng giá trị của khoản thanh toán lãi.

Rủi ro lãi suất

Trái phiếu chính phủ: Những thay đổi về lãi suất ảnh hưởng đến giá trái phiếu, lãi suất tăng thường khiến giá trái phiếu giảm.

Đặt cược ETH: Mặc dù bản thân Ethereum sẽ không phát hành nhiều trái phiếu (nhiều lợi suất đặt cược với các kỳ hạn khác nhau), nhưng những thay đổi về kỳ vọng lợi suất trên các nền tảng hợp đồng thông minh lớp 1 khác có thể ảnh hưởng đến giá trị nhận thức và sức hấp dẫn của việc đặt cược ETH.

Rủi ro mất giá tiền tệ

Trái phiếu chính phủ: Việc đồng nội tệ mất giá so với các loại tiền tệ khác có thể dẫn đến việc giảm đáng kể giá trị của khoản lãi và tiền gốc khi chuyển đổi sang các loại tiền tệ khác.

Đặt cược ETH: Giá trị của ETH so với các loại tiền điện tử lớn khác và tiền pháp định có thể dao động, ảnh hưởng đến giá trị thực tế của lợi nhuận đặt cược và tiền gốc so với các tài sản khác.

Rủi ro chính trị và pháp lý

Trái phiếu chính phủ: Những thay đổi trong chế độ chính phủ hoặc quản lý có thể ảnh hưởng đến việc hoàn trả trái phiếu và có thể dẫn đến những thay đổi trong chính sách tài khóa và/hoặc tái cấu trúc nợ.

ETH được đặt cọc: Phép loại suy này ít trực tiếp hơn. ETH được đặt cọc mang theo những rủi ro bổ sung liên quan đến bảo mật và quản trị mạng. Nếu người xác thực hành xử không đúng hoặc thông đồng, ETH được đặt cọc có thể bị cắt giảm như một hình phạt, dẫn đến khả năng mất vốn. Những thay đổi về quy định ảnh hưởng đến thị trường tiền điện tử rộng lớn hơn cũng có thể ảnh hưởng đến giá trị và tính bảo mật của ETH được đặt cọc.

Rủi ro biến động

Trái phiếu chính phủ: Trái phiếu chính phủ thường được coi là khoản đầu tư có rủi ro thấp, ít biến động. Tuy nhiên, trong thời kỳ kinh tế bất ổn hoặc bất ổn chính trị, tính biến động của trái phiếu có thể tăng đáng kể.

Staking ETH: Staking ETH có tính biến động cao hơn vì nó vẫn còn trong giai đoạn đầu. Tính biến động sẽ ảnh hưởng đến thu nhập staking và giá trị gốc.

Việc lập mô hình ETH stake như một trái phiếu chính phủ đòi hỏi phải hiểu được sự khác biệt trong hồ sơ rủi ro tương ứng của chúng. Mặc dù cả hai đều chịu ảnh hưởng của lạm phát, thay đổi lãi suất và mất giá tiền tệ, bản chất của những rủi ro này và tác động của chúng có thể rất khác nhau. Ngoài ra, ETH stake còn đưa ra những rủi ro độc đáo liên quan đến bảo mật mạng, hành vi xác thực và lỗi hợp đồng thông minh không có sự tương tự trực tiếp nào trong trái phiếu chính phủ truyền thống.

Tương tự như tính toán giá trị hiện tại của trái phiếu chính phủ, người ta có thể thử mô hình hóa giá trị hiện tại của cái gọi là trái phiếu ETH được thế chấp. Công thức này cộng giá trị hiện tại của mỗi phiếu giảm giá tái đầu tư vào giá trị hiện tại của mệnh giá trái phiếu khi đáo hạn. Sau đó, bằng cách mô hình hóa lãi suất phiếu giảm giá với lợi suất ETH được thế chấp và tỷ lệ chiết khấu với tỷ lệ không rủi ro trên Kho bạc Hoa Kỳ, người ta có thể đưa ra giá hiện tại của trái phiếu ETH được thế chấp.

Tuy nhiên, một trong những điểm khác biệt quan trọng nhất giữa trái phiếu chính phủ và trái phiếu ETH thế chấp là lợi suất của ETH thế chấp thay đổi hàng ngày. Do đó, việc lập mô hình trái phiếu ETH thế chấp đòi hỏi phải tính toán lợi suất trung bình trong suốt thời gian đáo hạn. Ngoài ra, không giống như trái phiếu chính phủ truyền thống, ETH thế chấp có thể không được thế chấp hoặc được hoàn trả bất kỳ lúc nào và tiền gốc có thể được hoàn trả bất kỳ lúc nào.

Hiện tại, ETH không có đường cong lợi suất, nghĩa là không có mối quan hệ nào giữa lợi suất staking và thời hạn đáo hạn của tài sản được staking. Tuy nhiên, theo nghiên cứu của chúng tôi, đường cong lợi suất ETH có thể thay đổi trong vài năm tới, làm tăng sự tương đồng với trái phiếu chính phủ, với ETH được staking cho các kỳ hạn và thời hạn đáo hạn khác nhau.

Liquid Staking Derivatives (LSD) là một giao thức được thiết kế để đơn giản hóa quy trình staking cho những người dùng thiếu chuyên môn kỹ thuật. LSD hợp tác với các nhà điều hành nút đáng tin cậy để quản lý các hoạt động staking thay mặt cho người dùng. Người dùng staking ETH thông qua Lido, một nhà cung cấp LSD hàng đầu, sẽ nhận được stETH. stETH là phiên bản tổng hợp của ETH đã staking của họ và hoạt động giống như một chứng chỉ tiền gửi được mã hóa. Mã thông báo stETH được tự động cân bằng lại để phản ánh phần thưởng staking (3,2% APY) và có thể được chuyển đổi thành ETH trên các sàn giao dịch tập trung và phi tập trung. Sau đó, các mã thông báo hoặc chứng chỉ tiền gửi có thể được sử dụng để cho vay, có đòn bẩy, thế chấp lại và nhiều hoạt động tài chính khác trong không gian tài sản kỹ thuật số, đặc biệt là các ứng dụng/giao thức dựa trên Ethereum.

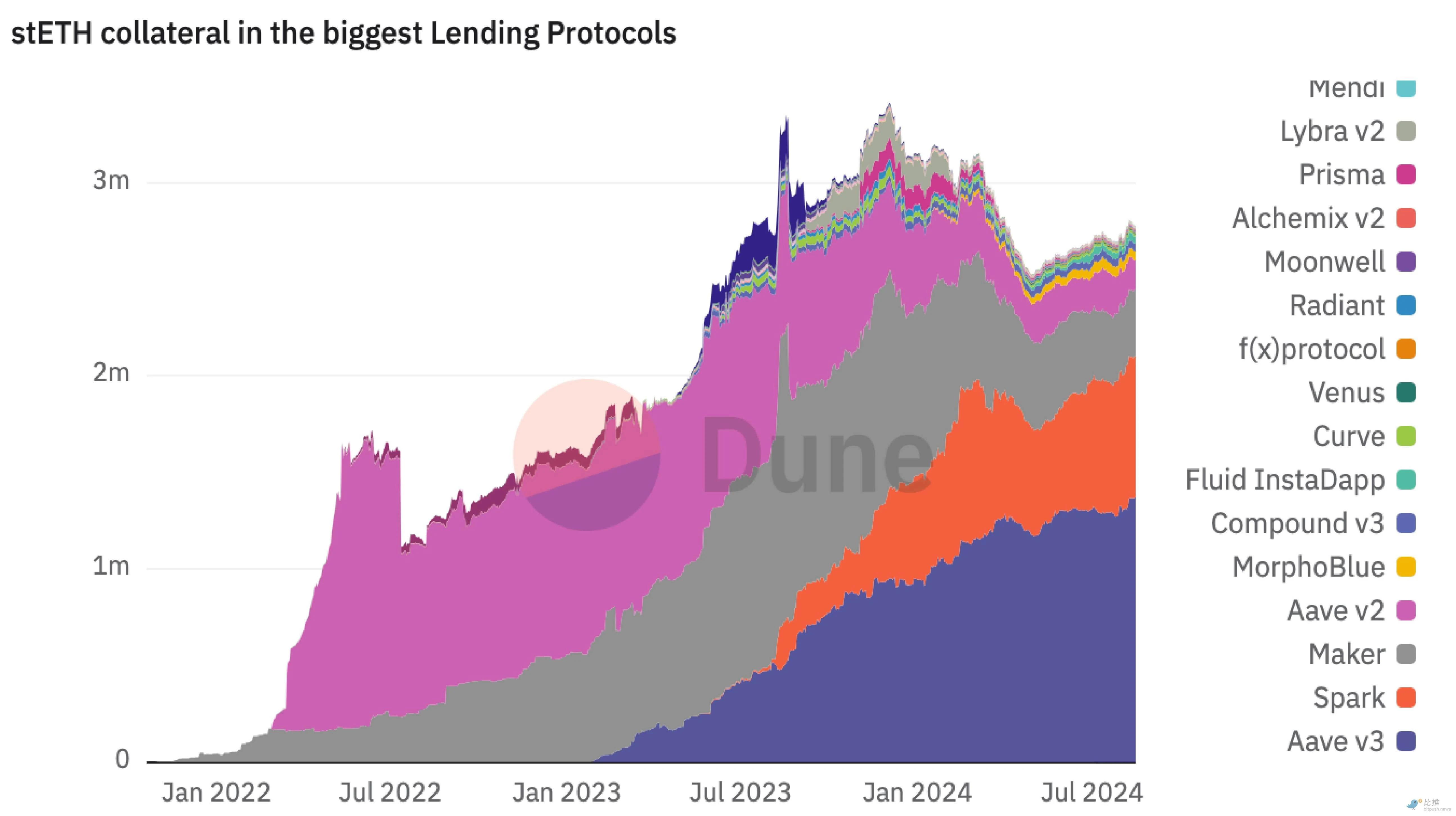

stETH là phiên bản sinh lời của ETH. Do khả năng lập trình và tính thanh khoản, stETH đang bắt đầu thay thế ETH trong nhiều giao thức và ứng dụng DeFi. Trên thực tế, stETH đã thay thế ETH như một tài sản thế chấp chất lượng cao trong nền kinh tế Ethereum. Ngày nay, stETH được cung cấp dưới dạng tài sản thế chấp DeFi có tổng cộng khoảng 2,7 triệu, chiếm khoảng 31% trong tổng nguồn cung stETH, như được hiển thị bên dưới.

Lưu ý: Trục Y bên trái của biểu đồ của bên thứ ba này tính bằng USD (tỷ). Mỗi chữ viết tắt hiển thị ở bên phải của biểu đồ trên biểu thị một tài sản khác nhau.

Có hơn 80.000 stETH trong các nhóm thanh khoản trên Curve, Uniswap, Balancer, Aerodrome và các DEX (sàn giao dịch phi tập trung) hàng đầu khác. stETH là một tài sản sinh lời đang trở thành tài sản thế chấp được ưa chuộng do hiệu quả vốn mà nó mang lại cho người dùng, nhà cung cấp thanh khoản và nhà tạo lập thị trường. Hiện tại, tài sản thế chấp được ưa chuộng trên Aave V3, Spark và MakerDao lần lượt là 1,3 triệu stETH, 598.000 stETH và 420.000 stETH, được khóa trong các giao thức này và được sử dụng làm tài sản thế chấp để phát hành các khoản vay hoặc stablecoin được hỗ trợ bằng tiền điện tử, như được hiển thị bên dưới. Nghiên cứu của chúng tôi cho thấy stETH và các sản phẩm phái sinh thế chấp thanh khoản khác của ETH đang trở thành tài sản thế chấp chất lượng cao được ưa chuộng cho các hoạt động tài chính trong hệ sinh thái Ethereum.

Lưu ý: Trục Y bên trái của biểu đồ của bên thứ ba này được đo bằng stETH, không phải stETH bằng USD. Nguồn: Dune (@lido/stETH thế chấp so với thế chấp khác) tính đến ngày 15 tháng 8 năm 2024.

Nhưng điều gì sẽ xảy ra nếu người dùng muốn kiếm được lợi nhuận cao hơn từ số ETH họ đặt cược trong khi vẫn cung cấp nhiều tiện ích hơn làm tài sản thế chấp?

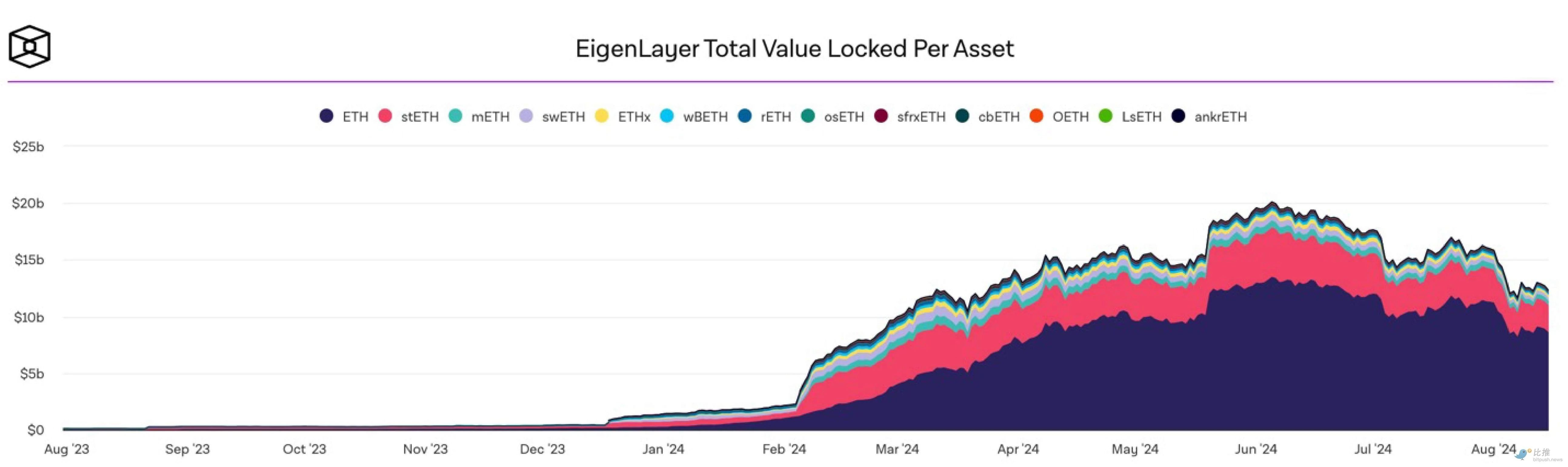

Đây chính xác là những gì Eigenlayer, một giao thức re-staking, cho phép. Đến nay, Eigenlayer đã tích lũy được $13 tỷ CD được token hóa của ETH, đại diện cho 50% của Lido TVL và ~4% tổng nguồn cung ETH, như được hiển thị bên dưới. Các token phái sinh thế chấp thanh khoản đại diện cho ETH được staking trên mạng Ethereum có thể được staking lại trên nền tảng Eigenlayer, cho phép các giao thức khác tăng cường bảo mật mạng của chúng trong một khoảng thời gian nhất định, một quá trình tương tự như cho thuê dịch vụ bảo mật.

Một số giao thức có token quá biến động để cung cấp bảo mật mạng đáng tin cậy có thể phải đối mặt với tình trạng thiếu thanh khoản và/hoặc cần tăng cường bảo mật, cả hai đều có thể được giải quyết bằng cách double-staking token của họ hoặc cho thuê toàn bộ chứng khoán của họ với tài sản thế chấp ổn định hơn (như ETH). Đối với các dịch vụ bảo mật của họ, các giao thức restaking như EigenLayer thưởng cho những người restaking, giống như mạng Ethereum trả tiền cho những người xác thực.

Chúng tôi tin rằng sự ra đời của việc restaking cho phép các nhà đầu tư kiểm soát tốt hơn hồ sơ rủi ro và lợi nhuận của họ, do đó tăng tiện ích và hiệu quả của ETH làm tài sản thế chấp trong DeFi.

Sự thành công của EigenLayer chứng minh rằng người dùng và các tổ chức có mối quan tâm lớn trong việc tận dụng lượng ETH nắm giữ của họ theo những cách tinh vi hơn. Bằng cách giới thiệu các trường hợp sử dụng mới, EigenLayer cho phép những người tham gia bảo toàn lượng ETH nắm giữ của họ trong khi vẫn tạo ra lợi nhuận bổ sung. Khi chúng xuất hiện từ lần ra mắt EigenLayer — giống như stETH xuất hiện từ staking gốc — các token re-staking thanh khoản có khả năng đóng vai trò là tài sản thế chấp trên nhiều nền tảng khác nhau.

Cho dù trong nhóm thanh khoản, nền tảng cho vay, sản phẩm có cấu trúc hay đồng tiền ổn định được hỗ trợ bằng tiền điện tử, ETH mang lại lợi nhuận dưới mọi hình thức đều có tiềm năng trở thành tài sản thế chấp có thể lập trình được lựa chọn cho các ứng dụng và sản phẩm hàng đầu trong DeFi — cho dù được triển khai trên Ethereum Layer 1 hay bất kỳ Layer 2 nào hiện có.

Cho đến nay trong bài viết này, chúng tôi đã mô tả ETH được staking là một tài sản tương tự như trái phiếu chính phủ ở một số khía cạnh và mô tả ETH và các sản phẩm phái sinh staking thanh khoản của nó là tài sản thế chấp thanh khoản chất lượng cao trong DeFi, hỗ trợ nhiều ứng dụng được sử dụng rộng rãi. Trong phần này của bài viết, chúng tôi tập trung vào một tính năng độc đáo khác của lợi suất staking ETH: tác động của nó đối với đầu tư vào nền kinh tế tiền điện tử, mà nghiên cứu của chúng tôi cho thấy có thể so sánh với vai trò của trái phiếu kho bạc và lãi suất chuẩn liên bang trong nền kinh tế truyền thống.

Ngày nay, lợi suất staking ảnh hưởng đến đầu tư công và tư vào không gian tài sản kỹ thuật số, giống như tài sản thanh khoản chất lượng cao (HQLA) trong tài chính truyền thống. Đầu tiên, lợi suất ETH dường như tạo áp lực đáng kể lên lợi suất gốc của các hợp đồng thông minh Lớp 1 cạnh tranh, buộc các blockchain khác phải cung cấp phần thưởng cao hơn cho người xác thực để ghi nhận tính bảo mật và cam kết dài hạn của họ, như được hiển thị bên dưới. Nếu lợi tức đầu tư không có khả năng cao hơn, tại sao các nhà đầu tư/người xác thực lại nắm giữ và staking các tài sản rủi ro hơn và dễ biến động hơn? Điều quan trọng là, không giống như ETH, lợi suất của các tài sản khác có xu hướng làm loãng dòng tiền. Nói cách khác, nếu một nhà đầu tư nắm giữ và không staking bất kỳ token Lớp 1 nào khác, thì lạm phát mạng sẽ làm loãng nó.

Nguồn: ARK Investment Management LLC, 2024, dựa trên dữ liệu từ The Staking Explorer tính đến ngày 15 tháng 8 năm 2024.

Lợi nhuận staking của ETH cũng làm tăng chi phí cơ hội khi nắm giữ và vay stablecoin. Khi lợi nhuận gốc của nó tăng lên và trở thành chuẩn mực, hoạt động của ETH, phí MEV và nhu cầu chung gây áp lực lên nhiều giao thức DeFi. MakerDAO, Aave và Compound là ba trong số các giao thức này.

MakerDAO là một giao thức quản lý việc phát hành và quản lý đồng tiền ổn định DAI. DAI được phát hành thông qua các vị thế nợ được thế chấp (CDP) khi người dùng khóa tài sản thế chấp như ETH hoặc các tài sản được liệt kê trắng khác để đúc DAI. Một trong những tính năng cốt lõi của giao thức MakerDAO là Tỷ lệ tiết kiệm DAI (DSR), cho phép người nắm giữ DAI kiếm được lãi suất bằng cách khóa DAI của họ trong các hợp đồng thông minh đặc biệt. Sau khi DAI phải đối mặt với áp lực bán đáng kể và nguồn cung lưu hành giảm, ban quản trị MakerDAO đã quyết định tăng tỷ lệ DSR từ 5% lên 15%.

Trong các thị trường tiền tệ như Aave hoặc Compound, nơi các điều kiện được xác định bởi cung và cầu, lợi nhuận khi cung cấp/vay stablecoin cao hơn đáng kể. APY cung cấp cho stablecoin được hỗ trợ bằng tiền pháp định dao động từ 5% đến hơn 15%, tùy thuộc vào điều kiện thị trường. Tỷ lệ này phản ánh sự sẵn lòng của nhà đầu tư khi vay stablecoin trong khi cung cấp ETH hoặc stETH làm tài sản thế chấp mà không phải bán.

Ngoài ra, các giao thức như Ethena Labs (cung cấp một loại tiền ổn định được thế chấp bằng các giao dịch chênh lệch giá giao ngay giữa các vị thế stETH giao ngay và các vị thế bán khống tương lai vĩnh viễn15) đã thu hút nhiều người nắm giữ stETH. Tại sao? Đồng tiền ổn định của Ethena cung cấp lợi nhuận cao hơn đáng kể so với các lựa chọn thay thế DeFi, chưa kể đến lợi nhuận staking thông thường trên ETH.

Lợi nhuận từ việc staking ETH cũng tác động đến các cơ hội khai thác thanh khoản. Các nhóm muốn ra mắt sản phẩm hoặc tính năng mới và thu hút vốn bằng ETH vào nhóm của họ phải điều chỉnh các ưu đãi của họ theo các điều kiện thị trường hiện hành. Đối với nhiều nhóm và giao thức, lợi nhuận staking cao hơn thường có nghĩa là chi phí mua lại người dùng cao hơn, vì các nhà đầu tư tiềm năng và nhà cung cấp thanh khoản có nhiều khả năng staking ETH để có lợi nhuận ổn định hơn thay vì phần thưởng rủi ro cao hơn liên quan đến các cơ hội canh tác lợi nhuận mới hoặc chưa trưởng thành.

Các nhà đầu tư phân bổ vốn cho các tài sản kỹ thuật số giai đoạn đầu đang đặt ra cùng một câu hỏi: Liệu dự án này có mang lại lợi nhuận đầu tư tốt hơn so với việc đặt cược ETH trên cơ sở điều chỉnh rủi ro và thanh khoản không? Chúng ta có thể khám phá câu hỏi này bằng một ví dụ giả định. Một quỹ đóng với thời hạn đầu tư thông thường là 7 năm (thời gian thu hoạch trung bình của một công ty khởi nghiệp công nghệ) cần phải hoạt động tốt hơn ETH bao nhiêu sau khi gộp lãi để hòa vốn?

Nếu ETH mang lại 4% sau 7 năm tính lãi kép, thì quỹ đóng phải vượt trội hơn ETH hơn 31% ngay cả khi không tính đến việc tăng giá.

Nói cách khác, các nhà đầu tư ban đầu vào không gian tài sản kỹ thuật số thường cân nhắc điều này: trên cơ sở điều chỉnh rủi ro và thanh khoản, liệu dự án mà họ đang đánh giá có thể mang lại lợi nhuận cao hơn so với việc chỉ nắm giữ và đặt cược ETH trong suốt thời gian đầu tư không? Ví dụ, hãy xem xét một quỹ 7 năm điển hình, thường được gọi là thời kỳ thu hoạch, trong đó các khoản đầu tư dự kiến sẽ đáo hạn và cung cấp thanh khoản. Nếu cùng một quỹ được đầu tư vào ETH và đặt cược, với lợi suất đặt cược trung bình là 4%, thì dự án sẽ cần phải vượt trội hơn ETH ít nhất 31% để bù đắp cho hiệu ứng lợi suất kép. Trong một thị trường tăng giá với các vòng riêng tư được đăng ký quá mức, định giá kém hấp dẫn và các điều kiện chuyển nhượng bất lợi, sự cạnh tranh từ việc đặt cược ETH sẽ trở nên gay gắt hơn.

Sự thành công của các ETF Bitcoin giao ngay có thể là do tiềm năng tăng giá và tính ổn định của Bitcoin so với các kho lưu trữ giá trị khác, đặc biệt là tiền pháp định. Các quyết định của con người do các cơ quan tiền tệ đưa ra (đôi khi tùy tiện và không nhất quán) đã đóng vai trò chính trong việc phá giá tiền pháp định trong dài hạn. Ngược lại, Bitcoin dựa trên các quy tắc và nguồn cung của nó được đo lường về mặt toán học và giới hạn ở mức 21 triệu. Do đó, Bitcoin đang trở thành một sự thay thế mạnh mẽ cho tiền pháp định và là một loại tài sản kỹ thuật số tương tự như vàng kỹ thuật số.

Là một tài sản trẻ hơn, ETH đã trải qua nhiều lần nâng cấp về tiền tệ và công nghệ trong nhiều năm. Ngoài ra, tính hoàn chỉnh của Turing và lợi nhuận dòng tiền khiến việc mô tả, định nghĩa và đóng khung trong ranh giới của các loại tài sản truyền thống trở nên khó khăn.

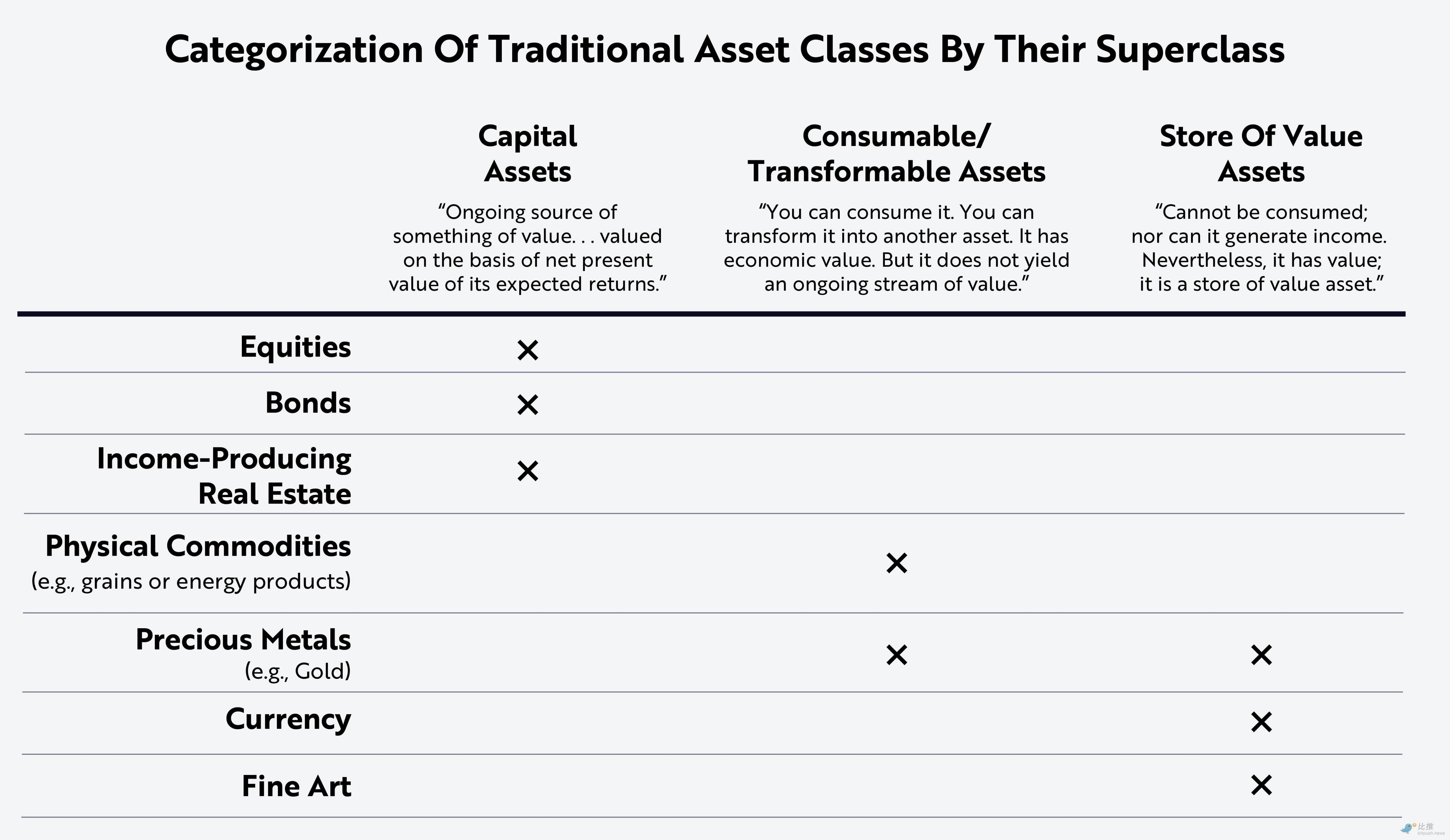

Bài báo của Robert Greers có tên là What Are Asset Classes? chia tài sản thành ba loại:

Tài sản vốn: Tài sản có khả năng sinh lời và tăng giá trị cho người nắm giữ dưới dạng dòng tiền, chẳng hạn như cổ phiếu, trái phiếu hoặc bất động sản.

Tài sản tiêu dùng: Tài sản, chẳng hạn như hàng hóa, có thể được tiêu thụ hoặc chuyển đổi thành tài sản hoặc hàng hóa khác.

Lưu trữ giá trị: Một tài sản không thể tiêu thụ hoặc chuyển đổi thành tài sản hoặc hàng hóa khác nhưng vẫn giữ được giá trị trong một thời gian dài.

Trong bài viết này, chúng tôi đã minh họa những điểm tương đồng giữa lợi suất ETH và lợi suất trên các công cụ nợ, đặc biệt là trái phiếu chính phủ. Chúng tôi đã chứng minh rằng lợi suất staking ETH là thước đo hoạt động hợp đồng thông minh và chu kỳ kinh tế trong không gian tài sản kỹ thuật số, giống như lãi suất dự trữ liên bang trong tài chính truyền thống.

Ngoài ra, giống như bất kỳ tài sản lớp 1 nào khác, ETH là tài sản tiêu dùng được sử dụng trong mạng lưới Ethereum để thanh toán cho các giao dịch được đưa vào sổ cái. Quá trình này bao gồm việc trao đổi tài sản để trả cho người xác thực để lưu trữ và tính toán dữ liệu. Chúng tôi cũng nhấn mạnh khả năng staking ETH như một tài sản thanh khoản chất lượng cao trong DeFi, hoạt động như tài sản thế chấp ban đầu để cung cấp năng lượng cho các ứng dụng và stablecoin phổ biến nhất như DAI và USDe.

Vậy, cách tốt nhất để phân loại và định nghĩa ETH như một tài sản là gì?

Trong khi nhóm Bankless quảng bá ETH như một tài sản ba điểm đồng thời thể hiện các đặc điểm của ba loại tài sản khác nhau theo phân loại của Robert Greers, chúng tôi tin rằng Bitcoin đã và sẽ tiếp tục là một kho lưu trữ giá trị rất đáng tin cậy. Mặc dù vậy, chúng tôi cũng tin rằng ETH đang mở đường cho một tài sản lai mới. Mặc dù nó thể hiện các đặc tính lưu trữ giá trị trong nền kinh tế hợp đồng thông minh, nhưng điều khiến ETH khác biệt với bất kỳ tài sản kỹ thuật số nào khác là nó là một tài sản có thể lập trình, tạo ra dòng tiền có thể được sử dụng làm tài sản thế chấp chất lượng cao trong các ứng dụng tài chính.

ETH và ETH được đặt cọc có tính thanh khoản cực cao và được giao dịch rộng rãi trên nhiều sàn giao dịch. Tính thanh khoản của chúng đảm bảo rằng chúng có thể dễ dàng được thanh lý và chuyển đổi thành các tài sản khác và/hoặc được sử dụng trong nhiều giao thức DeFi khác nhau. Mặc dù ETH biến động hơn trái phiếu chính phủ hoặc bất động sản, nhưng đây là một trong những loại tiền điện tử trưởng thành, có giá trị và phổ biến nhất trên thế giới. Với việc ra mắt ETF ETH giao ngay, mức độ chấp nhận ETH có thể tăng lên và mức độ biến động của nó có thể giảm xuống.

Hiện tại, ETH và các sản phẩm phái sinh thế chấp thanh khoản của nó đã được sử dụng làm tài sản thế chấp trong nhiều giao thức DeFi khác nhau, không chỉ cho các khoản vay được bảo đảm mà còn để tham gia vào các nhóm thanh khoản, tạo ra lợi nhuận và phát hành stablecoin. Mặc dù ETH có thể không phù hợp với một loại tài sản duy nhất, nhưng các thuộc tính đa diện của nó làm nổi bật sức hấp dẫn của tài sản độc đáo này, rất hấp dẫn đối với những người muốn tham gia vào nền kinh tế hợp đồng thông minh toàn cầu đang phát triển nhanh chóng.

Bài viết này có nguồn từ internet: Báo cáo nghiên cứu của Ark Invest: Staking Ethereum = Trái phiếu kho bạc Hoa Kỳ trong nền kinh tế tiền điện tử

Please note: All content is only shared for scientific purposes. Xverse wallet has no connection with any project. Please do your own research (DYOR). Daily BTC Ecosystem News Explosion – Thanks to Ordinals World @OrdzWorld for providing great content! What are Bitcoin Puppets? Ord My God invited the Ordinals team 「Ordinals Inscriptions Section」 The Ordinals collection continued to rise sharply, with the highest increase of Bitcoin Puppet by 21%, currently at 0.133 BTC. Among them, the market value of Node Monkey reached 133 million. What are Bitcoin Puppets? by @Daji_ 357 Finally got the LEO kit inscribed ? Auction 3 rounds, with two Leo kits August 10, 2019 – Epsteins death anniversary August 1, 2009 – Women in Astronomers Day @realizingerin On September 26th, Ord My God invited Erin and…