Hiệu ứng Grayscale tái diễn. Việc niêm yết ETF giao ngay thực sự mang lại điều gì cho Grayscale?

Tác giả gốc: Nianqing, ChainCatcher

Gần đây, Grayscale đã ra mắt Grayscale MakerDAO Trust, một quỹ tín thác tập trung vào token quản trị MKR của MakerDAO. Sau thông báo, MKR đã tăng hơn 5% trong vòng một giờ, vượt qua $2.100 và tăng 14,7% trong 7 ngày qua.

Thứ tư tuần trước, Grayscale cũng đã ra mắt Grayscale Bittensor Trust và Grayscale Sui Trust. Các token TAO và SUI đã tăng trong gần một tuần trong bối cảnh thị trường hỗn loạn nói chung. Giá của SUI cũng đã vượt quá $1, với mức tăng trong 7 ngày là hơn 65% và đã nằm trong danh sách tìm kiếm nóng của dự án ChainCatcher trong nhiều ngày liên tiếp.

Vào tháng 7, Grayscale cũng đã ra mắt Grayscale Decentralized AI Fund, một quỹ đầu tư vào một rổ token trí tuệ nhân tạo phi tập trung, bao gồm TAO, FIL, LPT, NEAR và RNDR. Sau khi tin tức được công bố, lĩnh vực AI đã chứng kiến sự gia tăng chung và các token trong quỹ của Grayscale đều tăng hơn 5% trong một thời gian ngắn.

Hiệu ứng thang độ xám đã mất từ lâu.

As the former Bitcoin whale Pixiu, Grayscale has become the focus of the entire mật mã market due to its massive hoarding of coins. There is even a view that the last round of bull market was the Grayscale bull, and the continuous hoarding of coins directly drove up the price of Bitcoin.

Những năm tháng huy hoàng của Grayscales kéo dài trong hai năm. Sau khi trải qua cuộc khủng hoảng thanh khoản do các vụ nổ liên tiếp do sự sụp đổ của FTX vào năm 2022-2023 và cuộc giằng co với SEC Hoa Kỳ về việc chuyển đổi GBTC thành ETF giao ngay, những ngày tháng của Grayscales hiện có vẻ đặc biệt yên bình.

Sau khi ra mắt các ETF giao ngay Bitcoin và Ethereum trong năm nay, Grayscale đã đẩy nhanh đáng kể việc ra mắt các quỹ mới . Theo trang sản phẩm trên trang web chính thức của Grayscales, ngoại trừ các quỹ mới ra mắt trong năm nay, hầu hết các sản phẩm khác đều được thành lập trước năm 2022. Ví dụ, các quỹ tín thác liên quan đến các sản phẩm đầu tư tiền điện tử khác như Solana, Litecoin, Stellar, Zcash, Chainlink, Decentralized, v.v. Ngoài ra, Grayscale cũng đang tích cực tuyển dụng trợ lý cấp cao cho các sản phẩm ETF để hỗ trợ cho sự tăng trưởng và phát triển của hoạt động kinh doanh ETF của Grayscales.

Việc niêm yết các ETF giao dịch Bitcoin và Ethereum thực sự mang lại điều gì cho Grayscale?

Là một đơn vị thúc đẩy quan trọng cho việc niêm yết Bitcoin spot ETF, Grayscale và GBTC cũng đã mở ra một sự thay đổi. Tuy nhiên, với tư cách là công ty quản lý tài sản tiền kỹ thuật số lớn nhất thế giới, sau GBTC và ETHE, chiếm tỷ lệ tài sản lớn nhất, được chuyển đổi thành ETF, họ cũng đang phải đối mặt với những thách thức từ các đối thủ cạnh tranh khác, đặc biệt là những gã khổng lồ quản lý tài sản truyền thống như BlackRock và Fidelity.

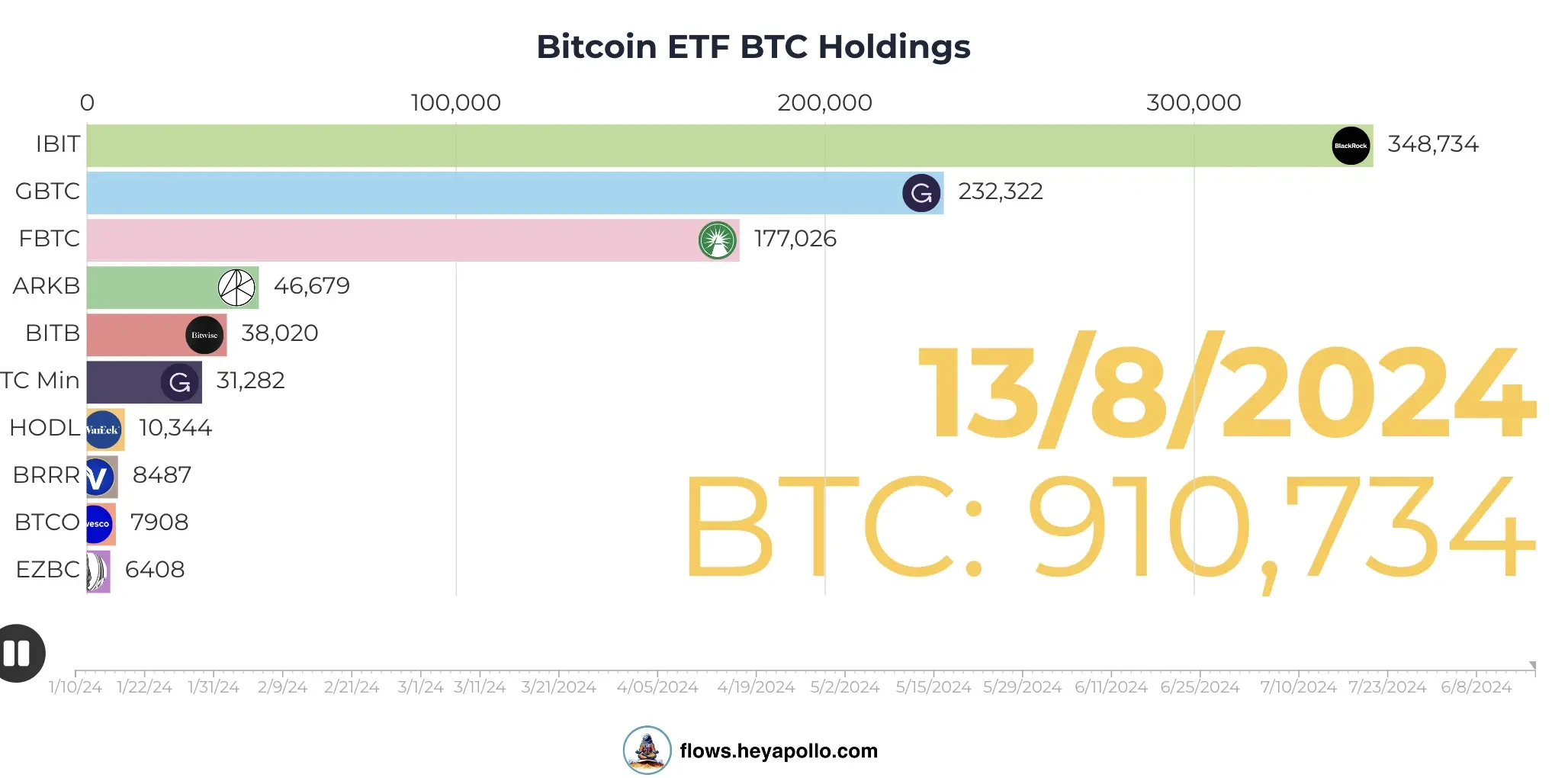

Kể từ khi GBTC được niêm yết là ETF vào tháng 1, hơn 380.000 BTC đã bị rút ra và vẫn còn 232.792 BTC. Ngược lại, BlackRock đã nắm giữ 348.165 BTC, vượt qua Grayscale ngay từ tháng 5 và Fidelity nắm giữ 176.656 BTC, đứng thứ ba.

Ngoài ra, theo dữ liệu Grayscales GBTC và ETHE Returns (Ước tính) do The Block biên soạn, doanh thu của hai quỹ Grayscales đã chạm mức thấp trong thị trường giá xuống năm 2022 và bắt đầu phục hồi sau khi thắng kiện SEC vào cuối tháng 8 năm 2023, nhưng khi GBTC và ETHE được chuyển đổi thành ETF, doanh thu lại bắt đầu giảm trở lại.

Lưu ý: Biểu đồ này ước tính tổng doanh thu của Grayscales từ GBTC và ETHE. Phương pháp tính toán là tổng số USD nắm giữ hàng tháng nhân với phí của Grayscales. GBTC tính phí thường niên là 2% khi là quỹ tín thác, giảm xuống còn 1,5% sau khi trở thành ETF và phí thường niên của ETHEs là 2,5%.

Bài viết này sẽ phân tích một cách có hệ thống lịch sử phát triển của Grayscale và khám phá lý do tại sao Grayscale xứng đáng được chúng ta quan tâm.

Bối cảnh và Lịch sử

Grayscale được thành lập vào năm 2013 bởi Barry Silbert.

Grayscale ban đầu chỉ thành lập một quỹ tín thác Bitcoin và xác định điều khoản không thể quy đổi vào năm 2014, rồi niêm yết GBTC trên thị trường OTC vào năm 2015. Sau năm 2017, Grayscale bắt đầu đa dạng hóa sản phẩm của mình và ra mắt các quỹ tín thác tiền điện tử như Ethereum, Litecoin, ZCash, Solana và Chainlink.

Barry Silbert bắt đầu đầu tư vào Bitcoin vào năm 2012 và đầu tư vào Coinbase, Bitpay, Ripple và các gã khổng lồ tiền điện tử khác vào năm 2013. Ngoài ra, Barry Silbert cũng sáng lập nguyên mẫu của Genesis Trading, một nền tảng giao dịch Bitcoin không cần kê đơn. Năm 2015, Barry Silbert đã tích hợp hai doanh nghiệp này với doanh nghiệp đầu tư cá nhân của mình và thành lập DCG (Digital Currency Group).

DCG đã dần phát triển thành một công ty với các công ty quản lý tài sản, công ty khai thác, cho vay và phương tiện truyền thông (CoinDesk). Các công ty con của công ty bao gồm công ty quản lý tài sản GrayScale, phương tiện truyền thông và công ty khai thác Foundry. DCG cũng đã đầu tư trực tiếp vào hơn 160 dự án.

Hiệu ứng thang độ xám

Người ta thường tin rằng đợt tăng giá này được thúc đẩy bởi các tổ chức. Trên thực tế, ngay từ đợt trước, sự gia nhập của các tổ chức lớn đã bắt đầu hình thành. Vào tháng 8 năm 2020, MicroStrategy đã công bố việc gia nhập thị trường Bitcoin. SEC và bộ phận kiểm toán đã chấp thuận cho MicroStrategy đưa Bitcoin vào bảng cân đối kế toán của mình, trở thành một chỉ báo quan trọng trên thị trường (chỉ còn đúng bốn năm nữa).

Được thúc đẩy bởi Tesla, MicroStrategy và các công ty niêm yết khác, ngày càng nhiều công ty niêm yết ở Bắc Mỹ bắt đầu làm theo. Một số công ty niêm yết truyền thống đang bắt đầu chuyển sang Bitcoin ở cấp độ doanh nghiệp và cấp độ dự trữ tài sản.

Tuy nhiên, quy trình quản lý đối với các tổ chức truyền thống nắm giữ tài sản tiền điện tử như BTC vẫn còn tương đối phức tạp, do đó, quỹ tín thác tiền điện tử tuân thủ do Grayscale khởi xướng đã bắt đầu trở thành kênh quan trọng để các nhà đầu tư tổ chức bị hạn chế mua tài sản như BTC. Có thể nói, Grayscale đã trực tiếp giới thiệu cho các nhà đầu tư tổ chức về động lực tăng trưởng của BTC.

Vào nửa cuối năm 2020, Grayscale, vốn đã hào phóng trong việc mua BTC, bắt đầu thu hút sự chú ý. Số lượng BTC mới được Grayscale GBTC thêm vào đã từng chiếm 33% trong sản lượng 100 ngày và hàng chục nghìn BTC đã được mua trong một tuần. Vì chỉ có tiền vào mà không có tiền ra, Khi nào Grayscale sẽ sụp đổ thị trường đã từng trở thành Thanh kiếm Damocles trong vòng tròn tiền tệ. Ngoài ra, Grayscale cũng đã trở thành một cánh quạt thị trường và các quỹ tín thác tiền tệ mới mà nó ra mắt thường đẩy giá các loại tiền tệ liên quan lên cao. Do đó, các giao dịch mua của Grayscale thậm chí còn có hiệu ứng niêm yết tiền tệ giống như Coinbase và Binance.

Động lực trực tiếp đằng sau hiệu ứng Grayscale nằm ở sự tồn tại của mức phí bảo hiểm của nó (giá trị lưu thông trên thị trường của mỗi GBTC > giá trị của Bitcoin được nhúng).

Vì GBTC là một trong số ít sản phẩm được quản lý tại Hoa Kỳ, nên nó rất phổ biến trong số các nhà đầu tư tổ chức vào thời điểm đó. Cùng với chính sách khóa thị trường thứ cấp của Grayscale Fund và điều khoản rằng tài sản không thể được mua lại trên thị trường sơ cấp, thị trường phải trả một khoản phí bảo hiểm rủi ro nhất định cho các nhà đầu tư. Mức phí bảo hiểm của Grayscale Fund nhìn chung là cao vào thời điểm đó, với mức phí bảo hiểm tài sản trung bình là 20%. Do đó, ngoài các tổ chức truyền thống, GBTC của Grayscale cũng thu hút một lượng lớn các nhà đầu tư chênh lệch giá.

Máy Arbitrage

Vào thời điểm đó, các tổ chức nắm giữ GBTC lớn nhất là công ty cho vay BlockFi, quỹ đầu cơ tiền điện tử Three Arrows Capital và Cathie Woods Ark Investments (AKR).

GBTC đã trở thành một công cụ quan trọng đối với nhiều quỹ đầu cơ để kiếm lời chênh lệch giá vì mức phí bảo hiểm liên tục cao. Hơn nữa, các nhà đầu tư lớn như quỹ đầu cơ có khả năng mua cổ phiếu GBTC với giá thấp hơn giá của các nhà giao dịch thông thường. Grayscale cho phép các nhà đầu tư lớn trực tiếp trao đổi BTC giao ngay lấy cổ phiếu GBTC.

Kết quả là, những nhà kinh doanh chênh lệch giá này đã mua BTC, gửi vào Grayscale và bán ra cho các nhà đầu tư bán lẻ và các tổ chức trên thị trường thứ cấp với giá cao hơn sau khi giai đoạn mở khóa GBTC kết thúc. Ngoài ra, Three Arrows Capital đã vay BTC với lãi suất cực thấp mà không cần thế chấp trong thời gian dài và chuyển đổi thành GBTC, sau đó thế chấp cho Genesis, một nền tảng cho vay cũng thuộc DCG, để có được thanh khoản.

Trong thời kỳ đỉnh cao của thị trường tăng giá 2020-2021, giá trị cổ phiếu GBTC đã vượt quá giá trị của Bitcoin cơ bản. Nhưng kể từ cuối tháng 2 năm 2021, GBTC đã bắt đầu cho thấy mức phí bảo hiểm âm. Sau khi mức phí bảo hiểm biến mất, hiệu ứng Grayscale sẽ ngay lập tức thất bại.

Sau đó, BlockFi và Three Arrows Capital phá sản và mất đi sự uy tín. GBTC của Grayscale cũng nhanh chóng chuyển từ một công cụ tăng tốc của thị trường tăng giá thành một công cụ nghiền nát trong thị trường giảm giá.

Bài đọc liên quan: Thành công hay thất bại đều phụ thuộc vào sự chênh lệch giá, Grayscale GBTC đã tiêu diệt Three Arrows Capital, BlockFi và các tổ chức bất công khác như thế nào?

Bị ảnh hưởng bởi hàng loạt vụ bê bối, Đế chế DCG đã từng phải đối mặt với cuộc khủng hoảng lớn nhất trong lịch sử: Genesis tuyên bố phá sản và tái cơ cấu; Quỹ tín thác lớn nhất của Grayscale là GBTC bị chiết khấu hơn 40% và SEC từ chối chấp thuận việc chuyển đổi thành ETF. Grayscale tiếp tục cố gắng đưa ra lời chào mua GBTC trên thị trường và thanh lý quỹ; CoinDesk đưa tin rằng nó đã được bán với giá 200 triệu đô la Mỹ.

Người quảng bá cốt lõi ETF giao ngay

Vào tháng 10 năm 2021, dưới áp lực từ các đối thủ cạnh tranh nộp đơn xin ETF giao ngay Bitcoin, Grayscale đã nộp đơn lên SEC để chuyển đổi GBTC của mình thành ETF giao ngay Bitcoin. Sau đó, quyết định đã bị SEC hoãn lại nhiều lần và cuối cùng đơn đã bị từ chối vào tháng 6 năm 2022, thời hạn chót. Vào thời điểm đó, CEO của Grayscale, Michael Sonnenshein đã ngay lập tức đưa ra tuyên bố rằng ông sẽ đệ đơn kiện lên SEC. Vào tháng 10 cùng năm, Grayscale đã chính thức nộp hồ sơ kiện lên tòa án.

Trong hai tuyên bố, Grayscale cáo buộc SEC đã đưa ra phán quyết “tùy tiện, thất thường” và thậm chí là “phân biệt đối xử không công bằng” giữa ETF giao ngay Bitcoin và ETF tương lai.

Grayscale đang phải đối mặt với thời điểm đen tối nhất của mình vào thời điểm này. Nếu GBTC không thể chuyển đổi thành Bitcoin ETF, Grayscale sẽ cố gắng trả lại một phần tiền của nhà đầu tư thông qua các phương pháp như chào mua công khai.

Vào tháng 1 năm 2023, Grayscale đã đệ đơn kiện tiếp theo, một lần nữa đặt câu hỏi về quyết định từ chối chuyển đổi GBTC thành Bitcoin ETF của SEC.

Vào cuối tháng 8 năm 2023, Grayscale đã thắng kiện. Tòa Phúc thẩm Liên bang Hoa Kỳ đã ra phán quyết chấp thuận yêu cầu xem xét lại của Grayscale và thu hồi lệnh của SEC, yêu cầu SEC xem xét lại yêu cầu ETF của Grayscale.

Vào ngày 29 tháng 8, khối lượng giao dịch của Grayscale Bitcoin Trust (GBTC) đã đạt mức cao mới kể từ tháng 6 năm 2022 và giá cổ phiếu GBTC đã tăng 18% lên gần $21 vào cùng ngày. Chiến thắng của Grayscale cũng mang lại một tia hy vọng cho toàn bộ thị trường tiền điện tử đang suy thoái và giá Bitcoin cũng tăng vọt 7% lên gần $28.000. Ngoài ra, chiến thắng của Grayscale trong vụ kiện đã mở đường cho các ứng dụng ETF từ những gã khổng lồ như BlackRock và Fidelity.

Tăng tốc bố trí

Việc ban hành quy định của Hoa Kỳ đã giúp Grayscale xoay chuyển tình thế, nhưng cũng đã giới thiệu những đối thủ cạnh tranh mạnh hơn. Như đã đề cập ở trên, kể từ ngày 11 tháng 1, tổng giá trị tài sản ròng của GBTC đã giảm xuống còn $13,87 tỷ và bối cảnh quản lý tài sản tiền điện tử đã thay đổi đáng kể do sự gia nhập của các công ty quản lý tài sản truyền thống. Grayscale phải thực hiện các sắp xếp mới và đẩy nhanh việc ra mắt các sản phẩm mới.

Trong ba tháng qua, Grayscale đã ra mắt 6 quỹ tín thác tiền điện tử mới.

Ngoài các quỹ mới ra mắt trong năm nay, hầu hết các sản phẩm khác đều được thành lập trước năm 2022. Ví dụ, các quỹ tín thác liên quan đến các sản phẩm đầu tư tiền điện tử khác như Solana, Litecoin, Stellar, Zcash, Chainlink, Decentralized, v.v. Ngoài ra, Grayscale cũng đang tích cực tuyển dụng trợ lý cấp cao cho các sản phẩm ETF để hỗ trợ cho sự tăng trưởng và phát triển của hoạt động kinh doanh ETF của Grayscale.

Theo trang web chính thức của Grayscale, Grayscale đã ra mắt 21 quỹ tín thác tiền điện tử và 5 sản phẩm ETF. Theo dữ liệu của Coinglass, tổng số tiền nắm giữ của công ty là khoảng $21,35 tỷ đô la Mỹ. Phí quản lý quỹ tín thác thường là 2,5% và mức phí cho các sản phẩm ETF nằm trong khoảng từ 0,15% đến 2,5%.

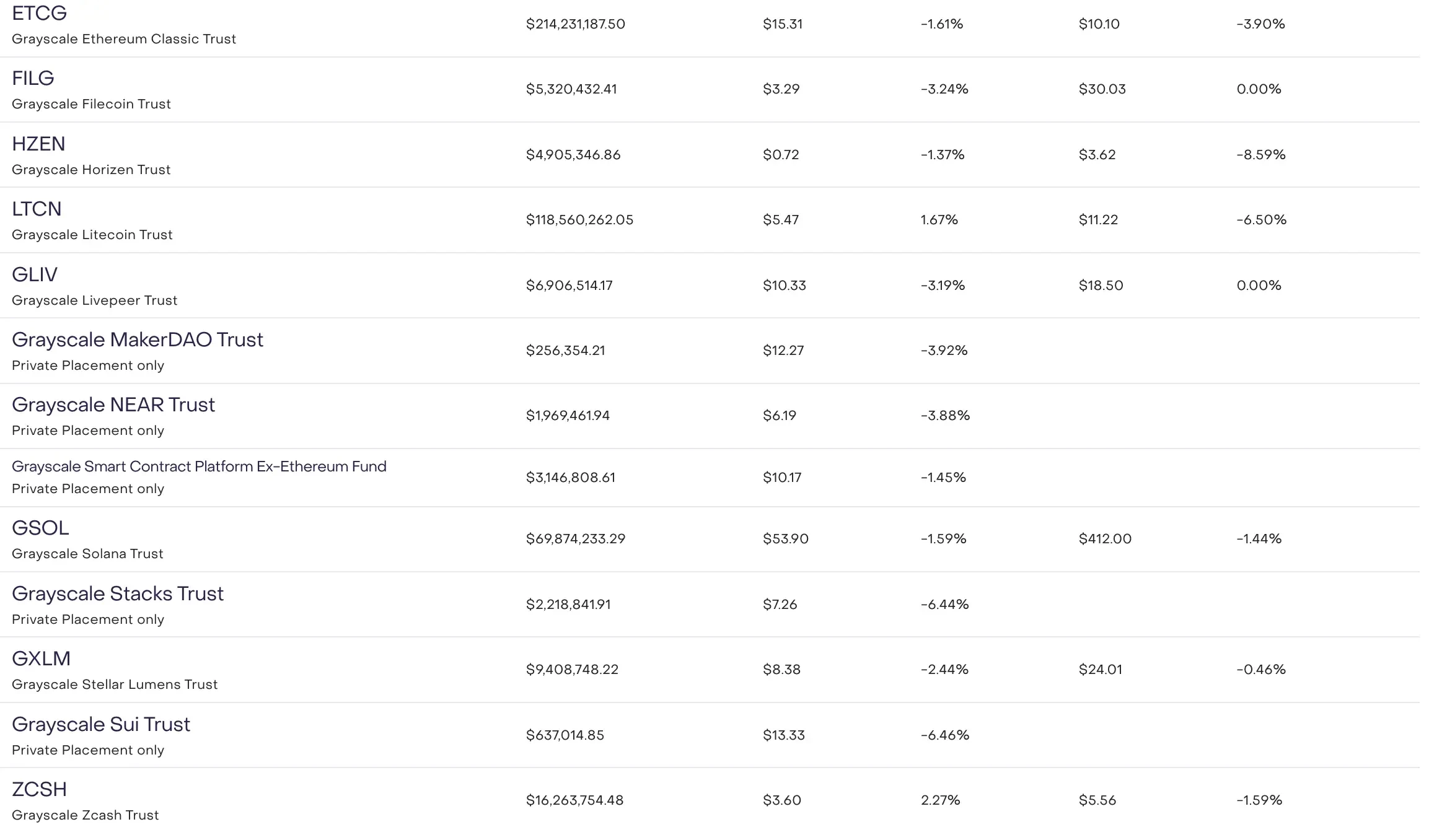

Ngoài BTC, sau đây là danh sách các tài sản khác do Grayscale nắm giữ:

Ngoài ra, Grayscale cũng đang xem xét các thị trường quốc tế bên ngoài Hoa Kỳ. Vào tháng 4 năm nay, Grayscale tiết lộ rằng họ có kế hoạch mở rộng các sản phẩm quỹ tiền điện tử của mình sang Châu Âu. Công ty đang tổ chức các cuộc họp với các đối tác địa phương để thảo luận về cách ra mắt bộ sản phẩm Grayscale tại Châu Âu. Khi xác định thời điểm ra mắt sản phẩm, Grayscale sẽ xem xét tác động của hành vi của nhà đầu tư và các quy định của địa phương.

Nhìn chung, việc ra mắt ETF đã giúp Grayscale, vốn chịu ảnh hưởng sâu sắc từ sự cố FTX, chuyển nguy hiểm thành an toàn và thúc đẩy toàn bộ thị trường tiền điện tử hơn nữa. Đồng thời, đối với Grayscale, vẫn còn chỗ để cải thiện tỷ giá sản phẩm của mình, đặc biệt là khi phải đối mặt với một số đối thủ cạnh tranh mạnh mẽ và có nhiều thách thức hơn. Tuy nhiên, sự gia tăng gần đây của các token như MKR và SUI cho thấy thị trường vẫn sẵn sàng trả tiền cho hiệu ứng Grayscale.

Bài viết này có nguồn từ internet: Hiệu ứng Grayscale tái xuất hiện. Việc niêm yết ETF giao ngay thực sự mang lại điều gì cho Grayscale?

Tiêu đề Chính phủ Hoa Kỳ đã đánh dấu việc chuyển khoảng 29.800 BTC, trị giá khoảng $2,02 tỷ Theo Arkham monitoring, chính phủ Hoa Kỳ đã đánh dấu địa chỉ chuyển khoảng 29.800 BTC liên quan đến Silk Road cách đây 7 phút, với giá trị khoảng $2,02 tỷ. BTC đã giảm xuống dưới 66.000 USDT, giảm 4,37% trong 24 giờ Dữ liệu thị trường OKX cho thấy BTC đã giảm xuống dưới 66.000 USDT và hiện đang giao dịch ở mức 65.906,9 USDT, với mức giảm 4,37% trong 24 giờ. Elon Musk: Tôi nghĩ Bitcoin và một số loại tiền điện tử khác có giá trị Elon Musk đã tham gia podcast X Takeover do tài khoản Silicon Valley của chủ sở hữu Tesla tổ chức trên nền tảng X. Khi được hỏi về quan điểm của mình về Bitcoin, Musk cho biết ông nghĩ Bitcoin và một số loại tiền điện tử khác có giá trị và cũng thừa nhận rằng…