بینک لیس: پوائنٹس پروگرام کی مخمصہ اور اعلی FDV ایئر ڈراپ ماڈل

اصل مصنف: ڈیوڈ ہوفمین

اصل ترجمہ: TechFlow

The EIGEN airdrop sparked a discussion about the divide between private and public markets. The large-scale private placement and high FDV airdrop model based on points is causing structural problems in the crypto industry.

پوائنٹس پروگرام کو اربوں ڈالر کے کم حجم والے ٹوکنز میں تبدیل کرنا ایک مستحکم توازن نہیں ہے، پھر بھی ہم عوامل کے سنگم کی وجہ سے اس ماڈل میں پھنسے ہوئے ہیں: وینچر کیپیٹل کی زیادتی، نئے کھلاڑیوں کی کمی، اور ضرورت سے زیادہ ضابطہ۔

ٹوکن کے اجراء کے حوالے سے میٹا ہمیشہ بدلتا رہتا ہے، اور ہم نے درج ذیل بڑے ادوار کا مشاہدہ کیا ہے:

-

2013: کام کا ثبوت (PoW) فورک اور فیئر لانچ میٹا

-

2017: ICO میٹا

-

2020: لیکویڈیٹی مائننگ کا دور (DeFi سمر)

-

2021: این ایف ٹی منٹنگ

-

2024: پوائنٹس اور ایئر ڈراپ میٹاورس

ہر نئے ٹوکن کی تقسیم کے طریقہ کار کے اپنے فوائد اور نقصانات ہوتے ہیں۔ بدقسمتی سے، یہ خاص میٹا ایک ساختی خوردہ نقصان کے ساتھ شروع ہوتا ہے، جو صنعت کو بے رحمی سے ریگولیٹ کیے جانے کا ناگزیر نتیجہ ہے۔

وینچر کیپیٹل اور ریٹیل سرمایہ کاروں کی ایک بڑی تعداد

اس وقت کرپٹو انڈسٹری میں وینچر کیپیٹل کی بہت زیادہ سپلائی ہے۔ اگرچہ 2023 وینچر کیپیٹل فنڈ ریزنگ کے لیے ایک برا سال تھا، لیکن 2021 میں ابھی بھی بہت زیادہ فنڈنگ باقی تھی، اور مجموعی طور پر، کرپٹو اسپیس میں وینچر کیپیٹل فنڈ ریزنگ ایک مستقل، جاری سرگرمی ہے۔

فی الحال، بہت سی اچھی مالی اعانت سے چلنے والی وینچر کیپیٹل فرمیں اب بھی ملٹی بلین ڈالر کی قیمتوں میں لیڈ کرنے کے لیے تیار ہیں، جس کا مطلب ہے کہ کرپٹو کرنسی اسٹارٹ اپس کے پاس زیادہ دیر تک نجی رہنے کی گنجائش ہے۔ یقیناً، یہ سمجھ میں آتا ہے، کیونکہ اگر ٹوکن کی جاری کرنے کی موجودہ قیمت آخری مالی اعانت کا ایک کثیر ہے، تب بھی دیر سے آنے والے وینچر سرمایہ داروں کو بھی اچھا سودا مل سکتا ہے۔

مسئلہ یہ ہے کہ جب کوئی سٹارٹ اپ عوامی طور پر $1 بلین سے $10 بلین کا ٹوکن جاری کرتا ہے، تو زیادہ تر الٹا پوٹینشل پہلے ہی اپنانے والوں کے ذریعہ دریافت کر لیا جاتا ہے - یعنی کوئی بھی $10 بلین ٹوکن خرید کر امیر نہیں ہو گا۔

ساختی تعصب عوامی مارکیٹ کے سرمائے کے لیے ناگوار ہے، جو کرپٹو انڈسٹری کی مجموعی فضا کو خراب کرتا ہے۔ لوگ اپنے انٹرنیٹ دوستوں کے ساتھ امیر بننا چاہتے ہیں اور ایسی سرگرمیوں کے ارد گرد مضبوط آن لائن کمیونٹیز اور دوستیاں بنانا چاہتے ہیں۔ یہ کرپٹو کا وعدہ ہے، اور یہ وعدہ فی الحال پورا نہیں ہو رہا۔

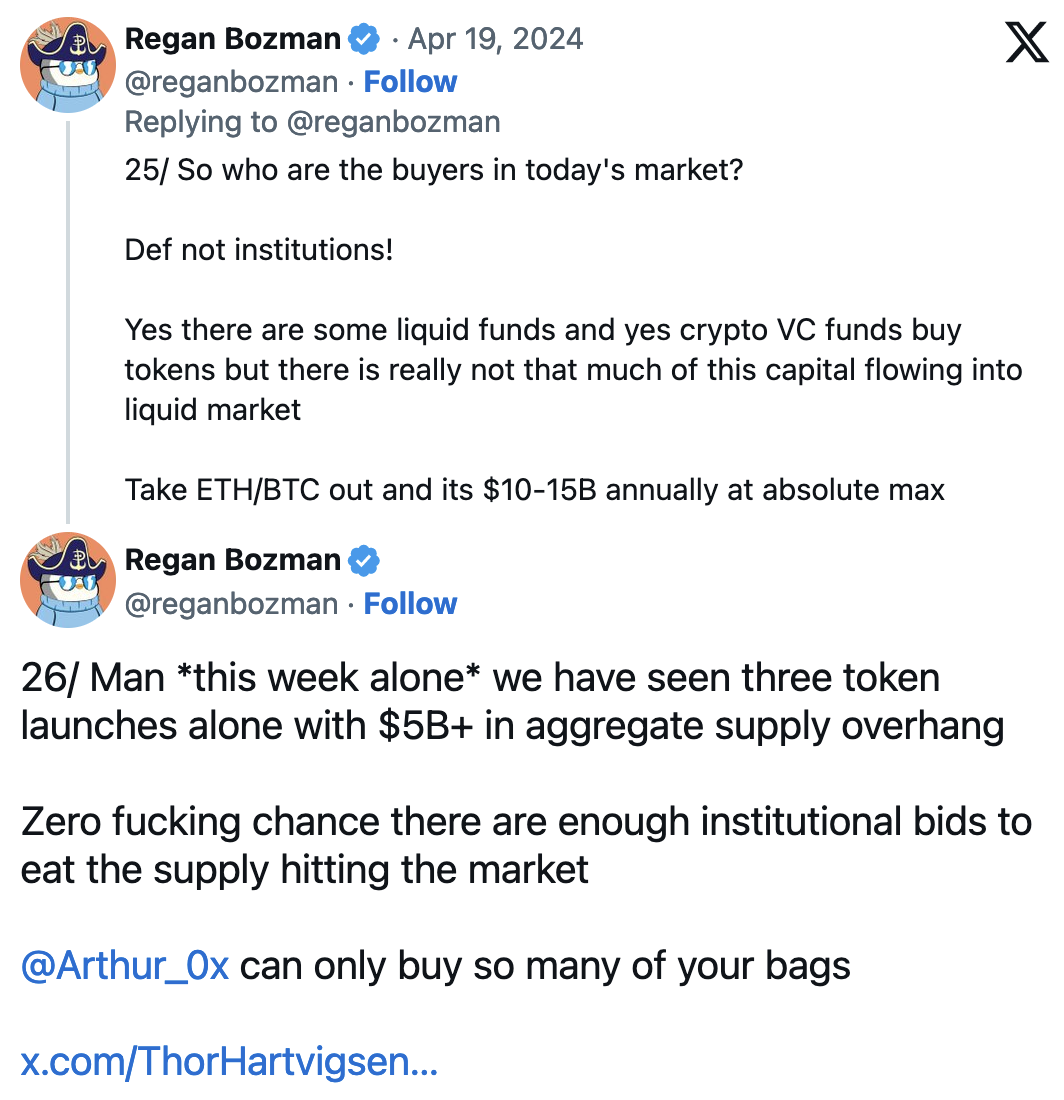

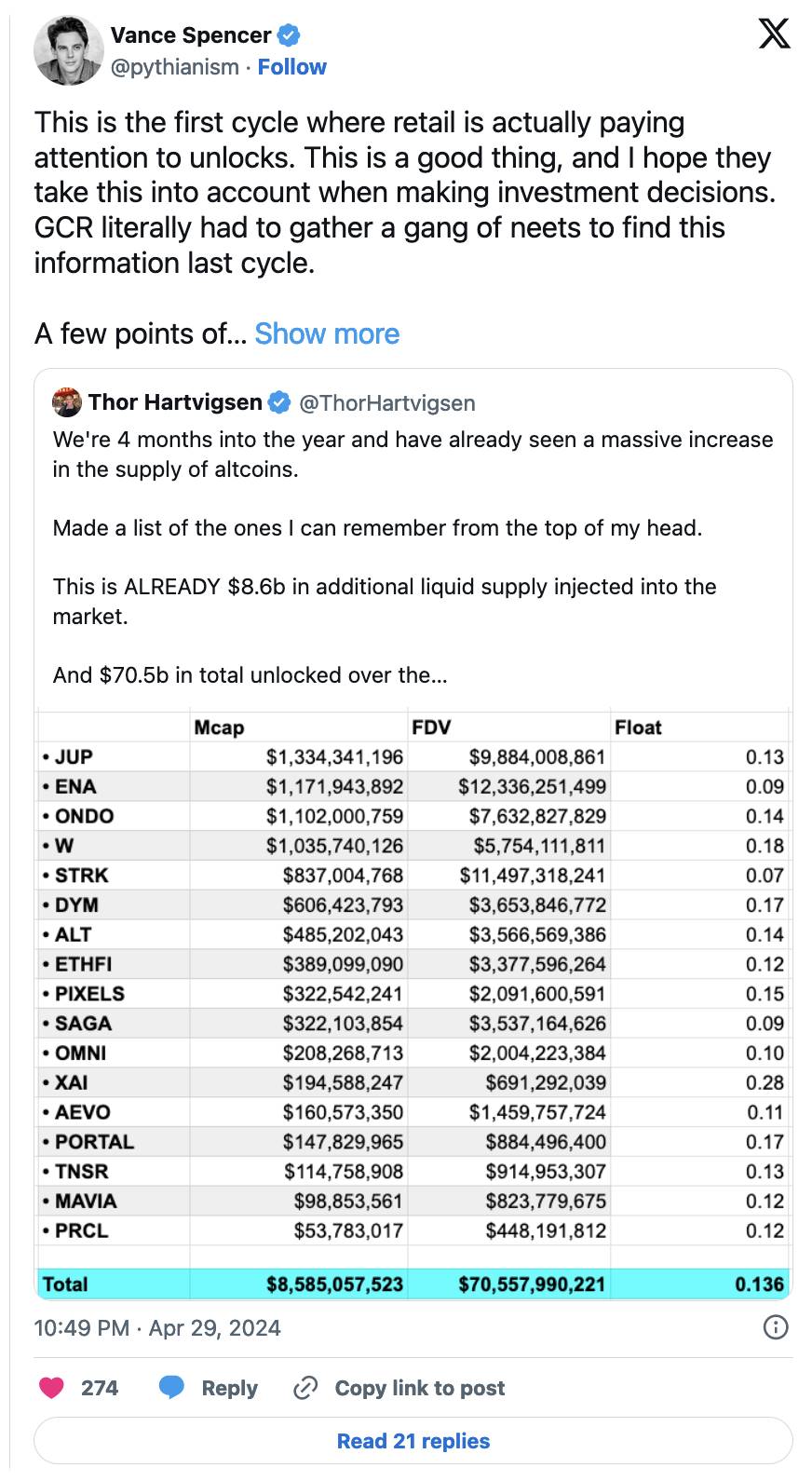

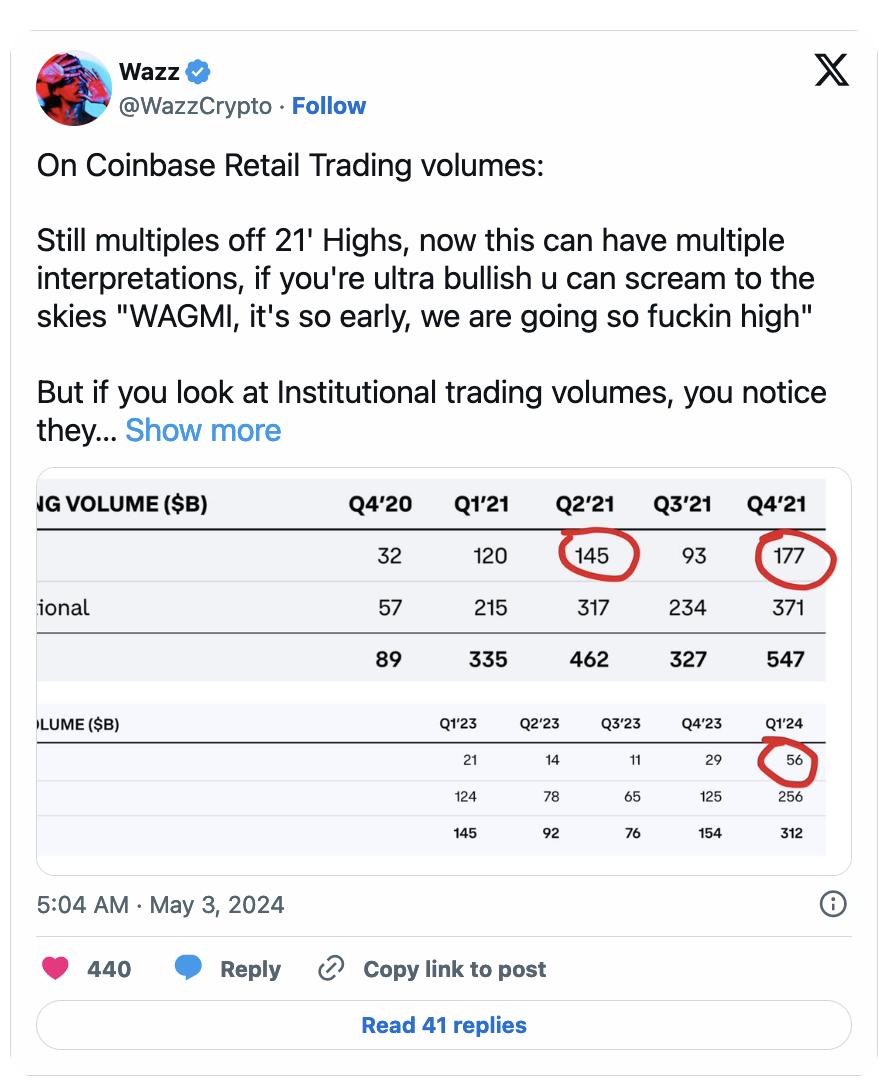

نئے شرکاء کے بغیر غیر مقفل ہونے کے لیے اربوں کا سامنا ہے۔

چند ڈیٹا پوائنٹس آپ کو سوچنے پر مجبور کریں:

چونکہ خوردہ سرمایہ کار بنیادی طور پر کرپٹو اثاثوں کی لمبی دم رکھتے ہیں، اس لیے Bitcoin ETFs کے ذریعے آنے والی ادارہ جاتی لیکویڈیٹی ان مارکیٹوں کو متاثر نہیں کرے گی۔ کرپٹو مقامی کھلاڑیوں سے سرمایہ کی وصولی ان کی $14k BTC خریداریوں کو Larry Fink میں ڈالنے سے عارضی طور پر ان اثاثوں کو سہارا مل سکتا ہے، لیکن یہ تمام PVP قابل کھلاڑیوں کا اندرونی سرمایہ ہے جو سمجھتے ہیں کہ ان لاک کیسے کام کرتا ہے اور اس سے کیسے بچنا ہے۔

امریکی سیکورٹیز اینڈ ایکسچینج کمیشن (SEC) کے اثرات

زیادہ آزادانہ طور پر سرمایہ اکٹھا کرنے اور ٹوکن تقسیم کرنے کے لیے اسٹارٹ اپس کی صلاحیت کو محدود کرکے، SEC سرمایہ کو نجی منڈیوں تک پہنچانے کی ترغیب دے رہا ہے جہاں کم ریگولیٹری رکاوٹیں ہیں۔

ٹوکنز کی نوعیت کے بارے میں SEC کا بدعنوان اور حد سے زیادہ پرجوش رویہ عوامی مارکیٹ کیپٹل کی قدر کو کم کر رہا ہے، اور سٹارٹ اپ قانونی ٹیموں کے بڑے پیمانے پر ہیمرجنگ کو متحرک کیے بغیر عوامی مارکیٹ کے سرمائے کے لیے ٹوکن کا تبادلہ نہیں کر سکتے۔

خفیہ کاری کی تعمیل کا عمل

Crypto وقت کے ساتھ آہستہ آہستہ زیادہ موافق ہو گیا ہے۔ جب میں 2017 میں ICO کے جنون کے دوران کرپٹو اسپیس میں داخل ہوا، ICOs کو سرمایہ کاری اور سرمائے تک رسائی کو جمہوری بنانے کا طریقہ قرار دیا گیا۔ بلاشبہ، ICO بالآخر ایک استحصالی اسکینڈل میں بدل گیا، لیکن قطع نظر اس کہانی نے مجھے اور بہت سے دوسرے لوگوں کو اس صلاحیت کو تسلیم کرنے پر مجبور کیا جو کرپٹو کرنسی دنیا میں لا سکتی ہے۔ لیکن ICO میٹا اس وقت ختم ہو گیا جب ریگولیٹرز نے ان لین دین کو غیر رجسٹرڈ سیکیورٹیز کی واضح فروخت سمجھا۔

اس کے بعد صنعت لیکویڈیٹی مائننگ کی طرف چلی گئی اور اسی طرح کے عمل سے گزری۔

ہر ایک سائیکل کے ساتھ، کرپٹو کرنسیز عوام میں ٹوکن تقسیم کرنے کے اپنے طریقوں کو مبہم کرنے کی کوشش کرتی ہیں، اور ہر ایک چکر کے ساتھ، اس عمل کو چھپانا زیادہ مشکل ہو جاتا ہے — ایک ایسا عمل جو پروجیکٹ کی وکندریقرت اور ہماری صنعت کی نوعیت کے لیے ضروری ہے۔

یہ سائیکل سب سے زیادہ انتھک ریگولیٹری توجہ کے تابع رہا ہے جو ہم نے کبھی دیکھا ہے، اور اس کے نتیجے میں، وینچر فنڈڈ اسٹارٹ اپس کے وکلاء کو سب سے بڑے تعمیل چیلنج کا سامنا کرنا پڑ رہا ہے جو انڈسٹری نے کبھی نہیں دیکھا ہے: ریگولیٹرز کی طرف سے مقدمہ کیے بغیر عوام میں ٹوکن تقسیم کرنا .

توازن توڑ دو

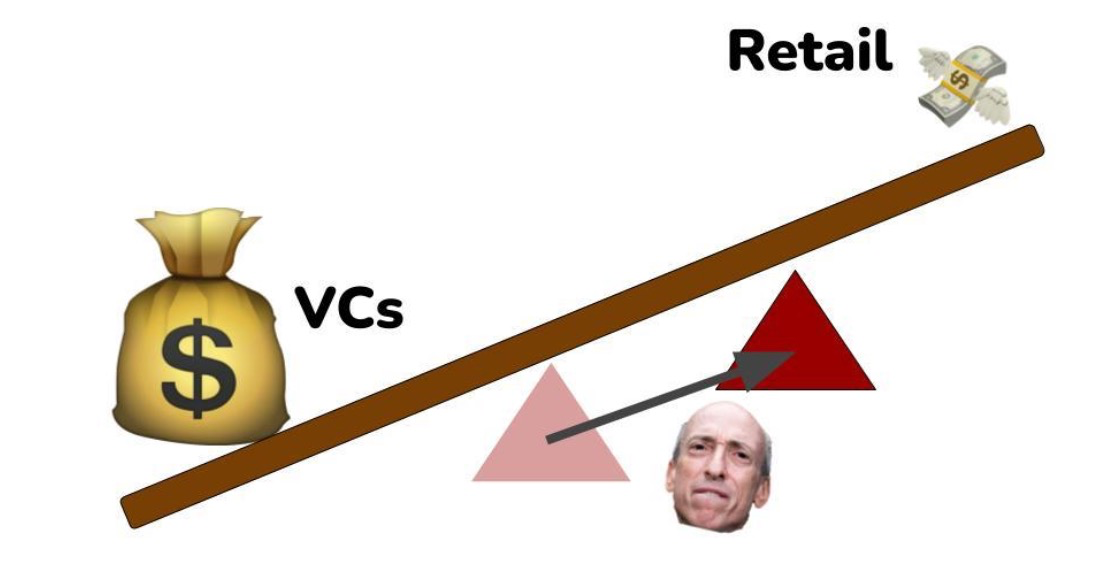

ریگولیٹری تعمیل نے پبلک پرائیویٹ مارکیٹ کے محور کو پرائیویٹ مارکیٹوں کی طرف بہت زیادہ جھکایا ہے، کیونکہ اسٹارٹ اپ سیکیورٹیز قوانین کی خلاف ورزی کرنے کے بجائے براہ راست وینچر کیپیٹل کو قبول کرنے کا انتخاب کرسکتے ہیں۔

فلکرم کا مقام جو نجی اور عوامی سرمائے کے درمیان توازن کو سہارا دیتا ہے اس کا تعین اس کنٹرول سے ہوتا ہے جو ریگولیٹرز کے کرپٹو مارکیٹ پر ہوتا ہے۔

-

اگر سرمایہ کاروں کے سرٹیفیکیشن کا کوئی قانون نہ ہوتا تو فلکرم زیادہ متوازن ہوتا۔

-

اگر تعمیل میں ٹوکن جاری کرنے کے لیے کوئی واضح ریگولیٹری راستہ ہوتا، تو سرکاری اور نجی مارکیٹوں کے درمیان فرق کم ہوتا۔

-

اگر SEC کرپٹو کے خلاف جنگ سے باہر رہتا ہے، تو ہمارے پاس زیادہ منصفانہ، زیادہ منظم مارکیٹیں ہوں گی۔

چونکہ SEC واضح اصول فراہم نہیں کرتا ہے، اس لیے ہم ایک پیچیدہ اور مبہم "پوائنٹس" میٹا کے ساتھ ختم ہوتے ہیں جو کسی کو مطمئن نہیں کرتا ہے۔

غیر منصفانہ پوائنٹس اور افراتفری مارکیٹ آرڈر

"پوائنٹس" خوردہ سرمایہ کاروں کو اس بارے میں اندھیرے میں رکھتے ہیں کہ وہ اصل میں کیا حاصل کر رہے ہیں، کیونکہ اگر کبھی اس بارے میں کوئی واضح بیان ہوتا ہے کہ پوائنٹس اصل میں کیا ہیں (ٹوکن پر ایک بانڈ)، تو ٹیم خود کو سیکیورٹیز کے قانون کی ممکنہ خلاف ورزیوں سے بے نقاب کرے گی ( ایک بدعنوان اور زیادہ پرجوش SEC ریگولیٹر کا نقطہ نظر)۔

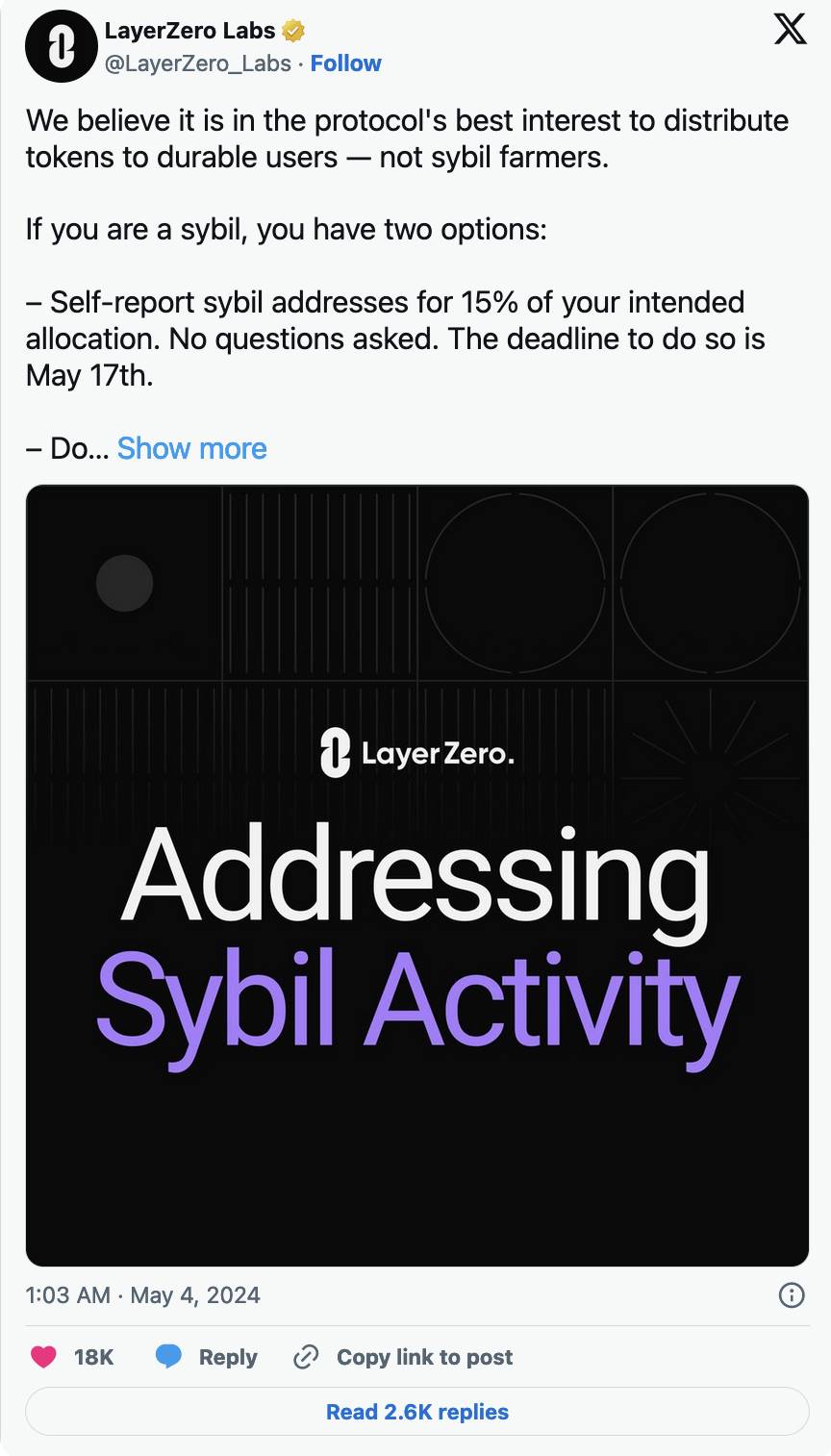

پوائنٹس سرمایہ کاروں کو تحفظ فراہم نہیں کرتے ہیں، کیونکہ سرمایہ کاروں کو تحفظ فراہم کرنے کے لیے، عمل کو پہلے ریگولیٹری قانونی حیثیت دینے کی ضرورت ہے۔ جیسا کہ ہم خود کو اس انتہائی برے نتیجے میں پاتے ہیں، ہم نے سائبل بمقابلہ کمیونٹی بحث دریافت کی، جہاں لیئر زیرو ایک چٹان اور سخت جگہ کے درمیان پھنس گیا ہے۔

LayerZero نے حال ہی میں صارفین کو اجازت دینے کے لیے ایک پروگرام کا اعلان کیا۔ خود رپورٹ LayerZero airdrop میں Sybil کی سرگرمی، Kain Warwick کو Sybils کے دفاع میں یہ پوسٹ لکھنے پر آمادہ کرتی ہے، جو کچھ طریقوں سے LayerZero کی مضبوطی سے حمایت کرتے ہیں اور مارکیٹ میں اپنی پوزیشن کو بڑھاتے ہیں۔

حقیقت میں، کمیونٹی کے اراکین اور سائبلز کے درمیان کوئی حد نہیں ہے۔ چونکہ باقاعدہ کرپٹو شرکاء پرائیویٹ مارکیٹوں میں حصہ نہیں لے سکتے ہیں، اس لیے ان کے پاس ایک ہی طریقہ ہے کہ وہ اس پلیٹ فارم پر عزم اور بامعنی سرگرمی کے ذریعے نمائش حاصل کر سکتے ہیں جس کے ٹوکن وہ چاہتے ہیں۔

چونکہ چھوٹے سرمایہ کار cryptocurrency پروجیکٹس کے ابتدائی دور کے لیے صرف چھوٹے چیک نہیں لکھ سکتے، اس لیے موجودہ ٹوکن جاری کرنے کا طریقہ کار صارفین کو ان منصوبوں پر جادوگرنی کا شکار کرنے پر مجبور کرتا ہے جو وہ پسند کرتے ہیں۔ نتیجے کے طور پر، کوئی بھی "کمیونٹی" اس چکر میں امیر ہونے کے لیے اکٹھے نہیں ہو گی، جیسے 2020 میں LINK یا 2023 میں SOL۔ موجودہ ٹوکن کا اجرا کمیونٹیز کو کم قیمتوں پر ابتدائی نمائش حاصل کرنے کی اجازت نہیں دیتا ہے۔

لہذا، ٹویٹر پر ایئر ڈراپ اسٹارٹ اپس پر حملے عام ہوتے جا رہے ہیں - کمیونٹی کے اس منصوبے میں ایک درست اسٹیک ہولڈر کے طور پر اپنی خواہشات کو آواز دینے کے قابل نہ ہونے کا ناگزیر نتیجہ۔ بہت کچھ جیسے "کوئی نمائندگی نہیں، کوئی ٹیکس نہیں!"

ایک اور ممکنہ مسئلہ کا ذکر نہ کرنا: کرائے کا سرمایہ استحصالی طور پر ٹوکن حاصل کرتا ہے اور انہیں پھینک دیتا ہے۔ چھوٹے سرمایہ کاروں کے لیے اسٹارٹ اپ کے ابتدائی مراحل میں سرمایہ کاری کرنے کی صلاحیت کے بغیر، ان انتہائی منسلک سرمایہ کاروں کو زہریلے کرائے پر رکھے ہوئے کسانوں کے ساتھ ایئر ڈراپ کے لیے مقابلہ کرنا چاہیے، جس میں دونوں فریقوں کے درمیان کوئی واضح فرق نہیں ہے۔

نامناسب توازن

"پوائنٹس" میٹا جاری رکھنے کے لیے بہت واضح ہو گیا۔ SEC اور اسکیمرز اس پر کام کر رہے تھے، اور دونوں فریقوں نے اسے اپنے فائدے کے لیے استعمال کرنے کی کوشش کی۔

ہمیں ایک مختلف حکمت عملی کی طرف رجوع کرنا پڑے گا جو امید ہے کہ SEC کو ناراض کیے بغیر بہت سے ابتدائی کمیونٹی اسٹیک ہولڈرز کو مالا مال کرے۔ بدقسمتی سے، ٹوکن کے اجراء کے بارے میں ضابطے کے بغیر، یہ ایک پائپ خواب ہوگا۔

یہ مضمون انٹرنیٹ سے لیا گیا ہے: Bankless: The dilema of the points program and the high FDV airdrop ماڈل

متعلقہ: مینٹل (MNT) ریباؤنڈز؟ $36 ملین کی فروخت کے اثرات کا تجزیہ

مختصر میں مینٹل کی قیمت نے اس ہفتے ایک نئی ہمہ وقتی بلندی کا نشان لگایا، تھوڑا درست کرنے سے پہلے $1.31 تک پہنچ گیا۔ وہیل تین دنوں کے دوران تقریباً 30 ملین MNT فروخت کر چکی ہے، جو کہ ایک متوقع نتیجہ تھا۔ منافع کے لحاظ سے فعال پتے ظاہر کرتے ہیں کہ شرکاء میں سے 12% سے کم منافع میں ہیں، یہ تجویز کرتے ہیں کہ مزید فروخت کا امکان نہیں ہے۔ مینٹل (MNT) کی قیمت اپنے اضافے اور ریلیوں کے ساتھ سرمایہ کاروں کو متاثر کرتی رہتی ہے، جس کے نتیجے میں altcoin ایک نئی اب تک کی بلند ترین سطح پر پہنچ گیا ہے۔ اب سوال یہ ہے کہ کیا MNT ہولڈرز اس ریلی کو برقرار رکھ سکتے ہیں یا ٹوکن فروخت کرنے کے لیے آگے بڑھ سکتے ہیں۔ تحریر کے وقت $1.22 پر تجارت کرنے سے پہلے مینٹل انویسٹرز موو کوئیک مینٹل کی قیمت اس پچھلے ہفتے $1.31 کی اونچائی پر پہنچ گئی۔ altcoin اب بھی 50 دن کی ایکسپونینشل موونگ ایوریج (EMA) کو سپورٹ کرتا ہے۔ تاہم، جیسا کہ…