2024 Q1 پبلک چین فنانشل رپورٹ: پبلک چینز کی آمدنی کی کارکردگی کیسی ہے؟

گزشتہ ہفتے، امریکی اسٹاک مارکیٹ نے پہلی سہ ماہی میں سب سے مصروف ترین آمدنی والے ہفتے کا آغاز کیا، جس میں تقریباً نصف امریکی درج کمپنیوں نے اس ہفتے اپنی آمدنی جاری کرنے کا انتخاب کیا۔ گزشتہ جمعہ کو شدید گراوٹ کا سامنا کرنے کے بعد، مارکیٹوں کی توجہ اس آمدنی کے اعداد و شمار پر مرکوز ہے جو ٹیکنالوجی کمپنیاں اس ہفتے جاری کرے گی یا کرے گی۔

Amid the financial report fever, several public chain financial report data charts released by blockchain data analysis company Token Terminal on its official Twitter account two days ago also attracted the attention and discussion of the crypto community. After several sets of data, the financial status of L1 and L2 public chains such as ETH, Solana, and Base became much more intuitive. However, the first reaction of more people to public chain financial reports is: Is this concept really reasonable?

مالیاتی رپورٹ کی اصطلاح ہمیشہ کرپٹو انڈسٹری سے بہت دور رہی ہے۔ اس مارکیٹ میں جہاں کاروباری ماڈل ابھی تک واضح نہیں ہے اور ٹیموں کی منیٹائزیشن اب بھی بنیادی طور پر ٹوکن کے اجراء پر مبنی ہے، ڈیٹا جیسا کہ فعال پتوں کی تعداد، TVL، اور مارکیٹ ویلیو زیادہ بدیہی اور شفاف معلوم ہوتی ہے۔ کیا روایتی مالیاتی رپورٹ کی منطق کرپٹو مارکیٹ پر لاگو ہوتی ہے؟ کیا پیمائش کا موضوع پروٹوکول ہے یا ٹیم؟ کون سے شماریاتی اشارے استعمال کیے جائیں؟ روایتی کاروبار کے مقابلے میں یہ سوالات چین کے کاروبار کو جگہ سے باہر لگتے ہیں۔ وہ سارا دن بڑے پیمانے پر اپنانے کا نعرہ لگاتے ہیں، لیکن وہ اپنے دلوں میں پونزی گیم کو جانتے ہیں۔ یہ شاید صنعت پر کرپٹو لوگوں کا عمومی نظریہ اور ادراک ہے۔

تو کیا مالیاتی رپورٹنگ کا تصور کرپٹو انڈسٹری پر لاگو ہوتا ہے؟ میں مثبت جواب کو ترجیح دیتا ہوں۔ اگرچہ مخصوص اشارے اور پریزنٹیشن کی منطق میں بہت سے فرق ہو سکتے ہیں، عوامی زنجیریں (خاص طور پر عام مقصد کی عوامی زنجیریں جیسے کہ Ethereum اور Solana) وکندریقرت نیٹ ورکس کو بنیادی طور پر روایتی کمپنیوں کی طرح اپنا خون پیدا کرنے کی صلاحیت کی ضرورت ہوتی ہے، ورنہ وہ بن جائیں گی۔ اصلی پونزی

تو ایک سلسلہ کے لیے، اسے منافع پیدا کرنے کے قابل کیسے کہا جا سکتا ہے؟

عوامی سلسلہ جو پیسہ جلا رہا ہے۔

درحقیقت، موجودہ کرپٹو انڈسٹری میں، بٹ کوائن کے علاوہ، ایک وکندریقرت لیجر، تقریباً تمام عوامی زنجیروں کو محفوظ طریقے سے اور طویل عرصے تک زندہ رہنے کے لیے آمدنی پیدا کرنے کی اہلیت کی ضرورت ہوتی ہے۔

BTC کے لیے، اس کی مارکیٹ ویلیو اور قیمت دولت کی اس مقدار کو ظاہر کرتی ہے جسے بیرونی دنیا نے Bitcoin لیجر میں ڈالا ہے۔ Bitcoin نیٹ ورک کی سیکیورٹی حاصل کرنے کے لیے، یہ دولت مند کان کنوں کو جائیداد کی تحویل کی تسلی بخش فیس ادا کرنے کے لیے تیار ہیں۔ لیکن ایسا لگتا ہے کہ یہ عام مقصد کی عوامی زنجیروں جیسے ایتھریم اور سولانا کے لیے کام نہیں کرتا۔ چونکہ کان کن ایک منافع کے متلاشی گروہ ہیں، وہ جہاں سے بھی زیادہ پیسہ کما سکتے ہیں وہاں جاتے ہیں، اور عالمی کمپیوٹر جسے عام مقاصد کے لیے عوامی زنجیروں کو برقرار رکھنا ہوتا ہے بیرونی دنیا کی دولت کے لیے زیادہ پرکشش نہیں ہے۔ لہذا، طلب اور رسد کے نقطہ نظر سے، گھر کی دیکھ بھال کے لیے کان کنوں کی خدمات حاصل کرنے کی لاگت کی ادائیگی کا بوجھ (یقیناً، ان میں سے اکثر اب توثیق کرنے والے ہیں) عام طور پر خود نیٹ ورک کے کندھوں پر ہوتا ہے۔

سادہ الفاظ میں، عام مقصد کی عوامی زنجیروں کو نیٹ ورک کو برقرار رکھنے والے تصدیق کنندگان کو ادائیگی کرنے کے لیے آمدنی پیدا کرنے کے طریقے تلاش کرنے کی ضرورت ہے۔ یہ صرف ایک سادہ ٹوکن جاری کرنے کی ترغیب نہیں ہے، بلکہ جاری کردہ ٹوکنز کے لیے ایک طویل مدتی قدر کی حمایت بھی ہے۔ یہ عوامی سلسلہ کی بنیادی hematopoietic صلاحیت ہے. بلاشبہ، hematopoiesis سب کچھ بقا کے لیے نہیں ہے۔ اسٹاک مارکیٹ میں، مضبوط آمدنی کی صلاحیتوں کا مطلب ہے کہ دوبارہ خریداری کی مضبوطی اور اسٹاک کی قیمت کی توقعات، اور یہی بات عوامی سلسلہ کے کاروبار کے لیے بھی درست ہے۔

اس منطق کے مطابق، یہ ایک نظر میں واضح ہے کہ پبلک چین کی مالیاتی رپورٹ میں کون سا ڈیٹا شامل کیا جانا چاہیے۔

پہلی قدرتی طور پر آپریٹنگ آمدنی ہے۔ عوامی زنجیر کے لیے، یہ حصہ مکمل طور پر نیٹ ورک فیس سے آتا ہے، اور فیس کا وہ حصہ جو تباہ ہو جاتا ہے اسے نیٹ ورکس کی آمدنی (دوبارہ خریداری کے برابر) سمجھا جا سکتا ہے۔ نیٹ ورک کی جتنی زیادہ سرگرمیاں ہوں گی، فیس کی آمدنی اتنی ہی زیادہ ہوگی۔ دوسرا آپریٹنگ اخراجات ہیں، بشمول ہر نیٹ ورک فیس کا حصہ جو تصدیق کنندہ کو ادا کیا جاتا ہے (سپلائی فیس؛ سپلائی سائیڈ فیس)، اور نیٹ ورک کی طرف سے جاری کردہ ٹوکن مراعات۔ جتنے کم ٹوکن جاری کیے جائیں گے، قیمت اتنی ہی کم ہوگی۔ آخر میں، مجموعی منافع ہے، جو کہ ٹوکن کی تباہی مائنس ٹوکن جاری کرنے (اور تصدیق کرنے والے کی فیس) ہے۔ یہ عوامی زنجیروں کی ہیماٹوپوائٹک صلاحیت اور نیٹ ورک کی قدر کا حتمی مظہر ہے۔ یہ دیکھنا مشکل نہیں ہے کہ عوامی زنجیر کے لیے، گیس کی تباہی اور بلاک ترغیب کے اجراء کی مقدار بڑی حد تک اس کی آمدنی کی صلاحیت اور خود استحکام کا تعین کرتی ہے۔

تو اس سال کی پہلی سہ ماہی میں عام مقصد کی عوامی زنجیروں نے کس طرح کارکردگی کا مظاہرہ کیا؟ ہم نے تقابلی تجزیہ کے لیے تین نمائندہ کیسز کا انتخاب کیا، یعنی Ethereum، جو بلاک کی بنیادی فیس کی بنیاد پر گیس کی واپسی اور تباہی کا استعمال کرتا ہے، Solana جو کہ بائی بیک اور تباہی کے لیے فیس کا 50% استعمال کرتا ہے، اور Avalanche، جو فیس کے 100% کو تباہ کرتا ہے۔

حتمی سہ ماہی رپورٹ کے مطابق، Ethereum اب بھی موجودہ کرپٹو دنیا میں سب سے زیادہ منافع بخش عام مقصد کی عوامی زنجیر ہے، جس کی آمدنی $1.17 بلین اور 2024 کی پہلی سہ ماہی میں $369 ملین کے خالص منافع کے ساتھ۔ اگرچہ سولانا ایک مضبوط ماحولیاتی پچھلے چھ مہینوں میں رفتار، انتہائی کم گیس کے تصور کی وکالت اور ایک متحرک فیس میکانزم کی کمی کی وجہ سے، اس نے پہلی سہ ماہی میں صرف $100 ملین سے کم آمدنی حاصل کی، جبکہ اس کے نیٹ ورک آپریٹنگ اخراجات (یعنی ٹوکن مراعات) $844 ملین تک زیادہ تھے، $796 ملین کے مجموعی نقصان کے ساتھ۔ Avalanche نیٹ ورک کی پہلی سہ ماہی میں تقریباً کوئی آمدنی نہیں تھی، اور اخراجات کو کم کرنے کے بعد $179 ملین کا نقصان ہوا۔

ای ٹی ایچ: بمشکل ٹوٹ رہا ہے۔

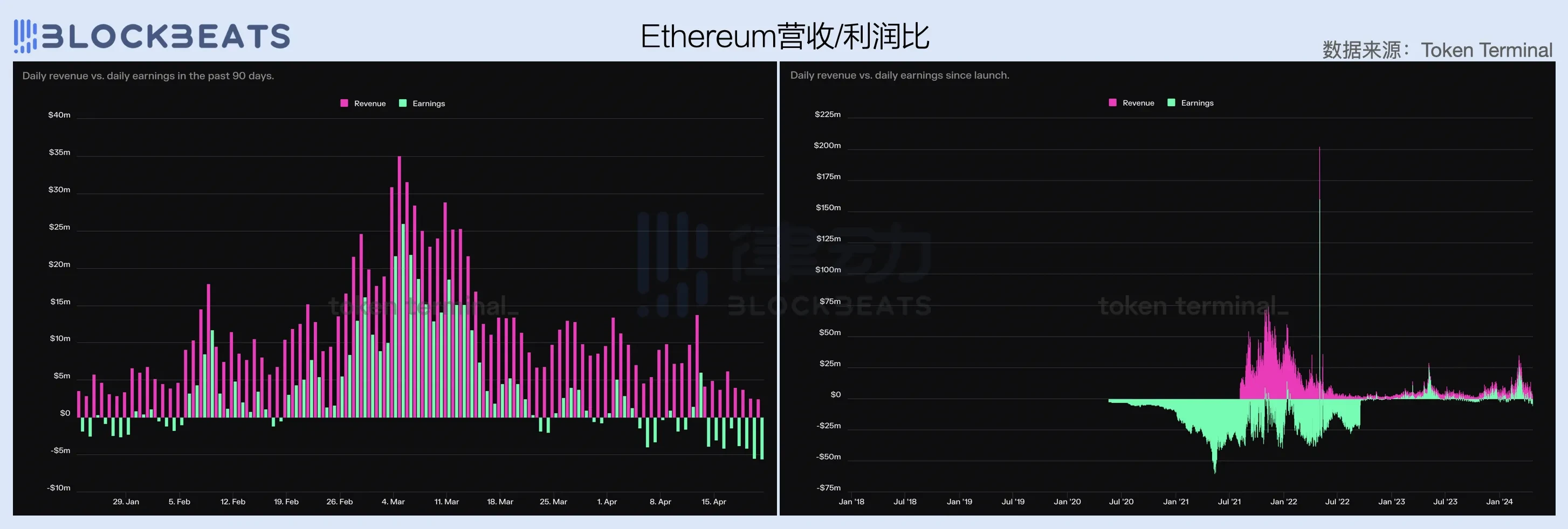

تفصیل سے، ایتھریم نیٹ ورک نے اس سال فروری میں منافع بخشا، اور اس کی آمدنی پہلی سہ ماہی میں بڑھتی رہی، مارچ میں $606 ملین کی آمدنی کے ساتھ، جو کہ پہلی سہ ماہی کی آمدنی کا 51.7% ہے۔ مارچ میں، بٹ کوائن کی قیمتیں ریکارڈ بلندی پر پہنچ گئیں، اور کرپٹو مارکیٹ کا جذبہ بلند تھا۔ آن چین ٹرانزیکشنز کی تعداد میں اضافے کی بدولت، فی ٹرانزیکشن اوسط گیس اور ایتھریم نیٹ ورک کی کل فیس آمدنی میں نمایاں اضافہ ہوا ہے۔

نیٹ ورک کی آمدنی اور آپریٹنگ اخراجات کے اعداد و شمار کے موازنہ سے اندازہ لگاتے ہوئے، Ethereum نیٹ ورک کے آپریٹنگ اخراجات نسبتاً مستحکم ہیں۔ ستمبر 2022 میں انضمام کی تکمیل کے بعد سے، یہ ایک طویل عرصے سے تقریباً US$4 ملین یومیہ رہا ہے۔ تاہم، ETH کی قیمتوں میں اضافے اور بلاک اسپیس ڈیمانڈ کے ساتھ، یہ تعداد فروری کے وسط سے آخر تک بڑھنا شروع ہوئی اور فی الحال US$8 ملین یومیہ کے قریب ہے۔

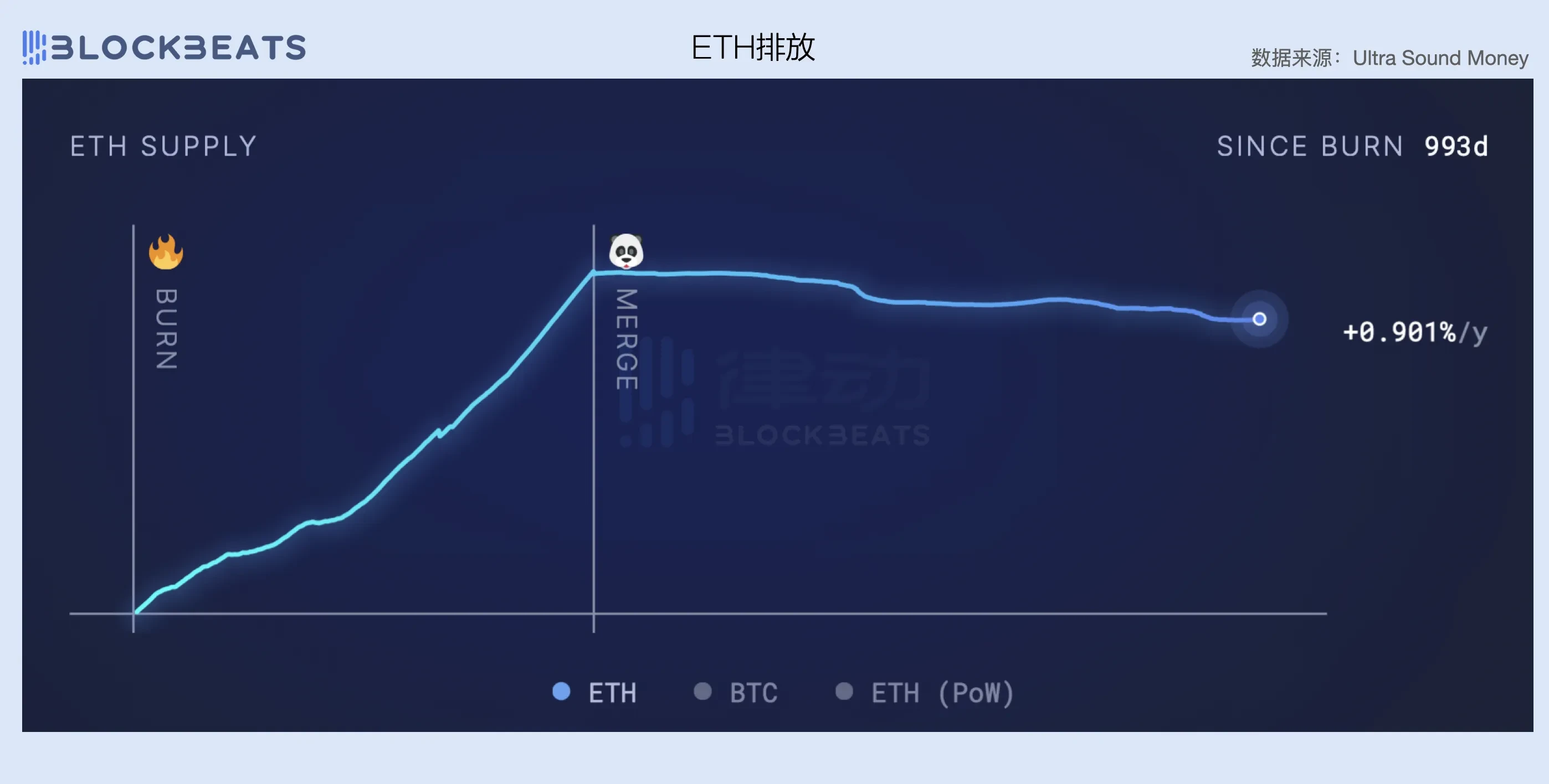

آمدنی کے لحاظ سے، Ethereum نے اگست 2021 میں EIP-1559 کے آغاز کے بعد سے گیس کی واپسی اور تباہی کا طریقہ کار متعارف کرایا ہے، اور اس نے حقیقی معنوں میں نیٹ ورک کی آمدنی پیدا کرنا شروع کر دی ہے۔ EIP-1559 یہ شرط رکھتا ہے کہ ہر ٹرانزیکشن کے لیے درکار بنیادی فیس (بیس فیس) مکمل طور پر ختم ہو جائے گی، اس لیے نیٹ ورکس کی آمدنی مثبت طور پر آن چین ٹرانزیکشن کے حجم اور بلاک اسپیس کی طلب کی ڈگری سے متعلق ہے۔ جتنی زیادہ آن چین ٹرانزیکشنز اور بلاک اسپیس کی طلب جتنی زیادہ ہوگی، تباہی کی اوسط بیس فیس اتنی ہی زیادہ ہوگی۔

تاہم، یہ بات قابل توجہ ہے کہ جب ہم مشاہدے کی حد کو آخری بیل مارکیٹ تک بڑھاتے ہیں، تو ایتھرئم نیٹ ورک کی موجودہ آمدنی کی صلاحیت میں واقعی کمی واقع ہوئی ہے، جس کا مارکیٹ سائیکل سے بھی مضبوط تعلق ہے۔ اس کے برعکس، 2021 کے اختتام پر چوٹی کی مدت کے دوران Ethereum نیٹ ورک کی اوسط یومیہ آمدنی موجودہ سطح سے تقریباً 3 گنا تھی۔

ایک اور نکتہ جس کا مشاہدہ کیا جا سکتا ہے وہ یہ ہے کہ PoS میں منتقلی واقعی Ethereums کے ادائیگیوں کے توازن میں ایک اہم عنصر بن گئی ہے۔ PoW سے PoS میں تبدیل ہونے سے پہلے، Ethereum کو اپنے نیٹ ورک کو برقرار رکھنے کے لیے معاشی طور پر سخت محنت کی ضرورت تھی جیسے کہ گرافکس کارڈ مائننگ مشینیں، جس کی وجہ سے نیٹ ورک کان کنوں کو بہت زیادہ آپریٹنگ اخراجات ادا کرتا ہے۔ کے مطابق Ethereum کی سرکاری ویب سائٹ ، انضمام سے پہلے، Ethereum نیٹ ورک کو ہر 13.3 سیکنڈ میں آپریٹنگ اخراجات میں کان کنوں کو 2 ETH ادا کرنا پڑتا تھا (یعنی ایک بلاک)، علاوہ اومر بلاکس (بلاکس سب سے طویل سلسلہ میں شامل نہیں)، Ethereum کے روزانہ آپریٹنگ اخراجات تقریباً 13,000 ETH تک زیادہ تھے۔ .

PoS پر سوئچ کرنے کے بعد، نوڈ کی تصدیق کرنے والوں کو اب زیادہ دیکھ بھال کی فیس کی ضرورت نہیں ہے، اور نیٹ ورک آپریٹنگ لاگت صرف 1,700 ETH فی دن ہے جس کی بنیاد پر ETH کی کل رقم (تقریباً 14 ملین ETH) ہے، جو براہ راست نیٹ ورک کی لاگت کا تقریباً 88% بچاتا ہے۔ لہذا، اگرچہ Ethereums کی موجودہ آمدنی کی صلاحیت میں کمی آئی ہے، اخراجات میں تیزی سے کمی کے مقابلے میں، نیٹ ورک اب بھی آمدنی اور اخراجات کا بنیادی توازن برقرار رکھ سکتا ہے۔

نیٹ ورک کی آمدنی اور خالص منافع کے ڈیٹا کے موازنہ سے، انضمام کے بعد Ethereum نیٹ ورک کے مجموعی منافع کا مارجن تقریباً 40% سے 70% کی حد میں برقرار ہے۔ نیٹ ورک جتنا زیادہ گنجان ہوگا، مجموعی منافع کا مارجن اتنا ہی زیادہ ہوگا۔ اس کے علاوہ، پورے نیٹ ورک کو فی الحال منافع کے حصول کے لیے یومیہ US$8 ملین کی آمدنی برقرار رکھنے کی ضرورت ہے۔ مثال کے طور پر، اگرچہ یہ پہلی سہ ماہی کے دائرہ کار میں نہیں ہے، لیکن نیچے دیے گئے اعداد و شمار سے یہ دیکھا جا سکتا ہے کہ مارکیٹ کے حالات کے اثرات کی وجہ سے، پورے اپریل میں Ethereums کی فیس کی آمدنی میں کمی ہوتی رہی ہے۔ لہذا، مسلسل دو ماہ تک منافع حاصل کرنے کے بعد، Ethereum نیٹ ورک دوبارہ خسارے میں جانے والی حالت میں داخل ہو گیا ہے۔ دیکھا جا سکتا ہے کہ زنجیر کو خود کفیل بنانا کتنا مشکل ہے۔

Ethereum نیٹ ورک پر روزانہ ایکٹو ایڈریسز اور کنٹریکٹ ڈیپلائرز (ایکو ڈیولپر ڈیٹا پراکسی) کی تعداد کے درمیان موازنہ کا مزید مشاہدہ ہمیں کچھ اضافی تناظر فراہم کر سکتا ہے۔ پہلی سہ ماہی میں، Ethereum نیٹ ورک پر روزانہ فعال پتوں کی تعداد تقریباً 420,000 رہی، لیکن معاہدہ کرنے والوں کی تعداد میں نمایاں کمی آئی، جنوری میں اوسطاً 4,000 فی دن سے مارچ میں اوسطاً 2,000 فی دن ہو گئی۔

طویل عرصے میں، ایسا لگتا ہے کہ ایتھرئم نیٹ ورک ایکو سسٹم میں ڈویلپرز کی تعداد آخری بیل مارکیٹ کے اختتام کے بعد سے رک گئی ہے، اور یہاں تک کہ فروری 2024 کے بعد تیزی سے سکڑنا شروع ہو گئی ہے۔ جیسے ہی مارکیٹ اوپر کی طرف جانے والے چکر کے ایک نئے دور میں داخل ہو رہی ہے، ایتھریم نیٹ ورک ڈویلپر کے اخراج اور فعال صارفین کی سست ترقی کے مخمصے میں پھنسا ہوا ہے، جس کا ماحولیاتی نظام کے اندر ایپلی کیشن کے منظرناموں میں جدت کی کمی سے گہرا تعلق ہے۔

During the bull market from 2020 to 2022, exciting native crypto innovations such as DeFi, NFT, GameFi, SolcialFi, etc. were all born from the Ethereum ecosystem, and each narrative had a profound impact on the future development of the industry. In 2024, people once again expect Ethereum to reappear and bring everyone a bright narrative innovation, but at present, apart from the re-staking of Eigen Layer, there is almost no new stuff in the ecosystem that makes people excited.

دوسری طرف، یہ اس لیے بھی ہے کہ مارکیٹ کی توقعات اور صنعت کی ترقی کے قوانین میں مماثلت نہیں ہے۔ کسی صنعت کی اختراعی ترقی اور اس سے حاصل ہونے والے سرمائے کا اثر اکثر کارآمد ہوتا ہے۔ اسی طرح، صرف اس لیے کہ کرپٹو مارکیٹ سائیکل ہر 4 سال بعد ہوتا ہے، ہم صنعت کو اسی رفتار سے اختراع کرنے پر مجبور نہیں کر سکتے۔ بلاشبہ، ایسی صنعتیں ہیں جیسے کہ AI اور جوہری توانائی جو تکنیکی ترقی حاصل کرنے کے لیے سرمائے سے فائدہ اٹھاتی ہیں، لیکن blockchain اور Web3 ظاہر ہے اس زمرے میں نہیں ہیں۔

مزید اہم بات یہ ہے کہ گزشتہ چند مہینوں میں کرپٹو مارکیٹ تقریباً مکمل طور پر بٹ کوائن ای ٹی ایف فنڈز سے چلتی رہی ہے۔ میکرو ماحول مارکیٹ میں اہم لیکویڈیٹی انجیکشن نہیں لایا ہے، اور altcoin فیلڈ موجودہ فنڈز کے درمیان زیادہ کھیل ہے۔ اس تناظر میں، سولاناس میم کریز اور بریونگ بیس سیزن کی داستان بلاشبہ ایتھرئم ماحولیاتی نظام سے خون چوس رہی ہے۔

کم گیس اور بڑے پیمانے پر استعمال کے دو کارڈ کھیلے بغیر، Ethereum نیٹ ورک پر فروخت ہونے والے بلاکس کی زیادہ مانگ کیسے پیدا کی جائے یہ ایک بنیادی مسئلہ ہے جس کے بارے میں فاؤنڈیشن اور اعلی VCs کو سوچنے کی ضرورت ہے۔

سولانا: آمدنی کو بڑھانے کے لئے پاگلوں کی طرح پیسہ جلانا

ایتھرئم کے مقابلے میں، جس نے بنیادی طور پر بریک ایون حاصل کر لیا ہے، سولانا اب بھی واضح پیسہ جلانے والے مرحلے میں ہے، پہلی سہ ماہی میں مجموعی طور پر $797 ملین کے نقصان کے ساتھ، جس میں سے $380 ملین، یا 47.6%، تیسری میں کھو گیا تھا۔ سہ ماہی جیسے جیسے SOL کی قیمت بڑھ رہی ہے، سولانا نیٹ ورک کے آپریٹنگ اخراجات گزشتہ سہ ماہی میں مسلسل بڑھتے رہے، جنوری میں $212 ملین سے مارچ میں $414 ملین، تقریباً دوگنا ہو گئے۔

تاہم، یہ بات قابل غور ہے کہ لاگت میں زبردست اضافے کے باوجود، پہلی سہ ماہی میں سولاناس کی آمدنی میں تیزی سے اضافہ ہوا، مارچ میں نیٹ ورک فیس (بشمول سپلائی سائڈ فیس) $69 ملین، جنوری میں $15.38 ملین سے تقریباً پانچ گنا زیادہ ہے۔ اس کی وجہ مارچ میں سولانا ماحولیاتی نظام میں مسلسل میم کے کریز اور ORE کان کنی کے ذریعے لین دین کے حجم اور ترجیحی فیسوں میں اضافے کی وجہ سے تھا، لیکن پورے نیٹ ورک کے لاگت کے اخراجات کے مقابلے میں یہ اب بھی بالٹی میں کمی ہے۔

نیٹ ورک کی آمدنی اور آپریٹنگ اخراجات کے اعداد و شمار کے موازنہ سے، پہلی سہ ماہی میں سولانا نیٹ ورک کے اخراجات سے آمدنی کا تناسب 15 سے 30 گنا رہا، جس کا مطلب ہے کہ نیٹ ورک کو ہر امریکی ڈالر کے لیے 15 سے 30 امریکی ڈالر خرچ کرنے کی ضرورت ہے۔ کمایا، اور گاہک کے حصول کی لاگت بہت زیادہ ہے۔ لیکن اگر ہم اسے ایک طویل نقطہ نظر سے دیکھیں تو پتہ چلے گا کہ سولانا نیٹ ورک کے لیے اس ڈیٹا کا حصول پہلے سے ہی ایک بہت بڑی بہتری ہے۔ پچھلے سال اور آخری بیل مارکیٹ میں، سولاناس نیٹ ورک کی آمدنی تقریباً نہ ہونے کے برابر تھی۔ مارچ میں، سولانا نیٹ ورکس کی یومیہ آمدنی 1 ملین امریکی ڈالر تک پہنچ گئی، جو 2022 میں بیل مارکیٹ کے عروج کے دوران 145,000 امریکی ڈالر کی یومیہ آمدنی کے مقابلے میں ایک نمایاں اضافہ ہے۔

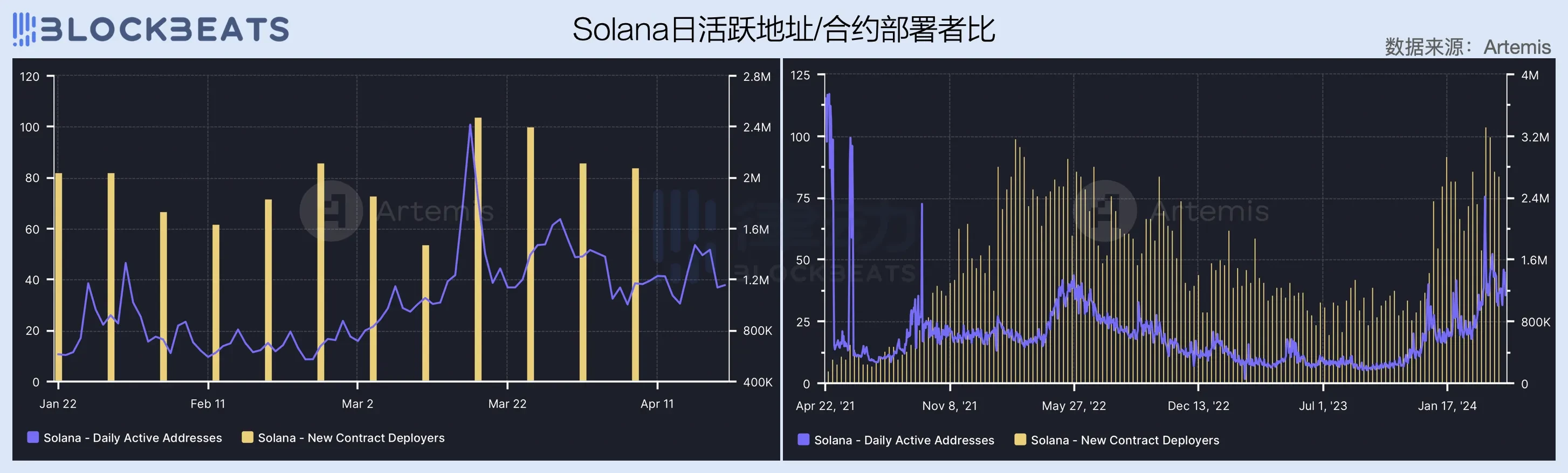

آمدنی کی صلاحیت میں اضافہ نیٹ ورک کے صارفین کی ترقی سے الگ نہیں ہے۔ پچھلی سہ ماہی میں، سولانا نیٹ ورک کے یومیہ فعال ایڈریس میں مسلسل اضافہ ہوتا رہا، اور مارچ کے وسط میں، جب BOME اور SLERF جیسے میم دیوتا یکے بعد دیگرے پھٹ گئے، اس نے 2.4 ملین کا تاریخی ریکارڈ قائم کیا۔ نیٹ ورک کنٹریکٹ تعینات کرنے والوں کی تعداد میں بھی پچھلے سال کے آخر سے اضافہ ہوا ہے، اور پہلی سہ ماہی کے دوران اوسطاً 80 افراد یومیہ رہے۔

Ethereum کے مقابلے میں، سولانا نے ماحولیاتی نظام میں ڈویلپرز کے درمیان مضبوط چپچپا پن پیدا کیا ہے کیونکہ اس نے ماضی میں غیر ای وی ایم کے موافق روٹ پر اصرار کیا ہے، جس سے ڈویلپر کے اخراج کی صورت حال کو مؤثر طریقے سے کم کیا گیا ہے۔ اس کے علاوہ، جے ٹی او ایئر ڈراپ کے بعد سے دولت سازی کی لہروں نے بھی بڑی تعداد میں بیرونی صارفین اور ڈویلپرز کو نیٹ ورک کی طرف راغب کیا ہے۔ تاہم، یہ واضح رہے کہ چونکہ سولانا نیٹ ورک کے صارفین کی موجودہ اعلیٰ نمو بنیادی طور پر پیسے کی سبسڈی کو جلانے سے چلتی ہے، اس لیے ماحولیاتی نظام میں ایپلی کیشن کے منظرناموں میں موثر جدت کا بھی فقدان ہے۔ کیپٹل سبسڈی جاری ہونے کے بعد، ترقی کی یہ صلاحیت آسانی سے ختم ہو سکتی ہے۔

دوسری جانب، اگرچہ سولانا نیٹ ورک کی ٹرانزیکشن فیس کا 50% دوبارہ خریداری اور تباہی کے لیے استعمال کیا جاتا ہے، لیکن لین دین کی تعداد میں اضافے سے کوئی خاص آمدنی نہیں ہوئی، جو بالواسطہ طور پر اس بات کی عکاسی کرتی ہے کہ موجودہ فیس میکانزم میں کچھ مسائل ہیں۔ سولانا نیٹ ورک

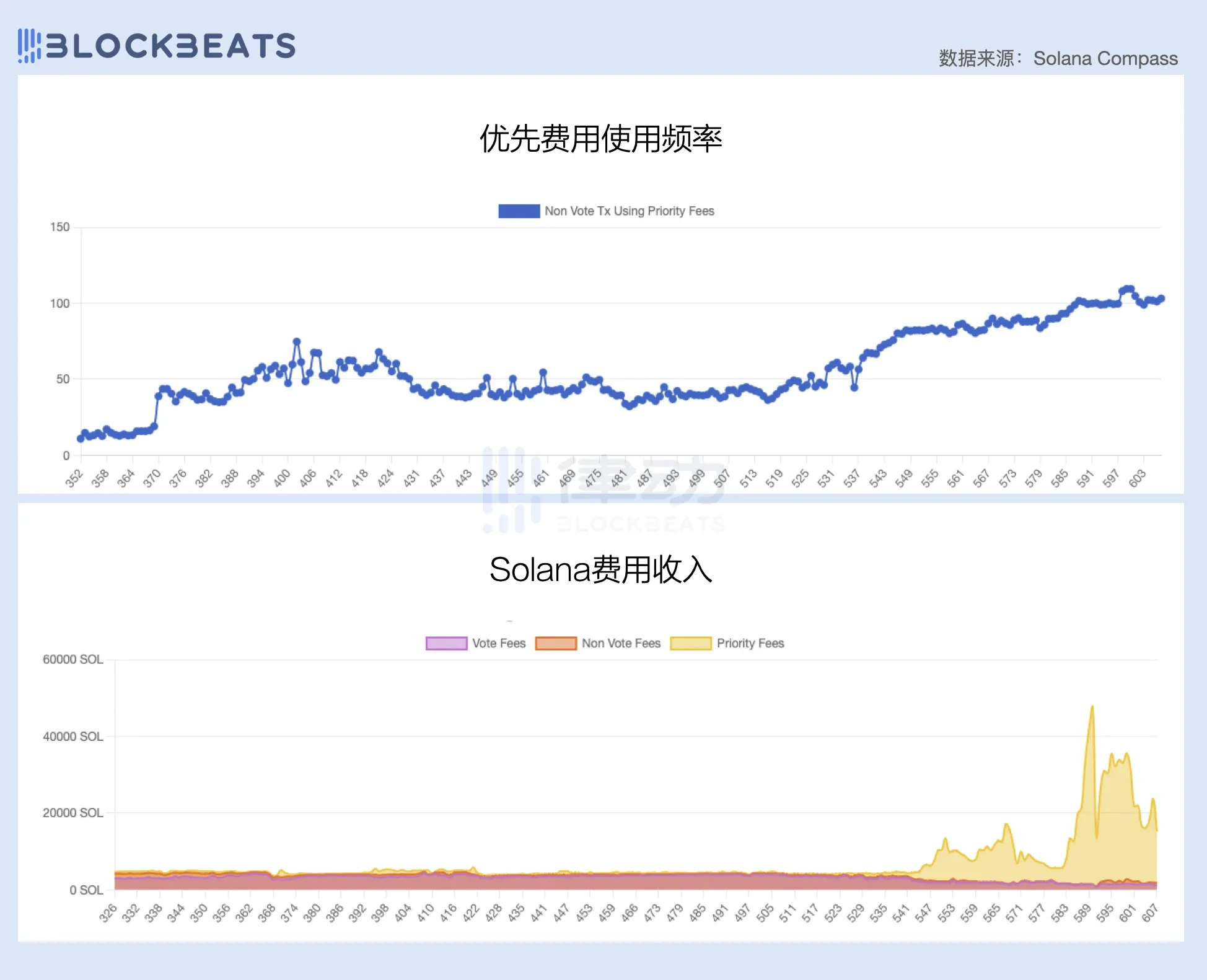

Ethereum کی طرح، Solana鈥檚 فیس میکانزم کو بھی بنیادی فیس اور ترجیحی فیس میں تقسیم کیا گیا ہے۔ تاہم، Ethereum鈥檚 ڈائنامک بیس فیس میکانزم کے برعکس، سولانا鈥檚 بیس فیس کو مستحکم طور پر ماپا جاتا ہے لیمپورٹس (عام طور پر 0.000005 SOL)، جبکہ ترجیحی فیس ہر ٹرانزیکشن کے لیے درکار کمپیوٹ یونٹس میں ماپا جاتا ہے۔

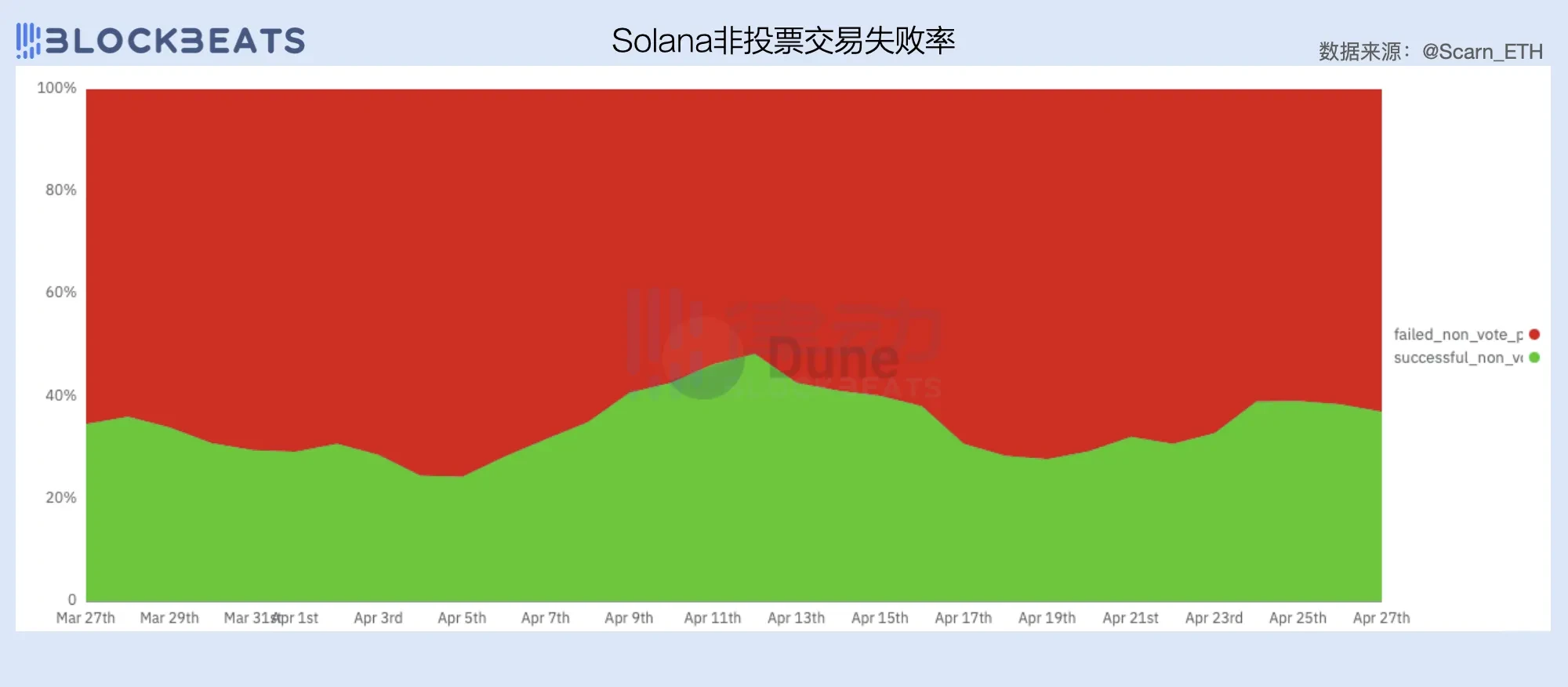

جیسا کہ ذیل کے اعداد و شمار میں دیکھا جا سکتا ہے، ترجیحی فیس کا تناسب سال کے آغاز سے بڑھ رہا ہے، اور سولانا نیٹ ورک کی زیادہ تر فیس کی آمدنی ترجیحی فیسوں سے آتی ہے۔ دی بلاک کے مطابق، سولاناس کے ریکارڈ -جنوری میں $15.6 ملین کی زیادہ فیس آمدنی، $11.9 ملین ترجیحی فیس سے آئے، جو کہ نان ووٹنگ ٹرانزیکشن فیس کے 92% کے حساب سے ہے۔

تاہم، جیسا کہ بہت سے لوگوں نے گزشتہ ماہ کے دوران سولانا نیٹ ورک کے خراب تجربے سے تجربہ کیا ہے، موجودہ ترجیحی فیس کا طریقہ کار کسی مخصوص بلاک کی جگہ کی قیمتوں کا تعین کرنے کے مسئلے کو بہت اچھی طرح سے حل نہیں کرتا۔ اگرچہ ترجیحی فیس مقرر کرنے سے بلاک میں ٹرانزیکشن کے شامل ہونے کے امکانات بڑھ سکتے ہیں، لیکن سولاناس مسلسل بلاک پروڈکشن کی نوعیت کی وجہ سے، زیادہ ترجیحی فیس کا تعین اس بات کی ضمانت نہیں دیتا کہ ٹرانزیکشن پہلے بلاک میں شامل ہو جائے گی۔

بلاک اسپیس کی درست قیمتوں کا تعین کرنے کے لیے متحرک فیس کے طریقہ کار کی کمی نے بہت سے روبوٹس کو بلاکس میں اپنی ٹرانزیکشنز کو شامل کرنے کے لیے اسپام بھیجنے کا سہارا لیا ہے، کیونکہ زیادہ تر معاملات میں، 0.000005 SOL کی بنیادی فیس لین دین کے بعد متوقع منافع سے زیادہ نہیں ہوگی۔ کامیاب ہے. کے مطابق ایک تحقیقی رپورٹ Umbra ریسرچ کی طرف سے، سرچر کی رفتار کے لیے انتہائی اعلی تقاضوں کی وجہ سے، 0.02 SOL سے زیادہ ترجیحی فیس کے ساتھ ثالثی کے لین دین سولانا نیٹ ورک پر شاذ و نادر ہی نظر آتے ہیں، اور فی الحال سولانا نیٹ ورک پر ثالثی کی تقریباً 96% کوششیں ناکام ہو جائیں گی۔

ناکام ٹرانزیکشنز کی ایک بڑی تعداد نے بلاک اسپیس کو سنجیدگی سے استعمال کیا، جس نے نہ صرف ان بلاکس کے لیے ویلیڈیٹرز کی ویلیو کیپچر کی کارکردگی کو متاثر کیا جو وہ تیار کرنے کے لیے ذمہ دار تھے، بلکہ صارفین کی ایک بڑی تعداد اور لین دین کے حجم کو بھی نقصان پہنچا۔ مارچ کے شروع میں Jitos MEV میموری پول کے بند ہونے کے بعد، سولانا کو فوری طور پر ایک فیس حل تلاش کرنے کی ضرورت تھی تاکہ مؤثر طریقے سے بلاک کی جگہ کی قیمت اور نیٹ ورک فیس کی آمدنی میں اضافہ کیا جا سکے۔

آمدنی کی طرف ترقی کی مشکلات کے علاوہ، سولانا کو لاگت پر قابو پانے پر مزید محنت کرنے کی ضرورت ہے اگر وہ آمدنی اور اخراجات کے درمیان توازن حاصل کرنا چاہتی ہے۔

انتہائی اعلیٰ کارکردگی کو حاصل کرنے کے لیے، سولانا نیٹ ورک کے توثیق کار اور نوڈ آپریٹنگ اخراجات ایتھریم کے مقابلے میں نمایاں طور پر زیادہ ہیں۔ یہ لطیفہ کہ سولانا نوڈس چلانے سے کمپنی کا نیٹ ورک تباہ ہو جائے گا، سولانا نیٹ ورک کے بارے میں بہت سے لوگوں کا ایک دقیانوسی تصور ہے۔

کے مطابق Validators.app پر، سولانا کے 14% لیٹیوڈ کو اپنے ہارڈویئر آلات کے طور پر استعمال کرتے ہیں، جس میں ننگی دھاتی مصنوعات $350 ماہانہ سے شروع ہوتی ہیں اور C 3 بڑی ماہانہ فیسیں $370 سے $470 تک ہوتی ہیں۔ اس کے علاوہ، بہت سے تصدیق کنندگان براہ راست وقف شدہ ننگے دھاتی سرورز استعمال کرنے کا انتخاب کریں گے، اور سولانا فاؤنڈیشن نے ریک کی دستیابی اور ماہانہ معاہدوں کو یقینی بنانے کے لیے کئی ڈیٹا سینٹرز کے ساتھ طویل مدتی معاہدے بھی کیے ہیں۔

فی الحال، سولانا نیٹ ورک کے پاس 1,000 سے زیادہ تصدیق کنندگان کام کر رہے ہیں، لیکن ان کے درمیان آمدنی کا فرق بہت بڑا ہے۔ جیتو جیسے بڑے تصدیق کنندگان ڈیلیگیٹڈ اسٹیکنگ سے لاکھوں ڈالر کا منافع کما سکتے ہیں، جب کہ بہت سے تصدیق کنندگان خسارے میں ہیں۔ تحویل کے اخراجات کے علاوہ (جو ہر سال دسیوں ہزار ڈالر تک پہنچ سکتے ہیں)، سولانا کی تصدیق کرنے والوں کو ووٹنگ کی اہلیت (ووٹ دینے کی فیس) کے لیے بھی ادائیگی کرنی ہوگی۔ Helius کے مطابق اعداد و شمار ہر دور کی مقررہ قیمت تقریباً 3 SOL ہے۔

بہت سے لوگوں نے پایا ہے کہ منافع کمانے کے لیے، ان کے پاس بنیادی فنڈز کے کم از کم 5,000 SOLs ہونے کی ضرورت ہے، اور ان کے پاس اپنی ذمے دارانہ آمدنی بھی ہونی چاہیے۔ یقینا، یہ بالواسطہ طور پر توثیق کرنے والوں کے مارکیٹنگ کے اخراجات کو بڑھاتا ہے۔ اور اس میں سولانا نوڈ کو چلانے کی لاگت شامل نہیں ہے۔ بینڈوڈتھ اور اپ ٹائم کی انتہائی اعلی ضروریات کی وجہ سے، Reddit کمیونٹی کے بہت سے اراکین نے کہا کہ سولانا نوڈ صرف ڈیٹا سینٹر میں چل سکتا ہے۔

اعلی کارکردگی والے نیٹ ورک کو برقرار رکھنے کے لیے، سولانا سپر نوڈس کو ادا کرنے والی قیمت زیادہ ہونی چاہیے۔ سولاناس انفلیشن پلان کے مطابق، نیٹ ورکس کی ابتدائی سالانہ افراط زر کی شرح 8% ہے، اور یہ سالانہ 15% کی شرح سے کم ہو جائے گی، بالآخر سالانہ افراط زر کی شرح 1.5% پر برقرار رہے گی۔

روشن پہلو پر، Solana کو Moores Law کی پیروی کرنے کے لیے ڈیزائن کیا گیا ہے اور CPU اور دیگر ٹیکنالوجیز کی ترقی پر انحصار کرتے ہوئے ہر دو سال بعد نیٹ ورکس اسکیل ایبلٹی کو دوگنا کرنے کا وعدہ کرتا ہے، جس کا مطلب ہے کہ زیادہ سے زیادہ صارفین لے کر جانا اور فیس سے زیادہ آمدنی پیدا کرنا۔ منفی پہلو پر، سولانا کو اپنی ہدف مہنگائی کی سطح تک پہنچنے میں تقریباً 10 سال لگیں گے، اور اس سے پہلے، نیٹ ورک کے خسارے میں رہنے کا امکان ہے۔

اگرچہ ایتھرئم کو شکست دینے کے لیے کم گیس کا استعمال کام کرتا ہے، لیکن یہ نئی توانائی والی گاڑیوں کے لیے قیمت میں کمی کی طرح ہے۔ قیمتوں کی جنگ کتنی ہی شدید کیوں نہ ہو، پھر بھی آپ کو منافع کمانے کا راستہ تلاش کرنا ہوگا۔ کم فیس کا مطلب یہ ہے کہ سولاناس سیلنگ پوائنٹ اب بلاک پریمیم نہیں ہے، اور حجم بقا کی کلید بن جاتا ہے۔ سرمایہ کاروں کو جس چیز پر غور کرنے کی ضرورت ہے وہ یہ ہے کہ ان کا پیسہ کب تک چل سکتا ہے؟

برفانی تودہ: آہستہ آہستہ ہیماٹوپوائٹک صلاحیت کھونا

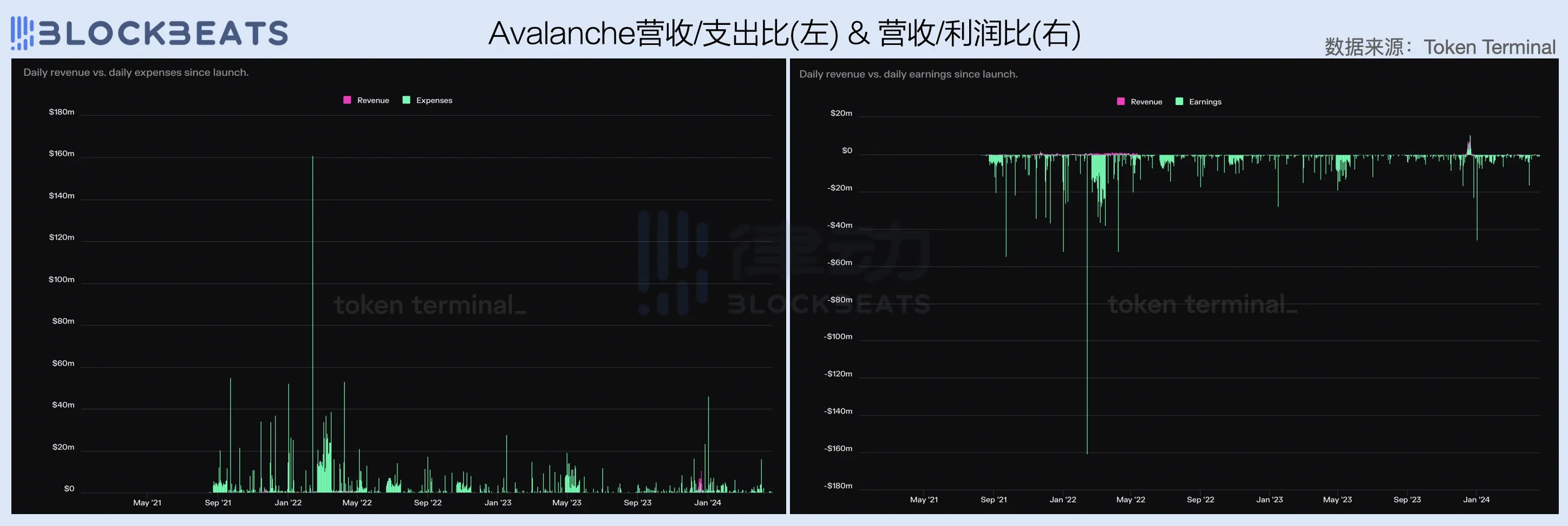

پہلے دو کے مقابلے میں، برفانی تودہ انتہائی سنگین صورتحال میں ہے، پہلی سہ ماہی میں تقریباً کوئی آمدنی نہیں ہوئی، اور یہ نسبتاً زیادہ آپریٹنگ اخراجات بھی ادا کرتا ہے۔ یہ بھی بڑی حد تک گزشتہ مدت میں برفانی تودے کی ماحولیاتی ایپلی کیشنز کی اپیل کی کمی سے متعلق ہے۔ پچھلے سال کے آخر سے، برفانی تودہ صنعت کے گرم مقامات کا غیر فعال پیروکار بن گیا ہے۔ سب سے پہلے، AVAV نے نوشتہ جات کے رجحان کی پیروی کی، اور پھر فاؤنڈیشن میم فاؤنڈیشن کو شروع کرنے میں سست تھی۔ اگرچہ ٹریفک پکڑا گیا ہے، لیکن اثر صرف اتنا ہے، اور مجموعی طور پر آمدنی کی صلاحیت میں کوئی کامیابی نہیں ہے.

اگرچہ برفانی تودہ نے اپنی ٹرانزیکشن فیس کا 100% دوبارہ خریداری اور تباہی کے لیے استعمال کیا ہے، لیکن اگر ہم طویل عرصے تک مشاہدہ کریں، تو ہمیں معلوم ہوگا کہ ای وی ایم انکرپشن فیور کے دوران اے وی اے وی کے ذریعے حاصل ہونے والے منافع کی مختصر مدت کے علاوہ، برفانی تودہ نیٹ ورک جل رہا ہے۔ سولانا کی طرح پیسہ باقی وقت کے لئے پاگل کی طرح.

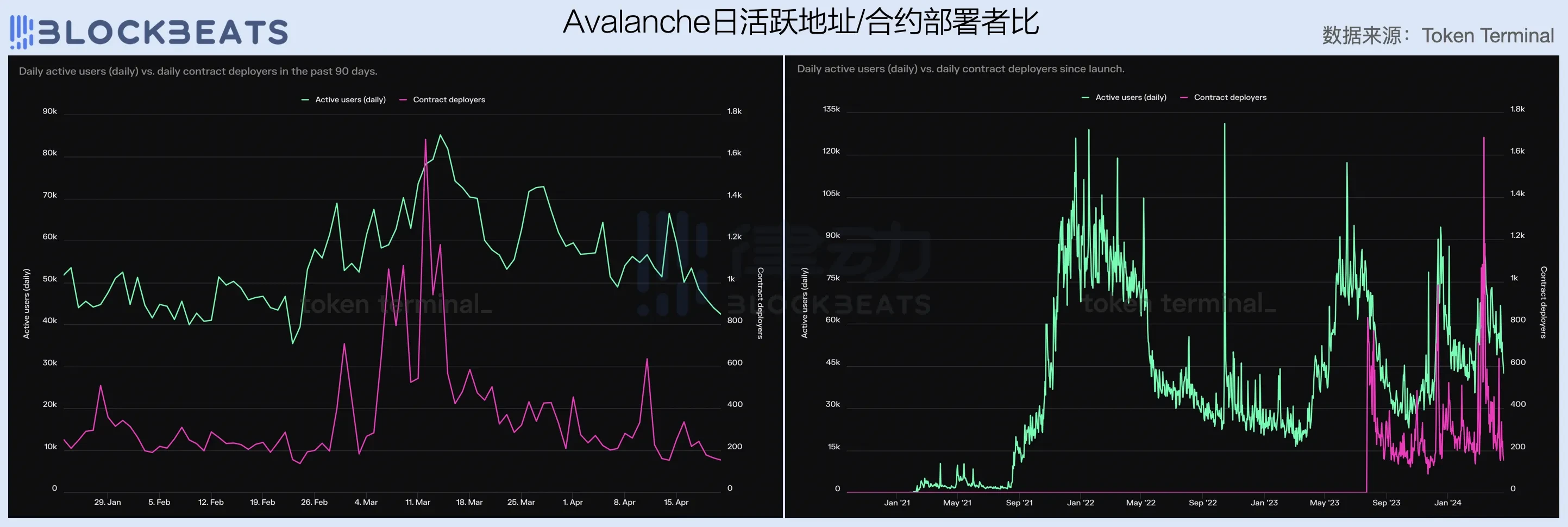

روزانہ ایکٹو ایڈریسز اور کنٹریکٹ تعینات کرنے والوں کی تعداد کو دیکھتے ہوئے، Avalanche ماحولیاتی نظام میں صارفین اور ڈویلپرز کی تعداد میں پہلی سہ ماہی میں تیزی سے کمی واقع ہوئی۔ طویل مدت میں، یہ انتہائی زیادہ اتار چڑھاؤ کو ظاہر کرتا ہے، جس کا مطلب ہے کہ نیٹ ورک صارف کی چپچپا پن کم ہے اور مارکیٹ کے حالات اور گرم مقامات سے بہت زیادہ متاثر ہوتی ہے۔

درحقیقت، پہلی سہ ماہی میں برفانی تودے کے مایوسی کے اعداد و شمار کسی حد تک ان مشکلات اور چیلنجوں کی عکاسی کرتے ہیں جن کا موجودہ ای وی ایم عوامی سلسلہ اور یہاں تک کہ عوامی زنجیریں جو کہ نئی زبانیں اور نئے بیانیے کا دعویٰ کرتی ہیں، کو سامنا کرنا پڑے گا، یعنی اسٹاک مارکیٹ میں سست روی کے ساتھ۔ صنعت کے صارف کی بنیاد میں اضافہ اور بلاک اسپیس کی زیادہ سپلائی، بنیادی طور پر اسی طرح کے صارف کے تجربے والی مصنوعات کے لیے مارکیٹ میں نمایاں ہونا اور ایتھریم اور سولانا جیسے شیروں سے خوراک حاصل کرنا مشکل ہے۔ انٹرنیٹ کے دور کی جنگوں کی طرح، آج کی زیادہ تر عوامی زنجیروں نے پیسہ جلانے کا انتخاب کیا ہے، لیکن وہی مسئلہ باقی ہے: اگر کوئی امید نہیں ہے، تو سرمایہ کب تک برقرار رہنے کے لیے تیار رہے گا؟

L2 ایک منافع بخش کاروبار ہے۔

اعلی ابتدائی آپریٹنگ اخراجات اور آمدنی میں زیادہ غیر یقینی صورتحال عوامی سلسلہ کاروبار شروع کرنا خاص طور پر مشکل بناتی ہے، یہی وجہ ہے کہ پچھلے 10 سالوں میں ٹاپ 10 کرپٹو مارکیٹ کیپس اتنی کثرت سے اور ڈرامائی طور پر تبدیل ہوئی ہیں۔ تاہم، Celestia کی قیادت میں ماڈیولرائزیشن کے رجحان کے ابھرنے اور Altlayer جیسے RaaS انفراسٹرکچر کی ترقی کے ساتھ، صنعت نے بتدریج عوامی سلسلہ - L2 کے مقابلے میں زیادہ مخصوص کاروباری مواقع تلاش کیے ہیں۔

L2 کے آپریٹنگ اخراجات میں پری ڈیولپمنٹ، سورٹر کو چلانا، اور پیکڈ ٹرانزیکشنز (DA) کو اپ لوڈ کرنا شامل ہے۔ ترقیاتی اخراجات پر غور کیے بغیر، L2 پر فیس کی آمدنی یقینی طور پر DA کے اخراجات کو پورا کر سکتی ہے۔ لہذا، L1 پبلک چین کے مقابلے میں، L2 کو مشکل سے ہی ختم ہونے کے مسئلے کا سامنا کرنا پڑے گا۔ جب تک چھانٹنے والے کے آپریٹنگ اخراجات کافی کم ہیں، L2 ایک منافع بخش کاروبار ہے۔ چونکہ ون کلک چین لانچ کا متعلقہ انفراسٹرکچر زیادہ سے زیادہ کامل ہوتا جا رہا ہے، L2 انٹرپرینیورشپ کی لاگت بھی مسلسل کم ہو رہی ہے، یہی وجہ ہے کہ حال ہی میں L2 بڑی تعداد میں سامنے آیا ہے۔

اس مضمون میں، ہم نے تین L2s کی کارکردگی کا موازنہ کیا: Arbitrum، Base، اور Blast۔ آپ دیکھیں گے کہ L1 وقفے کے معاملے پر غور کرتا ہے، جبکہ L2 اس مسئلے پر غور کرتا ہے کہ کتنا منافع کمانا ہے۔ پہلی سہ ماہی میں، تینوں L2 منافع بخش تھے، بیس اور آربٹرم دونوں کی آمدنی $27 ملین سے زیادہ تھی۔ ایک نئی L2 فورس کے طور پر، بلاسٹس سہ ماہی $7.66 ملین کی آمدنی لامحالہ L1s کو شرمندہ کر دیتی ہے۔

آربٹرم کی مستحکم آمدنی ہے۔

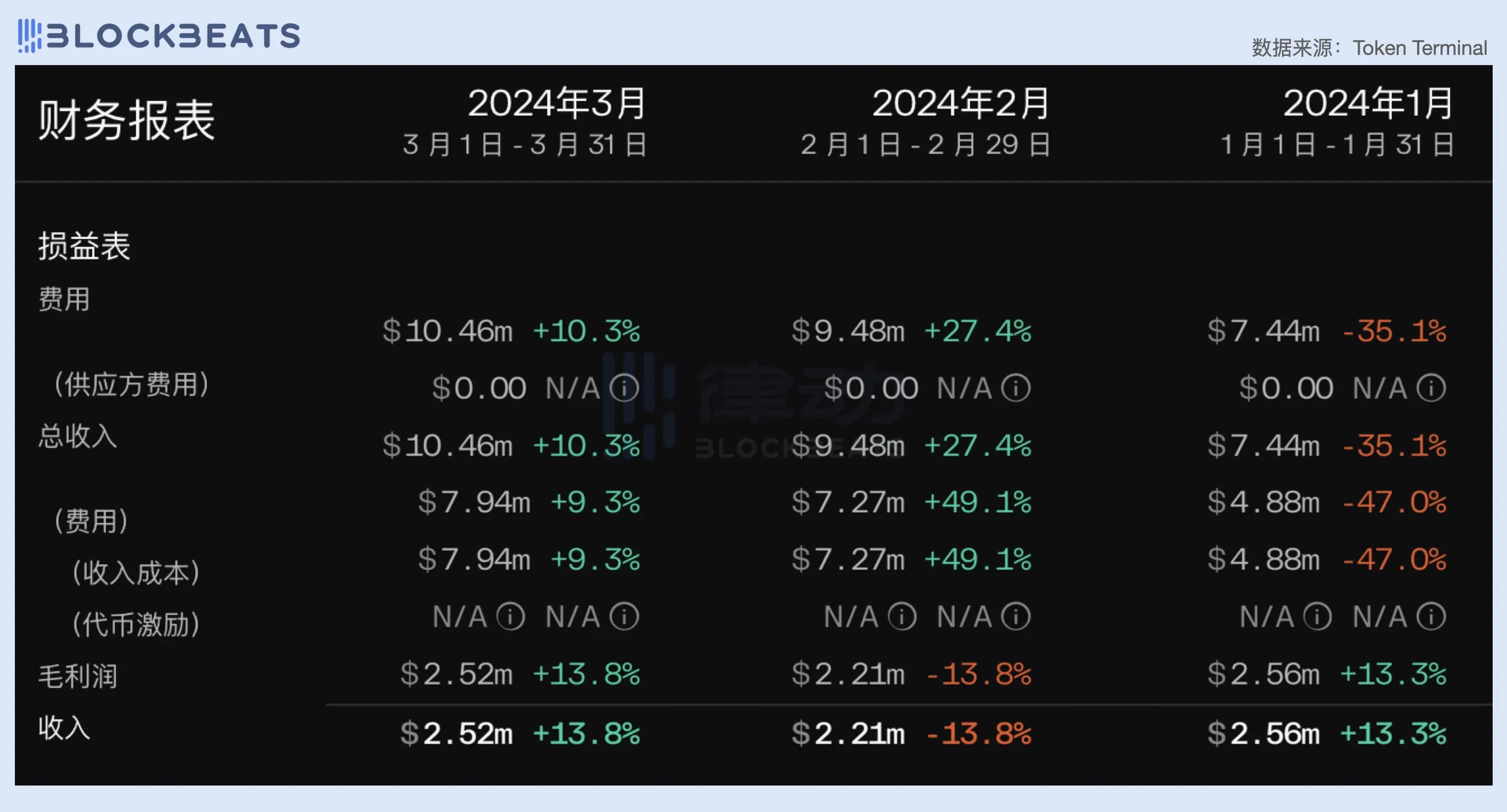

تفصیل سے، پہلی سہ ماہی میں آربٹرمز کی اوسط ماہانہ آمدنی تقریباً $2.3 ملین پر مستحکم تھی۔ جنوری میں، Arbitrums نیٹ ورک کی آمدنی $7.44 ملین تھی، اور $4.88 ملین کے DA اخراجات کو کم کرنے کے بعد، مجموعی منافع تقریباً $2.5 ملین تھا۔ مارچ میں، آمدنی $10.46 ملین تھی، اور $7.94 ملین کے DA اخراجات کو کم کرنے کے بعد، مجموعی منافع بھی تقریباً $2.5 ملین تھا۔

یہ دیکھا جا سکتا ہے کہ EIP-4844 اور Cancun اپ گریڈ سے پہلے، L2s کی آمدنی کی حد مقرر اور بہت محدود تھی۔ فیس کی آمدنی اور آن چین اخراجات کے درمیان مثبت لکیری تعلق کی وجہ سے، L2s کا مجموعی منافع کا مارجن ایک مقررہ حد تک محدود ہو گیا ہے۔ Arbitrum کے لیے، یہ اعداد و شمار پہلی سہ ماہی میں 25% اور 40% کے درمیان رہا۔ کینکون کے اپ گریڈ کے بعد، DA میں Blob کا استعمال کرتے ہوئے L2 کی لاگت بہت کم ہو گئی، جس سے L2s کے مجموعی منافع کے مارجن میں بہت بہتری آئی۔ جیسا کہ ذیل کے اعداد و شمار سے دیکھا جا سکتا ہے، EIP-4844 کے آن لائن ہونے کے بعد، L2s کا مجموعی منافع کا مارجن بنیادی طور پر 90% پر مستحکم تھا۔ یقینا، یہ اعداد و شمار چھانٹنے والے کے آپریٹنگ اخراجات کو مدنظر نہیں رکھتے ہیں۔

تاہم، ڈی اے کے اخراجات میں کمی سے ٹرانزیکشن فیس بھی کم ہو جاتی ہے۔ اضافی صارفین کی غیر موجودگی میں، اس کا مطلب ہے نیٹ ورک فیس کی آمدنی میں زبردست کمی۔ جیسا کہ نیچے دیے گئے اعداد و شمار سے دیکھا جا سکتا ہے، اگرچہ کینکون اپ گریڈ کے بعد آپریٹنگ اخراجات تقریباً صفر ہو گئے ہیں، لیکن آربٹرم نیٹ ورک کی فیس آمدنی میں بھی نمایاں کمی آئی ہے۔ اپریل کے اعداد و شمار کے مطابق، Arbitrums کی آمدنی میں تقریباً 80% کی کمی واقع ہوئی ہے، صرف 2 ملین امریکی ڈالر، لیکن انتہائی کم DA لاگت کی بدولت، اس نے آخر کار 1.88 ملین امریکی ڈالر کا مجموعی منافع حاصل کیا، جو کہ صرف 25.3% کم ہے۔ مارچ میں.

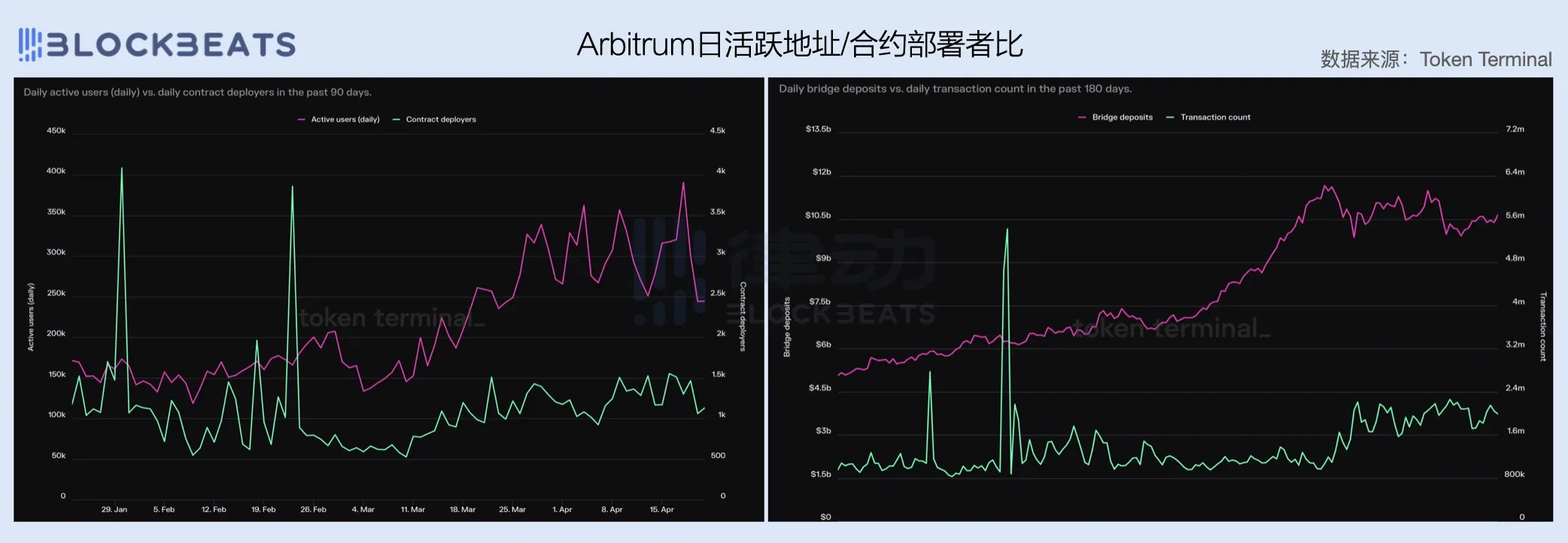

مجموعی منافع کا مارجن انتہائی حد تک پہنچ گیا ہے، لیکن محصول نہیں بڑھ سکتا۔ صارف کی ترقی کی رکاوٹ بھی آربٹرم کے سامنے سب سے بڑا چیلنج ہے۔ مارچ کے بعد آربٹرمز کے روزانہ ایکٹو ایڈریسز کی ترقی سست پڑ گئی، جبکہ پہلی سہ ماہی میں کنٹریکٹ تعینات کرنے والوں کی تعداد میں زیادہ تبدیلی نہیں آئی۔ مارچ میں کراس چین اثاثوں اور لین دین کی تعداد میں بھی اضافہ رک گیا۔ صارفین کے نقطہ نظر سے، Arbitrums ٹول ویلیو اپنی ایپلیکیشن ویلیو سے کہیں زیادہ معلوم ہوتی ہے۔ ماحولیاتی نظام کے اندر درخواست کے منظرنامے واحد ہیں۔ ایک طرف موجودہ صارفین کو ایکٹیویٹ کرنا مشکل ہے تو دوسری طرف نئے صارفین کو برقرار رکھنا بھی مشکل ہے۔ بہت سے لوگوں کی نظر میں یہ ایک ٹرانزٹ چین بن گیا ہے۔

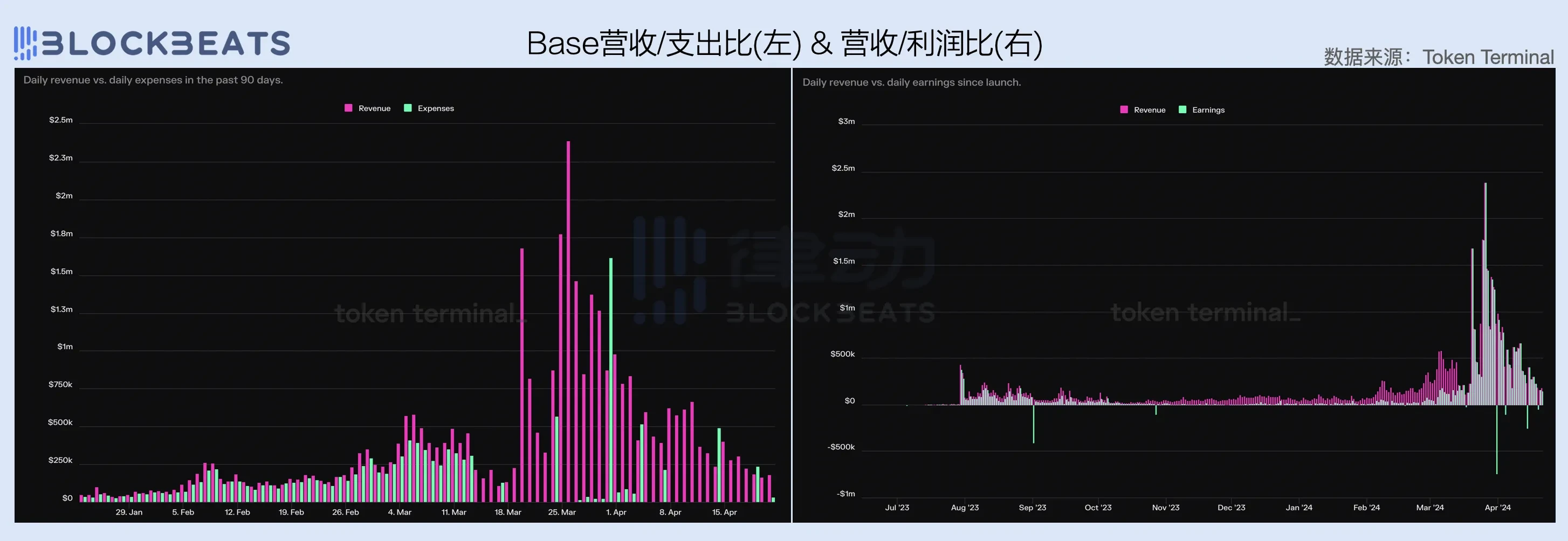

بیس پھٹ جاتا ہے۔

ترقی کی رکاوٹیں بیس کے لیے کوئی مسئلہ نہیں لگتی ہیں۔ مارچ میں، بیس نے دھماکہ خیز نمو کا تجربہ کیا، آمدنی میں سال بہ سال 4 گنا سے زیادہ اضافہ ہوا۔ ایک طرف، ڈی اے کے اخراجات میں تیزی سے کمی ہوئی، اور دوسری طرف، صارفین کی تعداد میں تیزی سے اضافہ ہوا۔ $6.34 ملین کے DA اخراجات کو چھوڑ کر، ایک ہی مہینے میں بیس نیٹ ورک کا مجموعی منافع پوری پہلی سہ ماہی میں Arbitrum سے دوگنا تھا۔

کینکون کے اپ گریڈ کے بعد، بیس کو بھی آمدنی میں آدھی کمی کا سامنا کرنا پڑا، لیکن اس نے تیزی سے نیچے کی جانب رجحان کو پلٹ دیا۔ خالص منافع کے اعداد و شمار کو دیکھتے ہوئے، باس نیٹ ورک کا منافع سال کے آغاز سے بڑھ رہا ہے۔ EIP-4844 کے بعد، بیس نے براہ راست بہت پیسہ کمایا ہے۔

آمدنی کی دھماکہ خیز نمو بیس سیزن کے بیانیہ فروغ سے الگ نہیں ہے۔ پچھلی سہ ماہی میں، بیس نیٹ ورک ان چند نیٹ ورکس میں سے ایک ہے جس میں روزانہ ایکٹو ایڈریسز اور کنٹریکٹ تعینات کرنے والوں کی تعداد میں بلند شرح نمو ہے۔ تاہم، یہ قابل غور ہے کہ اس کے ماحولیاتی نظام میں ڈویلپرز اب بھی مارکیٹ کی مضبوط قیاس آرائیاں ظاہر کرتے ہیں۔ اپریل میں، جب مجموعی لیکویڈیٹی سکڑ گئی، لین دین کی تعداد اور فیس آمدنی میں مسلسل کمی کے ساتھ، بیس نیٹ ورک پر کنٹریکٹ تعینات کرنے والوں کی تعداد بھی تیزی سے آدھی ہو گئی۔

یہ بات قابل غور ہے کہ اگرچہ اپریل میں بیس نیٹ ورک کی مجموعی مقبولیت میں نمایاں کمی آئی ہے، لیکن بیس سیزن کے بارے میں کچھ بنیادی اشارے اب بھی مضبوط کیے جا رہے ہیں۔ مارچ کے بعد سے، USDC کی خالص گردش اور بیس نیٹ ورک پر کراس چین اثاثوں کی قدر میں تیزی سے اضافہ ہونا شروع ہو گیا ہے، اور اپریل میں داخل ہونے کے بعد بھی اس رفتار میں خاطر خواہ کمی نہیں آئی ہے۔ سال کے دوسرے نصف میں مارکیٹ کی لیکویڈیٹی میں بہتری کے ساتھ، بیس کرپٹو انڈسٹری میں سب سے زیادہ قابل ذکر ماحولیاتی نظام بن سکتا ہے۔

دھماکہ گرم ہے۔

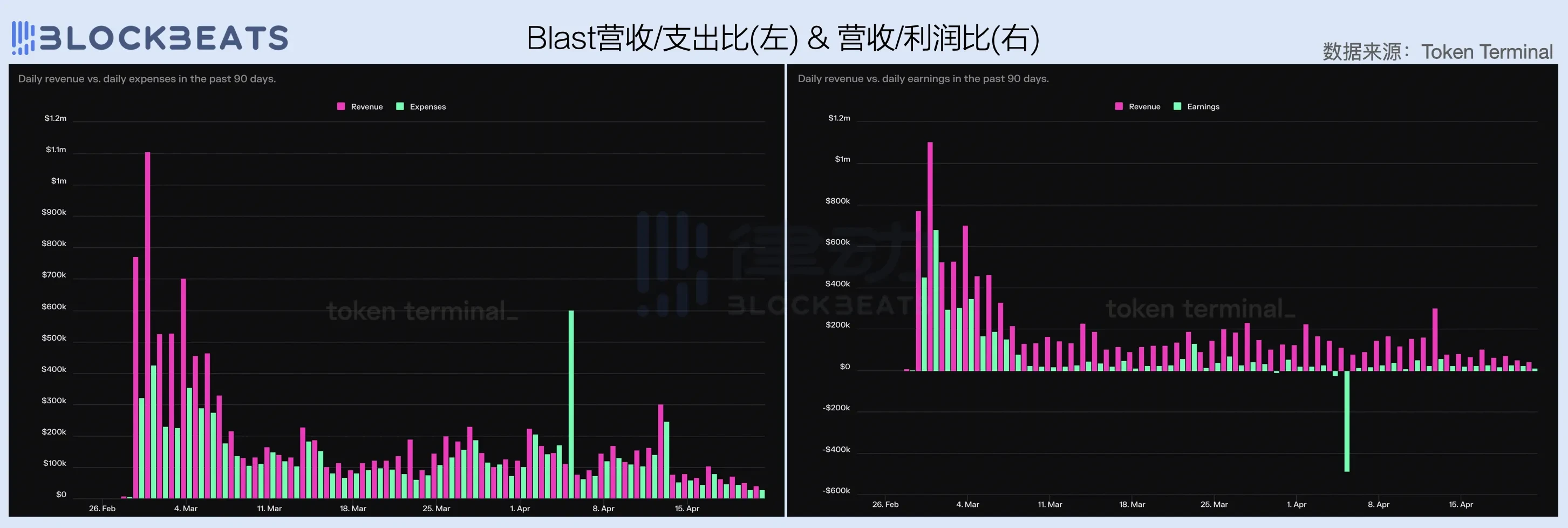

Paradigm کی توثیق کے ساتھ، Tieshun IP سے ٹریفک، KOLs کی حمایت، اور پروجیکٹ پارٹیوں کی شرکت، Blast، نئی L2 فورس کے نمائندے کے طور پر، اپنے آغاز کے بعد سے روشنی میں ہے۔ تاہم، گزشتہ دو ماہ کے مالیاتی اعداد و شمار کے مطابق، بلاسٹ کی کارکردگی خاص طور پر مثالی نہیں ہے۔ مارچ میں پوری کریپٹو مارکیٹ کے ساتھ ایک نمایاں مقام حاصل کرنے کے بعد، اپریل میں بلاسٹ کو اپنی اصل شکل میں واپس لوٹا دیا گیا، مارچ سے آمدنی میں 60% سے زیادہ کمی اور صرف $700,000 کا مجموعی منافع ہوا۔

ایک دلچسپ نکتہ یہ ہے کہ دوسرے L2 نیٹ ورکس کے برعکس، Blast鈥檚 آپریٹنگ اخراجات میں کانکون اپ گریڈ کے بعد نمایاں کمی نہیں آئی۔ اس کے بجائے، وہ ایک اعلی سطح پر رہے ہیں، جس سے نیٹ ورک کے لیے مجموعی منافع کے مارجن کو توڑنا ناممکن ہو گیا ہے۔

تاہم، مجموعی منافع کے مارجن کے معاملے کے مقابلے میں، ماحولیاتی ترقی کے معاملے میں بلاسٹ کا مخمصہ زیادہ تشویشناک ہے۔ پچھلے مہینے میں بلاسٹ کنٹریکٹ تعینات کرنے والوں کی تعداد میں تیزی سے کمی آئی ہے، جبکہ کراس چین کیپٹل انفلوز میں کمی کے بعد روزانہ ایکٹو ایڈریسز اور یومیہ لین دین کی تعداد رک گئی ہے۔ بلاشبہ، Blast کا جائزہ لینے کے لیے مارکیٹ کی مجموعی کمزوری کے پس منظر میں اپریل کے ڈیٹا کو استعمال کرنا قدرے متعصبانہ ہے، لیکن سچ پوچھیں تو مارچ میں Blasts کی کارکردگی زیادہ بہتر نہیں تھی۔

برفانی تودے کی طرح، دھماکوں کی صورت حال بھی عام مقصد والے L2 کی یاد دلاتی ہے جو لانچ ہونے والا ہے، یعنی موجودہ اسٹاک مارکیٹ میں معروف L2 کے ذریعے تقسیم کیا گیا ہے، نئے عمومی مقصد L2 کے لیے پیمانے پر اثر حاصل کرنا مشکل ہے۔ اور مارکیٹ کا حصہ حاصل کریں۔ شاید اسٹاک مقابلے کے اس ماحول میں، تفریق اور عمودی فیلڈز، اور چھوٹی اور خوبصورت مارکیٹیں باہر نکلنے کا راستہ ہیں۔

یہ مضمون انٹرنیٹ سے لیا گیا ہے: 2024 Q1 پبلک چین فنانشل رپورٹ: پبلک چینز کی آمدنی کی کارکردگی کیسی ہے؟

متعلقہ: ریگولیٹری غیر یقینی صورتحال کے درمیان ایتھریم ٹوکن ایکسچینجز میں ڈال رہے ہیں

بریف ایتھریم نے آن چین سرگرمی میں اضافہ دیکھا کیونکہ ہولڈرز نے ریگولیٹری غیر یقینی صورتحال پر ردعمل ظاہر کیا، جس کی وجہ سے سالوں میں سب سے زیادہ زر مبادلہ کی آمد ہوئی۔ ریگولیٹری خدشات اور اہم زر مبادلہ کی آمد کے درمیان، Ethereum کی قیمت میں گزشتہ ہفتے کے دوران 10% کی نمایاں کمی واقع ہوئی۔ تاہم، مارکیٹ کے مبصرین نے وضاحت کی کہ Ethereum کے بنیادی اصول مضبوط ہیں اور سرفہرست اثاثہ جلد ہی مارکیٹ کی بحالی کا مشاہدہ کر سکتا ہے۔ آن چین سرگرمی مارکیٹ کیپٹلائزیشن Ethereum کے ذریعہ دوسرے سب سے بڑے ڈیجیٹل اثاثہ کے ارد گرد ریگولیٹری غیر یقینی صورتحال کے لئے ایک قابل ذکر رد عمل کی نشاندہی کرتی ہے۔ سنٹرلائزڈ کرپٹو ایکسچینجز کو بھیجے گئے ٹوکنز کی تعداد میں نمایاں اضافہ ہوا۔ یہ ستمبر 2022 کے بعد اب تک کا سب سے بڑا ریکارڈ ہے، جس نے Ethereum کی قیمت پر گہرا اثر ڈالا ہے۔ Ethereum نے 2 سالوں میں سب سے زیادہ زر مبادلہ کی آمد دیکھی ہے Ethereum کو حال ہی میں کافی جانچ پڑتال کا سامنا کرنا پڑا ہے۔ cryptocurrency کمیونٹی کے ناقدین حوالہ دیتے ہیں…