آرتھر ہیز: ٹرمپنامکس اور بٹ کوائنز کے تحت مقداری نرمی کا نیا ماڈل لاکھوں ڈالر تک

اصل مصنف: آرتھر ہیز

اصل ترجمہ: TechFlow

(اس مضمون میں بیان کردہ کوئی بھی رائے صرف مصنف کی ذاتی رائے ہے اور اسے سرمایہ کاری کے فیصلوں کی بنیاد کے طور پر یا سرمایہ کاری کے لین دین سے متعلق مشورے کے طور پر استعمال نہیں کیا جانا چاہیے۔)

آپ کے خیال میں 31 دسمبر 2024 کو بٹ کوائن کی قیمت کیا ہوگی؟ $100,000 سے زیادہ یا اس سے کم؟

ایک مشہور چینی کہاوت ہے: اس سے کوئی فرق نہیں پڑتا کہ بلی کالی ہے یا سفید، جب تک وہ چوہوں کو پکڑ سکتی ہے، وہ اچھی بلی ہے۔

میں ان پالیسیوں کا حوالہ دوں گا جو صدر ٹرمپ نے ان کے انتخاب کے بعد نافذ کی ہیں "چینی خصوصیات کے ساتھ امریکی سرمایہ داری"۔

Pax Americana پر حکمرانی کرنے والے اشرافیہ کو اس بات کی کوئی پرواہ نہیں کہ معاشی نظام سرمایہ دارانہ، سوشلسٹ یا فاشسٹ ہے، وہ صرف اس بات کی پرواہ کرتے ہیں کہ نافذ کی گئی پالیسیاں ان کے اقتدار کو برقرار رکھنے میں مدد دیتی ہیں۔ امریکہ نے 19ویں صدی کے اوائل میں ہی خالصتاً سرمایہ دارانہ ہونا چھوڑ دیا۔ سرمایہ داری کا مطلب یہ ہے کہ جب امیر برے فیصلے کرتے ہیں، تو وہ پیسہ کھو دیتے ہیں۔ یہ 1913 کے اوائل میں ممنوع تھا جب فیڈرل ریزرو سسٹم قائم ہوا تھا۔ چونکہ پرائیویٹائزڈ فوائد اور سماجی نقصانات نے ملک کو متاثر کیا اور بہت سے اندرون ملک رہنے والے متوسط یا نچلے طبقے کے لوگوں اور معزز، قابل احترام ساحلی اشرافیہ کے درمیان انتہائی طبقاتی تقسیم پیدا کر دی، صدر روزویلٹ کو اپنا راستہ درست کرنا پڑا اور غریبوں کو کچھ ٹکڑوں کے حوالے کرنا پڑا۔ ڈیل پالیسیاں۔ پھر، جیسا کہ اب، پیچھے رہ جانے والوں کے لیے حکومتی ریلیف کو بڑھانا کوئی ایسی پالیسی نہیں ہے جو دولت مند نام نہاد سرمایہ داروں میں مقبول ہو۔

انتہائی سوشلزم ($200,000 سے زیادہ آمدنی پر ٹیکس کی سب سے اوپر کی شرح 1944 میں 94% تک بڑھا دی گئی تھی) سے بے لگام کارپوریٹ سوشلزم کی طرف تبدیلی 1980 کی دہائی میں ریگن کے دور میں شروع ہوئی۔ اس کے بعد نو لبرل معاشی پالیسیاں آئیں جو 2020 میں COVID تک جاری رہیں، کیونکہ مرکزی بینکوں نے مالیاتی خدمات کی صنعت میں پیسہ پمپ کرنے کے لیے اس امید پر رقم چھاپی کہ دولت اوپر سے نیچے آ جائے گی۔ صدر ٹرمپ نے بحران پر اپنے ردعمل میں اپنے اندرونی روزویلٹ کو چینل کیا ہے؛ اس نے نئی ڈیل کے بعد سب سے بڑی رقم براہ راست پوری آبادی کو بھیجی ہے۔ ریاستہائے متحدہ نے 2020-2021 میں دنیا کے ڈالر کا 40% پرنٹ کیا۔ ٹرمپ نے "محرک جانچ" شروع کی اور صدر بائیڈن نے اپنی مدت کے دوران اس مقبول پالیسی کو جاری رکھا۔ حکومتی بیلنس شیٹس پر اثرات کا جائزہ لیتے وقت، 2008-2020 اور 2020-2022 کے درمیان کچھ خصوصیات ہیں۔

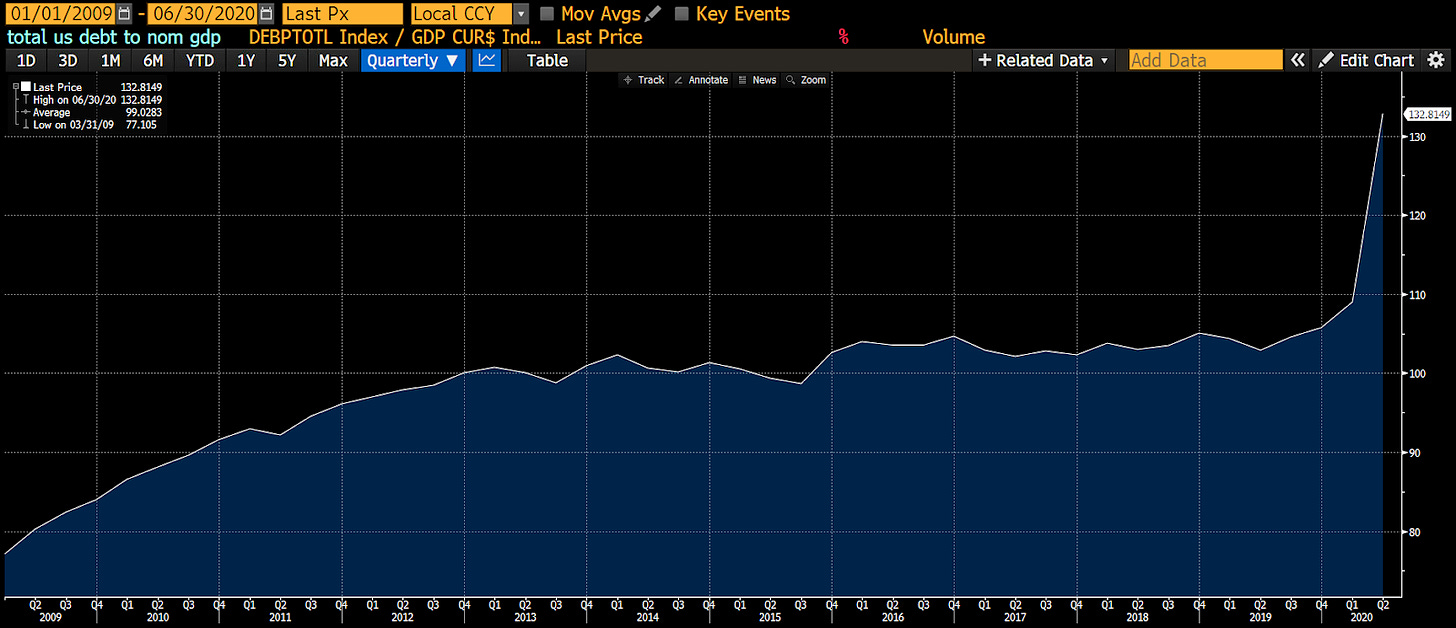

2009 سے 2020 کی دوسری سہ ماہی تک، نام نہاد ٹرکل ڈاون اکنامکس کی چوٹی، اس عرصے کے دوران معاشی نمو بنیادی طور پر مرکزی بینک کی منی پرنٹنگ پالیسیوں پر انحصار کرتی تھی، جسے عام طور پر مقداری نرمی (QE) کہا جاتا ہے۔ جیسا کہ آپ دیکھ سکتے ہیں، معیشت (برائے نام جی ڈی پی) جمع ہونے والے قومی قرض کے مقابلے میں آہستہ آہستہ بڑھی۔ دوسرے الفاظ میں، امیروں نے حکومت سے ملنے والی رقم کو اثاثے خریدنے کے لیے استعمال کیا۔ اس طرح کے لین دین سے خاطر خواہ معاشی سرگرمی نہیں ہوئی۔ لہٰذا، قرض کے ذریعے مالیاتی اثاثوں کے دولت مندوں کو کھربوں ڈالر فراہم کرنے سے دراصل قرض سے برائے نام جی ڈی پی کے تناسب میں اضافہ ہوا۔

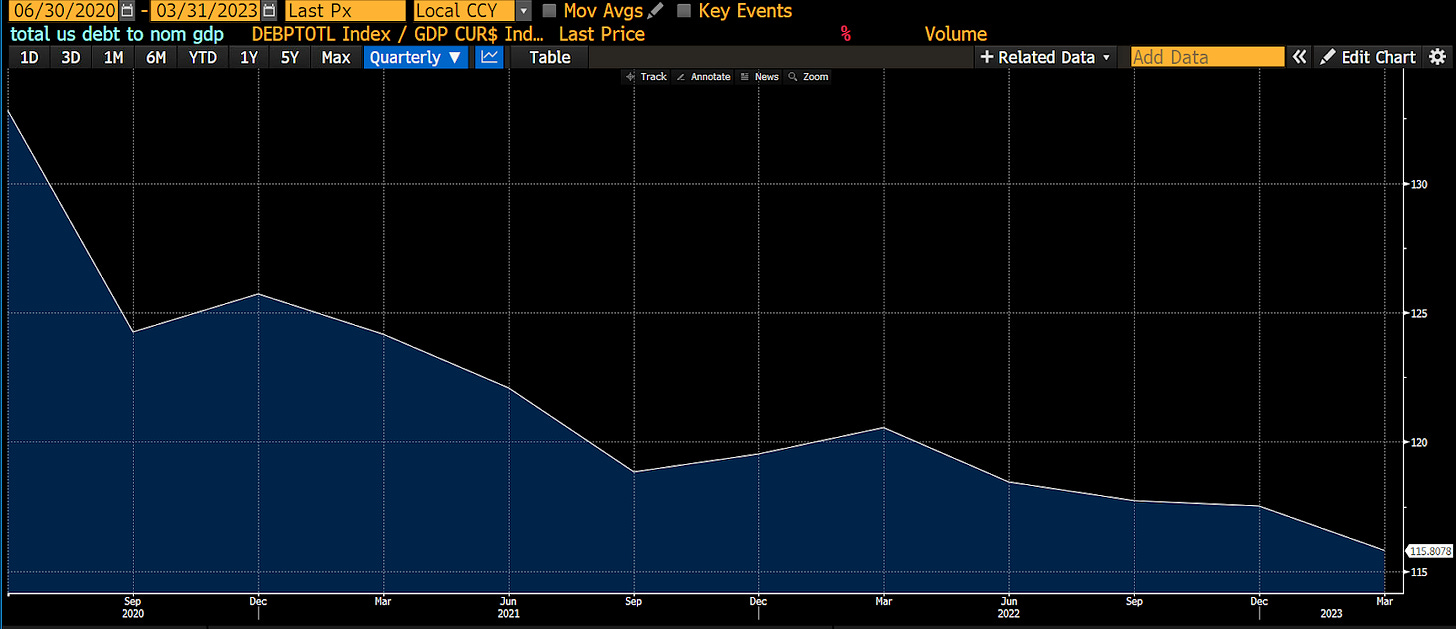

2020 کی دوسری سہ ماہی سے 2023 کی پہلی سہ ماہی تک، صدور ٹرمپ اور بائیڈن نے مختلف انداز اپنایا۔ ان کے ٹریژری نے فیڈرل ریزرو کے ذریعے خریدے گئے قرض کو مقداری نرمی (QE) کے ذریعے جاری کیا، لیکن اس بار اسے امیروں کو جاری کرنے کے بجائے، انہوں نے براہ راست ہر شہری کو چیک بھیجے۔ غریبوں کو دراصل ان کے بینک کھاتوں میں نقد رقم ملی۔ بظاہر، JPMorgan Chase کے سی ای او جیمی ڈیمن نے حکومت کی جانب سے رقم کی منتقلی کے لیے ادا کی جانے والی فیس سے کافی رقم کمائی… اسے امریکی لی کا شنگ کہا جاتا ہے، اور آپ اسے فیس ادا کرنے سے گریز نہیں کر سکتے۔ غریب غریب ہیں کیونکہ وہ اپنا سارا پیسہ سامان اور خدمات پر خرچ کرتے ہیں، اور اس عرصے کے دوران، انہوں نے کیا. پیسے کی رفتار میں نمایاں اضافہ کے ساتھ، معیشت تیزی سے ترقی کرتی ہے۔ یعنی، قرض کے $1 نے اقتصادی سرگرمی کے $1 سے زیادہ پیدا کیا۔ نتیجے کے طور پر، ریاست ہائے متحدہ امریکہ کے قرض سے برائے نام جی ڈی پی کا تناسب جادوئی طور پر گر گیا۔

تاہم، افراط زر میں اضافہ ہوا کیونکہ اشیا اور خدمات کی سپلائی قوت خرید میں اضافے کے مطابق نہیں رہی جو لوگوں نے سرکاری قرضوں کے ذریعے حاصل کی۔ حکومتی بانڈز رکھنے والے امیر ان پاپولسٹ پالیسیوں سے ناخوش تھے۔ ان امیر لوگوں نے 1812 کے بعد سے بدترین مجموعی منافع کا تجربہ کیا۔ جوابی کارروائی کے لیے، انہوں نے فیڈ کے چیئرمین جے پاول کو بھیجا، جنہوں نے 2022 کے اوائل میں مہنگائی پر قابو پانے کے لیے شرح سود میں اضافہ کرنا شروع کیا، جب کہ عام لوگوں کو محرک چیک کے ایک اور دور کی امید تھی، لیکن ایسا پالیسی ممنوع تھی. امریکی ٹریژری سکریٹری جینٹ ییلن نے فیڈز کی مانیٹری پالیسی کو سخت کرنے کے اثرات کو دور کرنے کے لیے قدم اٹھایا۔ اس نے قرض کے اجراء کو طویل مدتی بانڈز سے مختصر مدت کے بلوں میں منتقل کر کے Feds ریورس ری پرچیز فیسیلٹی (RRP) کو ختم کر دیا۔ اس نے مارکیٹ میں تقریباً $2.5 ٹریلین مالیاتی محرک داخل کیا، جس سے بنیادی طور پر ان امیروں کو فائدہ پہنچا جن کے پاس مالیاتی اثاثے تھے۔ اس کے نتیجے میں اثاثہ مارکیٹوں میں تیزی آئی۔ 2008 کے بعد کی طرح، یہ امیر لوگوں کے حکومتی ہینڈ آؤٹ حقیقی معاشی سرگرمی کا باعث نہیں بنے، اور امریکی قرض سے برائے نام جی ڈی پی کا تناسب دوبارہ بڑھنے لگا۔

کیا ٹرمپ کی آنے والی انتظامیہ نے حالیہ امریکی معاشی تاریخ سے سبق سیکھا ہے؟ مجھے یقین ہے کہ اس کے پاس ہے۔

سکاٹ باسیٹ، جن کو امریکی وزیر خزانہ کے طور پر جینٹ ییلن کی جگہ لینے کے لیے ٹرمپ کے انتخاب کو بڑے پیمانے پر سمجھا جاتا ہے، نے اس بارے میں بہت سی تقریریں کی ہیں کہ وہ امریکہ کو کس طرح "ٹھیک" کرنا چاہتے ہیں۔ ان کی تقریروں اور کالموں میں ٹرمپ کے "امریکہ فرسٹ پلان" کو عملی جامہ پہنانے کا طریقہ بتایا گیا ہے، جو کہ چین کی ترقیاتی حکمت عملی سے بہت مشابہت رکھتا ہے (جو 1980 کی دہائی میں ڈینگ ژیاؤپنگ کے دور میں شروع ہوا اور آج بھی جاری ہے)۔ اس منصوبے کا مقصد حکومت کی طرف سے فراہم کردہ ٹیکس کریڈٹس اور سبسڈیز کے ذریعے کلیدی صنعتوں (جیسے جہاز سازی، سیمی کنڈکٹر فیکٹریوں، آٹوموبائل مینوفیکچرنگ وغیرہ) کی بحالی کو فروغ دے کر برائے نام جی ڈی پی کی نمو کو فروغ دینا ہے۔ اہل کمپنیاں کم سود پر بینک قرض حاصل کر سکیں گی۔ بینک ایک بار پھر ان حقیقی آپریٹنگ کمپنیوں کو قرض دینے کے لیے بے چین ہوں گے کیونکہ ان کے منافع کی ضمانت امریکی حکومت کی طرف سے دی گئی ہے۔ چونکہ کمپنیاں ریاستہائے متحدہ میں اپنے کام کو بڑھا رہی ہیں، انہیں امریکی کارکنوں کی خدمات حاصل کرنے کی ضرورت ہے۔ عام امریکیوں کے لیے زیادہ تنخواہ والی ملازمتوں کا مطلب ہے صارفین کے اخراجات میں اضافہ۔ اگر ٹرمپ بعض ممالک سے امیگریشن پر پابندی لگاتے ہیں تو یہ اثرات زیادہ نمایاں ہوں گے۔ یہ اقدامات معاشی سرگرمیوں کو متحرک کرتے ہیں، اور حکومت کارپوریٹ منافع اور ذاتی انکم ٹیکس کے ذریعے آمدنی حاصل کرتی ہے۔ ان منصوبوں کی حمایت کے لیے حکومت deficit کو بلند رہنے کی ضرورت ہے، اور ٹریژری بینکوں کو بانڈز بیچ کر فنڈز اکٹھا کرتا ہے۔ چونکہ فیڈ یا قانون سازوں نے سپلیمنٹری لیوریج ریشو کو معطل کر دیا ہے، اس لیے بینک اب اپنی بیلنس شیٹس کو دوبارہ فائدہ اٹھا سکتے ہیں۔ جیتنے والے عام کارکن ہیں، وہ کمپنیاں جو قابل مصنوعات اور خدمات تیار کرتی ہیں، اور امریکی حکومت، جن کا قرض سے برائے نام جی ڈی پی کا تناسب گرتا ہے۔ یہ پالیسی غریبوں کے لیے انتہائی مقداری آسانی کے مترادف ہے۔

بہت اچھا لگتا ہے۔ امریکہ کے اتنے خوشحال دور پر کون اعتراض کر سکتا ہے؟

نقصان اٹھانے والے وہ ہیں جو طویل مدتی بانڈز یا بچت کے ذخائر رکھتے ہیں، کیونکہ ان آلات کی پیداوار کو جان بوجھ کر امریکی معیشت کی برائے نام شرح نمو سے نیچے رکھا جائے گا۔ اگر آپ کی اجرت زیادہ مہنگائی کے ساتھ برقرار نہیں رہ سکتی ہے، تو آپ بھی متاثر ہوں گے۔ قابل ذکر بات یہ ہے کہ یونین میں شامل ہونا دوبارہ مقبول ہو گیا ہے۔ 4 اور 40 نیا نعرہ بن گیا، جس کا مطلب ہے کہ اگلے چار سالوں میں کارکنوں کے لیے 40% تنخواہ میں اضافہ، یا 10% ہر سال، انہیں کام جاری رکھنے کی ترغیب دینے کے لیے۔

آپ میں سے ان لوگوں کے لیے جو آپ کو دولت مند سمجھتے ہیں، فکر نہ کریں۔ یہاں ایک سرمایہ کاری ہے۔ گائیڈ. یہ مالی مشورہ نہیں ہے۔ میں صرف اپنے ذاتی پورٹ فولیو میں جو کچھ کرتا ہوں اسے شیئر کر رہا ہوں۔ جب بھی کوئی بل پاس ہوتا ہے جو کسی مخصوص صنعت کے لیے رقم مختص کرتا ہے، اسے غور سے پڑھیں، اور پھر ان صنعتوں میں اسٹاک میں سرمایہ کاری کریں۔ اپنے پیسے کو فیاٹ بانڈز یا بینک ڈپازٹس میں رکھنے کے بجائے، سونا خریدیں (مالی جبر کے خلاف بچے بومرز کے لیے ایک ہیج کے طور پر) یا Bitcoin (مالی جبر کے خلاف ہزار سالہ ہیج کے طور پر)۔

ظاہر ہے، میرا پورٹ فولیو بٹ کوائن، دیگر کو ترجیح دیتا ہے۔ کرپٹوکرنسیوں، اور کرپٹو سے متعلقہ کمپنیوں کے اسٹاک، اس کے بعد والٹ میں ذخیرہ شدہ سونا، اور آخر میں اسٹاک۔ میں اپنے Ame x بلوں کی ادائیگی کے لیے منی مارکیٹ فنڈ میں تھوڑی سی رقم رکھتا ہوں۔

اس پوسٹ کے بقیہ حصے میں، میں وضاحت کروں گا کہ کس طرح امیر اور غریب کے لیے QE معاشی ترقی اور رقم کی فراہمی کو متاثر کرتا ہے۔ آگے، میں پیش گوئی کروں گا کہ کس طرح بینکوں کے لیے سپلیمنٹری لیوریج ریشو (SLR) کی چھوٹ غریبوں کے لیے لامحدود QE ممکن بناتی ہے۔ آخری سیکشن میں، میں یو ایس بینک کریڈٹ کی سپلائی کو ٹریک کرنے کے لیے ایک نیا انڈیکس متعارف کرواؤں گا اور یہ بتاؤں گا کہ کس طرح بٹ کوائن بینک کریڈٹ کی فراہمی کے لیے ایڈجسٹ کرنے کے بعد دیگر تمام اثاثوں سے بہتر کارکردگی کا مظاہرہ کرتا ہے۔

رقم کی فراہمی

مجھے Zoltan Pozars کے معیار کی بہت تعریف ہے۔ سابق Uno Plures سیریز میں نے مالدیپ میں اپنے حالیہ طویل ویک اینڈ کے دوران سرفنگ، آئینگر یوگا، اور فاشیا مساج سے لطف اندوز ہوتے ہوئے ان کے تمام کام پڑھے۔ اس کے کام اس مضمون کے باقی حصوں میں کثرت سے نظر آئیں گے۔

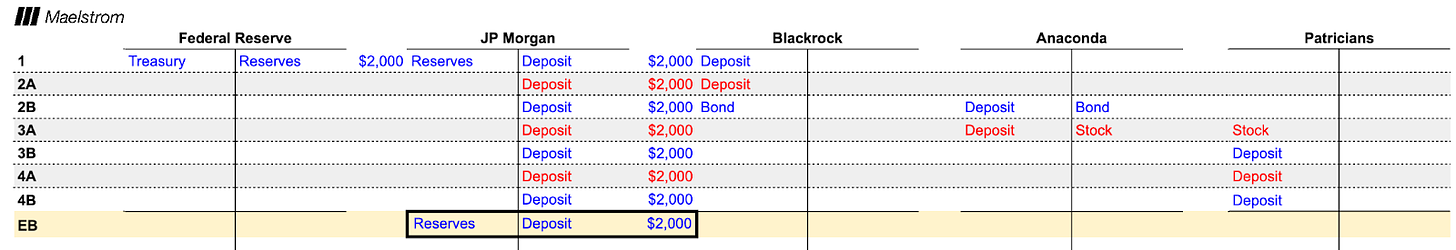

اگلا، میں فرضی اکاؤنٹنگ اندراجات کا ایک سلسلہ دکھاؤں گا۔ T کے بائیں جانب اثاثے ہیں اور دائیں جانب واجبات ہیں۔ نیلے اندراجات قدر میں اضافے کو ظاہر کرتے ہیں اور سرخ اندراجات قدر میں کمی کو ظاہر کرتے ہیں۔

پہلی مثال اس بات پر توجہ مرکوز کرتی ہے کہ کس طرح مقداری نرمی کے ذریعے فیڈ بانڈ کی خریداری رقم کی فراہمی اور اقتصادی ترقی کو متاثر کرتی ہے۔ بلاشبہ، یہ مثال اور اس کی پیروی کرنے والے دلچسپی اور اپیل کو بڑھانے کے لیے قدرے مزاحیہ ہوں گے۔

تصور کریں کہ آپ امریکی علاقائی بینکاری بحران کے دوران مارچ 2023 میں پاول ہیں۔ ڈیکمپریس کرنے کے لیے، پاول نیو یارک سٹی کے 370 پارک ایونیو میں واقع ریکٹ اینڈ ٹینس کلب میں ایک پرانے دوست کے ساتھ اسکواش کھیلنے جاتا ہے جس کی مالیت کروڑوں میں ہے۔ پاولز کا دوست بہت پریشان ہے۔

یہ دوست، اسے کیون کہتے ہیں، ایک سینئر فنانس آدمی، نے کہا، جے، مجھے ہیمپٹن میں اپنا گھر بیچنا پڑ سکتا ہے۔ میری ساری رقم سگنیچر بینک میں ہے، اور بظاہر میرا بیلنس FDIC انشورنس کی حد سے زیادہ ہے۔ آپ کو میری مدد کرنی ہوگی۔ آپ جانتے ہیں کہ خرگوشوں کے لیے گرمیوں میں ایک دن شہر میں رہنا کتنا مشکل ہوتا ہے۔

جے نے جواب دیا، فکر نہ کرو، میں اسے مکمل کرلوں گا۔ میں مقداری نرمی میں $2 ٹریلین کرنے جا رہا ہوں۔ اس کا اعلان اتوار کی رات کیا جائے گا۔ آپ جانتے ہیں کہ فیڈ ہمیشہ آپ کی پشت پر ہوتا ہے۔ آپ کے تعاون کے بغیر، کون جانتا ہے کہ امریکہ کیسا ہوگا۔ تصور کریں کہ کیا ٹرمپ اقتدار میں واپس آئے کیونکہ بائیڈن کو مالی بحران سے نمٹنا تھا۔ مجھے اب بھی یاد ہے جب ٹرمپ نے 80 کی دہائی کے اوائل میں ڈورسیا میں میری گرل فرینڈ کو چرایا تھا، یہ مشتعل تھا۔

بینکنگ بحران سے نمٹنے کے لیے Fed نے بینک ٹرم فنڈنگ پروگرام بنایا، جو سیدھے QE سے مختلف ہے۔ لیکن مجھے یہاں تھوڑا سا فنکار بننے دیں۔ اب، دیکھتے ہیں کہ $2 ٹریلین QE رقم کی فراہمی کو کیسے متاثر کرتا ہے۔ تمام تعداد اربوں ڈالر میں ہوگی۔

-

Fed نے Blackrock سے $200 بلین مالیت کے ٹریژری بانڈز خریدے اور ذخائر کے ساتھ اس کی ادائیگی کی۔ جے پی مورگن نے بطور بینک اس لین دین میں ثالثی کا کردار ادا کیا۔ جے پی مورگن نے $200 بلین کے ذخائر حاصل کیے اور بلیک کروک کو $200 بلین کے ذخائر جمع کرائے ہیں۔ Feds کی مقداری نرمی کی پالیسی نے بینکوں کو ڈپازٹ بنانے کا سبب بنایا، جو آخر کار رقم بن گئے۔

-

بلیک کروک، اپنے ٹریژری بانڈز کھو جانے کے بعد، اس رقم کو دوسرے سود والے اثاثوں میں دوبارہ لگانے کی ضرورت ہے۔ لیری فنک، بلیکروکس کے سی ای او، عام طور پر صرف صنعت کے رہنماؤں کے ساتھ کام کرتے ہیں، لیکن اس وقت، وہ ٹیکنالوجی کے شعبے میں دلچسپی رکھتے ہیں۔ ایناکونڈا نامی ایک نئی سوشل نیٹ ورکنگ ایپ صارفین کے ذریعے اپ لوڈ کردہ تصاویر کو شیئر کرنے کے لیے ایک صارف کمیونٹی بنا رہی ہے۔ ایناکونڈا ترقی کے مرحلے میں ہے، اور Blackrock اپنے $200 بلین مالیت کے بانڈز خریدنے پر خوش ہے۔

-

ایناکونڈا امریکی کیپٹل مارکیٹوں میں ایک بڑا کھلاڑی بن گیا ہے۔ انہوں نے کامیابی کے ساتھ 18 سے 45 سال کی عمر کے مردوں کو اپنی طرف متوجہ کیا اور انہیں ایپ کا عادی بنا دیا۔ چونکہ یہ صارفین اپنے پڑھنے کا وقت کم کرتے ہیں اور بجائے ایپ کو براؤز کرنے میں وقت گزارتے ہیں، ان کی پیداواری صلاحیت میں نمایاں کمی آئی ہے۔ ایناکونڈا قرض جاری کرکے ٹیکس کی اصلاح کے لیے اسٹاک بائی بیکس کی مالی اعانت فراہم کرتا ہے تاکہ انہیں بیرون ملک رکھی ہوئی کمائی کو واپس بھیجنے کی ضرورت نہ پڑے۔ حصص کی تعداد کو کم کرنے سے نہ صرف اسٹاک کی قیمت میں اضافہ ہوتا ہے بلکہ فی حصص کی آمدنی بھی بڑھ جاتی ہے کیونکہ ڈینومینیٹر کم ہوتا ہے۔ لہذا، بلیک کروک جیسے غیر فعال انڈیکس سرمایہ کار اپنے حصص خریدنے کے لیے زیادہ مائل ہیں۔ نتیجے کے طور پر، اشرافیہ کے پاس اپنے حصص فروخت کرنے کے بعد ان کے بینک کھاتوں میں اضافی $200 بلین جمع ہیں۔

-

ایناکونڈا کے امیر شیئر ہولڈرز کو فنڈز استعمال کرنے کی فوری ضرورت نہیں تھی۔ Gagosian نے میامی آرٹ بیسل میں ایک شاندار پارٹی کی میزبانی کی۔ پارٹی میں، اشرافیہ نے آرٹ کے جدید ترین فن پارے خریدنے کا فیصلہ کیا تاکہ سنجیدہ آرٹ اکٹھا کرنے والوں کے طور پر اپنی ساکھ کو بڑھایا جا سکے اور بوتھ پر موجود خوبصورتیوں کو بھی متاثر کیا جا سکے۔ ان فن پاروں کو بیچنے والے بھی اسی معاشی طبقے کے لوگ تھے۔ نتیجے کے طور پر، خریداروں کے بینک اکاؤنٹس میں جمع کر دیا گیا تھا، جبکہ فروخت کرنے والوں کے اکاؤنٹس کو ڈیبٹ کیا گیا تھا.

ان تمام لین دین کے اختتام پر کوئی حقیقی معاشی سرگرمی پیدا نہیں ہوئی۔ معیشت میں $2 ٹریلین ڈال کر، Fed نے دراصل صرف امیروں کے بینک اکاؤنٹ بیلنس میں اضافہ کیا۔ یہاں تک کہ ایک امریکی کمپنی کی مالی اعانت سے بھی معاشی ترقی نہیں ہوئی کیونکہ یہ رقم نئی ملازمتیں پیدا کیے بغیر اسٹاک کی قیمتوں کو بڑھانے کے لیے استعمال کی گئی۔ QE کے $1 کے نتیجے میں رقم کی فراہمی میں $1 کا اضافہ ہوا لیکن کوئی اقتصادی سرگرمی نہیں ہوئی۔ یہ قرض کا معقول استعمال نہیں ہے۔ لہذا، QE کے دوران قرض کا برائے نام جی ڈی پی کا تناسب امیروں میں 2008 سے 2020 تک بڑھ گیا ہے۔

اب، آئیے کوویڈ کے دوران صدر ٹرمپ کے فیصلہ سازی کے عمل کو دیکھتے ہیں۔ مارچ 2020 پر واپس: COVID پھیلنے کے اوائل میں، ٹرمپ کے مشیروں نے انہیں مشورہ دیا کہ وہ "وکر کو چپٹا کریں۔" انہوں نے اسے معیشت کو بند کرنے کا مشورہ دیا اور صرف "ضروری کارکنوں" کو کام جاری رکھنے کی اجازت دی، عام طور پر وہ لوگ جو معیشت کو جاری رکھنے کے لیے کم اجرت پر کام کر رہے تھے۔

ٹرمپ: کیا مجھے واقعی معیشت کو بند کرنے کی ضرورت ہے کیونکہ کچھ ڈاکٹروں کے خیال میں یہ فلو خراب ہے؟

مشیر: جی جناب صدر۔ مجھے آپ کو یاد دلانا ضروری ہے کہ یہ بنیادی طور پر آپ جیسے بزرگ ہیں جنہیں COVID-19 انفیکشن سے پیدا ہونے والی پیچیدگیوں کا خطرہ ہے۔ میں یہ بھی بتاؤں گا کہ 65 سال سے زیادہ عمر کے پورے گروپ کا علاج کرنا بہت مہنگا ہو گا اگر وہ بیمار ہو جائیں اور ہسپتال میں داخل ہو جائیں۔ آپ کو تمام غیر ضروری کارکنوں کو لاک ڈاؤن کرنے کی ضرورت ہے۔

ٹرمپ: اس سے معیشت تباہ ہو جائے گی۔ ہمیں ہر ایک کو چیک بھیجنا چاہئے تاکہ وہ شکایت نہ کریں۔ فیڈ ٹریژری کی طرف سے جاری کردہ قرض خرید سکتا ہے، جو ان سبسڈیز کو فنانس کرے گا۔

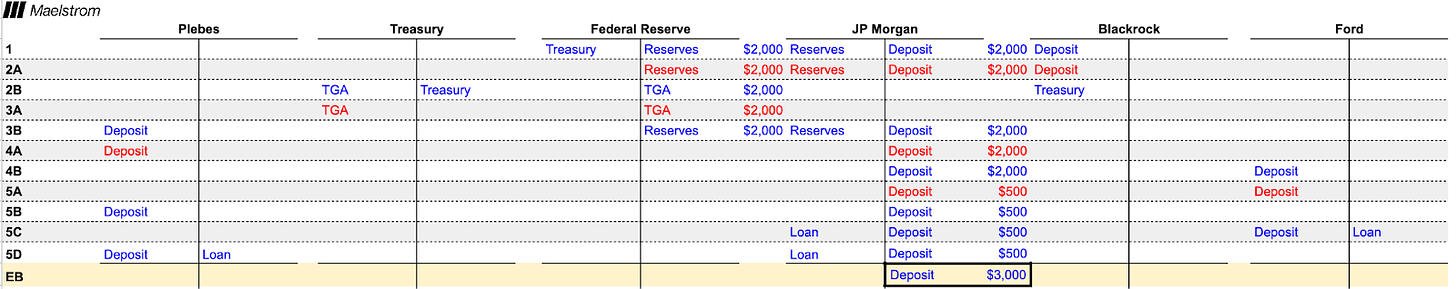

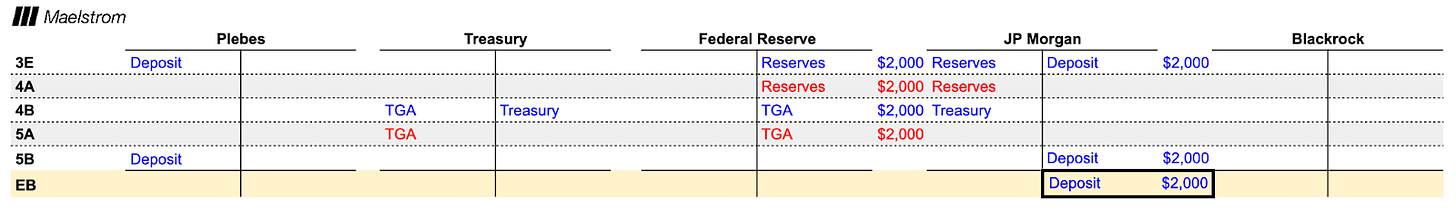

اس کے بعد، آئیے مرحلہ وار تجزیہ کرنے کے لیے اسی اکاؤنٹنگ فریم ورک کا استعمال کرتے ہیں کہ کس طرح مقداری نرمی عام لوگوں کو متاثر کرتی ہے۔

-

بالکل اسی طرح جیسے پہلی مثال میں، Fed نے Blackrock سے ٹریژری بانڈز خرید کر $200 بلین مقداری نرمی کرنے کے لیے اپنے ذخائر کا استعمال کیا۔

-

پہلی مثال کے برعکس اس بار محکمہ خزانہ بھی فنڈز کے بہاؤ میں ملوث ہے۔ ٹرمپ انتظامیہ کے محرک چیکس کی ادائیگی کے لیے، حکومت کو ٹریژری بانڈز جاری کرکے فنڈز اکٹھا کرنے کی ضرورت ہے۔ بلیک کروک نے کارپوریٹ بانڈز کے بجائے ٹریژری بانڈز خریدنے کا انتخاب کیا۔ جے پی مورگن نے اپنے بینک ڈپازٹس کو فیڈرل ریزرو کے ذخائر میں تبدیل کرنے میں بلیک کروک کی مدد کی، جسے ٹریژری بانڈز خریدنے کے لیے استعمال کیا جا سکتا ہے۔ ٹریژری ڈپارٹمنٹ کو فیڈرل ریزرو ٹریژری جنرل اکاؤنٹ (TGA) میں چیکنگ اکاؤنٹ کی طرح ایک ڈپازٹ موصول ہوا۔

-

محکمہ خزانہ نے ہر ایک کو، خاص طور پر عام لوگوں کو محرک چیک بھیجے۔ اس کی وجہ سے TGA بیلنس میں کمی واقع ہوئی، اور اسی وقت، فیڈرل ریزرو کے پاس موجود ذخائر میں اسی حساب سے اضافہ ہوا، اور یہ ذخائر جے پی مورگن میں عام لوگوں کے بینک ڈپازٹس بن گئے۔

-

اوسط جو نے اپنا تمام محرک چیک ایک نئے Ford F-150 پک اپ ٹرک پر خرچ کیا۔ اس نے الیکٹرک کاروں کے رجحان کو نظر انداز کیا۔ یہ امریکہ ہے۔ وہ اب بھی روایتی گیس کاریں پسند کرتے ہیں۔ اوسط Joes بینک اکاؤنٹ کاٹ دیا گیا تھا، جبکہ Fords بینک اکاؤنٹ شامل کیا گیا تھا.

-

فورڈ نے ان ٹرکوں کو بیچتے وقت دو چیزیں کیں۔ سب سے پہلے، انہوں نے کارکنوں کو ادائیگی کی، جس نے فورڈ اکاؤنٹ سے ملازمین کے اکاؤنٹس میں ڈپازٹ منتقل کر دیے۔ پھر، فورڈ نے پیداوار کو بڑھانے کے لیے بینک سے قرض مانگا۔ قرض دینے سے نئے ذخائر پیدا ہوئے اور رقم کی فراہمی میں اضافہ ہوا۔ آخر کار، عام لوگوں نے چھٹیوں پر جانے کا ارادہ کیا اور بینک سے ذاتی قرضہ لیا، جو انہیں اچھی معاشی صورت حال اور اچھی تنخواہ والی ملازمتوں کے پیش نظر انہیں فراہم کرنے میں خوش تھا۔ عام لوگوں کے بینک قرضوں نے اضافی ذخائر بھی پیدا کیے، جیسا کہ فورڈ نے قرض لیتے وقت کیا تھا۔

-

حتمی ڈپازٹ یا کرنسی بیلنس $300 بلین ہے، $100 بلین اس $200 بلین سے زیادہ ہے جو Fed نے ابتدائی طور پر QE کے ذریعے لگایا تھا۔ جیسا کہ آپ اس مثال سے دیکھ سکتے ہیں، مین اسٹریٹ کے لیے QE اقتصادی ترقی کو متحرک کرتا ہے۔ ٹریژری کے محرک چیکوں نے مین اسٹریٹ کو ٹرک خریدنے کی ترغیب دی۔ فورڈ اپنے مال کی مانگ کی وجہ سے اپنے ملازمین کو ادائیگی کرنے اور پیداوار بڑھانے کے لیے قرضے لینے کے قابل تھا۔ زیادہ تنخواہ والی ملازمتوں والے ملازمین کو بینک کریڈٹ ملا، جس سے وہ زیادہ استعمال کر سکتے ہیں۔ قرض کے $1 نے معاشی سرگرمی کے $1 سے زیادہ پیدا کیا۔ حکومت کے لیے یہ ایک مثبت نتیجہ ہے۔

میں مزید اس بات پر جانا چاہوں گا کہ کس طرح بینک ٹریژری کو لامحدود فنانسنگ فراہم کر سکتے ہیں۔

ٹھیک ہے اوپر والے مرحلہ 3 سے شروع کریں۔

-

محکمہ خزانہ نے اقتصادی محرک فنڈز کا نیا دور جاری کرنا شروع کر دیا ہے۔ ان فنڈز کو اکٹھا کرنے کے لیے، ٹریژری ڈیپارٹمنٹ نے بانڈز کی نیلامی کے ذریعے فنڈز اکٹھے کیے، اور JPMorgan Chase، مرکزی ڈیلر کے طور پر، ان بانڈز کو خریدنے کے لیے فیڈرل ریزرو میں اپنے ذخائر کا استعمال کیا۔ بانڈز بیچنے کے بعد، فیڈرل ریزرو میں ٹریژری ڈیپارٹمنٹس TGA اکاؤنٹ کا بیلنس بڑھ گیا۔

-

بالکل پچھلی مثال کی طرح، ٹریژری ڈیپارٹمنٹ کی طرف سے جاری کیے گئے چیک عام لوگوں کے ذریعے JPMorgan Chase اکاؤنٹس میں جمع کیے جائیں گے۔

جب ٹریژری ایسے بانڈز جاری کرتا ہے جو بینکنگ سسٹم کے ذریعے خریدے جاتے ہیں، تو یہ فیڈرل ریزرو کے بیکار ذخائر کو عام لوگوں کے ذخائر میں تبدیل کر دیتا ہے، جنہیں خرچ کرنے کے لیے استعمال کیا جا سکتا ہے، اس طرح معاشی سرگرمیوں میں اضافہ ہوتا ہے۔

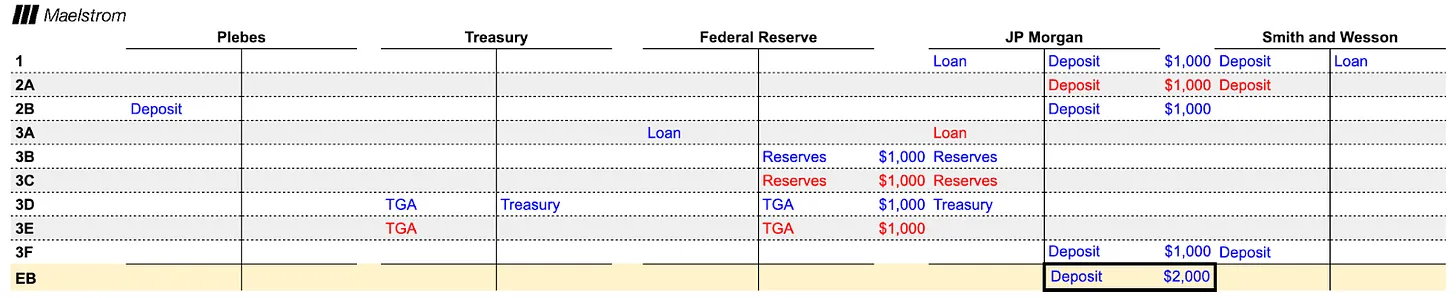

اب آئیے ایک ٹی ڈایاگرام کو دیکھتے ہیں۔ کیا ہوتا ہے جب حکومت کاروباروں کو ٹیکس میں چھوٹ اور سبسڈی دے کر کچھ سامان اور خدمات تیار کرنے کی ترغیب دیتی ہے؟

اس مثال میں، کلینٹ ایسٹ ووڈ ویسٹرن سے متاثر ہو کر خلیج فارس میں شوٹ آؤٹ کی فلم بندی کرتے ہوئے ریاستہائے متحدہ کی گولیاں ختم ہو گئیں۔ حکومت گولہ بارود کی پیداوار پر سبسڈی دینے کا وعدہ کرنے والا بل منظور کرتی ہے۔ اسمتھ ویسن نے فوج کو گولہ بارود کی فراہمی کے لیے ایک معاہدہ کے لیے درخواست دی اور اسے دیا گیا، لیکن وہ معاہدے کو پورا کرنے کے لیے کافی گولیاں پیدا کرنے سے قاصر ہیں اور اس لیے JPMorgan سے ایک نئی فیکٹری بنانے کے لیے قرض مانگیں۔

-

جب جے پی مورگن چیس لون آفیسر کو حکومت کا معاہدہ ملتا ہے، تو وہ اعتماد کے ساتھ سمتھ اور ویسن کو $1,000 قرض دیتا ہے۔ یہ قرض بنا کر، وہ پتلی ہوا سے $1000 رقم بناتا ہے۔

-

سمتھ اور ویسن نے فیکٹریاں بنائیں، جس سے اجرت کی آمدنی ہوئی، جو بالآخر JPMorgan Chase میں جمع ہو گئی۔ JPMorgan Chase کی طرف سے بنائی گئی رقم ان لوگوں کے ذخائر بن گئی جو خرچ کرنے کا سب سے زیادہ مائل ہیں، اوسط شخص۔ میں پہلے ہی بتا چکا ہوں کہ اوسط فرد کی خرچ کرنے کی عادات کس طرح معاشی سرگرمیوں کو آگے بڑھاتی ہیں۔ آئیے اس مثال کو تھوڑا سا موافقت کرتے ہیں۔

-

ٹریژری کو سمتھ اور ویسن کو سبسڈی کی مالی اعانت فراہم کرنے کے لیے نیلامی میں نئے قرض کا $1,000 جاری کرنے کی ضرورت ہے۔ JPMorgan Chase قرض خریدنے کے لیے نیلامی میں شرکت کرتا ہے، لیکن اسے واپس کرنے کے لیے اس کے پاس اتنے ذخائر نہیں ہیں۔ چونکہ فیڈ ڈسکاؤنٹ ونڈو کو استعمال کرنے میں اب کوئی منفی پہلو نہیں ہے، اس لیے JPMorgan Chase اپنے اسمتھ اور ویسن کارپوریٹ قرض کے اثاثوں کو Fed سے ریزرو لون حاصل کرنے کے لیے کولیٹرل کے طور پر استعمال کرتا ہے۔ یہ ذخائر نئے جاری کردہ ٹریژری قرض کی خریداری کے لیے استعمال کیے جاتے ہیں۔ اس کے بعد ٹریژری اسمتھ اور ویسن کو سبسڈی ادا کرتا ہے، اور فنڈز JPMorgan Chase کے پاس جمع ہو جاتے ہیں۔

یہ مثال ظاہر کرتی ہے کہ کس طرح امریکی حکومت صنعتی پالیسی کے ذریعے JPMorgan Chase کو قرضے بنانے کے لیے آمادہ کر سکتی ہے اور قرضوں کے ذریعے بنائے گئے اثاثوں کو امریکی ٹریژری قرض کی خریداری کے لیے بطور ضمانت استعمال کر سکتی ہے۔

ٹریژری، فیڈرل ریزرو، اور بینک ایک جادوئی "پیسہ کمانے کی مشین" چلاتے ہیں جو درج ذیل افعال کو حاصل کر سکتی ہے:

-

یہ امیروں کے لیے مالیاتی اثاثوں میں اضافہ کرتا ہے، لیکن یہ اثاثے حقیقی معاشی سرگرمی پیدا نہیں کرتے۔

-

غریبوں کے بینک کھاتوں میں رقم ڈال کر، وہ عام طور پر اس رقم کو اشیاء اور خدمات کے استعمال کے لیے استعمال کریں گے، اس طرح حقیقی معاشی سرگرمیاں شروع ہوں گی۔

-

بعض مخصوص صنعتوں میں کچھ کاروباری اداروں کے منافع کو یقینی بنانا کاروباری اداروں کو بینک کریڈٹ کے ذریعے توسیع کرنے کے قابل بناتا ہے، اس طرح حقیقی معاشی سرگرمیاں چلتی ہیں۔

تو کیا ایسے آپریشنز پر کوئی پابندیاں ہیں؟

یقیناً موجود ہے۔ بینک بغیر کسی حد کے پیسہ نہیں بنا سکتے کیونکہ ان کے پاس ہر قرض کے اثاثے کے لیے مہنگی ایکویٹی ہونی چاہیے۔ تکنیکی اصطلاحات میں، مختلف قسم کے اثاثوں میں خطرے سے متعلق اثاثوں کے چارجز ہوتے ہیں۔ یہاں تک کہ سرکاری بانڈز اور مرکزی بینک کے ذخائر، جو خطرے سے پاک سمجھے جاتے ہیں، ایکویٹی کیپیٹل کے اخراجات کی ضرورت ہوتی ہے۔ اس لیے ایک خاص مقام پر، بینک اب امریکی خزانے پر مؤثر طریقے سے بولی نہیں لگا سکتے یا کارپوریٹ قرضے نہیں دے سکتے۔

بینکوں کو قرضوں اور دیگر قرض کی ضمانتوں کے لیے ایکویٹی فراہم کرنے کی ضرورت یہ ہے کہ اگر قرض لینے والا دیوالیہ ہو جاتا ہے، چاہے وہ حکومت ہو یا کارپوریشن، کسی کو نقصان اٹھانا پڑتا ہے۔ چونکہ بینک منافع کمانے کے لیے پیسہ بنانے یا سرکاری بانڈز خریدنے کا انتخاب کرتے ہیں، اس لیے اس کے شیئر ہولڈرز کے لیے یہ نقصانات برداشت کرنا سمجھ میں آتا ہے۔ جب نقصانات بینکوں کی ایکویٹی سے زیادہ ہوتے ہیں، تو بینک ناکام ہوجاتا ہے۔ نہ صرف بینک کی ناکامیوں کی وجہ سے جمع کنندگان اپنے ڈپازٹس کو کھو دیتے ہیں، جو کہ کافی خراب ہے، بلکہ نظامی نقطہ نظر سے اس سے بھی بدتر بات یہ ہے کہ بینک معیشت میں قرض کی مقدار کو بڑھانا جاری نہیں رکھ سکتے۔ چونکہ فریکشنل ریزرو فیاٹ مالیاتی نظام کو کام جاری رکھنے کے لیے مسلسل کریڈٹ توسیع کی ضرورت ہوتی ہے، اس لیے بینک کی ناکامی پورے مالیاتی نظام کو ڈومینوز کی طرح تباہ کر سکتی ہے۔ یاد رکھیں - ایک شخص کا اثاثہ دوسرے شخص کی ذمہ داری ہے۔

جب بینکوں کے پاس ایکویٹی کریڈٹ ختم ہو جاتا ہے، تو نظام کو بچانے کا واحد طریقہ مرکزی بینک کے لیے یہ ہے کہ وہ نئی مالیاتی رقم بنائے اور اسے بینکوں کے خراب اثاثوں میں بدل دے۔ تصور کریں کہ اگر سگنیچر بینک نے صرف سو زو اور اب ناکارہ تھری ایرو کیپیٹل (3AC) کے کائل ڈیوس کو ہی رقم دی تھی۔ Su اور Kyle نے بینک کو غلط مالیاتی بیانات فراہم کیے جنہوں نے بینک کو کمپنی کی مالی صحت کے بارے میں گمراہ کیا۔ اس کے بعد انہوں نے فنڈ سے نقد رقم نکال لی اور اسے اپنی بیویوں کو منتقل کر دیا، اس امید پر کہ فنڈز دیوالیہ ہونے سے بچ جائیں گے۔ جب فنڈ دیوالیہ ہو گیا تو بینک کے پاس وصولی کے لیے کوئی اثاثہ نہیں تھا اور قرضے بے کار ہو گئے۔ یہ ایک خیالی پلاٹ ہے؛ Su اور Kyle اچھے لوگ ہیں اور ایسا کچھ نہیں کریں گے؛)۔ دستخط نے انتخابی مہم کے فنڈز کی ایک بڑی رقم سینیٹر الزبتھ وارن کو عطیہ کی، جو امریکی سینیٹ کی بینکنگ کمیٹی کی رکن تھیں۔ اپنے سیاسی اثر و رسوخ کا استعمال کرتے ہوئے، دستخط نے سینیٹر وارن کو قائل کیا کہ وہ بچانے کے قابل ہیں۔ سینیٹر وارن نے فیڈ کے چیئرمین پاول سے رابطہ کیا اور فیڈ سے کہا کہ وہ ڈسکاؤنٹ ونڈو کے ذریعے 3AC کے قرض کے برابر تبادلہ کرے۔ Fed نے تعمیل کی، اور دستخط کسی بھی ڈپازٹ آؤٹ فلو کو پورا کرنے کے لیے نئے جاری کردہ ڈالرز کے لیے 3AC بانڈز کا تبادلہ کرنے کے قابل تھا۔ بلاشبہ یہ محض ایک خیالی مثال ہے، لیکن اخلاقی بات یہ ہے کہ اگر بینک مناسب ایکویٹی سرمایہ فراہم نہیں کرتے ہیں، تو بالآخر معاشرہ مجموعی طور پر کرنسی کی قدر میں کمی کا خمیازہ بھگتتا ہے۔

شاید میرے مفروضے میں کچھ سچائی ہے۔ یہاں سے ایک حالیہ کہانی ہے آبنائے ٹائمز :

منہدم کرپٹو کرنسی ہیج فنڈ تھری ایرو کیپیٹل (3AC) کے شریک بانی Zhu Su کی اہلیہ، جوڑے کے کچھ دیگر اثاثوں پر عدالت کی جانب سے منجمد ہونے کے باوجود سنگاپور میں اپنا لگژری گھر $51 ملین میں فروخت کرنے میں کامیاب ہو گئی ہے۔

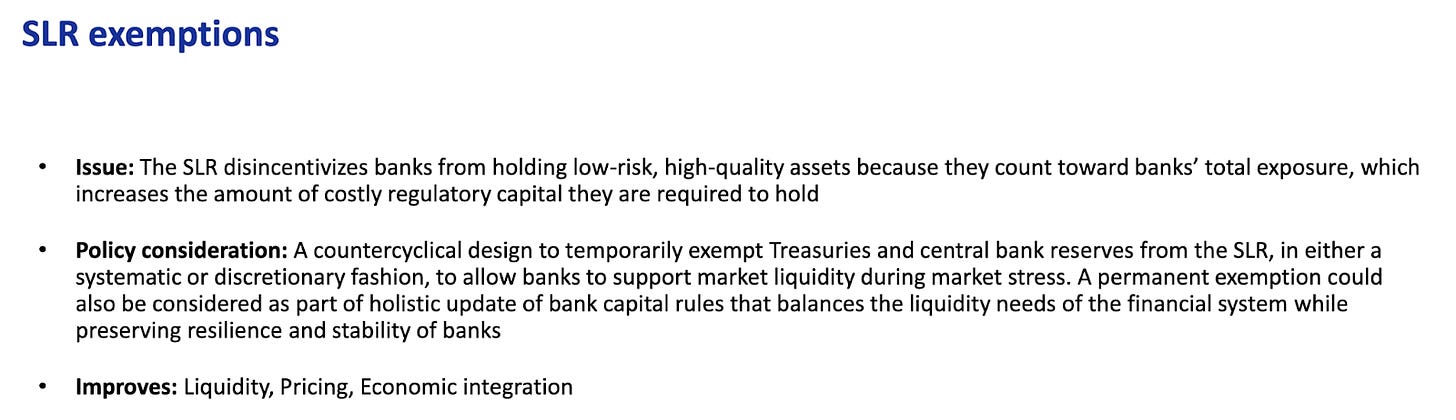

یہ فرض کرتے ہوئے کہ حکومتیں لامحدود بینک کریڈٹ بنانا چاہتی ہیں، انہیں قوانین کو تبدیل کرنا پڑے گا تاکہ ٹریژری بانڈز اور بعض "منظور شدہ" کارپوریٹ قرض (مثال کے طور پر، سرمایہ کاری کے درجے کے بانڈز یا مخصوص صنعتوں جیسے سیمی کنڈکٹر کمپنیوں کے ذریعے جاری کردہ قرض) مستثنیٰ ہوں۔ سپلیمنٹری لیوریج ریشو (SLR) کی حد۔

اگر ٹریژریز، مرکزی بینک کے ذخائر، اور/یا منظور شدہ کارپوریٹ قرض کی سیکیورٹیز کو SLR سے مستثنیٰ کردیا گیا، تو بینک مہنگی ایکویٹی کو لیے بغیر ان قرضوں کی لامحدود مقدار میں خرید سکیں گے۔ فیڈ کے پاس ایسی چھوٹ دینے کا اختیار ہے، اور انہوں نے اپریل 2020 اور مارچ 2021 کے درمیان ایسا کیا۔ اس وقت، ریاستہائے متحدہ میں کریڈٹ مارکیٹوں پر قبضہ ہو چکا تھا۔ فیڈ نے امریکی حکومت کو قرضہ دینے کے لیے بینکوں کو ٹریژری نیلامیوں میں واپس لانے کے لیے کام کیا، جو کہ ٹریلین ڈالرز محرک کرنے کا منصوبہ بنا رہی تھی لیکن اس کا بیک اپ لینے کے لیے ٹیکس کی خاطر خواہ آمدنی کے بغیر۔ چھوٹ نے بہت اچھا کام کیا، بینکوں نے بڑی تعداد میں خزانے خرید لیے۔ تاہم، ان ٹریژریز کی قیمت اس وقت تیزی سے گر گئی جب پاول نے شرحیں 0% سے بڑھا کر 5% کر دیں، جس کے نتیجے میں مارچ 2023 میں علاقائی بینکنگ کا بحران پیدا ہوا۔ مفت لنچ جیسی کوئی چیز نہیں ہے۔

اس کے علاوہ، بینکوں کے ذخائر کی سطح نیلامی میں ٹریژری بانڈز خریدنے کے لیے بینکوں کی رضامندی کو بھی متاثر کرتی ہے۔ جب بینکوں کو لگتا ہے کہ Fed میں ان کے ذخائر ذخائر کی کم از کم آرام دہ سطح (LLoR) تک پہنچ گئے ہیں، تو وہ نیلامی میں حصہ لینا چھوڑ دیں گے۔ LLoR کی مخصوص قیمت حقیقت کے بعد ہی معلوم ہوتی ہے۔

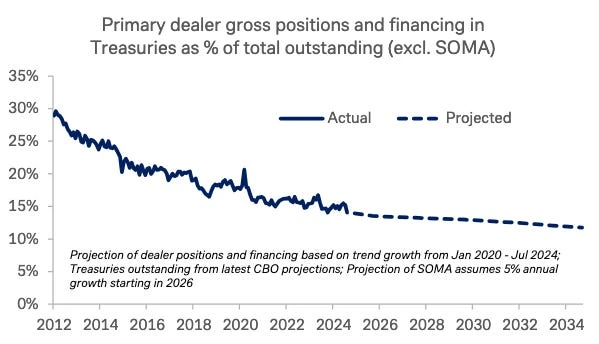

یہ ایک پریزنٹیشن کا چارٹ ہے۔ مالی لچک of fiscal markets by the Treasury Borrowing Advisory Committee (TBAC) on October 29, 2024. The chart shows that the proportion of Treasury bonds held by the banking system as a percentage of total outstanding debt is decreasing, approaching the minimum comfortable level of reserves (LCLoR). This is problematic because as the Fed engages in quantitative tightening (QT) and central banks in surplus countries sell or no longer invest their net export earnings (i.e. de-dollarize), the marginal buyers in the Treasury market become volatile bond trading hedge funds.

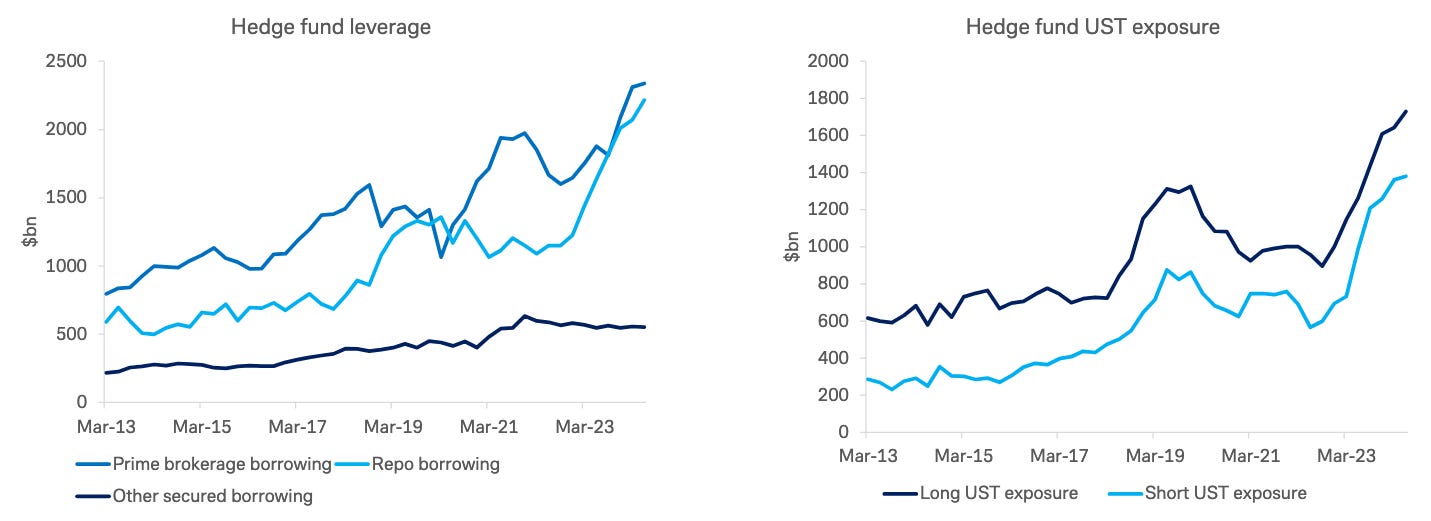

یہاں اسی پیشکش سے ایک اور چارٹ ہے. جیسا کہ آپ چارٹ سے دیکھ سکتے ہیں، ہیج فنڈز بینکوں کے چھوڑے ہوئے خلا کو پُر کر رہے ہیں۔ تاہم، ہیج فنڈز فنڈز کے حقیقی خریدار نہیں ہیں۔ وہ کیری ٹریڈز سے فائدہ اٹھاتے ہیں، جو کم قیمت والے کیش ٹریژریز خرید رہے ہیں جبکہ بیک وقت ٹریژری فیوچر کنٹریکٹس کو مختصر کر رہے ہیں۔ تجارت کے نقد حصے کی مالی اعانت ریپو مارکیٹ کے ذریعے کی جاتی ہے۔ ریپو ٹریڈ ایک اثاثہ (جیسے خزانے) کا ایک مخصوص شرح سود پر ایک مدت کے دوران نقد رقم کا تبادلہ ہے۔ ریپو مارکیٹ کی قیمت کمرشل بینکوں کی بیلنس شیٹس پر دستیاب صلاحیت کی بنیاد پر رکھی جاتی ہے جب ٹریژریز کو راتوں رات فنڈنگ کے لیے بطور ضمانت استعمال کیا جاتا ہے۔ جیسے جیسے بیلنس شیٹ کی گنجائش کم ہوگی، ریپو ریٹ بڑھے گا۔ اگر خزانے کی فنڈنگ کی لاگت بڑھ جاتی ہے، ہیج فنڈز صرف اس صورت میں زیادہ خرید سکتے ہیں جب ٹریژریز فیوچر کی قیمتوں کے مقابلے سستے ہوں۔ اس کا مطلب یہ ہے کہ ٹریژری نیلامی کی قیمتوں میں کمی اور پیداوار میں اضافے کی ضرورت ہے۔ یہ Treasurys کے اہداف کے خلاف ہے کیونکہ وہ کم قیمت پر زیادہ قرض جاری کرنا چاہتے ہیں۔

ریگولیٹری پابندیوں کی وجہ سے، بینک کافی ٹریژری بانڈز نہیں خرید سکتے اور مناسب قیمتوں پر ہیج فنڈز ٹریژری بانڈ کی خریداری کو فنانس نہیں کر سکتے۔ لہذا، فیڈ کو بینکوں کو دوبارہ SLR سے مستثنیٰ کرنے کی ضرورت ہے۔ اس سے ٹریژری مارکیٹ میں لیکویڈیٹی کو بہتر بنانے میں مدد ملے گی اور امریکی معیشت کے پیداواری شعبوں میں لامحدود مقداری نرمی (QE) کو استعمال کرنے کی اجازت ملے گی۔

اگر آپ کو اب بھی یقین نہیں ہے کہ ٹریژری اور فیڈ بینک کے ضوابط کو ڈھیل دینے کی اہمیت کو سمجھتے ہیں، تو TBAC اسی پریزنٹیشن کی سلائیڈ 29 پر اس ضرورت کو واضح طور پر بیان کرتا ہے۔

ٹریکنگ میٹرکس

اگر ٹرمپ-او-نومکس کام کرتا ہے جیسا کہ میں نے بیان کیا ہے، تو ہمیں بینک کریڈٹ کی ترقی کے امکانات پر توجہ مرکوز کرنے کی ضرورت ہے۔ پچھلی مثالوں کی بنیاد پر، ہم جانتے ہیں کہ امیروں کے لیے مقداری نرمی (QE) بینک کے ذخائر کو بڑھا کر کام کرتی ہے، جب کہ غریبوں کے لیے QE بینک کے ذخائر میں اضافہ کر کے کام کرتا ہے۔ خوش قسمتی سے، فیڈرل ریزرو یہ دونوں ڈیٹا پورے بینکنگ سسٹم کے لیے ہر ہفتے فراہم کرتا ہے۔

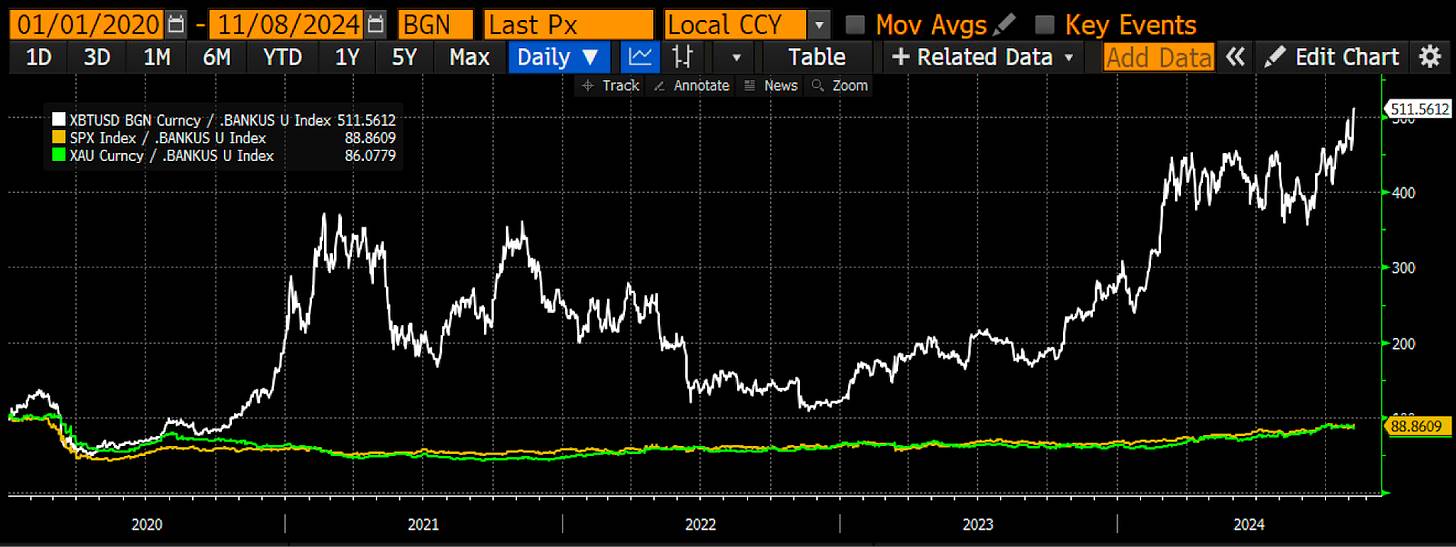

میں نے ایک حسب ضرورت بلومی انڈیکس بنایا ہے جو ریزرو اور دیگر ڈپازٹس اور واجبات کو یکجا کرتا ہے، BANKUS U انڈیکس۔ یہ میرا حسب ضرورت انڈیکس ہے جو امریکی بینکوں کے پاس موجود کریڈٹ کی رقم کو ٹریک کرتا ہے۔ میری رائے میں، یہ سب سے اہم رقم کی فراہمی کا اشارہ ہے۔ جیسا کہ آپ دیکھ سکتے ہیں، بعض اوقات یہ بٹ کوائن سے آگے ہوگا، جیسے 2020 میں، اور بعض اوقات یہ بٹ کوائن سے پیچھے رہ جائے گا، جیسے کہ 2024 میں۔

تاہم، زیادہ اہم بات یہ ہے کہ جب بینک کریڈٹ کی فراہمی سکڑ جاتی ہے تو اثاثے کیسے کام کرتے ہیں۔ بٹ کوائن (سفید)، SP 500 (سونا)، اور گولڈ (سبز) سبھی میرے بینک کریڈٹ انڈیکس کے لیے ایڈجسٹ کیے گئے ہیں۔ قدروں کو معمول کے مطابق 100 کر دیا گیا ہے، اور آپ دیکھ سکتے ہیں کہ Bitcoin 2020 سے لے کر اب تک 400% سے زیادہ نمایاں کارکردگی کا مظاہرہ کرنے والا ہے۔ ریاضی ناقابل تردید ہے۔

مستقبل کی سمتیں۔

ٹرمپ اور ان کی اقتصادی ٹیم نے واضح کیا ہے کہ وہ ڈالر کو کمزور کرنے کی پالیسی پر گامزن رہیں گے اور امریکی صنعت کی بحالی کے لیے ضروری فنڈز فراہم کریں گے۔ چونکہ ریپبلکن اگلے دو سالوں میں حکومت کی تین بڑی شاخوں کو کنٹرول کریں گے، اس لیے وہ ٹرمپ کے پورے اقتصادی منصوبے کو بغیر کسی رکاوٹ کے آگے بڑھا سکتے ہیں۔ مجھے لگتا ہے کہ ڈیموکریٹس بھی اس پیسے چھاپنے والی پارٹی میں شامل ہوں گے کیونکہ کوئی بھی سیاستدان ووٹرز کو فوائد دینے کے لالچ کا مقابلہ نہیں کر سکتا۔

ریپبلکن اہم سامان اور مواد کے مینوفیکچررز کو ملکی پیداوار کو بڑھانے کے لیے حوصلہ افزائی کرنے کے لیے بلوں کی ایک سیریز کی منظوری میں پیش پیش ہوں گے۔ یہ بل چِپس ایکٹ، انفراسٹرکچر ایکٹ، اور بائیڈن انتظامیہ کے دوران منظور کیے گئے گرین نیو ڈیل سے ملتے جلتے ہوں گے۔ بینک کریڈٹ تیزی سے بڑھے گا کیونکہ کمپنیاں حکومت کی سبسڈی قبول کرتی ہیں اور قرض حاصل کرتی ہیں۔ ان لوگوں کے لیے جو اسٹاک چننے میں اچھے ہیں، ان عوامی کمپنیوں میں سرمایہ کاری کرنے پر غور کریں جو حکومت کو درکار مصنوعات تیار کرتی ہیں۔

آخر کار، Fed پالیسی میں آسانی پیدا کر سکتا ہے اور کم از کم ٹریژری بانڈز اور مرکزی بینک کے ذخائر کو SLR (ضمنی لیوریج ریشو) سے مستثنیٰ قرار دے سکتا ہے۔ اس وقت، لامحدود مقداری نرمی کا راستہ واضح ہو جائے گا۔

قانون سازی سے چلنے والی صنعتی پالیسی اور ایس ایل آر کی چھوٹ کا امتزاج بینک کریڈٹ میں اضافے کو متحرک کرے گا۔ میں پہلے ہی دکھا چکا ہوں کہ ایسی پالیسی سے پیسے بہہ جانے کی رفتار فیڈ کے روایتی امیر صرف مقداری نرمی کے نقطہ نظر سے بہت زیادہ ہے۔ نتیجے کے طور پر، ہم Bitcoin اور cryptocurrencies سے کم از کم اسی طرح کارکردگی دکھانے کی توقع کر سکتے ہیں جیسا کہ انہوں نے مارچ 2020 اور نومبر 2021 کے درمیان کیا تھا، اور ممکنہ طور پر بہتر۔ اصل سوال یہ ہے کہ کتنا کریڈٹ پیدا ہوگا؟

COVID محرک نے تقریباً $4 ٹریلین کا کریڈٹ لگایا۔ اس بار یہ اور بھی بڑا ہوگا۔ دفاع اور صحت کی دیکھ بھال کے اخراجات پہلے ہی برائے نام جی ڈی پی سے زیادہ تیزی سے بڑھ رہے ہیں۔ وہ تیزی سے ترقی کرتے رہیں گے کیونکہ امریکہ کثیر قطبی جغرافیائی سیاسی ماحول سے نمٹنے کے لیے دفاعی اخراجات میں اضافہ کرتا ہے۔ 2030 تک، امریکہ کی کل آبادی میں 65 سال سے زیادہ عمر کے لوگوں کا تناسب عروج پر ہو جائے گا، جس کا مطلب ہے کہ اب اور 2030 کے درمیان صحت کی دیکھ بھال کے اخراجات میں تیزی آئے گی۔ کوئی بھی سیاست دان دفاع اور صحت کی دیکھ بھال کے اخراجات میں کمی کرنے کی ہمت نہیں کرے گا اور نہ ہی انہیں جلد ووٹ دیا جائے گا۔ اس سب کا مطلب یہ ہے کہ ٹریژری صرف لائٹس کو روشن رکھنے کے لیے مارکیٹ میں قرضوں کا انجیکشن جاری رکھے گی۔ میں نے پہلے دکھایا ہے کہ مقداری نرمی اور ٹریژری قرض لینے کے امتزاج میں رقم کی رفتار 1 سے اوپر ہے۔

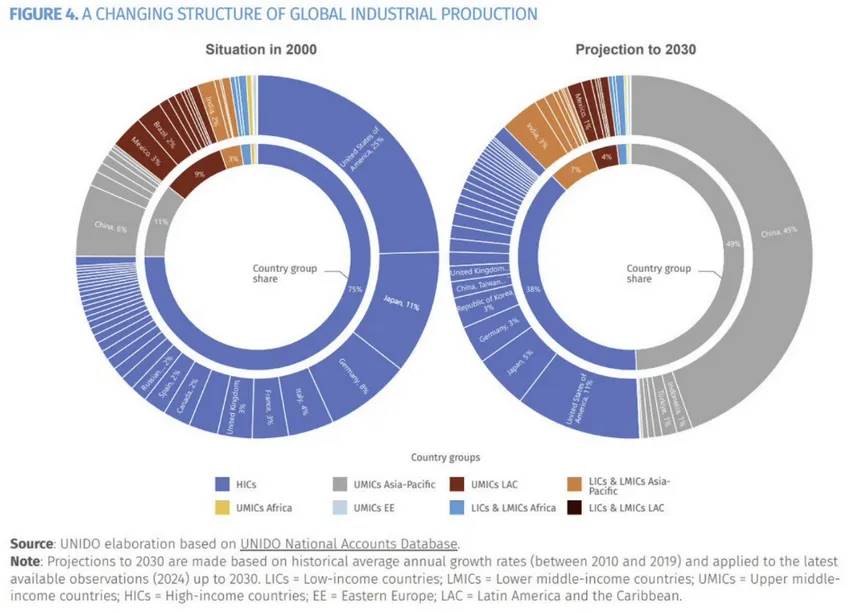

امریکی کمپنیوں کو دوبارہ بحال کرنے کی کوشش میں، اس مقصد کو حاصل کرنے کی لاگت کھربوں ڈالر میں ہوگی۔ جب سے امریکہ نے 2001 میں چین کو ورلڈ ٹریڈ آرگنائزیشن میں شامل ہونے کی اجازت دی، امریکہ نے فعال طور پر اپنے مینوفیکچرنگ بیس کو چین میں منتقل کر دیا ہے۔ تین دہائیوں سے بھی کم عرصے میں، چین سب سے کم قیمت پر اعلیٰ معیار کی مصنوعات تیار کرنے والا عالمی مینوفیکچرنگ مرکز بن گیا ہے۔ یہاں تک کہ وہ کمپنیاں جو اپنی سپلائی چین کو چین سے باہر قیاس سے کم لاگت والے ممالک میں متنوع بنانے کا ارادہ رکھتی ہیں، نے چین کے مشرقی ساحل پر بہت سے سپلائرز کے گہرے انضمام کو بہت موثر پایا ہے۔ یہاں تک کہ اگر ویتنام جیسے ممالک میں مزدوری کی لاگت کم ہے، تب بھی ان کمپنیوں کو پیداوار مکمل کرنے کے لیے چین سے درمیانی مصنوعات درآمد کرنے کی ضرورت ہے۔ لہٰذا، سپلائی چین کو دوبارہ امریکہ میں بحال کرنا ایک مشکل کام ہو گا اور، اگر یہ سیاسی طور پر ضروری ہے، تو یہ بہت مہنگا پڑے گا۔ میں چین سے پیداواری صلاحیت کو امریکہ منتقل کرنے کے لیے کھربوں ڈالر کی سستی بینک فنانسنگ فراہم کرنے کی ضرورت کا ذکر کر رہا ہوں۔

قرض کو برائے نام جی ڈی پی تناسب سے 132% سے 115% تک کم کرنے کے لیے $4 ٹریلین لاگت آئی۔ یہ فرض کرتے ہوئے کہ امریکہ ستمبر 2008 میں اس تناسب کو مزید کم کر کے 70% کر دیتا ہے، پھر لکیری ایکسٹراپولیشن کے مطابق، اس کمی کو حاصل کرنے کے لیے $10.5 ٹریلین کریڈٹ بنانے کی ضرورت ہے۔ یہی وجہ ہے کہ بٹ کوائن کی قیمت $1 ملین تک پہنچ سکتی ہے، کیونکہ قیمتوں کا تعین مارجن پر ہوتا ہے۔ جیسا کہ Bitcoin کی گردش کرنے والی سپلائی میں کمی آتی ہے، دنیا بھر میں بڑی تعداد میں فیاٹ کرنسی محفوظ پناہ گاہوں کے اثاثوں کے لیے مقابلہ کریں گی، نہ صرف امریکہ میں، بلکہ چین، جاپان اور مغربی یورپ میں بھی۔ طویل مدت کے لئے خریدیں اور پکڑیں۔ اگر آپ غریب لوگوں کی مقداری نرمی کے اثرات کے بارے میں میرے تجزیے پر شک کرتے ہیں تو صرف گزشتہ تین دہائیوں میں چین کی معاشی ترقی کی تاریخ پر نظر ڈالیں اور آپ سمجھ جائیں گے کہ میں نئے Pax Americana اقتصادی نظام کو چینی خصوصیات کے ساتھ امریکی سرمایہ داری کیوں کہتا ہوں۔

یہ مضمون انٹرنیٹ سے حاصل کیا گیا ہے: آرتھر ہیز: ٹرمپنامکس اور بٹ کوائنز کے تحت مقداری نرمی کا نیا ماڈل لاکھوں ڈالر تک

متعلقہ: 7 بٹ کوائن ویلیویشن ماڈل: $500,000 سے $24 ملین تک

اصل مصنف: starzq (X: @starzqeth ) کیا آپ Bitcoin کو 4 سال تک $500,000 تک رکھنے کے لیے تیار ہیں؟ پچھلے 10 سالوں میں اس میں 90 گنا اضافہ ہوا ہے۔ اگلے 10 یا 20 سالوں میں یہ کہاں جائے گا؟ بٹ کوائن کی قیمت حال ہی میں دوبارہ $69,000 تک پہنچ گئی ہے۔ امریکی انتخابات میں کرپٹو مثبت عوامل کے مسلسل جاری ہونے اور امریکی معیشت کے ڈھیلے پڑنے سے، زیادہ سے زیادہ لوگوں کے درمیان یہ اتفاق رائے بن گیا ہے کہ قیمت اگلے سال $100,000 کے نشان سے ٹوٹ جائے گی۔ https://coinmarketcap.com/currencies/بٹ کوائن/ MicroStrategy CEO Michael Saylor نے ایک حالیہ انٹرویو میں کہا کہ Bitcoin 2045 میں 13 ملین امریکی ڈالر تک پہنچ جائے گا، جس کا مطلب ہے کہ اگلے 21 سالوں میں اوسط سالانہ اضافہ 29% تک پہنچ جائے گا۔ ایک طویل مدتی سرمایہ کار/ہڈلر کے طور پر، میں زیادہ متجسس ہوں…