کرپٹو وینچر کیپیٹل کی مخمصے کا ایک مختصر تجزیہ: 2015 سے اب تک منصوبوں میں $49 بلین کی سرمایہ کاری کی گئی، لیکن واپسی

اصل مصنف: رینک

اصل ترجمہ: TechFlow

Crypto VCs نے Bitcoin کو نمایاں طور پر کم کارکردگی کا مظاہرہ کیا ہے۔ ہے کرپٹو VC مشکل میں؟ یہ جاننے کے لیے ہم نے 2015 سے ڈیٹا کا تجزیہ کیا۔

مختصر یہ کہ پوری صنعت پیسہ کھو رہی ہے۔ 2015 سے 2022 تک، ٹوکن پروجیکٹس میں $49 بلین کی سرمایہ کاری نے $40 بلین سے کم مالیت پیدا کی ہے، جو کہ -19% کی واپسی (فیس اور اخراجات سے پہلے)۔

دریں اثنا، بٹ کوائن ایک نئی ہمہ وقتی بلندی پر پہنچنے کے دہانے پر ہے، جس نے نومبر 2021 کی بلند ترین سطح (سنہری لکیر دیکھیں) کے بعد سے اپنی 200 دن کی موونگ ایوریج پر 2.3x کا اضافہ کیا ہے۔ ہم ان نتائج پر کیسے پہنچے؟

ہم نے 1 جنوری 2023 تک تمام وینچر کیپیٹل راؤنڈز کا تجزیہ کیا۔ کرپٹو وینچر کیپیٹل میں کل سرمایہ کاری میں $88 بلین میں سے، $70 بلین (80%) اس تاریخ سے پہلے کی گئی تھی۔ کیوں؟

کوئی بھی حالیہ سرمایہ کاری تجزیہ میں شامل کرنے کے لیے مناسب نہیں ہے کیونکہ انہیں حال ہی میں فنڈز فراہم کیے گئے تھے اور ان کے پاس قدر کا احساس کرنے کے لیے کافی وقت نہیں تھا۔

عام طور پر، اس میں بیج کے گول سے 3 سال لگتے ہیں۔ ٹوکن جنریشن ایونٹ (TGE)، اور بعد کے مراحل کے لیے 1 سال سے کم۔ لہذا، 2 سال سے کم پرانے ڈیٹا کو خارج کرنا مناسب معلوم ہوتا ہے۔ بلاشبہ، کچھ مستثنیات ہیں، لیکن مجموعی تجزیہ کو تبدیل کرنے کے لیے کافی نہیں۔ لہذا، 2015 سے 2022 تک، تقریباً 70 بلین امریکی ڈالر کی سرمایہ کاری کی گئی، جس میں سے ہم فرض کرتے ہیں کہ 70% ٹوکن پروجیکٹس میں لگایا گیا تھا۔ یہ تجربہ کی بنیاد پر ایک تخمینہ ہے۔

ظاہر ہے، تمام کرپٹو وینچر کیپیٹل ٹوکن پروجیکٹس میں نہیں آتی۔ لیکن Bridge اور Coinbase کے IPO کے حالیہ حصول کو چھوڑ کر، مارکیٹ میں لیکویڈیٹی کے چند دیگر واقعات ہیں، اس لیے اس وقت ان سرمایہ کاری کی درست قدر کرنا مشکل ہے۔

2015 سے 2022 تک، وینچر کیپیٹل نے ٹوکن پروجیکٹس میں $49 بلین کی سرمایہ کاری کی۔

ان وینچر کی حمایت یافتہ پراجیکٹس کے ٹوکن کی مکمل طور پر کمزور مارکیٹ ویلیو (FDV) $439 بلین تک پہنچ گئی۔

یہ بات قابل غور ہے کہ اس مالیت کا $100 بلین SOL سے آتا ہے۔

واضح طور پر، وینچر کیپیٹل ریٹرن بنیادی طور پر چند خصوصی منصوبوں کے ذریعے چلایا جاتا ہے، لیکن ان مخصوص فنڈز کے علاوہ، صنعت مجموعی طور پر اس قدر پیدا کرنے میں بڑے پیمانے پر حصہ نہیں لیتی ہے۔

لہذا، ہم بقیہ قیمت کو $339 بلین سمجھ سکتے ہیں۔

تو ان منصوبوں کا مجموعی طور پر وینچر کیپیٹل انڈسٹری کا کیا حصہ ہے؟

فرض کریں کہ وینچر سرمایہ کاروں کے پاس مجموعی طور پر ان ٹوکن FDVs میں سے 15% ہے۔

ہر VC راؤنڈ عام طور پر نیٹ ورک کا تقریباً 7% خریدتا ہے، اور ٹوکن جنریشن ایونٹ (TGE) سے پہلے عام طور پر 2 راؤنڈ (کبھی کبھی کم) ہوتے ہیں۔

لہذا، 15% ہولڈنگ معقول معلوم ہوتی ہے۔

موجودہ مارکیٹ کیپٹلائزیشن کی بنیاد پر، وینچر کیپیٹل انڈسٹری نظریاتی طور پر $66 بلین مالیت کے ٹوکنز رکھتی ہے۔

اگر ہم SOL کو خارج کرتے ہیں، ایک اہم خصوصی شے، تو قیمت $51 بلین ہے۔

نتیجتاً، 2022 تک سرمایہ کاری (فیس اور اخراجات سے پہلے) SOL سمیت پوری صنعت میں 34% تک بڑھ گئی ہے۔

اگر SOL شامل نہیں ہے، تو یہ بنیادی طور پر ایک جیسا ہے۔

ہم جانتے ہیں کہ مائع قدر (یعنی فلو تھرو مارکیٹ کیپٹلائزیشن) اور مکمل طور پر کمزور مارکیٹ کیپٹلائزیشن (FDV) میں بڑا فرق ہے۔

یہ اعداد و شمار اس مفروضے پر مبنی ہیں کہ لاک ٹوکن کی FDV موجودہ قیمت پر فروخت کی جا سکتی ہے۔

اگر ہم 40% (جو کرپٹو اسپیس میں بہت زیادہ مختلف ہو سکتے ہیں) کی مارکیٹ میں غیرمعقولیت (DLOM) کے لیے معیاری رعایت کو مدنظر رکھیں، تو پروجیکٹ کی قیمت SOL سمیت تقریباً $40 بلین اور SOL کو چھوڑ کر تقریباً $30 بلین ہے۔

فیسوں اور اخراجات میں اضافہ کریں، اور یہ تعداد مزید گر جاتی ہے۔

موجودہ قیمتوں پر، پوری صنعت دراصل پیسہ کھو رہی ہے۔

تاہم، جیسا کہ کہا جاتا ہے، ایک 6 فٹ لمبا شخص ایک ندی میں ڈوب سکتا ہے جو اوسطاً 5 فٹ گہرا ہے۔

یہ کھردری اوسط ہیں جو صنعت کی مجموعی حالت کا عمومی خیال دینے کے لیے استعمال ہوتی ہیں۔

واقعی کچھ انتہائی کامیابی کی کہانیاں ہیں۔

اگر آپ نے SOL کے بیج راؤنڈ میں سرمایہ کاری کی ہے، یا $1 بلین سے زیادہ کی مارکیٹ کیپ والے پروجیکٹ میں چھوٹے فنڈ میں کافی بڑی سرمایہ کاری کی ہے، تو آپ نے Bitcoin اور صنعت کی اوسط سے بہتر کارکردگی کا مظاہرہ کیا ہوگا۔

یہ بات قابل غور ہے کہ زیادہ تر altcoins اپنی قیمت ان منصوبوں سے حاصل کرتے ہیں جو پچھلے سائیکل یا اس سے پہلے شروع ہوئے تھے۔

اور سب سے حالیہ پراجیکٹ ابھی ترقی کے مراحل میں ہے، اس لیے مستقبل میں ترقی کی گنجائش ہو سکتی ہے۔

2015 اور 2022 کے درمیان سرمایہ کاری کی گئی $70 بلین میں سے زیادہ تر اس مدت کے دوسرے نصف حصے میں کی گئی ہے۔

ان منصوبوں کو وینچر کیپیٹل فرموں کی طرف سے بھی فنڈز فراہم کیے جاتے ہیں جن میں زیادہ قیمتوں پر بڑے فنڈز ہوتے ہیں۔

لہذا، یہ غیر یقینی ہے کہ آیا حالیہ منصوبوں کی کامیابی سرمایہ کاری پر مضبوط منافع کا باعث بنے گی۔

ایک حتمی نکتہ — اس کا موازنہ اسی سالوں کے ویب 2 VC سے کیسے ہوتا ہے؟

مینیجرز کی رپورٹ کی بنیاد پر TVPI (ادائیگی میں سرمایہ کے تناسب کی کل قیمت)، فیس اور اخراجات کے بعد کل واپسی تقریباً موازنہ نظر آتی ہے۔

تو، مجھے اس سب سے کیا کرنا چاہئے؟

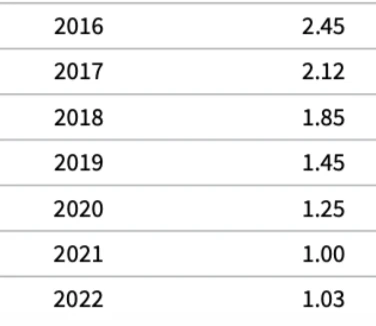

وینچر کی سرمایہ کاری کا مائع اثاثوں سے موازنہ کرتے وقت، فنڈز کی اکثریت نے بٹ کوائن کی کارکردگی کم کی ہے، خاص طور پر گرت کے بعد سے۔

یہاں تک کہ جب حرکت اوسط کی بنیاد پر شمار کیا جاتا ہے، کارکردگی خراب رہتی ہے۔

یہ درحقیقت ویسا ہی ہے جیسا کہ روایتی وینچر کیپیٹل نے Nasdaq کے ساتھ تجربہ کیا۔

کوٹیو کے تھامس لافونٹ نے آل ان سمٹ میں اس پر ایک زبردست رپورٹ دی:

ایسا کیوں ہے، اور Web2 اور cryptocurrencies میں مماثلت کیوں ہے؟

وینچر کیپیٹل واقعی آسان نہیں ہے! ہٹ ریٹ کم ہے، لیکویڈیٹی ناقص ہے، اور فیسیں زیادہ ہیں۔

لیکن دوسرے عوامل بھی ہیں - پیمانے اور نیٹ ورک کے اثرات کی معیشت۔

"بگ سیون ٹیک اسٹاکس" ڈرائیونگ Nasdaq نیٹ ورک اثرات سے تمام فوائد واپس کرتا ہے۔

یہی بات Bitcoin، Ethereum اور SOL کے لیے بھی ہے۔

اس کا مطلب یہ ہے کہ جیسے جیسے یہ بڑے پلیٹ فارمز/نیٹ ورکس پھیلتے ہیں، ان کی واپسی میں بھی اضافہ ہوتا ہے۔

ایک ہی وقت میں، جیسے جیسے صارف کی بنیاد پھیل رہی ہے، مصنوعات کی قدر بھی بڑھ رہی ہے۔

اس سے چھوٹے سٹارٹ اپس کے لیے مقابلہ کرنا مشکل ہو جاتا ہے، کم از کم اوسط سرمایہ کاری کے نقطہ نظر سے منافع۔

کیا یہ بدل جائے گا؟

کرپٹو وینچر کیپیٹل انڈسٹری کو کل فنڈ ریزنگ اور فنڈ کے سائز کے لحاظ سے ایڈجسٹ کرنے کی ضرورت ہو سکتی ہے (یا TOTA L3 کو تیزی سے تین گنا کرنے کی ضرورت ہے)۔

میگ 7 کی شرح نمو ہمیشہ کے لیے نہیں رہ سکتی ہے - اس کی ایک حد ہے کہ وہ عالمی جی ڈی پی سے کتنا نکال سکتے ہیں۔

لیکن دلچسپ بات یہ ہے کہ، BTC، ETH، اور SOL ان کی ترقی کو میگ 7 سے بھی زیادہ سست دیکھ سکتے ہیں۔

یہ کہا جا سکتا ہے کہ کرنسی سب سے زیادہ نیٹ ورک اثر کے ساتھ ٹیکنالوجی ہے.

بی ٹی سی واضح طور پر اس بل پر فٹ بیٹھتا ہے۔ ETH اور SOL کی قدر یہ ہے کہ لوگوں کو امید ہے کہ وہ بھی انٹرنیٹ کرنسی کی کچھ شکل بن سکتے ہیں۔

دوسرے لفظوں میں، آج کرپٹو کرنسی اپنانے کا وکر 2010 کی دہائی کے اوائل میں (یا ممکنہ طور پر اس سے بھی پہلے) میگ 7 جیسا ہے، اس لیے ابھی بھی بہت ساری مارکیٹ کو ٹیپ کرنا باقی ہے۔

اس وقت کریپٹو کرنسی وینچر کیپیٹل میں قائم ادارہ جاتی مائع کرپٹو فنڈز سے 20 گنا زیادہ رقم ہے ($88 بلین بمقابلہ ~$4 بلین)۔

لہذا اگر چیزیں میری توقع کے مطابق چلتی ہیں تو مائع کرپٹو AUM کرپٹو VC AUM سے تجاوز کر جائے گا۔

سب کے بعد، یہ بھی دنیا کے دوسرے حصوں میں رجحان کے مطابق ہے.

دستبرداری:

کئی لوگ اس بات کی نشاندہی کرنے کے لیے پہنچ چکے ہیں کہ کچھ ڈیٹا غائب دکھائی دیتا ہے۔ ہم نے رپورٹ میں درج موجودہ ڈیٹا کا استعمال کیا اور کسی بھی طرح سے ڈیٹا کو تبدیل یا تشریح نہیں کیا۔ ہمارا مقصد حقائق فراہم کرنا اور انڈسٹری کو سوچنے کے لیے کچھ دینا تھا۔

اگر آپ کو لگتا ہے کہ کوئی ڈیٹا غائب یا غلط ہے، تو براہ کرم بلا جھجھک ہم سے رابطہ کریں۔ ہم مستقبل میں اپ ڈیٹ کر سکتے ہیں اور اس عمل میں بہتری کی امید کر سکتے ہیں۔

یہ مضمون انٹرنیٹ سے لیا گیا ہے: کرپٹو وینچر کیپیٹل کی مخمصے کا ایک مختصر تجزیہ: 2015 سے پروجیکٹوں میں $49 بلین کی سرمایہ کاری کی گئی ہے، لیکن واپسی اتنی اچھی نہیں ہے جتنا Bitcoin

متعلقہ: Layer2 کے نصف حصے پر قبضہ، بیس اور اس کے ماحولیاتی نظام کے پاس پیسہ کمانے کے کیا مواقع ہیں؟

پرت 2 کی ترقی کے لیے، کافی عرصے سے، ہر کسی نے آپٹیمسٹک رول اپ (Op سیریز) اور زیرو نالج رول اپ (Zk سیریز) کے دو بڑے تکنیکی راستوں کے درمیان مقابلے پر توجہ مرکوز کی ہے۔ تکنیکی فوائد کی بنیاد پر، مارکیٹ نے چار سرکردہ لیئر 2 کا انتخاب کیا ہے، یعنی: Arbitrum، Optimism، Starknet اور zkSync۔ پرت 2 کے چار آسمانی بادشاہوں کے مین نیٹ کے آغاز کے ساتھ، ٹوکن کی گردش، اور سلسلہ پر ڈیٹا بہت مختلف ہے۔ بیس کی ترقی کو دیکھتے ہوئے، صرف ایک سال میں، اس نے Ethereum Layer 2 چین پر آدھے لین دین پر قبضہ کر لیا ہے۔ تو، بیس اتنی تیزی سے ترقی کیوں کر رہا ہے؟ بنیادی ماحولیاتی نظام میں کن اہم منصوبوں پر توجہ دینے کے قابل ہیں؟ پرت 2 کے نصف حصے پر قبضہ، کیوں ہے…