کرپٹو اثاثوں اور ٹریژری بانڈ مارکیٹوں پر امریکی محکمہ خزانہ کی رپورٹ پر ایک نظر

اصل ترجمہ: Pzai، دور اندیشی نیوز

کرپٹو اثاثہ کی ترقی اور استعمال کے رجحانات

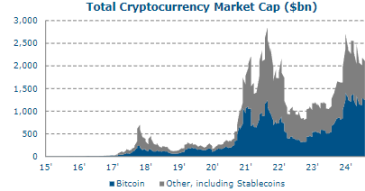

کرپٹو اثاثوں نے ایک چھوٹے سے اثاثے کے باوجود تیزی سے ترقی کا تجربہ کیا ہے۔ ترقی دونوں آبائیوں سے آئی ہے۔ کرپٹوBitcoin اور Ethereum جیسی کرنسیاں، اور stablecoins سے۔

کریپٹو کرنسی مارکیٹ کیپٹلائزیشن چارٹ

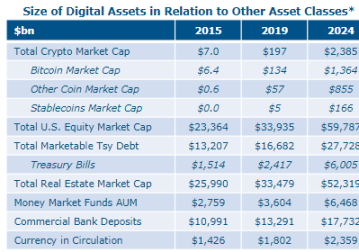

گھرانوں اور صنعتوں کی طرف سے کرپٹو کرنسی کو اپنانا اب تک صرف سرمایہ کاری کے مقاصد کے لیے کرپٹو اثاثے رکھنے تک محدود رہا ہے، کرپٹو اثاثوں کی مارکیٹ کیپٹلائزیشن دیگر مالیاتی اور جسمانی اثاثوں کے مقابلے میں کم ہے، اور آج تک کی ترقی ٹریژری سیکیورٹیز کے لیے غیر منقولہ مانگ کو ظاہر نہیں کرتی ہے۔ کرپٹو اثاثہ جات کے استعمال کے معاملات تیار ہو رہے ہیں، لیکن دلچسپی بنیادی طور پر دو پٹریوں کے ساتھ ہے: بِٹ کوائن کا بنیادی استعمال DeFi دنیا میں قدر کے ذخیرہ کے طور پر ظاہر ہوتا ہے، عرف "ڈیجیٹل گولڈ"۔ ایسا لگتا ہے کہ قیاس آرائی پر مبنی دلچسپی نے اب تک کرپٹو کی ترقی میں نمایاں کردار ادا کیا ہے۔ کرپٹو اثاثہ مارکیٹیں بلاک چین اور ڈسٹری بیوٹڈ لیجر ٹیکنالوجی (DLT) سے فائدہ اٹھانے کے لیے کام کر رہی ہیں تاکہ نئی ایپلی کیشنز تیار کی جا سکیں اور روایتی مالیاتی مارکیٹ کلیئرنگ اور سیٹلمنٹ انفراسٹرکچر کو بہتر بنایا جا سکے۔

کرپٹو اثاثوں کا سائز دیگر اثاثوں کی کلاسوں کے مقابلے میں

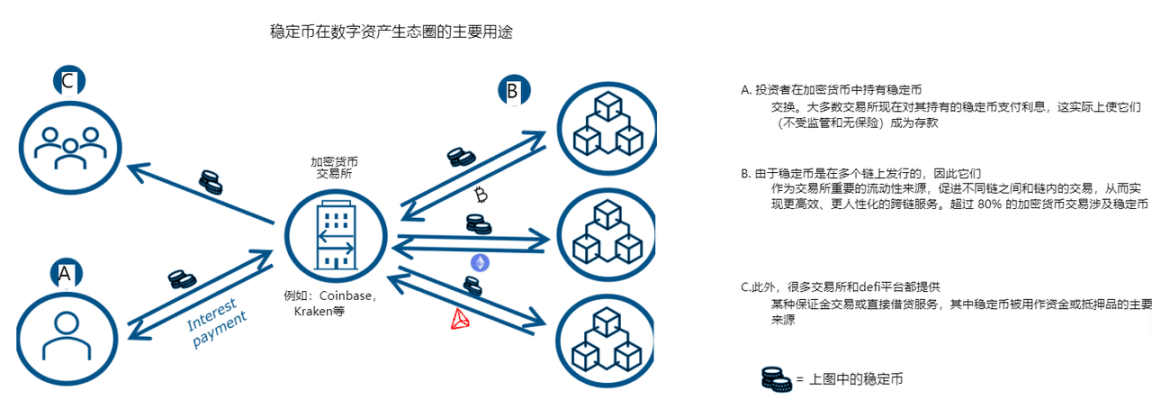

سٹیبل کوائنز

Stablecoins کرپٹو کرنسیز ہیں جو ایک مستحکم قدر کو برقرار رکھنے کے لیے بنائی گئی ہیں، عام طور پر کرنسی کی قدر کو کولیٹرل کے ایک بنیادی پول سے جوڑ کر۔ حالیہ برسوں میں، جیسے جیسے کریپٹوسیٹ مارکیٹ پختہ ہوئی ہے، اس کے استعمال میں تیزی سے اضافہ ہوا ہے، بشمول مستحکم نقدی جیسی خصوصیات کے ساتھ کرپٹو اثاثوں کی مانگ میں اضافہ، اور وہ DeFi نیٹ ورکس پر قرض دینے کے لیے پرکشش کولیٹرل رہے ہیں۔ اگرچہ اسٹیبل کوائنز کی مختلف اقسام ہیں، فیاٹ بیکڈ اسٹیبل کوائنز سب سے زیادہ نمایاں طور پر بڑھے ہیں۔ cryptoasset مارکیٹ میں اب 80% سے زیادہ cryptocurrency لین دین ہے جس میں stablecoins شامل ہیں۔

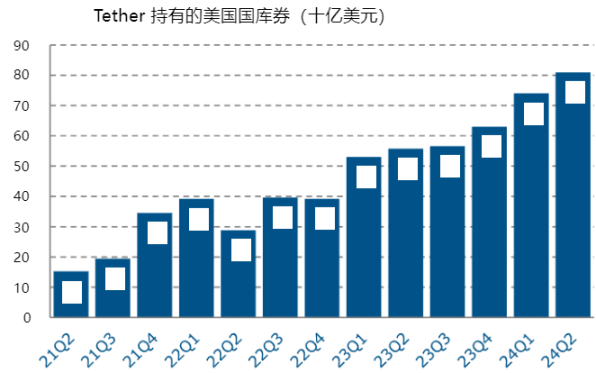

آج مارکیٹ میں سب سے زیادہ مقبول سٹیبل کوائنز فیاٹ بیکڈ سٹیبل کوائنز ہیں، اس کولیٹرل کا ایک بڑا حصہ ٹریژری بانڈز اور ٹریژری بیکڈ ریپو ٹرانزیکشنز کی شکل اختیار کرتا ہے۔ ہمارا اندازہ ہے کہ مجموعی طور پر $120 بلین سٹیبل کوائن کولیٹرل براہ راست ٹریژری بانڈز میں لگائے گئے ہیں۔ مختصر مدت میں، ہم توقع کرتے ہیں کہ سٹیبل کوائن مارکیٹ کے سائز کے ساتھ ساتھ ڈیجیٹل اثاثہ مارکیٹ کے مجموعی سائز میں اضافہ جاری رہے گا، اور درمیانی مدت کے ریگولیٹری اور پالیسی کے انتخاب اس نجی کرنسی کی قسمت کا تعین کریں گے۔ تاریخ سے پتہ چلتا ہے کہ نجی کرنسیاں جو قومی معیار کی یقین دہانی کی ضروریات کو پورا نہیں کرتی ہیں وہ مالی عدم استحکام کا باعث بن سکتی ہیں اور اس لیے انتہائی ناپسندیدہ ہیں۔

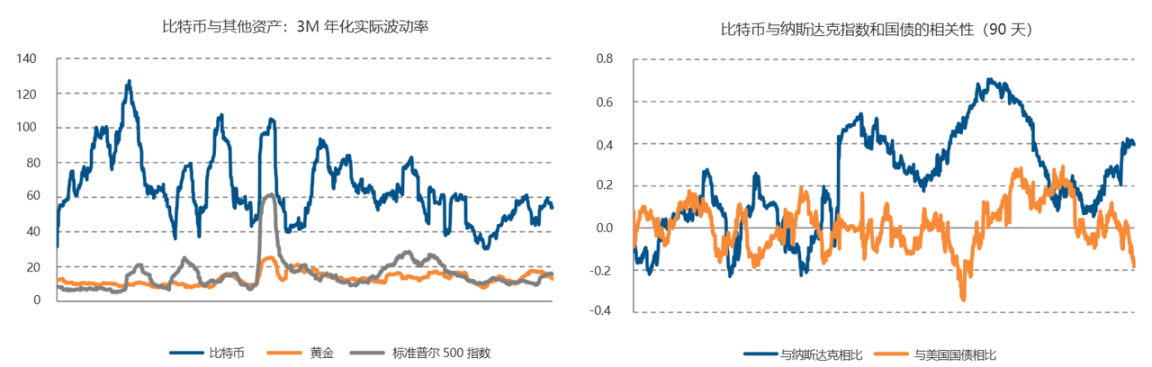

ڈیمانڈ تجزیہ

حالیہ برسوں میں، بٹ کوائن جیسے مقامی کرپٹو اثاثوں کی قیمت میں نمایاں اضافہ ہوا ہے، لیکن اتار چڑھاؤ زیادہ ہے۔ 2017 سے، Bitcoin نے قیمتوں میں چار بڑی ایڈجسٹمنٹ کا تجربہ کیا ہے۔ آج تک، ڈیجیٹل اثاثہ مارکیٹ کے پاس روایتی محفوظ پناہ گاہ یا رسک ہیجنگ ٹولز جیسے ٹریژری بانڈز تک محدود رسائی ہے۔ حالیہ برسوں میں Bitcoin کے لیے ادارہ جاتی تعاون میں اضافہ ہوا ہے (جیسے BlackRock ETF، MicroStrategy)، اور کرپٹو اثاثوں نے انتہائی اتار چڑھاؤ والے اثاثوں کی طرح برتاؤ کیا ہے۔ جیسے جیسے ڈیجیٹل اثاثوں کی مارکیٹ ویلیو بڑھتی ہے، ٹریژری بانڈز کی ساختی مانگ بڑھ سکتی ہے اور ایک ہیجنگ ٹول اور آن چین سیف ہیون اثاثہ دونوں کے طور پر موجود ہے۔

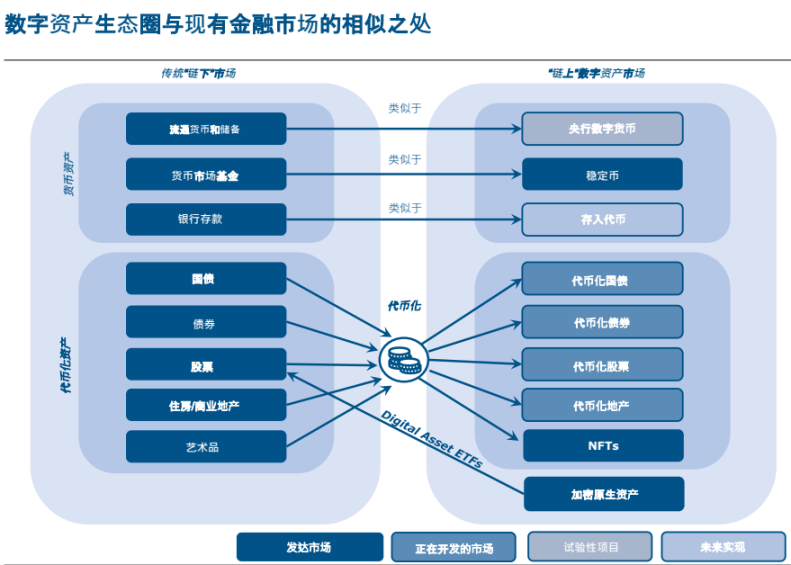

ٹوکنization

ڈیجیٹل اثاثہ ماحولیاتی نظام اور روایتی مالیاتی مارکیٹ کے درمیان مماثلتیں۔

ٹوکنائزیشن ایک قابل پروگرام پلیٹ فارم جیسے تقسیم شدہ لیجر/بلاکچین پر ٹوکن کی شکل میں ڈیجیٹل طور پر حقوق کی نمائندگی کرنے کا عمل ہے۔ ٹوکنائزیشن روایتی مالیاتی اثاثوں کی وسیع رینج تک قابل پروگرام، انٹرآپریبل لیجرز کے فوائد کو دور کرنے کی صلاحیت رکھتی ہے۔ ٹوکنائزیشن کی اہم خصوصیات اور فوائد یہ ہیں:

-

کور سروس لیئر: ٹوکنائزڈ اثاثے ایک "کور پرت" کو مربوط کرتے ہیں جس میں اثاثہ اور ملکیت کی معلومات ایک "سروس لیئر" کے ساتھ ہوتی ہیں جو ٹرانسفر اور سیٹلمنٹ کے قوانین کا انتظام کرتی ہے۔

-

سمارٹ کنٹریکٹس: ٹوکنائزیشن آٹومیشن کو ممکن بناتی ہے، سمارٹ کنٹریکٹس کے ذریعے جو خود بخود لین دین کو انجام دیتے ہیں اور اثاثوں اور دعووں کی منتقلی کی اجازت دیتے ہیں جب پہلےdefined شرائط کو پورا کیا جاتا ہے.

-

جوہری تصفیہ: ٹوکنائزیشن اس بات کو یقینی بنا کر تصفیہ کو آسان بناتا ہے کہ لین دین کے تمام حصے شامل تمام فریقوں کے درمیان بیک وقت ہوں، اس طرح تصفیہ کو آسان بناتا ہے، تصفیہ کی ناکامی کے خطرے کو کم کرتا ہے، اور تصفیہ کی وشوسنییتا کو بہتر بناتا ہے۔

-

کمپوزیبلٹی: مختلف ٹوکنائزڈ اثاثوں کو مزید پیچیدہ اور جدید مالیاتی مصنوعات بنانے کے لیے ایک ساتھ بنڈل کیا جا سکتا ہے، جو اثاثوں کے انتظام اور منتقلی کے لیے انتہائی حسب ضرورت حل فراہم کرتے ہیں۔

-

جزوی ملکیت: ٹوکنائزڈ اثاثوں کو چھوٹے، زیادہ قابل رسائی حصوں میں تقسیم کیا جا سکتا ہے۔

ٹوکنائزیشن کے فوائد بہت زیادہ ہیں اور یہ مقامی کرپٹو اثاثہ جات جیسے بٹ کوائن اور عوام سے آزاد ہیں، بغیر اجازت بلاک چین ٹیکنالوجی جسے انہوں نے مقبول بنایا ہے۔

کچھ مارکیٹیں (جیسے بین الاقوامی ادائیگیاں یا ریپو) ٹوکنائزیشن سے فوری اور بڑے ممکنہ فوائد دیکھیں گی، جب کہ دیگر مارکیٹوں میں اضافی فوائد نظر آئیں گے۔ تاہم، اس صلاحیت کا ادراک کرنے کے لیے، ایک متحد لیجر کی ضرورت ہے، یا کم از کم انتہائی قابل عمل، مربوط لیجرز کا ایک مجموعہ جو بغیر کسی رکاوٹ کے ساتھ کام کرتے ہیں۔ ان لیجرز کو بھی مرکزی بینکوں کے تعاون اور ان کے فراہم کردہ اعتماد کے ساتھ تیار کرنے کی ضرورت ہوگی۔

ٹریژری بانڈز کی ٹوکنائزیشن

یو ایس ٹریژریز کی ٹوکنائزیشن ایک نسبتاً نیا رجحان ہے اور زیادہ تر پروجیکٹس کی پیمائش ابھی باقی ہے۔ کچھ قابل ذکر سرکاری اور نجی اقدامات درج ذیل ہیں:

-

ٹوکنائزڈ ٹریژری فنڈ: سرمایہ کاروں کو بلاک چین پر ٹوکنائزڈ شکل میں ٹریژری بانڈ حاصل کرنے کی اجازت دیتا ہے۔ اس کا رویہ کئی طریقوں سے ٹریژری ETF یا سرکاری MMF جیسا ہے۔

-

Tokenized Treasury Repo Project: Tokenized Treasury bonds allow for instant, 24/7 settlement and trading, potentially paving the way for more timely intraday repo transactions.

-

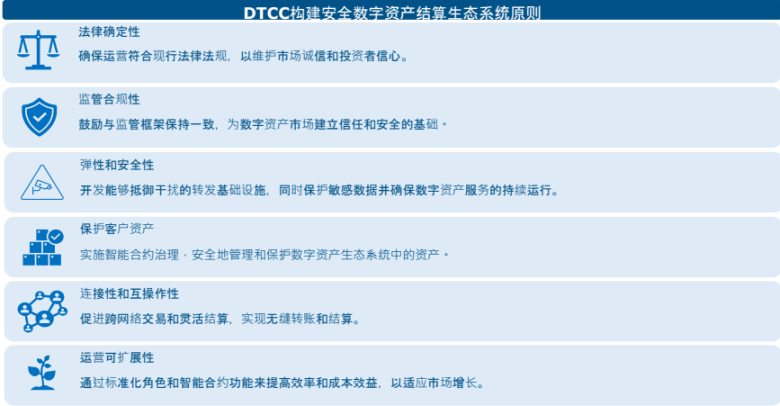

DTCC اور دیگر کے ذریعے پائلٹس جاری ہیں: متعدد نجی اور عوامی مارکیٹ کے شرکاء ادائیگیوں اور سیکیورٹیز کے تصفیے کو ہموار کرنے کے لیے ٹوکنائزیشن کا استعمال کرنے کے لیے پائلٹس کر رہے ہیں۔

ٹریژری ٹوکنائزیشن کے اہم ممکنہ فوائد یہ ہیں:

-

کلیئرنگ اور سیٹلمنٹ میں بہتری: ٹوکنائزڈ ٹریژریز مزید ہموار "ایٹمی تصفیہ" کی اجازت دیتے ہیں، جہاں ٹریژریز پر مشتمل لین دین کے تمام حصے تمام فریقین کے درمیان بیک وقت طے کیے جاتے ہیں، جس سے تصفیہ میں ناکامی کا خطرہ کم ہوتا ہے۔

-

بہتر کولیٹرل مینجمنٹ: سمارٹ کنٹریکٹس جو براہ راست ٹوکنائزڈ ٹریژری میں پروگرام کیے گئے ہیں زیادہ موثر کولیٹرل مینجمنٹ کو قابل بناتے ہیں، بشمول پہلے سے پروگرام شدہ کولیٹرل ٹرانسفرز جب پہلے سے طے شدہ شرائط پوری ہوتی ہیں۔

-

بہتر شفافیت اور جوابدہی: ایک غیر تبدیل شدہ لیجر ٹریژری مارکیٹ کے آپریشنز میں شفافیت کو بڑھا سکتا ہے، دھندلاپن کو کم کر سکتا ہے، اور ریگولیٹرز، جاری کنندگان، اور سرمایہ کاروں کو تجارتی سرگرمیوں میں زیادہ حقیقی وقت کی بصیرت فراہم کر سکتا ہے۔

-

کمپوزیبلٹی اور انوویشن: مختلف ٹوکنائزڈ اثاثوں کو بنڈل کرنے کی صلاحیت امریکی خزانے پر مبنی نئی اور انتہائی حسب ضرورت مالیاتی مصنوعات اور خدمات کی تخلیق کا باعث بن سکتی ہے، جیسے مشتقات اور ساختی مصنوعات۔

-

شمولیت اور طلب میں اضافہ: ٹوکنائزیشن ٹریژری بانڈز کو سرمایہ کاروں کی وسیع رینج کے لیے مزید قابل رسائی بنا سکتی ہے، بشمول چھوٹے خوردہ سرمایہ کار اور ابھرتی ہوئی مارکیٹوں میں۔

-

لیکویڈیٹی میں اضافہ: ٹوکنائزیشن میں ہموار انضمام اور قابل پروگرام منطق کے ذریعے نئی سرمایہ کاری اور تجارتی حکمت عملی بنانے کی صلاحیت ہے، اور بلاک چین نیٹ ورکس پر ٹوکنائزڈ ٹریژریز کی 24/7 تجارت کی جا سکتی ہے۔

اگرچہ یو ایس ٹریژریز کے ٹوکنائزیشن کے ممکنہ فوائد ہیں، ڈیزائن کے انتخاب میں بعض خطرات اور چیلنجز پیش ہو سکتے ہیں جن پر محتاط غور و فکر کی ضرورت ہے۔

-

تکنیکی رسک: ٹوکنائزڈ انفراسٹرکچر کو متوازی طور پر لاگت سے موثر انداز میں تیار کرنا مشکل ہے اور اس وقت تک روایتی مارکیٹوں ("موجودہ فائدہ") جتنا موثر ہونے کا امکان نہیں ہے جب تک کہ یہ کافی پیمانے ("موجودہ فائدہ") تک نہ پہنچ جائے۔ یہ واضح نہیں ہے کہ آیا ڈی ایل ٹی پلیٹ فارمز کے روایتی نظاموں پر قائل تکنیکی فوائد ہیں، اور روایتی بازاروں کے چھوٹے پیمانے کو دیکھتے ہوئے، منتقلی کے اخراجات بھی زیادہ ہو سکتے ہیں۔

-

سائبرسیکیوریٹی کے خطرات: کچھ قسم کے ڈی ایل ٹی سلوشنز (عوامی، بغیر اجازت بلاک چینز) ہیکنگ اور دیگر سائبرسیکیوریٹی حملوں کے لیے خطرے سے دوچار ہیں، جو ٹوکنائزڈ خزانے کی سلامتی کے لیے خطرہ بن سکتے ہیں۔

-

آپریشنل خطرات:

-

کاؤنٹر پارٹی رسک: سرمایہ کاروں کو کاؤنٹر پارٹی رسک کا سامنا کرنا پڑ سکتا ہے، یہ خطرہ ہے کہ ٹوکنائزڈ سیکیورٹی کا جاری کنندہ یا سرپرست ڈیفالٹ کر سکتا ہے۔

-

تحویل کے خطرات: ٹوکنائزڈ ٹریژری بانڈز کی حفاظت کو یقینی بنانے کے لیے مضبوط حراستی حل کی ضرورت ہوتی ہے، جس میں ڈیجیٹل اثاثہ کی تحویل سے وابستہ چیلنجز شامل ہو سکتے ہیں۔

-

رازداری کے خدشات: کچھ شرکاء عوامی بلاکچینز کی بڑھتی ہوئی شفافیت کو نقصان کے طور پر دیکھیں گے۔

-

ریگولیٹری اور قانونی غیر یقینی صورتحال:

-

ترقی پذیر ضوابط: ٹوکنائزڈ اثاثوں سے متعلق قانونی تقاضے/ تعمیل کی ذمہ داریاں غیر واضح ہیں

-

دائرہ اختیاری چیلنجز: ریگولیٹری فریم ورک دائرہ اختیار میں مختلف ہوتے ہیں، جو سرحد پار لین دین کو پیچیدہ بنا سکتے ہیں اور پیچیدہ قانونی مسائل کو جنم دے سکتے ہیں۔

اگر ٹوکنائزڈ مارکیٹ میں خاطر خواہ اضافہ ہوتا ہے، تو یہ مالی استحکام اور مارکیٹ کے خطرات لائے گا:

-

خطرہ پھیلانا

-

پیچیدگی اور باہمی ربط

-

بینکنگ/ادائیگی کا خلل

-

بنیاد خطرہ

-

24/7 ٹریڈنگ: مارکیٹ میں ہیرا پھیری اور زیادہ اتار چڑھاؤ کے لیے اسے مزید کمزور بنا سکتا ہے۔

ٹوکنائزڈ مارکیٹ کی مستقبل میں نمایاں توسیع سے مالی استحکام کے خطرات

-

متعدی اور ربط کے خطرات:

-

ٹوکنائزیشن ایک پل فراہم کرتی ہے۔ جیسے جیسے ٹوکنائزڈ اثاثوں کا پیمانہ بڑھتا ہے، "آن چین" اثاثوں کا اتار چڑھاؤ وسیع تر مالیاتی منڈی میں پھیل سکتا ہے۔

-

تناؤ کے وقت، بغیر کسی رکاوٹ کے لیجر ایک منفی عنصر بن سکتا ہے کیونکہ ڈیلیوریجنگ اور گرم فروخت تمام اثاثوں میں تیزی سے پھیل سکتی ہے۔

-

لیکویڈیٹی اور میچورٹی کی عدم مطابقت کا خطرہ:

-

غیر مقامی ٹوکنز اور بنیادی اثاثوں کے درمیان لیکویڈیٹی اور میچورٹی کی مماثلت ہو سکتی ہے، جو ممکنہ کمی کی وجہ سے قیمتوں میں اتار چڑھاؤ کو متحرک کر سکتی ہے۔ ETFs، MMFs، اور ٹریژری فیوچر کی طرح

-

سمارٹ کنٹریکٹ پر مبنی خودکار مارجن لیکویڈیٹی لیکویڈیٹی پریشر کا باعث بن سکتی ہے، جبکہ تیزی سے تصفیہ کے اہداف کو بھی پورا کرنے کی ضرورت ہے

-

لیوریج میں اضافہ:

-

ٹوکنائزیشن مالیاتی نظام کے لیوریج کو براہ راست بڑھا سکتی ہے۔ مثال کے طور پر، ٹوکنز کے بنیادی اثاثوں کو دوبارہ فرض کیا جا سکتا ہے، یا خود ٹوکنز کو مشتق کے طور پر ڈیزائن کیا جا سکتا ہے۔

-

ٹوکنائزیشن میں غیر قانونی یا فزیکل اثاثوں سے سیکیورٹیز بنانے کی صلاحیت ہوتی ہے جنہیں بطور ضمانت استعمال کیا جا سکتا ہے۔

-

پیچیدگی اور دھندلاپن میں اضافہ:

-

ٹوکنائزیشن زیادہ کمپوزیبلٹی کا باعث بنتی ہے، اور ڈیجیٹل مالیاتی ماحولیاتی نظام میں نئے غیر روایتی اثاثے شامل کیے جاتے ہیں، جو مالیاتی نظام کی پیچیدگی اور دھندلاپن کو بہت زیادہ بڑھا سکتے ہیں۔

-

ناقص کوڈ والے سمارٹ معاہدے غیر ارادی نتائج کے ساتھ غیر ضروری مالی لین دین کو تیزی سے متحرک کر سکتے ہیں۔

-

بینکاری کی صنعت کی خرابی:

-

ٹوکنائزڈ ٹریژری بلز بینک ڈپازٹس کے لیے ایک پرکشش متبادل ثابت ہو سکتے ہیں اور ان میں بینکنگ سسٹم میں خلل ڈالنے کی صلاحیت ہے، جس سے بنیادی کاموں پر منفی اثر پڑتا ہے۔

-

Stablecoin آپریشن کے خطرات:

-

بہتر کولیٹرلائزیشن کے باوجود بھی، stablecoins کے NQA اصولوں کو پورا کرنے کا امکان نہیں ہے جو ٹوکنائزیشن کو سپورٹ کرنے کے لیے درکار ہے۔

-

حالیہ برسوں میں Stablecoin رنز عام رہے ہیں، اور Tether جیسے بڑے stablecoins کے گرنے سے قلیل مدتی ٹریژریز میں فروخت ہو سکتی ہے۔

ٹوکنائزڈ ٹریژری بانڈز کے لیے DLT/Blockchain ڈیزائن کرنا: ایک فریم ورک کے عناصر

ڈیجیٹل اثاثوں اور تقسیم شدہ لیجر ٹیکنالوجی کی توسیع کے لیے ایک ایسا فریم ورک قائم کرنا جو اعتماد اور صنعت کی وسیع قبولیت کی حوصلہ افزائی کرتا ہے، کیونکہ ڈیجیٹل اثاثہ مارکیٹ کی ترقی کے ساتھ فراڈ، گھوٹالے اور چوری میں اضافہ ہوا ہے، جس سے بنیادی ٹیکنالوجی پر اعتماد ختم ہو رہا ہے۔ .

آج تک، سب سے بڑے کریپٹو پروجیکٹس عوامی اور بغیر اجازت بلاک چینز پر تیار کیے گئے ہیں۔ یہ بلاکچین کے اہم پرکشش مقامات میں سے ایک سمجھا جاتا ہے۔

ہمیں یقین ہے کہ یہ فن تعمیر ٹوکنائزڈ خزانے کو وسیع تر اپنانے کے لیے موزوں نہیں ہے:

-

ٹکنالوجی کا انتخاب: عوامی، بغیر اجازت بلاک چینز پیچیدہ اتفاق رائے کے طریقہ کار کا استعمال کرتی ہیں (مثلاً، پروف آف کام، پروف آف اسٹیک)، جس سے بڑی مقدار میں لین دین کو مؤثر طریقے سے پروسیس کرنا مشکل ہو جاتا ہے۔

-

آپریشنل نزاکت: یہ بلاک چین بغیر کسی مرکزی اختیار کے وکندریقرت نوڈس پر انحصار کرتے ہیں، جس کی وجہ سے نزاکت ہوتی ہے۔

-

گورننس کی کمزوریاں: پبلک بلاک چینز میں گورننس کا واضح ڈھانچہ نہیں ہے، جس سے سسٹم کی ناکامی یا حملہ آور بلاک چین میں موجود کمزوریوں کا فائدہ اٹھانے کا خطرہ بڑھ جاتا ہے۔

-

حفاظتی خطرات: عوامی بلاکچینز کی وکندریقرت کی نوعیت اور جانچ کی کمی کمزوری کے استحصال اور حملوں کے خطرے کو بڑھاتی ہے، جیسا کہ Bitcoin اور Ethereum کی کمزوریوں سے فائدہ اٹھانے کے تاریخی واقعات سے ظاہر ہوتا ہے۔

-

منی لانڈرنگ اور تعمیل کے مسائل: عوامی، بغیر اجازت بلاک چین نام ظاہر نہ کرنے کی اجازت دیتے ہیں، جو منی لانڈرنگ اور پابندیوں کی چوری جیسی غیر قانونی سرگرمیوں میں سہولت فراہم کر سکتے ہیں، اور پابندیوں کو روک سکتے ہیں۔

ٹریژری مارکیٹ کے ٹوکنائزیشن کے لیے ممکنہ طور پر ایک یا ایک سے زیادہ قابل اعتماد نجی یا سرکاری اداروں کے زیر انتظام بلاک چین کی ترقی کی ضرورت ہوگی۔

ریگولیٹری عناصر

حالیہ برسوں میں، ڈیجیٹل اثاثوں اور کرپٹو کرنسیوں کے عالمی ضابطے میں اضافہ ہوا ہے، لیکن یہ بہت زیادہ بکھرا ہوا اور خامیوں سے بھرا ہوا ہے۔

US

ڈیجیٹل اثاثوں کی ذمہ دارانہ ترقی کو یقینی بنانا (2022): 2022 میں دستخط کیے گئے ایک ایگزیکٹو آرڈر میں ڈیجیٹل اثاثوں کے مواقع اور خطرات سے نمٹنے کے لیے حکومت کی وسیع حکمت عملی کا خاکہ پیش کیا گیا ہے۔ آرڈر میں ڈیجیٹل اثاثوں کے لیے ایک ریگولیٹری فریم ورک تیار کرنے کا مطالبہ کیا گیا ہے - 21 ویں صدی کا مالیاتی اختراع اور ٹیکنالوجی ایکٹ (FIT 21) جسے ایوان نمائندگان نے 2024 میں منظور کیا، جو ڈیجیٹل اثاثوں، stablecoins کو ریگولیٹ کرنے کے لیے سب سے اہم اور جامع کوشش ہوگی۔ ، اور کرپٹو کرنسیز۔

EU: کرپٹو اثاثہ بازار ریگولیشن ایکٹ (MiCA) 2024 میں نافذ العمل ہوگا۔ MiCA کرپٹو کرنسیوں اور ڈیجیٹل اثاثوں کے لیے EU کا پہلا جامع ریگولیٹری فریم ورک ہے۔ یہ کرپٹو اثاثہ جات، سٹیبل کوائنز اور یوٹیلیٹی ٹوکنز جاری کرنے کے لیے اصول طے کرتا ہے، اور سروس فراہم کنندگان جیسے ایکسچینجز اور کسٹوڈینز کو ریگولیٹ کرتا ہے۔ یہ صارفین کی پیشن گوئی، مستحکم کوائن کی نگرانی، اینٹی منی لانڈرنگ اقدامات اور ماحولیاتی اثرات کی شفافیت پر توجہ مرکوز کرتا ہے۔ MiCA کے تحت لائسنس یافتہ ادارے EU میں پاسپورٹ ماڈل چلا سکتے ہیں، جس سے وہ ایک متحد فریم ورک کے تحت تمام رکن ممالک کو خدمات فراہم کر سکیں۔

ٹریژری مارکیٹ پر اثر

یہ فرض کرتے ہوئے کہ اسٹیبل کوائن کولیٹرل سلیکشن میں موجودہ رجحانات جاری ہیں (یا ریگولیٹرز کی طرف سے مجبور ہیں)، اسٹیبل کوائنز کی مسلسل نمو قلیل مدتی یو ایس ٹریژریز کے لیے ساختی مانگ پیدا کرے گی، اور جب کہ اس وقت اسٹیبل کوائنز ٹریژری مارکیٹ کے ایک معمولی حصے کی نمائندگی کرتے ہیں، وقت کے ساتھ ساتھ، ٹریژری stablecoin مارکیٹ میں چلنے کی وجہ سے مارکیٹ کو سیل آف کے زیادہ خطرے کا سامنا کرنا پڑ سکتا ہے۔ مختلف چھٹکارے اور تصفیہ کی خصوصیات ٹوکنز اور بنیادی اثاثوں کے درمیان لیکویڈیٹی اور میچورٹی کی مماثلت کا باعث بن سکتی ہیں، جس کے نتیجے میں ٹریژری مارکیٹ میں مالی عدم استحکام بڑھ سکتا ہے۔

-

ٹوکنائزڈ "ڈیریویٹیو" ٹریژری پروڈکٹس ڈیجیٹل اور مقامی (جیسے فیوچر یا کل ریٹرن ٹریڈنگ) کے درمیان ایک بنیادی مارکیٹ بنا سکتے ہیں - جو اضافی مانگ پیدا کرے گا اور ڈیلیوریجنگ کے دوران اتار چڑھاؤ میں اضافہ کا باعث بنے گا۔

-

cryptocurrency market (Bitcoin) کی ترقی اور ادارہ سازی زیادہ کمی کے اتار چڑھاؤ کے دوران ٹوکنائزڈ ٹریژریز کے لیے اضافی ہیجنگ اور معیاری مانگ پیدا کر سکتی ہے۔ معیار کی مانگ کا اندازہ لگانا مشکل ہو سکتا ہے۔ ہیجنگ کی طلب ساختی ہو سکتی ہے لیکن اس کا انحصار اس بات پر ہے کہ ٹریژریز کس حد تک منفی کرپٹو کرنسی کے اتار چڑھاؤ کے خلاف ہیج کرنا جاری رکھے ہوئے ہیں۔

-

ٹوکنائزیشن گھریلو اور عالمی بچت کے تالابوں (خاص طور پر گھریلو اور چھوٹے مالیاتی اداروں) کے لیے ٹریژری سیکیورٹیز تک زیادہ رسائی پیدا کر سکتی ہے، جس سے امریکی خزانے کی مانگ میں اضافہ ہو سکتا ہے۔

-

ٹوکنائزیشن آپریشنل اور سیٹلمنٹ رگڑ کو کم کرکے ٹریژری ٹریڈنگ میں لیکویڈیٹی کو بہتر بنا سکتی ہے۔

آخر میں

-

اگرچہ ڈیجیٹل اثاثوں کی مجموعی مارکیٹ روایتی مالیاتی اثاثوں جیسے اسٹاک یا بانڈز کے مقابلے میں اب بھی چھوٹی ہے، ڈیجیٹل اثاثوں میں دلچسپی گزشتہ دہائی کے دوران نمایاں طور پر بڑھی ہے۔

-

آج تک، ڈیجیٹل اثاثوں کی ترقی نے قلیل مدتی خزانے کے لیے نہ ہونے کے برابر اضافہ طلب پیدا کیا ہے، بنیادی طور پر اسٹیبل کوائنز کے استعمال اور مقبولیت کے ذریعے۔

-

"اعلی اتار چڑھاؤ" بٹ کوائن اور کریپٹو کرنسیوں کو ادارہ جاتی اپنانے سے مستقبل میں قلیل مدتی خزانے کے لیے ہیجنگ کی مانگ میں اضافہ ہو سکتا ہے۔

-

ڈی ایل ٹی اور بلاک چین کی ترقی نئے مالیاتی مارکیٹ کے بنیادی ڈھانچے کے لیے امید لاتی ہے، اور متحد لیجر آپریشنل اور اقتصادی کارکردگی کو بہتر بنائے گا۔

-

روایتی مالیاتی منڈیوں میں بلاک چین ٹیکنالوجی سے فائدہ اٹھانے کے لیے نجی اور سرکاری دونوں شعبوں میں متعدد جاری منصوبے اور پائلٹس ہیں، خاص طور پر DTCC اور بینک برائے بین الاقوامی تصفیہ (BIS) کے ذریعے۔

-

مرکزی بینکوں اور ٹوکنائزڈ ڈالرز (CBDCs) کو مستقبل میں ٹوکنائزڈ ادائیگیوں اور تصفیہ کے بنیادی ڈھانچے میں کلیدی کردار ادا کرنے کی ضرورت پڑ سکتی ہے۔

-

قانونی اور ریگولیٹری ماحول کو روایتی اثاثوں کی ترقی کی علامت کے طور پر تیار کرنے کی ضرورت ہے۔ ٹیکنالوجی کے بنیادی ڈھانچے اور ٹوکنائزیشن کے ارد گرد ڈیزائن کے انتخاب کرتے وقت آپریشنل، قانونی، اور تکنیکی خطرات پر احتیاط سے غور کرنے کی ضرورت ہے۔

-

تحقیقی منصوبوں میں ٹریژری ٹوکنائزیشن کے ڈیزائن، نوعیت اور خدشات، خودمختار CBDCs کا تعارف، اور ٹیکنالوجیز اور تکنیکی خطرات شامل ہونے چاہئیں۔

-

فی الحال، ٹوکنائزڈ اثاثہ مارکیٹ کے نسبتاً چھوٹے سائز کی وجہ سے مالی استحکام کے خطرات کم ہیں۔ تاہم، ٹوکنائزڈ اثاثہ مارکیٹ کی مضبوط ترقی کی وجہ سے مالی استحکام کے خطرات بڑھ جائیں گے۔

-

آگے بڑھنے کے راستے میں پرائیویٹ سیکٹر کے کھلاڑیوں کی وسیع حمایت کے ساتھ ایک قابل اعتماد مرکزی ایجنسی کی قیادت میں ایک محتاط نقطہ نظر شامل ہونا چاہئے۔

یہ مضمون انٹرنیٹ سے حاصل کیا گیا ہے: کرپٹو اثاثوں اور ٹریژری بانڈ مارکیٹوں پر امریکی محکمہ خزانہ کی رپورٹ پر ایک نظر

متعلقہ: اسٹینفورڈ 2.0 نیٹ ورک اسکول کی تلاش: 5% کی قبولیت کی شرح کے ساتھ، ایک دن میں $1,000 خرچ کرنا

ماخذ: Star Ruby, Day 1 Global Web3 برانڈ مینیجر مرتب: Jaleel, BlockBeats یہ مضمون پوڈ کاسٹ ڈے 1 گلوبل (Born Global) E 20 سے نقل کیا گیا ہے، جو اس بات کی کھوج کے لیے وقف ہے کہ عالمگیریت کے دور میں سپر افراد کیسے تخلیق کیے جائیں اور جدید جدید تصورات اور طریقوں پر تبادلہ خیال۔ میزبان سٹار کے پاس صارف پروڈکٹ مینیجر کے طور پر 10+ سال کا تجربہ ہے، جس میں مواد کی کمیونٹیز، ای کامرس پلیٹ فارمز اور مصنوعی ذہانت تک پھیلی ہوئی مہارتیں ہیں، اور وہ اس بات کی کھوج کر رہا ہے کہ گلوبلائزیشن کے دور میں ایک سپر فرد کیسے بننا ہے۔ میزبان روبی کے پاس انٹرنیٹ آپریشنز میں 10+ سال کا تجربہ ہے اور اس نے بہت سی ٹیکنالوجی کمپنیوں جیسے کہ Amazon میں کام کیا ہے۔ یہ پوڈ کاسٹ ایپی سوڈ بالاجی سری نواسن کے شروع کردہ نیٹ ورک اسکول پروجیکٹ پر مرکوز ہے۔ بالاجی اسٹینفورڈ پی ایچ ڈی، سکے بیس کے سابق CTO اور سابق…