Task

Ranking

已登录

Bee登录

Twitter 授权

TG 授权

Discord 授权

去签到

下一页

关闭

获取登录状态

My XP

0

اصل عنوان: Lets Go Bitcoin

اصل مصنف: آرتھر ہیز

اصل ترجمہ: زوزو، بلاک بیٹس

ایڈیٹرز نوٹ: یہ مضمون بنیادی طور پر اس بات کا اظہار کرتا ہے کہ چینی حکومت مقداری نرمی کے ذریعے معیشت کو متحرک کر رہی ہے اور قرضوں کی نمو کو فروغ دے رہی ہے، لیکن اس کے اثرات ظاہر ہونے میں وقت لگے گا۔ اس وقت، گھریلو سرمایہ کار زیادہ تر کم قیمت والے اسٹاک اور رئیل اسٹیٹ خریدنے کا انتخاب کرتے ہیں، اور ابھی تک Bitcoin کی طرف نہیں آئے ہیں۔ لیکن جیسے جیسے پالیسیاں بتدریج لاگو ہوتی ہیں، مارکیٹ اثاثوں کی حفاظت کے لیے بٹ کوائن کا رخ کر سکتی ہے۔ اگر مانگ میں تیزی سے اضافہ ہوتا ہے تو، بٹ کوائن کی قیمت تیزی سے بڑھ سکتی ہے۔

مندرجہ ذیل اصل مواد ہے (آسان پڑھنے اور سمجھنے کے لیے، اصل مواد کو دوبارہ ترتیب دیا گیا ہے):

وارٹن اسکول نے ہمیشہ سرمایہ داری اور نام نہاد امریکی استثنیٰ کی تعریف کی ہے۔ دنیا بھر سے طلباء خواہشات کے ساتھ آتے ہیں اور پروفیسرز کی طرف سے آزاد منڈی کی سرمایہ داری اور اصولوں پر مبنی امریکی امن کے تصور کی طرف آمادہ کیا جاتا ہے، جو کہ Tomahawk کروز میزائلوں کے ذریعے ترتیب دیا گیا ہے۔

تاہم، اگر آپ ستمبر 2008 میں افرادی قوت میں داخل ہوئے جیسا کہ میں نے کیا تھا، تو آپ کو فوری طور پر پتہ چل گیا کہ آپ کو جو کچھ سکھایا گیا ہے ان میں سے زیادہ تر غلط تھا۔ حقیقت یہ ہے کہ یہ نظام صحیح معنوں میں میرٹوکریٹک نہیں ہے، بلکہ وہ کمپنیاں جو حکومتی وسائل پر بھروسہ کرنے میں بہترین ہیں بالآخر سب سے زیادہ مالی کامیابی حاصل کرتی ہیں۔ سرمایہ داری غریب آدمی کا کھیل ہے۔

"حقیقی سرمایہ داری" میں میرا پہلا سبق - جسے میں اب "کارپوریٹ سوشلزم" کہتا ہوں - یہ دیکھنے سے آیا کہ کون سے سرفہرست سرمایہ کاری والے بینکوں نے ترقی کی اور کون سے 2008 کے عالمی مالیاتی بحران (GFC) کے بعد ترقی ہوئی۔ لیہمن برادرز کے خاتمے کے بعد امریکی بینکوں کو حکومت نے براہ راست ایکویٹی انجیکشن کے ذریعے بیل آؤٹ کیا۔

اگرچہ یورپی بینکوں نے بھی خفیہ طور پر فیڈرل ریزرو سے مالی مدد حاصل کی، لیکن انہیں 2011 تک حکومتی ایکویٹی انجیکشن یا جبری انضمام (مرکزی بینک کے قرض کی ضمانتوں سے تعاون یافتہ) موصول نہیں ہوئے۔ چنانچہ جب ڈوئچے بینک کے تجزیہ کاروں کے میرے طبقے کو 2009 کے لیے ہمارے پہلے مکمل بونس ملے۔ فروری 2010 میں، ہم بینک آف امریکہ میں اپنے ساتھیوں سے بہت پیچھے تھے جنہوں نے F9 دبایا تھا۔

یہ KBW بینک انڈیکس ہے، جو امریکہ میں درج بڑے کمرشل بینکوں کا احاطہ کرتا ہے، عالمی مالیاتی بحران کے بعد مارچ 2009 میں اپنے نچلے مقام سے، انڈیکس 500% سے زیادہ بڑھ گیا ہے۔

یہ یورو سٹوکس بینکنگ انڈیکس ہے جس میں بڑے یورپی بینک شامل ہیں۔ یہ 2011 میں بحران کے بعد کی کم ترین سطح سے صرف 100% اوپر ہے۔ کارپوریٹ سوشلزم یورپ کے مقابلے امریکہ میں کہیں زیادہ منافع بخش اور وسیع ہے، چاہے سیاسی مبصرین کچھ بھی کہتے ہوں۔ بچوں کو یاد رکھیں، فوائد کو پرائیویٹائز کریں اور نقصانات کو سماجی بنائیں، یہ بڑے بونس کے لیے ایک نسخہ ہے۔

یہ دیکھتے ہوئے کہ چین نے ہمیشہ اپنے معاشی نظام کے اختلافات اور فوائد پر زور دیا ہے، کوئی سوچ سکتا ہے کہ چین اپنے معاشی مسائل کو حل کرنے کے لیے مختلف پالیسیاں اپنائے گا۔ ایسا نہیں ہے۔ حقیقت زیادہ پیچیدہ ہے۔ چین میں اس وقت رونما ہونے والی بڑی تبدیلیوں کو سمجھنے کے لیے، ہمیں پہلے تین دیگر بڑی معیشتوں: امریکہ، جاپان اور یورپی یونین میں حالیہ مالیاتی بحرانوں کا جائزہ لینا چاہیے۔ ان تمام معیشتوں کو رئیل اسٹیٹ مارکیٹ کے بلبلے کے پھٹنے کی وجہ سے سنگین مالی بحران کا سامنا کرنا پڑا:

جاپان: 1989

ریاستہائے متحدہ: 2008

یورپی یونین: 2011

چین بھی ان معیشتوں کی فہرست میں شامل ہو گیا ہے جن کے رئیل اسٹیٹ کے بلبلے پھٹ چکے ہیں، یہ عمل 2020 میں اس وقت شروع ہوا جب مرکزی حکومت نے رئیل اسٹیٹ ڈویلپرز کو کریڈٹ محدود کرنے کے لیے "تھری ریڈ لائنز" پالیسی اپنائی۔

چین کی "تھری ریڈ لائنز" پالیسی ایک ریگولیٹری فریم ورک ہے جسے اگست 2020 میں متعارف کرایا گیا تھا تاکہ رئیل اسٹیٹ ڈویلپرز کی طرف سے ضرورت سے زیادہ قرض لینے کو محدود کیا جا سکے اور رئیل اسٹیٹ سیکٹر میں مالیاتی خطرات کو کم کیا جا سکے۔ پالیسی تین اہم مالیاتی اشاریوں کے لیے سخت حدیں متعین کرتی ہے: قرض سے اثاثہ کا تناسب قبل از ادائیگی کو چھوڑ کر 70% سے کم ہے، خالص قرض کا تناسب (ایکویٹی کے لیے خالص قرض کا تناسب) 100% سے کم ہے، اور نقد سے مختصر مدت کے قرض کا تناسب زیادہ ہے۔ 1 سے زیادہ۔ ڈویلپرز کی درجہ بندی ان کی حدوں کی تعداد کے مطابق کی جاتی ہے، اور ان کے قرض لینے کی شرح نمو بھی اسی کے مطابق محدود ہوتی ہے - جو کمپنیاں تمام معیارات پر پورا اترتی ہیں وہ اپنے قرض میں سالانہ 15% تک اضافہ کر سکتی ہیں، جبکہ تین معیارات کی خلاف ورزی کرنے والی کمپنیاں نہیں قرض بڑھانے کی اجازت ان "تین سرخ لکیروں" پر عمل درآمد کرتے ہوئے، چینی حکومت مالی استحکام کو فروغ دینے اور ڈویلپرز کی حوصلہ افزائی کرنے کی کوشش کرتی ہے کہ وہ اپنی مالی حالت کو کم کرنے اور مضبوط کریں۔

اس کے بعد چینی معیشت دوسرے متاثرین کی طرح لیکویڈیٹی ٹریپ یا بیلنس شیٹ کساد بازاری میں پڑ گئی۔ نجی کمپنیوں اور گھرانوں نے اپنی بیلنس شیٹ کو ٹھیک کرنے کے لیے اس عرصے کے دوران اپنے اخراجات کو سخت کیا اور معاشی سرگرمیوں میں کمی کی۔ جب گھرانوں اور کمپنیوں کی کریڈٹ ڈیمانڈ میں کمی آئی، روایتی کینیشین اقتصادی نقطہ نظر - یعنی معتدل مالی deficits اور مرکزی بینک کی شرح سود میں کمی - ناکام۔ خوفناک افراط زر کو روکنے کے لیے مضبوط مالیاتی اور مالیاتی اقدامات کا استعمال کیا جانا چاہیے۔ گھبراہٹ کے موڈ میں تبدیل ہونے کا وقت قومی ثقافت پر منحصر ہے، لیکن اس سے کوئی فرق نہیں پڑتا ہے کہ کوئی بھی اقتصادی نظام اپنایا جائے، تمام ممالک بالآخر مانیٹری کیموتھراپی کے ذریعے بحران کا جواب دیں گے۔

اگرچہ یہ کیموتھراپی افراط زر کا علاج کر سکتی ہے، لیکن یہ بالآخر نچلے اور متوسط طبقے کو نقصان پہنچائے گی، جو حقیقی معیشت میں نمایاں بہتری کے بغیر اثاثوں کی بڑھتی ہوئی قیمتوں کا شکار ہیں۔ اور یہ غیر موثر منیٹائزیشن تھراپی چند مالیاتی اداروں کے لیے انتہائی منافع بخش ہے، جن کا صدر دفتر نیویارک، لندن/پیرس/فرینکفرٹ، ٹوکیو، اور اب ممکنہ طور پر بیجنگ/شنگھائی میں ہے۔

منیٹائزیشن اپروچ کے دو حصے ہیں:

1. پبلک فنڈز بینکنگ سسٹم کو دوبارہ سرمایہ کاری کرتے ہیں، اور بینکوں کی بیلنس شیٹس ہمیشہ خراب رہن سے بھری رہتی ہیں۔ پرائیویٹ مارکیٹیں مزید ایکویٹی فنڈنگ فراہم نہیں کریں گی، یہی وجہ ہے کہ بینکوں کے حصص کی قیمتیں گرتی ہیں، دیوالیہ دکھائی دیتی ہیں اور آخرکار دیوالیہ ہوجاتی ہیں۔ حکومت کو نئے فنڈز لگانا چاہیے اور اکاؤنٹنگ کے قواعد کو تبدیل کرنا چاہیے تاکہ اس مالی حالت کو جائز بنایا جا سکے جس میں بینک ہونے کا دعویٰ کرتے ہیں۔ مثال کے طور پر، جاپان اپنے بینکوں کو اکاؤنٹنگ سالوینسی کو برقرار رکھنے کے لیے موجودہ مارکیٹ ویلیو کے بجائے حصول کی قیمت پر رئیل اسٹیٹ اثاثے رکھنے کی اجازت دیتا ہے۔ سرکاری سرمائے کے انجیکشن کے ساتھ، بینک اپنی قرض کی کتابوں کو دوبارہ بڑھا سکتے ہیں، جس سے وسیع رقم کی مقدار میں اضافہ ہوتا ہے۔ جیسے جیسے بینک کریڈٹ بڑھتا ہے، برائے نام جی ڈی پی بھی بڑھتا ہے۔

2. مرکزی بینک کی رقم کی پرنٹنگ، یا مقداری نرمی (QE)۔ سرکاری قرض خرید کر، مرکزی بینک رقم کو انجیکشن لگانے کے لیے منی پرنٹنگ کا استعمال کرتے ہیں۔ قرض کے قابل اعتماد خریداروں کے ساتھ، حکومتیں بڑے پیمانے پر محرک پروگرام نافذ کر سکتی ہیں۔ QE ہچکچاہٹ سے بچانے والوں کو بھی خطرناک مالیاتی منڈیوں میں واپس کھینچ لاتا ہے۔ مرکزی بینکوں کی جانب سے بڑی مقدار میں محفوظ سود والے قرض خریدنے کے ساتھ، بچت کرنے والے محفوظ سرکاری بانڈز کے ساتھ مالیاتی منڈیوں میں قیاس آرائیاں کرنے پر مجبور ہیں۔ وہ جانتے ہیں کہ منیٹائزیشن تھراپی کے ذریعے لایا گیا مہنگائی کا جھٹکا قریب ہے، اس لیے وہ رئیل اسٹیٹ اور اسٹاک مارکیٹوں میں واپس آنے کے لیے بے چین ہیں۔ جن کے پاس خاطر خواہ اثاثے نہیں ہیں، وہ صرف اس صورت حال کو قبول کرنے پر مجبور ہو سکتے ہیں۔

دیوالیہ بینکوں کو بچایا جاتا ہے کیونکہ مالیاتی اثاثوں (پراپرٹیز اور اسٹاک) کی قیمتیں بڑھ جاتی ہیں جو ان کے قرض کی کتابوں کو سہارا دیتے ہیں۔ میں اس reflation کہتا ہوں، deflation کے برخلاف۔ حکومتیں بڑھتے ہوئے برائے نام جی ڈی پی سے حاصل ہونے والی آمدنی میں اضافہ کر کے محرک پروگراموں کو فروغ دے رہی ہیں، جو کہ بینک کی زیر قیادت وسیع رقم کی تخلیق اور مرکزی بینک کی طرف سے خریدے گئے لامحدود قرض سے چلتی ہے۔ مالیاتی منڈیوں میں سرمایہ کاروں کے لیے، اثاثوں کی قیمتوں میں اضافہ اب حقیقی معاشی ترقی پر منحصر نہیں ہے۔ یعنی اگر معیشت میں واقعی بہتری نہیں آتی ہے تب بھی حکومت اور مرکزی بینک کی جانب سے فنڈز کے انجیکشن کی وجہ سے جائیداد اور اسٹاک جیسے اثاثوں کی قیمتیں بڑھتی رہیں گی۔

اسٹاک مارکیٹ اب معیشت کا مستقبل کی عکاس نہیں رہی، یہ خود معیشت بن چکی ہے۔ صرف ایک چیز جو اہمیت رکھتی ہے وہ ہے مانیٹری پالیسی اور رقم کتنی تیزی سے بنتی ہے۔ بلاشبہ، حکومتی پالیسی ان کاروباروں کی اقسام کو بھی متاثر کرتی ہے جو سرمایہ حاصل کرتے ہیں، جو کہ اسٹاک چننے والوں کے لیے کلیدی حیثیت رکھتا ہے، لیکن بٹ کوائن اور کرپٹوکرنسی کی قیمتیں بنیادی طور پر کرنسی کی کل فراہمی سے متاثر ہوتی ہیں۔ جب تک فیاٹ پیسہ بنتا رہے گا، بٹ کوائن میں اضافہ ہوتا رہے گا، اور اس سے کوئی فرق نہیں پڑتا کہ حتمی فائدہ اٹھانے والے کون ہیں۔

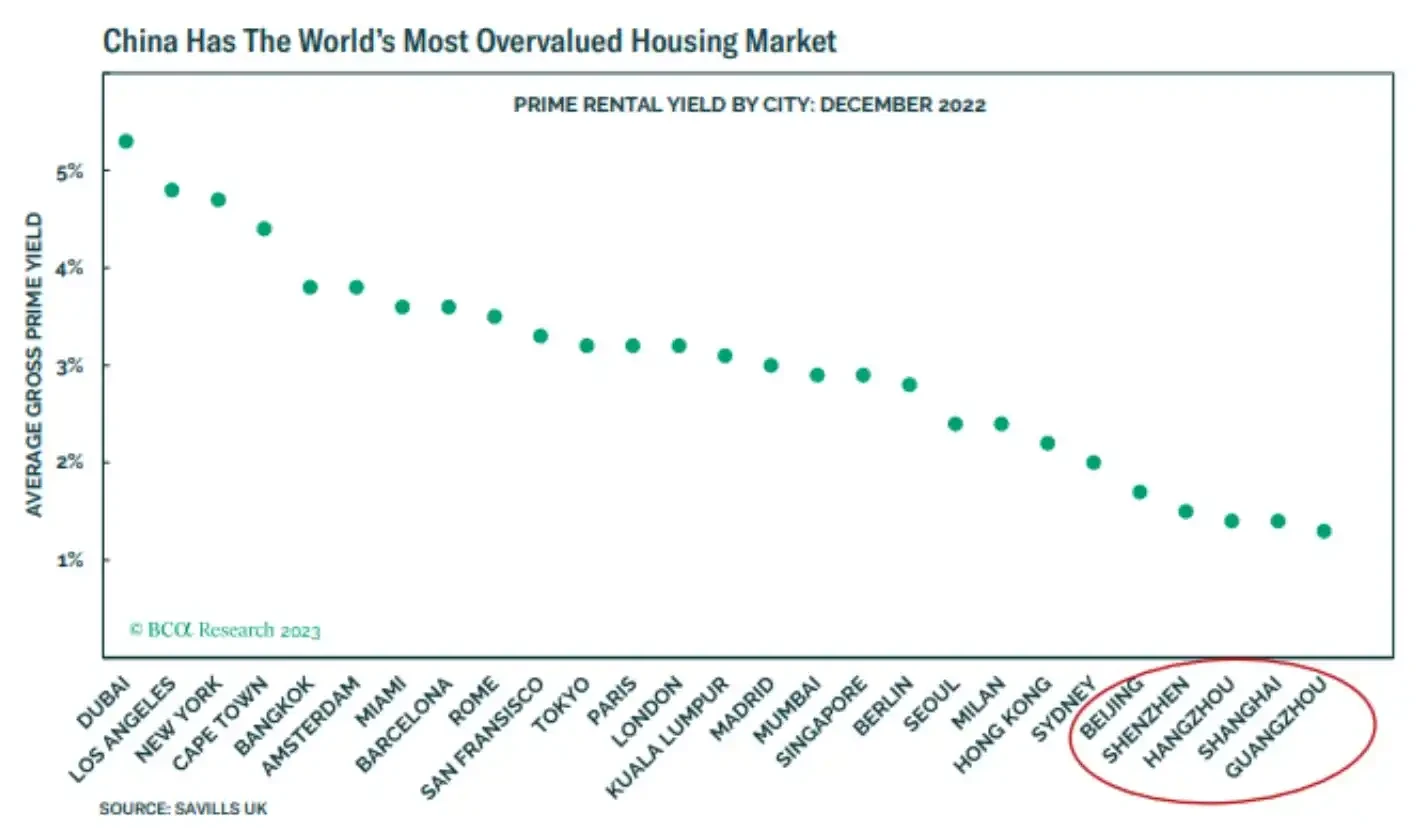

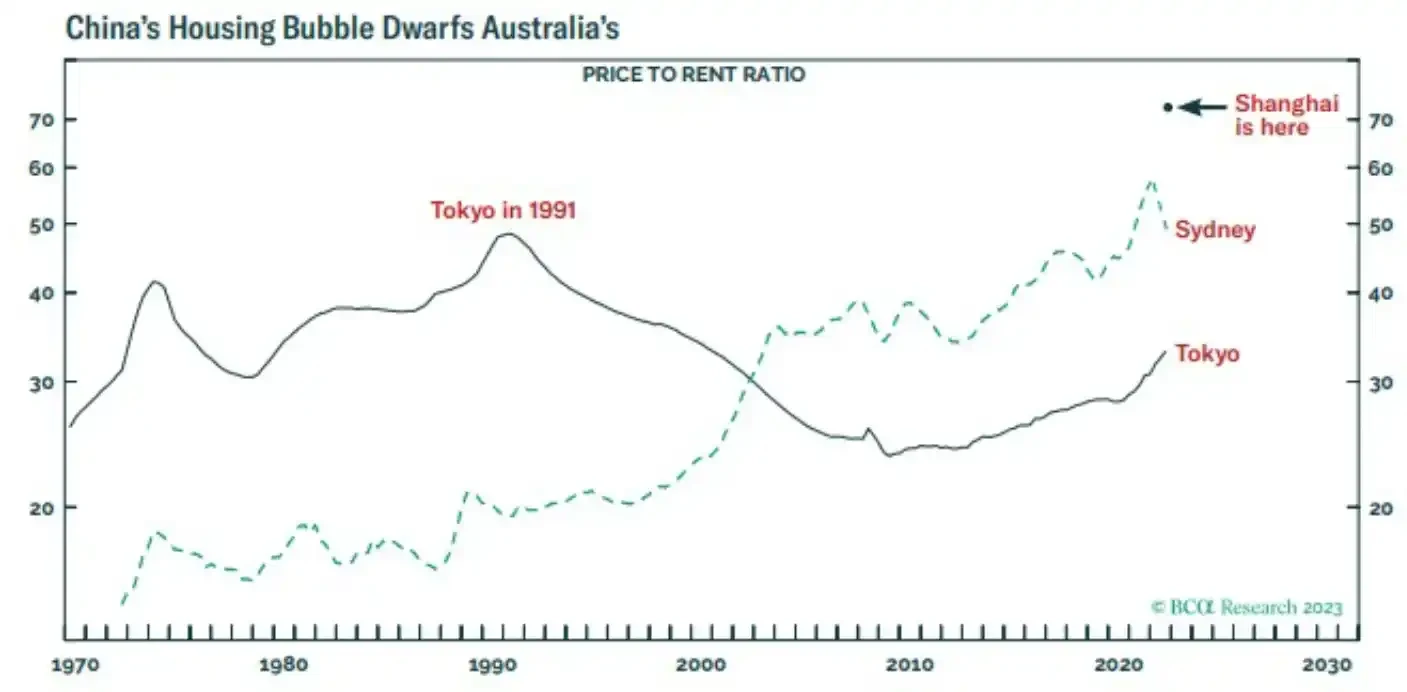

مالیاتی تجزیہ کاروں کا عام طور پر خیال ہے کہ چین کی طرف سے اعلان کردہ محرک اقدامات معیشت کا سائز تبدیل کرنے کے لیے کافی نہیں ہیں۔ لیکن تازہ ترین اقدامات سے کچھ علامات ظاہر ہوتی ہیں کہ بیجنگ کی قیادت میں، چین افراط زر سے نمٹنے کے لیے منیٹائزیشن تھراپی کے انجیکشن لگانے کے لیے تیار ہے۔ اس کا مطلب یہ ہے کہ بٹ کوائن طویل مدت میں بڑھے گا کیونکہ چین اپنے بینکنگ سسٹم اور رئیل اسٹیٹ انڈسٹری کو زندہ کرتا ہے۔ اس بات کو مدنظر رکھتے ہوئے کہ چین کا رئیل اسٹیٹ بلبلہ انسانی تاریخ میں سب سے بڑا ہے، RMB کا کریڈٹ 2020-2021 کی وبا کے دوران ریاست ہائے متحدہ امریکہ کے پرنٹ کردہ امریکی ڈالرز کی کل رقم سے مماثل ہوگا۔

مندرجہ بالا نکتہ کو ثابت کرنے کے لیے درج ذیل مواد کا مرحلہ وار تجزیہ کیا جائے گا۔

جدید حکومتیں رئیل اسٹیٹ کے بلبلوں کو کیوں بڑھاتی ہیں؟

چین کے ہاؤسنگ بلبلے کے پیمانے کا تجزیہ کریں اور بیجنگ نے اسے ختم کرنے کا فیصلہ کیوں کیا۔

· ان علامات کا پتہ لگائیں کہ بیجنگ چینی معیشت کو بحال کرنے کی تیاری کر رہا ہے۔

چینی یوآن بٹ کوائن مارکیٹ میں کیسے داخل ہو سکتا ہے۔

جدید حکومتیں وسیع عوامی حمایت پر مبنی ہیں۔ ریاستیں اپنے لوگوں کو ایسے دور میں کیسے رکھ سکتی ہیں جو منظم مذہب کو بااختیار بنانے پر انحصار نہیں کرتی؟ انقلاب سے بچنے کا سب سے آسان طریقہ یہ ہے کہ شہریوں کے معاشی نیٹ ورک کو حکمران حکومت کی کامیابی سے جوڑ دیا جائے۔ سب سے اہم مالیاتی اثاثہ آپ کی بنیادی رہائش ہے۔ انسانی جسم ایک بہت ہی تنگ درجہ حرارت کی حد میں زندہ رہتا ہے۔ جب آپ بے گھر ہوتے ہیں، تو آپ کو بہت زیادہ سردی یا بہت زیادہ گرمی پڑ سکتی ہے، جو موت کا باعث بن سکتی ہے۔

رہائش کی لاگت کو ایک طرف رکھتے ہوئے، یہ فرض کرتے ہوئے کہ آپ نے اپنے خاندان کے لیے گھر خریدنے کے لیے کافی رقم بچائی ہے، آپ کی سب سے بڑی تشویش یہ ہے کہ آپ کی جائیداد کے حقوق کی حفاظت کون کرتا ہے؟ ایسی حکومت کے بغیر جو قانونی طور پر گھریلو مخالفین سے لڑ سکے، آپ کو ان حقوق کے دفاع کے لیے نجی مسلح افواج کی ضرورت ہے۔ حکومتی تحفظ کی عدم موجودگی میں، آپ مسلح پڑوسیوں کو اپنی زمین پر دعویٰ کرنے سے کیسے روکیں گے؟ جب ریاست مضبوط ہو اور قانون کا احترام کیا جائے، تو جائیداد چوری کرنے والوں کے بارے میں فکر کرنے کی ضرورت نہیں ہے۔ جب ریاست کمزور ہو، تو آپ کو خلاف ورزی کرنے والوں کے خلاف تشدد کے لیے تیار رہنا چاہیے۔ اس لیے جو لوگ جائیداد کے مالک ہیں، وہ قدرتی طور پر حکومت پر اپنے املاک کے حقوق کے تحفظ کے لیے بھروسہ کرتے ہیں اور حکومت کے احکامات پر عمل کرنے کے لیے تیار ہیں۔ بالآخر، اس کا مطلب یہ ہے کہ آپ آسانی سے بغاوت نہیں کریں گے، ورنہ یہ معاشی خود تباہی کا باعث بنے گا۔

حکومتیں زیادہ سے زیادہ شہریوں کو گھر کے مالکوں میں تبدیل کرتی ہیں، ان کی معاشی اور مادی فلاح کو ریاست سے جوڑتی ہیں۔ چونکہ ڈھانچے کی تعمیر کے لیے مہنگی توانائی کی ضرورت ہوتی ہے، حکومتیں اکثر قرض پر مبنی مالیاتی اسکیموں کے ذریعے جائیداد کی نجی ملکیت کی حوصلہ افزائی کرتی ہیں۔ یہاں تک کہ نام نہاد کمیونسٹ ملک چین میں، جائیداد کے حقوق پہلی اصلاحات میں سے ایک تھی، جس کا آغاز 1980 کی دہائی کے آخر اور 1990 کی دہائی کے اوائل میں ڈینگ ژیاؤ پِنگس کی اصلاحات سے ہوا۔

میں نے 2008 کی پہلی ششماہی میں سابق امریکی صدر بل کلنٹن کے انڈر سیکرٹری آف ہاؤسنگ کی طرف سے سکھایا گیا ہاؤسنگ پالیسی کورس لیا، جب سب پرائم مارگیج کا بحران پھیل رہا تھا، اور ہم نے حکومت کی طرف سے گھر کی ملکیت بڑھانے کے لیے نافذ کیے گئے مختلف پروگراموں کے بارے میں سیکھا۔ میرا بنیادی راستہ یہ تھا کہ ہاؤسنگ بلبلوں کو ہمیشہ حکومت کی مدد اور فنانسنگ کی ضرورت ہوتی ہے۔ امریکی تناظر میں، حکومت نے کلنٹن دور (1992-2000) کے بعد سے گھر کی ملکیت میں اضافے کو مضبوطی سے فروغ دیا ہے، فیڈرل ہاؤسنگ انٹرپرائز فنانشل سیکیورٹی کے ذریعے وفاقی حکومت کے زیر اہتمام کاروباری اداروں (GSEs) جیسے Fannie Mae اور Freddie Mac کے کردار کو بڑھایا ہے۔ اور ساؤنڈنس ایکٹ 1992۔

GSEs نجی کمپنیاں ہیں جو درج ہیں، لیکن واضح وفاقی حمایت کے ساتھ۔ انہیں وفاقی حکومت کی طرف سے مالی اعانت فراہم کی جاتی ہے اور گھر کے زیادہ تر رہن پر قبضہ کرتے ہیں۔ نتیجے کے طور پر، Fannie Mae اور Freddie Mac سب سے زیادہ منافع بخش مالیاتی خدمات کی کمپنیوں میں شامل ہیں۔ بینکوں کو بھی، خطرے سے پاک منافع پر قرضوں کی ابتدا کرنے سے فائدہ ہوتا ہے، جو بالآخر خطرے کو پبلک سیکٹر کی بیلنس شیٹ میں منتقل کر دیتا ہے۔ بلاشبہ، ان تحریف شدہ ترغیبات کی وجہ سے، "کائنات کے ماسٹرز" بہت آگے جائیں گے- لیکن وہ حکومت کی پشت پناہی کے بغیر یہ خطرات کبھی نہیں مول لیں گے۔

آئیے پہلے چین کے معاشی ماڈل کو سمجھیں۔ صنعت کاری کو تیز کرنے کے لیے، چین نے سرکاری بینکاری نظام کو جمع کرنے والوں کو مالی طور پر دبانے کے لیے استعمال کیا ہے، جس سے سرکاری اداروں (SOEs) صنعتی کمپنیوں کو کم قیمت پر سرمایہ حاصل کرنے کی اجازت دی گئی ہے۔ اگر بینک کریڈٹ کے سب سے زیادہ استعمال کرنے والے صنعتی ادارے ہیں، تو ڈپازٹرز کے لیے ایک منصفانہ شرح سود صنعتی ویلیو ایڈڈ تناسب ہونا چاہیے۔ صنعتی ویلیو ایڈڈ تناسب سے مراد ملک کی جی ڈی پی میں صنعتی شعبوں کی شراکت کا تناسب ہے، جس کا حساب تمام صنعتی سرگرمیوں سے پیدا ہونے والی ویلیو کو کل جی ڈی پی سے تقسیم کر کے لگایا جاتا ہے۔

جیسا کہ آپ دیکھ سکتے ہیں، بنیادی قرض دینے کی شرح ہمیشہ صنعتی ویلیو ایڈڈ سے کم ہوتی ہے کیونکہ سرکاری بینک عام بچت کرنے والوں کو بہت کم ڈپازٹ ریٹ پیش کرتے ہیں - نیچے چارٹ دیکھیں۔

بچت کرنے والے جانتے ہیں کہ انہیں ملنے والا منافع فائدہ مند نہیں ہے، لیکن چونکہ RMB ایک محدود کرنسی ہے، اس لیے وہ اپنے فنڈز بیرون ملک نہیں لگا سکتے۔ سرمائے پر زیادہ منافع حاصل کرنے کے لیے، وہ مقامی اسٹاک مارکیٹ یا رئیل اسٹیٹ مارکیٹ میں سرمایہ کاری کرنے کا انتخاب کرسکتے ہیں۔

تاہم، سٹاک مارکیٹ کے ساتھ ایک مسئلہ ہے: بہترین کارکردگی کا مظاہرہ کرنے والی کمپنیاں سرکاری ملکیت کے ادارے ہوتے ہیں۔ SOEs کو سستے ترین بینک کریڈٹ اور خصوصی آپریٹنگ لائسنس تک رسائی حاصل ہے جو انہیں زیادہ منافع بخش صنعتوں جیسے ٹیلی کمیونیکیشن، تیل اور گیس اور کان کنی میں کام کرنے کی اجازت دیتے ہیں۔ آپ سوچ سکتے ہیں کہ اس کا مطلب یہ ہے کہ SOE اسٹاک بہت اچھی کارکردگی کا مظاہرہ کر رہے ہیں، لیکن درحقیقت، SOEs کا ایکویٹی (ROE) پر معمولی منافع ہوتا ہے۔ اس کی وجہ یہ ہے کہ تمام SOEs کی قیادت پارٹی کے اراکین سب سے اوپر کرتے ہیں، پارٹی اور شیئر ہولڈرز کے مفادات ہمیشہ ایک دوسرے سے نہیں ہوتے، اور پارٹی کی ضروریات کو ہمیشہ ترجیح دی جاتی ہے۔

یہ چارٹ CSI 300 کی ایکویٹی پر واپسی (ROE) اور SP 500 کی ایکویٹی پر واپسی کے درمیان فرق کو ظاہر کرتا ہے۔ جیسا کہ دیکھا جا سکتا ہے، چینی اسٹاک نے امریکی اسٹاک کے مقابلے میں نمایاں طور پر کم کارکردگی کا مظاہرہ کیا ہے۔

پرائیویٹ فرمیں جو حقیقی مقابلے کا سامنا کرتی ہیں ان کا منافع سرکاری اداروں (SOEs) کے مقابلے میں بہت زیادہ ہوتا ہے، پھر بھی SOEs کی بڑی اسٹاک مارکیٹ انڈیکسز میں زیادہ مضبوطی سے نمائندگی کی جاتی ہے۔

100 کی بنیادی قدر کے ساتھ، چین کی جی ڈی پی (سبز) میں 1,200% کا اضافہ ہوا، جبکہ CSI 300 انڈیکس (سفید) میں صرف 200% کا اضافہ ہوا۔

2000 کی دہائی کے اوائل سے، اسٹاک مارکیٹ چینی معیشت کی پاگل ترقی سے بہت پیچھے رہ گئی ہے (جیسا کہ اوپر چارٹ میں دکھایا گیا ہے)۔ اوسط چینی بیوقوف نہیں ہے، اس لیے اپنی بچت بڑھانے کے لیے اسٹاک ان کا پہلا انتخاب نہیں ہیں، اور وہ رئیل اسٹیٹ مارکیٹ میں سرمایہ کاری کو ترجیح دیتے ہیں۔

چیئرمین ماؤ نے چین میں شہری کاری کا عمل شروع کیا، اور پھر ڈینگ ژیاؤپنگ اور ان کی زیادہ مارکیٹ پر مبنی پالیسیوں نے شہری کاری کو تیز رفتاری کی طرف دھکیل دیا۔ پارٹی کا خیال تھا کہ چین (لفظی طور پر مڈل کنگڈم) کو عالمی تسلط میں بحال کرنے کا واحد طریقہ عالمی مینوفیکچرنگ کی صلاحیت پر انحصار کرنا ہے۔ اس کا مطلب یہ تھا کہ کسانوں کو دیہی علاقوں سے شہروں میں منتقل کر کے برآمد کے لیے سامان تیار کیا جائے۔ اس لیے ہر پانچ سالہ منصوبے میں شہری کاری کا ہدف تھا۔

صرف چند دہائیوں میں لاکھوں لوگوں کو دیہی علاقوں سے شہروں میں منتقل کرنے کے لیے لازمی طور پر رہائشی اور صنعتی رئیل اسٹیٹ کی تعمیر کی ضرورت ہوتی ہے۔ رئیل اسٹیٹ میں پیسہ کمانے کا پہلا قدم ڈویلپرز کو زمین بیچنا ہے۔ مقامی حکومتیں زمین کی مالک ہیں اور اسے زمین کے استعمال کے حقوق دے کر ڈویلپرز کو فروخت کرتی ہیں۔

چونکہ مرکزی حکومت اپنے انکم ٹیکس ریونیو کا زیادہ تر حصہ اپنے لیے رکھتی ہے، اس لیے مقامی حکومتوں کی فنڈنگ کا بنیادی ذریعہ زمین کی فروخت ہے۔ جیسے جیسے شہری کاری میں تیزی آتی ہے اور معیشت ترقی کرتی ہے، زمین تیزی سے قیمتی ہوتی جاتی ہے، اور فروخت سے آمدنی بڑھ جاتی ہے۔ بیجنگ مقامی حکومتوں کی جانب سے ہر سال قرض کی رقم کی حد بھی مقرر کی جاتی ہے، جسے عام طور پر ان کے زمینی ذخائر کی حمایت حاصل ہوتی ہے۔ نتیجے کے طور پر، حکومت کی مالیات جائیداد کی بڑھتی ہوئی قیمتوں سے براہ راست جڑی ہوئی ہیں۔

19 سالوں میں زمین کی قیمتوں میں 80 گنا اضافہ ہوا ہے، 26% کی کمپاؤنڈ سالانہ ترقی کی شرح (CAGR) کے ساتھ۔

عام لوگوں نے آہستہ آہستہ بچت کرکے اور پھر ایک یا زیادہ اپارٹمنٹس خرید کر دولت جمع کی۔ ابتدائی 1990 سے 2020 تک، رئیل اسٹیٹ کی قیمتیں بڑھ رہی ہیں۔ بینک عام طور پر صارفین کو کریڈٹ کی کوئی بھی شکل فراہم نہیں کرتے ہیں، لیکن وہ رئیل اسٹیٹ کے خلاف قرض دینے کے لیے تیار ہوتے ہیں، اور اوسط گھرانے کی مجموعی مالیت تقریباً مکمل طور پر رئیل اسٹیٹ کی قیمتوں میں اضافے سے منسلک ہے۔

جیسے جیسے رئیل اسٹیٹ کی قیمتیں بڑھیں، تمام اسٹیک ہولڈرز نے پیسہ کمایا۔ تیزی سے شہری بنتی ہوئی آبادی کی ابتدائی مانگ پوری ہونے کے بعد، مارکیٹ نے اپارٹمنٹ یونٹس بنانا جاری رکھا کیونکہ اس کی حوصلہ افزائی کی گئی تھی اور وہ واحد علاقہ ہے جہاں بینکوں نے کریڈٹ بڑھانے کے لیے محفوظ محسوس کیا۔ اس طرح، ایک بڑے پیمانے پر رئیل اسٹیٹ بلبلا پیدا کیا گیا تھا.

ایک ہم آہنگ معاشرے کو برقرار رکھنا پارٹیوں کا بیان کردہ ہدف ہے، اور جب لوگوں کی اکثریت رہائش کی استطاعت نہیں رکھتی، تو سماجی تانے بانے پھٹ جاتے ہیں۔ شرح پیدائش میں تیزی سے کمی ریل اسٹیٹ کے بلبلے کی علامت ہے۔ نوجوان لوگ ڈیٹنگ کر رہے ہیں، لیکن مکانات کی قیمتیں زیادہ ہونے کی وجہ سے، وہ صرف کنڈوم ہی برداشت کر سکتے ہیں۔

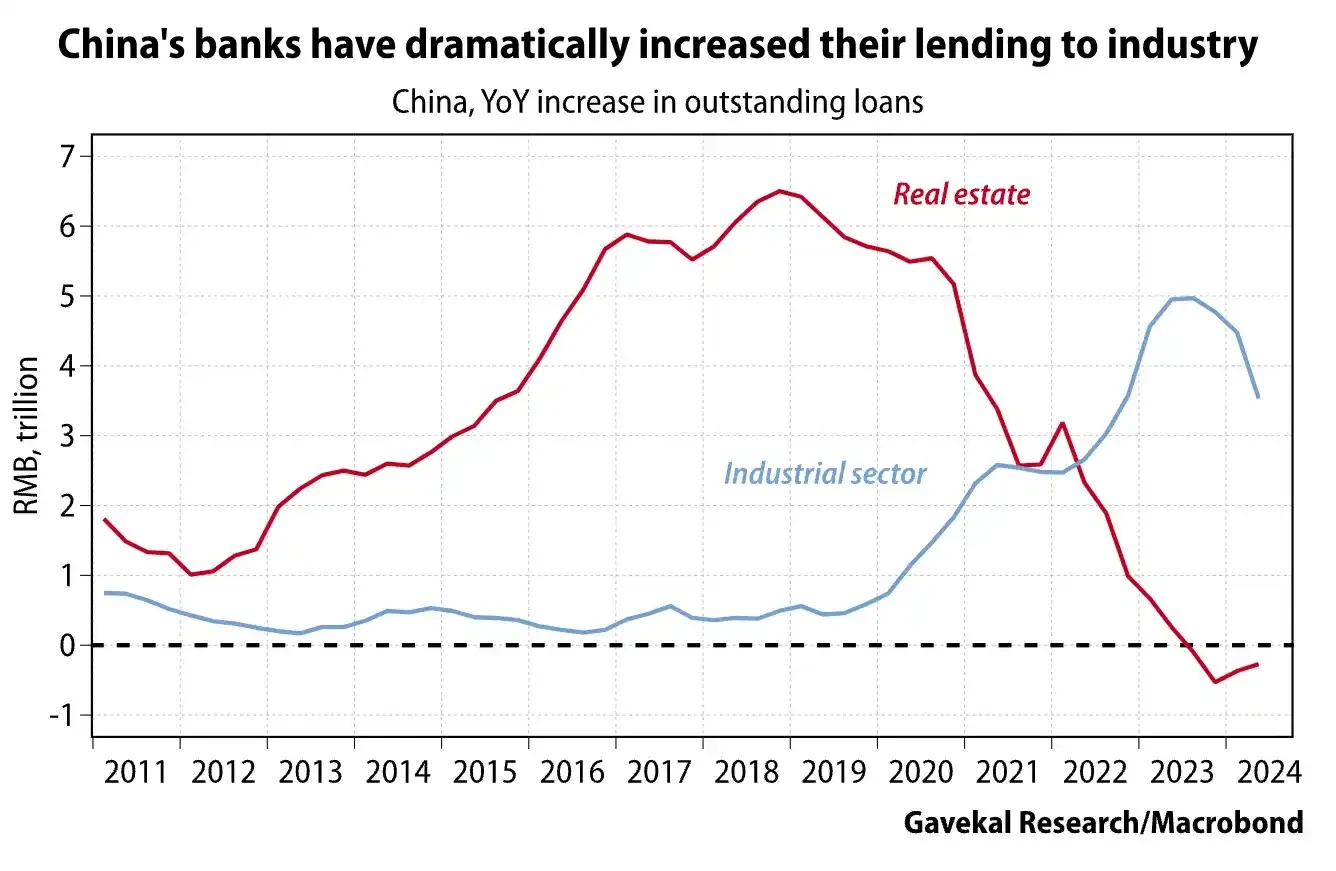

اس کے علاوہ، بہت زیادہ بینک کریڈٹ نئی ٹیکنالوجیز کی ترقی کے بجائے رئیل اسٹیٹ میں چلا گیا۔ بیجنگ نے فنڈز کو غیر پیداواری، قیاس آرائی پر مبنی رئیل اسٹیٹ کی ترقی سے ہائی ٹیک مینوفیکچرنگ کی طرف منتقل کر دیا۔

بیجنگ نے 2010 کی دہائی کے وسط میں پراپرٹی مارکیٹ پر لگام لگانے کے بارے میں سخت بات کرنا شروع کی، لیکن حقیقت میں بلبلے کو پاپ کرنا اس کے اپنے خطرات کے ساتھ آتا ہے۔ ہر بڑے سرکاری بینک اور صنعتی کمپنی کا پراپرٹی مارکیٹ میں بہت زیادہ ایکسپوژر ہے۔ بہت سے بینک قرضوں کے لیے اثاثہ کی بنیاد گھرانوں یا ڈویلپرز کے لیے رہائشی قرضے ہیں۔ ائیر کنڈیشنر، سٹیل اور سیمنٹ جیسی اشیا بنانے والی کمپنیوں کے لیے سب سے بڑا کسٹمر گروپ پراپرٹی ڈویلپرز ہے۔

مزید برآں، بیجنگ ٹیکس کی آمدنی کا زیادہ تر حصہ اپنے پاس رکھتا ہے تاکہ یہ یقینی بنایا جا سکے کہ مرکزی حکومتوں کی بیلنس شیٹ مضبوط نظر آئے، جس کا مطلب ہے کہ مقامی حکومتیں زمین کی قیمتوں میں مسلسل اضافے کے بغیر پارٹیوں کے ترقی کے اہداف حاصل نہیں کر سکتیں۔ رئیل اسٹیٹ کے بلبلے کو پاپ کرنے سے عام گھرانوں، بینکوں، صنعتی کمپنیوں اور مقامی حکومتوں کو سخت نقصان پہنچے گا۔ اگر بیجنگ مارکیٹ کے گرنے کے رجحان کو کنٹرول نہیں کر سکتا تو سماجی ہم آہنگی ٹوٹ سکتی ہے۔

2020 تک، بیجنگ نے اعلان کیا کہ "مکان رہنے کے لیے ہیں، قیاس آرائیوں کے لیے نہیں۔" "تین سرخ لکیروں" کی پالیسی بعد میں متعارف کرائی گئی۔ جلد ہی، سب سے زیادہ لیوریجڈ رئیل اسٹیٹ ڈویلپرز نے نئی تعمیرات اور تکمیل کو روک دیا اور آف شور بانڈز پر ڈیفالٹ کرنا شروع کر دیا۔ Evergrande ایک ہائی پروفائل چینی رئیل اسٹیٹ ڈویلپر کی مثال ہے جو کریڈٹ پر پابندی کے بعد منہدم ہوگیا۔

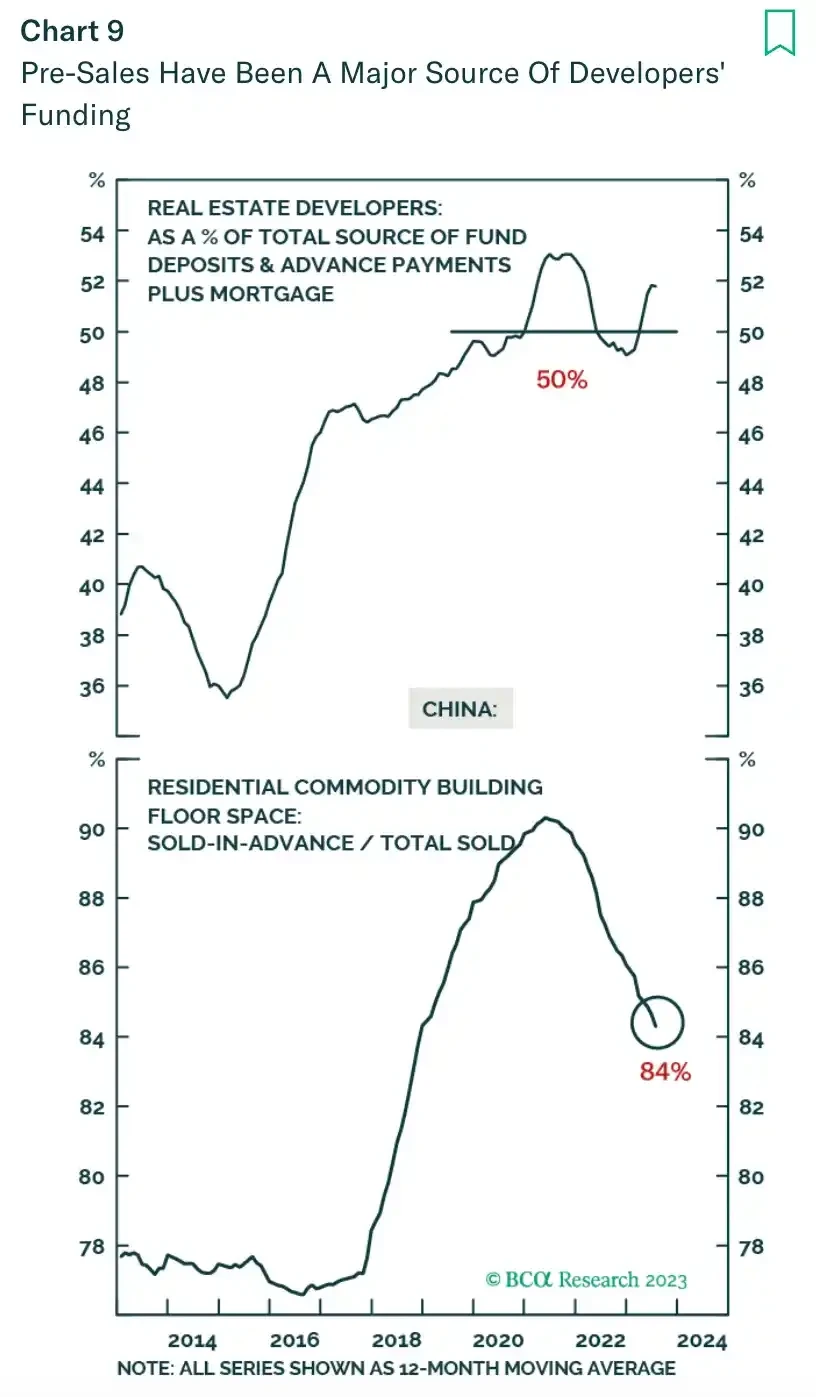

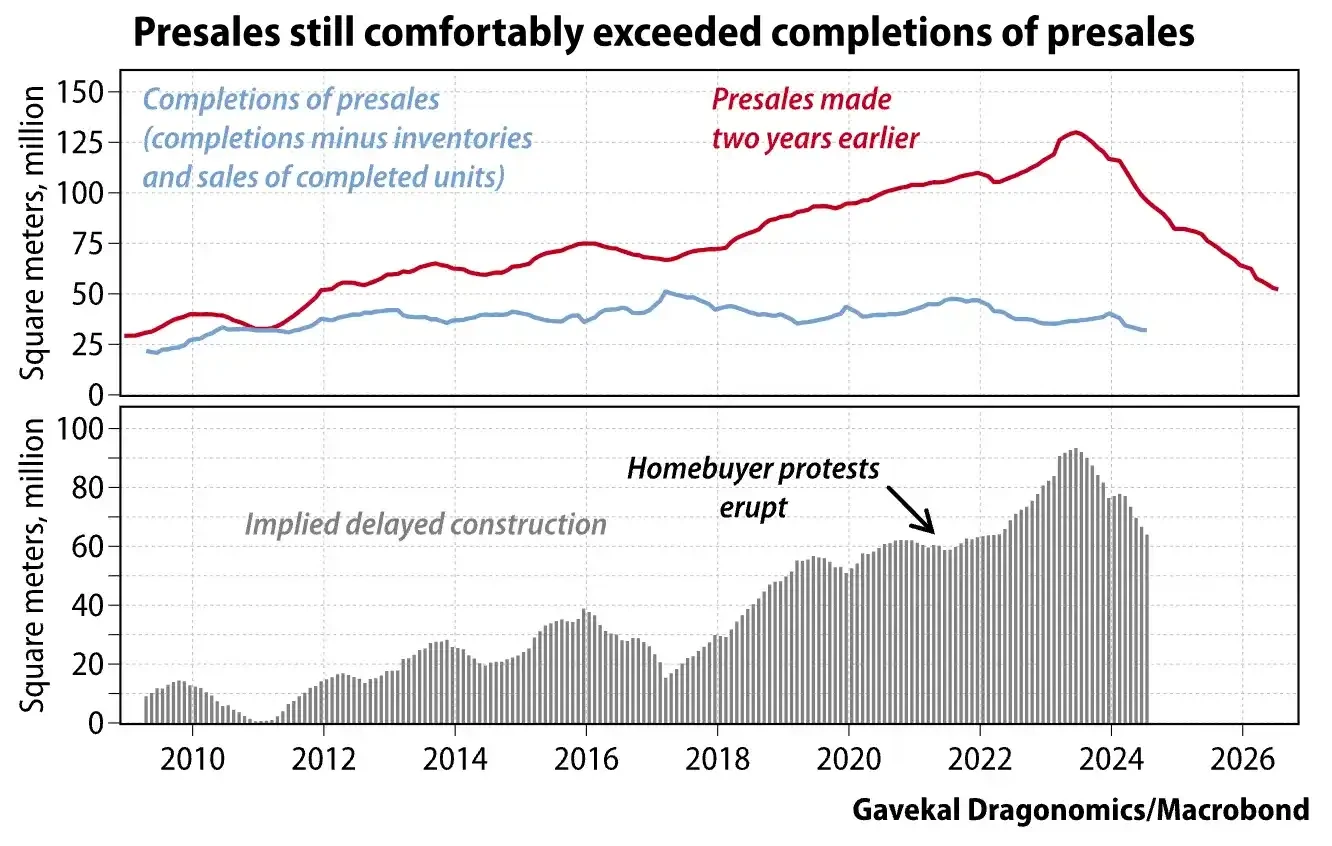

اس سے پہلے کہ میں اپنی کہانی کی ٹائم لائن کو جاری رکھوں، میں چینی رئیل اسٹیٹ مارکیٹ کی ایک غیر معروف خصوصیت اور بحران کے خاتمے کے لیے پالیسی اقدامات کی کامیابی پر اس کے اثرات کا فوری ذکر کرنا چاہتا ہوں۔ چین میں، زیادہ تر اپارٹمنٹس تعمیر ہونے سے پہلے ہی خریدے جاتے ہیں۔ خریداروں سے ضروری ہے کہ وہ سامنے کیش ڈپازٹ ادا کریں اور پھر پراپرٹی مکمل ہونے سے کئی سال قبل باقی رقم فراہم کریں۔

مختصراً، رئیل اسٹیٹ ڈویلپرز نے پونزی اسکیم آپریٹر کی طرح کام کیا، ان یونٹس کی مکمل ادائیگی کے ساتھ جو ابھی تک نہیں پہنچائے گئے تھے پرانے یونٹس کی تکمیل کے لیے ادائیگی کے لیے استعمال کیے گئے۔ ڈویلپرز نے اس قبل از فروخت کیش کو بینک کریڈٹ حاصل کرنے کے لیے ضمانت کے طور پر بھی استعمال کیا، کیونکہ انہیں پرانے منصوبوں کو مکمل کرنے اور مقامی حکومتوں سے نئی زمین خریدنے کے لیے اب بھی مزید فنڈز کی ضرورت تھی۔

جب بینکوں کو انتہائی مقروض ڈویلپرز کو قرض دینے کی ہدایت کی گئی تو اس نے گھریلو خریداروں کے درمیان سوالات اٹھائے کہ آیا نامکمل یونٹس فراہم کیے جائیں گے۔ اگر عام چینی گھرانے تعمیرات مکمل کرنے کے لیے پراپرٹی ڈویلپرز پر بھروسہ نہیں کرتے تو وہ فروخت سے پہلے کی جائیدادیں نہیں خریدیں گے۔ پری سیل فنڈز کے بغیر پراپرٹی ڈویلپرز پرانے پراجیکٹس مکمل نہیں کر سکتے تھے۔ حتمی نتیجہ یہ نکلا کہ ڈویلپرز کو تعمیرات روکنی پڑیں، پوری پراپرٹی مارکیٹ میں اعتماد ختم ہو گیا، اور سب ہار گئے۔

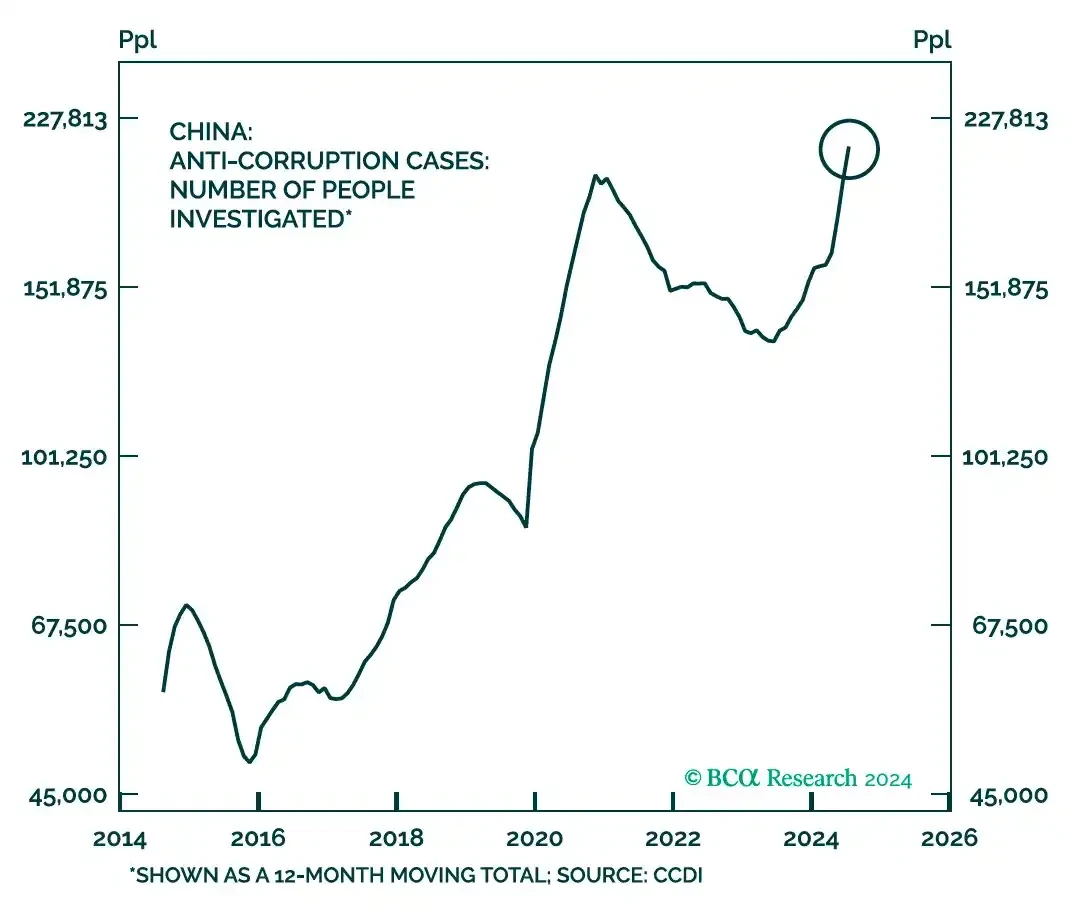

بحران کے ابتدائی مراحل میں چینی حکومت کا ردعمل بینکوں اور مقامی حکومتوں کو ہدایت دینا تھا کہ وہ رئیل اسٹیٹ ڈویلپرز کو قرضہ دیں تاکہ یونٹس کی ترسیل مکمل ہو سکے۔ تاہم، یہاں ایک بہت بڑا ایجنسی کا مسئلہ ہے۔ اگرچہ مرکزی حکومت کاغذ پر انتہائی طاقتور ہے، لیکن وہ پارٹی کے ارکان پر انحصار کرتی ہے کہ وہ اپنی ہدایات پر عمل درآمد کے لیے پیشہ ورانہ خطرات مول لے لیں۔

تصور کریں کہ آپ مقامی حکومت کے سربراہ ہیں۔ اگر آپ معاشی نمو پیدا کر سکتے ہیں تو آپ کو ترقی دی جائے گی، لیکن اگر آپ کا پیسہ ضائع ہو جائے گا، تو مرکزی اینٹی کرپشن کمیٹی آپ کی تحقیقات کرے گی۔ بدعنوانی کے لیے پارٹی ڈسپلن قید یا موت کا باعث بن سکتا ہے، اور تحقیقات اکثر اچانک اور حقیقت کے کئی سال بعد ہوتی ہیں۔ اس لیے خطرہ مول لینے کا کوئی فائدہ نہیں ہے، اور اگر مرکزی حکومت آپ کو قرض لینے کو کہے تو بھی آپ اس پر بیٹھنے کا انتخاب کر سکتے ہیں۔

بیجنگ مزید ریئل اسٹیٹ ڈویلپرز کو کریڈٹ حاصل کرنے کی اجازت دیتے ہوئے زیادہ کوٹے جاری کرتا رہتا ہے، لیکن یہ کریڈٹ مؤثر طریقے سے مختص نہیں کیے جا رہے ہیں۔ ایک اور آپشن حکومت کے لیے ہے - مرکزی اور مقامی دونوں - تعمیرات میں براہ راست حصہ لے اور مارکیٹ کا اعتماد بحال کرنے کے لیے لاکھوں نامکمل یونٹس کو مکمل کرے۔ تاہم، انہوں نے ابھی تک ایسی کارروائی نہیں کی ہے، اور میرے خیال میں ایسا اس لیے ہو سکتا ہے کہ اتنا بڑا منصوبہ اوپر سے نیچے کی مرکزی حکومت کے لیے بہت پیچیدہ ہے، خاص طور پر لاکھوں مربع فٹ عمارتوں کے ساتھ جنہیں مکمل کرنے کی ضرورت ہے۔

بیجنگ مزید ریئل اسٹیٹ ڈویلپرز کو کریڈٹ حاصل کرنے کی اجازت دیتے ہوئے زیادہ کوٹے جاری کرتا رہتا ہے، لیکن یہ کریڈٹ مؤثر طریقے سے مختص نہیں کیے جا رہے ہیں۔ ایک اور آپشن حکومت کے لیے ہے - مرکزی اور مقامی دونوں - تعمیرات میں براہ راست حصہ لے اور مارکیٹ کا اعتماد بحال کرنے کے لیے لاکھوں نامکمل یونٹس کو مکمل کرے۔ تاہم، انہوں نے ابھی تک ایسی کارروائی نہیں کی ہے، اور میرے خیال میں ایسا اس لیے ہو سکتا ہے کہ اتنا بڑا منصوبہ اوپر سے نیچے کی مرکزی حکومت کے لیے بہت پیچیدہ ہے، خاص طور پر لاکھوں مربع فٹ عمارتوں کے ساتھ جنہیں مکمل کرنے کی ضرورت ہے۔

مزید برآں، اگر حکومت تعمیراتی شعبے میں داخل ہوتی ہے، تو ناراض شہری ناکام رئیل اسٹیٹ ڈویلپرز کے بجائے حکومت کو مورد الزام ٹھہرا سکتے ہیں اگر اس کے بنائے جانے والے یونٹ ابتدائی طور پر وعدے کے معیار کو پورا کرنے میں ناکام رہتے ہیں۔ یہ ہمیں موجودہ لمحے میں لاتا ہے۔ قیمتوں کو نیچے رکھنے اور اعتماد بحال کرنے کے لیے روایتی مانیٹری پالیسی کو استعمال کرنے میں کئی دہائیاں لگ سکتی ہیں۔

بیجنگ اتنا زیادہ انتظار کرنے کو تیار نہیں ہوگا، کیونکہ چینی معیشت تیزی سے سست ہورہی ہے۔ یہ مالیاتی "جادوگروں" کو طلب کرنے اور "کیمو تھراپی" شروع کرنے کا وقت ہے۔

آئیے کچھ افسردہ کرنے والے چارٹس پر نظر ڈالتے ہیں تاکہ یہ معلوم ہو سکے کہ رئیل اسٹیٹ کے بلبلے کے پھٹنے سے چینی معیشت کیسے متاثر ہو رہی ہے۔ چینی معیشت کے بارے میں ماہرین اقتصادیات کے مایوس کن خیالات کو سن کر آپ کو یہ تاثر مل سکتا ہے کہ بیجنگ پیچھے ہٹ رہا ہے، لیکن یہ معاملہ بہت دور ہے۔

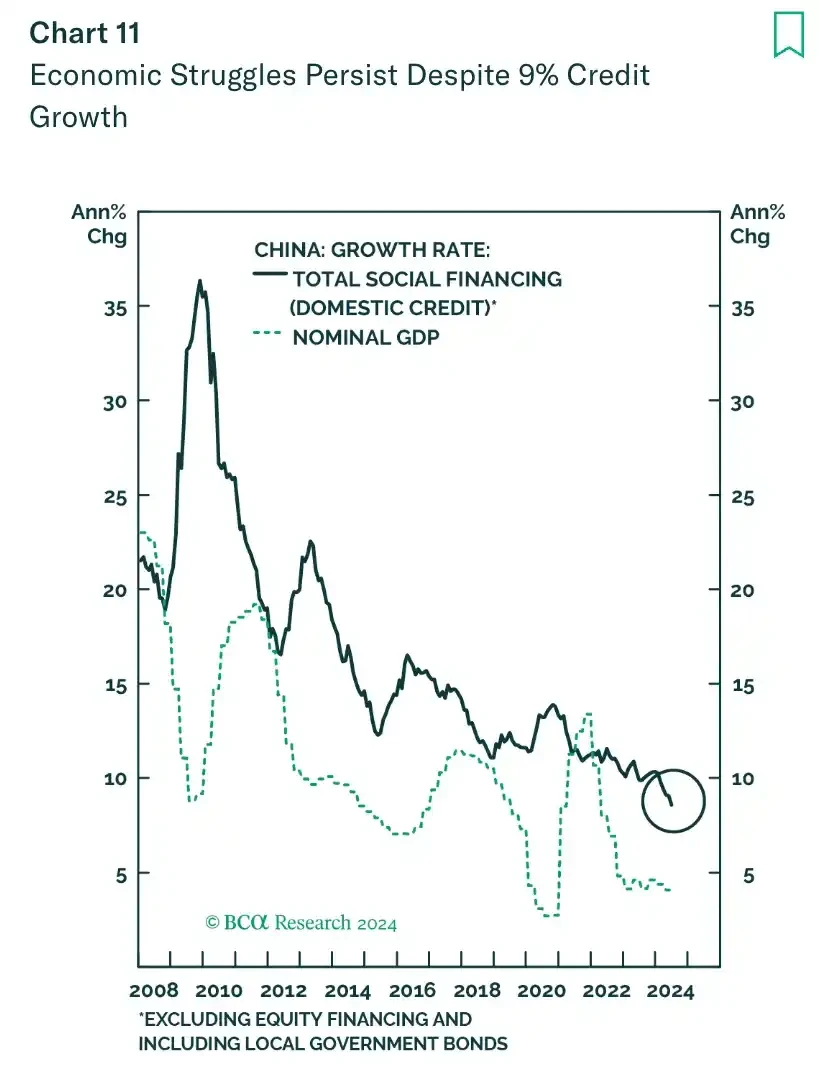

چینی حکومت نے بڑے پیمانے پر مالیاتی اور مالیاتی محرک نافذ کیا ہے، تاہم، معیشت میں بہت زیادہ زیادتیوں کی وجہ سے، یہ فنڈز صرف بنیادی باتوں کو چلانے کے لیے استعمال کیے جاتے ہیں۔ بائیں چارٹ قرض سے جی ڈی پی کے بڑھتے ہوئے تناسب کو ظاہر کرتا ہے، جس نے زومبی سرکاری اداروں کو چلتے رہنے کی اجازت دی ہے (دائیں چارٹ) اور بڑے پیمانے پر برطرفی سے بچنا ہے۔

تاہم، جب آپ نے انسانی تاریخ کے سب سے بڑے ہاؤسنگ بلبلے کو پنکچر کیا ہے، تو آپ کو افراط زر کو روکنے کے لیے مضبوط کیموتھراپی کی ضرورت ہے۔ تمام اقدامات رشتہ دار ہیں۔ ہاؤسنگ مارکیٹ کے خاتمے سے پیدا ہونے والے اقتصادی بلیک ہول کے سائز کے مقابلے میں، موجودہ محرک اقدامات مثبت کریڈٹ یا مالی اخراجات کے اثرات پیدا کرنے کے لیے کافی نہیں ہیں۔

بڑے پیمانے پر محرک کے باوجود، قرضوں کی مانگ تاریخی طور پر کم ہے۔ اس کی وجہ یہ ہے کہ حقیقی سود کی شرح بہت زیادہ رہتی ہے۔

چین کی وسیع رقم کی نمو ریکارڈ کی کم ترین سطح پر آ گئی ہے، جس کی وجہ سے برائے نام جی ڈی پی کی نمو میں تیزی سے کمی واقع ہوئی ہے۔

بیجنگ کو درپیش اصل مسئلہ بے روزگار نوجوانوں کی ایک بڑی تعداد ہے کیونکہ اضافی صلاحیت کے افراط زر کی وجہ سے معاشی سرگرمیاں سکڑ رہی ہیں۔ چین نے گزشتہ سال جون میں شہری نوجوانوں کی بے روزگاری سے متعلق اعداد و شمار شائع کرنا بند کر دیا تھا کیونکہ اس کی شرح زیادہ تھی۔

نوجوان، تعلیم یافتہ، بے روزگار اور بے گھر مردوں کی ایک بڑی تعداد، جو مخالف جنس کی کشش سے محروم ہیں، عدم اطمینان کا شکار ہیں اور عوامی بغاوت کا ممکنہ عنصر بن سکتے ہیں۔ ہو سکتا ہے کہ سی آئی اے اس صورتحال کو قریب سے دیکھ رہی ہو، چین میں رنگین انقلاب کو ہوا دینے کی امید میں۔ یہ نئے فارغ التحصیل نوجوان موجودہ نظام سے غیر مطمئن ہو سکتے ہیں کیونکہ انہیں خوشحالی کے وہ مواقع فراہم نہیں کیے گئے جن کا ان سے وعدہ کیا گیا تھا۔

اگر چین امریکہ یا یوروپی یونین ہوتا تو وہ ان نوجوانوں کو غیر ملکی جنگوں کے ذریعے ہٹا سکتا ہے۔ تاہم، چین روایتی طور پر بڑے پیمانے پر غیر ملکی فوجی مہم جوئی کا خواہاں نہیں ہے۔ لہذا، چین کو مقداری نرمی (QE) کے ذریعے معاشی سرگرمیوں کو بحال کرنے اور عام کالج کے فارغ التحصیل افراد کو روزگار کے مواقع فراہم کرنے کے لیے وسیع رقم کی فراہمی میں اضافہ کرنے کی ضرورت ہے۔

Beijing is well aware of this. Starting this summer, it instructed the Peoples Bank of China (PBOC) to update its tools to conduct open market operations in the government bond market. The PBOC is gradually including the secondary market trading of Chinese government bonds in its tool library. In recent years, the market has paid more and more attention to this, and we have been enriching and improving the methods of base money injection. In the past period of time, the method of foreign exchange deposits was to passively inject base money. Since 2014, the amount of foreign exchange deposits has declined, and we have actively injected base money through tools such as open market operations and medium-term lending facilities.

یہ بات قابل غور ہے کہ مانیٹری پالیسی ٹول کٹ میں چینی سرکاری بانڈز کی خرید و فروخت کا مطلب مقداری نرمی کو نافذ کرنا نہیں ہے، بلکہ یہ بیس منی انجیکشن کے لیے ایک چینل اور لیکویڈیٹی مینجمنٹ کے لیے ایک ٹول کے طور پر کام کرتا ہے۔ چینی حکومتی بانڈز کی خرید و فروخت دوسرے ٹولز کے ساتھ مل کر ایک مناسب لیکویڈیٹی ماحول پیدا کرے گی۔

آج، مقداری نرمی (QE) ایک حساس اصطلاح بن چکی ہے کیونکہ لوگ جانتے ہیں کہ یہ افراط زر کو متحرک کر سکتا ہے۔ تاہم، اس سال اگست کے بعد سے، پیپلز بینک آف چائنا نے مقامی حکومتی بانڈز کی اپنی ہولڈنگز کو RMB 1.5 ٹریلین سے بڑھا کر RMB 4.6 ٹریلین کر دیا ہے، 2007 کے بعد پہلی بار جب اس نے سرکاری قرضہ خرید کر رقم کا انجیکشن لگایا ہے۔

افراط زر سے بچنے کے لیے مالیاتی پالیسی کافی محرک ہونے کے لیے، مقامی اور مرکزی حکومت کے بانڈز کا بڑے پیمانے پر اجراء ضروری ہے۔ اگرچہ چینی بانڈ کی پیداوار تاریخی طور پر کم سطح پر ہے، لیکن وہ اب بھی مادہ میں بہت تنگ ہیں۔ پیسے کی قیمت صفر کے قریب ہونے کی ضرورت ہے، اور سپلائی میں نمایاں اضافہ ہونا چاہیے، جو پیپلز بینک آف چائنا کی جانب سے مقداری نرمی کے ذریعے ہی حاصل کیا جا سکتا ہے۔

Fed، ECB، اور Bank of Japan سبھی نے اپنی مقداری نرمی کے ابتدائی مراحل میں چھوٹے پیمانے پر سرکاری بانڈ کی خریداری کے ساتھ آغاز کیا، لیکن آخر کار بہت زیادہ رقم چھاپ کر افراط زر کے جال سے باہر نکل آئے۔ چین اور پیپلز بینک بھی اسی راستے پر چلیں گے۔ اگرچہ ابتدائی مداخلت چھوٹی ہوگی، پیپلز بینک آخرکار چینی معیشت کا سائز تبدیل کرنے کے لیے دسیوں کھربوں RMB پرنٹ کرے گا – یہ بیجنگ کا ارادہ ہے!

چین مقداری نرمی شروع کرنے والا ہے، لیکن یہ صرف آدھا حل ہے۔ بینکوں کو جی ڈی پی کی اعلیٰ شرح نمو کو بڑھانے کے لیے قرض دینا دوبارہ شروع کرنے کی بھی ضرورت ہے۔

سرکاری ادارے (SOE) بینکوں کے اعلیٰ مینیجرز کے ترغیبی ڈھانچے کی طرف واپس جائیں، وہ بڑی تعداد میں نئے قرضے جاری کرنے سے گریزاں ہیں کیونکہ کچھ قرضے نادہندہ ہو سکتے ہیں اور چند سالوں میں ان پر بدعنوانی کی تحقیقات ہو سکتی ہیں، اور انہیں ضرورت ہے۔ یہ جاننے کے لیے کہ بیجنگ ان کی پشت پر ہے۔

پیپلز بینک آف چائنا (PBOC) نے حال ہی میں بینک کریڈٹ کی ترقی کی حوصلہ افزائی کے لیے مانیٹری پالیسی اقدامات کا ایک سلسلہ جاری کیا ہے، چینی حکومت نے اعلان کیا ہے کہ وہ قرضے لے گی اور براہ راست بینکاری نظام میں سرمایہ داخل کرے گی۔ جبکہ سرکاری بینک بنیادی طور پر بائیں ہاتھ سے دائیں ہاتھ میں رقوم منتقل کر رہے ہیں، یہ ایک اشارہ زیادہ ہے۔ اس اقدام کے ذریعے، بیجنگ بینکوں کے ایگزیکٹوز کو دکھا رہا ہے کہ قرضوں میں اضافے سے ذاتی خطرات لاحق نہیں ہوں گے۔

ایک اور علامت کہ بیجنگ بدعنوانی کے خلاف اپنے کریک ڈاؤن میں نرمی کے لیے تیار ہے، تین امتیازی پالیسی کا دوبارہ ابھرنا ہے۔ ایک حالیہ پارٹی دستاویز میں، پولیٹ بیورو نے پارٹی کے اراکین کو بتایا کہ وہ معیشت کو بہتر بنانے کے لیے نچلے درجے کے اہلکاروں کے ناقص فیصلوں کو معاف کر دے گا۔ خطرات کے لیے اعلیٰ رہنماؤں کی ذاتی ذمہ داری کو کم کر کے، حکام قرض دینا شروع کر سکتے ہیں اور معیشت کو بحال کرنے کے لیے درکار کریڈٹ فراہم کر سکتے ہیں۔

چین کے بینکنگ سیکٹر کے لیے مالیاتی اشارے، خاص طور پر غیر فعال قرضوں (NPLs) کے اعداد و شمار، کسی حد تک مسخ شدہ دکھائی دیتے ہیں۔ بینک فار انٹرنیشنل سیٹلمنٹس (BIS) کے مطابق، اوسطاً، رئیل اسٹیٹ بحران کے بعد بینکنگ سسٹم کا NPL تناسب تقریباً 22% تک پہنچ گیا۔ دوسری طرف چینی بینک صرف 2% کے NPL کی اطلاع دیتے ہیں۔ کیا چینی بینک واقعی اتنے خاص ہیں؟

میرے خیال میں نہیں۔ یہی وجہ ہے کہ چین میں بینک عام طور پر صرف ان منصوبوں کو قرض دینے کے لیے تیار ہوتے ہیں جن کی براہ راست حکومت کی طرف سے مدد کی جاتی ہے۔ ایک کرپٹو استعارہ استعمال کرنے کے لیے، ایک ایسے بینک کا تصور کریں جس کا قرضہ بنیادی طور پر FTX، تھری ایرو کیپیٹل، بلاک فائی، جینیسس اور وایجر جیسی کمپنیوں کو دیا جاتا ہے۔ کیا آپ اس پر یقین کریں گے اگر یہ بینک سب سے کم نان پرفارمنگ لون ریشو کی اطلاع دے؟ لہذا، بینکنگ سیکٹر کو بحال کرنے کے لیے، بیجنگ کو بینکوں کی بیلنس شیٹ کو ایکویٹی انجیکشن کے ذریعے ٹھیک کرنے کی ضرورت ہے۔

ایک اور پالیسی جو تجویز کرتی ہے کہ بیجنگ کریڈٹ کو آسان بنانے کے لیے تیار ہے، وہ ہے بینکرز کے لیے کل معاوضے کی حد، حالیہ حکومتی ضوابط کے ساتھ، میرے خیال میں، مالیاتی خدمات کے کسی بھی کارکن کے لیے کل معاوضہ $420,000 تک محدود ہے، چاہے وہ سرکاری ملکیت کے لیے کام کرتے ہوں یا نجی۔ بینک جب امریکہ نے اپنے بینکنگ سیکٹر کو بیل آؤٹ کیا تو ایسی کوئی حد مقرر نہیں کی گئی تھی۔ جے پی مورگن چیس کے سی ای او جیمی ڈیمن نے 2009 میں بینک کو بچانے کے بعد بھی $17.6 ملین کمائے۔

بیجنگ جانتا ہے کہ کریڈٹ کی توسیع بینکاری نظام کے لیے انتہائی منافع بخش ہے، خاص طور پر جب حکومت تمام قرضوں کی حمایت کرتی ہے۔ ساتھ ہی وہ یہ بھی جانتے ہیں کہ دولت کم نہیں ہوگی، جس سے عام لوگوں میں غصہ پھیل سکتا ہے۔ آخری چیز جو بیجنگ چاہتا ہے وہ شنگھائی میں نانجنگ روڈ پر ہونے والی وال سٹریٹ پر قبضہ کرنے کی طرح ایک کھانے کی بھرپور تحریک ہے، جو بیجنگ کی مشترکہ خوشحالی کی پالیسی کے مطابق بھی ہے۔

بیجنگ مارکیٹ کو اشارہ دے رہا ہے کہ وہ مانیٹری کیموتھراپی لگا رہا ہے اور آپ کو صرف سننا ہے۔ بہت سے تجزیہ کاروں کا ایک ضمنی اثر ڈالر کے مقابلے یوآن کی قدر میں کمی ہے۔

رسل نیپیئر نے ایک بہترین مضمون لکھا ہے جس میں یہ دلیل دی گئی ہے کہ چین اس مانیٹری "کیموتھراپی" کے لیے تیار ہے جس کا میں نے پچھلے حصے میں بیان کیا تھا، اور یہ کہ بیجنگ رقم کی فراہمی میں تیزی سے اضافے کی وجہ سے رینمنبی کی قدر میں کمی کو برداشت کرے گا۔ مجھے یقین نہیں ہے کہ بیجنگ رینمنبی کی بڑی قدر میں کمی کی اجازت دے گا، جو سرمائے کے اخراج کو متحرک کر سکتا ہے۔ تاہم، مجھے نہیں لگتا کہ رینمنبی ڈالر کے مقابلے میں نمایاں طور پر گرے گی، اس لیے اس پیشین گوئی کی جانچ نہیں کی جائے گی۔

جیسا کہ ہم سب جانتے ہیں، چین دنیا کی پیداواری ورکشاپ ہے، لہٰذا چین کا تجارتی سرپلس مسلسل بلندیوں کو چھو رہا ہے۔ تاہم، اعداد و شمار کے گہرے تجزیے سے پتہ چلتا ہے کہ چین کے تجارتی سرپلس (برآمدات مائنس درآمدات) میں اضافے کی وجہ برآمدات میں اضافہ نہیں ہے، بلکہ اس کی معیشت کے درآمدی انحصار میں کمی ہے، اور چین RMB میں مزید درآمدات کے لیے ادائیگی کر سکتا ہے۔

میرے مفروضوں کو واضح کرنے کے لیے، آئیے فرض کریں کہ چین کی برآمدات کل $100 ماہانہ اور درآمدات کل $50 ہیں، جو کہ $50 کے تجارتی سرپلس کا ترجمہ کرتی ہے۔ اب، اس کی برآمدی معیشت کم درآمد پر منحصر ہے- مثال کے طور پر، چین کو کاریں بنانے کے لیے بیرون ملک سے پرزے درآمد کرنے کی ضرورت پڑتی تھی، لیکن اب زیادہ تر پرزے مقامی طور پر بنائے جاتے ہیں۔ یہ تجارتی سرپلس کو بڑھنے کی اجازت دیتا ہے، یہاں تک کہ اگر برآمد شدہ سامان کے حجم میں اضافہ نہ ہوا ہو۔

اوپر والا چارٹ ظاہر کرتا ہے کہ چین کس طرح کم سامان درآمد کرتے ہوئے زیادہ تعمیراتی مشینری اور کاریں برآمد کر رہا ہے۔

چین کے پاس اہم شے توانائی کی کمی ہے، پھر بھی وہ اس وقت ڈالر کے بجائے یوآن کا استعمال کرتے ہوئے سعودی عرب اور روس جیسے ممالک سے سامان خریدنے کے قابل ہے۔

چین تجارتی شرائط پر غلبہ حاصل کرنے کے قابل نہیں تھا جب تک کہ مغرب نے روس کے ڈالر اور یورو کے ذخائر کو منجمد کر دیا اور فروری 2022 میں یوکرائنی جنگ شروع ہونے کے بعد پابندیاں عائد کر دیں۔ لیکن اب روس کے پاس چین کی درخواست پر RMB میں ادائیگی کرنے اور چین کو توانائی کی فراہمی کے علاوہ کوئی چارہ نہیں ہے۔ ایک رعایت پر.

جیسا کہ چین ترقی کو بڑھانے کے لیے یوآن کی اپنی مقامی سپلائی میں اضافہ کرے گا، افراط زر بڑھے گا۔ تاہم، چونکہ چین اپنے سامان کا زیادہ حصہ مقامی طور پر پیدا کرتا ہے اور اپنی توانائی کا ایک بڑا حصہ یوآن میں ادا کرتا ہے، اس لیے بڑھتی ہوئی افراط زر ڈالر کے مقابلے یوآن کو اتنا کمزور نہیں کرے گی جتنا اس نے ماضی میں کیا تھا۔

RMB کی قدر میں نمایاں کمی نہ ہونے کی آخری وجہ یہ ہے کہ، چین کے ریفلیشن اقدامات کے ساتھ ہم آہنگی میں، امریکہ انتخابی نتائج سے قطع نظر کمزور ڈالر کی صنعتی پالیسی پر عمل کرے گا۔ اگرچہ ٹرمپ اور ہیرس اپنے اختلافات پر زور دینے کی کوشش کرتے ہیں، جوہر میں، وہ دونوں پیسے چھاپ کر اور امریکی صنعتی شعبوں میں فنڈز لگا کر معیشت کو متحرک کریں گے۔

چاہے ٹرمپ یا ہیرس جیتیں، امریکہ اگلے چند سالوں میں کھربوں ڈالر کی فیاٹ کرنسی کی سپلائی کو مارکیٹ میں داخل کرے گا، جو بلاشبہ امریکی ڈالر کی ساختی قدر میں کمی کا باعث بنے گا۔

چین کے لیے، افراط زر کی پالیسی کو لاگو کرنے کے منفی مالی اثرات براہ راست ظاہر نہیں ہوسکتے ہیں۔ تمام نشانیاں بتاتی ہیں کہ بیجنگ بڑی مقدار میں RMB پرنٹ کرنے کے لیے تیار ہے۔ تاہم، کریڈٹ تخلیق میں اضافے کے پس منظر میں، عام لوگ حقیقی معیشت میں نمایاں مضبوطی نہیں دیکھ سکتے ہیں۔ ان لوگوں کے لیے، شاید بٹ کوائن ایک تریاق بن جائے گا۔

چینی عوام اپنی موافقت اور اختراعی جذبے کے لیے جانے جاتے ہیں، اور وہ اپنے ہاتھ میں RMB کو اثاثوں کی قیمتوں کی افراط زر میں گرنے نہیں دیں گے۔ Bitcoin درمیانی اور اعلی آمدنی والے ساحلی شہروں کے رہائشیوں کے لیے ناواقف نہیں ہے، اور اگرچہ تبادلے پر عوامی Bitcoin/RMB تجارتی جوڑے پیش کرنے سے منع کیا گیا ہے، لیکن Bitcoin اور cryptocurrency مارکیٹ اب بھی چین میں فروغ پزیر ہے۔

فی الحال، چین کی کریپٹو کرنسی مارکیٹ ایک بار پھر پیر ٹو پیر (P2P) ٹرانزیکشنز کے ماڈل پر واپس آ گئی ہے۔ تین بڑے چینی تبادلے (OKCoin، Huobi اور BTC China) کے ابتدائی دنوں میں، صارفین کو اکثر پیچیدہ طریقوں سے اکاؤنٹس کے تبادلے کے لیے RMB منتقل کرنا پڑتا تھا۔ آج، چین میں ایک بار پھر ایک فعال P2P مارکیٹ ہونے کی افواہ ہے، اور بڑے ایشیائی اسپاٹ ایکسچینجز جیسے Binance، OKX اور Bybit کی سرزمین چین میں بڑی موجودگی ہے۔ تبادلہمقامی تاجروں کو کرپٹو کرنسی کے لین دین میں ایک دوسرے کی مدد کرنے کے لیے P2P معلوماتی بورڈز ہیں۔ مختصراً، انتہائی حوصلہ افزا چینی نسبتاً آسانی سے کرپٹو کرنسی کے لیے RMB کا تبادلہ کر سکتے ہیں۔

Bitcoin/RMB تجارتی جوڑے کو بند کرنے کی بیجنگ کی وجہ بٹ کوائن کو کرنسی کی قدر میں کمی کے لیے ایک انتباہ بننے سے بچانا ہو سکتا ہے، اس طرح سرمایہ کاروں کو قیمت کو ذخیرہ کرنے کے لیے اسٹاک یا رئیل اسٹیٹ کی بجائے بٹ کوائن کا انتخاب کرنے پر اکسایا جا سکتا ہے۔ اگرچہ چینی حکومت بٹ کوائن پر مکمل پابندی نہیں لگا سکتی، اور کرپٹو کرنسیوں کا انعقاد چین میں مکمل طور پر ممنوع نہیں ہے، بیجنگ بٹ کوائن کو کم اہم رکھنے کو ترجیح دیتا ہے۔ اس لیے، میں اعداد و شمار کے ذریعے Bitcoin ایکو سسٹم میں RMB کے بہاؤ کو براہ راست ٹریک نہیں کر سکتا، اور واحد اشارہ مارکیٹ کی نقل و حرکت سے فیڈ بیک ہو سکتا ہے۔

ہانگ کانگ میں درج Bitcoin ETFs میں بھی اہم آمد کا امکان نہیں ہے۔ شنگھائی-ہانگ کانگ اسٹاک کنیکٹ کے ذریعے ہانگ کانگ کی مارکیٹ میں آنے والے فنڈز کو گھریلو اسٹاک یا رئیل اسٹیٹ کی خریداری کے لیے استعمال نہیں کیا جائے گا، یہی وجہ ہے کہ مین لینڈ چین کو ہانگ کانگ بٹ کوائن ETFs خریدنے سے منع کیا گیا ہے۔ اس لیے، یہاں تک کہ اگر یہ ETF جاری کرنے والی کمپنیاں ہانگ کانگ کے سب وے اسٹیشنوں میں مہنگے اشتہارات لگائیں، تو وہ مین لینڈ کے سرمایہ کاروں کو بِٹ کوائن میں آسانی سے ظاہر نہیں کر پائیں گی۔

اگرچہ میرے پاس Bitcoin میں براہ راست RMB کی آمد کو ٹریک کرنے یا Bitcoin/RMB قیمت کی پائپ لائن کو دیکھنے کے لیے کوئی ٹول نہیں ہے، لیکن مجھے یقین ہے کہ مرکزی بینک بیلنس شیٹ کی توسیع کے پس منظر میں اسٹاک اور رئیل اسٹیٹ عام طور پر کم کارکردگی کا مظاہرہ کرتے ہیں۔

مندرجہ بالا چارٹ Bitcoin (سفید)، سونا (پیلا)، SP 500 (سبز) اور کیس-شیلر یو ایس ہاؤس پرائس انڈیکس (میجنٹا) کی کارکردگی دکھاتا ہے جو کہ فیڈرل ریزرو بیلنس شیٹ کے حوالے سے ہے، ان کی ابتدائی اقدار کے ساتھ اثاثے 100 پر مقرر ہیں۔ دیگر خطرے والے اثاثوں کی نسبت بٹ کوائنز کی کارکردگی اتنی مضبوط ہے کہ دیگر اثاثوں کی واپسی کے منحنی خطوط چارٹ کے دائیں جانب الگ الگ ہیں۔

جیسا کہ میں نے پہلے کہا، یہ میرا پسندیدہ چارٹ ہے۔ Bitcoin کی طرح کرنسی کی تنزلی سے بچانے کے لیے کوئی دوسرا بڑا رسک اثاثہ طبقہ اتنا موثر نہیں ہے۔ سرمایہ کاروں کو فطری طور پر اس کا احساس ہوتا ہے، اس لیے جب یہ سوچتے ہیں کہ آپ کی بچت کی قوت خرید کو کیسے بچایا جائے، Bitcoin آپ کو قسمت کی طرح گھور رہا ہوگا، اور Kwisatz Haderach کی طرح اسے نظر انداز کرنا ناممکن ہوگا۔

ان لوگوں کے لیے جو سوچتے ہیں کہ مارکیٹ تیزی سے مستقبل کا پتہ لگائے گی اور بٹ کوائن کو تیزی سے اوپر لے جائے گی، مجھے آپ کو مایوس کرنا چاہیے۔ پیپلز بینک آف چائنا کی مقداری نرمی (QE) پالیسی اور قرضوں کی نمو کو دوبارہ تیز کرنے میں وقت لگے گا۔ کیموتھراپی سے بھی مریض کو کھانے میں وقت لگتا ہے۔ ابتدائی مرحلے میں، چینی بچت کرنے والے زیادہ فروخت ہونے والے گھریلو اسٹاک اور گہری رعایت والے اپارٹمنٹس خرید رہے ہیں جیسا کہ میری توقع تھی۔ ہو سکتا ہے کہ یہ پالیسی ابھی واضح نہ ہو، لیکن اسے وقت دیں، اور اس کے اثرات آخرکار نہ ہونے کے برابر ہو جائیں گے۔

محرک کے پیمانے اور شدت کے بارے میں معاشی ماہرین کی موجودہ مایوسی سرمایہ کاروں کو خریداری کا بہترین موقع فراہم کرتی ہے۔ جب ساحل پر رہنے والے امیر سرمایہ کار کسی بھی قیمت پر بٹ کوائن خریدنے کا فیصلہ کرتے ہیں، تو قیمتوں میں اضافہ اگست 2015 کی یاد تازہ کر دے گا، جب پیپلز بینک آف چائنا نے اچانک RMB کی قدر میں کمی کی، اور بٹ کوائن کی قیمت US$135 سے بڑھ کر US$600 تک پہنچ گئی۔ تین ماہ، تقریبا 5 گنا اضافہ.

(اس مضمون میں بیان کردہ خیالات مصنف کے ذاتی خیالات ہیں اور انہیں سرمایہ کاری کے فیصلوں کی بنیاد کے طور پر استعمال نہیں کیا جانا چاہئے اور نہ ہی انہیں سرمایہ کاری کے مشورے یا رائے کے طور پر شمار کیا جانا چاہئے۔)

یہ مضمون انٹرنیٹ سے لیا گیا ہے: آرتھر ہیز کا نیا مضمون: بٹ کوائن پر آو، بہت بڑی لیکویڈیٹی آنے والی ہے۔

متعلقہ: فریکٹل بٹ کوائن: بی ٹی سی مقامی توسیعی حل، بی ٹی سی ماحولیات کی آگ کو دوبارہ جلانا

اصل مصنف: ڈینیئل لی، CoinVoice جیسا کہ بٹ کوائن نیٹ ورک مسلسل ترقی کرتا جا رہا ہے، اس کی توسیع پذیری کمیونٹی میں ہمیشہ سے تشویش کا موضوع رہی ہے۔ سیگریگیٹڈ وٹنیس سے لے کر بٹ کوائن کیش تک، لائٹننگ نیٹ ورک جیسے دوسرے درجے کے حل تک، بٹ کوائنز کی توسیع کا راستہ تلاش اور چیلنجوں سے بھرا ہوا ہے۔ ان بہت سے توسیعی حلوں میں سے، Fractal Bitcoin اپنی منفرد اختراع اور مین نیٹ کے حالیہ آغاز کے ساتھ تیزی سے مقبول ہو گیا ہے، جو اس وقت سب سے مشہور بٹ کوائن توسیعی حل بن گیا ہے۔ ایک مقامی بٹ کوائن توسیعی حل کے طور پر، فریکٹل بٹ کوائن تکراری ورچوئلائزیشن حاصل کرنے کے لیے بٹ کوائن کور کوڈ کا استعمال کرتا ہے، جو نہ صرف موجودہ Bitcoin ایکو سسٹم کے ساتھ مکمل مطابقت رکھتا ہے، بلکہ لامحدود اسکیل ایبلٹی بھی حاصل کرتا ہے۔ یہ پیش رفت ٹیکنالوجی بٹ کوائن کو دنیا کے سب سے محفوظ اور قابل اعتماد بلاکچین پر لامحدود تہوں میں پھیلنے کے قابل بناتی ہے، جبکہ…