Stablecoin مقابلہ: کیا USD Tethers USDT کی بالادستی کو چیلنج کر سکتا ہے؟

ایتھینا اور اس کے پرچم بردار USDe stablecoin کی تیز رفتار ترقی حالیہ دنوں میں DeFi فیلڈ میں سب سے زیادہ توجہ دلانے والے واقعات میں سے ایک ہے۔ اسی وقت، BlackRock کے ساتھ اس کے تعاون اور مختلف اثرات کی وجہ سے، صرف چند مہینوں میں USDe کا TVL 3 بلین امریکی ڈالر سے تجاوز کر گیا ہے، ایسی شرح نمو جو کہ stablecoins کی تاریخ میں شاذ و نادر ہی دیکھنے کو ملتی ہے۔ ایتھینا نے ابتدائی طور پر ایک محفوظ اور قابل اعتماد اعلیٰ معیار کا سٹیبل کوائن بنانے پر توجہ مرکوز کی جو مارکیٹ کے شدید اتار چڑھاو کا سامنا کرنے کے بعد بھی مستحکم رہا۔ اب ایسا لگتا ہے کہ ایتھناس کا مقصد براہ راست کرپٹو مارکیٹ کے بڑے بھائی - ٹیتھر پر ہے۔ اور 160 بلین امریکی ڈالر سے زیادہ کے ٹیتھرز مارکیٹ شیئر کو بھی چیلنجز کا سامنا ہے۔

اس مضمون میں، مصنف Ethena鈥檚 بزنس ماڈل، USDe鈥檚 ریونیو میکانزم کا تجزیہ کرے گا، اور Ethena اور Tether کے فوائد اور نقصانات کا موازنہ کرے گا، اور پھر stablecoin مارکیٹ کے مستقبل کی ترقی کے رجحان اور Ethena جیسے stablecoins کی پوزیشن کو دریافت کرے گا۔ اور مستقبل کے مسابقتی زمین کی تزئین میں ٹیتھر۔

ٹیتھرز کی بالادستی کو چیلنج کرنے کے لیے ممکنہ اسٹاک

یہ سب ایتھناس کی حکمت عملی سے شروع ہوتا ہے۔ ایک خالص DeFi مقامی stablecoin پروجیکٹ سے، Ethena کو امید ہے کہ وہ اعلیٰ قیمت کی تجویز اور بہتر تقسیمی چینلز کے ساتھ ایک جامع stablecoin کے مدمقابل میں تبدیل ہوجائے گی۔ USTb کے آغاز کے حالیہ اعلان، BlackRock جیسے روایتی مالیاتی اداروں کے ساتھ تعاون، اور عالمی شرح سود میں کمی کے رجحان نے ایتھینا کے لیے ایک سازگار بیرونی ماحول فراہم کیا ہے۔ ایسا لگتا ہے کہ ایتھینا کے پاس کرپٹو کرنسی فیلڈ میں غالب اسٹیبل کوائن میں USDe بنانے کا موقع ہے۔ تاہم، چیلنجز اب بھی بہت بڑے ہیں۔ کیا ایتھینا کامیاب ہو سکتی ہے؟ نتیجہ بہت سے عوامل پر منحصر ہے۔

موجودہ مارکیٹ کے ماحول کو دیکھتے ہوئے، meme سکے رائج ہیں اور قیاس آرائیاں غالب ہو گئی ہیں… سرمایہ کار منصوبے کی طویل مدتی قدر اور بنیادی باتوں سے قطع نظر، قلیل مدتی فوائد حاصل کرنے کے خواہشمند ہیں۔ اس رجحان کو بعض لوگ مالیاتی عصبیت کہتے ہیں، یعنی صرف بیانیے کی پیروی، بنیادی باتوں سے لاتعلقی، یا یہاں تک کہ حقارت۔ اگرچہ اس حکمت عملی نے ماضی کی بیئر مارکیٹ میں کچھ سرمایہ کاروں کو خاطر خواہ یا اس سے بھی زیادہ منافع دیا ہے، لیکن اس کی پائیداری قابل اعتراض ہے۔

تاہم، مارکیٹ کے بنیادی قوانین اب بھی موجود ہیں: کامیاب قیاس آرائی پر مبنی رویہ اکثر حقیقت میں کم از کم ایک خاص بنیاد پر ہوتا ہے۔ میم سکوں کی خوشحالی بنیادی طور پر مارکیٹ میں خوردہ سرمایہ کاروں کے غلبہ والے رویے کی وجہ سے ہے۔ اس قسم کا صارف اکثر اس بات کو نظر انداز کرتا ہے کہ طویل مدت میں، بہترین کارکردگی کا مظاہرہ کرنے والے انتہائی مائع اثاثوں سے ظاہر ہونے والی پیرابولک نمو اکثر ٹھوس بنیادی باتوں پر مبنی ہوتی ہے۔ صرف اس صورت میں جب بنیادی اصولوں کی حمایت کی جائے تو تمام شرکاء (بشمول خوردہ سرمایہ کار، ہیج فنڈز، ملکیتی تجارت اور طویل فنڈز) کے درمیان اتفاق رائے قائم کیا جا سکتا ہے۔

2023 کے اوائل میں $SOLs کی تیز رفتار ترقی ایک اچھی مثال ہے۔ اس وقت، اس کی نمو مسلسل ڈویلپر کی شرکت اور ماحولیاتی خوشحالی کی بنیاد پر تھی۔ اسی طرح کی مثالوں میں Axie Infinity اور Terra Luna شامل ہیں، جنہوں نے قلیل مدتی اضافے کا بھی تجربہ کیا، لیکن آخر کار اپنے مقامی مسائل سے پردہ اٹھایا۔

اگرچہ موجودہ مارکیٹ میں مالیاتی عصبیت مرکزی دھارے کا رجحان ہے، لیکن مضبوط پروڈکٹ مارکیٹ فٹ کے حامل پروجیکٹس میں اب بھی مارکیٹ کے اتفاق کو تبدیل کرنے کی صلاحیت موجود ہے۔

ایتھینا ایک ممکنہ کھلاڑی ہوسکتی ہے۔

اعلی پیداوار والے سٹیبل کوائن USDe اور $ENA ٹوکن کی سرمایہ کاری کے امکانات

مارکیٹ کے رجحانات کا تجزیہ کرنے کے بعد، آئیے ایک نظر ڈالیں کہ ایتھینا میں اتنی بڑی صلاحیت کیوں ہے۔ فی الحال، یہ دیکھا جا سکتا ہے کہ اس منصوبے کے پاس دو اہم قاتل ہتھیار ہیں: ویلیو پروپوزیشن اور ڈسٹری بیوشن چینلز۔

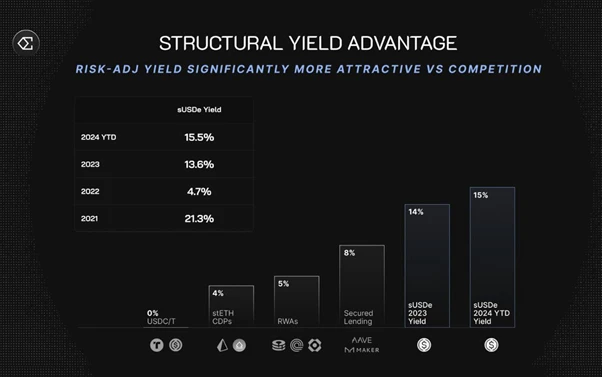

USDes کی قدر کی تجویز واضح ہے۔ صارفین $1 جمع کراتے ہیں اور کولیٹرلائزڈ ETH اور ETH شارٹ پوزیشنز کے درمیان ڈیلٹا نیوٹرل پوزیشن کی تقسیم حاصل کرتے ہیں، جس سے ایک ہی وقت میں پیداوار حاصل ہوتی ہے۔ فنڈنگ کی شرح کے عام ماحول میں، sUSDe تمام مستحکم کوائنز میں سب سے زیادہ پائیدار پیداوار (سالانہ 10-13%) پیش کرتا ہے۔ یہی مضبوط قدر کی تجویز ہے جس نے ایتھینا کو 7 مہینوں میں $3.7 بلین کی چوٹی کے TVL کے ساتھ تاریخ میں سب سے تیزی سے ترقی کرنے والے اسٹیبل کوائنز میں سے ایک بننے پر مجبور کیا ہے اور فنڈنگ کی شرح میں کمی کے بعد تقریباً $2.5 بلین پر مستحکم ہے۔ USDe پیداوار کے لحاظ سے دیگر DeFi مصنوعات سے نمایاں طور پر زیادہ ہے۔ تاہم، ٹیتھر اب بھی حاوی ہے، کلیدی بات یہ ہے کہ ٹیتھر کو چینلز تک زیادہ رسائی حاصل ہے اور اس کی انتہائی زیادہ لیکویڈیٹی ہے۔

آئیے تقسیم کے مسئلے پر بات کرتے ہیں۔ ڈسٹری بیوشن چینلز کسی بھی نئے سٹیبل کوائن کی کامیابی کے لیے اہم ہیں۔ USDT مارکیٹ پر غلبہ حاصل کرنے کے قابل ہے کیونکہ یہ تقریباً تمام مرکزی تبادلے میں ایک بینچ مارک کرنسی ہے۔ یہ ایک بہت بڑا مسابقتی فائدہ ہے جسے حاصل کرنے میں نئے سٹیبل کوائنز کو برسوں لگتے ہیں۔ تاہم، ایتھینا نے کامیابی سے USDe کو بڑے مرکزی تبادلے جیسے کہ Bybit کے ساتھ تعاون کے ذریعے مارکیٹ میں لایا، اور پلیٹ فارم میں خودکار آمدنی کے فنکشنز بنائے، صارفین کے لیے اسے استعمال کرنے کی حد کو کم کیا۔ فی الحال، دیگر وکندریقرت سٹیبل کوائنز کے لیے اس کی نقل تیار کرنا مشکل ہے۔

فی الحال، سنٹرلائزڈ ایکسچینجز میں تقریباً $38.6 بلین سٹیبل کوائنز ہیں، جو USDe کی موجودہ سپلائی کا 15 گنا ہے۔鈥檚 کو ریاضی کرنے دیں۔ اگر اس سٹیبل کوائن کا 20% USDe میں بدل جاتا ہے تو USDe کے لیے دستیاب مارکیٹ تقریباً 4 گنا بڑھ جائے گی۔ اگر تمام بڑے CEXs USDe کو مارجن اثاثہ کے طور پر استعمال کرتے ہیں، تو اس کا اثر خود واضح ہوگا۔

ایتھینا کا سامنا کرنے والے دو اہم اتپریرک ہیں: ایک سود کی شرح میں ساختی کمی، اور دوسرا USTb کا آغاز۔

جب سے Ethena کی بنیاد رکھی گئی تھی، sUSDes کی پیداوار کا پریمیم فیڈرل ریزرو فیڈرل فنڈز کی شرح سے 5-8% زیادہ ہے۔ اس ساختی فائدہ نے اربوں ڈالر کی سرمایہ کاری کو راغب کیا ہے۔ تاہم، Feds کی شرح سود میں کمی کی پالیسی USDes کی پیداوار پر اثر انداز ہو سکتی ہے۔ اگرچہ شرح سود میں کمی کا بذات خود ایتھناس ذریعہ آمدنی سے کوئی تعلق نہیں ہے، لیکن اس کا بالواسطہ اثر فنڈنگ کی شرح پر پڑ سکتا ہے۔

USDe کی سپلائی ٹریژری بانڈز کی نسبت پیداوار کے پھیلاؤ کے لیے بہت حساس ہے۔ تاریخی اعداد و شمار سے پتہ چلتا ہے کہ جب پیداوار کا پریمیم زیادہ ہوتا ہے، تو USDe کی مانگ بھی اسی حساب سے بڑھ جاتی ہے۔ اور اس کے برعکس۔ اس لیے، مستقبل میں پیداوار کے پریمیم کی واپسی ایک بار پھر USDe کی ترقی کو آگے بڑھا سکتی ہے۔

USTb کے اجراء کو گیم کے اصولوں کو تبدیل کرنے کا ایک اہم عنصر سمجھا جاتا ہے۔ USTb ایک stablecoin 100% ہے جسے BlackRock اور Securitizes tokenized fund BUIDL کی حمایت حاصل ہے۔ sUSDe ہولڈرز کو ٹریژری بانڈ ریٹرن فراہم کرنے کے لیے اسے USDe کے ساتھ ضم کیا جا سکتا ہے۔ یہ، ایک خاص حد تک، ایتھناس کی واپسی کے استحکام کے بارے میں مارکیٹوں کے شکوک کو ختم کرتا ہے۔

آخر میں، آئیے $ENA ٹوکن کے اقتصادی ماڈل کا تجزیہ کرتے ہیں۔ $ENA ٹوکن کو بہت سے VC سکوں کا ایک عام مسئلہ درپیش ہے: ابتدائی سرمایہ کاروں اور ٹیموں کی طرف سے ٹوکن کو کھولنے سے مارکیٹ میں فروخت کا دباؤ بڑھ جائے گا۔ اس کی اونچائی کے بعد سے، $ENA کی قیمت تقریباً 80% تک گر گئی ہے۔ تاہم، $ENA کی افراط زر کی شرح اگلے 6 ماہ میں نمایاں طور پر کم ہو جائے گی، جس سے فروخت کا دباؤ کم ہو سکتا ہے۔ اس وقت، $ENA کی قیمت نیچے سے نیچے آ گئی ہے اور دوبارہ بڑھ گئی ہے۔

stablecoins کا مستقبل کا مسابقتی منظر

ایتھینا اب USDe کو دسیوں یا اس سے بھی سینکڑوں بلین ڈالر تک پھیلانے کا اپنا طویل مدتی ہدف طے کرتی ہے۔ بین الاقوامی سرحد پار ادائیگیوں کے لیے stablecoins کی بڑھتی ہوئی مانگ کو دیکھتے ہوئے، ٹریلین ڈالر کی مارکیٹ کیپ مکمل طور پر ناممکن نہیں ہے۔ اگر ایتھینا اس مقصد کو حاصل کر سکتی ہے، تو $ENA ٹوکن کی قدر میں بھی نمایاں اضافہ ہو گا۔

تاہم، مجھے یقین ہے کہ یہ اب بھی چیلنجوں اور غیر یقینی صورتحال سے بھرا سفر ہے۔ آیا ایتھینا مستحکم کرنسی کے لیے ٹیتھر کے ساتھ مقابلہ کر سکتی ہے اس کی جانچ وقت کے ساتھ کرنا باقی ہے۔

یہ مضمون انٹرنیٹ سے لیا گیا ہے: Stablecoin مقابلہ: کیا USDe Tethers USDT کی بالادستی کو چیلنج کر سکتا ہے؟

متعلقہ: ہانگ کانگ میں آباد معروف Web3 پروجیکٹس کس طرح تعمیل کر رہے ہیں؟ | منکون قانون

ایشیا میں ایک مالیاتی مرکز کے طور پر، ہانگ کانگ کی ورچوئل کرنسی مارکیٹ دنیا بھر میں ریگولیشن میں ہمیشہ سب سے آگے رہی ہے۔ مثال کے طور پر، 1 جون 2023 کو نافذ کردہ نیا ورچوئل اثاثہ ٹریڈنگ پلیٹ فارم (VATP) لائسنسنگ سسٹم، حال ہی میں جاری کردہ ریگولیٹری مشاورتی دستاویز اسٹیبل کوائن کے اجراء پر، اور سینڈ باکس ایپلیکیشن کی فہرست میں ہانگ کانگ کی جانب سے ورچوئل کرنسی ریگولیشن میں اٹھائے گئے تمام اہم اقدامات کی فہرست ہے۔ ان اقدامات کا مقصد سرمایہ کاروں کے تحفظ اور مارکیٹ کی شفافیت کو بہتر بنا کر مارکیٹ کی مجموعی سالمیت اور استحکام کو بڑھانا ہے، جبکہ ہانگ کانگ میں کام کرنے والے کرپٹو پراجیکٹس کے لیے واضح ریگولیٹری رہنمائی بھی فراہم کرنا، عالمی سرمایہ کاروں اور کرپٹو کمپنیوں کی توجہ مبذول کرنا ہے۔ اٹارنی مانکیو سے اکثر مشاورت میں پوچھا جاتا ہے کہ ہانگ کانگ میں کون سے مشہور پروجیکٹس آباد ہوئے ہیں۔ لہذا، یہ مضمون مختصراً اہم کرپٹو پروجیکٹس کا جائزہ لیتا ہے جس کے تحت کام کر رہے ہیں…