کریڈٹ کارڈ نیٹ ورکس کے نقطہ نظر سے stablecoins کو دیکھنا: ممکنہ مواقع کیا ہیں؟

اصل مصنف: الانا

اصل ترجمہ: TechFlow

سٹیبل کوائنز کریڈٹ کارڈ کے بعد ادائیگیوں میں سب سے زیادہ تبدیلی لانے والے ارتقاء کی نمائندگی کرتے ہیں، جس سے رقم کی منتقلی کا طریقہ بدل جاتا ہے۔ کم سرحدی فیس، فوری طور پر تصفیہ، اور وسیع پیمانے پر مانگی جانے والی کرنسی تک عالمی رسائی کے ساتھ، stablecoins مالیاتی نظام کو بہتر بنانے کی طاقت رکھتے ہیں۔ وہ بھی ہو سکتے ہیں۔ ایک بہت منافع بخش کاروبار ان لوگوں کے لیے جو ڈالر جمع کرتے ہیں جو ڈیجیٹل اثاثوں کو واپس کرتے ہیں۔

فی الحال، دنیا میں stablecoins کی کل مقدار سے زیادہ ہے۔ $150 بلین . $1 بلین سے زیادہ کی گردش کے ساتھ پانچ مستحکم کوائنز ہیں: USDT (Tether)، USDC (Circle)، DAI (Maker)، First Digital USD (Binance)، اور PYUSD (PayPal)۔ مجھے یقین ہے کہ ہم مزید stablecoins والی دنیا کی طرف بڑھ رہے ہیں - ایک ایسی دنیا جہاں ہر مالیاتی ادارہ اپنا stablecoin پیش کرے گا۔

میں ان مواقع کے بارے میں سوچ رہا ہوں جو اس ترقی کے ہوتے ہی پیدا ہوں گے، اور میرے خیال میں ادائیگی کے دیگر نظاموں، خاص طور پر کارڈ نیٹ ورکس کی پختگی کو دیکھنے سے کچھ بصیرتیں مل سکتی ہیں۔

کریڈٹ کارڈ نیٹ ورکس اور سٹیبل کوائن نیٹ ورکس کتنے مماثل ہیں؟

صارفین اور تاجروں کے لیے، تمام سٹیبل کوائنز کو ڈالر کی طرح محسوس ہونا چاہیے۔ لیکن حقیقت میں، ہر اسٹیبل کوائن جاری کنندہ ڈالر کو مختلف طریقے سے ہینڈل کرتا ہے، مختلف جاری کرنے اور چھٹکارے کے عمل کی وجہ سے، ہر اسٹیبل کوائن کی سپلائی کی حمایت کرنے والے ذخائر، مختلف ریگولیٹری نظام، مالیاتی آڈٹ کی فریکوئنسی وغیرہ۔ ان پیچیدگیوں کو حل کرنا ایک بہت بڑا کاروباری موقع ہوگا۔

ہم نے اسے پہلے کریڈٹ کارڈ کے ساتھ دیکھا ہے۔ صارفین ایسے اثاثوں کا استعمال کرتے ہوئے خرچ کرتے ہیں جو تقریباً فنجیبل ہوتے ہیں لیکن حقیقت میں فنج نہیں ہوتے، جو کہ ڈالر ہوتے ہیں (وہ ڈالر کے مقابلے میں قرضے ہوتے ہیں، لیکن وہ قرضے برابر نہیں ہوتے کیونکہ لوگوں کے کریڈٹ اسکور مختلف ہوتے ہیں)۔ ایسے نیٹ ورکس ہیں — جیسے ویزا اور ماسٹر کارڈ — جو پورے نظام میں ادائیگیوں کو مربوط کرتے ہیں۔ اور دونوں نظاموں میں اسٹیک ہولڈرز (بالآخر) ایک جیسے نظر آئیں گے: صارف، صارف کا بینک، مرچنٹ کا بینک، اور مرچنٹ۔

ایک مثال نیٹ ورک کی ساخت میں مماثلت کو واضح کرنے میں مدد کر سکتی ہے۔

مان لیں کہ آپ کھانے کے لیے باہر جاتے ہیں اور کریڈٹ کارڈ سے بل ادا کرتے ہیں۔ تو آپ کی ادائیگی ریستوراں کے اکاؤنٹ میں کیسے آتی ہے؟

-

آپ کا بینک (جس نے آپ کا کریڈٹ کارڈ جاری کیا ہے) لین دین کی اجازت دیتا ہے اور ریستوران کے بینک (جسے ایکوائرر کہا جاتا ہے) کو فنڈز بھیجتا ہے۔

-

ایک انٹرچینج نیٹ ورک — جیسے ویزا یا ماسٹر کارڈ — تھوڑی سی فیس کے عوض رقوم کے تبادلے کی سہولت فراہم کرتا ہے۔

-

حاصل کرنے والا بینک پھر رقم کو ریستوراں کے اکاؤنٹ میں جمع کرتا ہے، فیس کو کم کر کے۔

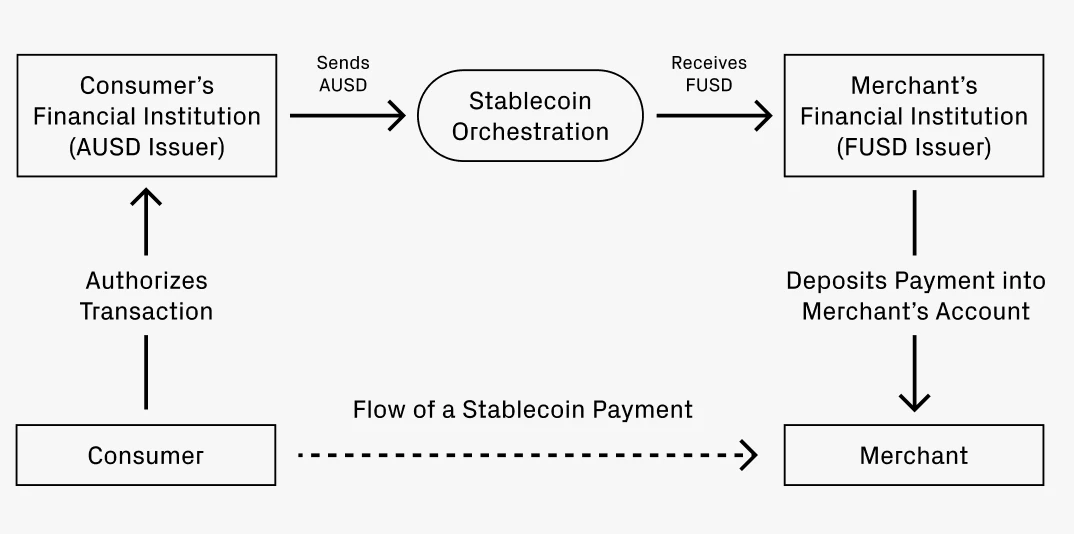

اب ہم کہتے ہیں کہ آپ ایک stablecoin کے ساتھ ادائیگی کرنا چاہتے ہیں۔ آپ کا بینک، بینک A، AUSD stablecoin جاری کرتا ہے۔ ریستوراں بینک، بینک F، FUSD استعمال کرتا ہے۔ یہ دو مختلف stablecoins ہیں، حالانکہ یہ دونوں USD کی نمائندگی کرتے ہیں۔ ریستوراں کا بینک صرف FUSD قبول کرتا ہے۔ تو AUSD میں ادائیگیاں FUSD میں کیسے تبدیل ہوتی ہیں؟

بالآخر، یہ عمل کریڈٹ کارڈ نیٹ ورکس سے بہت ملتا جلتا ہو گا:

-

صارف کا بینک (جو AUSD جاری کرتا ہے) لین دین کی اجازت دیتا ہے۔

-

کوآرڈینیشن سروس AUSD سے FUSD کا تبادلہ کرتی ہے اور تھوڑی سی فیس وصول کر سکتی ہے۔ یہ تبادلہ چند مختلف طریقوں سے کیا جا سکتا ہے:

-

راستہ 1: stablecoins کے خلاف stablecoins کو تبدیل کرنے کے لیے وکندریقرت ایکسچینجز کا استعمال کریں۔ مثال کے طور پر، Uniswap 0.01% تک کم فیس کے ساتھ متعدد لیکویڈیٹی پول پیش کرتا ہے۔ (3)

-

راستہ 2: AUSD کو USD کے ذخائر میں تبدیل کریں، اور پھر FUSD جاری کرنے کے لیے USD کے ذخائر کو ایک حاصل کرنے والے بینک میں جمع کرائیں۔

-

راستہ 3: کوآرڈینیشن سروسز پورے نیٹ ورک میں فنڈز کے بہاؤ کو پورا کر سکتی ہیں۔ یہ صرف پیمانے پر ممکن ہو سکتا ہے.

-

FUSD کو مرچنٹ کے اکاؤنٹ میں جمع کر دیا جاتا ہے، اور فیس کاٹی جا سکتی ہے۔

جہاں مشابہت مختلف ہونے لگتی ہے۔

مندرجہ بالا اس بات کا خاکہ پیش کرتا ہے کہ میں کریڈٹ کارڈ نیٹ ورکس اور سٹیبل کوائن نیٹ ورکس کے درمیان واضح متوازی سمجھتا ہوں۔ یہ سوچنے کے لیے ایک مفید فریم ورک بھی فراہم کرتا ہے کہ کہاں stablecoins مؤثر طریقے سے اپ گریڈ کرنا شروع کرتے ہیں اور کریڈٹ کارڈ نیٹ ورک کے بعض عناصر کو پیچھے چھوڑ دیتے ہیں۔

پہلا فرق سرحد پار لین دین میں ہے۔ اگر اوپر کا منظر نامہ امریکی صارف ہے جو اٹلی کے ایک ریستوراں میں پیسہ خرچ کر رہا ہے – صارف USD میں ادائیگی کرنا چاہتا ہے، اور مرچنٹ EUR لینا چاہتا ہے – موجودہ کریڈٹ کارڈز 3% سے زیادہ کی فیس وصول کریں گے۔ وکندریقرت ایکسچینج (DEX) پر، stablecoins کے درمیان تبدیل کرنے کی فیس 0.05% (60x فرق) تک کم ہو سکتی ہے۔ اس فیس میں کمی کو سرحد پار ادائیگیوں پر وسیع پیمانے پر لاگو کریں، اور یہ واضح ہو جاتا ہے کہ اسٹیبل کوائنز عالمی جی ڈی پی میں کتنا اضافہ کر سکتے ہیں۔

دوسرا فرق کاروبار سے فرد تک ادائیگی کے عمل میں ہے۔ ادائیگی کے مجاز ہونے اور فنڈز کے اصل میں ادائیگی کرنے والے کے اکاؤنٹ سے نکلنے کے درمیان کا وقت بہت تیز ہے: ایک بار فنڈز کے اختیار ہونے کے بعد، وہ اکاؤنٹ چھوڑ سکتے ہیں۔ فوری تصفیہ قیمتی اور مطلوب دونوں ہے۔ اس کے علاوہ، بہت سے کاروباروں میں عالمی افرادی قوت ہوتی ہے۔ سرحد پار ادائیگیوں کی فریکوئنسی اور رقم اوسط صارف سے کہیں زیادہ ہو سکتی ہے۔ عالمی افرادی قوت کی طرف رجحان کو اس موقع کے لیے ایک مضبوط ٹیل ونڈ فراہم کرنا چاہیے۔

مستقبل کے بارے میں سوچنا: مواقع کہاں رہ سکتے ہیں؟

اگر نیٹ ورک کے ڈھانچے کے درمیان موازنہ سمت میں درست ہے، تو یہ ممکنہ کاروباری مواقع کو ظاہر کرنے میں مدد کر سکتا ہے۔ کریڈٹ کارڈ ایکو سسٹم میں، بڑے کھلاڑی کوآرڈینیشن، جاری کرنے کی جدت، اور فارم کے عوامل کو فعال کرنے کے ذریعے ابھرے۔ ایک ہی stablecoins پر لاگو ہوتا ہے.

پچھلی مثالیں بنیادی طور پر کوآرڈینیشن کے کردار کی عکاسی کرتی ہیں۔ اس کی وجہ یہ ہے کہ پیسہ منتقل کرنا بڑا کاروبار ہے۔ Visa, Mastercard, American Express، اور Discover سبھی کے پاس $1 ٹریلین سے زیادہ کی مشترکہ قیمت کے ساتھ، کم از کم دسیوں بلین ڈالرز کی مارکیٹ کیپس ہیں۔ متعدد کریڈٹ کارڈ نیٹ ورکس کا وجود بتاتا ہے کہ مسابقت صحت مند ہے اور مارکیٹ بڑے کھلاڑیوں کو سپورٹ کرنے کے لیے کافی بڑی ہے۔ یہ سمجھنا مناسب ہے کہ پختہ بازاروں میں اسٹیبل کوائنز کے ہم آہنگی کے لیے اسی طرح کا مقابلہ موجود ہوگا۔ ہمارے پاس کافی بنیادی ڈھانچہ بنانے کے لیے صرف 1-2 سال ہیں تاکہ مستحکم کوائنز بڑے پیمانے پر کامیاب ہو سکیں۔ اس موقع کو حاصل کرنے کے لیے نئے سٹارٹ اپس کے پاس ابھی بھی کافی وقت ہے۔

Stablecoin کا اجراء جدت کا ایک اور شعبہ ہے۔ کارپوریٹ کریڈٹ کارڈز کی ترقی کی طرح، ہم کاروباروں کا ایسا ہی رجحان دیکھ سکتے ہیں جو اپنے وائٹ لیبل سٹیبل کوائنز کے مالک ہونا چاہتے ہیں (نوٹ: وائٹ لیبل سٹیبل کوائنز کاروبار یا تنظیموں کی طرف سے جاری کردہ سٹیبل کوائنز کا حوالہ دیتے ہیں، اور ان سٹیبل کوائنز کا برانڈ اور لوگو جاری کنندہ کے ذریعہ اپنی مرضی کے مطابق کیا جاتا ہے، نہ کہ stablecoin کے ٹیکنالوجی فراہم کرنے والے کے ذریعہ۔) خرچ کرنے والے یونٹ کا مالک ہونا اخراجات کے انتظام سے لے کر غیر ملکی ٹیکسوں کو سنبھالنے تک اکاؤنٹنگ کے پورے عمل پر بہتر کنٹرول فراہم کر سکتا ہے۔ یہ stablecoin کوآرڈینیشن نیٹ ورکس کے لیے براہ راست بزنس لائن بن سکتا ہے، یا یہ ابھرتے ہوئے سٹارٹ اپس کے لیے ایک موقع ہو سکتا ہے (اسی طرح لیتھک ، مثال کے طور پر)۔ کارپوریٹ طلب کا یہ مشتق مزید نئے کاروباروں کے ابھرنے کا باعث بن سکتا ہے۔

بہت سے طریقے ہیں جن سے اجراء تیزی سے خصوصی بن سکتا ہے۔ درجات کے ظہور پر غور کریں۔ بہت سے کریڈٹ کارڈز کے ساتھ، صارفین بہتر انعامات کا ڈھانچہ حاصل کرنے کے لیے پیشگی فیس ادا کر سکتے ہیں، جیسے کہ چیس سیفائر ریزرو یا ایم ایکس گولڈ . کچھ کمپنیاں (عام طور پر ایئر لائنز اور خوردہ فروش) یہاں تک کہ ملکیتی کریڈٹ کارڈ بھی پیش کرتی ہیں۔ مجھے stablecoin کے انعامات کے درجات کے ساتھ ملتے جلتے تجربات دیکھ کر حیرت نہیں ہوگی۔ (4) یہ اسٹارٹ اپس کے لیے بھی ایک موقع فراہم کرسکتا ہے۔

بہت سے طریقوں سے، یہ تمام رجحانات ایک دوسرے کی ترقی میں مدد کرتے ہیں۔ جیسے جیسے اجراء میں تنوع آتا ہے، کوآرڈینیشن خدمات کی ضرورت بڑھ جاتی ہے۔ جیسے جیسے کوآرڈینیشن نیٹ ورک پختہ ہوتے جائیں گے، یہ نئے جاری کنندگان کے مقابلے میں رکاوٹ کو کم کرے گا۔ یہ سب ایک بہت بڑا موقع کی نمائندگی کرتا ہے، اور میں اس جگہ میں مزید اسٹارٹ اپس دیکھنے کی توقع کرتا ہوں۔ طویل مدت میں، یہ مارکیٹیں ٹریلین ڈالر کی مارکیٹیں ہوں گی جو بہت سے بڑے اداروں کو سپورٹ کرنے کے قابل ہوں گی۔

یہ مضمون انٹرنیٹ سے لیا گیا ہے: سٹیبل کوائنز کو کریڈٹ کارڈ نیٹ ورکس کے نقطہ نظر سے دیکھنا: ممکنہ مواقع کیا ہیں؟

اصل | Odaily Planet Daily (@OdailyChina ) مصنف: Golem (@web3_golem ) Fractal Bitcoin mainnet کے آغاز کے بعد سے، گرم منصوبوں میں یکے بعد دیگرے اضافہ ہوا ہے۔ FLUX، جو پہلے ٹوکن پروٹوکول کے طور پر جانا جاتا ہے، مکمل طور پر ہضم نہیں ہوا ہے (پڑھنے کی تجویز کردہ اوور دی کاؤنٹر قیمت 60 گنا بڑھ جاتی ہے، FLUX کی اصل کیا ہے، جسے Fractals first token protocol کہا جاتا ہے؟)، اور کل ایک نیا ٹوکن پروٹوکول کہا جاتا ہے۔ CAT پروٹوکول نے پھر سے لائم لائٹ چرا لی۔ CAT پروٹوکول کا پہلا ٹوکن، CAT، کل 4.2 ملین کے لیے کل 21 ملین، فی CAT 5 سکے ہیں۔ ٹکسال کی موجودہ پیشرفت تقریباً 35% ہے، اور موجودہ پیشرفت پر ٹکسال مکمل ہونے میں تقریباً 2 دن لگیں گے۔ جیسے جیسے مقبولیت میں اضافہ ہوتا ہے، فریکٹل بٹ کوائن نیٹ ورک کی فیس 100 سے بڑھ کر…