اصل مصنف: Esme Zheng، OKX Ventures

موجودہ مارکیٹ کے ماحول میں، حقیقی دنیا کے اثاثے (RWA) تیزی سے بڑھ رہے ہیں۔ اس سال جولائی میں، Coingecko نے اپنی دوسری سہ ماہی 2024 کی کرپٹو انڈسٹری کی رپورٹ میں نشاندہی کی کہ Meme Coin، مصنوعی ذہانت اور RWA سب سے زیادہ مقبول زمرے بن گئے، جو نیٹ ورک ٹریفک کے 77.5% کے حساب سے ہیں۔

Citi، BlackRock، Fidelity اور JPMorgan Chase جیسی روایتی مالیاتی کمپنیاں بھی اس گیم میں شامل ہو گئی ہیں۔ Dune تجزیات کے اعداد و شمار کے مطابق، RWA بیانیہ اس سال کے آغاز سے ترقی میں دوسرے نمبر پر ہے، 117%، Meme کے بعد دوسرے نمبر پر ہے۔ یہ مضمون آر ڈبلیو اے ٹریک کی ترقی کی حیثیت اور مستقبل کے مواقع کو جامع طریقے سے ترتیب دے گا۔

TL؛ DR

1. RWA سب سے تیزی سے ترقی کرنے والے DeFi شعبوں میں سے ایک ہے، جس میں TVL 2023 میں دوگنا ہو رہا ہے اور 2024 کے آغاز سے آن چین اثاثوں کی قیمت 50% سے بڑھ کر $12 بلین تک پہنچ گئی ہے (اسٹیبل کوائنز کو چھوڑ کر)۔ سب سے تیزی سے ترقی کرنے والے اور سب سے بڑے شعبے پرائیویٹ کریڈٹ مارکیٹ (76%) اور امریکی قرضوں کی مصنوعات (17%) ہیں، جبکہ باقی قیمتی دھاتی اسٹیبل کوائنز ہیں جن کی قیادت سونا، رئیل اسٹیٹ ٹوکنز، وغیرہ کرتے ہیں۔

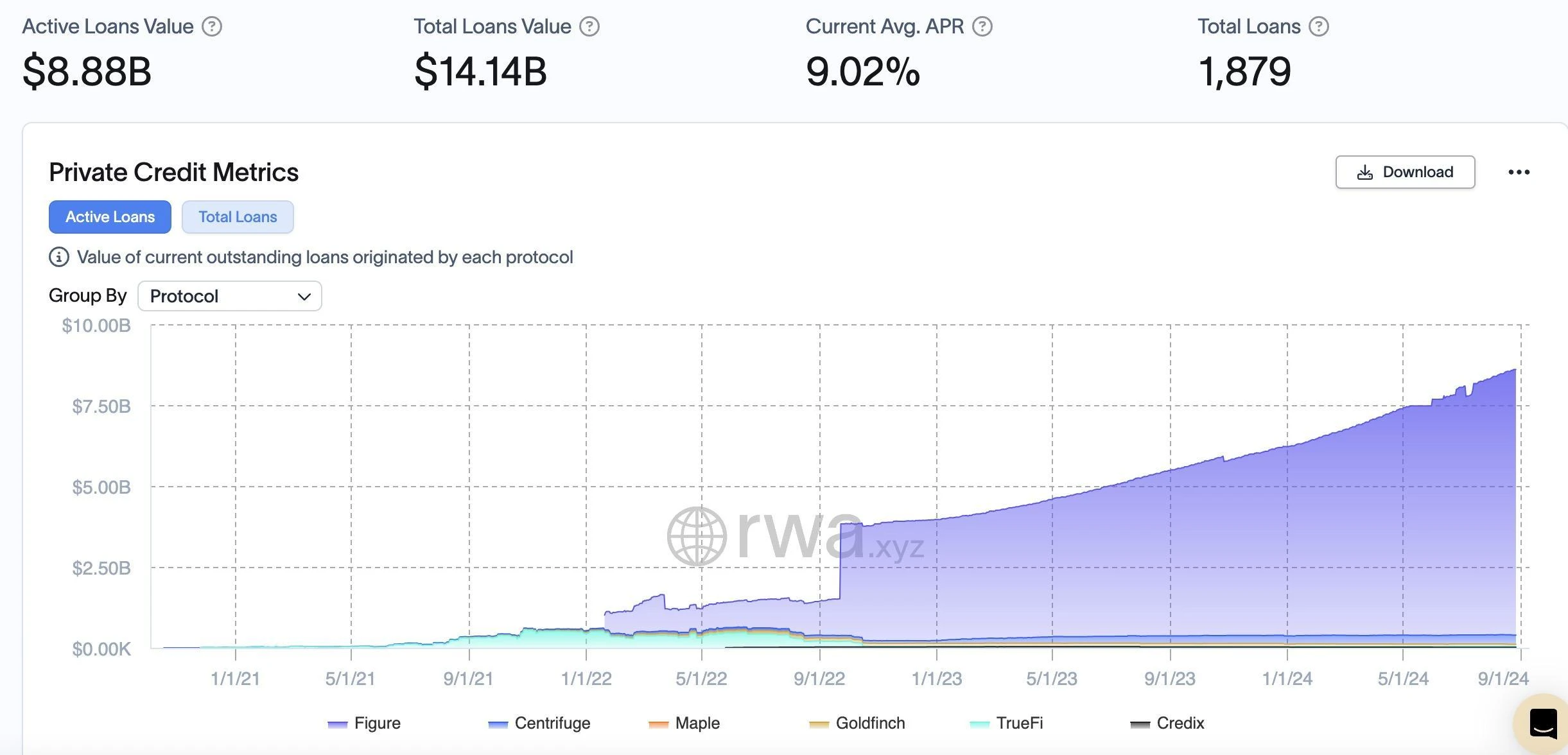

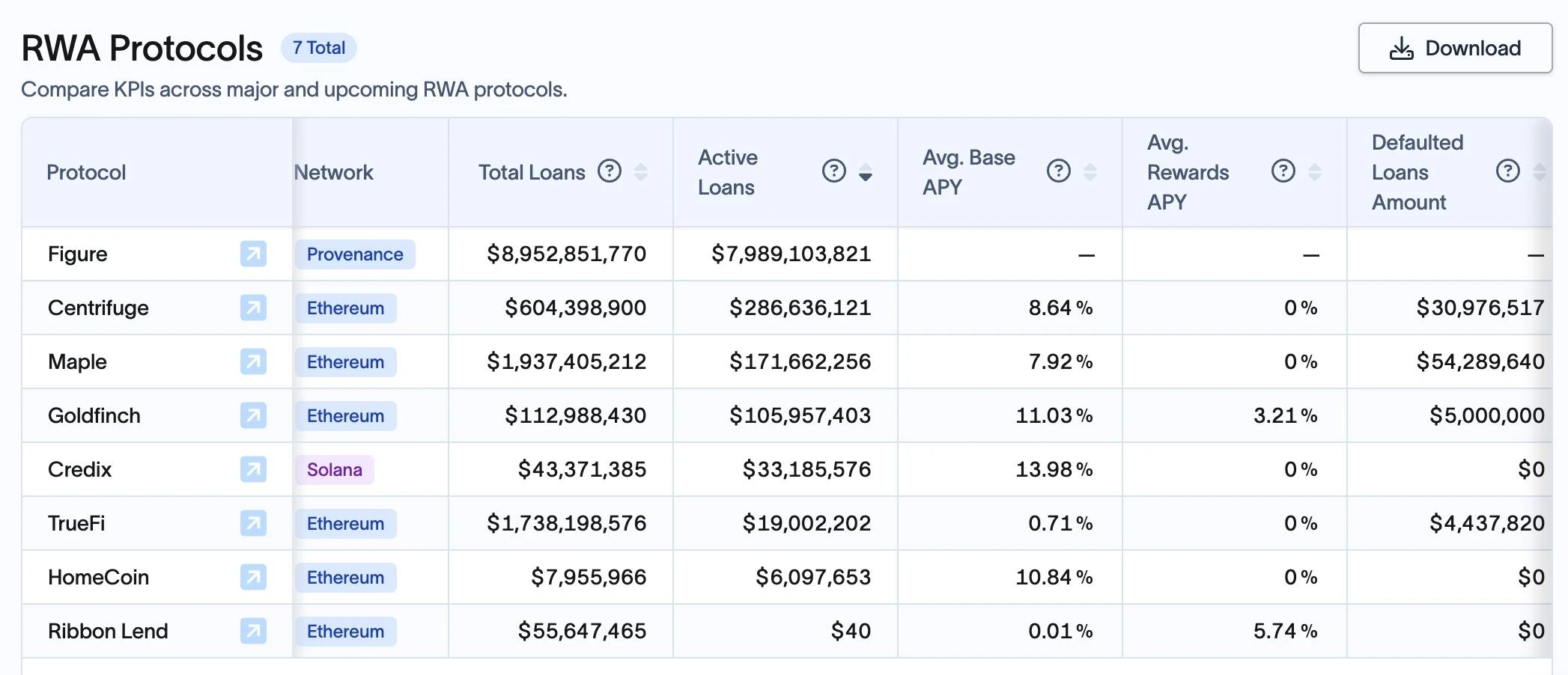

2. فی الحال، تقریباً 15 مرکزی دھارے کے جاری کنندگان 32 سے زیادہ ٹوکنائزڈ امریکی قرض سے متعلق مصنوعات پیش کرتے ہیں، جن کے کل اثاثے $2 بلین سے زیادہ ہیں، جو سال کے آغاز سے 1,627% اضافہ ہے۔ چھ مین اسٹریم آن چین کریڈٹ پروٹوکولز، فگر، سینٹری فیوج، میپل، گولڈ فنچ، ٹرو فائی، کریڈکس، وغیرہ، کی کل فعال قرض کی رقم $8.88 بلین ہے، جو سال کے آغاز سے 43% اضافہ ہے۔

3. آن چین سٹیبل کوائنز کے کامیاب اختیار اور آف چین سنٹرلائزڈ جاری کنندگان کے ذریعے حاصل کردہ پرکشش خالص سود کے مارجن کے بعد، RWA ارتقاء کا اگلا مرحلہ ٹوکنائزڈ یو ایس ٹریژری کے اجراء کے ذریعے چلایا جائے گا، جہاں ٹوکن ہولڈرز نیٹ کا بڑا حصہ حاصل کرتے ہیں۔ حقیقی دنیا کے اثاثوں میں براہ راست سرمایہ کاری کرکے سود کا مارجن جو قلیل مدتی، مائع اور امریکی حکومت کی حمایت یافتہ ہیں۔

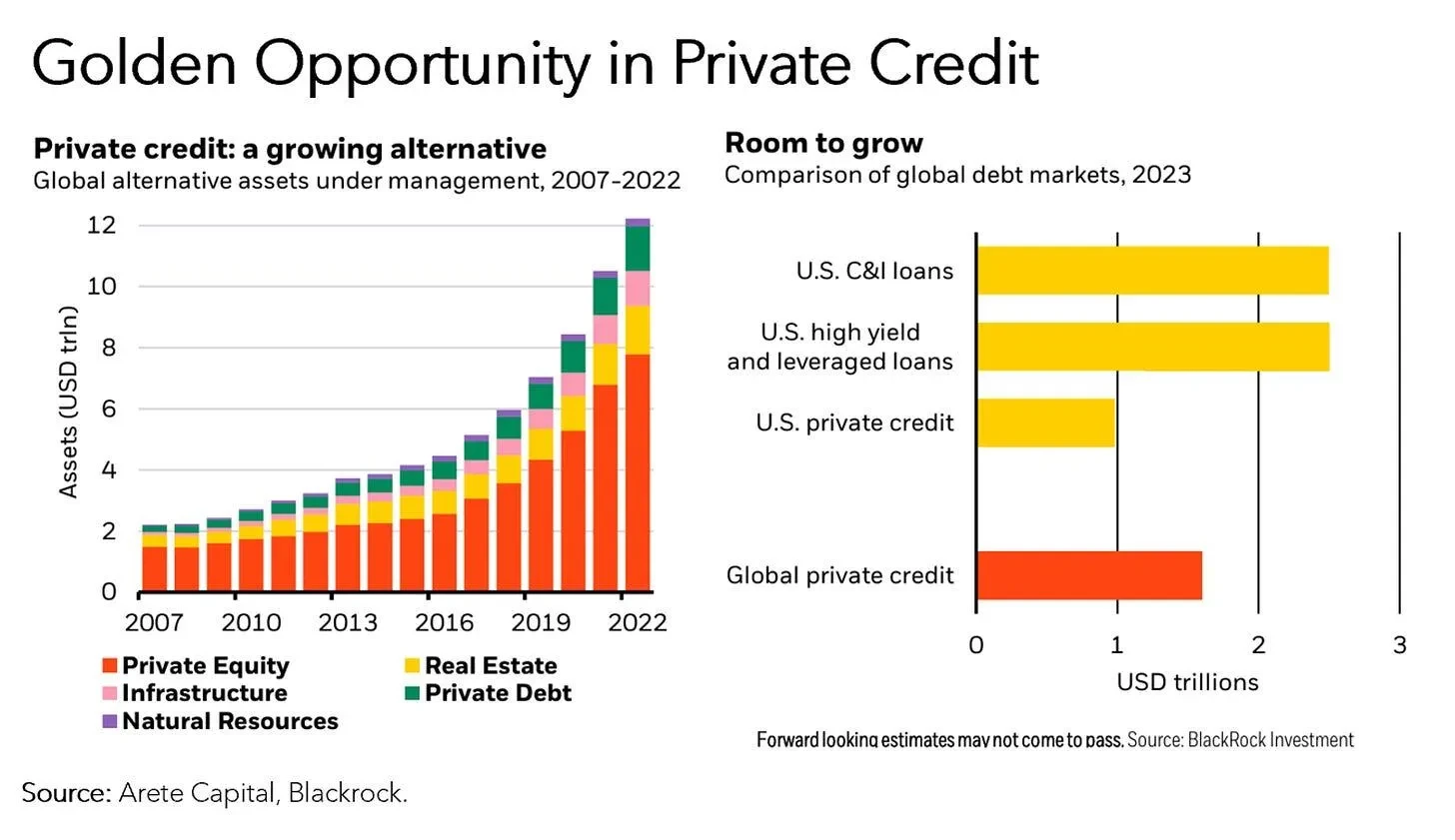

4. مرکزی مالیاتی خراب قرضوں کے خاتمے کے بعد آن چین پرائیویٹ کریڈٹ قرض دینے والی مارکیٹ کو بڑے چیلنجوں کا سامنا کرنا پڑا، اور اب وہ RWA بیانیہ کے ذریعے ایک بحالی کا سامنا کر رہی ہے۔ اگرچہ آن چین کریڈٹ کی کل رقم اس وقت روایتی $1.5 ٹریلین نجی کریڈٹ مارکیٹ کے 0.5% سے بھی کم ہے، لیکن تیزی سے اوپر کی طرف رجحان اس بات کی نشاندہی کرتا ہے کہ آن چین کریڈٹ فیلڈ میں مزید توسیع کی بڑی صلاحیت ہے۔

5. روایتی مالیاتی میدان میں حقیقی دنیا کے اثاثوں کے ٹوکنائزیشن کے اطلاق کے منظرناموں میں بڑی تعداد میں اثاثوں کا اجراء، لین دین اور دیگر کارروائیاں شامل ہیں۔ بنیادی اثاثوں کو کنٹرول کرنے والے مالیاتی اداروں کے لیے، تعمیل اور تحفظ بنیادی مطالبات ہیں۔ RWA کو قابل اعتماد فنانس یا قابل تصدیق فنانس میں موجود ہونے کی ضرورت ہے اور اسے ایک ریگولیٹڈ کریپٹو کرنسی ہونے کی ضرورت ہے۔ خاص طور پر stablecoins کے تناظر میں، انہیں اب بھی آڈٹ، تعمیل اور اثاثہ جات کے انتظام کے لیے بڑی تعداد میں آف چین ثالثوں کی ضرورت ہوتی ہے، ان سب کے لیے ٹرسٹ فاؤنڈیشن کی ضرورت ہوتی ہے۔

1. RWA ٹریک کی موجودہ حیثیت

1. مارکیٹ کی طلب اور رسد

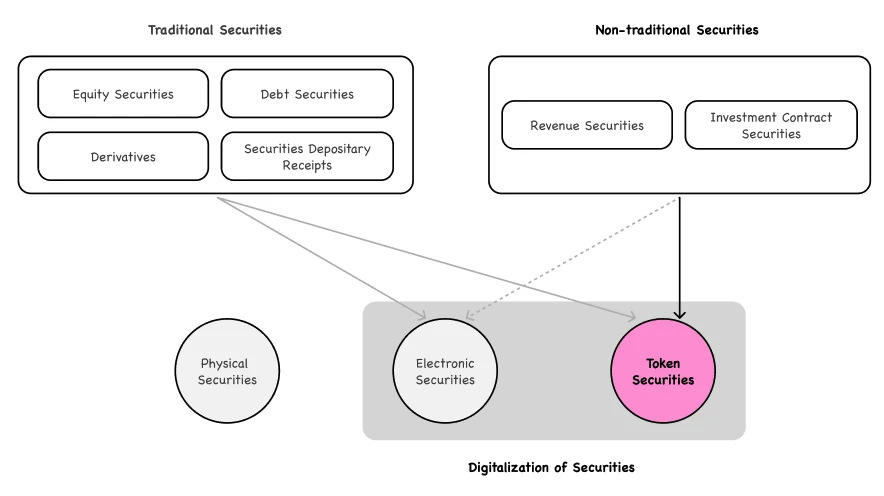

1. RWA کی بنیادی منطق حقیقی دنیا میں مالیاتی اثاثوں کے آمدنی کے حقوق کا نقشہ بنانا ہے (جیسے سود والے اثاثے جیسے کہ US ٹریژری بانڈز، فکسڈ انکم سیکیورٹیز، اور ایکویٹی اثاثے جیسے اسٹاک) بلاک چین میں، اور آف چین اثاثوں کو گروی رکھ کر آن چین اثاثوں کی لیکویڈیٹی حاصل کریں۔ فزیکل اثاثہ جات جیسے کہ سونا اور رئیل اسٹیٹ کے لیے، یہ انہیں چین سے متعارف کرانا ہے اور لین دین کی سہولت اور شفافیت کو بہتر بنانے کے لیے بلاک چین ٹیکنالوجی کا استعمال کرنا ہے۔

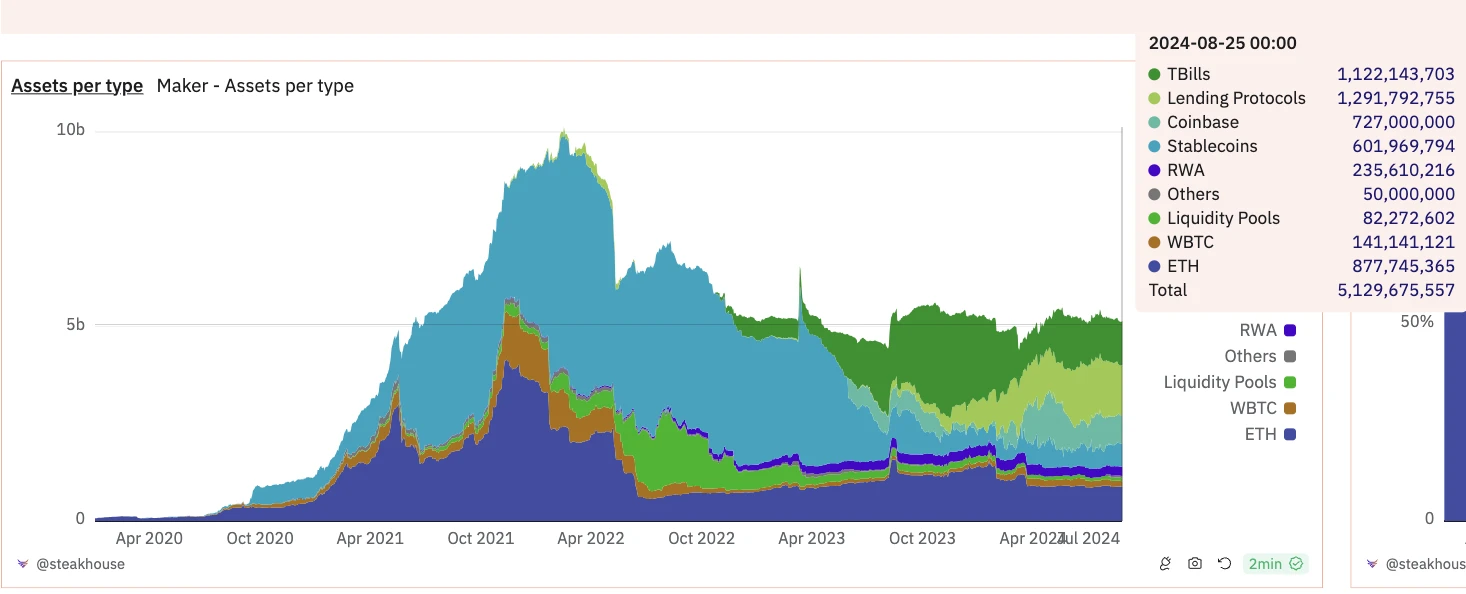

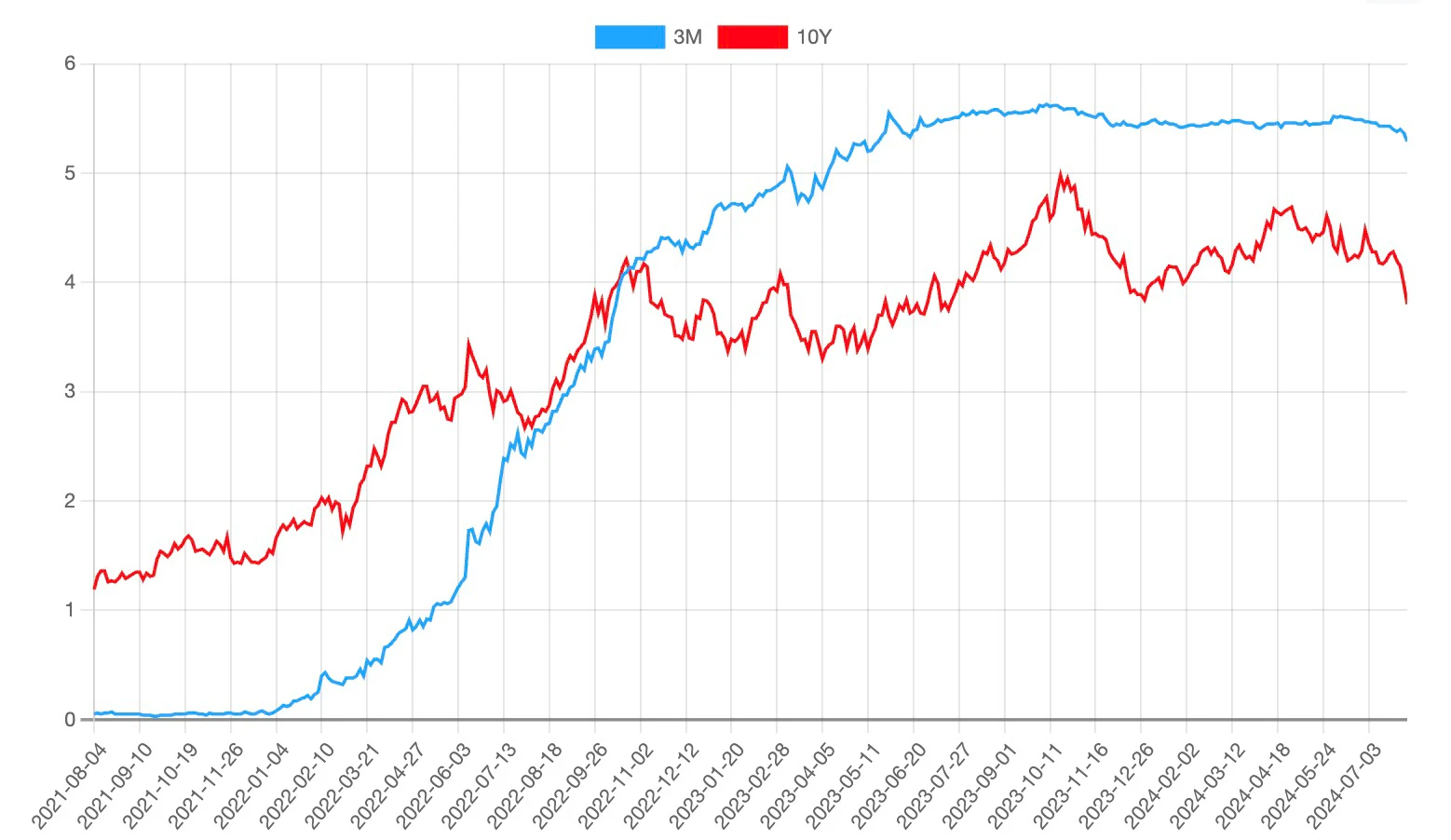

2. Feds کے مسلسل شرح سود میں اضافے اور بیلنس شیٹ میں کمی کے تناظر میں، بلند شرح سود نے رسک مارکیٹوں کی تشخیص کو بہت متاثر کیا ہے، اور بیلنس شیٹ میں کمی نے کرپٹو مارکیٹ سے لیکویڈیٹی کو بہت زیادہ نکالا ہے، جس کی وجہ سے DeFi مارکیٹ کی پیداوار میں اضافہ ہوا ہے۔ کمی جاری رکھیں. اس وقت، US ٹریژری بانڈز کی 5% تک کی خطرے سے پاک پیداوار کرپٹو مارکیٹ میں ایک گرم شے بن گئی۔ سب سے زیادہ مقبول امریکی ٹریژری بانڈز کو بطور ریزرو اثاثہ خریدنے کے لیے MakerDAO کا طرز عمل ہے۔ اثاثوں کے تنوع میں اضافہ، شرح مبادلہ کو مستحکم کرنے، اور واحد نکاتی خطرات کو کم کرنے کے علاوہ، سب سے اہم چیز حقیقی دنیا کے مالیاتی اثاثوں کی پیداوار کے لیے کرپٹو دنیا کی یکطرفہ مانگ کو پورا کرنا ہے۔

ماخذ: ڈیون / @ اسٹیک ہاؤس

3. مارکیٹ میں بڑی تعداد میں سٹیبل کوائن گردش کر رہے ہیں۔ زیادہ دلچسپی والے ماحول میں، ہولڈرز کو کوئی فائدہ نہیں ملتا، اور وہ درحقیقت موقع کی قیمت ادا کر رہے ہوتے ہیں۔ سنٹرلائزڈ سٹیبل کوائن منافع کی نجکاری اور نقصانات کو سماجی بناتے ہیں۔ ان stablecoins کو مؤثر طریقے سے استعمال کرنے، صارفین کے لیے فوائد پیدا کرنے اور DeFi مارکیٹ میں مزید لیکویڈیٹی لانے کے لیے مزید اقسام کے RWA اثاثوں کی ضرورت ہے۔

4. بڑے، قائم شدہ اثاثہ جات کے منتظمین جیسے کہ فرینکلن ٹیمپلٹن اور وِزڈم ٹری کے لیے، ٹوکنائزیشن نئے ڈسٹری بیوشن چینلز کے افتتاح کی نمائندگی کرتی ہے تاکہ نئے کسٹمر سیگمنٹ تک پہنچ سکے جو اپنے اثاثوں کو روایتی بروکریج یا بینک اکاؤنٹ کے بجائے بلاک چین پر ڈیجیٹل طور پر رکھنے کو ترجیح دیتے ہیں۔ ان کے لیے، ٹوکنائزڈ ٹریژریز ان کی "بیچ ہیڈ مارکیٹ" ہیں۔

5. روایتی مالیاتی شعبہ ڈی فائی ٹیکنالوجی کے ساتھ مل کر لاگت کو کم کرنے اور اثاثہ جات کے ٹوکنائزیشن کے ذریعے کارکردگی بڑھانے اور روایتی مالیات میں موروثی مسائل کو حل کرنے پر تیزی سے توجہ مرکوز کر رہا ہے۔ حقیقی دنیا کے اثاثوں (جیسے اسٹاک، مالی مشتقات، کرنسیوں، ایکویٹی وغیرہ) کو بلاک چین میں نقشہ کرنا نہ صرف تقسیم شدہ لیجر ٹیکنالوجی کے اطلاق کے دائرہ کار کو وسیع کرتا ہے، بلکہ اثاثوں کے تبادلے اور تصفیہ کو بھی زیادہ موثر بناتا ہے۔ نئے ڈسٹری بیوشن چینلز کو تلاش کرنے کے علاوہ، یہ کارکردگی میں نمایاں بہتری اور اختراعات پر بھی توجہ مرکوز کرتا ہے جو ٹیکنالوجی روایتی مالیاتی نظام میں لاتی ہے۔

2. مارکیٹ کا سائز:

-

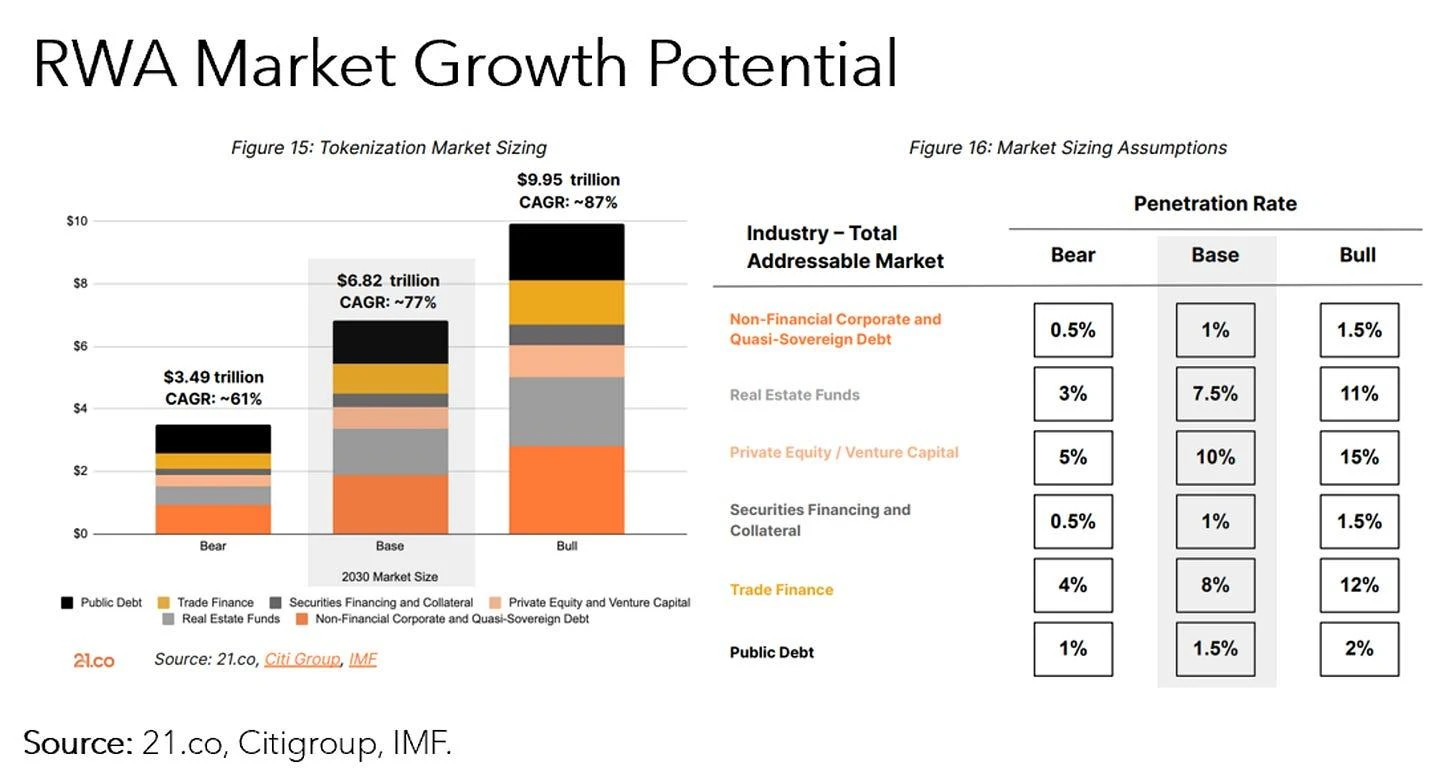

RWA چین کے اثاثوں کا حجم تقریباً 12 بلین ہے، اور stablecoins کی کل مارکیٹ ویلیو 180 بلین امریکی ڈالر سے زیادہ ہے۔ بلاک چین ٹیکنالوجی کے ذریعے، روایتی مالیاتی اثاثوں کی ڈیجیٹائزیشن نہ صرف شفافیت اور کارکردگی کو بہتر بنا سکتی ہے بلکہ اس ابھرتی ہوئی مارکیٹ میں داخل ہونے کے لیے مزید صارفین کو بھی راغب کر سکتی ہے۔ 21.co، Citi اور IMF کی رپورٹوں کے مطابق، مارکیٹ کے بنیادی حالات کے تحت ٹوکنائزڈ اثاثوں کی کل قیمت 2030 میں بڑھ کر 6.8 ٹریلین امریکی ڈالر ہونے کی توقع ہے۔

ماخذ: 21.co، سٹی گروپ، آئی ایم ایف

-

پرائیویٹ کریڈٹ اور یو ایس ٹریژریز سرفہرست اثاثے ہیں جو ٹوکنائز کیے جا رہے ہیں - مارکیٹیں کروڑوں ڈالر سے بڑھ کر $8.8 بلین ہو چکی ہیں قرض کی کل قیمت (63% y/y ترقی) اور ٹریژریز میں $2 بلین سے زیادہ (2100% y/y نمو) . ٹوکنized ٹریژریز اب بھی ایک ابھرتی ہوئی جگہ ہے جس میں بڑی صلاحیت ہے - فرینکلن ٹیمپلٹن، بلیک راک اور وزڈم ٹری اس جگہ کے ابتدائی رہنما ہیں۔

ماخذ: rwa.xyz

-

Fed کی پالیسیوں کا RWA DeFi فیلڈ کی توسیع اور طرز پر براہ راست اور اہم اثر پڑتا ہے:

-

2022 کی تیسری سہ ماہی میں، نجی کریڈٹ کی حمایت یافتہ RWAs کا حصہ کل RWA TVL کا 56% تھا، جب کہ US ٹریژری کی حمایت یافتہ RWAs کا حصہ 0% تھا۔

-

2023 کی تیسری سہ ماہی میں، نجی کریڈٹ کے ذریعے حمایت یافتہ RWAs کا حصہ کل RWA TVL کے 18% تک گر گیا، جبکہ US Treasuries کی حمایت یافتہ RWAs کا حصہ بڑھ کر 27% ہو گیا۔

-

اگست 2024 کے آخر تک، جب یہ مضمون شائع ہوا، نجی کریڈٹ کے ذریعے حمایت یافتہ RWAs کا کل TVL کا 76% تھا، اور US Treasuries کی حمایت یافتہ RWAs کا حصہ 17% پر مستحکم ہوا۔

ماخذ: rwa.xyz

1) مارکیٹ پروموٹرز:

سود برداشت کرنے والی (سود برداشت کرنے والی، مقررہ آمدنی) RWA کی ترقی تیز ہے۔ 2024 سے، غیر مستحکم کوائن RWA کی آن چین ویلیو میں $4.11 بلین کا اضافہ ہوا ہے، زیادہ تر سرکاری بانڈز، نجی کریڈٹ، اور ریئل اسٹیٹ ٹوکنز سے۔ موجودہ مجموعی ترقی اور ماحولیاتی بہتری بنیادی طور پر درج ذیل تین پہلوؤں سے منسوب ہے:

1. ادارہ جاتی دلچسپی اور نئی مصنوعات، جیسے

-

BlackRock اور Superstate جیسے اداروں نے نئے آن چین ٹریژری پروڈکٹس اور T-Bills فنڈز شروع کیے ہیں۔

-

اونڈو نے USDY لانچ کیا، سینٹرفیوج نے میکر اور بلاک ٹاور وغیرہ کے ساتھ تعاون کیا۔

2. مکمل انفراسٹرکچر، جیسے

-

M^0 Labs ادارہ جاتی درجے کے اسٹیبل کوائن مڈل ویئر کو تیار کرتی ہے جسے دیگر مصنوعات کے لیے ایک عمارت کے بلاک کے طور پر استعمال کیا جا سکتا ہے۔

-

اونڈو گلوبل مارکیٹس ایک دو طرفہ نظام بناتا ہے جو آن چین ٹوکن اور آف چین اکاؤنٹس کے درمیان بغیر کسی رکاوٹ کی منتقلی کو قابل بناتا ہے۔

3. مثال کے طور پر DeFi کے ساتھ انضمام

-

مورفو ڈی فائی صارفین کو آر ڈبلیو اے ریٹرن پاس کرنے کے لیے نان کسٹوڈیل والٹس بنانے کی اجازت دیتا ہے۔ سینٹرفیوج کے ساتھ مل کر، یہ کولیٹرلائزڈ قرضے کی حمایت کرتا ہے۔

-

TrueFi نے تثلیث کا آغاز کیا، جو صارفین کو ٹوکنائزڈ یو ایس ٹریژریز کو جمع کرنے کی اجازت دیتا ہے جو کہ ڈی فائی میں استعمال کیے جاسکتے ہیں۔

-

ڈی اے او کا اثاثوں کا تنوع (میکر)

فیڈ کے چیئرمین پاول کے تازہ ترین بیان کو دیکھتے ہوئے، فیڈ نے شرح میں اضافے کے چکر کے آغاز کے بعد پہلی بار ایک ڈوش سگنل بھیجا ہے، جس سے ظاہر ہوتا ہے کہ اس کی توجہ مہنگائی کو کنٹرول کرنے سے معاشی ترقی اور روزگار کی حمایت کی طرف منتقل ہو رہی ہے۔ ریٹ کٹ سائیکل کا رجحان بتدریج تشکیل پا گیا ہے، جس سے لیوریجڈ فنڈز کی واپسی کی حوصلہ افزائی کی توقع ہے۔ فی الحال، سی ایم ای فیڈ واچ ٹول سے پتہ چلتا ہے کہ ستمبر میں 25 بیسس پوائنٹ ریٹ میں کٹوتی کا سب سے زیادہ امکان ہے۔ تاہم اگست کے سی پی آئی اور نان فارم کا ڈیٹا جلد ہی جاری کیا جائے گا۔ اگر اعداد و شمار توقعات سے زیادہ ہوتے ہیں تو ستمبر میں 50 بیسس پوائنٹ ریٹ میں کٹوتی کا امکان بڑھ جائے گا۔

چونکہ اعلی شرح سود کی پالیسیاں جاری رہتی ہیں، ٹی بل اب بھی بیکار فنڈز کے لیے پہلا انتخاب ہوگا، اور شرح سود میں مسلسل کمی کا رجحان مارکیٹ پر گہرا اثر ڈالے گا۔ ایک طرف، کم شرح سود کا ماحول سرمایہ کاروں کو زیادہ پیداوار کے مواقع تلاش کرنے اور اعلی پیداوار والے DeFi فیلڈ میں فنڈز چلانے کی ترغیب دے سکتا ہے۔ دوسری طرف، روایتی اثاثوں کی پیداوار میں کمی DeFi پلیٹ فارم پر زیادہ منافع حاصل کرنے کے لیے مزید RWAs کو ٹوکنائز کرنے کا اشارہ دے سکتی ہے۔ اس وقت تک، مارکیٹ میں مسابقت کا منظر نامہ تبدیل ہو سکتا ہے، اور زیادہ سرمایہ ڈی فائی ٹیکنالوجی کے ساتھ مل کر اعلی پیداوار والے RWA ایپلیکیشن کے منظرناموں میں بہہ جائے گا، جو پوری آن چین اکانومی کی ترقی کو مزید فروغ دے گا۔

ماخذ: CME FedWatch

2) مرکزی صارف کے پورٹریٹ:

Galaxy Digitals 2023 کے پورے سال کے اعدادوشمار کے مطابق، زیادہ تر RWA آن چین ڈیمانڈ نئے کریپٹو کرنسی اختیار کرنے والوں یا روایتی مالیاتی صارفین کے چین کی طرف رجوع کرنے کے بجائے مقامی کریپٹو کرنسی استعمال کرنے والوں کی ایک چھوٹی سی تعداد کے ذریعے چلتی ہے۔ RWA ٹوکنز کے ساتھ تعامل کرنے والے ان میں سے زیادہ تر پتے ان اثاثوں کی تخلیق سے پہلے سلسلہ پر فعال تھے۔ درج ذیل ڈیٹا کا تجزیہ صرف ان پتوں کے لیے کیا جاتا ہے جن کے پاس ٹوکنائزڈ ٹریژریز اور مرکزی دھارے کے نجی کریڈٹ اثاثے ہیں:

-

منفرد پتے: 31 اگست 2023 تک، RWA کے اثاثے رکھنے والے 3,232 UA ہیں۔ 26 اگست 2024 تک، 61,879 ہولڈنگ ایڈریسز ہیں، جو کہ 1,815% کا اضافہ ہے۔

-

پتوں کی اوسط عمر: 882 دن (تقریباً 2.42 سال)، جس سے ظاہر ہوتا ہے کہ یہ صارفین اپریل 2021 کے قریب سے متحرک ہیں۔

-

اوسط RWA عمر: 375 دن، یہ بتاتا ہے کہ یہ اثاثے پتوں کے مقابلے نسبتاً نئے ہیں۔

-

RWA کے ساتھ بات چیت کرنے والا سب سے پرانا پتہ 22 مارچ 2016 کا ہے، جو 2,718 دن پرانا ہے۔

-

تقسیم سے پتہ چلتا ہے کہ بٹوے کے پتے تقریباً 700-750 دن پرانے ہیں۔

عمر کے گروپ کے لحاظ سے پتوں کی تعداد:

-

1 سے 2 سال: 27% (885 پتے)

-

2 سے 3 سال: 36% (1,148 پتے)

-

3+ سال: 20% (654 پتے)

ٹرانسک کی رپورٹ کے مطابق، صرف ایتھریم چین پر RWA ٹوکن ہولڈرز کی کل تعداد 2024 کے وسط میں 97,000 سے تجاوز کر گئی، 205,000 منفرد پتے ان ٹوکنز نے گزشتہ سال تقریباً 38,000 ہولڈرز کا اضافہ کیا۔

RWA ٹوکنز نے 2024 کے آغاز سے مجموعی DEX حجم میں بھی نمایاں اضافہ دیکھا ہے۔ دسمبر 2023 میں DEX کا حجم تقریباً $2.3 بلین تھا، جو اپریل 2024 تک بڑھ کر $3.6 بلین سے زیادہ ہو گیا۔

اور اب تک 2024 میں، جیسا کہ روایتی مالیاتی اداروں نے RWA کو اپنانے میں نمایاں اضافہ کیا ہے، ہم پیش گوئی کر سکتے ہیں کہ زیادہ سے زیادہ روایتی مالیاتی صارفین آہستہ آہستہ کرپٹو فیلڈ میں داخل ہوں گے، جس سے ترقی کی نئی رفتار اور اضافی فنڈز آئیں گے۔

2. چھ بنیادی اثاثوں کی تفصیلی وضاحت

ٹوکنائزڈ RWA مارکیٹ کو اثاثہ کلاس کے مطابق 6 زمروں میں تقسیم کیا گیا ہے، جو مارکیٹ کیپٹلائزیشن کے لحاظ سے درجہ بندی کی جاتی ہیں: stablecoins، پرائیویٹ کریڈٹ، گورنمنٹ بانڈز (US بانڈز)، اشیاء، رئیل اسٹیٹ، اور ایکویٹی سیکیورٹیز:

ماخذ: OKX Ventures, rwa.xyz, Statista, 21.co

چین پر حقیقی دنیا کے اثاثوں (RWA) کی کل مارکیٹ ویلیو $18.312 بلین ہے، جبکہ چین سے دور روایتی اثاثوں کی کل مارکیٹ ویلیو $685.5 ٹریلین ہے۔ یہ فرض کرتے ہوئے کہ چین سے دور روایتی اثاثوں کی کل مارکیٹ ویلیو میں روزانہ 1 بیسس پوائنٹ (1 bps، 0.01%) اضافہ ہوتا ہے، اس سے تقریباً $6.85 بلین کا اضافہ ہوگا، جو کہ مارکیٹ ویلیو کے 37% کے قریب ہے۔ آن چین اثاثے. اس نقطہ نظر سے، آف چین اثاثوں میں تھوڑا سا اضافہ بھی آن چین اثاثوں کو بہت زیادہ فروغ دے سکتا ہے۔

1. مستحکم سکے

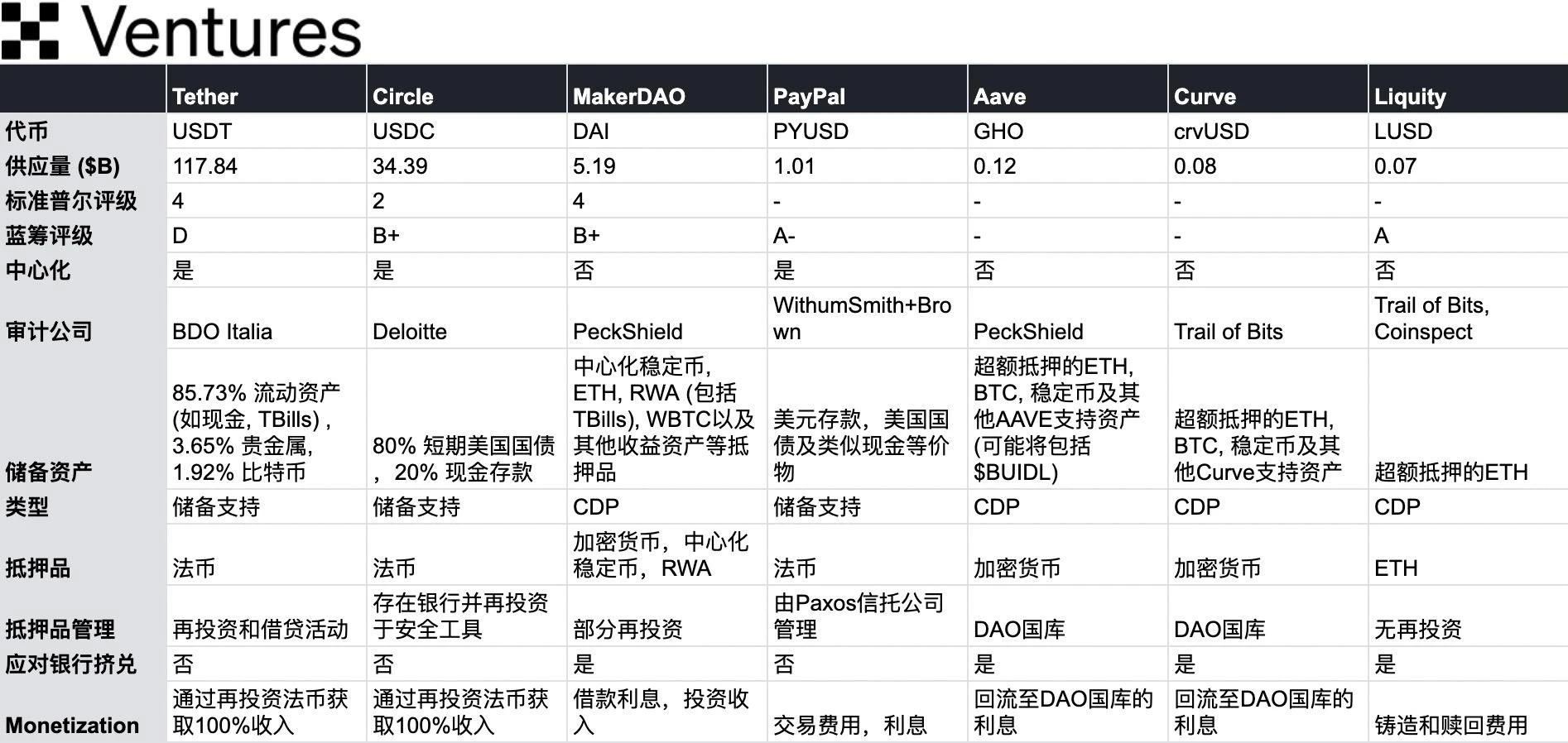

Stablecoins نے مارکیٹ میں واضح پروڈکٹ مارکیٹ فٹ (PMF) کا مظاہرہ کیا ہے اور منیٹائزیشن کے اہم مواقع پیدا کیے ہیں۔ مثال کے طور پر، اس سال کی پہلی سہ ماہی میں، ٹیتھر کی آمدنی Blackrock کی ($1.48 بلین بمقابلہ $1.16 بلین) سے تجاوز کر گئی، باوجود اس کے کہ بلیک کروک کے زیر انتظام اثاثوں کا ایک حصہ ($70 بلین بمقابلہ $8.5 ٹریلین)۔

مارکیٹ کے حالات:

-

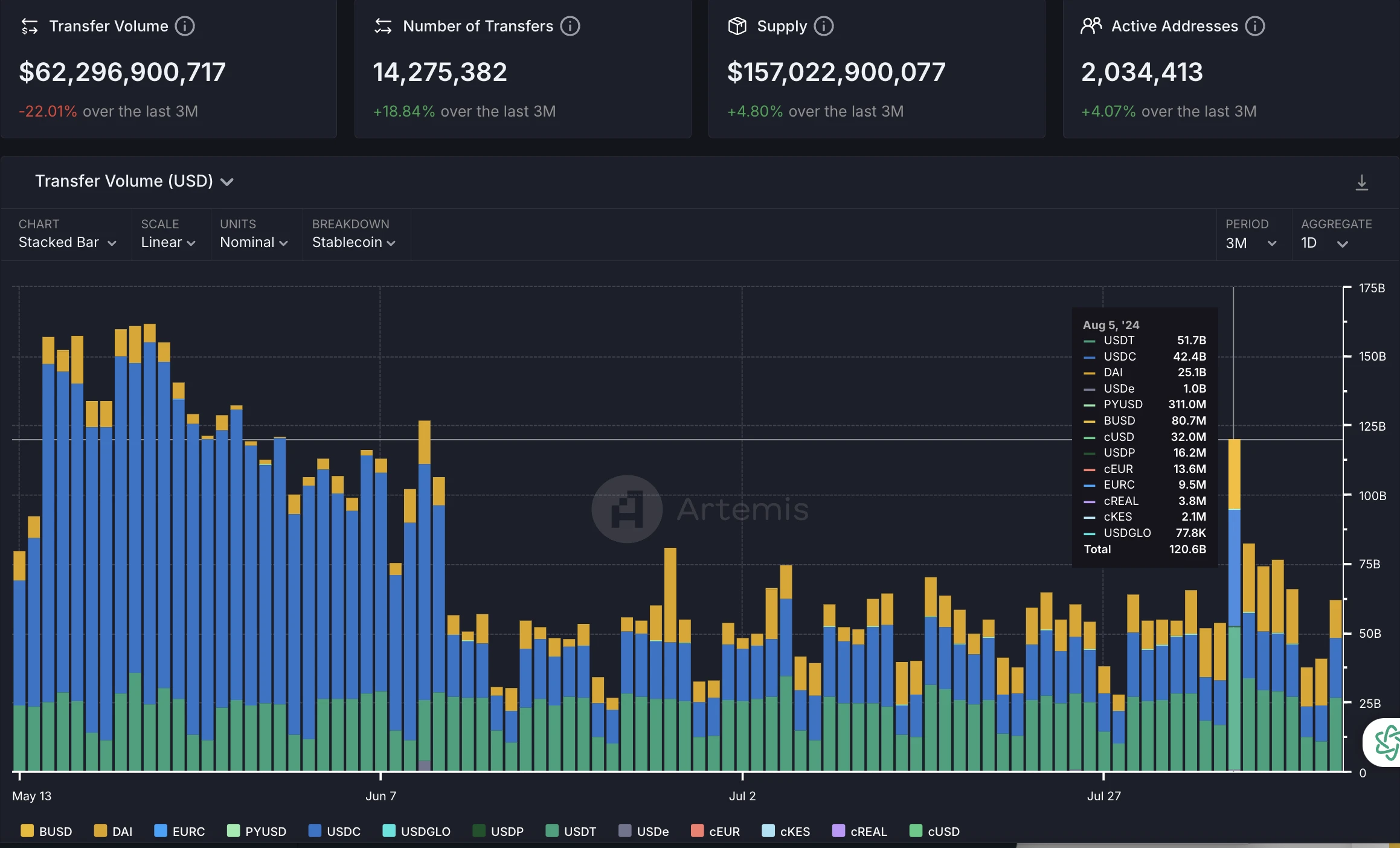

stablecoins کی موجودہ مارکیٹ ویلیو تقریباً ہے۔ US$170 بلین 1.69 ٹریلین تک کے ماہانہ لین دین کے حجم کے ساتھ، 17 ملین سے زیادہ ماہانہ فعال پتے، اور ہولڈرز کی کل تعداد 117 ملین سے زیادہ ہے۔

-

سنٹرلائزڈ سٹیبل کوائنز اب بھی ایک مطلق غالب پوزیشن پر قابض ہیں: USDT کا مارکیٹ شیئر تقریباً 70% ہے، تقریباً 114.57 بلین امریکی ڈالر؛ USDC کا حساب 20% ہے، جس کی مارکیٹ ویلیو تقریباً 33.44 بلین امریکی ڈالر ہے۔

-

ڈی سینٹرلائزڈ سٹیبل کوائنز کا مارکیٹ شیئر مستحکم رہتا ہے: DAI تقریباً US$5.19 بلین کی مارکیٹ ویلیو کے ساتھ 3% پر مشتمل ہے۔ ایتھینا کا حساب 2% ہے، جس کی مارکیٹ ویلیو تقریباً US$3.31 بلین ہے۔

-

سنٹرلائزڈ ایکسچینجز میں تقریباً 21.63 بلین سٹیبل کوائنز محفوظ ہیں، جو کل سپلائی کا 13.2% ہیں۔ بقیہ گردش، تقریباً 48.38%، Ethereum پر ہے، 35.95% Ethereum پر ہے، اور تقریباً 1%-3% بالترتیب BSC، Arbitrum، Solana، Base، Avalanche، اور Polygon chains پر ہے۔

ماخذ: CryptoQuant، Artemis

مارکیٹ کے اہم مسائل:

-

غیر متوازن قدر کی تقسیم: سنٹرلائزڈ سٹیبل کوائنز اکثر منافع کی نجکاری کرتے ہیں لیکن ممکنہ نقصانات کو سماجی بناتے ہیں، جس کے نتیجے میں فوائد کی غیر مساوی تقسیم ہوتی ہے۔

-

شفافیت کا فقدان: سینٹرلائزڈ سٹیبل کوائنز جیسے ٹیتھر اور سرکل میں شفافیت کے سنگین مسائل ہیں، اور صارفین غیر ضروری خطرات مول لینے پر مجبور ہیں۔ مثال کے طور پر، SVB دیوالیہ پن کے دوران، مارکیٹ کے پاس یہ جاننے کا کوئی طریقہ نہیں تھا کہ آیا سرکل یا ٹیتھر کا SVB سے کوئی مالیاتی ایکسپوژر تھا، اور نہ ہی یہ واضح تھا کہ ان کے ذخائر کن بینکوں میں رکھے گئے تھے۔ اسی طرح، ٹیتھر اپنے ذخائر کا کچھ حصہ قرض دینے اور سرمایہ کاری کی سرگرمیوں کے لیے استعمال کرتا رہا ہے۔ کے مطابق آڈٹ رپورٹ TBO کی طرف سے جاری کردہ، تقریباً 6.5% ذخائر کو قرض دیا گیا ہے، تقریباً 4% قیمتی دھاتوں میں سرمایہ کاری کی گئی ہے، اور تقریباً 2.5% کو دیگر سرمایہ کاری کے طور پر درجہ بندی کیا گیا ہے۔ ٹیتھرز آپریٹنگ ماڈل اسے بینک رنز کے لیے کمزور بناتا ہے، اور لیکویڈیٹی کی کمی ایک ممکنہ بلیک سوان ایونٹ بن سکتی ہے۔

-

وکندریقرت سٹیبل کوائنز محدود پیمانے کی صلاحیت رکھتے ہیں: ڈی سینٹرلائزڈ اسٹیبل کوائنز کو اسکیل ایبلٹی چیلنجز کا سامنا کرنا پڑتا ہے کیونکہ انہیں عام طور پر بڑی مقدار میں اثاثوں کی ضرورت سے زیادہ کولیٹرلائزیشن کی ضرورت ہوتی ہے۔ جیسے جیسے سٹیبل کوائنز کی مانگ بڑھتی ہے، مکمل طور پر ایک واحد کرپٹو اثاثہ پر انحصار کرنا بطور کولیٹرل طلب کو پورا نہیں کر سکتا۔ اس کے علاوہ، ناقص ڈیزائن کردہ الگورتھمک سٹیبل کوائنز کئی بار ناکام ہو چکے ہیں، جو ناکافی کولیٹرل اور غیر مستحکم میکانزم کے خطرات کو ظاہر کرتے ہیں۔

مشہور کھلاڑی

-

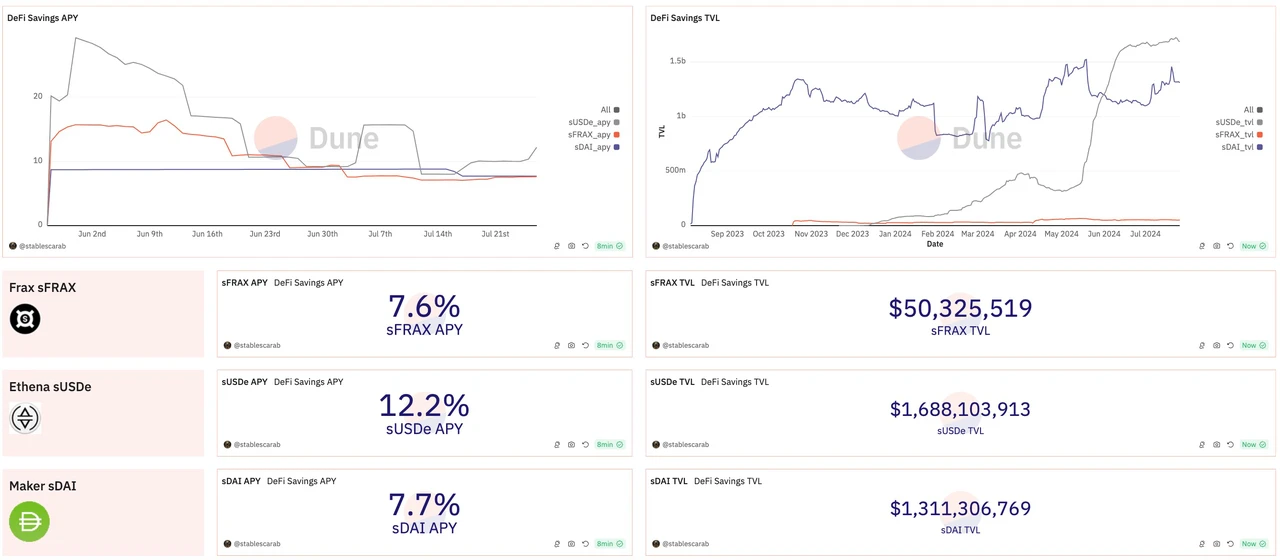

ایتھینا: تقریباً 1.7 بلین کے موجودہ sUSDe TVL کے ساتھ 12.2% تک کا نسبتاً زیادہ APY پیش کرتا ہے۔ سال کے آغاز میں اس کے آغاز کے بعد سے مارکیٹ ویلیو میں 978% کا اضافہ ہوا ہے۔ ایتھینا کی طرف سے اختیار کردہ ڈیلٹا ہیج حکمت عملی بیل مارکیٹ کے ماحول میں خاص طور پر پرکشش ہے۔ جب لمبی پوزیشنوں پر غلبہ ہوتا ہے، تو فنڈنگ کی شرحیں عام طور پر مختصر ہولڈرز کے لیے سازگار ہوتی ہیں۔ یہ حکمت عملی ایتھینا کو مستحکم رہنے کی اجازت دیتی ہے جبکہ ان تاجروں کو اپنی طرف متوجہ کرتی ہے جو مارکیٹ کے اتار چڑھاو سے بچانا چاہتے ہیں اور بیل مارکیٹ کے دوران مثبت فنڈنگ کی شرحوں سے منافع حاصل کرنا چاہتے ہیں۔

-

بنانے والا (اب اسکائی): APY 7.7%، موجودہ sDAI TVL تقریباً 1.3 بلین ہے۔ DSR میں 2 بلین سے زیادہ DAI جمع ہیں، جو کہ گردش میں تمام DAI کا 38% ہے۔ جب سے بانی Rune نے گزشتہ سال اگست میں 8% تک پیداوار کی پیشکش کا اعلان کیا تھا، ڈپازٹس میں 197% کا اضافہ ہوا ہے، اور مارکیٹ ویلیو صرف 5 بلین امریکی ڈالر سے زیادہ پر مستحکم ہوئی ہے۔ کولیٹرل TVL 7.74 بلین امریکی ڈالر ہے اور کولیٹرل ریشو 147% ہے۔ میکر امریکی خزانے کو اپنے پورٹ فولیو میں ضم کرتا ہے، اس کے آمدنی کے ذرائع کو متنوع بناتا ہے اور آمدنی کے استحکام کو بڑھاتا ہے۔ گروی رکھی ہوئی STETH کو انٹیگریٹ کریں اور اسے ٹکسال DAI کے لیے کولیٹرل کے طور پر استعمال کریں۔ یہ وعدوں کے لیے 15% کم کرنے والے جرمانے کو بھی اٹھاتا ہے، استحکام کو فروغ دیتا ہے اور ہولڈرز کے مفادات کو ماحولیاتی نظام کی پائیداری کے ساتھ ہم آہنگ کرتا ہے۔

ماخذ: ڈیون / @stablescarab

مرکزی دھارے میں شامل سٹیبل کوائنز کی فہرست

ماخذ: OKX وینچرز

مستقبل کا آؤٹ لک:

-

DAI بڑی حد تک ترقی کی منازل طے کر رہا ہے کیونکہ Curve ہولڈرز کی طرف سے 3 پولوں کو دی جانے والی بھاری سبسڈی کی وجہ سے، جس نے ایک مضبوط کھائی فراہم کی۔ جیسا کہ میکر ایک زیادہ مرکزی اسکائی ماحولیاتی نظام میں تبدیل ہوتا ہے، اس حکمت عملی نے، جبکہ عملی طور پر، کمیونٹی میں بڑے پیمانے پر تنازعہ کو جنم دیا ہے۔ بہت سے لوگوں کو خدشہ ہے کہ USDS میں تبدیلی سے Maker اپنے اصل وکندریقرت فائدہ سے محروم ہو جائے گا اور آخر کار اسے مزید قابل اعتماد متبادلات سے نگل لیا جائے گا۔ یہ دیکھنا باقی ہے کہ آیا یہ مستقبل میں اسکائی ایکو سسٹم کو تیزی سے پیمانہ بنانے کے لیے امریکی قرض اور ذیلی ڈی اے او ماڈلز کو یکجا کرنے کے اپنے وژن کو پورا کر سکتا ہے۔

-

اس کے برعکس، Liquity نے بالکل مخالف راستہ چنا ہے۔ اس کا v2 $BOLD، ایک مکمل طور پر ایتھرئم-مقامی اسٹیبل کوائن جسے صرف ETH (اور LST) کی حمایت حاصل ہے، اس وقت ضابطہ کے مطابق بڑی مقدار میں کولیٹرل کو راغب کرے گا۔ کیا CDPs کی زیادہ سے زیادہ وکندریقرت اور لچک پر اصرار اسے ایک بہترین مارکیٹ پروڈکٹ بنا دے گا؟ ہم صارفین کو ان کی حقیقی رقم سے ووٹ دینے کے منتظر ہیں۔

-

سٹیبل کوائن فیلڈ میں کم اتار چڑھاؤ والے اثاثوں کی بڑھتی ہوئی مقبولیت۔ آخری چکر میں بازار کی تعلیم کے بعد، کرپٹو-مالیاتی اثاثوں کے بنیادی خطرے کے کنٹرول میں ہر کوئی زیادہ قدامت پسند اور سخت ہے، خاص طور پر کرنسی کے اجراء کے پیچھے کولیٹرل اور رسک کنٹرول اقدامات کے انتخاب میں۔ LUNA کی طرف سے نمائندگی کرنے والے زیادہ سے زیادہ خطرے والے الگورتھمک سٹیبل کوائن پروجیکٹس، جنہوں نے آخری چکر میں اعلیٰ اتار چڑھاؤ اور endogenous اثاثوں کو کولیٹرل کے طور پر استعمال کیا، غائب ہو گئے ہیں۔

-

واضح اور سادہ کاروباری خطوط کی وجہ سے، ریگولیٹری اخراجات زیادہ قابل کنٹرول اور مستقل ہیں۔ بڑی مالیاتی کمپنیاں نسبتاً منافع بخش اور آسانی سے داخل ہونے والے stablecoin کاروباروں کو نشانہ بنانا شروع کر رہی ہیں۔ پے پال کا PYUSD 1 بلین کی گردش تک پہنچ گیا ہے، اور اس کی مارکیٹ ویلیو میں 155% کا اضافہ ہوا ہے جب سے اس نے 29 مئی کو سولانا میں داخلے کا اعلان کیا ہے۔ سولانا چین پر PYUSD کی سپلائی میں بھی تقریباً 4685% کا اضافہ ہوا ہے۔ اسی طرح، JD.com کا ہانگ کانگ ڈالر کے ساتھ ایک مستحکم کوائن شروع کرنے کا منصوبہ بھی ڈیجیٹل فنانس کے لیے نئے گروتھ پوائنٹس کی تلاش کے دوران پائی کا ایک ٹکڑا حاصل کرنے کی کوشش ہے۔

-

حلقہ اب بھی خاص طور پر مزید قانون سازی کی رہنمائی کا انتظار کر رہا ہے۔ ریزرو رپورٹنگ اور لیکویڈیٹی کی ضروریات . سرکل نے ہمیشہ شفافیت پر زور دیا ہے اور اپنے ذخائر پر اعتماد بڑھانے کے لیے گرانٹ تھورنٹن سے ڈیلوئٹ کو آڈٹ کے لیے تبدیل کیا ہے۔ ٹیچرز کی شفافیت کے مسائل طویل عرصے سے متنازعہ رہے ہیں۔ جبکہ ٹیتھر کا دعویٰ ہے کہ اس کے تمام USDT کو فیاٹ کرنسی کے ذخائر کی مساوی رقم کی حمایت حاصل ہے، اس کے ذخائر کی مخصوص تفصیلات اور آزادانہ آڈٹ کے بارے میں شفافیت کا فقدان ہے۔ 2024 میں، امریکی ریگولیٹرز مزید شفافیت اور تعمیل کی ضروریات پر زور دے رہے ہیں، اور توقع کی جاتی ہے کہ Tether بھی ان تقاضوں کے تابع ہو گا۔

2. نجی کریڈٹ:

کریڈٹ معاہدوں کی ٹوکنائزیشن کے ذریعے، مالیاتی ادارے کاروباری اداروں کو قرض کے آلات کے ذریعے قرض فراہم کرتے ہیں۔

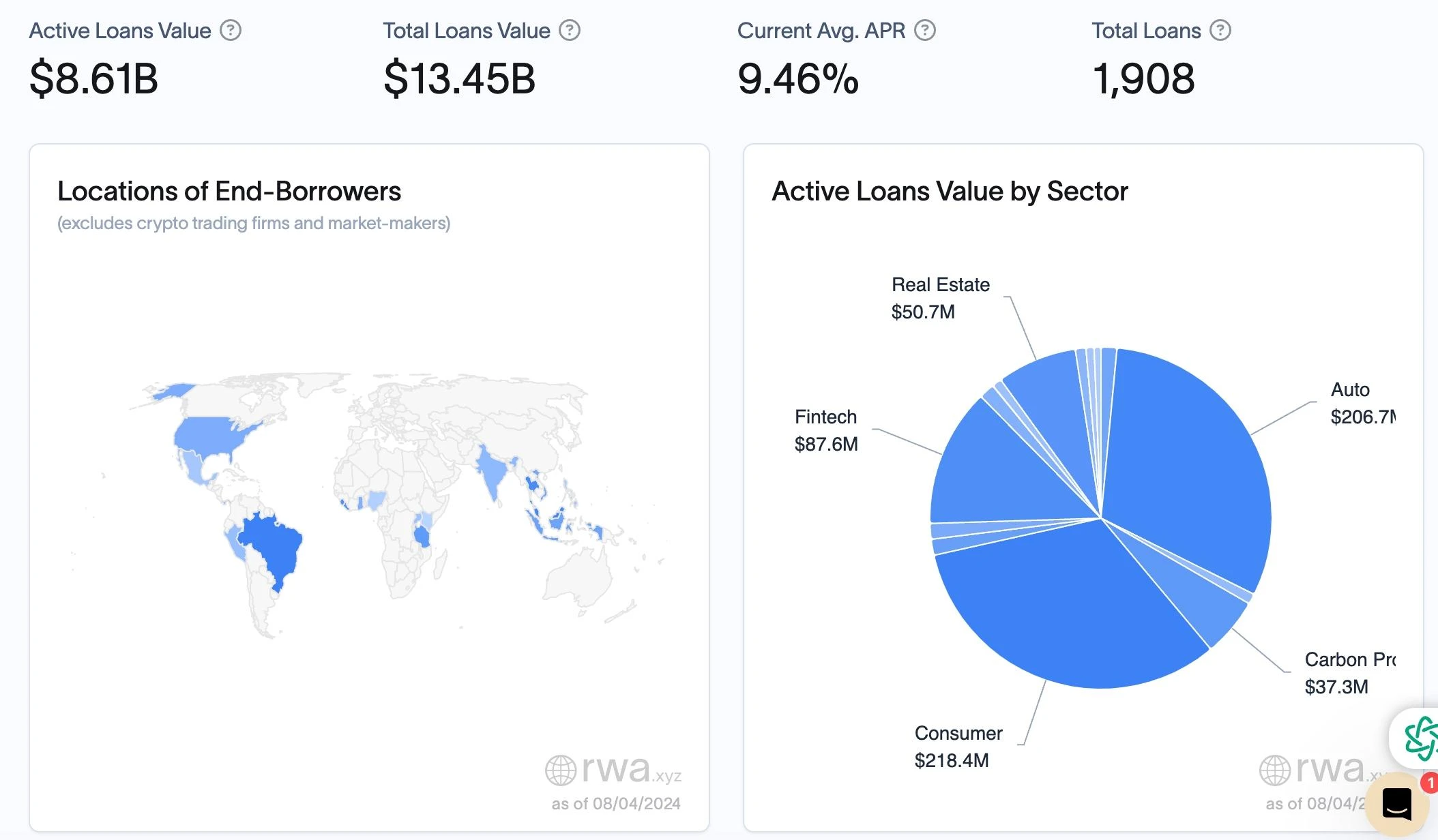

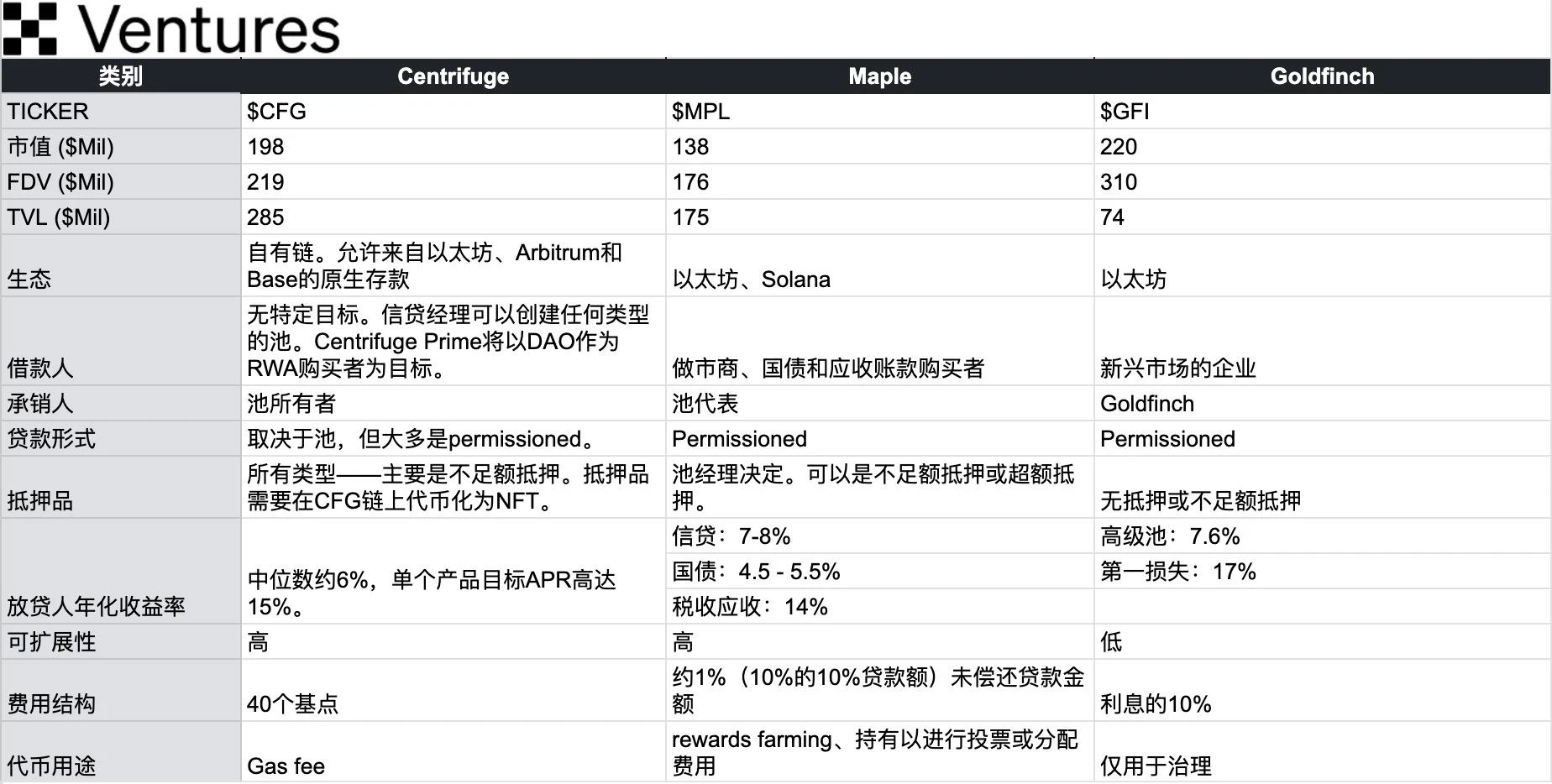

روایتی مالیات میں، نجی کریڈٹ ایک بڑے پیمانے پر $1.5 ٹریلین مارکیٹ ہے۔ کرپٹو کریڈٹ پروٹوکولز نے $13 بلین سے زیادہ کے قرضوں کو ٹوکنائز کیا ہے، جس میں فی الحال حقیقی دنیا کے کاروباروں کو $8 بلین سے زیادہ قرض دیا گیا ہے، جو آن چین قرض دہندگان کے لیے منافع پیدا کر رہا ہے۔ آن چین ٹریڈرز کے لیے، پرائیویٹ کریڈٹ اپنی زیادہ پیداوار کی صلاحیت کی وجہ سے پرکشش ہے۔ مثال کے طور پر، سینٹری فیوج جیسے پروٹوکول کے ذریعے سٹیبل کوائنز کو قرض دینے سے 8.7% کی اوسط سالانہ پیداوار حاصل ہو سکتی ہے، جو AAVE جیسے پلیٹ فارمز پر عام 4-5% سالانہ پیداوار سے زیادہ ہے، لیکن بڑھتے ہوئے خطرے کے ساتھ۔

ماخذ: rwa.xyz

پورے لون پورٹ فولیو میں $218.4 M کا سب سے بڑا حصہ کنزیومر لون کا ہے، جو مجموعی لون پورٹ فولیو میں اس کی مضبوط مانگ کو ظاہر کرتا ہے۔ آٹوموٹو انڈسٹری کے قرضوں نے $206.7 M کی رقم کے ساتھ قریب سے پیروی کی۔ فنٹیک انڈسٹری کو قرضوں کی رقم $87.6 M تھی، جس نے نسبتاً کم حصہ کے باوجود تیزی سے ترقی کی، جو مالیاتی مارکیٹ پر تکنیکی جدت کے اثرات کو ظاہر کرتی ہے۔ . رئیل اسٹیٹ، بشمول رہائشی اور کمرشل رئیل اسٹیٹ فنانسنگ ($50.7 M) اور کاربن پروجیکٹ فنانسنگ ($37.3 M)، اگرچہ ایک چھوٹے حصے کے لیے اکاؤنٹنگ بھی اپنے مخصوص شعبے میں اہم کردار ادا کرتی ہے۔

آن چین کریڈٹ کے اجراء اور تقسیم کے فوائد نمایاں طور پر کم سرمائے کی لاگت میں نمایاں ہیں۔ زیادہ موثر ادارہ جاتی ڈی فائی انفراسٹرکچر سرمائے کی لاگت کو نمایاں طور پر بچا سکتا ہے اور موجودہ اور نئی نجی کریڈٹ مصنوعات کے لیے نئے ڈسٹری بیوشن چینل فراہم کر سکتا ہے۔ بینکنگ کے کاروبار کے سخت ہونے سے، روایتی مالیاتی شعبے میں ایک اہم بازار کھل رہا ہے۔ غیر بینک قرضے کی طرف یہ تبدیلی نجی کریڈٹ فنڈز اور دیگر غیر بینک قرض دہندگان کے لیے اچھے مواقع فراہم کرتی ہے، جس سے پنشن پلانز اور انڈومنٹ فنڈز میں دلچسپی پیدا ہوتی ہے جو ہموار اور زیادہ منافع کے خواہاں ہوتے ہیں۔

پرائیویٹ کریڈٹ، متبادل اثاثوں کے حصے کے طور پر، پچھلی دہائی یا اس سے زیادہ کے دوران نمایاں طور پر بڑھا ہے۔ اگرچہ اس وقت عالمی قرضوں کی منڈی کا نسبتاً کم حصہ ہے، لیکن یہ ایک پھیلتی ہوئی مارکیٹ ہے جس میں ترقی کی بہت بڑی گنجائش ہے۔

ڈیمانڈ سائیڈ منطق

1. مالیاتی ضروریات:

-

انٹرپرائزز: حقیقی دنیا میں، بہت سے کاروباری اداروں (خاص طور پر چھوٹے اور درمیانے درجے کے کاروباری اداروں) کو آپریشنز، توسیع یا قلیل مدتی سرمائے کے کاروبار میں معاونت کے لیے کم لاگت کی مالی امداد کی ضرورت ہوتی ہے۔

-

فنانسنگ میں دشواری: روایتی مالیاتی اداروں کے قرض کے طریقہ کار پیچیدہ اور وقت طلب ہوتے ہیں، جس کی وجہ سے کمپنیوں کے لیے اپنی ضرورت کے فنڈز کو تیزی سے حاصل کرنا مشکل ہو جاتا ہے۔

2. کریڈٹ پروٹوکول ٹوکنائزیشن:

-

ٹوکنائزیشن: کریڈٹ معاہدوں کو ٹوکنائز کر کے، مالیاتی ادارے قرض کے آلات کو ٹوکن میں تبدیل کر سکتے ہیں جن کی چین پر تجارت کی جا سکتی ہے۔ یہ ٹوکن قرض کے آلات کی نمائندگی کرتے ہیں جیسے قرضے یا کاروباری اداروں کے قابل وصول اکاؤنٹس۔

-

آسان عمل: ٹوکنائزیشن فنانسنگ کے عمل کو آسان بناتی ہے، جس سے کاروبار تیزی سے اور زیادہ موثر طریقے سے فنڈز حاصل کر سکتے ہیں۔

قرض دہندہ کی منطق

1. متعلقہ مواقع:

-

زیادہ پیداوار: پرائیویٹ کریڈٹ میں سرمایہ کاری کرنے سے اکثر روایتی قرض کے آلات کے مقابلے زیادہ منافع مل سکتا ہے کیونکہ کاروبار فوری فنانسنگ کے بدلے زیادہ شرح سود ادا کرنے کے لیے تیار ہوتے ہیں۔

-

سرمایہ کاری کے پورٹ فولیو کو متنوع بنائیں: نجی کریڈٹ صارفین کو تنوع کے مواقع فراہم کرتا ہے اور خطرے کو پھیلاتا ہے۔

2. خطرات اور چیلنجز:

-

سمجھنے میں دشواری: صارفین کو پرائیویٹ کریڈٹ کے کام کو سمجھنا مشکل ہو سکتا ہے، خاص طور پر وہ لوگ جن میں آف چین اثاثے شامل ہیں۔

-

طے شدہ خطرہ: صارفین کو خدشہ ہے کہ قرض لینے والے بھاگ سکتے ہیں، جس کے نتیجے میں قرض کے ڈیفالٹ ہو سکتے ہیں۔ خاص طور پر، اگر آف چین اثاثہ جات کا آڈٹ شفاف نہیں ہے، تو قرض دہندگان ایک سے زیادہ پلیٹ فارمز پر رقم ادھار لینے کے لیے قابل وصول واؤچر استعمال کر سکتے ہیں، جس سے ڈیفالٹ کا خطرہ بڑھ جاتا ہے۔

نمائندہ منصوبے:

1. میپل فنانس: آن چین پرائیویٹ کریڈٹ فراہم کرتا ہے، اور ٹوکنائزڈ کریڈٹ معاہدوں کے ذریعے، یہ کمپنیوں کو تیزی سے مالی اعانت فراہم کرتا ہے جبکہ قرض دہندگان کو اعلی پیداوار والے سرمایہ کاری کے مواقع فراہم کرتا ہے۔ اسی طرح کے ماڈلز میں TrueFi (جو میپل جیسی امریکی ٹریژری مصنوعات بھی فراہم کرتا ہے) اور گولڈ فنچ شامل ہیں۔

2. سینٹری فیوج: مماثل پلیٹ فارم؛ قابل وصول اکاؤنٹس اور دیگر قرض کے آلات، قرض دہندگان اور قرض دہندگان کو آن چین مارکیٹ کے ذریعے ٹوکنائز کریں، فنانسنگ کے عمل کو آسان بنائیں، فنانسنگ کے اخراجات کو کم کریں، اور چھوٹے اور درمیانے درجے کے کاروباری اداروں کی کریڈٹ ضروریات کو پورا کریں۔

ماخذ: OKX وینچرز

آن چین سپلائی چین فنانس کے لیے کیسز استعمال کریں:

-

سمارٹ معاہدوں کے ذریعے خودکار ادائیگی: پہلے سے طے شدہ شرائط پوری ہونے کے بعد، سمارٹ معاہدے خود بخود سپلائرز کو ادائیگی جاری کر سکتے ہیں۔ ایک واضح ڈیفالٹ ہینڈلنگ میکانزم قائم کریں، جو صارف کے مفادات کے تحفظ کے لیے اسمارٹ کنٹریکٹس کے ذریعے خود بخود متحرک ہوتا ہے۔

-

انوائس ٹوکنائزیشن: انوائسز کو ان کی تجارت میں سہولت فراہم کرنے اور سپلائرز کو لیکویڈیٹی فراہم کرنے کے لیے ٹوکنائز کیا جا سکتا ہے۔

-

شفاف آڈٹ: بلاکچین ایک ناقابل تبدیلی لیجر فراہم کرتا ہے، جو آڈیٹنگ اور مستعدی کو آسان بناتا ہے۔ تاہم، اثاثوں کی صداقت اور انفرادیت کو یقینی بنانے اور کثیر پلیٹ فارم سے قرض لینے کے خطرات کو کم کرنے کے لیے آزاد تھرڈ پارٹی آڈیٹنگ ایجنسیوں کے ذریعے آف چین اثاثوں کا سخت آڈٹ کرنا اب بھی ضروری ہے۔

-

خطرے کی تشخیص: قرض لینے والی کمپنیوں پر خطرے کی تشخیص کرنے اور صارفین کو زیادہ باخبر فیصلے کرنے میں مدد کرنے کے لیے ایک سلسلہ پر مبنی کریڈٹ اسکورنگ سسٹم متعارف کروائیں۔

زنجیر پر حل ہونے والے مسائل:

-

لین دین سست اور مبہم ہیں: بلاکچین شفافیت کو بہتر بناتا ہے اور سپلائی چین فنانس میں لین دین کو تیز کرتا ہے، جس سے تمام فریقین کو فائدہ ہوتا ہے۔

-

اعلی لین دین کے اخراجات: سمارٹ کنٹریکٹس سپلائی چین فنانس میں بہت سے عمل کو خودکار کر سکتے ہیں، کاغذی کارروائیوں اور درمیانی افراد کو کم کر سکتے ہیں، اس طرح لاگت کو کم کر سکتے ہیں۔

-

کریڈٹ رسائی: DeFi چھوٹے اور درمیانے درجے کے کاروباری اداروں (SMEs) کے لیے زیادہ جمہوری فنانسنگ چینل فراہم کر سکتا ہے جو روایتی طور پر کمزور سودے بازی کی طاقت رکھتے ہیں۔

3. ٹریژری بانڈ کی مصنوعات:

ٹوکنائزڈ سرکاری قرض کے آلات۔ ETF کے تصور کا حوالہ دیتے ہوئے، اس قسم کے اثاثے کو BTF (Blockchain Transfer Fund) سے تشبیہ دی جا سکتی ہے۔ زنجیر پر موجود RWA یو ایس ٹریژری پروڈکٹ کے ٹوکنز خود ٹریژری بانڈز کی ملکیت کے بجائے ان قرضوں سے پیدا ہونے والی آمدنی کو رکھنے اور تقسیم کرنے کے حق کی نمائندگی کرتے ہیں، جس میں زیادہ ڈپازٹس اور نکلوانے اور تعمیل کے مسائل شامل ہیں۔

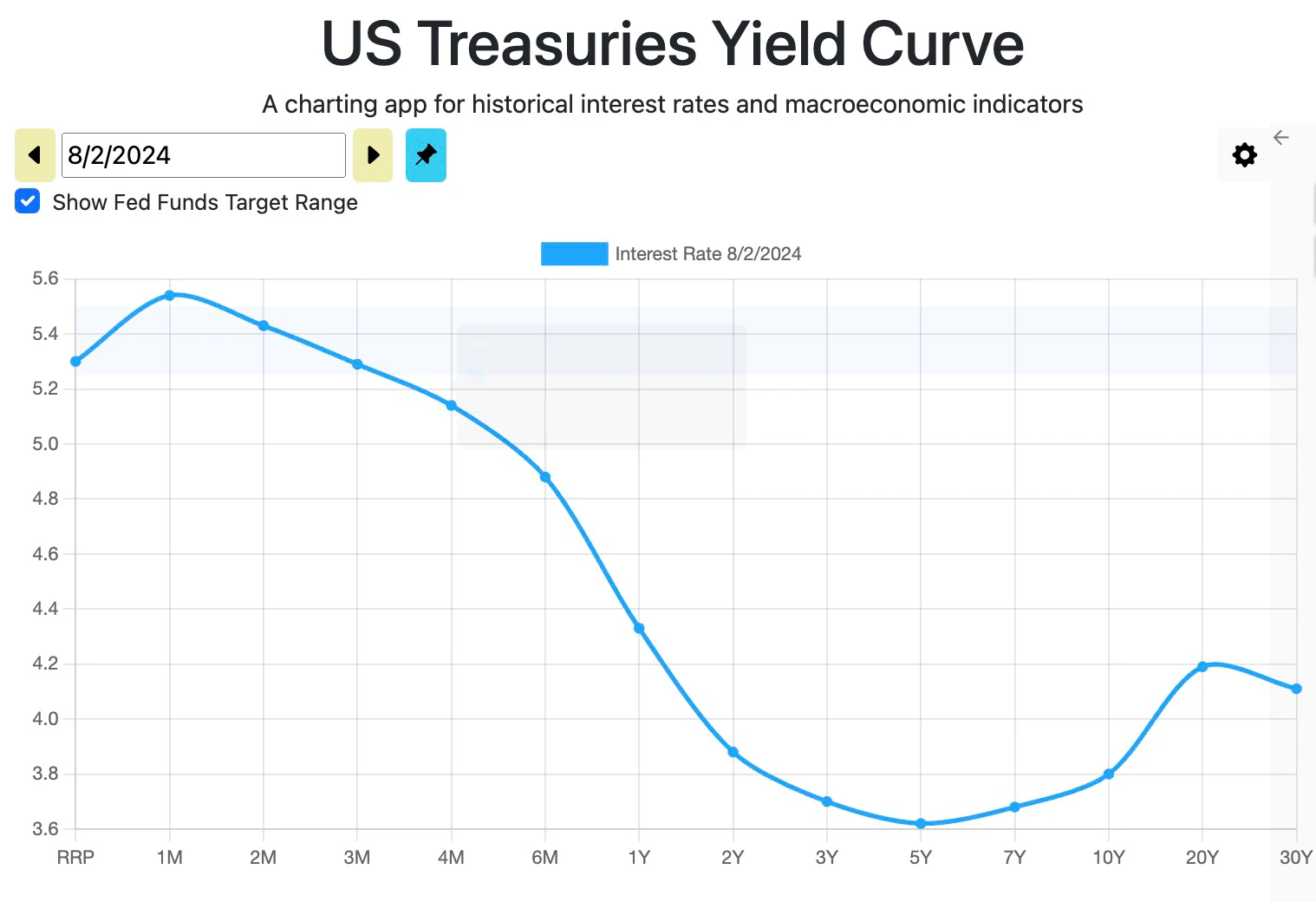

زیادہ دلچسپی والے ماحول میں، کچھ کرپٹو کرنسی کے کھلاڑیوں نے تنوع حاصل کرنے کے لیے روایتی مالیاتی اثاثوں پر توجہ مرکوز کرنا شروع کر دی ہے۔ جیسے جیسے شرح سود میں اضافہ ہوتا ہے، مطالبہ کرنے والے محفوظ اور مستحکم اثاثے تلاش کرتے ہیں، اور حکومتی بانڈز جیسی مصنوعات قدرتی طور پر ان کی پسند بن جاتی ہیں۔

ٹوکنائزڈ ٹریژریز کو اپنانے کی لہر ڈی فائی پیداوار کے کم مواقع (آن-چین لیوریج کی کم مانگ کی وجہ سے) اور قلیل مدتی رقم جیسے آلات کے لیے تاجر کی مانگ میں تبدیلی کے ساتھ چلتی ہے جو سخت امریکی مالیاتی پالیسی سے فائدہ اٹھاتے ہیں۔ یہ رجحان منی مارکیٹ فنڈز میں آف چین بینک ڈپازٹس کی بڑی آمد سے بھی ظاہر ہوتا ہے، جو بینک ڈپازٹ کی کم شرحوں اور غیر حقیقی اثاثوں کے نقصانات کی طویل مدتی نمائش کے باعث ہوتا ہے۔ ادارہ جاتی ڈی فائی انفراسٹرکچر کے ظہور سے محفوظ، آمدنی پیدا کرنے والے، اور مائع حقیقی دنیا کے اثاثوں کی مانگ کے بڑھتے ہوئے عالمی رجحان کو مزید آگے بڑھانے کی امید ہے۔

پیداوار وکر کی موجودہ شکل اس بات کی نشاندہی کرتی ہے کہ قلیل مدتی سود کی شرحیں زیادہ ہیں اور طویل مدتی سود کی شرحیں کم ہیں۔ زیادہ تر پروڈکٹس 1 ماہ سے 6 ماہ کے ٹریژری بلز رکھنے کا انتخاب کرتے ہیں، اور کچھ پروڈکٹس زیادہ منافع کی تلاش میں راتوں رات ریورس ریپو اور ریپو سیکیورٹیز بھی رکھتے ہیں۔

امریکی بانڈز کا انتخاب کیوں کریں:

1. پیداوار: قلیل مدتی US ٹریژری بانڈز > AAA کارپوریٹ بانڈز > DeFi stablecoin ڈپازٹس (ٹوکنائزڈ ٹریژری بانڈز پرکشش ہیں)

ماخذ: گلیکسی ریسرچ

2. مانیٹری پالیسی میں فیڈ کی ڈرامائی تبدیلی نے بینچ مارک سود کی شرح کو 2007 (5.33) کے بعد اپنی بلند ترین سطح پر دھکیل دیا ہے۔ اس نے کرپٹو اثاثوں پر زیادہ منافع کے خواہاں مقامی-DeFi صارفین کے لیے مخصوص قسم کے RWAs کی نئی مانگ پیدا کر دی ہے۔

ماخذ: fred.stlouisfed.org

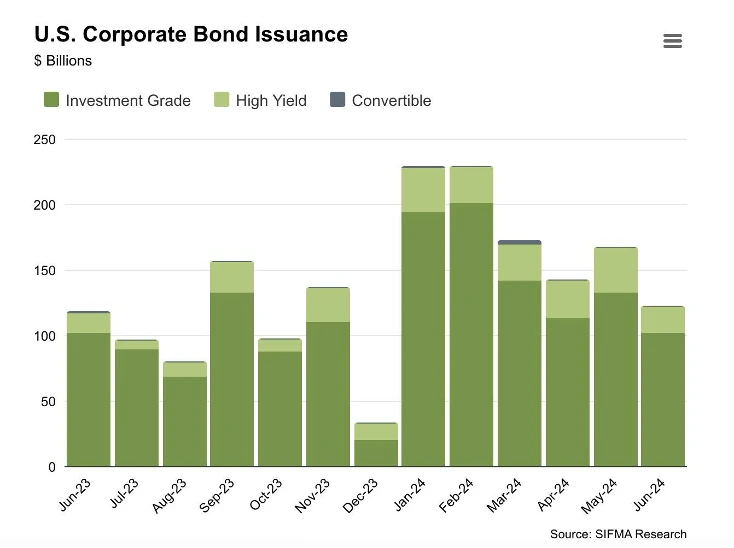

3. یو ایس ٹریژری بانڈز حکومت کی حمایت یافتہ قرض کی ضمانتیں ہیں (بڑے پیمانے پر ایک نسبتاً محفوظ اور قابل اعتماد قسم کی آمدنی کا اثاثہ سمجھا جاتا ہے، جس میں صرف امریکی حکومت کی طرف سے ڈیفالٹ ہونے کا خطرہ ہوتا ہے)۔ اس کے برعکس، کارپوریٹ بانڈز کمپنیوں کی طرف سے جاری کردہ قرض کی ضمانتیں ہیں جو ٹریژری بانڈز کے مقابلے میں زیادہ پیداوار پیش کر سکتی ہیں، لیکن یہ زیادہ خطرناک بھی ہیں۔ عالمی بانڈ مارکیٹ کا حجم تقریباً $140.7 ٹریلین تک بڑھ گیا، جو سال بہ سال 5.9% زیادہ ہے، جس سے ظاہر ہوتا ہے کہ عالمی فکسڈ انکم مارکیٹ اب بھی نمایاں طور پر بڑھ رہی ہے۔ صرف 2024 کی پہلی دو سہ ماہیوں میں، امریکی کمپنیوں نے کارپوریٹ بانڈز میں $1.06 ٹریلین جاری کیے (2023 کی پہلی تین سہ ماہیوں سے زیادہ، $1.02 ٹریلین)۔

ماخذ: SIFMA ریسرچ

بڑھتی ہوئی سود کی شرحوں نے یو ایس ٹریژری بانڈز کو ٹوکنائز کرنے کے لیے پراجیکٹس کے آغاز کی حوصلہ افزائی کی ہے، جیسے:

-

فرینکلن ٹیمپلٹن: لانچ کیا گیا۔ فرینکلن آن چین یو ایس گورنمنٹ منی فنڈ (FOBXX) 2021 میں، پہلا پبلک بلاک چین فنڈ جو US میں رجسٹر ہوا اس فنڈ کی پیداوار 5.11% ہے اور اس کی مارکیٹ ویلیو $400 ملین ہے، جس سے یہ سب سے بڑی آن چین امریکی قرض کی مصنوعات میں سے ایک ہے۔

-

بلیک راک (سیکورٹائز): لانچ کیا گیا۔ BlackRock USD ادارہ جاتی ڈیجیٹل لیکویڈیٹی فنڈ ($BUIDL) مارچ 2024 میں Ethereum پر۔ فی الحال، یہ AUM میں $500 ملین سے زیادہ کے ساتھ مارکیٹ میں آگے ہے۔

-

اونڈو: شروع کیا گیا۔ اونڈو شارٹ ٹرم یو ایس گورنمنٹ بانڈ (OUSG) جو کہ 4.68% کی پیداوار اور تقریباً $240 ملین کی مارکیٹ کیپ کے ساتھ مختصر مدت کے امریکی ٹریژری بانڈز تک رسائی فراہم کرتا ہے۔ OUSG کا ایک بڑا حصہ BlackRock کے BUIDL میں لگایا گیا ہے۔ Ondo $300 ملین سے زیادہ کی مارکیٹ کیپ کے ساتھ USDY کی پیداوار مستحکم کوائن بھی پیش کرتا ہے۔

جیسے جیسے شرح سود میں اضافہ ہوتا ہے اور امریکی بانڈ کی پیداوار زیادہ پرکشش ہوتی ہے، اس زمرے میں نمایاں اضافہ دیکھنے میں آیا ہے۔ دیگر منصوبوں میں سپر سٹیٹ، میپل، بیکڈ، اوپن ایڈن وغیرہ شامل ہیں۔

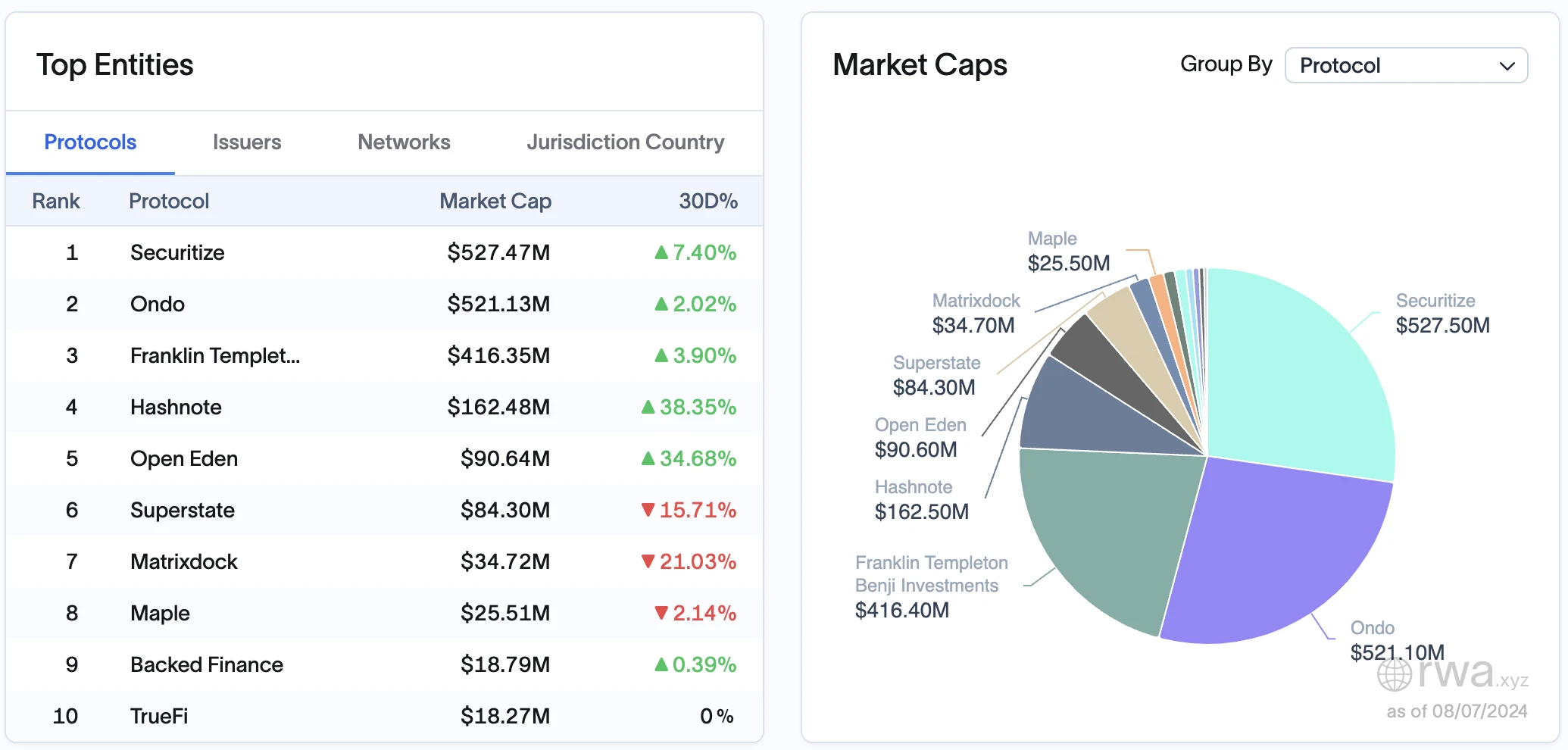

مارکیٹ ویلیو اور مارکیٹ شیئر:

ماخذ: rwa.xyz

مارکیٹ کیپٹلائزیشن کے لحاظ سے، سب سے اوپر پانچ پروٹوکول ہیں Securitize، Ondo، Franklin Templeton، Hasnote اور OpenEden؛ اور سب سے زیادہ سنگل پروڈکٹ جاری کرنا ہے:

-

$BUIDL (سیکورٹائز کے ذریعے جاری کردہ بلیک راک فنڈ)، $510 ملین، سہ ماہی میں 74%؛

-

$FOBXX (فرینکلن ٹیمپلٹن)، $428 ملین، سہ ماہی میں 12%؛

-

$USDY (Ondo)، $332 ملین، سہ ماہی میں 155%؛

-

$USYC (Hashnote)، $221 ملین، 156% کی سہ ماہی ترقی؛

-

$OUSG (Ondo)، $206 ملین، 60% کی سہ ماہی نمو؛

-

$TBILL (اوپن ایڈن)، $ 101 ملین، سہ ماہی میں 132%۔

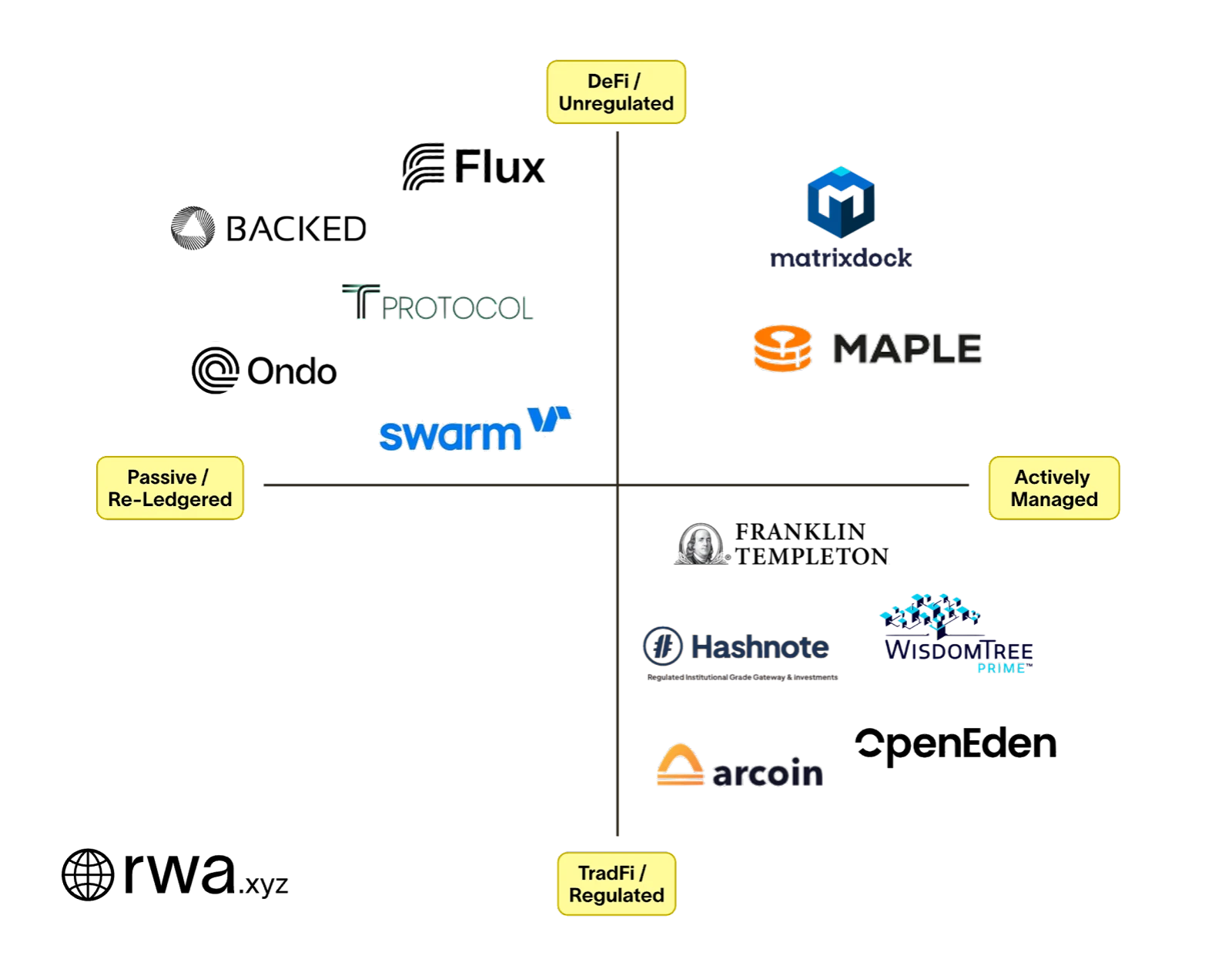

اثاثوں کی درجہ بندی:

فعال طور پر منظم

-

تعریف: یو ایس ٹریژری پروڈکٹس کو کمپنی کے ذریعہ نامزد کردہ پورٹ فولیو مینیجر کے ذریعہ فعال طور پر منظم کیا جاتا ہے، جو بنیادی اثاثوں کے پورٹ فولیو کو منظم کرنے کا ذمہ دار ہے۔

-

خصوصیات: منافع کو بہتر بنائیں اور فعال سرمایہ کاری کی حکمت عملیوں کے ذریعے خطرات کا نظم کریں، اور انتظامی طریقہ روایتی فعال طور پر منظم فنڈز کے قریب تر ہے۔

Reledgered

تعریف: یو ایس ٹریژری پروڈکٹس کو محض ایک مالیاتی آلے کی نمائندگی کرنے یا اس کی عکس بندی کرنے کے لیے ڈیزائن کیا گیا ہے، جیسے کہ عوامی طور پر درج کردہ ETF، جو خود آن چین نہیں ہے۔

خصوصیات: عام طور پر غیر فعال طور پر منظم کیا جاتا ہے، اس کا مقصد موجودہ مالیاتی آلات کو بلاک چین ٹیکنالوجی کے ذریعے دوبارہ رجسٹر کرنا ہے تاکہ چین پر ان کی تجارت اور انتظام کیا جا سکے۔

ماخذ: rwa.xyz

تین کمپنیاں، Ondo Finance، Backed، اور Swarm، سبھی BlackRock/iShares شارٹ ٹرم ٹریژری بانڈ ETF کی عکس بندی کر رہی ہیں۔ Ondo Nasdaq (CUSIP: 464288679) پر امریکی جاری کنندہ سے خریدتا ہے، جبکہ Backed اور Swarm ایک آئرش جاری کنندہ/UCITS (ISIN: IE 00 BGSF 1 X 88) سے خریدتا ہے۔ سادہ الفاظ میں، Ondo فعال طور پر ٹریژری بانڈ پورٹ فولیو کا انتظام نہیں کرتا ہے۔ اس کے بجائے، یہ مینجمنٹ کو SHV کو آؤٹ سورس کرتا ہے، جس کا انتظام BlackRock/iShares کے ذریعے ہوتا ہے۔ Ondo جیسی کمپنیاں BlackRock کے ڈسٹری بیوٹرز کے طور پر کام کریں گی کیونکہ DeFi پروٹوکول اثاثہ مینیجرز کے ساتھ براہ راست بات چیت نہیں کریں گے۔ یہ BlackRock کے لیے آسان ہے، جس کو ان ہزاروں منصوبوں کی تعمیل کا انتظام کرنے کی ضرورت نہیں ہے جو اس کے فنڈز کی نمائش چاہتے ہیں۔

ماخذ: OKX وینچرز، rwa.xyz

معاہدے کے تحت ہر پروڈکٹ کے لیے، ادارے اور اہل سرمایہ کار تین اہم ترین معیاروں کی بنیاد پر متعلقہ فیصلے کر سکتے ہیں: 1) بنیادی تحفظ؛ 2) زیادہ سے زیادہ واپسی؛ 3) سہولت۔

بنیادی تحفظ:

-

کچھ بڑی ادارہ جاتی مصنوعات ریگولیٹڈ دائرہ اختیار میں کام کرتی ہیں، کم سے کم قانونی اور تعمیل کے خطرات کو یقینی بناتے ہوئے؛ وہ ریگولیٹڈ فنڈ مینیجرز اور کسٹوڈین سروس فراہم کرنے والوں پر انحصار کرتے ہیں، جو زیادہ شفافیت اور سرمایہ کاروں کو تحفظ فراہم کرتے ہیں۔ کچھ دیگر پروڈکٹس اپنے انتظامی فرائض کی انجام دہی کے لیے سرمایہ کاری کے منتظمین پر زیادہ انحصار کرتے ہیں، اور سرمایہ کاروں کو ان دائرہ کاروں میں قانونی ماحول اور ریگولیٹری صورتحال کا بغور جائزہ لینے کی ضرورت ہے جہاں یہ مصنوعات واقع ہیں۔

زیادہ سے زیادہ پیداوار:

-

فعال طور پر منظم مصنوعات پورٹ فولیو کو بہتر بنانے اور زیادہ سے زیادہ منافع حاصل کرنے کے لیے سرمایہ کاری کی حکمت عملی اور فنڈ مینیجرز کی کارکردگی کی صلاحیتوں پر انحصار کرتی ہیں۔ یہ مصنوعات بنیادی طور پر قلیل مدتی ٹریژری بانڈز اور دوبارہ خریداری کے معاہدوں پر مرکوز ہیں، جو موجودہ پیداوار کے منحنی خطوط کے مطابق ہیں۔ دوبارہ رجسٹرڈ مصنوعات ETF مینیجرز کو پورٹ فولیو مینجمنٹ آؤٹ سورس کرتی ہیں۔ سرمایہ کار براہ راست ان مینیجرز کی تاریخی کارکردگی کو دیکھ سکتے ہیں اور ان مصنوعات کا انتخاب کر سکتے ہیں جو ان کے واپسی کے اہداف اور خطرے کی ترجیحات سے مماثل ہوں۔

سہولت:

-

کچھ بڑی ادارہ جاتی مصنوعات سرکاری موبائل ایپلی کیشنز کے ذریعے رسائی فراہم کرتی ہیں، جو صارف کے تجربے کو بہتر بناتی ہے، سرمایہ کاری کے عمل کو آسان بناتی ہے، اور خود منظم خوردہ سرمایہ کاروں کے لیے موزوں ہے۔ پروڈکٹ کے کچھ دیگر عمل زیادہ پیچیدہ ہوتے ہیں، جن میں دستی آپریشن کے متعدد مراحل شامل ہوتے ہیں، اور سیکھنے کی اعلی قیمت کی ضرورت ہوتی ہے۔

مستقبل میں، فعال طور پر منظم پروڈکٹس اپنی قیمتوں کو کم کر کے آن چین ری رجسٹریشن مصنوعات کے مسابقتی فائدہ کو کمزور کر سکتے ہیں۔ اس کے علاوہ، صارفین کو اس بات پر بھی غور کرنا چاہیے کہ آیا یہ یو ایس ٹریژری ٹوکن محض ان کی سرمایہ کاری کے ہولڈنگز کے سرٹیفکیٹ کے طور پر استعمال کیے جاتے ہیں، یا کیا انہیں ادائیگی کے ٹوکن کے طور پر بھی استعمال کیا جا سکتا ہے یا استعمال کے منظرناموں کو بڑھانے اور آمدنی کے ذرائع کو بڑھانے کے لیے۔

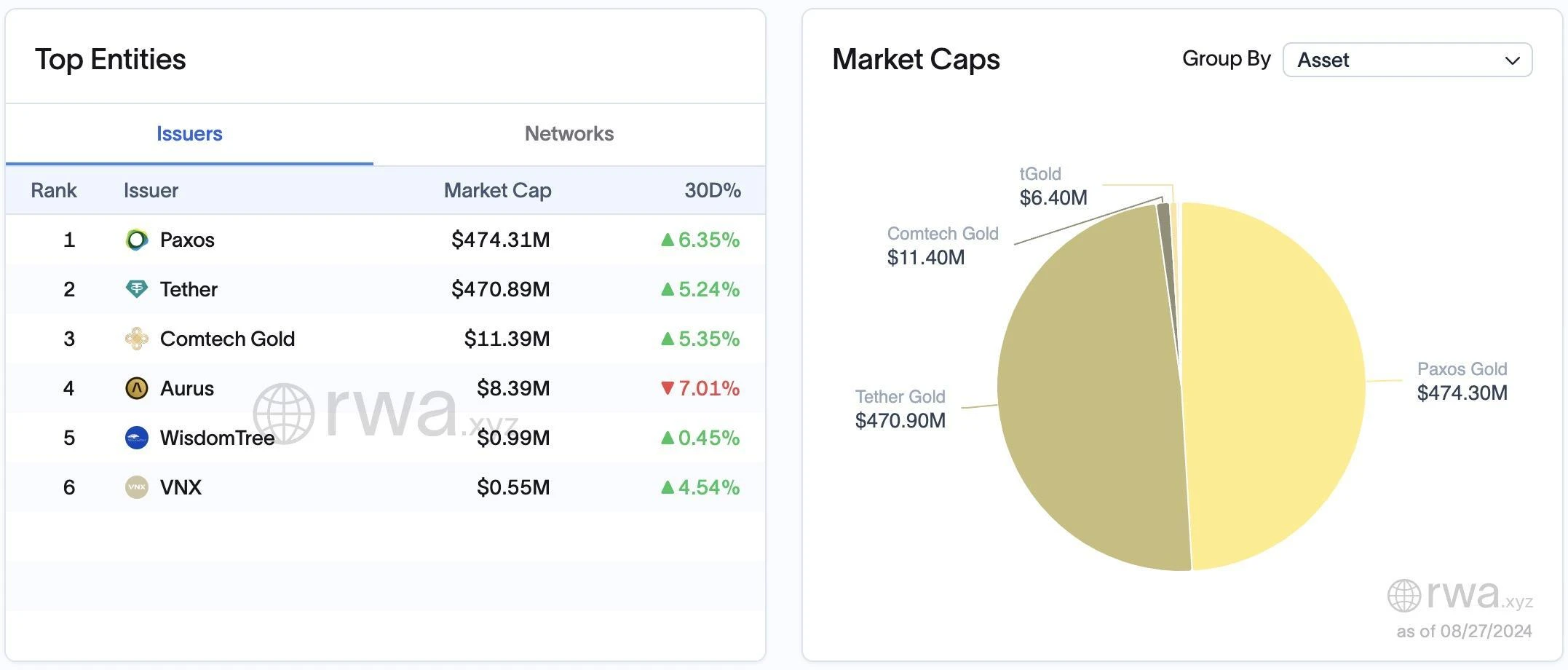

4. اشیاء

قدرتی وسائل کا ٹوکنائزیشن اصل اشیاء کے حقوق اور مفادات کی نمائندگی کرتا ہے۔ موجودہ کموڈٹی ٹوکن مارکیٹ کی کل مارکیٹ ویلیو $1 بلین کے قریب ہے، جن میں قیمتی دھاتیں (خاص طور پر سونا) سب سے زیادہ توجہ حاصل کر چکی ہیں۔ گولڈ بیکڈ اسٹیبل کوائنز جیسے PAX Gold (PAXG) اور Tether Gold (XAUT) ٹوکنائزڈ کموڈٹی مارکیٹ کی مارکیٹ ویلیو کے تقریباً 98% کا حصہ ہیں۔ سونے کی قیمت $2,500 فی اونس تک گرنے کے ساتھ، دنیا میں سونے کی کل مارکیٹ ویلیو $13 ٹریلین سے تجاوز کر گئی ہے، جو سونے کی ٹوکنائزیشن اور DeFi پلیٹ فارمز میں اس کے انضمام کے لیے ایک بہت بڑی مارکیٹ کی جگہ بھی فراہم کرتی ہے۔

ماخذ: rwa.xyz

مارکیٹ میں حصہ لینے والی دیگر دھاتوں میں چاندی اور پلاٹینم شامل ہیں۔ جیسے جیسے RWA ٹوکنائزیشن کی جگہ پختہ ہوتی ہے، ہم دوسری اشیاء (جیسے خام تیل) اور یہاں تک کہ فصلوں کے لیے بھی ٹوکن دیکھ سکتے ہیں۔ مثال کے طور پر، یوگنڈا کے کسان اپنی کافی کی فصلوں کا انتظام کرنے کے لیے نیویارک کے تاجروں کے طور پر وہی مالی وسائل استعمال کر سکتے ہیں، جس سے مارکیٹ تک رسائی بڑھ جاتی ہے۔ عالمی تجارت کے لیے ایک موقع ہے کہ وہ بلاک چین میں مزید منتقل ہو جائے۔

5. رئیل اسٹیٹ

گھر، زمین، تجارتی عمارتیں، اور بنیادی ڈھانچے کے منصوبے جیسے جسمانی اثاثوں کو ٹوکنائز کرنا۔ ٹوکنائزیشن کے ذریعے رئیل اسٹیٹ کو آن چین پر تجارت کے قابل بنانا ایک نیا سرمایہ کاری ماڈل متعارف کرایا ہے جو رسائی کو بہتر بناتا ہے، جزوی ملکیت کو قابل بناتا ہے، اور لیکویڈیٹی کو بڑھانے کی صلاحیت رکھتا ہے۔ بہر حال، رئیل اسٹیٹ کی موروثی عدم مساوات نے اس کے آن چین اپنانے کی رفتار کو محدود کر دیا ہے۔ رئیل اسٹیٹ کے لین دین کی طویل مدتی نوعیت اور خریداروں کا چھوٹا سائز بیچنے والوں کو آن چین خریداروں سے جوڑنا مشکل بنا دیتا ہے، خاص طور پر یہ دیکھتے ہوئے کہ صنعت روایتی طور پر میراثی نظاموں پر چلتی ہے۔

مشکلات اور چیلنجز:

1. مارکیٹ کی طلب:

-

ریل اسٹیٹ مارکیٹ کے حالات: ٹوکنائزڈ رئیل اسٹیٹ پروجیکٹس کی کامیابی کا زیادہ تر انحصار رئیل اسٹیٹ مارکیٹ کی صحت پر ہے۔ افسردہ رئیل اسٹیٹ مارکیٹوں والے کچھ علاقوں میں (جیسے جاپان اور ڈیٹرائٹ کے کچھ حصے)، قیاس آرائی کی قیمت اور سرمایہ کاروں کی دلچسپی کی کمی ٹوکنائزڈ پروجیکٹس کے لیے کافی خریداروں اور سرمایہ کاروں کو راغب کرنا مشکل بناتی ہے۔

2. طویل مدتی رینٹل آمدنی کی تقسیم:

-

جاری انتظام: ٹوکنائزڈ رئیل اسٹیٹ میں طویل مدتی کرائے کی آمدنی کی تقسیم شامل ہوتی ہے، جس کے لیے جاری جائیداد کے انتظام اور دیکھ بھال کی ضرورت ہوتی ہے۔ اس سے آپریشن کی پیچیدگی اور لاگت میں اضافہ ہوتا ہے اور کرایہ کی آمدنی کے استحکام اور جائیداد کی قیمت کے تحفظ کو یقینی بنانے کے لیے ایک پیشہ ور ٹیم کے تعاون کی ضرورت ہوتی ہے۔

-

آپریشنل رگڑ: قانونی کرنسی میں کرایہ جمع کرنے، نکالنے اور دوبارہ تقسیم کرنے میں دشواری، اس بات کی تصدیق کہ آیا واقعی کرایہ ادا کیا گیا ہے اور معلومات کی شفافیت۔

3. ناکافی لیکویڈیٹی:

-

لین دین کے چیلنجز: اگرچہ ٹوکنائزیشن رئیل اسٹیٹ کی سرمایہ کاری کی رسائی اور جزوی ملکیت کو بڑھاتی ہے، رئیل اسٹیٹ کی موروثی غیر قانونی حیثیت اس کے آن چین اپنانے کی رفتار کو محدود کرتی ہے۔ رئیل اسٹیٹ کے لین دین کی طویل مدتی نوعیت اور خریداروں کا چھوٹا سائز بیچنے والوں کو آن چین خریداروں سے جوڑنا مشکل بنا دیتا ہے۔

-

روایتی آپریشنز: صنعت روایتی طور پر میراثی نظاموں پر چلتی ہے، اور بلاک چین پلیٹ فارم پر جانے کے لیے وقت اور موافقت کی ضرورت ہوتی ہے، خاص طور پر مارکیٹ کے شرکاء کے لیے جو روایتی لین دین کے ماڈلز کے عادی ہیں۔

RealT اور Parcl جیسے پلیٹ فارمز پراپرٹی کی تقسیم کو آسان بنا کر، بیچنے والوں کو آسانی سے اپنے اثاثوں کو تقسیم کرنے اور ٹوکنائزڈ حصص حاصل کرنے کی اجازت دے کر مارکیٹ میں لیکویڈیٹی داخل کرنے کے لیے پرعزم ہیں۔ اس کے علاوہ، Parcl پلیٹ فارم صارفین کو اپنے آن چین ٹریڈنگ میکانزم کے ذریعے مختلف مقامات (جیسے مختلف امریکی شہروں) میں رئیل اسٹیٹ کی قیمت کے بارے میں قیاس آرائی کرنے کی بھی اجازت دیتا ہے، جس سے رئیل اسٹیٹ مارکیٹ میں سرمایہ کاری کے ذرائع مزید وسیع ہوتے ہیں۔

6. اسٹاک سیکیورٹیز:

سیکیورٹی ٹوکن کی پیشکش بنیادی طور پر کچھ اثاثوں یا حقوق کا ٹوکنائزیشن ہے جو روایتی کمپنیوں کے لیے بلاک چین ٹیکنالوجی کے ذریعے IPO کرنا مشکل ہے، جس سے صارفین ان ٹوکنز کو خرید کر کارپوریٹ سیکیورٹیز میں سرمایہ کاری کر سکتے ہیں۔ تاہم، STO ٹریک کافی عرصے سے موجود ہے، اور STO پراجیکٹس میں درج بہت سی کمپنیاں روایتی کمپنیاں ہیں، جن میں اکثر جدیدیت اور ترقی کی اعلیٰ صلاحیت کی کمی ہے، اور اس وجہ سے وہ سرمایہ کاروں کے لیے کافی پرکشش نہیں ہیں۔ اس کے علاوہ، STOs عام طور پر صرف ان صارفین کو لین دین میں حصہ لینے کی اجازت دیتے ہیں جنہوں نے KYC کی توثیق پاس کی ہے، اعلی سرمایہ کاری کی حد اور زیادہ لین دین کی پیچیدگی کے ساتھ، اور تعمیل اور ریگولیٹری رکاوٹوں کا سامنا کرنا پڑتا ہے، اور دائرہ اختیار میں قوانین کی تعمیل کرنا بہت مشکل ہے۔

اس کے برعکس، براہ راست کرپٹو ٹوکن زیادہ لچکدار اور ٹریڈنگ میں فعال ہوتے ہیں، اور اکثر منافع کے زیادہ مواقع پیش کرتے ہیں۔ لہذا، وہ STOs کے مقابلے میں بہت سے صارفین کے لیے کہیں زیادہ پرکشش ہیں۔

آپریشنل ماڈل، ماخذ: ٹائیگر ریسرچ

کچھ منصوبے جیسے بھیڑ اور پشت پناہی کی۔ ریگولیٹری پابندیوں کو توڑ دیا ہے اور عالمی اسٹاک اور فنڈز کو چین پر تجارت کرنے کی اجازت دی ہے، جیسا کہ امریکی مارکیٹ میں COIN اور NVDA، اور انڈیکس فنڈز جیسے کور SP 500۔ ایکویٹی اور فنڈز کے آمدنی کے حقوق کو ٹوکنائز کرکے، سولو پروٹوکول اسٹاک اور فنڈز کی نمائندگی کرنے والے FNFTs بھی بنا سکتے ہیں، جس سے ان اثاثوں کو DeFi مارکیٹ میں قابل تجارت بنایا جا سکتا ہے۔ اور ان اثاثوں کے لیے تعمیل کے ٹولز بھی فراہم کرتے ہیں، اس بات کو یقینی بناتے ہوئے کہ تمام لین دین سمارٹ کنٹریکٹس اور آن چین شناختی تصدیق (جیسے KYC/AML) کے ذریعے ریگولیٹری تقاضوں کی تعمیل کرتے ہیں۔

مشکلات اور چیلنجز:

تاہم، موجودہ سیکیورٹیز کو ٹوکنائز کرنے کا کاروباری ماڈل مسابقتی اور طویل مدت میں کافی پرکشش نہیں ہے، خاص طور پر عالمی مالیاتی کمپنیاں مارکیٹ میں داخل ہونے کے بعد۔ بڑی اثاثہ جات کی انتظامی کمپنیوں کے مقابلے کے پیش نظر، سروس فیس چارج کرنے کے ابتدائی منافع کے ماڈل کو برقرار رکھنا مشکل ہے، مارکیٹ قیمتوں کی جنگ میں داخل ہو جائے گی، اور منافع کا مارجن کم ہو جائے گا۔

فرضی طور پر، موجودہ سیکیورٹیز (مثلاً ٹیسلا اسٹاک) کو ٹوکنائز کرکے صارفین سے سروس فیس وصول کرکے پیسہ کمایا جاسکتا ہے (آئیے 5 بیس پوائنٹس کہتے ہیں)۔ یہ فیسیں ٹوکنائزڈ سروس فراہم کرنے والے کی طرف سے ان ٹوکنز کو سنبھالنے اور ان کے انتظام کے لیے وصول کی جاتی ہیں۔ تاہم، اگر ایسی سروس بہت مقبول ہو جاتی ہے اور صارفین کی ایک بڑی تعداد حاصل کر لیتی ہے، تو بڑی عالمی اثاثہ جات کی انتظامی کمپنیاں (جیسے بلیک اسٹون گروپ، وغیرہ) اس مارکیٹ میں داخل ہو سکتی ہیں۔ ان بڑی کمپنیوں کے پاس مضبوط سرمایہ اور وسائل ہیں اور وہ کم فیس پر وہی سروس فراہم کر سکتی ہیں۔ جیسے جیسے مزید کمپنیاں مارکیٹ میں داخل ہوں گی، ٹوکنائزڈ سروسز فراہم کرنے کی فیسیں بتدریج کم ہوتی جائیں گی، جو آخر کار قیمتوں کی جنگ (نیچے کی طرف دوڑ) شروع کر سکتی ہیں، یعنی حریف زیادہ سے زیادہ صارفین کو راغب کرنے کے لیے فیسوں کو کم کرتے رہتے ہیں۔ یہ اس ماڈل کو بنا دے گا جس نے ابتدائی طور پر سروس فیس چارج کرکے پیسہ کمایا تھا، کیونکہ زیادہ فیسوں کو کم فیسوں سے بدل دیا جائے گا، جس کے نتیجے میں منافع کم یا غائب ہو جائے گا۔

3. مستقبل کے امکانات

DeFi اور RWA کا انضمام: DeFi پروٹوکول اور ٹوکنائزڈ اثاثوں کا امتزاج مستقبل کے اہم رجحانات میں سے ایک ہے۔ ڈی فائی پروٹوکول کو ٹوکنائزڈ اثاثوں کے ساتھ مربوط کرنے سے، جیسے کہ یو ایس ٹریژری ٹوکنز کو رہن رکھنے اور ادھار لینے کی اجازت دینے سے، مزید مالیاتی پراڈکٹس کمپوز ایبلٹی اور فوری لیکویڈیٹی حاصل کریں گی، جو ڈی فائی فیلڈ میں فلائی وہیل اثر کو متحرک کرے گی۔ خاص طور پر، لائسنس یافتہ پروڈکٹس کا امتزاج بغیر لائسنس کے پروڈکٹس کا فائدہ اٹھانے سے ایپلیکیشن کے منظرناموں کی ایک وسیع رینج سامنے آئے گی اور TVL کی ترقی کو فروغ ملے گا۔ یہ اختراع نہ صرف ادارہ جاتی کلائنٹس بلکہ کرپٹو صارفین کی ایک وسیع رینج کو بھی راغب کرے گی، خاص طور پر ادائیگی اور مالیاتی خدمات کے شعبوں میں، جہاں ٹوکنائزڈ اثاثوں سے توقع کی جاتی ہے کہ وہ کچھ سنٹرلائزڈ سٹیبل کوائنز کے کردار کی جگہ لیں گے۔

ابھرتی ہوئی خدمات اور پیشہ ورانہ ضروریات: جیسے جیسے اثاثہ جات کا ٹوکنائزیشن آگے بڑھے گا، نئے سروس فراہم کنندگان پیشہ ورانہ مہارتوں اور علم کی طلب کو پورا کرنے کے لیے ابھریں گے۔ مثال کے طور پر، سمارٹ کنٹریکٹ قانونی ماہرین، ڈیجیٹل اثاثہ کے محافظ، آن چین فنانشل مینیجرز، اور بلاک چین مالیاتی رپورٹنگ اور نگرانی فراہم کرنے والے مارکیٹ کو مزید پختہ کرنے کے لیے چلانے میں کلیدی کھلاڑی بن جائیں گے۔ ساتھ ہی، ادارہ جاتی تعمیل اور ریگولیٹری فریم ورک میں بہتری ان خدمات فراہم کرنے والوں تک زیادہ سے زیادہ مارکیٹ تک رسائی اور اعتماد لائے گی۔ یہ قابل استدلال ہے کہ گمنامی مستقبل میں تیزی سے نایاب اثاثہ بن سکتی ہے کیونکہ ادارہ جاتی شرکت اور ریگولیٹری شفافیت کے تقاضے بڑھتے رہتے ہیں۔

سرحد پار لین دین اور عالمی منڈیاں: بلاک چین ٹیکنالوجی کی سرحد پار لین دین کی صلاحیتیں بین الاقوامی مارکیٹ میں ٹوکنائزڈ اثاثوں کے داخلے کو مزید فروغ دیں گی اور روایتی بین الاقوامی اثاثہ جات کی تجارت کے عمل کو آسان بنائیں گی۔ یہ ابھرتی ہوئی منڈیوں کے لیے خاص طور پر اہم ہے، جس سے وہ عالمی سرمائے کو اپنی طرف متوجہ کرنے اور اقتصادی ترقی کو آگے بڑھانے کے قابل بناتے ہیں۔ مستقبل میں، RWA پروجیکٹس جو مختلف بلاکچین پلیٹ فارمز کے درمیان ہموار انٹرآپریبلٹی کو حاصل کرنے میں مدد کرسکتے ہیں، خاص طور پر وہ جو اثاثوں کے انتخاب کی ایک وسیع رینج فراہم کریں اور لیکویڈیٹی کو بہتر بنائیں، واضح مسابقتی فائدہ حاصل کریں گے۔

تکنیکی ترقی اور عمل کی اصلاح RWA ٹوکنائزیشن کی کامیابی کافی حد تک موثر اور محفوظ ٹیکنالوجی پر منحصر ہے۔ بلاک چین ٹیکنالوجی کی ترقی کے ساتھ، خاص طور پر اسکیل ایبلٹی، سیکورٹی، اور معیاری پروٹوکول کے لحاظ سے، RWA ٹوکنائزیشن زیادہ موثر ہو جائے گی۔ نئے پروٹوکولز کی ترقی ٹوکنائزیشن کے عمل کو آسان بنائے گی، پلیٹ فارمز کے درمیان باہمی تعاون کو بڑھا دے گی، اور صارفین کو زیادہ صارف دوست تجربہ فراہم کرے گی۔ یہ تکنیکی ترقی مختلف صنعتوں میں RWA اپنانے کی ترقی کو آگے بڑھاتی رہے گی، بالآخر عالمی مالیاتی صنعت کے منظر نامے کو نئی شکل دے گی۔

حوالہ:

https://www.steakhouse.financial/projects/tokenized-tbills-2023

https://areteresearch.substack.com/p/the-real-world-asset-thesis-the-next

https://www.galaxy.com/insights/research/overview-of-on-chain-rwas/

https://docs.openeden.com/treasury-bills-vault/introduction

https://www.ustreasuryyieldcurve.com/

https://dune.com/lindyhan/ondo-usdy-ousg

https://reports.tiger-research.com/p/how-mantra-is-leading-the-rwa-market-eng

https://transak.com/blog/transak-state-of-rwa-tokenization-report-2024

https://www.rwa.xyz/blog/tokenized-treasuries-report

ڈس کلیمر

یہ مضمون صرف حوالہ کے لیے ہے۔ یہ مضمون صرف مصنفین کے خیالات کی نمائندگی کرتا ہے اور OKX کی پوزیشن کی نمائندگی نہیں کرتا ہے۔ اس مضمون کا مقصد (i) سرمایہ کاری کے مشورے یا سرمایہ کاری کی سفارشات فراہم کرنا نہیں ہے۔ (ii) ڈیجیٹل اثاثے خریدنے، بیچنے یا رکھنے کی پیشکش یا التجا؛ (iii) مالی، اکاؤنٹنگ، قانونی یا ٹیکس مشورہ۔ ہم ایسی معلومات کی درستگی، مکمل یا افادیت کی ضمانت نہیں دیتے۔ ڈیجیٹل اثاثہ جات (بشمول سٹیبل کوائنز اور NFTs) رکھنے میں بہت زیادہ خطرات شامل ہیں اور اس میں نمایاں طور پر اتار چڑھاؤ آ سکتا ہے۔ آپ کو احتیاط سے غور کرنا چاہیے کہ آیا آپ کی مالی صورتحال کی بنیاد پر ڈیجیٹل اثاثوں کی تجارت کرنا یا رکھنا آپ کے لیے موزوں ہے۔ براہ کرم اپنی مخصوص صورتحال کے لیے اپنے قانونی/ٹیکس/سرمایہ کاری کے پیشہ ور افراد سے مشورہ کریں۔ براہ کرم مقامی قابل اطلاق قوانین اور ضوابط کو سمجھنے اور ان کی تعمیل کرنے کے لیے ذمہ دار رہیں۔

یہ مضمون انٹرنیٹ سے حاصل کیا گیا ہے: OKX Ventures: RWA ٹریک میں چھ بنیادی اثاثہ مارکیٹوں کی تفصیلی وضاحت

متعلقہ: Crypto Paradise|OKX Web3 والیٹ سے، سو زنجیروں کی دنیا میں داخل ہوں

پبلک چین بوم بلاک چین ٹیکنالوجی کی ایک اہم ارتقائی شکل کے طور پر، عوامی سلسلہ کرپٹو دنیا میں اپنے متنوع اطلاقی منظرناموں اور منفرد تکنیکی خصوصیات کے ساتھ ایک شاندار جنت کھولتا ہے۔ اس میں، Bitcoin جنت کی حفاظت کرنے والے کانسی کے دیو کی طرح ہے، جو ڈیجیٹل سونے کی حیثیت اور آزادی اور انصاف کے جذبے کی علامت ہے۔ Ethereum ایک جادوئی قلعے کی طرح ہے، جو سمارٹ معاہدوں کا معجزہ لے کر جاتا ہے، جس سے ان گنت اختراعی منصوبوں کو اپنی ہلچل والی سڑکوں پر چلنے اور چھلانگ لگانے کی اجازت ملتی ہے۔ دیگر عوامی زنجیریں جیسے سولانا، پولیگون، اور ٹن منفرد تاریخی عمارتوں کی طرح ہیں، ہر ایک منفرد ٹیکنالوجی اور ایپلی کیشنز کی نمائش کرتی ہے۔ اس عجیب و غریب جنت میں، مختلف فنکار، تاجر، کاریگر، تخلیق کار وغیرہ یہاں اکٹھے ہو کر ایک شاندار تہذیب تخلیق کرتے ہیں۔ اسکیل ایبلٹی، سیکورٹی اور وکندریقرت کے درمیان ایک ناگزیر تجارت ہے…