DEX میکانزم کی گہرائی میں بحث: LP کے نقصانات آپ کے خیال سے کہیں زیادہ ہیں۔

اصل مصنف: @G_Gyeomm

اصل ترجمہ: پیزن، بلاک بیٹس

ایڈیٹر کا نوٹ: یہ مضمون دو اختراعی DEX میکانزم، CoW AMM اور Bunni V2 پر گہرائی سے نظر ڈالتا ہے، جس کا مقصد LPs کو درپیش منافع کے خطرات کو دور کرنا اور ان علاقوں میں قدر پیدا کرنا ہے جو CEX فراہم نہیں کر سکتا۔

جیسا کہ یہ طریقہ کار بہتر ہوتا جا رہا ہے، DEXs نہ صرف لیکویڈیٹی کی فراہمی اور منافع کی تقسیم کے لحاظ سے منفرد قدر فراہم کر سکتے ہیں، بلکہ پروٹوکول کی قدر کو اندرونی بنا سکتے ہیں اور بیرونی ثالثوں کی مداخلت سے بچ سکتے ہیں۔ یہ مضمون ان کوششوں کی اہمیت کا خلاصہ کرتا ہے، لیکویڈیٹی اور منافع کی تقسیم فراہم کرنے میں DEXs کے فوائد کی نشاندہی کرتا ہے، اور یہ کہ وہ پروٹوکول کی قدر کو اندرونی بنا کر کیسے پائیداری کو بہتر بنا سکتے ہیں۔

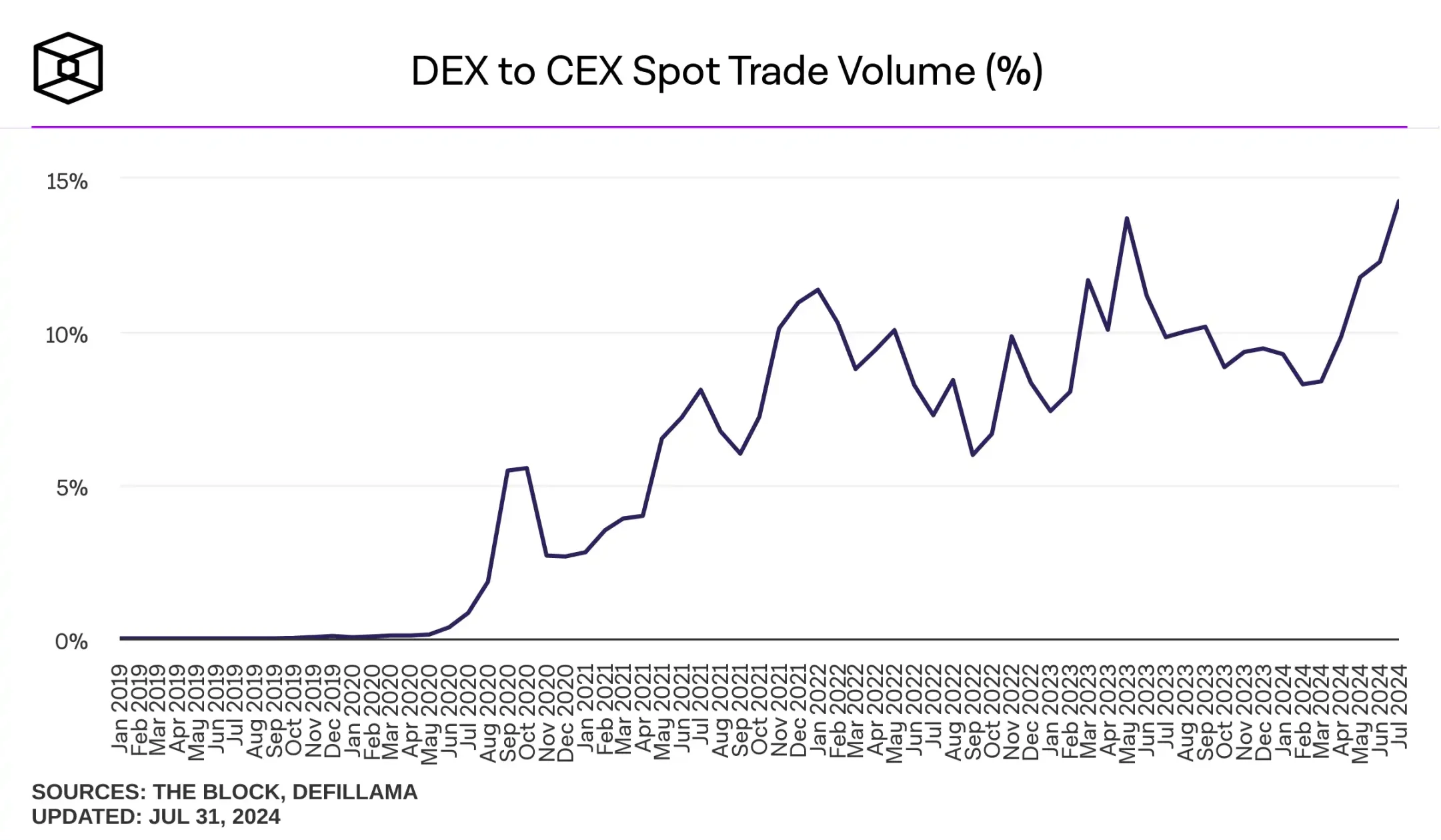

اس سے کوئی فرق نہیں پڑتا ہے کہ قلیل مدتی مارکیٹ کا جذبہ کتنا ہی غیر یقینی ہے، ایک ایسا اشارہ ہے جو ہمیں بلاکچین یا آن چین ماحولیاتی نظام کے طویل مدتی امکانات کے بارے میں پر امید بناتا ہے، اور وہ ہے DEX کی حالیہ سرگرمی۔ فی الحال، بلاکچین کی پیدائش کے بعد سے DEX کا تجارتی حجم ریکارڈ بلندی پر پہنچ گیا ہے۔ دی بلاک کے اعداد و شمار کے مطابق، اگست 2024 تک، DEX کا سپاٹ ٹریڈنگ والیوم CEX کے تقریباً 14% کا ہے، اور DeFilama کے اعدادوشمار کے مطابق، گزشتہ 24 گھنٹوں میں DEX کے ذریعے تجارتی حجم تقریباً US$7 بلین تھا۔

جیسا کہ ہم نے ماضی میں دیکھا ہے، قلیل مدتی واقعات اکثر عارضی طور پر DEX کے استعمال کو بڑھاتے ہیں، کیونکہ FTX واقعے کے دوران حراستی خطرے کے بارے میں مارکیٹ کے شرکاء کے خدشات بڑھ جاتے ہیں۔ تاہم، ان عارضی اضافے کے برعکس، DEX کے استعمال میں جو اضافہ ہم اس وقت دیکھ رہے ہیں وہ ایک مستقل رجحان کو ظاہر کرتا ہے۔ DEX کے استعمال میں اس مسلسل اضافے کے رجحان کی تشریح DEXs کے CEXs کے مقابلے میں قابل استعمال میں بہتری اور نمایاں پیش رفت کے نتیجے میں کی جا سکتی ہے۔

ماخذ: DEX سے CEX اسپاٹ ٹریڈنگ والیوم (%)

ان پیش رفتوں میں، میں آج جس چیز کو نمایاں کرنا چاہتا ہوں وہ ہے خودکار مارکیٹ میکر (AMM) میکانزم میں لیکویڈیٹی پروویژن (LPing)، خاص طور پر زیادہ تر DEXs کے ذریعہ اختیار کردہ xy=k پر مبنی مستقل پروڈکٹ مارکیٹ میکر (CPMM)۔ کافی لیکویڈیٹی پھسلن کو کم سے کم کرکے ایک ہموار تجارتی ماحول فراہم کرنے میں مدد کرتی ہے، اس لیے پروٹوکول اور لیکویڈیٹی پرووائیڈر (LP) کے درمیان ایک مسلسل بڑھتی ہوئی LPing حالت کو برقرار رکھنے کے لیے ترغیباتی طریقہ کار کو سیدھ میں لانا DEX کا بنیادی خیال ہے۔ دوسرے الفاظ میں، DEX کو یقینی بنانا چاہیے کہ LPs کافی منافع حاصل کریں۔

تاہم، AMM DEXs میں حال ہی میں ایک مسئلہ سامنے آیا ہے کہ LPs نے توقع سے زیادہ رقم کھو دی ہے۔ وہ ادارے جو LP کے نقصانات کا سبب بنتے ہیں وہ بیرونی شرکاء ہیں جیسے ثالث۔ جیسا کہ پروٹوکول کے اندر پیدا ہونے والی قدر کو بیرونی اداروں کے ذریعے مسلسل نکالا جاتا ہے، پروٹوکول آپریٹنگ شرکاء کو بہنے والی قدر کم ہوتی جاتی ہے۔ اس لیے، لیکویڈیٹی پروویژن میں خطرات، جیسے LVR (دوبارہ توازن نقصان)، ایک اہم موضوع بن گیا ہے، اور DEXs جو اس طرح کے خطرات کو ختم کر سکتے ہیں اور نئی تیار شدہ ٹیکنالوجیز کو تیزی سے اپنا سکتے ہیں، نے ایک بار پھر توجہ مبذول کرائی ہے۔ اگلا، ہم ان DEXs کی مختلف کوششوں کو دریافت کریں گے اور حالیہ DeFi پروٹوکول رجحان میں ان کی اہمیت کو ظاہر کریں گے۔

ایل پی کے منافع کے خطرے کو کم کرنے کی کوشش

COW پروٹوکول: AMM جو MEV کو پکڑتا ہے۔

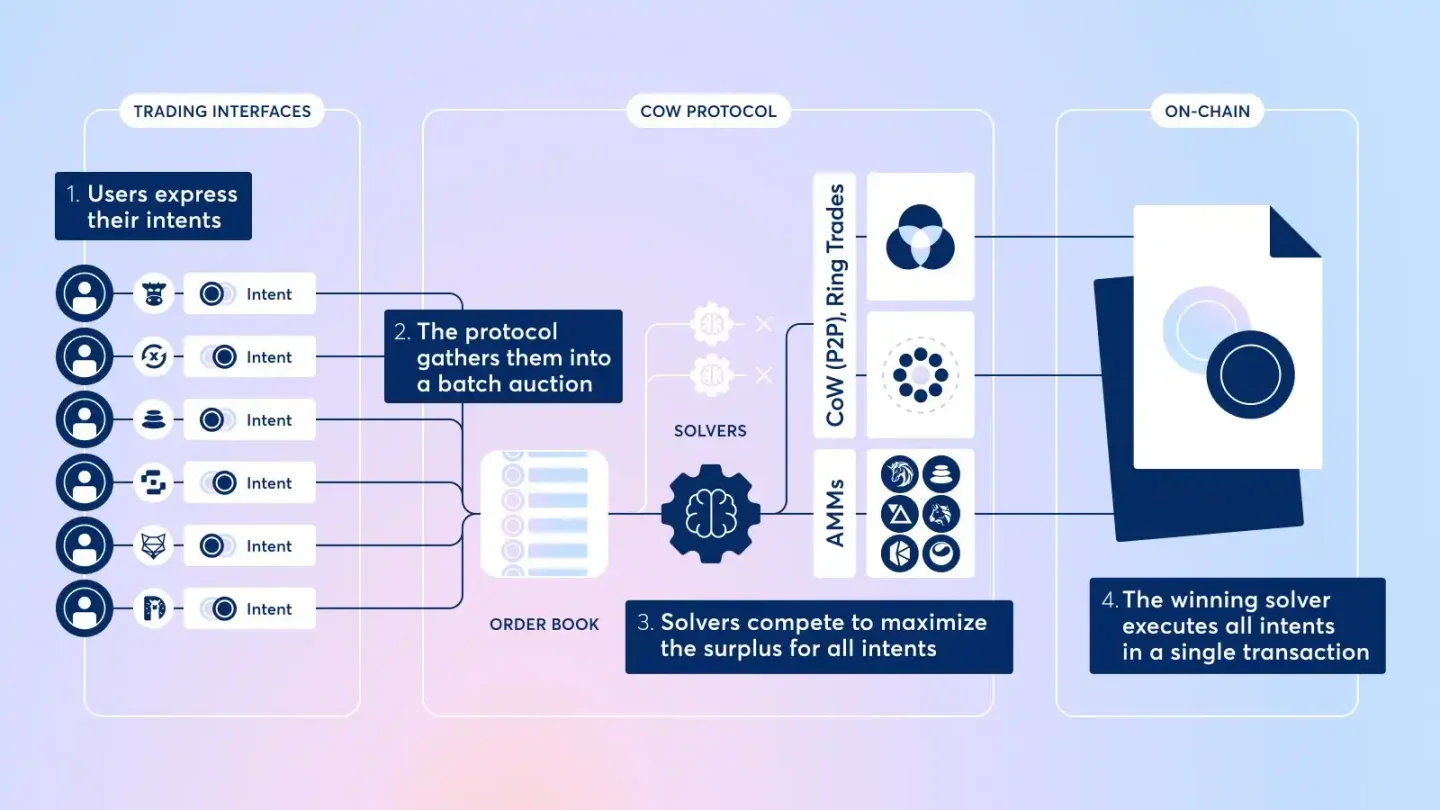

ماخذ: CoW Protocol Docs

CoW Swap ایک سویپ سروس فراہم کرتا ہے جو تاجروں کو MEV (زیادہ سے زیادہ ایکسٹریکٹ ایبل ویلیو) کے حملوں جیسے کہ فرنٹ رننگ، ٹیلگیٹنگ، یا آف چین بیچ نیلامی کے نظام کے ذریعے سینڈوچ حملوں سے بچاتا ہے۔ CoW Swap میں، تاجر براہ راست چین پر لین دین طے نہیں کرتے، بلکہ پروٹوکول میں ٹوکن کی تجارت کرنے کا اپنا ارادہ پیش کرتے ہیں۔ جب ان تاجروں کے لین دین کو آف چین بیچ میں پیک کیا جاتا ہے تو، سولور نامی ایک فریق ثالث ادارہ AMMs (جیسے یونی سویپ، بیلنسر) اور ڈی ای ایکس ایگریگیٹرز (جیسے 1 انچ) سے بہترین لین دین کا راستہ تلاش کرتا ہے۔ یہ تاجروں کو MEV سے محفوظ رہنے اور بہترین قیمت پر تجارت کرنے کی اجازت دیتا ہے۔

ماخذ: CoW Protocol Docs

سولور کی مداخلت پر مبنی یہ بیچ نیلامی کا تجارتی طریقہ کار CoW Swap کو خاص طور پر بیرونی تاجروں کی قیمت نکالنے سے روکنے کی اجازت دیتا ہے۔ اس طریقہ کار کی بنیاد پر، CoW Swap نے CoW AMM کا مزید آغاز کیا، جس کا مقصد نہ صرف تاجروں کے لین دین کو MEV، بلکہ لیکویڈیٹی پرووائیڈرز (LP) سے بھی بچانا ہے۔ CoW AMM کو ایک AMM کے طور پر تجویز کیا گیا ہے جو MEV کو حاصل کرتا ہے، جس کا مقصد ثالثوں کی وجہ سے LVR (دوبارہ توازن کے نقصان) کو ختم کرنا ہے۔

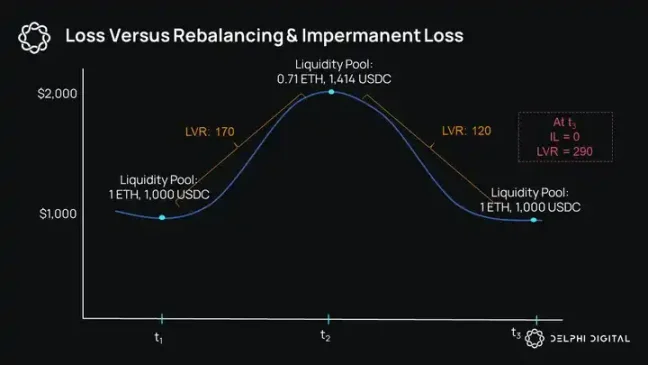

ماخذ: ڈیلفی ڈیجیٹل

یہاں، LVR (ری بیلنسنگ نقصان) ایک رسک مینجمنٹ انڈیکیٹر ہے جو AMM کے اندر اثاثوں کی قیمتوں اور بیرونی مارکیٹ کی قیمتوں کے درمیان فرق کی وجہ سے ہونے والے ثالثی کے مواقع کی وجہ سے ہونے والے نقصان کی پیمائش کرتا ہے جس کی وجہ ایل پی لیکویڈیٹی فراہم کرتا ہے۔

دوسرے لفظوں میں، جب کہ غیر مستقل نقصان، ایک اور LP خطرہ، صرف اس موقع کی قیمت کو مدنظر رکھتا ہے جو LP کو اثاثوں کی قیمتوں میں اتار چڑھاو کی وجہ سے LP پوزیشن کے آغاز اور اختتامی پوائنٹس کے درمیان تجربہ ہو سکتا ہے، LVR اس جاری لاگت کی نمائندگی کرتا ہے جو ایل پی بطور کاؤنٹر پارٹی برداشت کرتا ہے۔ لیکویڈیٹی فراہم کرنے کی پوری مدت میں ثالث کو۔ اس کے لیے مزید تفصیلی وضاحت کی ضرورت ہے، لیکن یہاں پر زور دینے کے لیے بنیادی نکتہ یہ ہے کہ لیکویڈیٹی فراہم کرنے والوں کو بیرونی ثالثوں کی طرف سے لائے جانے والے منفی تجارتی حالات کا سامنا کرنا پڑتا ہے۔

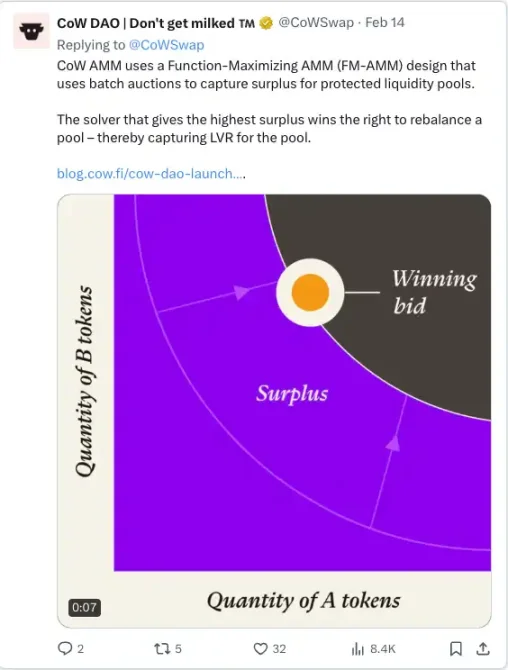

اس مسئلے کو حل کرنے کے لیے، CoW AMM کو ایل پیز کو بیرونی ثالثوں سے بچانے اور اندرونی طور پر MEV کو پکڑنے کے لیے ڈیزائن کیا گیا ہے۔ CoW AMM میں، جب بھی کوئی ثالثی کا موقع آتا ہے، حل کرنے والے CoW AMM پول کو دوبارہ متوازن کرنے کے حق کے لیے بولی لگانے کے لیے مقابلہ کرتے ہیں۔ عمل درج ذیل ہے:

LP CoW AMM پول میں لیکویڈیٹی جمع کرتا ہے۔

جب ثالثی کے مواقع پیدا ہوتے ہیں، حل کرنے والے CoW AMM پول کو دوبارہ متوازن کرنے کے لیے بولی لگانے کا مقابلہ کرتے ہیں۔

حل کرنے والا جو پول میں سب سے زیادہ سرپلس چھوڑ سکتا ہے اسے پول کو دوبارہ متوازن کرنے کا حق ملتا ہے۔ یہاں، سرپلس سے مراد اس ڈگری کا مقداری نتیجہ ہے جس تک AMM وکر اوپر جاتا ہے۔ سادہ الفاظ میں، یہ LPs کے لیے انتہائی سازگار تجارتی حالات فراہم کر کے لیکویڈیٹی پول میں بچا ہوا اضافی رقوم ہے۔ سرپلس کیپچر AMM کی تفصیلی وضاحت کے لیے، براہ کرم ملاحظہ کریں۔ یہ مضمون .

اس طرح، CoW AMM موجودہ CPMMs میں MEV روبوٹس کے ذریعے نکالی گئی ثالثی قدر کو اندرونی طور پر حاصل کرتا ہے، جس سے LPs کو درپیش LVR خطرے کو ختم کیا جاتا ہے، جبکہ LPs کو لیکویڈیٹی فراہم کرنے کے لیے سرپلس کو ایک ترغیب کے طور پر استعمال کرتے ہیں۔ دوسرے لفظوں میں، موجودہ CPMMs کے برعکس، CoW AMM MEV کو آمدنی کے ذریعہ کے طور پر استعمال کر سکتا ہے، نہ کہ صرف لین دین کی فیس۔

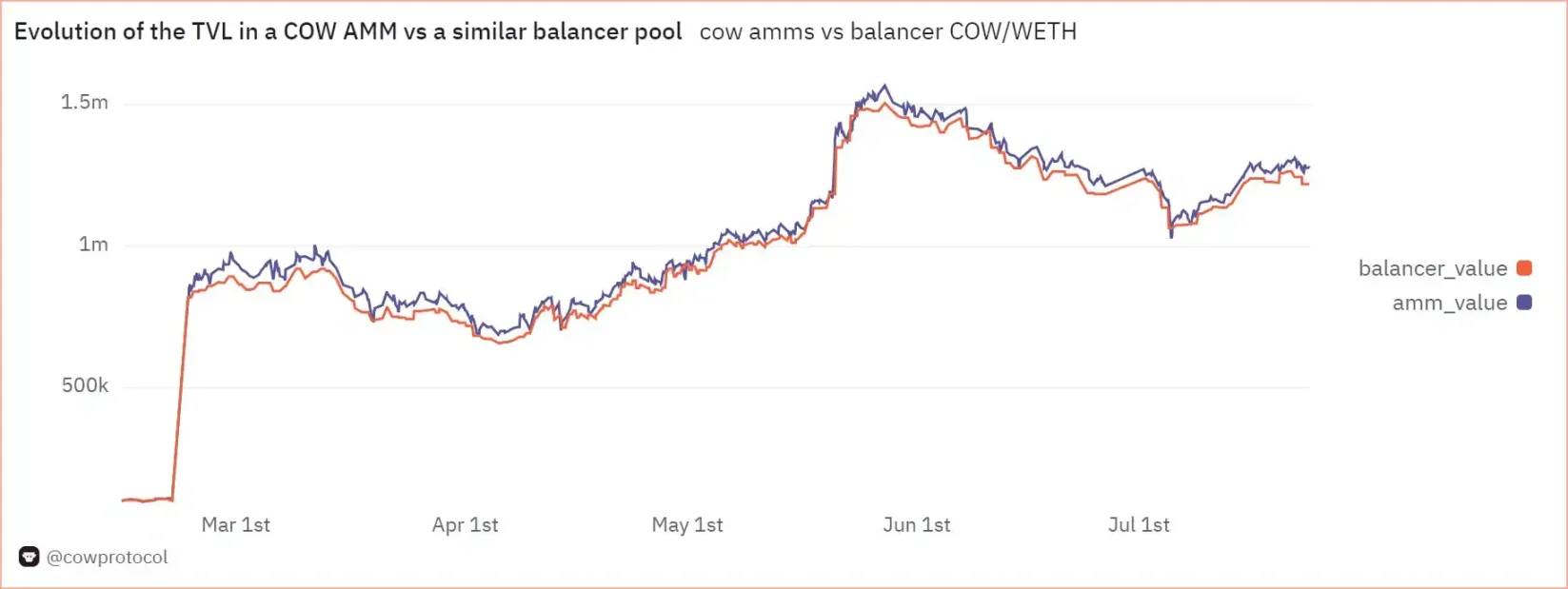

ماخذ: ڈیون (@cowprotocol)

CoW Swap کی طرح، یہ CoW AMM ایک مخصوص بیچ میں ٹوکن خرید و فروخت کے لین دین کے لیے ایک قیمت کا استعمال کرتا ہے، اور بالآخر ایک بیچ کے ساتھ ایک بلاک بناتا ہے۔ لہذا، یہ بنیادی طور پر قیمتوں کے فرق کی بنیاد پر MEV کو روکنے کے قابل ہے، جیسے کہ ثالثی، اور باسی AMM قیمتیں فراہم نہ کر کے LP کے LVR کو کم سے کم کر سکتا ہے جو بیرونی ثالثوں کو قیمتوں میں اتار چڑھاؤ کی عکاسی نہیں کرتی ہیں۔

بنی V2: دائرہ کار سے باہر ہکس

Bunni V2 LP منافع کو بہتر بنانے کے ایک اور طریقے کے طور پر Uniswap V4 کے "آؤٹ آف رینج ہکس" کا فائدہ اٹھاتا ہے۔ Hooks آنے والے Uniswap V4 کے آرکیٹیکچرل اپ گریڈ میں سے ایک ہے، جو Uniswap کے لیکویڈیٹی پول کے معاہدوں کو مختلف استعمال کے طریقوں (متحرک شرح، TWAMM، حد سے باہر، وغیرہ) کے مطابق ماڈیولر طور پر اپنی مرضی کے مطابق کرنے کی اجازت دیتا ہے۔

Bunni V1 اصل میں ایک لیکویڈیٹی پرووائیڈر ڈیریویٹیو (LPD) پروٹوکول تھا جس نے گاما اور Arrakis Finance کے ساتھ مل کر Uniswap V3 کی تجویز کردہ سنٹرلائزڈ لیکویڈیٹی کی حدود کو بہتر کیا۔ تاہم، V2 کے آغاز کے ساتھ، بنی نے مختلف ہکس کو ملا کر اپنا DEX بنایا، بشمول دائرہ کار سے باہر ہکس۔

پولڈ لیکویڈیٹی سے مراد لیکویڈیٹی پروویژن کا طریقہ ہے جو LPs کو LPing کے لیے صوابدیدی قیمت کی حد کا براہ راست تعین کرنے کی اجازت دیتا ہے تاکہ لیکویڈیٹی پروویژن پوزیشنز کی سرمائے کی کارکردگی کو بہتر بنایا جا سکے۔ اگرچہ یہ جمع شدہ لیکویڈیٹی سرمائے کی کارکردگی کو بہتر بناتی ہے، لیکن اس کی حد یہ ہے کہ ایل پیز کو بدلتی ہوئی مارکیٹ کی قیمتوں سے ملنے کے لیے لیکویڈیٹی پروویژن کی حد کو مسلسل ایڈجسٹ کرنا چاہیے۔ لہذا، Bunni ایک ایسا حل فراہم کرتا ہے جو خود بخود لیکویڈیٹی پروویژن کی حد کا انتظام کرتا ہے جب LPs کی تحویل میں فنڈز ہوتے ہیں۔

ماخذ: X (@bunni_xyz)

آؤٹ آف رینج ہکس بیرونی پروٹوکول کے ساتھ بیکار لیکویڈیٹی کو انٹرآپریٹ کرکے سرمائے کی کارکردگی کو بہتر بنانے کی ایک نئی کوشش ہے، بجائے اس کے کہ جب بیکار لیکویڈیٹی موجودہ مارکیٹ کی قیمت کی حد سے تجاوز کر جائے تو سیالیت کی فراہمی کی حد کو دوبارہ ایڈجسٹ کریں۔ قرض دینے والے پروٹوکولز اور فنڈنگ پولز میں بے کار لیکویڈیٹی جمع کر کے جو سود کی آمدنی پیدا کر سکتے ہیں (جیسے Aave, Yearn, Gearbox, Morpho, وغیرہ)، یہ نہ صرف LPs کو LPing سے ٹرانزیکشن فیس فراہم کرتا ہے، بلکہ اضافی منافع بھی لاتا ہے۔

بلاشبہ، چونکہ بنی کی کوشش ابھی آزمائشی مرحلے میں ہے، اس لیے مستقبل میں ممکنہ تجارتی بندشوں (جیسے لیکویڈیٹی انٹرآپریبلٹی کی وجہ سے معاہدے کے بڑھتے ہوئے خطرات یا AMM ایکسچینجز کے لیے درکار لیکویڈیٹی میں کمی) کو قریب سے دیکھنے کی ضرورت ہوگی، اور یہ تجارتی تعلقات سرمایہ کاری کی کارکردگی کی قیمت پر آ سکتا ہے.

خلاصہ کریں۔

DEX کے منفرد فوائد

تعارف میں ذکر کردہ CEX کے مقابلے DEX کے موجودہ مارکیٹ شیئر پر نظر ڈالتے ہوئے، ہم ایک اہم سوال اٹھائیں گے: ہمیں CEX کے بجائے DEX کیوں استعمال کرنا چاہئے؟ معروضی نقطہ نظر سے، صرف CEX کی سہولت اور بھرپور لیکویڈیٹی کو مدنظر رکھتے ہوئے، DEX کو استعمال کرنے کی کوئی قائل وجہ تلاش کرنا مشکل ہے۔ یہاں تک کہ اگر DEX کے استعمال میں اضافہ ہوتا رہتا ہے، CEX کے مقابلے میں 14% استعمال کی شرح، واضح طور پر، بہت بڑی نہیں ہے۔

FTX دیوالیہ پن کے واقعے نے مارکیٹ کے شرکاء کو حراستی تبادلے کے خطرات کی یاد دلائی اور مختصر مدت میں DEX کے استعمال کی حوصلہ افزائی کی، لیکن یہ صرف ایک عارضی متبادل ہے۔ اس لیے، DEX کے مارکیٹ شیئر کو بتدریج بڑھانے کے طریقے کے طور پر، ہمیں DEX کے لیے منفرد ایک مقامی قدر تجویز کرنے کی کوشش جاری رکھنی چاہیے جس کا تجربہ CEX کے ذریعے نہیں کیا جا سکتا۔

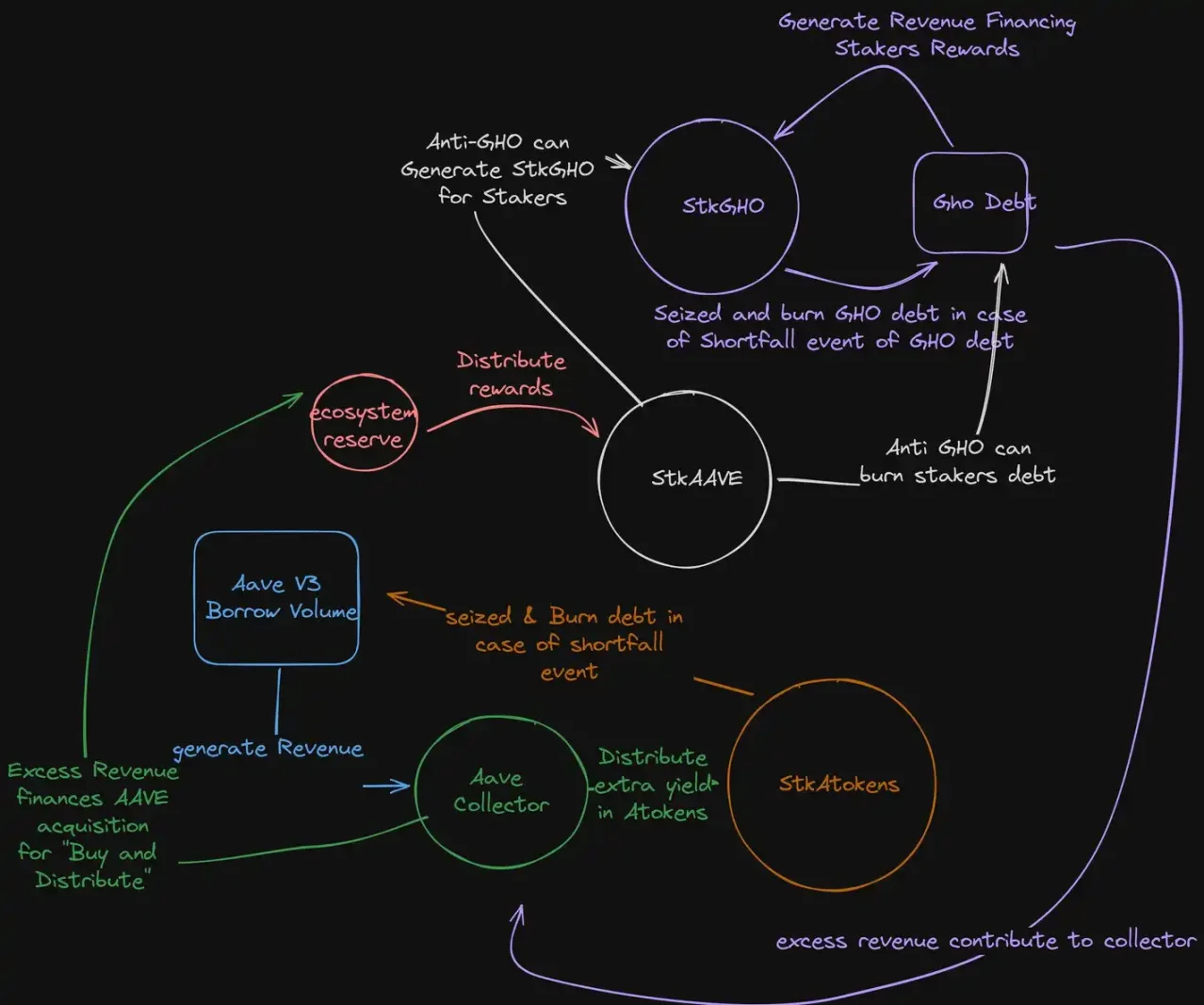

ماخذ: AAVEnomics اپ ڈیٹ

اس سلسلے میں، لیکویڈیٹی پروویژن (LPing) اور منافع کی تقسیم کے طریقہ کار DEX کی منفرد اقدار کے طور پر بہت اہم ہیں۔ LPing نہ صرف ایک ہموار تجارتی ماحول فراہم کرنے کے لیے ایک بنیادی شرط ہے، بلکہ LPing کے ذریعے فراہم کردہ ایک غیر فعال آمدنی پیدا کرنے کا راستہ بھی ہے، جو CEX لیکویڈیٹی کو سلسلہ میں بہنے کے لیے ایک چینل کے طور پر بھی کام کر سکتا ہے، جس سے مارکیٹ کے شرکاء کو DEX سے رابطہ کرنے کے لیے مزید ترغیب ملتی ہے۔ . ایک ہی وقت میں، منافع کی تقسیم کا طریقہ کار خود کو برقرار رکھنے والے معاشی نظام یا ٹوکن اکانومی کا نقطہ آغاز بن سکتا ہے، جس میں شرکا حصہ ڈالتے ہیں اور انہیں وکندریقرت پروٹوکول میں ٹوکن مراعات کے مطابق انعام دیا جاتا ہے، جو زیادہ سے زیادہ کرنے کا بہترین طریقہ ہو سکتا ہے۔ بلاکچین اور کریپٹو کرنسی کی افادیت۔

پروٹوکول کی قدر کو اندرونی بنانا تیزی سے اہم ہو جاتا ہے۔

جب منفرد قدر جو DEX فراہم کر سکتی ہے وہ لیکویڈیٹی پروویژن اور منافع کی تقسیم کے طریقہ کار میں ظاہر ہوتی ہے، تو یہ خاص طور پر اہم ہو جاتا ہے کہ پہلے بیرونی اداروں (ثالثوں یا مختلف MEVs) سے حاصل کی گئی قدر کو اندرونی بنایا جائے۔ اس مضمون میں جن DEX خصوصیات کا جائزہ لیا گیا ہے ان کا مقصد بھی اس مقصد کو حاصل کرنا ہے۔ CoW AMM LP کے خطرے کو ختم کرنے کے لیے MEV کو اندرونی طور پر حاصل کرتا ہے، جبکہ Bunni V2s دائرہ کار سے باہر کا فنکشن AMM پول کے اندر لیکویڈیٹی کو انٹرآپریٹ کر کے LP کے منافع کو زیادہ سے زیادہ کرتا ہے۔ اگرچہ اس مضمون میں ذکر نہیں کیا گیا ہے، کچھ DeFi پروٹوکولز نے حال ہی میں OEV (اوریکل ایکسٹریکٹ ایبل ویلیو) منافع کو اوریکل پر مبنی قیمت کے اعداد و شمار میں اندرونی بنانے کی کوششوں کی کھوج کی ہے۔

مزید برآں، اس کی اہمیت کو مزید اجاگر کیا گیا ہے کیونکہ جس طریقہ کار کے ذریعے پروٹوکول پروٹوکول سے پروٹوکول کے شرکاء میں حاصل شدہ قدر کو دوبارہ تقسیم کرتے ہیں، اس پر حال ہی میں دوبارہ زور دیا گیا ہے۔ درحقیقت، Aave Protocol نے پروٹوکول ریونیو کے ذریعے $AAVE کو دوبارہ خریدنے اور اسے $AAVE ہولڈرز میں تقسیم کرنے کے لیے AAVEnomics کا ایک نیا منصوبہ تجویز کیا ہے۔ دریں اثنا، Uniswap کے فیس سوئچ کو بھی حال ہی میں دوبارہ شروع کیا گیا ہے، اور Aevo نے بھی اعلان کیا ہے کہ وہ AEVO کو دوبارہ خریدے گا۔

جیسا کہ ڈی فائی پروٹوکول قدر کی تقسیم کے طریقہ کار کو متعارف کرانے کی کوشش کرتے ہیں، پروٹوکول کا پائیدار ریونیو ماڈل اور پروٹوکول کے اندر جمع ہونے والی قدر خاص طور پر اہم ہو جاتی ہے۔ مثال کے طور پر، اگر Uniswap کسی تجویز کے ذریعے UNI ہولڈرز میں ٹرانزیکشن فیس تقسیم کرتا ہے، تو ٹرانزیکشن فیس کا ایک حصہ جو پہلے مکمل طور پر LPs کے ذریعے حاصل کیا گیا تھا UNI ہولڈرز کے ساتھ شیئر کیا جانا چاہیے۔ اس صورت میں، پروٹوکول کے شرکاء میں قدر کو دوبارہ تقسیم کرنے کے لیے، پہلے کے مقابلے پروٹوکول کے اندر زیادہ قدر جمع کرنے کی ضرورت ہے، جو بیرونی اداروں سے پہلے نکالی گئی قدر کو اندرونی بنانے کی اہمیت کو بھی اجاگر کرتا ہے۔

اس تناظر میں، پروٹوکول جیسے CoW AMM اور Bunni V2، جن پر ہم نے آج بحث کی ہے، مختلف لیکویڈیٹی پروویژن کے طریقوں کی تجویز کرکے یا پروٹوکول کے ذریعے حاصل کردہ قدر کو ماحولیاتی نظام کے شرکاء کو واپس کرنے کے لیے میکانزم تیار کرنے کے قابل ہیں۔ ان کے علاوہ، مختلف پروٹوکولز LPing کو بہتر بنانے کی کوششیں بھی تیار کر رہے ہیں، جیسے کہ ٹیلنگ ٹرانزیکشنز کو روکنے کے لیے Osmosiss Protorev، یا Smilee Finances کی غیر مستقل واپسی کو مستقل نقصان کے خطرے سے بچانے کے لیے۔ وہ عمل جس کے ذریعے DeFi پروٹوکول ان کوششوں کے ذریعے اپنی منفرد قدر پیدا کرتے ہیں CEX یا CeFi کے ذریعے فراہم نہیں کیا جا سکتا، اور یہ مستقبل میں DEX سرگرمی میں بتدریج اضافے کے لیے ایک اہم مشاہداتی مقام بنتا رہے گا۔

یہ مضمون انٹرنیٹ سے حاصل کیا گیا ہے: DEX میکانزم کی گہرائی میں بحث: LP کے نقصانات آپ کے خیال سے کہیں زیادہ ہیں

متعلقہ: 1 منٹ میں $150,000 کمانا، کیا NFT اسے دوبارہ گولڈن ڈاگ پکڑنے میں مدد کرے گا؟

اصل مصنف: کوکی ایک سست مارکیٹ میں، اب بھی ہر روز تیزی سے امیر ہونے کے شاندار ریکارڈ موجود ہیں۔ جولائی کے آخری دن، برادر سن 0x سن نے صرف ایک منٹ میں $150,000 بنائے۔ اس شاندار کارنامے نے غیر ملکیوں کو بھی چونکا دیا، جیسا کہ انگریزی حلقے میں مشہور KOL @CirrusNFT: میں فوراً اس سارے عمل کو غور سے دیکھنے گیا۔ جیسا کہ 0xSun نے اپنے ٹویٹ میں ذکر کیا ہے، FLC کے ساتھ اس کا سابقہ تجربہ (نوٹ: فلور پروٹوکول، ایک پروٹوکول جو ERC-721 چھوٹی تصویروں کو ERC-20 ٹوکنز میں ٹریڈنگ کے لیے ٹکڑے ٹکڑے کر سکتا ہے) نے اسے ثالثی کا یہ بڑا موقع دریافت کرنے میں مدد کی۔ یہ کہا جا سکتا ہے کہ دوسرے کھلاڑیوں کے مقابلے میں جو ٹگو میں جلدی کرتے ہیں، برادر سن نہ صرف پوری توجہ دیتے ہیں اور تیزی سے بھاگتے ہیں، بلکہ این ایف ٹی میں بھرپور تجربہ رکھتے ہیں، جس کی وجہ سے وہ ایک بڑی فتح حاصل کرتے ہیں۔…