انسداد بدیہی: کون سے عوامل بی ٹی سی کی قیمت کو متاثر کرتے ہیں؟

اصل: لیو جیاؤلین

کل شام، ایک پیشن گوئی سچ ثابت ہوئی: 1. "امریکی حکومت نے سلک روڈ سے ضبط شدہ تقریباً 10,000 BTC کو ایکسچینج میں منتقل کیا"، 2. "پہلے دو (منتقلی آپریشن) میں سے ہر ایک نے تقریباً 5% کی واپسی کا باعث بنا۔" آج صبح، بی ٹی سی اونچا کھلا اور گرا، 59.7k سے سب سے کم 56k تک گر گیا۔

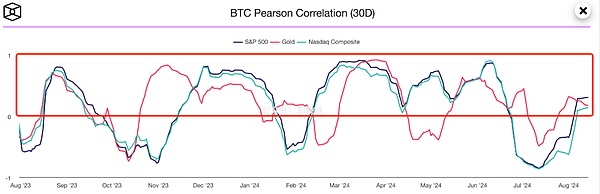

گزشتہ رات، داخلی حوالہ Jiaolian نے BTC اور گولڈ، S&P 500 اور Nasdaq کا 30 دن کا پیئرسن کوریلیشن گتانک چارٹ بھی تیار کیا۔ نام نہاد پیئرسن ارتباط covariance اور معیاری انحراف کا حصہ ہے۔ جب ارتباط کا گتانک 1 کے برابر ہے، تو یہ ایک کامل مثبت ارتباط ہے؛ جب ارتباط کا گتانک -1 کے برابر ہے، تو یہ ایک مکمل منفی ارتباط ہے؛ ارتباط کا گتانک 0 کے جتنا قریب ہوگا، ارتباط اتنا ہی کمزور ہوگا۔

جیاولین نے اس چارٹ کو نیس ڈیک کی طرح بی ٹی سی کے حالیہ رجحان کے بارے میں سوال کا جواب دینے کے لیے نکالا۔ اعداد و شمار کے حساب سے، ہم دیکھ سکتے ہیں کہ دونوں ہمیشہ مثبت طور پر منسلک نہیں ہوتے ہیں۔ یہ اس وقت مضبوط ارتباط کا دور نہیں ہے۔

کسی حد تک متضاد۔ ہماری آنکھیں اکثر ہمیں دھوکہ دیتی ہیں، اور اس وقت ہمیں زیادہ معروضی اور حقیقی تصویر حاصل کرنے میں مدد کے لیے اکثر ریاضی اور شماریاتی تجزیہ کے آلات استعمال کرنے کی ضرورت ہوتی ہے۔

اس کہاوت کے بارے میں کہ بی ٹی سی امریکی اسٹاک مارکیٹ کی پیروی کرتا ہے، جیاولیان کو مبہم طور پر یاد ہے کہ یہ 2021 سے بڑے پیمانے پر جاری ہے۔ تب سے، جیاولین نے وقتاً فوقتاً مضامین اور اندرونی حوالوں میں ذکر کیا ہے کہ بی ٹی سی کا طویل عرصے میں امریکی اسٹاک کے ساتھ مضبوطی سے تعلق نہیں رکھا جائے گا۔ چلائیں، اور تمام مشاہدہ شدہ ارتباط صرف مختصر مدت کے عارضی مظاہر ہیں۔

تاہم، بہت سارے لوگ اب بھی آسانی سے یہ نتیجہ اخذ کرتے ہیں کہ بی ٹی سی اور امریکی اسٹاک کا تعلق ان کے ننگی آنکھوں کے مشاہدات اور ناقابل اعتماد یادداشت کی بنیاد پر ہے۔ بلاشبہ، چونکہ یہ غلط فہمی اس قدر عام اور گہری ہے کہ اسے مقبول سائنس کے ذریعے ختم نہیں کیا جا سکتا، اس لیے یہ علمی فرق سرمایہ کاری کے نقصان کی تشکیل کے لیے کافی ہو سکتا ہے، جو اس تعصب پر قابو پانے والوں کو ان سے اضافی منافع کمانے کی اجازت دیتا ہے۔

Recently, Uniswap Labs consultants, Copenhagen Business School researchers, and Circle researchers jointly published a research paper titled “What drives the price of کرپٹو assets?” [1].

اگرچہ اسے کرپٹو اثاثہ کہا جاتا ہے، لیکن کاغذ کا بنیادی مقصد بی ٹی سی ہے۔ سب کے بعد، دوسرے altcoins بہت جلد مر گئے، اور تحقیق کے لیے کافی اور مسلسل ڈیٹا موجود نہیں ہے۔

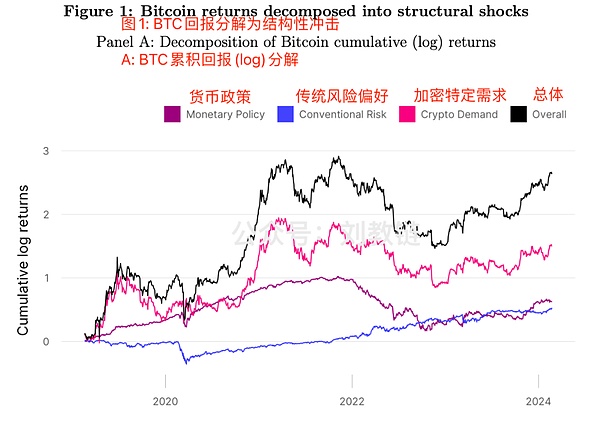

یہ کاغذ قیمت پر اثر انداز ہونے والے تین اہم عوامل کا تجزیہ کرنے کے لیے ویکٹر آٹوریگریشن ماڈل (VAR) کا استعمال کرتا ہے:

1. روایتی مانیٹری پالیسی کا اثر - درحقیقت، یہ بنیادی طور پر فیڈرل ریزرو کی مانیٹری پالیسی ہے، جیسے بیلنس شیٹ میں توسیع اور سکڑاؤ، شرح سود میں اضافہ اور کٹوتی۔

2. روایتی خطرے کی ترجیح کا اثر - یہ بنیادی طور پر امریکی اسٹاک مارکیٹ ہے؛ عام طور پر یہ خیال کیا جاتا ہے کہ امریکی اسٹاک کا اضافہ مارکیٹ کے خطرے کی بھوک میں اضافے کی عکاسی کرتا ہے، اور امریکی اسٹاک کی کمی خطرے کی بھوک میں کمی کی عکاسی کرتی ہے۔ جبکہ امریکی ڈالر اور سونا اس کے برعکس ہیں، جو خطرے سے بچنے کی عکاسی کرتے ہیں۔

3. مخصوص کرپٹو ڈیمانڈ کا اثر - خود کرپٹو اثاثوں کے لیے خطرے کی منفرد ترجیح، جس کا دوسرے اثاثوں سے کوئی تعلق نہیں ہے۔

اعداد و شمار سے یہ واضح طور پر دیکھا جا سکتا ہے کہ امریکی سٹاک سے متعلق خطرے کی ترجیحی عوامل BTC قیمتوں پر سب سے کمزور محرک ہیں، اس کے بعد میکرو مانیٹری پالیسی، اور مضبوط ترین محرک قوت اب بھی کرپٹو مخصوص مانگ ہے۔

اعداد و شمار سے یہ واضح طور پر دیکھا جا سکتا ہے کہ امریکی سٹاک سے متعلق خطرے کی ترجیحی عوامل BTC قیمتوں پر سب سے کمزور محرک ہیں، اس کے بعد میکرو مانیٹری پالیسی، اور مضبوط ترین محرک قوت اب بھی کرپٹو مخصوص مانگ ہے۔

یہ تحقیقی نتیجہ نادانستہ طور پر تدریسی سلسلہ کے داخلی حوالہ کے مواد کی ترتیب کی تصدیق کرتا ہے، جو کافی سائنسی اور معقول ہے۔ تدریسی سلسلہ کے اندرونی حوالہ کے ہر شمارے میں، تدریسی سلسلہ خفیہ کاری کی صنعت کی انوکھی معلومات کو مکمل فوکس اور مرکزی باڈی کے طور پر لے گا، اس کا تجزیہ کرے گا، فیصلہ کرے گا اور اس پر تبصرہ کرے گا۔ دوسرا فوکس، جو کہ ہر اندرونی حوالہ کا پہلا حصہ بھی ہے، تازہ ترین میکرو عوامل کو مرتب اور رپورٹ کرے گا، خاص طور پر فیڈرل ریزرو کی مانیٹری پالیسی، امریکی ڈالر انڈیکس، سونا، وغیرہ؛ کبھی کبھار، امریکی اسٹاک کے بارے میں کچھ معلومات کا ذکر کیا جائے گا، لیکن تعدد بنیادی طور پر زیادہ نہیں ہے.

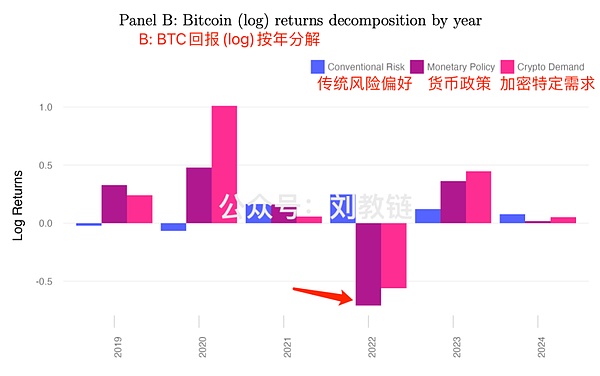

اس مطالعے کے ذریعے، ہم یہ بھی دیکھ سکتے ہیں کہ ہمیں فیڈرل ریزرو کی مالیاتی پالیسی پر کیوں توجہ دینی چاہیے۔ کیونکہ میکرو رسک جھٹکے بھی مخصوص اوقات میں سب سے مضبوط ڈرائیونگ عنصر بن سکتے ہیں۔ مثال کے طور پر، 2022 کے دوسرے نصف میں:

2022 کے دوسرے نصف حصے پر نظر ڈالتے ہوئے، فیڈرل ریزرو نے غیر معمولی رفتار سے شرح سود میں اضافہ کیا، اور بیلنس شیٹ کی مشترکہ کمی نے بی ٹی سی کے 20,000 امریکی ڈالر کی "2017 سے پہلے کی اعلی" سے نیچے گرنے کا کارنامہ تخلیق کیا ہے اور سب سے کم 16k کے نیچے!

اس مطالعہ سے، اصل "مجرم" کا تعلق خود کرپٹو مارکیٹ کے ڈیلیوریجنگ عوامل سے ہے، جیسے Luna/UST کریش اور FTX دیوالیہ پن، لیکن سب سے بڑا اثر و رسوخ فیڈرل ریزرو کا تیزی سے سخت ہونا ہے۔

اس طرح، جب فیڈرل ریزرو اس سال کے دوسرے نصف میں سختی کے چکر کو ختم کرنے اور نرمی کے چکر کو دوبارہ شروع کرنے والا ہے، کیا بی ٹی سی کی اگلی بڑی بیل مارکیٹ پہلے ہی کاغذ پر ہے؟

US SEC دستاویزات کے تازہ ترین انکشاف کے مطابق، امریکی اثاثہ جات کے انتظامی اداروں جیسے کہ Goldman Sachs اور Morgan Stanley نے پہلے ہی BlackRock کے سپاٹ BTC ETF پروڈکٹس میں پوزیشنیں بنا لی ہیں اور اگلی کرپٹو بیل مارکیٹ کو فعال طور پر ترتیب دیا ہے۔

BlackRock جیسے اداروں کے BTC ETFs کی کامیاب فہرست سازی کے ساتھ، امریکی حکومت کرپٹو فرینڈلی کی طرف متوجہ ہو گئی ہے، اور کرپٹو مخصوص مانگ کا محرک عنصر بھی بیل مارکیٹ کو ہوا دینے میں اہم کردار ادا کرے گا۔

Bitwise کے سینئر انویسٹمنٹ سٹریٹجسٹ، Juan Leon نے کہا[2] کہ طویل مدتی سرمایہ کاروں کے لیے، جب امریکی اسٹاک مارکیٹ ختم ہو جاتی ہے اور گرتی ہے، بازار گرنے پر BTC (سونے کی بجائے) شامل کرنے کا بہترین وقت ہوتا ہے۔

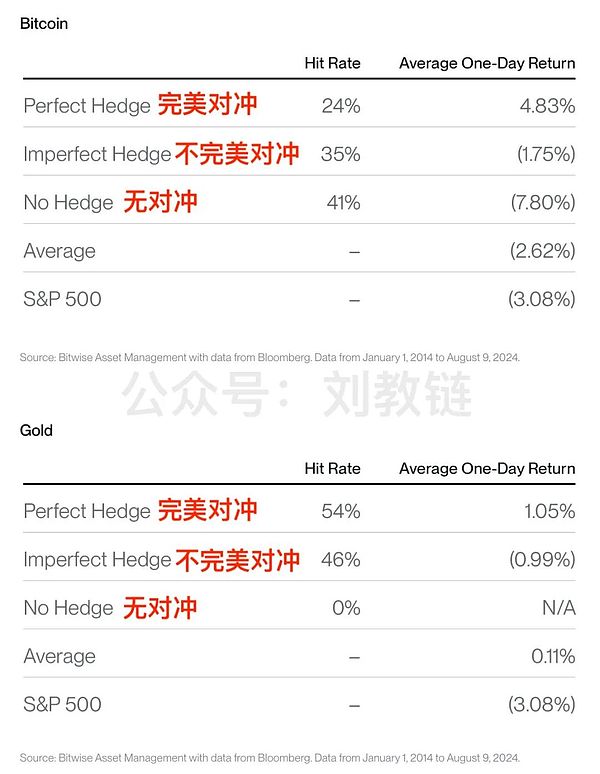

اس نے بی ٹی سی اور امریکی اسٹاک کے درمیان ارتباط کا تجزیہ کیا اور درج ذیل دو نتائج پر پہنچے:

سب سے پہلے، بی ٹی سی امریکی سٹاک کے لیے قلیل مدتی ہیجنگ ٹول نہیں ہے۔

اس کا مطلب یہ ہے کہ جب امریکی اسٹاک گرتے ہیں، بی ٹی سی ہمیشہ نہیں بڑھتا، اس طرح خطرے سے بچنے والی خصوصیت ظاہر ہوتی ہے۔ کبھی کبھی، یہ حرکت نہیں کرتا؛ کبھی کبھی، یہ بھی گر جاتا ہے.

یہ جائزہ درحقیقت مذکورہ بالا تدریسی سلسلہ کی طرف سے متعارف کرائے گئے تحقیقی نتیجے کے مطابق ہے، یعنی بی ٹی سی اور امریکی اسٹاک کے درمیان قلیل مدتی ارتباط دراصل بہت کم ہے۔

مندرجہ بالا جدول کے اعداد و شمار سے، سونا امریکی اسٹاک کے لیے ایک مختصر مدت کے ہیجنگ ٹول کی طرح ہے۔

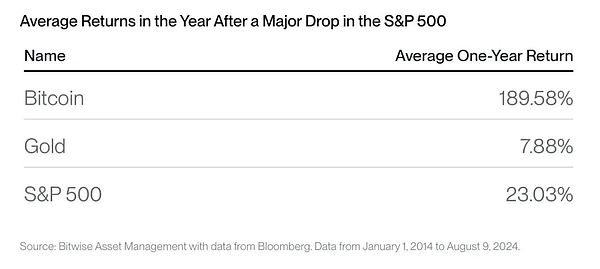

دوسرا، اگر آپ وقت بڑھاتے ہیں، تو مارکیٹ میں بی ٹی سی کو شامل کرنے سے جب یہ گرتا ہے تو آپ کو ہمیشہ حیرت ہوتی ہے۔

مثال کے طور پر، اگر آپ BTC کو مارکیٹ میں شامل کرتے ہیں جب S&P 500 2% سے زیادہ پیچھے ہٹ جاتا ہے، تو اسے ایک سال تک رکھنے کے بعد اوسط واپسی کی شرح تقریباً 190% تک پہنچ سکتی ہے۔ اگر آپ سونے کے گرنے پر اس میں اضافہ کرنے کی اسی حکمت عملی کو نافذ کرتے ہیں، تو ایک سال میں اوسط واپسی کی شرح صرف 8% سے کم ہے، جو خود S&P 500 انڈیکس میں شامل کرنے کے 23% سے بھی بدتر ہے۔ نیچے دی گئی جدول دیکھیں:

دوست سب جانتے ہیں کہ "جب گر جائے تو مارکیٹ میں شامل کریں"۔ تاہم، جب مارکیٹ گرتی ہے تو پوزیشنز شامل کرنے کا اصل مطلب بی ٹی سی گرنے پر اضافی پوزیشنز کو شامل کرنا ہے۔ جوآن لیون کے تجزیے کو پڑھنے کے بعد، جیاولین کو ایک الہام ملا۔ اس سے پتہ چلتا ہے کہ جب امریکی سٹاک مارکیٹ گرتی ہے تو آپ BTC پوزیشنز بھی شامل کر سکتے ہیں، تاکہ مارکیٹ گرنے پر پوزیشنز شامل کرنے کے آٹھ حروف والے فارمولے کو ہیجنگ کی حکمت عملی میں تبدیل کیا جا سکے۔

اس نقطہ نظر سے، بی ٹی سی کو امریکی اسٹاک کے خلاف ایک طویل مدتی ہیج کے طور پر شمار کیا جا سکتا ہے۔

– [1] https://papers.ssrn.com/sol3/papers.cfm?abstract_id=4910537

– [2] https://x.com/singularity7x/status/1823367443865014630

متعلقہ: BlackRock کی BUIDL آئیز ایتھینا لیبز سے بڑی سرمایہ کاری

Home / News / DeFi Home /This article is sourced from the internet: BlackRock’s BUIDL Eyes Major Investment from Ethena LabsRelated: Zeta بازارs Launches ZEX ایئر ڈراپHome / News / DeFi Home /This article is sourced from the internet: Zeta Markets Launches ZEX Airdrop Related: Curve Finance Founder Michael Egorov Suffers Massive Liquidations Home / News / DeFi Home /This article is sourced from the internet: Curve Finance Founder Michael Egorov Suffers Massive LiquidationsRelated: Web3 Teams Compete To Bring Restaking To $1.2T Bitcoin EcosystemHome / News / DeFi Home /This article is sourced from the internet: Web3 Teams Compete To Bring Restaking To $1.2T Bitcoin EcosystemRelated: GameCene, a Pioneer in Building the Web3 Gaming Ecosystem, Secures $1.4 Million in Seed FundingGameCene, a Web3 game publishing platform, has announced the successful completion…

بہت اچھا