کوبی: جب کم سرکولیشن، زیادہ ایف ڈی وی ٹوکن بہت زیادہ ہوتے ہیں، بڑھتے ہوئے منافع کو پہلے ہی نجی طور پر تقسیم کر دیا جاتا ہے۔

اصل مصنف: کوبی

اصل ترجمہ: TechFlow

یہ پوسٹ مارکیٹ میں نئے ٹوکن کے بارے میں عام سوالات اور غلط فہمیوں پر توجہ مرکوز کرتے ہوئے نئے ٹوکن لانچ کے موضوع پر بحث کرے گی، جنہیں اکثر کم گردش، ہائی FDV کہا جاتا ہے۔

اس سے پہلے کہ میں شروع کروں - اگر آپ اس پوسٹ میں جو کچھ کہہ رہا ہوں اس سے الجھن میں ہیں، تو میں نے 2021 میں ایک مضمون لکھا مارکیٹ کیپ اور غیر مقفل افسانہ یہ آپ کی مدد کر سکتا ہے.

ہمیشہ کی طرح، براہ کرم یاد رکھیں: میں کوئی مالیاتی مشیر نہیں ہوں، میں ایک متعصب اور عیب دار انسان ہوں، میری برین واشنگ ہوئی ہے، میں ایک بیوقوف ہوں، میں اپنے دماغی پرائم سے گزر چکا ہوں اور اپنے گودھولی کے سالوں میں ہوں، اور میں دنیا سے ٹھوکر کھاتا ہوں۔ تھوڑی سی کامیابی کے ساتھ، اس سب کو سمجھنے کی کوشش کر رہے ہیں۔ میں اصل میں کرپٹو انڈسٹری میں شریک ہوں، جس کا مطلب ہے کہ میرا آئی کیو شاید دوہرے ہندسوں میں بھی نہیں ہے۔ میں کوشش کرتا ہوں کہ ان ٹوکنز کے بارے میں نہ لکھوں جو میرے پاس ہیں، لیکن میں مضامین میں اپنی ہولڈنگ کا انکشاف کروں گا۔ کیا آپ لوگوں نے سنا ہے کہ RoaringKitty واپس آگئی ہے اور پچاس زبردست ایوینجرز کلپس جاری کی ہیں؟ ٹھیک ہے، بہرحال، چلو شروع کرتے ہیں۔

جب میں نے لکھا وہ مضمون تین سال پہلے، میں نے سوچا کہ یہ آخری بار ہو گا جب میں نے فلوٹ، FDV، اور مارکیٹ کیپ گیم پر بات کی تھی۔ شاید میں بولی تھی، یہ سوچ کر کہ مارکیٹ کے شرکاء ان اہم حرکیات کے بارے میں زیادہ جاننے والے بن جائیں گے۔

تاہم، حقیقت یہ ہے کہ وہ ان نئے ٹوکنز کو "بہترین طویل مدتی ہولڈنگ ٹوکن" کے طور پر منتخب کرتے ہیں کیونکہ "ایک سال کے لیے لاک اپ" اور کچھ دیگر نئی وجوہات، جیسے نئے سکوں کے چارٹ، نئے سکوں پر توجہ مرکوز کرنا۔ سکے وغیرہ

معاملات کو مزید خراب کرنے کے لیے، مارکیٹ کے دیگر شرکاء ان حرکیات سے زیادہ واقف ہو گئے ہیں۔ ٹیمیں، ایکسچینجز، مارکیٹ بنانے والے، اور فنانسرز نے ان مارکیٹ میکانزم کے مطابق ڈھال لیا ہے، اکثر ان کا زبردست فائدہ اٹھاتے ہیں۔

اس لیے، میری رائے میں، آج مارکیٹ میں زیادہ تر نئے ٹوکن لانچز درحقیقت غیر سرمایہ کاری کے قابل ہیں، اور مارکیٹ کے شرکاء کو ان مسائل کے بارے میں انتہائی ناپختہ سمجھ ہے، اور وہ زیادہ تر اپنا وقت مسئلہ کی سطحی علامات کو مورد الزام ٹھہرانے میں صرف کرتے ہیں۔

متعدد مضامین کی اس سیریز میں، میں موجودہ نئے ٹوکن لانچ مارکیٹ میں کچھ مسائل کو تلاش کروں گا اور اس بات پر بحث کروں گا کہ میں عام طور پر نئے ٹوکن لانچوں سے مکمل طور پر بچنے کا انتخاب کیوں کرتا ہوں – جب تک کہ آپ کو معلوم نہ ہو کہ آپ کیا کر رہے ہیں اور کافی تحقیق اور تجزیہ کرنے کے لیے تیار ہیں۔ .

بڑھتے ہوئے منافع کو پہلے ہی نجی طور پر تقسیم کر دیا گیا ہے۔

جدید مارکیٹوں میں، اثاثوں کے لیے تقریباً تمام "قیمتوں کی دریافت" مارکیٹ سے باہر ہوتی ہے، جس میں یہ قیمتیں ٹوکن کے اصل میں موجود ہونے سے بہت پہلے نجی طور پر تیار کی جاتی ہیں۔ نجی منڈیوں کی حرکیات کی وجہ سے، بہت ساری قیمتوں کی دریافت دراصل مبالغہ آرائی پر مبنی ہے۔

2024 پر نظر ڈالیں، لوگ دراصل ICOs (ابتدائی سکے کی پیشکش) کے دنوں کے لیے پرانی یادوں میں مبتلا ہیں۔ جب آپ اس وقت اور اب کے درمیان مواقع کے فرق کو دیکھتے ہیں، تو ان سے اختلاف کرنا مشکل ہے: کچھ طریقوں سے، ICO دور آج کی مارکیٹ کی حرکیات سے کہیں زیادہ منصفانہ تھا۔

ICOs کا جائزہ: خرابیاں

ایسا نہ ہو کہ میں غلط فہمی میں رہوں، مجھے اس بات پر زور دینا چاہیے کہ ICOs کے نیچے کی طرف ان کا منصفانہ حصہ ہے۔ کامیاب ICOs پر نظر ڈالنا آسان ہے، لیکن لفظی طور پر سینکڑوں ایسے منصوبے ہیں جنہوں نے آٹھ اعداد و شمار کو بڑھایا اور یا تو بھاگ گئے یا آہستہ آہستہ منہدم ہو گئے۔ (نیز، ICOs شاید زیادہ تر بڑے دائرہ اختیار میں غیر قانونی ہیں۔)

خوردہ سرمایہ کاروں نے غیر حقیقی، فضول منصوبوں کی فنڈنگ میں کروڑوں ڈالر ضائع کیے جو ICO کے جنون کی بدولت رقم اکٹھا کرنے کے قابل تھے۔

یہاں تک کہ ان لوگوں کے لیے جو کامیاب ہوتے ہیں، ان کے آئی سی او نے سرمایہ کاروں کو نقصان کے ساتھ چھوڑ دیا ہے۔ قیاس کے طور پر کامیاب کمپنیوں کے بہت سے ٹوکن بیکار ہو چکے ہیں، جب کہ کمپنیوں نے اس عمل میں غیر پتلا پیسہ کمایا اور پھر آہستہ آہستہ ان ٹوکنز کے وجود کو نظر انداز کر دیا۔

(یہ بائنانس کے ICO کے ساتھ بھی ہوا — سرمایہ کاروں نے Binance بنانے کے لیے $15 ملین اکٹھے کیے، لیکن Binance میں کوئی ایکویٹی نہیں ملی۔ یقیناً، سرمایہ کار جنہوں نے Binance ICO میں حصہ لیا وہ یقینی طور پر اب یہ شکایت نہیں کر رہے ہیں کہ فی BNB قیمت $0.15 ہے، جس سے یہ تاریخ میں بہترین کارکردگی کا مظاہرہ کرنے والے ICOs میں سے ایک ہے۔)

ICOs کے فوائد

ٹھیک ہے، لہذا ہم جانتے ہیں کہ ICOs کے اپنے منفی پہلو ہیں، لیکن ان کے کچھ فوائد بھی ہیں جن کا مظاہرہ کرنا آسان ہے۔

-

Ethereum نے اپنے ICO میں $16 ملین اکٹھا کیا، اس وقت سپلائی کا 83% (60 ملین ETH) $0.31 فی ETH پر فروخت کیا۔

-

اس عوامی ٹوکن کی فروخت کی مؤثر قیمت تقریباً $26 ملین ہے (یہ کان کنی اور اسٹیکنگ کے اجراء کو مدنظر رکھتے ہوئے کچھ زیادہ پیچیدہ ہے، لیکن تقریباً اتنا ہی ہے)۔

-

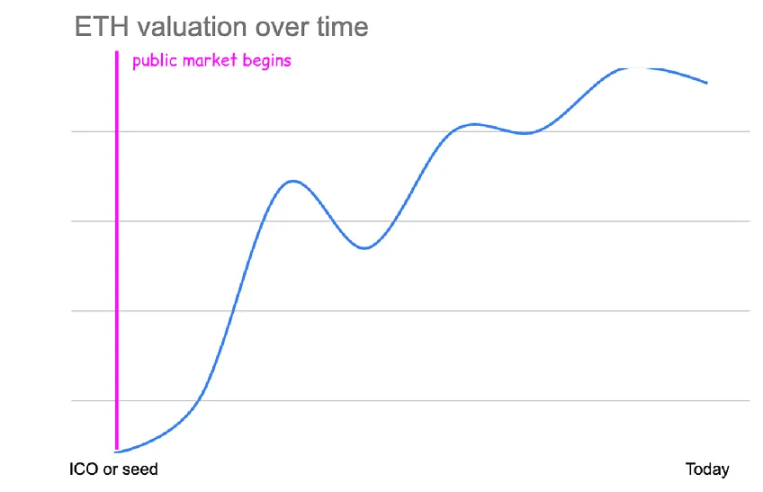

ETH ICO میں خریداری کرنے والے سرمایہ کاروں کو آج کی قیمتوں پر USD میں ~10,000x واپسی (Bitcoin میں ~70x واپسی) موصول ہوئی۔

-

اگر آپ ETH ICO سے محروم ہیں تو، مارکیٹ میں سب سے سستی ETH خریداری کی قیمت اکتوبر 2015 میں $0.433 تھی، جو عوامی فروخت کی قیمت سے صرف 1.5 گنا زیادہ تھی۔ اس وقت، Ethereum کی قیمت تقریباً $35 ملین تھی۔

اگرچہ ابھی کرپٹو سرمایہ کاری میں Ethereum پر اسی طرح کی $26M قیمت تلاش کرنا تقریباً ناممکن ہے، یا یہاں تک کہ بیوقوف خیالات کے سیڈ راؤنڈز کے لیے بھی، بات یہ ہے کہ قیمت کی دریافت اور اس کے برعکس تمام شرکاء کے لیے کھلے تھے۔

$26 ملین سے $350 بلین تک قیمت کی دریافت اوپن مارکیٹ میں کی گئی تھی، اور باقاعدہ لوگ حصہ لے سکتے تھے۔ کوئی KOL راؤنڈ نہیں تھا، کوئی انلاکنگ اور ویسٹنگ کا شیڈول نہیں تھا، اور مارکیٹ میں سب سے سستی قیمت پر خریدنا ICO میں خریدنے کے منافع سے بہت ملتا جلتا تھا۔

نجی فنانسنگ میں تبدیلی

بڑے عالمی ریگولیٹرز کی جانب سے ICOs کے خلاف قوانین کے نفاذ کے بعد، کرپٹو ٹوکن جاری کرنے والوں نے عوام سے فنڈز اکٹھا کرنا بند کر دیا اور وینچر کیپیٹل فرموں سے نجی فنانسنگ کی طرف رجوع کیا۔

اگر آپ سولانا کے ابتدائی فنڈنگ راؤنڈ کا 2018 میں Ethereum کے ICO سے موازنہ کریں تو کچھ دلچسپ تضادات ہیں۔

-

سولانا نے اس دور میں تقریباً $3.2 ملین اکٹھے کیے، اس وقت $0.04 فی SOL کی قیمت پر سپلائی کا تقریباً 15% فروخت کیا۔ اس راؤنڈ کی موثر ویلیوایشن تقریباً $20 ملین تھی، جو کہ ETH ICO کی ویلیویشن کی طرح تھی۔

-

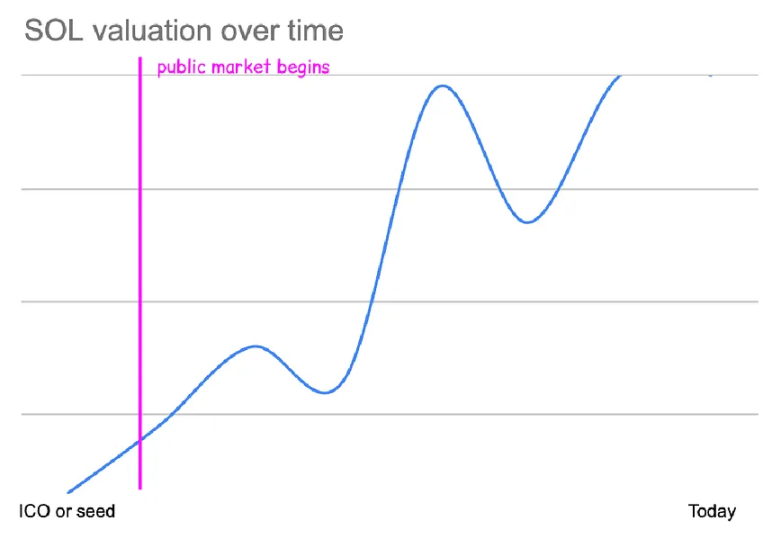

SOL کے بیج راؤنڈ میں خریداری کرنے والے سرمایہ کاروں کو آج کی قیمتوں پر تقریباً 4,000x USD کی واپسی ملی۔ (سالانہ اسٹیکنگ ریٹرن کو دیکھتے ہوئے، ان کی اصل واپسی کا امکان زیادہ ہے۔)

-

اگر آپ محدود فنڈنگ راؤنڈ میں شرکت کرنے سے قاصر تھے تو، مئی 2020 میں مارکیٹ میں سب سے سستی SOL خریداری کی قیمت $0.50 تھی، جو کہ سیڈ راؤنڈ سے تقریباً 12 گنا زیادہ ہے۔

-

مارکیٹ میں سب سے سستی قیمت پر خریدنے سے ~300x واپسی حاصل ہوئی۔ اس وقت، سولانا کی قدر ~$240M تھی جس کی گردش 5% سے کم تھی۔ سولانا کے پاس دراصل صرف ~10 ماہ کی کم گردش تھی – وہ بہت کم گردش سے بہت تیزی سے ان لاک ہو گئے، جنوری 2021 میں زیادہ تر ٹوکن ایک ساتھ ان لاک ہو گئے۔

ابتدائی چند مراعات کے راؤنڈز نے سرمایہ کاروں کو سولانا کی قیمت ($0.04 → $0.5) میں 10x اضافے کو مؤثر طریقے سے نجی طور پر حاصل کرنے کے قابل بنایا۔

(سولانا نے تقریباً $0.20 USD میں چند دیگر مراعات یافتہ/نجی فنڈنگ راؤنڈز بھی کیے ہیں۔ CoinList پر ایک "نیلامی طرز" کی محدود عوامی ٹوکن فروخت بھی تھی، جیسا کہ مجھے یاد ہے $0.20 USD میں بھی۔)

2021 کا جنون

سولانا کو 2020 میں لانچ کیا گیا، تقریباً بالکل COVID کے کریش کے بعد BTC اور ETH کی قیمتوں کے نچلے مقام پر۔ ان کا بڑے پیمانے پر کھولنا صارفین کی کرپٹو اسپیس میں داخل ہونے کی ایک نئی لہر کے ساتھ موافق ہے۔ یہ نمونہ مختلف ٹوکنز میں کامیاب رہا ہے، جس میں "بلش انلاکنگ" رجحان نجی مارکیٹ کی قیمتوں میں بڑے پیمانے پر اضافے کا باعث بنتا ہے۔

ETH اور SOL دونوں کی ابتدائی فروخت کی قیمت تقریباً $20 ملین تھی۔ 2021 تک، سیڈ راؤنڈ انتہائی مسابقتی تھے، جس میں بڑے VCs اکثر بولی لگانے کی جنگوں میں مشغول رہتے تھے۔ سیڈ راؤنڈ کی قیمتیں کروڑوں ڈالر تک پہنچ گئیں۔

(مجھے یاد ہے کہ مجھے پہلی بار $100 ملین بیج راؤنڈ کی سفارش کی گئی تھی، میں نے اسے ناپسندیدگی میں ٹھکرا دیا تھا۔ بعد میں، پروجیکٹ $4 بلین کی FDV کے ساتھ کھلا، اور میں 40x واپسی سے محروم رہا۔ سبق سے سیکھنے کے بعد، میں نے خریدا اگلا $100 ملین بیج راؤنڈ پروجیکٹ کے نتیجے میں، یہ ناکام ہوگیا، پروجیکٹ صفر پر چلا گیا، اور اب فعال نہیں ہے۔)

جیسا کہ نجی مارکیٹ کی قیمتوں میں اضافہ ہوا، مائع مارکیٹوں پر کرپٹو تاجروں نے دعوی کیا کہ "FDV ایک مذاق ہے" اور تمام چارٹ عملی طور پر سبز تھے۔

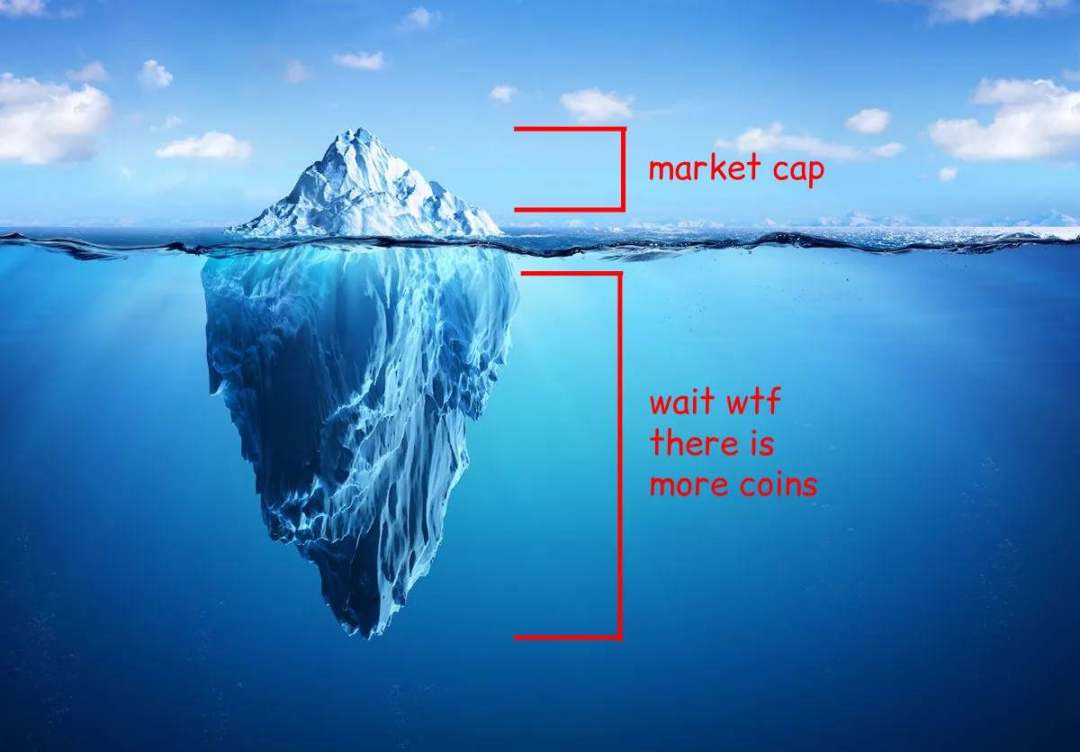

Axie Infinity نے گردش میں صرف ~20% ٹوکنز کے ساتھ ~$50 بلین کی قدر تک پہنچ گئی۔ FileCoin ~$475 بلین کی FDV تک پہنچ گیا لیکن اس کا مارکیٹ کیپ صرف $12 بلین تھا۔ اعلیٰ FDV ٹوکنز کی سپلائی میں اضافے کو نئے آنے والوں کی آمد سے چھپا دیا گیا تھا۔

جیسا کہ مکمل طور پر گھٹا ہوا ویلیویشن بڑی تعداد تک پہنچ جاتا ہے، وینچر کیپیٹل فرمیں زیادہ پرائیویٹ راؤنڈ قیمتیں ادا کرنے کے لیے تیزی سے تیار ہوتی ہیں - اگر اس پروجیکٹ کی ٹرانزیکشن ویلیویشن $15 بلین ہے، تو اس پروجیکٹ کے لیے $300 ملین کی بولی لگانا ٹھیک ہے، اور ضائع ہونے کا خطرہ زیادہ ہے۔ !

بانی یقیناً ان پیشکشوں کو لے کر خوش ہیں - وہ کم ٹوکن دے کر زیادہ رقم اکٹھا کر سکتے ہیں۔ انہیں پہلے اپنے 10% ٹوکنز کو $20 ملین کی قیمت میں $2 ملین اکٹھا کرنے کے لیے فروخت کرنا تھا۔ اب، وہ $2 ملین اکٹھا کرنے کے لیے 1% فروخت کر سکتے ہیں اور مراعات، کمیونٹی، یا خود (...حیرت!) کے لیے اضافی ٹوکن سپلائی رکھ سکتے ہیں۔

اگر ایک معروف VC $100M ویلیویشن پر ایک امید افزا پروجیکٹ کو فنڈ دیتا ہے، تو بہت سے کم معزز VCs اس کی پیروی کرنے کی کوشش کریں گے۔ اگر کسی پروجیکٹ کی فنانسنگ کے آخری دور کی قیمت $100M تھی، تو یہ پیروکار VCs بغیر کسی واضح سرمایہ کاری کے تھیسس کے $300M-500M کی قیمت پر جلد از جلد ایک نیا دور شروع کریں گے۔ ان کے لیے قدرے بدتر لاگت سے کوئی فرق نہیں پڑتا کیونکہ یہ پروجیکٹ پہلے ہی اربوں ڈالر کی قیمتوں پر ٹریڈ کر رہے ہیں۔

بانیوں کے لیے یہ سودے لینا آسان ہے۔ مارکیٹ فورسز کے بغیر، ان کی ذاتی دولت "پانی کی سطح" کو بلند کیا جاتا ہے، اور ان کی مصنوعات کی کامیابی میں مدد کے لیے ٹیم کے نئے اراکین کو شامل کیا جاتا ہے۔ بلاشبہ، ان میں سے زیادہ تر ٹیم کے ارکان خالص منفی نکلے، لیکن بانی اس وقت یہ نہیں جانتے تھے۔

اس ماڈل کے ذریعے، زیادہ قدر اور قیمت کی دریافت کو وقت کے ساتھ نجی طور پر تقسیم کیا جاتا ہے۔

پرائیویٹ ڈویژن

اگر ہم Ethereum اور Solana کی مثالوں کا موازنہ حالیہ برسوں میں شروع کیے گئے پراجیکٹس سے کریں، تو میں دو تقابلی پروجیکٹوں کا انتخاب کروں گا: Optimism اور Starknet۔

درج ذیل میٹرکس پر غور کریں: ابتدائی فروخت کی تشخیص، مارکیٹ میں سب سے کم قیمت، اس وقت فلوٹ کا فیصد، مارکیٹ بمقابلہ نجی منافع۔

ETH ICO کی تشخیص: $26 ملین

-

ETH کی سب سے کم مارکیٹ ویلیویشن: $35 ملین FDV

-

مارکیٹ کی کم تشخیص کی تاریخ: اکتوبر 2015

-

اس وقت گردشی سپلائی: مارکیٹ میں سپلائی کا 100% - مارکیٹ کیپ $35M

-

عوامی فروخت کی واپسی: 10,000x

-

مارکیٹ ریٹرن: 7,500x

SOL سیڈ راؤنڈ ویلیویشن: $20 ملین

-

SOLs کی کم از کم مارکیٹ ویلیویشن: $240 ملین FDV

-

مارکیٹ کی کم ترین تشخیص کی تاریخ: مئی 2020

-

اس وقت گردشی سپلائی: مارکیٹ میں سپلائی کا 2% - مارکیٹ کیپ $4M

-

بیج راؤنڈ واپسی: 4000 بار

-

مارکیٹ کی واپسی: 300 بار

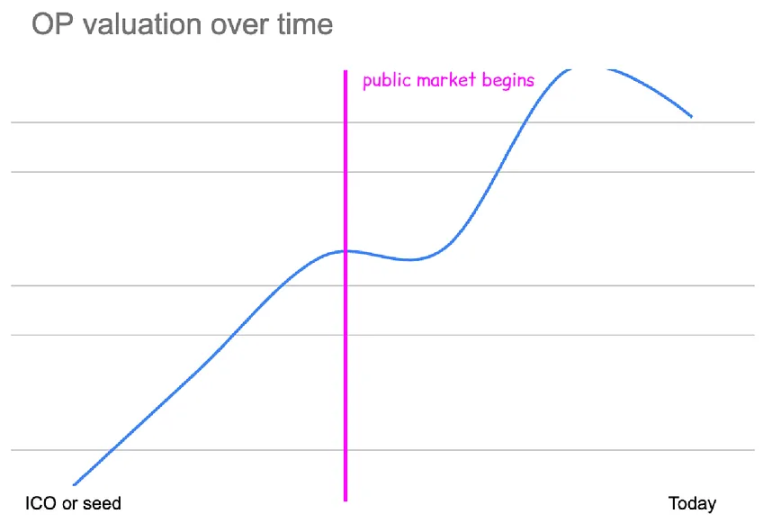

او پی سیڈ راؤنڈ ویلیویشن: $60 ملین

-

OPs کی کم از کم مارکیٹ ویلیویشن: $1.7 بلین FDV

-

مارکیٹ کی کم ترین تشخیص کی تاریخ: جون 2022

-

اس وقت سپلائی گردش کرتی ہے: مارکیٹ میں سپلائی کا 6% - مارکیٹ کیپ $95M

-

بیج راؤنڈ واپسی: 183 بار

-

مارکیٹ کی واپسی: 6 بار

STRK سیڈ راؤنڈ ویلیویشن: $80 ملین

-

STRKs مارکیٹ کی کم از کم قیمت: $11 بلین FDV

-

مارکیٹ کی کم ترین تشخیص کی تاریخ: آج

-

اس وقت گردشی سپلائی: مارکیٹ میں سپلائی کا 7.5% - مارکیٹ کیپ $800 ملین

-

بیج راؤنڈ واپسی: 138 بار

-

مارکیٹ ریٹرن: کوئی نہیں۔

اگر آپ ان میٹرکس پر نظر ڈالیں تو چند چیزیں واضح ہوتی ہیں۔ سب سے پہلے، وقت کے ساتھ بیج کی قیمتوں میں کافی اضافہ ہوا ہے۔

-

Ethereum کی ICO ویلیویشن تقریباً $26 ملین تھی۔

-

سولاناس سیڈ راؤنڈ ویلیویشن تقریباً $20 ملین FDV ہے۔

-

Optimisms بیج راؤنڈ ویلیویشن تقریباً $60 ملین FDV ہے۔

-

StarkNets سیڈ راؤنڈ ویلیویشن تقریباً $80 ملین FDV ہے۔

-

فی الحال، اسی طرح کے منصوبوں کے بیج راؤنڈ فنانسنگ کی رقم 100 ملین امریکی ڈالر FDV سے تجاوز کر چکی ہے۔

جیسے جیسے بیجوں کی قدر میں اضافہ ہوتا ہے، ٹیم اس متعدد فائدے کو حاصل کر سکتی ہے کیونکہ وہ اب بھی فنڈنگ کے پہلے دور تک پوری سپلائی کے مالک ہیں۔ اگر StarkNet کی قدر Ethereum کی طرح کی جاتی، تو ابتدائی سرمایہ کاروں کو اب بھی بدتر مالی منافع ملے گا کیونکہ ان کی ابتدائی لاگت کی قیمت 4x زیادہ تھی۔

سچ میں، مجھے لگتا ہے کہ یہ خود میں بہت قابل قبول ہے.

میرے خیال میں یہ سمجھنا مناسب لگتا ہے کہ جیسے جیسے کریپٹو کرنسیز مقبولیت حاصل کرتی ہیں اور Bitcoin اور Ethereum کے مالی منافع وقت کے ساتھ ساتھ اپنی اہمیت کو ثابت کرتے ہیں، بانیوں کے پاس فنڈ ریزنگ کے بہتر اختیارات ہوں گے۔ ابتدائی مرحلے کی کریپٹو کرنسی سرمایہ کاری کی مانگ اتنی زیادہ ہے کہ قیمتیں قدرتی طور پر ایڈجسٹ ہو جائیں گی۔

لیکن اوپر کے اعداد و شمار سے سب سے واضح رجحان عوامی منڈیوں اور نجی منڈیوں میں مالی منافع کے درمیان بہت بڑا فرق ہے۔

-

Ethereum کے ICO ریٹرن مارکیٹ میں دستیاب 1.5 گنا زیادہ تھے۔

-

سولانا کے سیڈ راؤنڈ کی واپسی مارکیٹ میں دستیاب چیزوں سے 10 گنا زیادہ تھی۔

-

OPs سیڈ راؤنڈ ریٹرن مارکیٹ میں دستیاب سے 30 گنا زیادہ ہے۔

-

STRKs کے سیڈ راؤنڈ کی واپسی لامحدود حد تک زیادہ ہے کیونکہ آج STRK کی اب تک کی سب سے کم قیمت ہے، جس کا مطلب ہے کہ تمام عوامی مارکیٹ کے خریداروں نے پیسے کھو دیے ہیں، لیکن سیڈ راؤنڈ کی واپسی 138 گنا ہے۔

جیسا کہ آپ دیکھ سکتے ہیں، منافع کو تیزی سے نجی طور پر تقسیم کیا جا رہا ہے۔

اس کا تصور کرنے کے لیے، اس ٹوکن کے لیے نجی فنڈ ریزنگ راؤنڈ پر غور کریں جس کا میں نے پہلے ذکر کیا تھا:

-

Ethereum کے پاس ایک ICO تھا جس نے 80% ٹوکن فروخت کیے اور کوئی اور فنڈنگ راؤنڈ نہیں۔

-

سولانا کے بیج راؤنڈ نے 15% ٹوکن فروخت کیے، ساتھ ہی کچھ دوسرے نجی راؤنڈز جو TGE سے پہلے ~$80M FDV تک پہنچ گئے۔

-

OP کے پاس تقریباً $60 ملین کی سیڈ راؤنڈ ویلیویشن تھی، اس کے بعد تقریباً $300 ملین کے نجی فنڈ ریزنگ راؤنڈز اور TGE سے پہلے تقریباً $1.5 بلین FDV۔

-

STRKs کے بیج راؤنڈ کی قیمت $80 ملین FDV تھی، اور پھر اس میں TGE سے پہلے تقریباً $240 ملین FDV، تقریباً $1 بلین FDV، اور تقریباً $8 بلین FDV کے فنڈ ریزنگ راؤنڈز بھی تھے۔

اگر آپ ہر اثاثہ کے لیے قیمت کے چارٹ کا تصور کرتے ہیں، اور ایک ہی وقت میں چارٹ پر نجی مارکیٹ کی قیمتوں کو دیکھنے کی کوشش کرتے ہیں۔ (قیمتوں کی نمائندگی لوگاریتھمک پیمانے پر کی جاتی ہے۔)

تمام چارٹس تقریباً ایک ہی نقطہ سے شروع ہوتے ہیں ($2-8 بلین رینج)، لیکن زیادہ سے زیادہ اوپری رجحان پرائیویٹ مارکیٹس پکڑ رہی ہے۔

OP اور STRK کے پاس اس وقت یکساں مارکیٹ کیپس ($11 بلین) ہیں، پھر بھی OP کو $11 بلین تک پہنچنے کے لیے عوامی مارکیٹوں میں 6x اضافہ کرنا پڑا، جب کہ STRK کو یہاں پہنچنے کے لیے 50% کی کمی ہوئی۔

$11 بلین تک پہنچنے کے لیے، SOL کو اوپن مارکیٹ میں 50x اضافہ حاصل کرنا ہوگا اور Ethereum کو اوپن مارکیٹ میں 450x بڑے پیمانے پر واپسی حاصل کرنا ہوگی۔

Ethereum ICO جیسے کرپٹو کرنسی ٹوکن سرمایہ کاری کے مواقع اب بھی بہت عام ہیں، لیکن اب تقریباً مکمل طور پر نجی مارکیٹوں کا غلبہ ہے۔

ہائی FDV جزوی طور پر مارکیٹ کی طلب میں قدرتی ترقی کی وجہ سے ہے۔

4 سال پہلے جاری کردہ FDV سے ملنے والی FDV کی توقع کرنا ایک غیر حقیقی توقع ہے۔

خلا میں کیپٹلائزیشن میں 100x اضافہ ہوا ہے، stablecoin کی سپلائی 100x بڑھ گئی ہے، نئے معیار کے کرپٹو ٹوکنز کی مانگ میں 100x اضافہ ہوا ہے، وغیرہ۔ نئے ٹوکن زیادہ قیمتوں پر جاری کیے جائیں گے کیونکہ مارکیٹ کی طلب اب زیادہ ہے اور تقابلی پروجیکٹس کی قیمت بہت زیادہ ہے۔

FDVs کو دیکھتے وقت، غور کریں کہ آیا ان کی قیمت باقی مارکیٹ کے مطابق ہے۔

-

سولانا کا جاری کردہ FDV تقریباً $500 ملین ہے۔

-

اس وقت، سولانا کی قدر نے اسے ٹاپ 25 کرپٹو کرنسیوں میں رکھا تھا۔

-

اس کی قیمت BNB کی قیمت کے 1/4 کے برابر تھی، جو اس وقت سرفہرست 10 cryptocurrency تھی۔

-

یہ اس وقت شروع ہوا جب Ethereum $150 فی ETH تھا۔

-

اسے اس وقت شروع کیا گیا جب ETHBTC کا تناسب 0.02 تھا۔

میں یہاں ETHBTC تناسب کا استعمال مارکیٹ کے اعتماد اور Ethereum اور سمارٹ کنٹریکٹ چین تھیسس کی مانگ کو ظاہر کرنے کے لیے کرتا ہوں، یہ دونوں تاریخی پست ہیں۔ ALT L1s کے بارے میں اور بھی زیادہ شکوک و شبہات ہیں جو Ethereum کی جگہ لیتے ہیں۔ ETH قاتلوں کا ایک سلسلہ رہا ہے جو کامیاب نہیں ہو سکا۔

اس کے بعد سے، ETH میں 20x اضافہ ہوا ہے، BTC میں 10x اضافہ ہوا ہے، SOL میں 138x اضافہ ہوا ہے، عام مارکیٹ میں تیزی سے اضافہ ہوا ہے، اور Ethereum کے متبادل کے طور پر سمارٹ کنٹریکٹ چینز پر اعتماد اب تک کی بلند ترین سطح پر پہنچ گیا ہے۔

آج:

-

ایک سرفہرست 25 کریپٹو کرنسی کا مارکیٹ کیپ $5 بلین سے زیادہ ہوگا، جو سولانا کے لانچ ہونے سے تقریباً 10x زیادہ ہے۔

-

BNB کی قیمت کا 1/4 اب تقریباً $9 بلین مارکیٹ کیپ ہے، جو سولانا کے لانچ ہونے سے تقریباً 20x زیادہ ہے۔

-

ETH $3,100 ہے، جو سولانا کے لانچ ہونے سے تقریباً 20x زیادہ ہے۔

-

ETHBTC تناسب 0.046 ہے، جو سولانا کے لانچ ہونے کے مقابلے میں 2x زیادہ ہے۔

اگر سولانا نے آج لانچ کیا، ان تقابلی میٹرکس کو ڈیمانڈ کے لیے پراکسی کے طور پر استعمال کرتے ہوئے، لانچ کے وقت FDV ممکنہ طور پر $10B کے لگ بھگ ہوگا — اور یہ ایک کم اندازہ بھی ہو سکتا ہے، کیونکہ یہ پراکسیز alt L1s کی مقبولیت کو مدنظر نہیں رکھتی ہیں۔

اسی طرح، جب ستمبر 2020 میں برفانی تودہ شروع ہوا:

-

برفانی تودے جاری کرنے کا FDV تقریباً $2.2 بلین ہے۔

-

اس وقت، اس نے سب سے اوپر 15 کرپٹو کرنسیوں میں AVA کا درجہ دیا۔

-

اس کی قیمت BNB کی قیمت کے 1/2 کے برابر تھی، جو اس وقت سرفہرست 5 cryptocurrency تھی۔

-

یہ اس وقت شروع کیا گیا تھا جب Ethereum $350 فی ETH پر تھا۔

-

اسے اس وقت شروع کیا گیا جب ETHBTC تناسب 0.03 کے قریب تھا۔

جاری کردہ FDV کا دوبارہ حساب لگاتے ہوئے، جدید قیمتوں کا استعمال کرتے ہوئے، برفانی تودے کا اجراء $15-20 بلین ہوگا۔

بحران کے بعد کی قیمتیں۔

دوسرا طریقہ یہ ہے کہ 2022 گرت میں سولانا کی کم قیمت کے بارے میں سوچا جائے، جو FTX کے کریش اور سرمایہ کاروں کے اعتماد کے خاتمے کے بعد تھا۔

سولانا شدید مندی کا شکار مارکیٹ میں تقریباً $5 بلین کی کم سے کم قیمت پر ٹریڈ کر رہا ہے۔ یہ تشخیص پچھلے کچھ سالوں کے بہترین مائع سرمایہ کاری کے مواقع میں سے ایک کی نمائندگی کرتی ہے اور یہ مارکیٹ سے فراڈ اور بیعانہ کے مکمل اخراج کے ذریعے ہی حاصل کیا جا سکتا ہے۔

اس کے بعد سے، مارکیٹ میں نمایاں بہتری آئی ہے۔ اگر Ethereum ICO آج منعقد ہوا، تو یہ نہ صرف $16 ملین جمع کرے گا۔ اگر آج سولانہ کا سیڈ راؤنڈ ہوتا تو اربوں ڈالر کی مانگ ہوتی۔

یہ بہت اچھی بات ہے کہ آپ 5-10 سال پہلے کی قیمتوں پر چیزیں خریدنا چاہتے ہیں، لیکن یہ کچھ ایسا ہی ہے جیسے کہ "میں Ethereum $150 پر خریدنا چاہتا ہوں۔" ہاں، کون نہیں چاہے گا؟

پرانے راؤنڈز اور سابقہ اجراء FDV کی قیمت لی گئی خطرے کی مقدار اور مجموعی طور پر ان اثاثوں اور کریپٹو کرنسیوں میں اعتماد کی سطح کے مطابق ہوتی ہے۔ ان پہلے فنڈنگ راؤنڈز کی مانگ بہت کم ہے، اس لیے ان کی قیمت اس مانگ کو پورا کرنے کے لیے رکھی گئی ہے۔

یہاں تک کہ 2020 کے آخر میں، جن پروجیکٹس میں میں نے سرمایہ کاری کی تھی وہ اپنے $2-3 ملین راؤنڈز کو بھرنے کے لیے جدوجہد کر رہے تھے۔ اب، غیر حقیقی پراجیکٹس کے لیے سیڈ راؤنڈز صرف اپنے آپ کو "گیم فائی" کہنے کے لیے اوور سبسکرائب ہو رہے ہیں۔

اس کا تصور کریں: اگر سولانا کے بانیوں نے کل ایک نیا بلاک چین لانچ کیا، تو آپ اس کی کیا قیمت ادا کرنے کو تیار ہوں گے؟ کیا آپ سولانا کی موجودہ قیمت ($25 بلین FDV) کا کم از کم ایک چوتھائی ادا کریں گے؟ یا شاید سولانا کی قیمت کا نصف ($50 بلین FDV)؟

بلاشبہ، سولانا کی موجودہ قیمت کے 10% پر بھی، FDV بہت زیادہ ہوگا کیونکہ مارکیٹ کی طلب بہت زیادہ ہے۔ تو ہاں، FDV اب زیادہ ہے کیونکہ پوری مارکیٹ پہلے کی نسبت بہت زیادہ قیمتی ہے اور مانگ بہت زیادہ ہے۔ یقینا، ایک اعلی FDV ہمیشہ کسی خاص اثاثہ کی مارکیٹ کی طلب کا اشارہ نہیں ہوتا ہے۔ ایک اعلی FDV ہمیشہ جائز یا مستحق نہیں ہوتا ہے۔

خاص طور پر حال ہی میں، ایسا اکثر نہیں ہوا ہے۔ مارکیٹ کے شرکاء نے قیمتوں کو مصنوعی طور پر اعلیٰ سطح پر رکھنے کے لیے ان لیورز کو استعمال کرنے کے طریقے تلاش کیے ہیں۔

مارکیٹ میں ایک بڑا مسئلہ یہ نہیں ہے کہ FDV اوسطاً زیادہ ہے، لیکن یہ کہ بہت سے نئے پروجیکٹس میں اعلی FDVs ہیں جو اثاثہ کی حقیقت سے منقطع ہیں اور محض دیگر اعلی FDVs کے ساتھ فٹ ہونے کی کوشش کر رہے ہیں۔

کئی بلین ڈالر کی قیمتوں پر شروع کیے جانے والے پروجیکٹس کے لیے یہ معمول بن گیا ہے، یہاں تک کہ اگر اس تشخیص کو کسی بھی حقیقی اعداد و شمار سے درست ثابت نہیں کیا جا سکتا ہے، اور بہت سے مارکیٹ کے شرکاء کے لیے، ایسے منصوبے جو شاید کبھی بھی ان قیمتوں کو درست ثابت نہ کر سکیں، بہتر منصوبوں سے واضح طور پر الگ نہیں ہو سکتے۔

کم لیکویڈیٹی واحد مجرم نہیں ہے۔

کم گردش بذات خود کوئی بری چیز نہیں ہے، اور نہ ہی کم گردش بذات خود ایک غیر صحت مند مارکیٹ کا باعث بنتی ہے یا برے رویے کی حالت کی نمائندگی کرتی ہے – یہ صرف ایک متغیر ہے جس پر سرمایہ کاروں کو غور کرنا چاہیے۔ بہت سے کم گردش والے ٹوکنز کی اچھی لانچیں اور صحت مند مارکیٹ کی حرکیات رہی ہیں۔

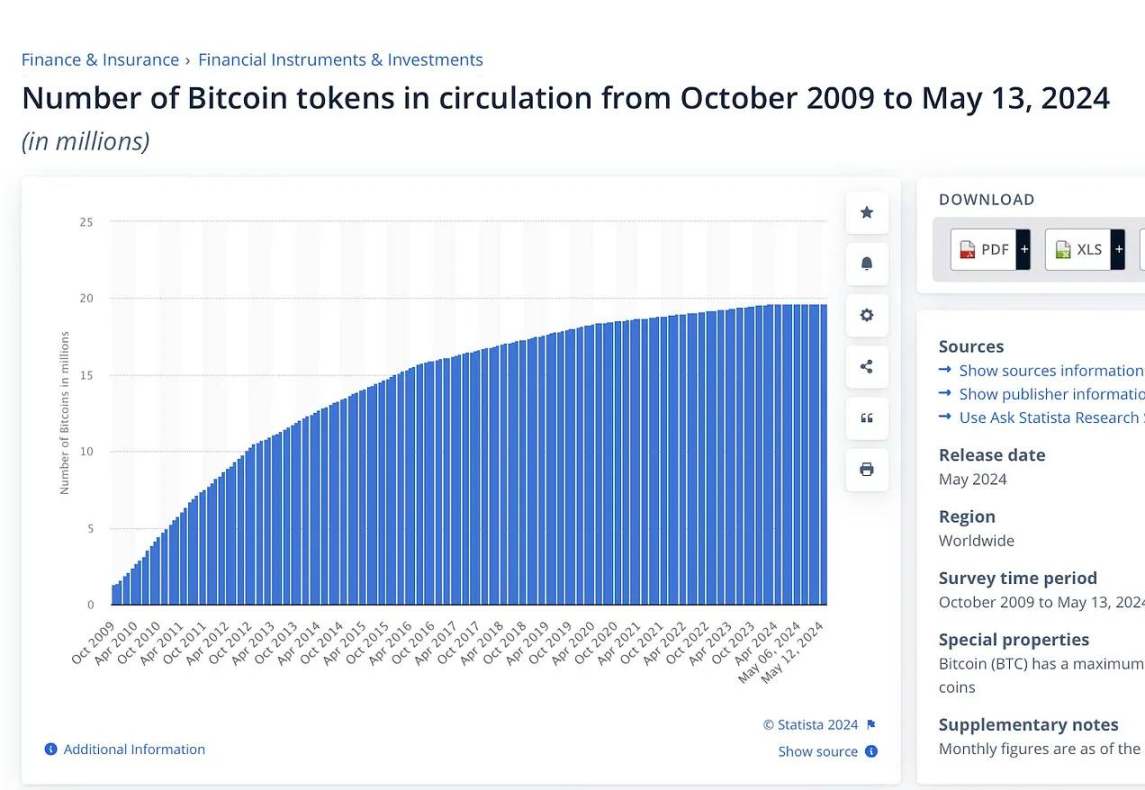

بٹ کوائنز کے اجراء کا نظام الاوقات مشہور ہے، ہر چار سال بعد نصف کرنے کے ساتھ، جو ہر چار سال بعد مارکیٹ میں نئے سکوں کی فراہمی کو کم کرتا ہے۔ Bitcoins کی گردش کرنے والی سپلائی جینیسس بلاک کے پورے سال بعد 10% سے کم تھی۔

سولوناس کے پہلے سال کا فلوٹ بھی بہت چھوٹا تھا، اور اسے 10 ماہ بعد تک غیر مقفل نہیں کیا گیا تھا۔

واضح طور پر، میں کم کاروبار کا دفاع کرنے کی کوشش نہیں کر رہا ہوں۔

میرے خیال میں زیادہ گردش کرنے والی سپلائی ٹوکن کے لیے ہمیشہ صحت مند ہوتی ہے، اور میں ان منصوبوں کا احترام کرتا ہوں جو 100% گردش کرنے والی سپلائی کو تیزی سے پہنچنے کی کوشش کرتے ہیں۔ (اس وقت مارکیٹ میں زیادہ گردش کرنے والی سپلائی کو متعارف کرانے کا کوئی اچھا طریقہ نہیں لگتا ہے، اور جو پروجیکٹس ایسا کرنے میں کامیاب ہوتے ہیں وہ اکثر مختصر مدت میں اپنے بہترین مفاد میں کام نہیں کرتے ہیں)۔

میں صرف یہ تجویز کر رہا ہوں کہ صرف کم فلوٹ کوئی واضح مسئلہ نہیں ہے اگر آپ نے دیگر اہم عوامل کا جائزہ لیا ہے اور وہ سازگار ہیں۔ اسی طرح، اعلی فلوٹ فوری طور پر سبز پرچم کا اشارہ نہیں دیتا اور اس کا مطلب یہ نہیں ہے کہ یہ ایک بہتر سرمایہ کاری ہوگی۔

کم فلوٹ کی حرکیات درحقیقت مشکل ہو سکتی ہیں جب اسے دیگر مسائل کے ساتھ ملایا جائے: غیرضروری اور فلایا ہوا FDV، مارکیٹ کے دیگر شرکاء کے ساتھ نامناسب معاہدے، یا برے اداکاروں سے فعال ہیرا پھیری۔

کم فلوٹ مارکیٹس ہیرا پھیری اور بگاڑ کے لیے زیادہ حساس ہوتی ہیں جب برے اداکاروں کے ذریعے غلط استعمال کیا جاتا ہے — مثال کے طور پر، فلوٹ جتنا کم ہوگا، اتنی ہی کم امریکی ڈالر کی طلب زیادہ قیمت پر ٹوکن کی قیمت کے لیے درکار ہے۔

جی ہاں، کم فلوٹ قیمت اور حقیقت کے درمیان رابطہ منقطع کرنے کا باعث بھی بن سکتا ہے جب فلوٹ یا FDV کو نادان ٹوکن خریداروں کی طرف سے غلط فہمی یا نظر انداز کر دیا جاتا ہے۔ میرے خیال میں اس بات کا امکان بہت کم ہے کہ خریدار قدر سے آزاد ہوں۔ زیادہ امکان ہے کہ ٹوکن خریدار صرف ان میٹرکس کا جائزہ نہیں لیتے یا ان پر غور نہیں کرتے۔

خود کو محفوظ رکھنے اور مطلع کرنے کے لیے، ٹوکن خریداروں کو گردش کرنے والی سپلائی، FDV، اور ٹوکن کے غیر مقفل ہونے کی طلب کے درمیان توازن کا جائزہ لینے کی ضرورت ہے۔ انہیں غور کرنا چاہیے: سپلائی کو بند کرنے کے لیے لاگت کی بنیاد کیا ہے، پرائیویٹ مارکیٹوں میں لاک ٹوکنز کی OTC ڈیمانڈ کیا ہے، اور موجودہ ہولڈرز ان لاک ٹوکنز کو فروخت کرنے کے لیے کتنے آمادہ ہیں۔

آخر میں، اطلاع دی گئی زیادہ ٹرن اوور بذات خود کم کاروبار ہو سکتا ہے۔

میرے خیال میں ایک مثال جو اس نکتے کو واضح کرتی ہے ایک حالیہ مقبول ٹوکن لانچ ہو سکتی ہے:

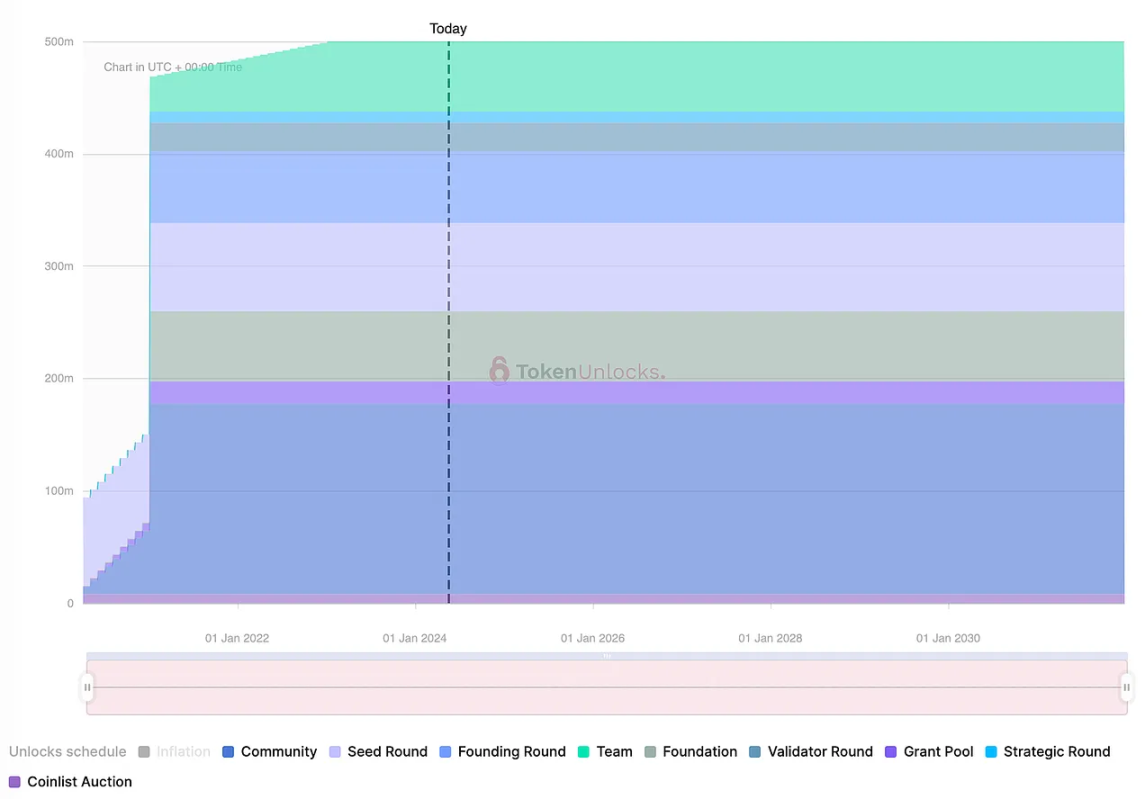

جیسا کہ آپ اس چارٹ سے دیکھ سکتے ہیں، گردش کرنے والی سپلائی کا تقریباً 15% پہلے سے ہی غیر مقفل ہے۔

قریب سے دیکھنے سے، آپ دیکھیں گے کہ صرف 2% کے بارے میں "کمیونٹی سیلز" سے منسوب ہے۔ باقی غیر مقفل گردش کو "ایکو سسٹم گروتھ فنڈ" سے منسوب کیا جاتا ہے، ٹوکنز کا ایک حصہ جو خاص طور پر ترقی کی ترغیبات (جیسے ایئر ڈراپس) اور پروجیکٹ کے ماحولیاتی نظام میں تعاون کرنے والوں کے لیے مخصوص ہے، بشمول ڈویلپرز، اساتذہ، محققین، اور اسٹریٹجک شراکت دار۔

باہر کے لوگوں کے طور پر، ہمارے پاس یہ جاننے کا کوئی طریقہ نہیں ہے کہ ماحولیاتی نظام کے ٹوکن کے اس حصے کو کیسے تقسیم کیا جائے گا۔ ہمیں یہ بھی نہیں معلوم کہ یہ حصہ تقسیم کیا گیا ہے یا نہیں۔ اس ٹوکن کی اصل (بیچنے کے قابل) گردش شاید صرف 2-3% ہے، ان اطلاعات کے باوجود کہ 15% غیر مقفل ہے۔ اس کا مطلب یہ ہو سکتا ہے کہ غیر فعال سپلائی اور OTC ٹوکنز گردش میں شامل ہونے کی وجہ سے مارکیٹ کیپ تقریباً 90% کم ہے۔

اس سے پتہ چلتا ہے کہ صرف غیر مقفل فراہمی کے فیصد کا اندازہ لگانا کافی نہیں ہے۔ درحقیقت، برے اداکاروں کے نقطہ نظر سے، اصل (تجارتی) سپلائی کے سائز کو مبہم کرنا اور بڑھا چڑھا کر پیش کرنا ایک زیادہ موثر تکنیک ہو سکتی ہے، خاص طور پر اگر مارکیٹ کے شرکاء اس خیال کو مان لیں کہ "کم سپلائی = خراب"۔

ٹوکن خریداروں کو یہ تحقیق کرنی چاہیے کہ غیر مقفل سپلائی کس کے پاس ہے، یہ کیسے استعمال ہو رہی ہے، اور آیا وہ اسے مختص کر سکیں گے۔

یہ "نجی قیمت کی دریافت" ایک دھاندلی زدہ مارکیٹ میں ہوتی ہے، اور اس کے نتیجے میں ہونے والی قیمتیں دھوکہ دیتی ہیں

میری رائے میں، کم فلوٹ/اعلی FDV بحث کا ایک بنیادی مسئلہ یہاں ہے۔ "لو فلوٹ" یا "ہائی ایف ڈی وی" کے ساتھ لوگوں کو جو مسئلہ درپیش ہے وہ یہ ہے کہ قیمت کی دریافت ایک نجی مارکیٹ میں ہو رہی ہے جس میں ہیرا پھیری، فریب یا دونوں ہے۔

آئیے میں آپ کو گھوسٹ مارکیٹ سے متعارف کرواتا ہوں۔ (میں اسے شیڈو ریلم کہنے جا رہا تھا، لیکن میں یوگیوہ مانگا کے ساتھ زیادہ جنون میں مبتلا نہ ہونے کی کوشش کر رہا ہوں۔) ایک ایسے بازار کا تصور کریں جہاں ایک شخص، اسے کین کہنے دیتا ہے، تمام نئے ٹوکن سپلائی کو کنٹرول کرتا ہے۔ اس بازار میں کوئی بھی بولی لگا سکتا ہے لیکن صرف کائن ہی فروخت کر سکتا ہے۔

Kain ایک نئے سرمایہ کار ایڈم کو $50 ملین قیمت پر کچھ ٹوکن فروخت کرتا ہے۔ آدم کے ٹوکن مقفل ہیں اور انہیں منتقل نہیں کیا جا سکتا۔ Kain ایک اور نئے سرمایہ کار حوا کو $300 ملین قیمت پر مزید ٹوکن فروخت کرتا ہے۔ حوا کے ٹوکن بھی مقفل ہیں اور انہیں منتقل نہیں کیا جا سکتا۔

آدم اور حوا سرمایہ کاروں کے طور پر اچھی شہرت رکھتے ہیں (شاید بائبل کی ساکھ کی وجہ سے؟)، اس لیے دوسرے سرمایہ کار بھی کینز ٹوکنز میں دلچسپی رکھتے ہیں۔ Kyle, Bob اور Taylor Swift سبھی اگلے راؤنڈ کے لیے $1 بلین کی قیمت پر بولی لگا رہے ہیں - Kain فیصلہ کرتا ہے کہ Bob یہاں کا بہترین سرمایہ کار ہے، اور Bob لاک ٹوکنز بھی خریدتا ہے۔ مسترد ہونے کے بعد، کائل ہار ماننے کو تیار نہیں ہے، اور اس عظیم نئے ٹوکن سے محروم ہونے کے بارے میں فکر مند ہے، اس لیے وہ $2.5 بلین کی قیمت پر بولی لگاتا ہے، اور Kain اسے کچھ لاک ٹوکن فروخت کرتا ہے۔

اس وقت، آدم کی سرمایہ کاری 50 گنا بڑھ گئی تھی۔ وہ بیچنے کو بے چین تھا۔ وہ برسوں سے ٹویٹر پوسٹس لکھ رہا تھا اور اب اسے آخرکار ایک بڑی ادائیگی مل گئی تھی۔ درحقیقت، وہ پچھلے راؤنڈ کے $1 بلین کی قیمت پر بھی فروخت کرنے کو تیار تھا۔

ایوس کی پوزیشن تقریباً 10 گنا زیادہ ہے، اور وہ $1 بلین ویلیویشن سے زیادہ کسی بھی قیمت پر فروخت کرنے میں خوش ہوگی۔

لیکن چونکہ یہ ہولڈرز فروخت نہیں کر سکتے، اور صرف وہی جو بیچ سکتے ہیں، کین کے پاس کم قیمت پر فروخت کرنے کی کوئی وجہ نہیں ہے، یہ ایک دھاندلی زدہ مارکیٹ ہے جو صرف اوپر ہی جا سکتی ہے۔

یہ پری ٹوکن "بھوت بازار" ایک وہم ہے۔ طلب اور رسد کی حرکیات کی بنیاد پر قدرتی قیمت دریافت کرنے کے بجائے، یہ صرف VC سرمایہ کار ادا کرنے کے لیے تیار سب سے زیادہ قیمت تلاش کرتا ہے۔ یہ متحرک قیمتوں کو ان قیمتوں تک پہنچاتا ہے جو مارکیٹ برداشت نہیں کر سکتی، جیسا کہ 2020-2022 کے ٹوکن قبرستانوں میں دیکھا جا سکتا ہے، جو نجی مارکیٹ کی قیمتوں سے بہت کم تجارت کرتے ہیں۔

جب کین کے ٹوکن بائننس یا کوائن بیس پر پہنچے تو بھوت بازار نہیں رکا، یہ تھوڑا سا تیار ہوا۔ مان لیں کہ کین کے ٹوکنز اب $5 بلین ویلیویشن پر ٹریڈ کر رہے ہیں۔ یہاں تک کہ دیر سے گھبراہٹ خریدنے والی کائل بھی دوگنی ہوگئی ہے۔ ہر سرمایہ کار اب اپنے ٹوکن بیچنے کے لیے تیار ہے — ہو سکتا ہے کہ کین پر اب نجی طور پر کچھ ناپاک کام کرنے کا الزام لگایا گیا ہو، یا کسی نئے آدمی نے کین کی مصنوعات کا ایک بہتر ورژن ڈیزائن کیا ہو۔

یہ سرمایہ کار بیچنے کے شوقین ہیں لیکن بازار میں اپنے لاک ٹوکن فروخت کرنے سے قاصر ہیں۔ وہ صرف اس وقت تک انتظار کر سکتے ہیں جب تک کہ انلاکنگ/ویسٹنگ کی مدت آجائے۔ لہذا، یہ سرمایہ کار پرائیویٹ مارکیٹ کے ذریعے دوبارہ کوشش کرتے ہیں اور مارکیٹ کی قیمت پر 60% ڈسکاؤنٹ پر آف مارکیٹ ڈیمانڈ تلاش کرتے ہیں۔

اس وقت، حقیقی مارکیٹ قیمت $5 بلین ہے۔ لیکن گھوسٹ مارکیٹ میں، ٹوکن $2 بلین پر ٹریڈ کر رہا ہے۔ اس کم سرکولیشن ٹوکن کا اصل مسئلہ گردش کرنے والے ٹوکن کی قیمت اور لاک ٹوکن کی قیمت کے درمیان منقطع ہونا ہے۔ اگر گھوسٹ مارکیٹ کی قیمت حقیقی قیمت سے نمایاں طور پر کم ہے، تو تالا کھولنا انتہائی تکلیف دہ ہوگا۔

(دوسری طرف، اگر گھوسٹ مارکیٹ کی قیمت اصل قیمت کے قریب ہے، تو کم گردش اور آنے والے ان لاک کا زیادہ مطلب نہیں ہو سکتا۔ مجھے بتایا گیا ہے کہ بڑے انلاک سے پہلے کچھ پوائنٹس پر، مقفل سولانا صرف 15% کم پر ٹریڈ کر رہا تھا۔ غیر مقفل سولانا کے مقابلے، اور تقریباً تمام مقفل SOL ٹوکن ملٹی کوائن، جمپ، المیڈا، یا دیگر کے ذریعے خریدے گئے تھے۔)

کھلی مارکیٹ کی قیمت کی دریافت ایک صحت مند مارکیٹ بناتی ہے۔ کچھ ٹوکنز کے اتنے زیادہ غیر مقفل ہونے کی وجہ یہ ہے کہ قیمت کی دریافت واقعی کبھی نہیں ہوتی، یہ صرف اس بات کی جانچ کر رہا ہے کہ سب سے زیادہ ممکنہ بولی کیا ہے۔

گھوسٹ مارکیٹ کی قیمتیں حقیقی قیمتوں سے بے حد مختلف ہیں۔ زیادہ تر مارکیٹ کے شرکاء گھوسٹ مارکیٹ کی قیمتوں کو ٹریک نہیں کر سکتے، جس کا مطلب ہے کہ انہیں کسی بھی اثاثے کو کھولنے کے متوقع درد کا اندازہ لگانے میں مشکل پیش آتی ہے۔

آپٹ آؤٹ

اس سیریز کے حصے 2 اور 3 مارکیٹ کے دیگر شرکاء کے ترغیبی ڈھانچے کو تلاش کریں گے اور ان کا استعمال نئے اجراء کی حرکیات کی مزید وضاحت کے لیے کریں گے۔ خاص طور پر، کون فائدہ اٹھا رہا ہے اور کیوں نیا اجراء اتنی زیادہ قیمتوں کو برقرار رکھنے کے قابل ہے۔

یہ سیکوئلز ان خیالات اور حل پر بھی تبادلہ خیال کریں گے جنہیں نیک نیت اداکار صحت مند مارکیٹ بنانے کے لیے استعمال کر سکتے ہیں — اور ایسا کرنا ان کے مفاد میں کیوں ہے۔

تاہم، عبوری طور پر، میں ان قارئین کے لیے ایک سادہ تجویز پیش کر سکتا ہوں جو بنیادی ڈھانچے کی سطح پر ساختی حرکیات کو تبدیل کرنے کی طاقت نہیں رکھتے۔

فلایا ہوا FDV خریدنا آپ کا انتخاب ہے – آپ آپٹ آؤٹ کر سکتے ہیں، اور شاید آپ کو کرنا چاہیے۔

یقینی طور پر، یہ واضح لگتا ہے، لیکن "پہلے سرمایہ کاری، بعد میں تحقیق" کا منتر آپ میں سے بہت سے لوگوں پر لاگو نہیں ہوتا۔ یا تو وہ، یا شاید آپ نے تحقیقی حصہ چھوڑ دیا۔

ٹوکن مارکیٹ کیپ کی معلومات اور FDV کی معلومات ہمیشہ عوامی ہوتی ہیں - اگر پروجیکٹ آدھے راستے پر مہذب ہے تو ان لاک بھی عام طور پر کہیں عوامی ہوتے ہیں۔ ٹوکن اکنامکس عام طور پر دکھاتا ہے کہ سپلائی کا مالک کون ہے۔ نجی راؤنڈز کے لیے قیمتیں تلاش کرنا مشکل ہے، لیکن یہ ممکن ہے۔

اگر اس بنیادی معلومات میں سے کوئی بھی غائب ہے - یہ ایک سرخ پرچم ہے! اگر اس بنیادی معلومات میں سے کوئی بھی مبہم یا مبہم معلوم ہوتا ہے - یہ ایک بڑا سرخ پرچم ہے۔

یہاں تک کہ اگر آپ کو لگتا ہے کہ پروجیکٹ اچھا ہے، آپ کو یہ ٹوکن خریدنے کی ضرورت نہیں ہے۔

درحقیقت، آپٹ آؤٹ کرنا اور شرکت نہ کرکے احتجاج کا اظہار حالیہ ٹوکن لانچوں کا صحیح جواب لگتا ہے۔

اگر موجودہ حکمت عملی ناکام ہو جاتی ہے یا مارکیٹ کی طرف سے مسترد کر دی جاتی ہے تو، پراجیکٹس، بانی، ایکسچینجز، اور دیگر مارکیٹ کے شرکاء کو اپنی مارکیٹ کی حکمت عملیوں کو ایڈجسٹ کرنا ہو گا۔

میں نے meme کی مقبولیت اور حالیہ Metaverse لانچ کو مسترد کرنے کی وجہ سے کچھ پروجیکٹس کو ٹوکن لانچ اور فنڈ ریزنگ کے اپنے منصوبوں کو ایڈجسٹ کرتے دیکھا ہے۔ قیمتوں کو خریدنے سے پہلے تحقیق کی جانی چاہئے، اور اگر وہ قیمت پسند نہیں کرتے ہیں تو وہ حصہ لینے سے انکار کر دیں.

اگر آپ کو لگتا ہے کہ نیا پروجیکٹ دنیا کا سب سے بڑا آئیڈیا ہے اور آپ اس کے لیے نمائش حاصل کرنا چاہتے ہیں، تو پھر بھی ویلیو ایشن اور ان لاک کرنے کے شیڈول کا جائزہ لینا ضروری ہے۔ یہاں تک کہ عظیم پروجیکٹوں میں بھی مکمل کمزوری سے پہلے خراب ٹوکن حرکیات ہوسکتی ہیں، یا اس وقت سرمایہ کاری کرنے کے لیے قیمت بہت زیادہ ہوسکتی ہے۔

نئے ٹوکن کے اجراء میں "ابتدائی" حصہ لینے کا فی الحال کوئی طریقہ نہیں ہے، اور جیسا کہ ہم نے دیکھا ہے، بڑھتے ہوئے منافع کا نجی اشتراک ناقابل رسائی طریقے سے ہوتا ہے۔

جلدی جانے کی کوشش کرنے کے بجائے، نظم و ضبط اور صبر سے کام لینا بہتر ہے۔ فہرست میں شامل ہونے کے 30 منٹ بعد ٹوکن کے اضافے کا تعاقب کرنے کے لیے تازہ ترین CEX سے وابستہ ٹویٹر اثر و رسوخ کی پیروی کرنے کے بجائے یہ بہتر ہے کہ آپ کی دلچسپی والے پروجیکٹس کی نشاندہی کریں اور پرکشش تشخیصی حدود میں ان کا جائزہ لیں۔

اچھی خبر یہ ہے کہ ان میں سے زیادہ تر ٹوکنز کے لیے (اچھے پروجیکٹس لیکن بہت زیادہ کھولنے یا VC اوور ہینگ کے ساتھ، یا شاید چند سالوں کی خراب ٹوکن ڈائنامکس کے ساتھ)، مارکیٹ کے شرکاء ان اثاثوں کے بارے میں غلط نتائج اخذ کر سکتے ہیں اور انہیں مکمل طور پر ترک کر سکتے ہیں۔ ابتدائی اتار چڑھاؤ - ممکنہ طور پر آپ کو آپ کی توقع سے بہتر داخلے کا موقع فراہم کرنا۔

خلاصہ کریں۔

نئے جاری کردہ ٹوکن غیر سرمایہ کاری کے قابل ہو گئے ہیں، بنیادی طور پر قیمتوں کی دریافت کی نجکاری اور وینچر کیپیٹل مارکیٹ کی طرف سے زیادہ قیمتوں کی وجہ سے جو طلب اور رسد کو نظر انداز کرتی ہے۔ مارکیٹ کی ان حرکیات کا استحصال بے ایمان اداکاروں کے ذریعے کیا جا سکتا ہے، اور تیزی سے قائم مارکیٹ کے شرکاء کے ذریعے۔

جبکہ FDV پچھلے سالوں کے مقابلے میں زیادہ ہے، لیکن مقبول اور ہائپڈ نئے جاری کردہ ٹوکنز کا FDV ہمیشہ مارکیٹ کی ویلیویشن رینج میں سب سے اوپر ہوتا ہے۔ کم از کم پچھلے پانچ سالوں سے یہ معاملہ رہا ہے - زیادہ تر قیمت کی دریافت کی نجکاری کی وجہ سے۔

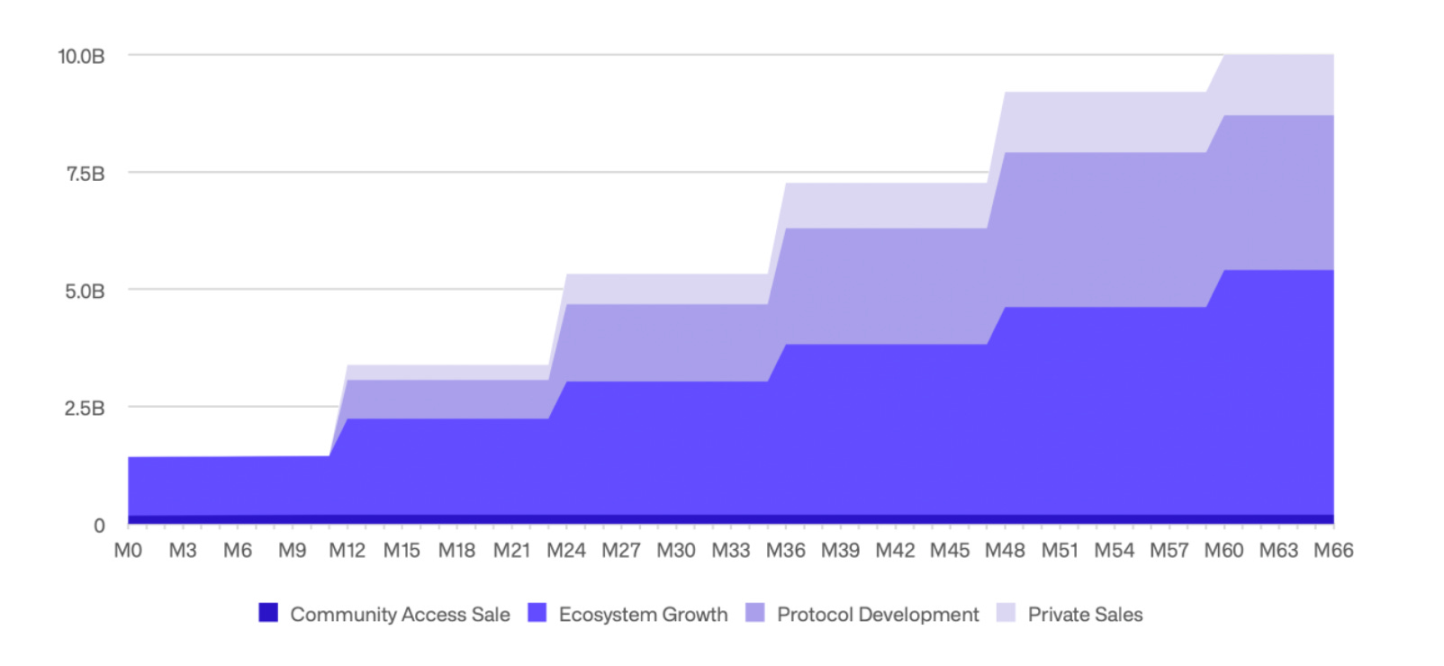

لانچ کے بعد سے برفانی تودے اور سولانا کا "الٹا" یہ ہے:

اس کا ایک حصہ مجموعی طور پر مارکیٹ کی واپسی سے چلتا ہے۔

a Avalanche نے اپنی عوامی مارکیٹ کی شروعات کے بعد سے ~7x بہتر کارکردگی کا مظاہرہ کیا ہے، جبکہ Ethereum نے اسی عرصے میں ~9x سے زیادہ کارکردگی کا مظاہرہ کیا ہے۔

لیکن یہ مارکیٹ میں اس کی پوزیشن کی دوبارہ قیمت کے ذریعہ بھی کارفرما تھا۔

a سولانا ٹاپ 25 سے ٹاپ 5 میں چلا گیا، جو ETH اور باقی مارکیٹ کے مقابلے میں ایک اہم قیمت ہے۔

ب برفانی تودہ ٹاپ 15 سے ٹاپ 10 میں چلا گیا اور پھر واپس نیچے چلا گیا، جس کی وجہ سے بیل رن کے دوران ETH (اور باقی مارکیٹ) کے مقابلے میں عارضی طور پر دوبارہ قیمت لگائی گئی جسے بعد میں مٹا دیا گیا۔

نئے ٹوکن کے اوپری پہلو کا جائزہ لیتے وقت، کسی کو نئے ٹوکن کے FDV پر باقی مارکیٹ کے مقابلے میں غور کرنا چاہیے، بلکہ مجموعی طور پر مارکیٹ کی رفتار پر بھی غور کرنا چاہیے۔

اگر نئے اجراء کی تشخیص اسے تمام موجودہ ٹوکنز میں سب سے اوپر تین میں رکھتی ہے، تو اس سرمایہ کاری کو اچھی کارکردگی دکھانے کے لیے، سرمایہ کاروں کو مارکیٹ میں بڑے پیمانے پر توسیع کی ضرورت ہے اور پروجیکٹ کے لیے ٹاپ تھری میں اپنی پوزیشن برقرار رکھنے کی ضرورت ہے جیسا کہ ایسا نہیں ہے۔ مارکیٹ کے مقابلے میں بہت اوپر ہے.

اگر نیا ایشوئن ویلیویشن اسے ٹاپ 30 میں رکھتا ہے اور سرمایہ کار اسے ٹاپ 10 پروجیکٹ سمجھتے ہیں، تو ٹوکن کی قدر کرتے وقت کم گردش اور زیادہ FDV ہو سکتا ہے اتنا اہم نہ ہو۔

جبکہ $1 بلین کی پیشکش کی قیمت آج مہنگی لگ سکتی ہے — اگر Solana $1,000 فی سکہ تک پہنچ جاتا ہے اور چند سالوں میں اس کی قیمت $1 ٹریلین ہو جاتی ہے، تو $1 بلین ماضی میں سستے لگ سکتے ہیں اور لوگ $80 بلین کی نئی پیشکشوں کے بارے میں شکایت کریں گے۔

پہلے چند مہینوں کی کارکردگی کی بنیاد پر نئے ٹوکن کے اجراء کا اندازہ لگانا بھی گمراہ کن ہو سکتا ہے — سولانا اپنی فہرست کی قیمت سے 50% گر گئی اور چند مہینوں میں اپنی ابتدائی قیمت پر بحال ہونے میں ناکام رہی۔ یہ ایک بیل مارکیٹ میں نئے سرمائے کی آمد کی ضرورت ہے تاکہ مارکیٹ میں اپنی پوزیشن کو دوبارہ قیمت حاصل کر سکے۔

مارکیٹ کے پائیدار رجحان کی عدم موجودگی میں اہم ابتدائی مارکیٹ کی قیمتوں میں اضافے کا امکان نہیں ہے کیونکہ:

a) نجی منڈیاں الٹا نچوڑ رہی ہیں۔

b) زیادہ مانگ والی منڈیوں میں، قیمتوں کو نیچے لانے کے لیے مارکیٹ کی قوتوں سے لڑنا مشکل ہوتا ہے۔

c) اگر گردش کرنے والی سپلائی بہت کم ہے، تو پروجیکٹس، ایکسچینجز، اور مارکیٹ بنانے والے مارکیٹ کی قوتوں سے لڑ سکتے ہیں اور قیمتیں زیادہ کر سکتے ہیں۔

مارکیٹ کے شرکاء کو توقع کرنی چاہیے کہ جب مارکیٹ کی طلب زیادہ ہو تو نئے پروجیکٹس کی قیمتیں زیادہ رہیں۔ پرائیویٹ ریٹرن کے ماڈل میں، اب جلد حاصل کرنا ممکن نہیں ہے – سرمایہ کاروں کو مارکیٹ میں بھولی ہوئی یا غلط قیمت کی تلاش پر توجہ دینی چاہیے۔ خریدتے وقت، کسی کو نئے ٹوکنز کی قیمتوں اور سپلائی اور ڈیمانڈ کی حرکیات کا جائزہ لینے میں زیادہ ماہر بننا چاہیے، اور یہ جاننا چاہیے کہ کون سے اعلی FDVs (مکمل طور پر کم شدہ ویلیویشنز) سپلائی اور ڈیمانڈ کی حقیقتوں پر مبنی ہیں اور جو کہ گھوسٹ مارکیٹوں سے بالکل باہر ہیں۔ ان بازاروں میں حصہ نہ لینے کا انتخاب سرمایہ کے ساتھ ووٹ دینا ہے۔

اچھے بانی کامیاب پروجیکٹس بنانا چاہتے ہیں اور وہ جانتے ہیں کہ مارکیٹ کی حرکیات ان کے پروجیکٹس کے تصور کو متاثر کرے گی۔ میمز کی زیادہ کارکردگی اور نئے ٹوکن لانچوں کی کم کارکردگی نے مستقبل کے بانیوں کو اپنے فنڈ ریزنگ اور لانچ کے منصوبوں کو ایڈجسٹ کرنے کا سبب بنایا ہے۔

یہ مضمون انٹرنیٹ سے حاصل کیا گیا ہے: کوبی: جب کم گردش، زیادہ ایف ڈی وی ٹوکنز بہت زیادہ ہوتے ہیں، بڑھتے ہوئے منافع کو پہلے ہی نجی طور پر تقسیم کر دیا جاتا ہے۔

اصل مصنف: نینسی، PANews جیسے جیسے ہانگ کانگ میں Web3 کا ماحول زیادہ کھلا ہوا ہے، ہانگ کانگ کے متعدد سرمایہ کاری اداروں کے علاوہ US Bitcoin سپاٹ ETFs خرید رہے ہیں، ہانگ کانگ کے زیادہ سے زیادہ اسٹاک بھی کرپٹو ٹریک میں داخل ہو رہے ہیں۔ اس مضمون میں ہانگ کانگ کی فہرست میں شامل 8 کمپنیوں کی فہرست دی گئی ہے جو اس سال Web3 لہر میں شامل ہوئی ہیں۔ کرپٹو اثاثوں میں بہت زیادہ سرمایہ کاری کرنے کے علاوہ، ان اداروں نے اپنے کاروبار کو Web3 ٹیکنالوجی کے ساتھ جوڑ دیا ہے، اور کاروباری تنوع اور حتیٰ کہ تبدیلی کو فروغ دینے کے لیے متعلقہ کرپٹو پروجیکٹس میں سرمایہ کاری کی ہے، جس کا ان کے اپنے اسٹاک کی قیمتوں پر ایک خاص اثر پڑتا ہے۔ یقینی فروغ دینے والا اثر۔ بویا انٹرایکٹو: کرپٹو کرنسیوں میں $100 ملین تک کی خریداری کا منصوبہ، 1130% سال بہ سال بڑھنے کے لیے تازہ ترین سہ ماہی منافع بڑھاتے ہوئے Boyaa Interactive ایک ہانگ کانگ کی فہرست میں شامل کمپنی ہے جس کی…