Orijinal yazar: David Hoffman

Orijinal çeviri: TechFlow

EIGEN airdrop'u, özel ve halka açık piyasalar arasındaki ayrım hakkında bir tartışmayı ateşledi. Puanlara dayalı büyük ölçekli özel yerleştirme ve yüksek FDV airdrop modeli, kripto endüstrisinde yapısal sorunlara neden oluyor.

Bir puan programını milyarlarca dolarlık düşük hacimli tokenlara dönüştürmek istikrarlı bir denge değil, ancak faktörlerin bir araya gelmesi nedeniyle bu modelde sıkışıp kalıyoruz: aşırı risk sermayesi, yeni oyuncuların eksikliği ve aşırı düzenleme.

Token ihracıyla ilgili meta her zaman değişiyor ve aşağıdaki büyük dönemlere tanık olduk:

-

2013: Proof of Work (PoW) Çatalı ve Adil Lansman Metası

-

2017: ICO metası

-

2020: Likidite Madenciliği Çağı (DeFi Yazı)

-

2021: NFT Basımı

-

2024: Puanlar ve Airdrop Sanal evren

Her yeni token dağıtım mekanizmasının artıları ve eksileri vardır. Ne yazık ki bu meta, sektörün acımasızca düzenlenmesinin kaçınılmaz bir sonucu olan yapısal bir perakende dezavantajıyla başlıyor.

Çok sayıda risk sermayesi ve perakende yatırımcısı

Şu anda kripto endüstrisinde aşırı risk sermayesi arzı var. 2023, risk sermayesi fon toplama açısından kötü bir yıl olsa da, 2021'de hala çok fazla fon vardı ve genel olarak, kripto alanında risk sermayesi fon toplama, kalıcı ve devam eden bir faaliyettir.

Şu anda, birçok iyi finanse edilen risk sermayesi şirketi hala milyarlarca dolarlık değerleme turlarında liderlik etmeye devam etmeye istekli, bu da kripto para birimi girişimlerinin daha uzun süre özel kalma alanına sahip olduğu anlamına geliyor. Elbette bu mantıklı çünkü tokenin mevcut ihraç fiyatı son finansmanın katı ise, o zaman geç gelen risk sermayedarları bile hala iyi bir anlaşma bulabilir.

Sorun şu ki, bir startup halka açık olarak $1 milyar ile $10 milyar arasında bir token ihraç ettiğinde, olumlu potansiyelin büyük bir kısmı erken benimseyenler tarafından zaten keşfedilmiş oluyor; yani hiç kimse $10 milyar token satın alarak zengin olmayacak.

Yapısal önyargı, kripto endüstrisinin genel atmosferini kötüleştiren kamu piyasası sermayesi için olumsuzdur. İnsanlar internet arkadaşlarıyla zengin olmak ve bu tür etkinlikler etrafında güçlü çevrimiçi topluluklar ve arkadaşlıklar kurmak istiyor. Bu kriptonun vaadi ve bu söz şu anda yerine getirilmiyor.

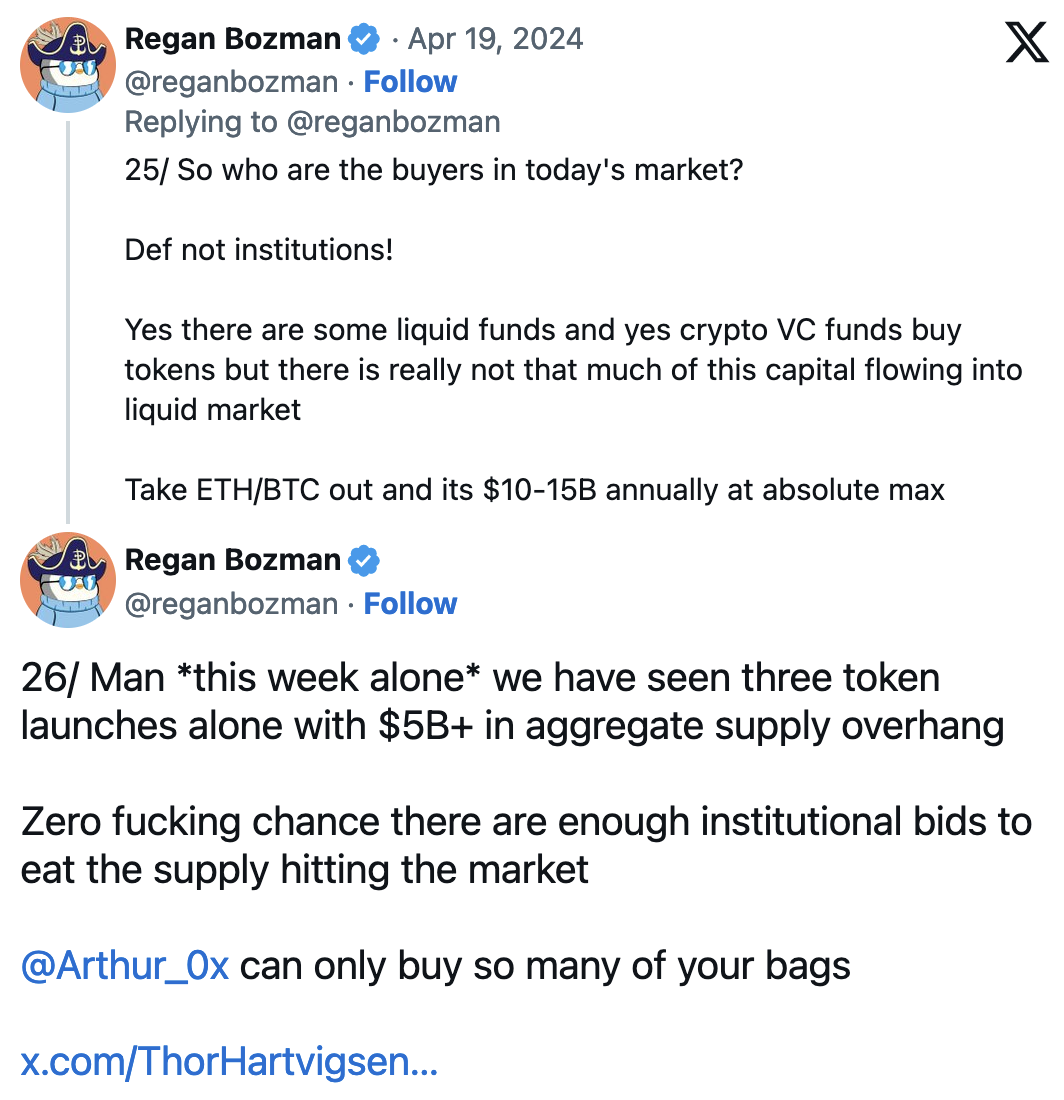

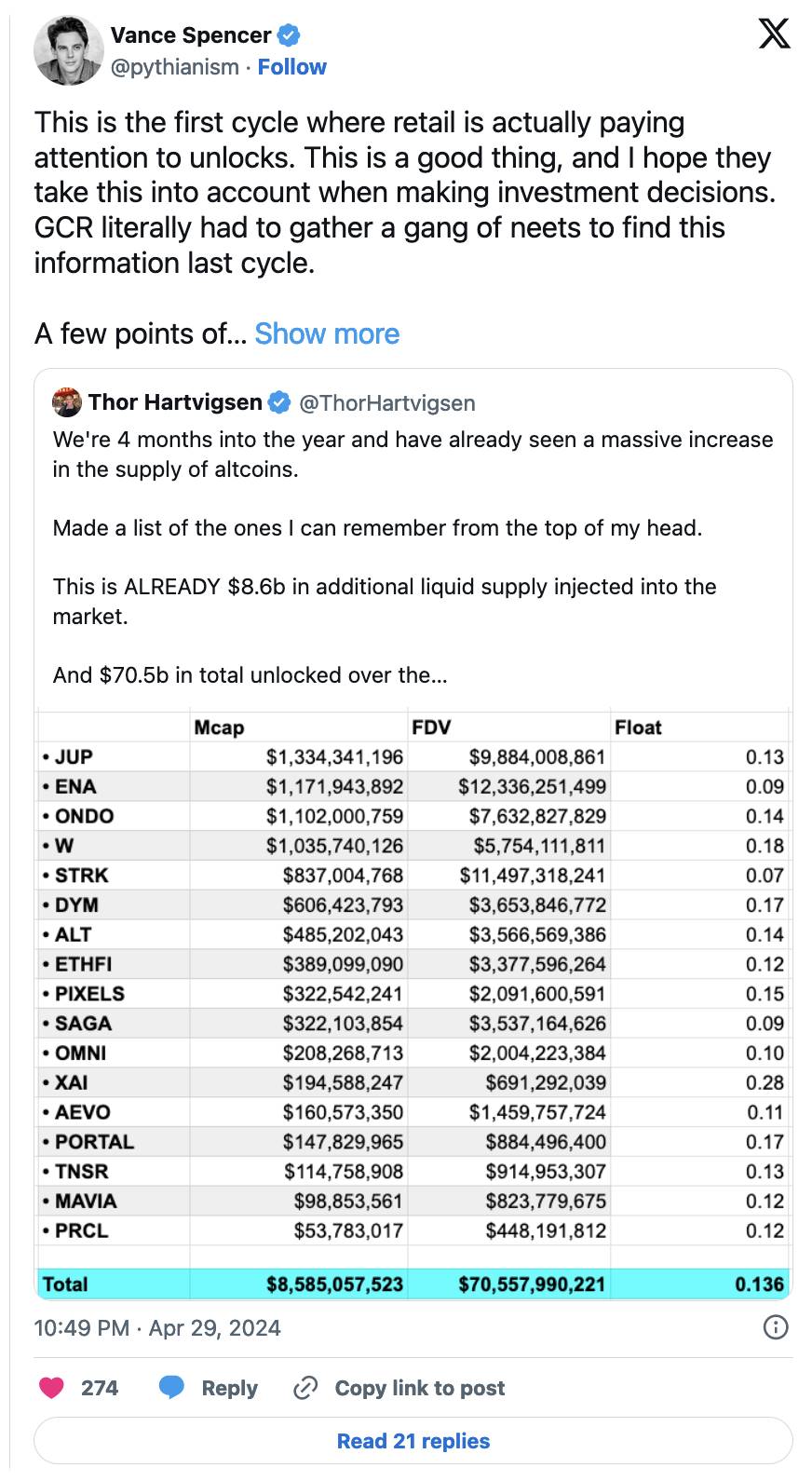

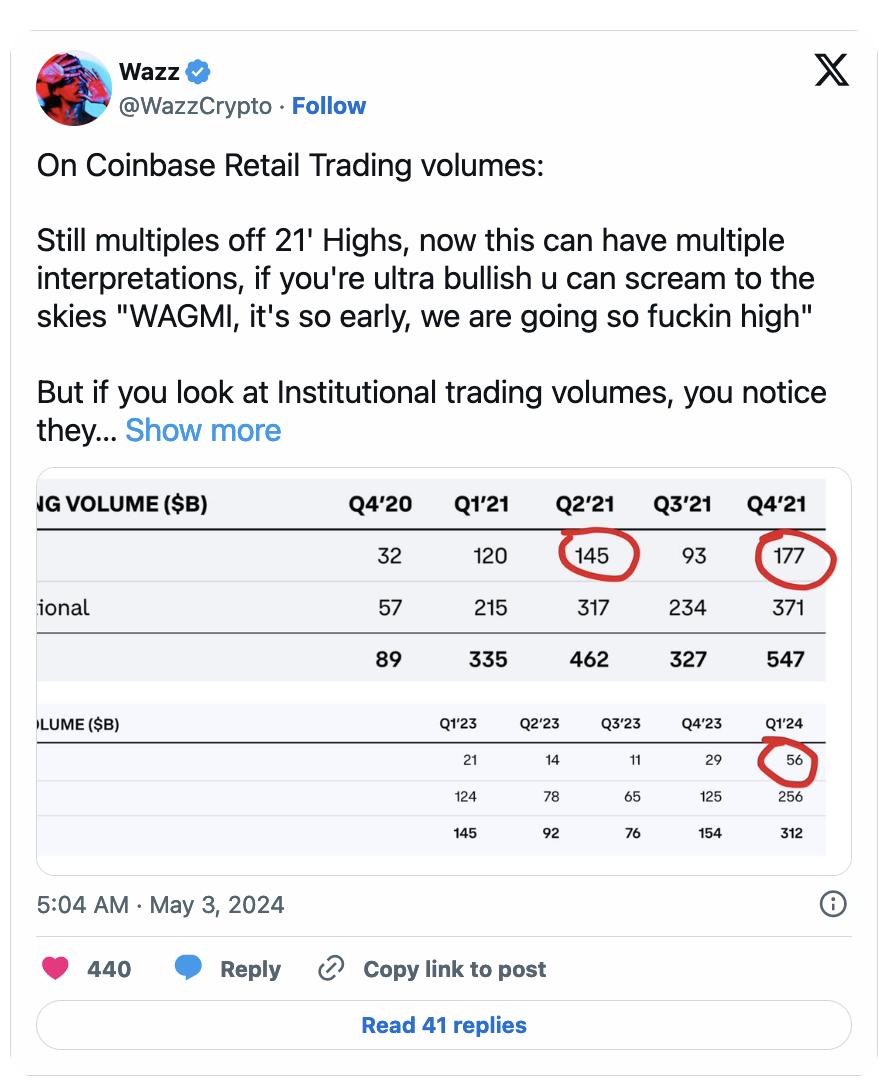

Milyarlarca kişinin kilidi yeni katılımcılar olmadan açılacak

Birkaç veri noktası sizi düşünmeye sevk etmelidir:

Perakende yatırımcılar çoğunlukla kripto varlıklarının uzun kuyruğunu elinde tuttuğundan, Bitcoin ETF'leri aracılığıyla gelen kurumsal likidite bu piyasaları etkilemeyecektir. $14k BTC satın alımlarını Larry Fink'e bırakan kripto yerli oyuncularından sermaye kurtarma, bu varlıkları geçici olarak destekleyebilir, ancak bunların tümü, kilit açmanın nasıl çalıştığını ve bundan nasıl kaçınılacağını anlayan PVP yetenekli oyuncuların dahili sermayesidir.

ABD Menkul Kıymetler ve Borsa Komisyonu'nun (SEC) etkisi

SEC, start-up'ların daha özgürce sermaye toplama ve token dağıtma yeteneğini sınırlayarak, sermayenin daha az düzenleyici kısıtlamanın olduğu özel pazarlara akmasını teşvik ediyor.

SEC'in tokenlerin doğasına yönelik yozlaşmış ve aşırı hevesli tutumu, kamu piyasası sermayesinin değerini baltalıyor ve yeni kurulan şirketler, hukuk ekiplerinin büyük kanamasını tetiklemeden tokenları kamu piyasası sermayesi ile değiştiremezler.

Şifreleme uyumluluk süreci

Kripto zamanla yavaş yavaş daha uyumlu hale geldi. 2017'deki ICO çılgınlığı sırasında kripto alanına girdiğimde, ICO'lar yatırımı ve sermayeye erişimi demokratikleştirmenin bir yolu olarak lanse edildi. Tabii ki, ICO sonuçta istismar edilen bir dolandırıcılığa dönüştü, ancak ne olursa olsun hikaye beni ve diğer birçok kişiyi kripto para birimlerinin dünyaya getirebileceği potansiyeli fark etmeye zorladı. Ancak ICO metası, düzenleyicilerin bu işlemleri açıkça kayıt dışı menkul kıymet satışı olarak kabul etmesiyle sona erdi.

Sektör daha sonra likidite madenciliğine geçti ve benzer bir süreçten geçti.

Her döngüde kripto para birimleri, tokenleri halka dağıtma yöntemlerini gizlemeye çalışıyor ve her döngüde, bu süreci gizlemek daha da zorlaşıyor; bu süreç, projenin merkezi olmayan yapısı ve endüstrimizin doğası için gerekli bir süreç.

Bu döngü, şimdiye kadar gördüğümüz en acımasız düzenleyici ilgiye maruz kaldı ve sonuç olarak, risk sermayesi ile finanse edilen startup'ların avukatları, sektörün şimdiye kadar gördüğü en büyük uyumluluk sorunuyla karşı karşıya: düzenleyiciler tarafından dava edilmeden tokenlerin halka dağıtılması. .

dengeyi bozmak

Mevzuat uyumu, kamu-özel piyasasını büyük ölçüde özel piyasalara doğru kaydırdı; çünkü yeni kurulan şirketler, menkul kıymet yasalarını ihlal etmek yerine risk sermayesini doğrudan kabul etmeyi seçebiliyor.

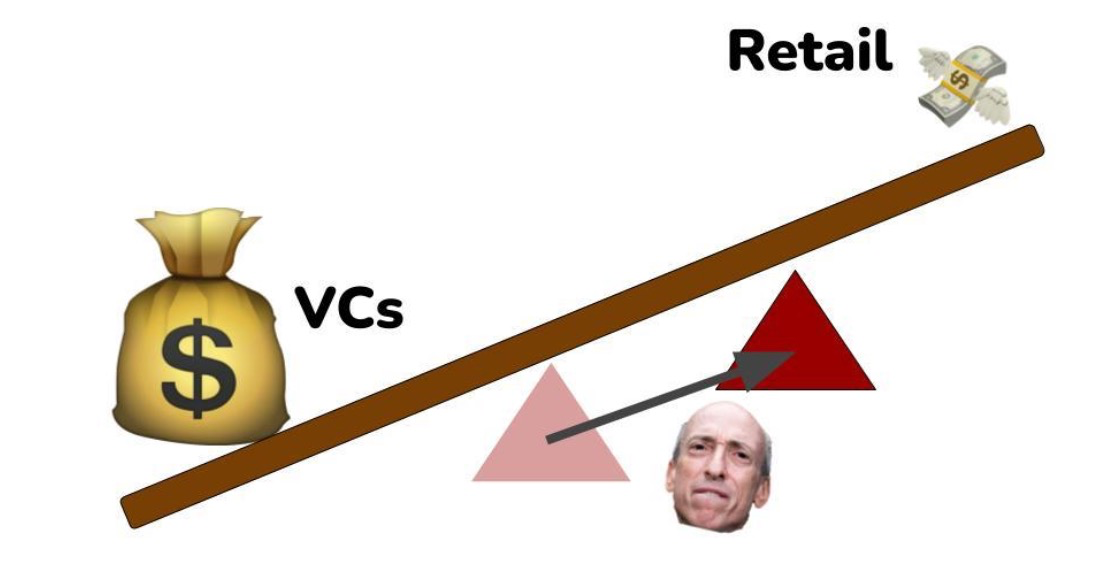

Özel ve kamu sermayesi arasındaki dengeyi destekleyen dayanak noktasının konumu, düzenleyicilerin kripto piyasası üzerindeki kontrolü tarafından belirleniyor.

-

Yatırımcı sertifikalandırma kanunu olmasaydı dayanak noktası daha dengeli olurdu.

-

Tokenların uyumlu bir şekilde ihraç edilmesi için açık bir düzenleyici yol olsaydı, kamu ve özel piyasalar arasındaki farklar daha küçük olurdu.

-

SEC kriptoya karşı savaşın dışında kalsaydı daha adil, daha düzenli pazarlara sahip olurduk.

SEC net kurallar sağlamadığı için, kimseyi tatmin etmeyen, karmaşık ve kafa karıştırıcı bir “puan” metasıyla karşı karşıya kalıyoruz.

Haksız noktalar ve kaotik piyasa düzeni

"Puanlar" perakende yatırımcılarını gerçekte ne aldıkları konusunda karanlıkta bırakıyor; çünkü puanların gerçekte ne olduğuna dair net bir açıklama (jeton üzerinde tahvil) olsaydı, ekip kendilerini olası menkul kıymetler kanunu ihlallerine maruz bırakabilirdi (ör. yozlaşmış ve aşırı hevesli bir SEC düzenleyicisinin bakış açısı).

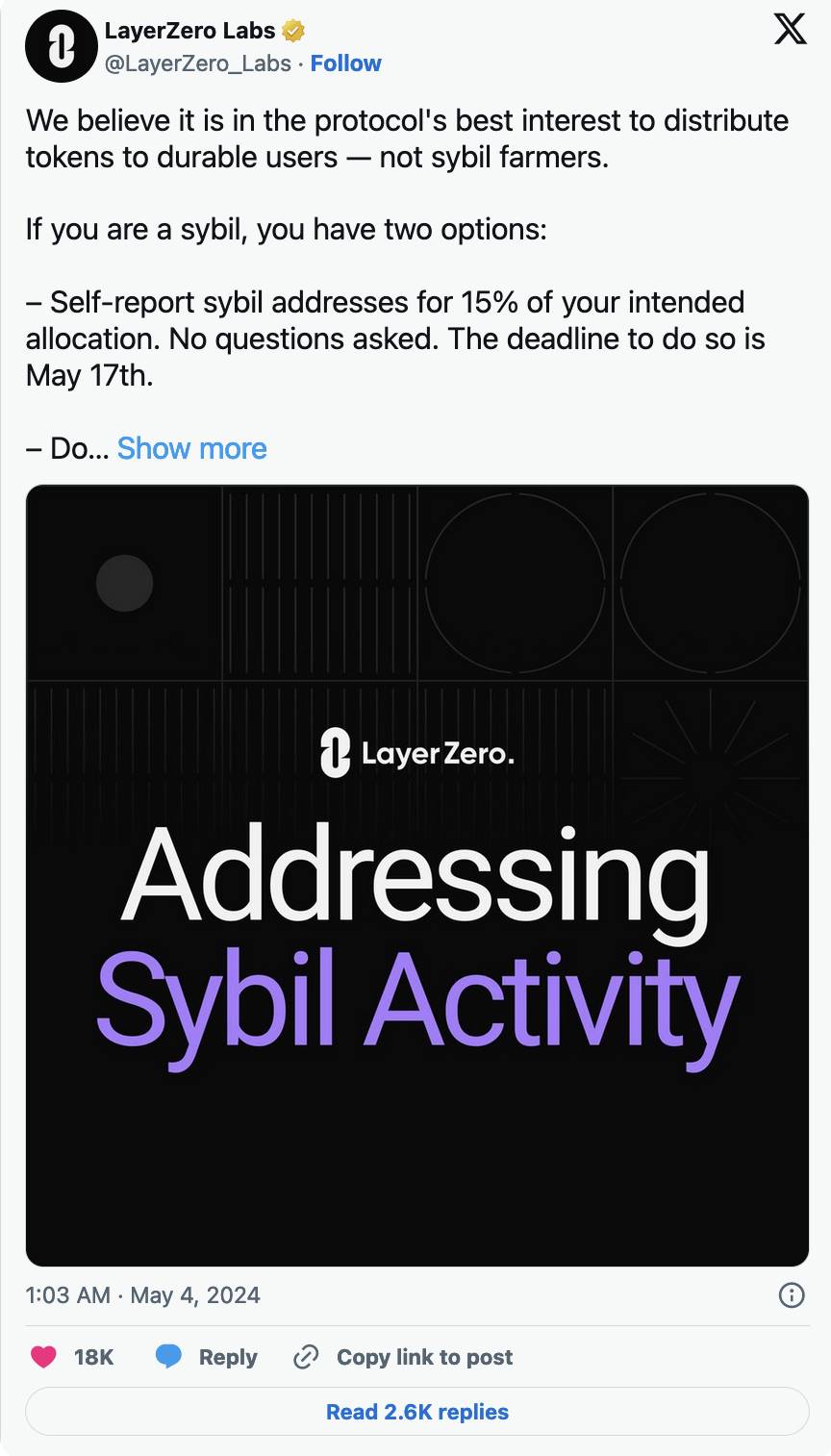

Puanlar yatırımcı koruması sağlamaz çünkü yatırımcı korumasını sağlamak için öncelikle sürece yasal meşruiyet verilmesi gerekir. Kendimizi bu son derece kötü sonucun içinde bulduğumuzda, Sybil ve Topluluk tartışmasını keşfediyoruz. KatmanSıfır bir kaya ile sert bir yer arasında sıkışmıştır.

LayerZero kısa süre önce kullanıcıların şunları yapmasına olanak tanıyan bir program duyurdu: kişisel rapor LayerZero airdrop'undaki Sybil faaliyeti, Kain Warwick'i bu yazıyı bazı açılardan LayerZero'yu güçlü bir şekilde destekleyen ve pazardaki konumunu güçlendiren Sybils'i savunmak için yazmaya sevk etti.

Gerçekte topluluk üyeleri ile Sybil'ler arasında bir sınır yoktur. Düzenli kripto katılımcıları özel pazarlara katılamadığından, görünür olmalarının tek yolu, tokenlerini istedikleri platformda bağlılık ve anlamlı aktivitedir.

Küçük yatırımcılar kripto para projelerinin ilk turlarına küçük çekler yazamayacakları için mevcut token ihraç mekanizması, kullanıcıları tercih ettikleri projeler üzerinde cadı avı yapmaya zorluyor. Sonuç olarak, 2020'deki LINK veya 2023'teki SOL gibi hiçbir "topluluk" bu döngüde zengin olmak için bir araya gelmeyecek. Mevcut token ihracı, toplulukların düşük değerlemelerle erken açığa çıkmasına izin vermiyor.

Bu nedenle, Twitter'daki airdrop girişimlerine yönelik saldırılar daha yaygın hale geliyor; bu da topluluğun, projede geçerli bir paydaş olarak isteklerini dile getirememesinin kaçınılmaz sonucu. “Temsil yok, vergi yok!” gibi bir şey

Başka bir potansiyel sorundan bahsetmiyorum bile: paralı sermaye, sömürücü bir şekilde tokenleri elde ediyor ve onları atıyor. Küçük yatırımcıların start-up'ların ilk aşamalarına yatırım yapma yeteneği olmadığında, bu yüksek düzeyde uyumlu yatırımcılar, iki taraf arasında fark edilebilir bir ayrım olmaksızın, zehirli işe alınan çiftçilerle airdroplar için rekabet etmek zorunda kalacak.

Uygunsuz denge

"Puan" metası devam edemeyecek kadar açık hale geldi. SEC ve dolandırıcılar bunun üzerinde çalışıyordu ve her iki taraf da bunu kendi avantajlarına kullanmaya çalıştı.

SEC'i kızdırmadan, ilk topluluk paydaşlarının çoğunu zenginleştireceğini umduğumuz farklı bir stratejiye yönelmemiz gerekecek. Ne yazık ki, token ihracıyla ilgili düzenleme olmazsa bu boş bir hayal olacaktır.

Bu makale internetten alınmıştır: Bankasız: Puan programının ikilemi ve yüksek FDV airdrop modeli

İlgili: Mantle (MNT) Ribaundları? $36 Milyonluk Satışın Etkisinin Analizi

Kısaca Mantle fiyatı bu hafta tüm zamanların en yüksek seviyesini gördü ve hafif bir düzeltme yapmadan önce $1.31'e ulaştı. Balinalar üç gün içinde yaklaşık 30 milyon MNT sattı ve bu beklenen bir sonuçtu. Kârlılığa göre aktif adresler, katılımcıların 12%'den azının kâr ettiğini gösteriyor ve bu da daha fazla satışın olası olmadığını gösteriyor. Mantle (MNT) fiyatı, yükselişleri ve yükselişleriyle yatırımcıları etkilemeye devam ediyor ve bu da altcoin'in tüm zamanların en yüksek seviyesini görmesine neden oldu. Şimdi soru, MNT sahiplerinin bu ralliyi sürdürüp sürdüremeyeceği veya token satmaya yönelip hareket edemeyeceğidir. Mantle Yatırımcıları Hızlı Hareket Ediyor Mantle fiyatı, bu yazının yazıldığı sırada $1.22 seviyesinde işlem görmeden önce geçen hafta $1.31'e yükseldi. Altcoin hala 50 günlük Üstel Hareketli Ortalamayı (EMA) destekliyor. Ancak…