EigenLayer'ın sistematik anlaşılması: LST, LRT ve Yeniden Alma ilkeleri nelerdir?

Introduction: Restaking and Layer 2 are important narratives of the Ethereum ecosystem in this cycle. Both aim to solve existing problems of Ethereum, but the specific paths are different. Compared with ZK, fraud proof and other technical means with extremely complex underlying details, Restaking is more about empowering downstream projects in terms of economic security. It seems to just ask people to pledge assets and get rewards, but its principle is by no means as simple as imagined.

Yeniden almanın iki ucu keskin bir kılıç gibi olduğu söylenebilir. Ethereum ekosistemini güçlendirirken aynı zamanda büyük gizli tehlikeleri de beraberinde getiriyor. Şu anda insanların Yeniden Alma konusunda farklı görüşleri var. Bazıları bunun Ethereum'a yenilik ve likidite getirdiğini söylerken, diğerleri bunun fazla faydacı olduğunu ve kripto pazarının çöküşünü hızlandırdığını söylüyor.

Hiç şüphe yok ki, Yeniden Alma'nın her derde deva mı yoksa susuzluğu gideren bir zehir mi olduğunu belirlemek için, yalnızca ne yaptığını, neden yaptığını ve nasıl yaptığını anlayarak nesnel ve net bir sonuca varabiliriz. aynı zamanda tokeninin değerini belirlemek için de büyük bir referans önemine sahiptir.

Yeniden alma söz konusu olduğunda Eigenlayer kaçınılmaz bir durumdur. Eigenlayer'ın ne yaptığını anlarsanız, Restake'in ne yaptığını da anlayacaksınız. Bu makale, Eigenlayer'ı örnek alacak, Eigenlayers'ın iş mantığını ve teknik uygulamasını en açık ve anlaşılır dille tanıtacak ve Yeniden Tutmanın Ethereum ekosistemi üzerindeki etkisini teknoloji ve ekonomi açısından ve bunun yanı sıra tüm Web3 için önemini analiz edecektir. .

Yeniden paylaştırma ve ilgili terimlerin açıklaması

POS (Stake Kanıtı)

Proof of Stake olarak da bilinen Proof of Stake, taahhüt edilen varlıkların miktarına göre defter tutma haklarını olasılıksal olarak dağıtan bir mekanizmadır. Defter tutma haklarını ağ katılımcılarının bilgi işlem gücüne göre dağıtan POW'un aksine, genellikle POW'un POS'tan daha merkezi olmayan ve İzinsiz'e daha yakın olduğuna inanılıyor. Paris yükseltmesi 15 Eylül 2022'de başlatıldı ve Ethereum resmi olarak POW'dan POS'a geçerek ana ağ ve işaret zincirinin birleşmesini tamamladı. Nisan 2023'teki Şangay yükseltmesi, POS bağışçılarının varlıklarını kullanmalarına olanak tanıyarak Staking modelinin olgunluğunu teyit etti.

LSD (Likidite Staking Türevleri Protokolü)

Hepimizin bildiği gibi Ethereum PoS staking madenciliğinin faiz oranı oldukça cazip ancak perakende yatırımcıların gelirin bu kısmını elde etmesi zor. Donanım ekipmanı gereksinimlerine ek olarak iki neden daha vardır:

İlk olarak, Doğrulayıcının stake ettiği varlıkların 32 ETH veya bunun katları olması gerekir. Bu devasa miktardaki varlık, perakende yatırımcıların ulaşamayacağı bir yerde.

İkincisi, Nisan 2023'teki Şangay yükseltmesinden önce, kullanıcıların rehin verdiği varlıklar geri çekilemiyordu ve fon kullanımının verimliliği çok düşüktü.

Bu iki sorunu çözmek için Lido doğdu. Benimsediği stake etme modeli, kullanıcıların ETH'lerini Lido platformuna yatırdıkları, Ethereum Validator'ı çalıştırırken stake edilecek varlık olarak toplayan ve böylece yetersiz fonun sıkıntı noktasını çözen ortak stake etme, yani grup stake etme, kar paylaşımıdır. perakende yatırımcılar için.

İkinci olarak, kullanıcılar ETH'lerini Lido'da stake ettiklerinde, bunu 1:1 oranında ETH'ye sabitlenmiş stETH tokenleri ile değiştirecekler. stETH, herhangi bir zamanda ETH ile takas edilebilmesinin yanı sıra, ETH'ye eşdeğer bir token olarak da kullanılabilir ve Uniswap ve Compound gibi ana akım DeFi platformlarında ETH'nin türev tokenı olarak çeşitli finansal faaliyetlere katılarak sıkıntıyı çözebilir. POS Ethereum'un düşük sermaye kullanımı noktası.

POS, madencilik için teminat olarak yüksek likit varlıkları kullandığından, Lido gibi ürünlere Likit Staking Türevleri veya LSD adı verilir. Örneğin yukarıda bahsedilen stETH'ye Liquid Stake Token veya LST adı verilir.

PoS protokolüne taahhüt edilen ETH'nin gerçek para olduğunu, stETH gibi LST'nin yoktan üretildiğini, bunun da stETH'in doğrudan yazdırmak için ETH'nin değerini ödünç almasına eşdeğer olduğunu bulmak zor değil. paranın bir kopyası daha ve bir kopya iki kopyaya dönüşür ki buna ekonomide mali kaldıraç denir. Mali kaldıracın ekonomik ekolojinin tamamındaki rolü sadece iyi ya da kötü değildir ve döngü ve çevre ile birlikte analiz edilmelidir. Burada unutulmaması gereken şey, LSD'nin ETH ekolojisine ilk kaldıraç katmanını kattığıdır.

Yeniden paylaştırma

Adından da anlaşılacağı gibi yeniden alım, daha fazla POS ağının güvenliği artırmasına yardımcı olurken, getiri elde etmek için POS ağlarının/halka açık zincirlerin daha fazla staking faaliyetlerine katılmak için LST tokenlerini taahhüt edilen varlıklar olarak kullanmaktır.

LST varlıklarını stake ettikten sonra LRT (Liquid Restakeing Token) adı verilen 1:1 staking sertifikası dolaşıma sunulacak. Örneğin, stETH taahhüdü verirseniz, DeFi ve diğer zincir içi faaliyetlere katılmak için de kullanılabilen rstETH'yi alabilirsiniz.

Başka bir deyişle, LSD'de yoktan var olan stETH gibi LST tokenleri bir kez daha rehin veriliyor ve yoktan yeni bir varlık, yani Restakeing sonrasında ortaya çıkan LRT varlığı yaratılıyor ve bu tokenlere ikinci bir kaldıraç katmanı ekleniyor. ETH ekosistemi.

Yukarıdaki, Restakeing parçasının arka planıdır. Bunu okuduktan sonra kesinlikle bir soru ortaya çıkacak: Kaldıraç ne kadar fazla olursa, ekonomik sistem de o kadar istikrarsız olur. LSD katmanı, perakende yatırımcıların POS'a katılamama sorununu çözdüğü ve sermaye kullanımının verimliliğini arttırdığı için anlaşılabilir bir durumdur. Peki, kaldıraçta Yeniden Stake katmanının gerekliliği nedir? Hiç yoktan üretilen LST neden yeniden taahhüt edilmeli?

Bu hem teknik hem de ekonomik yönleri içerir. Bu konuyu ele almak için, aşağıdaki makale Eigenlayer'ın teknik yapısını kısaca gözden geçirecek, Yeniden Tutma yolunun ekonomik etkisini analiz edecek ve son olarak hem teknik hem de ekonomik açıdan kapsamlı bir değerlendirme yapacaktır.

(Şu an itibariyle bu makalede LSD, LST ve LRT'nin temel kavramlar olduğu ve daha sonra defalarca bahsedileceği birçok İngilizce kısaltma ortaya çıktı. Hafızamızı bir kez daha güçlendirebiliriz: Ethereum POS tarafından stake edilen ETH yerlidir. varlıkta, stake edilen ETH'ye sabitlenen stETH LST'dir ve stETH'in Restaking platformunda yeniden stake edilmesiyle elde edilen ilk ETH LRT'dir)

Özkatman Ürün Özellikleri

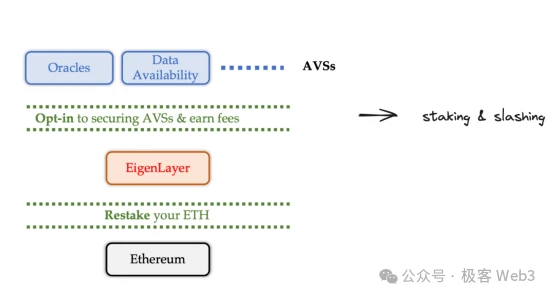

Öncelikle EigenLayer'ın ürün işlevselliği açısından çözmek istediği temel sorunu açıklığa kavuşturmalıyız: bazı temel POS tabanlı platformlar için Ethereum'dan ekonomik güvenlik sağlamak.

Ethereum, önemli varlık taahhüdü nedeniyle son derece yüksek bir güvenliğe sahiptir. Bununla birlikte, Rollups sorter veya Rollups doğrulama hizmeti gibi bazı hizmetler zincir dışında yürütülüyorsa, zincir dışında yürütülen parçalar Ethereum tarafından kontrol edilmez ve Ethereum'un güvenliğini doğrudan elde edemez.

Yeterli güvenlik elde etmek istiyorlarsa kendi AVS'lerini (Aktif Olarak Doğrulanmış Hizmetler) oluşturmaları gerekir. AVS, Defi, oyunlar ve cüzdanlar gibi terminal ürünleri için veri veya doğrulama hizmetleri sağlayan bir ara yazılımdır. Tipik örnekler arasında, veri alıntı hizmetleri sağlayan oracle'lar ve kullanıcılara en son veri durumunu istikrarlı bir şekilde sağlayabilen veri kullanılabilirliği katmanları yer alır.

Ancak yeni bir AVS oluşturmak oldukça zordur çünkü:

-

Yeni bir AVS'nin inşası çok pahalıdır ve uzun zaman alır.

-

Yeni AVS'nin stake edilmesinde genellikle projenin kendi yerel token'ı kullanılır ve bu tür token'ların fikir birliği, ETH'ninkinden çok daha düşüktür.

-

Yeni ağ AVS'nin stakingine katılmak, stake yapanların Ethereum zincirindeki stakingin istikrarlı getirilerini kaçırmasına neden olacak ve bu da fırsat maliyetlerini tüketecektir.

-

Yeni AVS'nin güvenliği Ethereum ağına göre çok daha düşük ve saldırının ekonomik maliyeti de çok düşük.

Startup projelerinin doğrudan Ethereum'dan ekonomik güvenlik kiralamasına olanak tanıyan bir platform varsa yukarıdaki sorunlar çözülebilir.

Eigenlayer böyle bir platformdur. Eigenlayer'ın teknik incelemesi "Yeniden Alım Kolektifi" olarak adlandırılıyor ve iki ana özelliği var: "Havuzlanmış Güvenlik" ve "serbest piyasa".

EigenLayer, ETH staking'e ek olarak, bir güvenlik kiralama havuzu oluşturmak için Ethereum staking sertifikalarını toplayarak, yeniden stake etmek için ekstra gelir kazanmak isteyen taahhüt verenleri cezbeder ve ardından bu taahhüt edilen fonların sağladığı ekonomik güvenliği bazı POS ağı projelerine kiralar. Bu Havuzlanmış Güvenliktir.

Geleneksel DeFi sistemlerindeki her an değişebilecek istikrarsız APY ile karşılaştırıldığında Eigenlayer, taahhüt verenlerin özgürce seçebileceği stake gelirini ve ceza kurallarını açıkça işaretlemek için akıllı sözleşmeler kullanıyor. Gelir elde etme süreci artık belirsiz bir kumar değil, açık ve şeffaf bir piyasa işlemidir. Bu serbest piyasadır.

Bu süreçte proje sahipleri AVS'yi kendileri oluşturmaktan kaçınmak için Ethereum'un güvenliğini kiralayabilir, stakerlar ise istikrarlı bir APY alabilir. Yani Eigenlayer yalnızca ekosistemin güvenliğini artırmakla kalmıyor, aynı zamanda ekosistemdeki kullanıcılara da fayda sağlıyor.

Eigenlayer tarafından sağlanan güvenlik süreci üç rol tarafından tamamlanır:

Güvenli borç veren – Staker. Staker güvenlik sağlamak için fon sözü verdi

Güvenli bir aracı – Operatör (düğüm operatörü). Staker'ın fonları yönetmesine ve AVS'nin görevleri gerçekleştirmesine yardımcı olmaktan sorumludur.

Güvenli Alıcı - Oracle ve Diğer Ara Yazılımların AVS'si

(Fotoğraf kaynağı: Twitter @punk 2898)

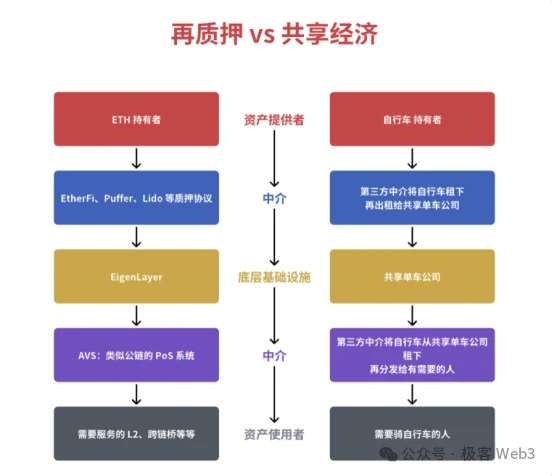

Birisi Eigenlayer için canlı bir metafor yaptı: Eigenlayer'ın yukarı ve aşağı kısımlarını karşılaştırmak için paylaşılan bisikletleri kullanmak. Paylaşımlı bisiklet şirketleri, LSD ve LRT varlıkları için pazar hizmetleri sağlayan Eigenlayer'a eşdeğerdir ve bu da bisikletleri yöneten paylaşımlı bisiklet şirketlerine eşdeğerdir. Bisikletler LSD varlıklarına eşdeğerdir çünkü hepsi kiralanabilen varlıklardır. Sürücüler, ek doğrulama gerektiren ara yazılımlara (AVS) eşdeğerdir. Bisikletçilerin bisiklet kiralaması gibi AVS de kendi güvenliğini sağlamak amacıyla ağ doğrulama hizmetleri almak için LSD ve diğer varlıkları kiralıyor.

Paylaşımlı bisiklet modelinde, araçlara kötü niyetli zarar verilmesini önlemek için kullanıcıları depozito ödemeye zorlamak için depozito ve sözleşme sorumluluğunun ihlali gerekliyken, Eigenlayer, doğrulamaya katılan Operatörlerin kötülük yapmasını önlemek için bir rehin ve ceza mekanizması kullanıyor.

Akıllı sözleşmeler perspektifinden EigenLayer etkileşim süreci

Eigenlayer'ın güvenliğinin iki temel konsepti vardır: stake etme ve kesme. Staking, AVS için temel güvenlik sağlarken, kesinti, kötülük yapan herhangi bir varlığın maliyetini artırır.

Etkileşimli stake etme süreci aşağıdaki şekilde gösterilmektedir.

Eigenlayer'da stakerlarla etkileşime giren ana sözleşme TokenPool sözleşmesidir. Stakerlerin TokenPool aracılığıyla gerçekleştirebileceği iki tür işlem vardır:

Staking — Stakerler varlıkları TokenPool sözleşmesine stake edebilir ve stake edilen fonları yönetmek için belirli bir Operatör belirleyebilir.

Geri Alma — Stakerler varlıkları TokenPool'dan kullanabilirler.

Stake yapanların fonları geri ödemesi üç adımdan geçer:

1) Staker, ödeme talebini istek kuyruğuna ekler ve kuyruk Withdrawal yöntemini çağırması gerekir.

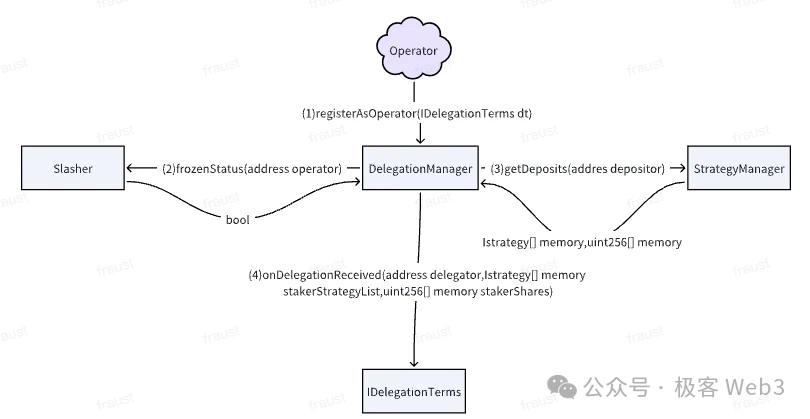

2) Strateji Yöneticisi, Staker tarafından belirlenen Operatörün donmuş durumda olup olmadığını kontrol eder.

3) Operatör dondurulmamışsa (daha sonra ayrıntılı olarak açıklanacaktır), Stake Yapan kişi para çekme işleminin tamamını başlatabilir.

Burada EigenLayer'ın Staker'lara tam özgürlük verdiğini belirtmek gerekir. Stakerlar, stake edilen fonları nakde çevirerek kendi hesaplarına geri aktarabilir veya stake edilen hisselere dönüştürüp yeniden stake edebilir.

Staker'ın AVS ağına katılmak için node tesislerini bizzat çalıştırıp çalıştıramayacağına göre Staker'lar sıradan staker'lar ve operatörler olarak ikiye ayrılabilir. Sıradan stakerlar her AVS ağı için POS varlıkları sağlarken, Operatörler TokenPool'daki stake edilmiş varlıkların yönetilmesinden ve her AVS'nin güvenliğini sağlamak için farklı AVS ağlarına katılmaktan sorumludur. Bu aslında biraz Lido'nun rutinine benziyor.

Stakerler ve AVS, ayrı güvenlik tedarikçileri ve talepçileri gibidir. Stakerler genellikle AVS proje sahiplerinin ürünlerini anlamıyor, onlara güvenemiyor veya AVS ağına katılmak için ekipmanı doğrudan çalıştıracak enerjiye sahip değil; benzer şekilde AVS proje sahipleri çoğu zaman Staker'lara doğrudan ulaşamaz. Her ne kadar iki taraf arz-talep ilişkisi içerisinde olsa da onları birbirine bağlayacak bir aracının eksikliği söz konusudur. Bu Operatörlerin görevidir.

Bir yandan, Operatör stake yapanların fonlarını yönetmelerine yardımcı olur ve stake edenlerin çoğu zaman Operatöre güven varsayımı vardır. EigenLayer, bu güvenin LSD platformu veya Binance'teki Staker stakingine benzer olduğunu resmi olarak açıklıyor. Öte yandan Operatör, AVS projesinin düğümü çalıştırmasına yardımcı olur. Operatörün kısıtlamaları ihlal etmesi halinde, kötü niyetli davranış azaltılacak ve kötü niyetli davranışın maliyeti, kötü niyetli davranışın faydalarından çok daha fazla olacaktır. AVS bu şekilde Operatöre güven oluşturur. Bu şekilde Operatör, stake yapanlar ile AVS arasında bir güven aracısı oluşturur.

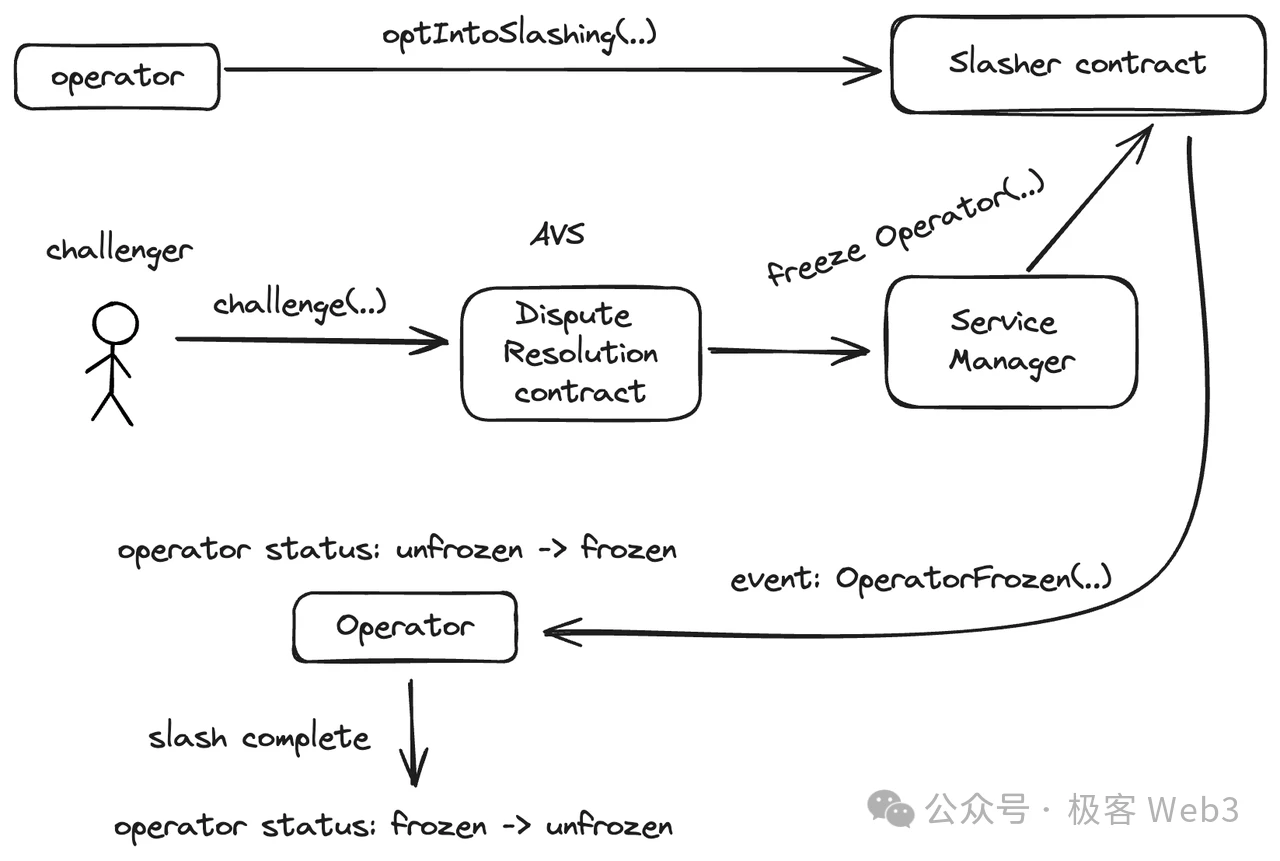

Bir Operatörün Eigenlayer platformuna girebilmesi için, öncelikle Slasher sözleşmesinin OptIntoSlashing işlevini çağırarak Slasher sözleşmesinin Operatörü kısıtlamasına/cezalandırmasına izin vermesi gerekir.

Bundan sonra, Operatörün Kayıt sözleşmesi aracılığıyla kaydolması gerekir. Kayıt sözleşmesi, Hizmet Yöneticisinin ilgili işlevlerini çağıracak, Operatörlerin ilk kayıt davranışını kaydedecek ve son olarak mesajı Slasher sözleşmesine geri iletecektir. Bu noktada, Operatörün ilk kaydı tamamlanır.

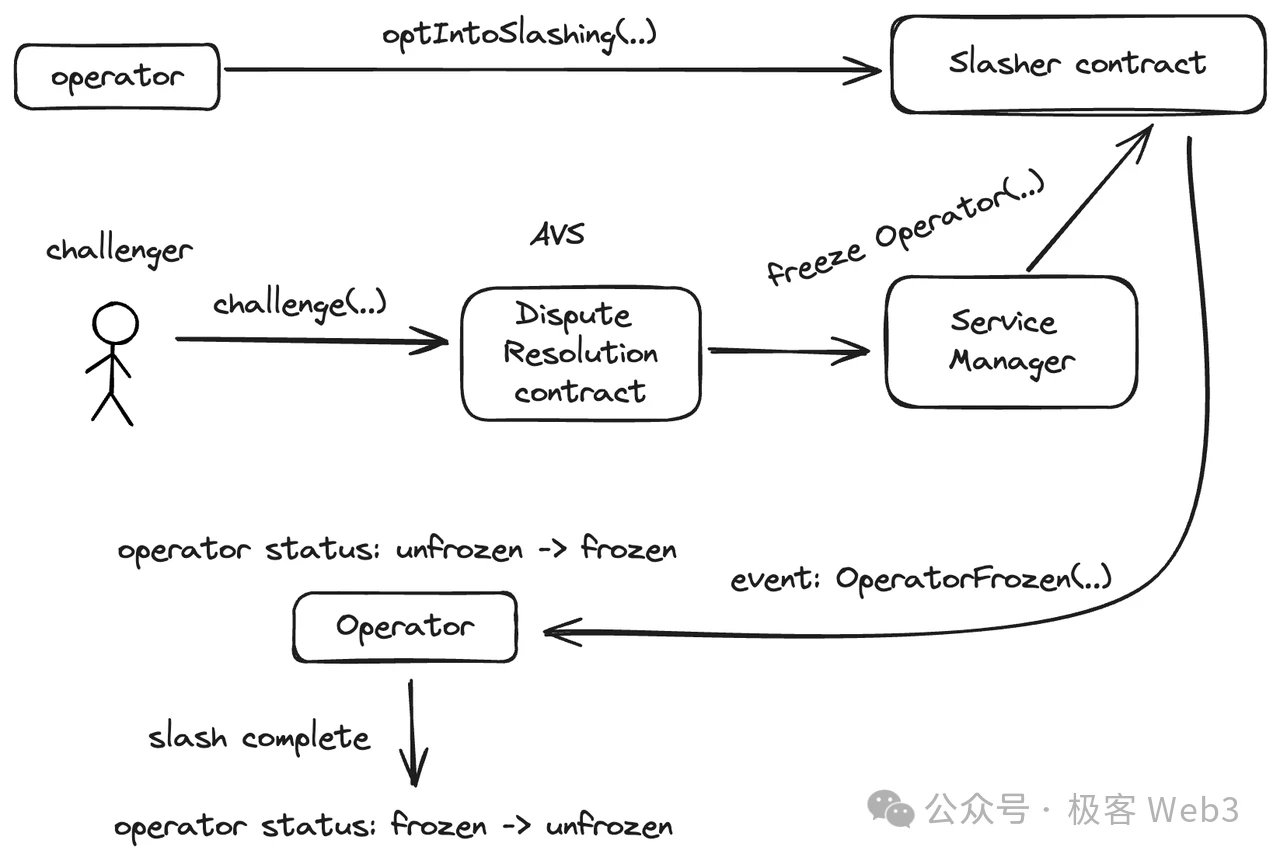

Şimdi kesmeyle ilgili sözleşme tasarımına bakalım. Restaker, Operatör ve AVS arasında yalnızca Operatör kesmenin doğrudan hedefi olacaktır. Daha önce de belirtildiği gibi, Operatör Eigenlayer platformuna katılmak istiyorsa, Slasher sözleşmesine kaydolmalı ve Slasher'a Operatör üzerinde kesme işlemleri gerçekleştirme yetkisi vermelidir.

Elbette, kesme işlemi Operatörün yanı sıra başka birçok rolü de içerir:

-

AVS: Operatör, AVS operasyon komisyonunu kabul ettiğinde, AVS'nin önerdiği kesme tetikleme koşullarını ve kesme standartlarını da kabul etmelidir. Burada iki önemli sözleşme bileşeni vurgulanmalıdır: uyuşmazlık çözüm sözleşmesi ve slasher sözleşmesi. Uyuşmazlık çözümü sözleşmesi, meydan okuyanın anlaşmazlığını çözmek için kurulur; Slasher sözleşmesi, meydan okuma penceresi süresi sona erdikten sonra Operatörü donduracak ve kesme işlemlerini gerçekleştirecektir.

-

Meydan Okuyan: Eigenlayer platformuna katılan herkes meydan okuyabilir. Operatörün davranışının ceza koşullarını tetiklediğine inanırlarsa OP'ye benzer bir dolandırıcılık önleme süreci başlatacaklardır.

-

Staker: Operatöre uygulanan ceza aynı zamanda ilgili Stakerin de zarara uğramasına neden olacaktır.

İşletmeci açısından cezanın infaz süreci şu şekildedir:

1) İtiraz eden kişi, itirazı başlatmak için AVS tarafından oluşturulan Uyuşmazlık Çözümü sözleşmesindeki itiraz fonksiyonunu çağırır;

2) Sınama başarılı olursa, DisputeResolution sözleşmesi ServiceManager'ın frozenOperator işlevini çağırarak Slasher Sözleşmesinin OperatorFrozen olayını tetiklemesine, belirtilen Operatörün durumunu dondurulmamış durumdan dondurulma durumuna değiştirmesine ve ardından kesme işlemine girmesine neden olur. Eğer meydan okuma başarısız olursa, Meydan Okuyan, Operatöre kötü niyetli meydan okumaları önlemek için cezalandırılacaktır.

3) Kesme işlemi tamamlandıktan sonra Operatörün durumu donmamış durumuna sıfırlanacak ve çalışmaya devam edecektir.

Kesme işleminin yürütülmesi sırasında, Operatör her zaman donmuş, etkin olmayan bir durumdadır. Bu durumda, Operatör Slasher tarafından stake edilen fonları yönetemez ve fonlarını bu Operatöre stake etmeyi seçen stakerlar fonlarını çekemezler. Bu, işlediği suçtan dolayı cezalandırılması gereken ve cezasız kalmasına izin verilmeyen bir kişiye benzer. Yalnızca mevcut ceza veya çatışma çözüldüğünde ve Operatör Slasher tarafından dondurulmadığında yeni etkileşimler gerçekleştirilebilir.

Özkatman sözleşmelerinin tümü yukarıdaki dondurma prensibini takip eder. Bir stake eden, bir operatöre fon sözü verdiğinde, operatörün durumu isFrozen() işlevi aracılığıyla kontrol edilecektir; Staking yapan kişi depozitoyu geri almak için bir talep başlattığında, operatörün durumunu kontrol etmek için Slasher sözleşmelerinin isFrozen işlevi kullanılmaya devam edilecektir. Bu, Eigenlayer'ın AVS güvenliğini ve Staker çıkarlarını tam olarak korumasıdır.

Son olarak Eigenlayer'daki AVS'nin Ethereum'un güvenliğini koşulsuz olarak elde etmediğini belirtmek gerekir. Eigenlayer'da güvenlik elde etme süreci, AVS'yi kendi başına oluşturmaktan çok daha basit olmasına rağmen, Eigenlayer'daki Operatörleri hizmet sağlamaya ve kendi POS sistemleri için varlık sağlamak üzere daha fazla bağışçıyı çekmeye nasıl çekileceği hala bir sorundur ve bu, APY üzerinde sıkı çalışma gerektirebilir. .

Yeniden hisse almanın kripto piyasası üzerindeki ekonomik etkisi

Hiç şüphe yok ki, Restakeing mevcut Ethereum ekosistemindeki en sıcak anlatılardan biri. Ethereum Web3'ün yarısını kaplıyor. Buna ek olarak, çeşitli Yeniden Tutma projeleri halihazırda son derece yüksek TVL elde etti. Kripto piyasası üzerindeki etki önemlidir ve tüm döngü boyunca sürebilir. Bunu hem mikro hem de makro açıdan analiz edebiliyoruz.

Mikro etki

Yeniden değerlendirmenin Ethereum ekosistemindeki çeşitli roller üzerinde birden fazla etkisinin olduğunu ve hem fayda hem de risk getirdiğini kabul etmeliyiz. Faydaları aşağıdaki noktalara ayrılabilir:

(1) Restaking does enhance the underlying security of downstream projects in the Ethereum ecosystem, which is beneficial to the long-term construction and development of the latter;

(2) Yeniden alım, ETH ve LST'nin likiditesini serbest bırakarak ETH ekosisteminin ekonomik dolaşımını daha sorunsuz ve daha müreffeh hale getirir;

(3) Yeniden Staking'in yüksek getirisi, ETH ve LST'yi rehin almaya çekerek aktif dolaşımı azaltır ve bu da token fiyatına fayda sağlar;

(4) Yeniden Tutmanın yüksek getirisi aynı zamanda Ethereum ekosistemine daha fazla fon çekti.

Aynı zamanda Yeniden Tutma büyük riskleri de beraberinde getirir:

(1) Yeniden hisse alımında birden fazla projede teminat olarak IOU (mali alacak hakkı) kullanılır. Bu projeler arasında uygun bir koordinasyon mekanizmasının bulunmaması halinde, IOU'nun değeri aşırı şişirilerek kredi riskine neden olabilir. Örneğin birden fazla proje aynı anda aynı tahvilin itfasını talep ediyorsa bu durumda bu senet tüm projelerin itfa gereksinimlerini karşılayamaz. Bu durumda projelerden birinde sorun yaşanırsa bu durum zincirleme bir reaksiyonu tetikleyebilir ve diğer projelerin ekonomik güvenliğini etkileyebilir.

(2) LST likiditesinin önemli bir kısmı kilitlidir. LST'nin fiyatı ETH'ye göre daha fazla dalgalanırsa ve staking kullanıcıları LST'yi zamanında çekemezlerse maddi kayıp yaşayabilirler. Aynı zamanda AVS’nin güvenliği de TVL’den geliyor. LST fiyatlarındaki yüksek oynaklık da AVS'nin güvenliği açısından risk oluşturacaktır.

(3) Yeniden Tutma projesinin stake edilen fonları sonuçta akıllı sözleşmede saklanır. Tutarın çok büyük olması fonların aşırı yoğunlaşmasına yol açıyor. Sözleşmeye saldırılması durumunda büyük kayıplar yaşanacaktır.

Mikroekonomik riskler parametrelerin ayarlanması, kuralların değiştirilmesi vb. yoluyla azaltılabilir, ancak yer sınırlaması nedeniyle bu konuya burada değinmeyeceğiz.

Makro Etki

Öncelikle şunu vurgulamak gerekir ki, Restakeing'in özü bir nevi çoklu kaldıraçtır. Kripto piyasası döngülerden açıkça etkileniyor. Yeniden değerlendirmenin kripto alanındaki makro etkisini anlamak istiyorsanız öncelikle kaldıraç ve döngüler arasındaki ilişkiyi anlamalısınız. Yeniden alım, yukarıda belirtildiği gibi ETH ekosistemine iki kaldıraç katmanı ekler:

İlk katman: LSD, taahhüt edilen ETH varlıklarının ve türevlerinin değerini birdenbire ikiye katlıyor.

İkinci katman: Yeniden alım yalnızca ETH'yi değil aynı zamanda LST ve LP Token'ı da stake eder. LST ve LP Token'ın ikisi de kupon tokenleridir, gerçek ETH değildir. Başka bir deyişle, Restakeing'in ürettiği LRT, kaldıracın ikinci katmanına eşdeğer olan kaldıraca dayalı bir varlıktır.

Peki kaldıraç ekonomik sistem için faydalı mı yoksa zararlı mı? Öncelikle sonucu belirteyim: kaldıraç bir döngü içerisinde tartışılmalıdır. Yukarı yönlü bir aralıkta kaldıraç, gelişmeyi hızlandıracaktır; Aşağı yönlü bir aralıkta kaldıraç çöküşü hızlandıracaktır.

Sosyal ekonominin gelişimi yukarıdaki şekilde gösterildiği gibidir. Fiyat uzun süre yükselirse düşer, uzun süre düşerse yükselir. Bir yükseliş ve bir düşüş bir döngüdür. Bu döngüde toplam ekonomik hacim yukarı doğru gidecek. Her döngünün alt kısmı bir öncekinden daha yüksek olacak ve genel toplam hacim de artacaktır. Kripto piyasasının mevcut döngüsü çok açıktır. Bitcoin'in dört yıllık yarılanma döneminde. Yarılanmadan sonraki ilk 2-3 yıl muhtemelen boğa piyasasında olacak, sonraki 1-2 yıl ise genellikle ayı piyasasında olacak.

Bununla birlikte, Bitcoin yarılanma döngüsü kabaca kripto ekonomisinin boğa-ayı döngüsüyle aynı olsa da, birincisi ikincisinin temel nedeni değil. Kripto ekonomisinin boğa-ayı döngüsüne asıl neden olan şey, bu pazardaki kaldıracın birikmesi ve çöküşüdür. Bitcoin yarılanması, fonların kripto pazarına akması ve kaldıracın ortaya çıkması için sadece bir teşviktir.

Kripto piyasası döngülerinin değiştirilmesine yol açan kaldıraç birikimi ve kırılma süreci nedir? Herkes kaldıracın mutlaka kırılacağını biliyorsa, yükselirken neden kaldıraç eklememiz gerekiyor? Aslında kripto piyasasının ve geleneksel ekonominin temelinde yatan yasalar aynıdır. Reel ekonominin gelişiminden de kanunlar arayabiliriz. Modern ekonomik sistemin gelişmesinde kaldıraç mutlaka ortaya çıkacaktır ve ortaya çıkmalıdır.

Bunun temel nedeni, toplumsal üretkenliğin gelişmesinin yukarıya doğru çok hızlı maddi birikime yol açması ve eğer aşırı bol olan ürünler ekonomik sistemde dolaşacaksa, yeterli para biriminin olması gerektiğidir. Para artırılabilir ama keyfi ve sonsuz bir şekilde artırılamaz, aksi takdirde ekonomik düzen çöker. Ancak maddi fazlalıktan sonra para miktarının gerekli dolaşımı karşılaması zorlaşırsa, bu durum ekonomik büyümenin kolaylıkla durmasına yol açacaktır. Bu zamanda ne yapmalıyız?

Sınırsız yeni tahvil ihraç etmek mümkün olmadığına göre, birim fonların ekonomik sistemdeki kullanım oranını iyileştirmemiz gerekiyor. Kaldıracın rolü birim fonların kullanım oranını arttırmaktır. İşte bir örnek: $1 milyonun bir ev satın alabileceğini, $100.000'in bir araba satın alabileceğini ve evin kredi için ipotek edilebileceğini ve ipotek oranının 60% olduğunu varsayalım, bu da evi ipotek ederek $600.000 borç alabileceğiniz anlamına gelir . Kaldıraçsız ve borçlanmadan $1 milyonunuz varsa sadece 1 ev veya 10 araba almayı tercih edebilirsiniz;

Kaldıraç varsa ve borçlanmaya izin veriliyorsa bir ev ve 6 araba satın alabilirsiniz. Bu şekilde $1 milyonunuz $1,6 milyon olarak harcanabilir mi? Tüm ekonomik sistem açısından bakıldığında, eğer kaldıraç yoksa, para dolaşımı sınırlıdır, herkesin tüketim kapasitesi sınırlanmıştır, piyasa talebi hızla büyüyemez ve arz tarafı doğal olarak çok yüksek kârlara sahip olmayacağından üretkenlik de azalacaktır. çok hızlı gelişiyor, hatta geriliyor;

Kaldıraç eklenmesiyle döviz hacmi ve tüketim kapasitesi sorunu hızla çözülür. Dolayısıyla yukarı yönlü kaldıraç, tüm ekonominin gelişimini hızlandıracaktır. Bazıları diyecek ki, bu bir balon değil mi? Sorun değil. Yukarı yönlü aralıkta büyük miktarda piyasa dışı fon ve emtia piyasaya akacak ve şu anda balonun patlama riski bulunmuyor. Bu, uzun pozisyon almak için sözleşmeleri kullandığımızdakine benzer; boğa piyasasında para biriminin fiyatı yükseldiğinde genellikle tasfiye riski yoktur.

Peki aşağı yönlü aralıkta? Ekonomik sistemdeki fonlar sürekli olarak kaldıraç tarafından emilmektedir ve bir gün bunlar tükenecek ve sonrasında düşüş aralığına girecektir. Düşen aralıkta fiyatlar düşecek, dolayısıyla ipotekli evin değeri $1 milyon olmayacak ve ipotekli mülkünüz tasfiye edilecek. Ekonomik sistemin tamamı açısından bakıldığında herkesin varlığı tasfiyeyle karşı karşıyadır. Başlangıçta kaldıraca dayalı olan sermaye dolaşımı bir anda daralacak ve ekonomik sistem hızla gerileyecektir. Yine de sözleşmeyi örnek olarak kullanalım. Bir sözleşme açmazsanız ve yalnızca spot oynarsanız, ayı piyasasında para biriminin fiyatı düşecek ve varlıklar yalnızca küçülecektir; ve eğer sözleşme açılır ve pozisyon havaya uçarsa, bu sadece varlıkların daralması değil, aynı zamanda doğrudan sıfıra inmesi anlamına gelir. Dolayısıyla aşağı yönlü aralıkta kaldıraç kesinlikle kaldıraçsız durumdan daha hızlı çökecektir.

Makro açıdan bakıldığında, sonunda kırılacak olsa bile kaldıracın ortaya çıkması kaçınılmazdır; ikincisi, kaldıraç tamamen iyi ya da tamamen kötü değildir; bu, hangi döngüde olduğuna bağlıdır. Yeniden Alma'nın makro etkisine dönersek, ETH ekosistemindeki kaldıraç, boğa-ayı döngüsünden yararlanmada çok önemli bir rol oynar ve ortaya çıkması kaçınılmazdır. Her döngüde kaldıraç mutlaka piyasada bir şekilde görünecektir. Son döngüdeki DeFi Yazı olarak adlandırılan olay, esasen LP Token'ın ikinci havuz madenciliğiydi ve bu, 2021'deki boğa piyasasına büyük katkı sağladı ve bu boğa piyasası turunun katalizörü, Restaking olabilir. Mekanizmaları farklı görünse de ekonomik özü tamamen aynıdır. Kaldıraç, piyasaya akan büyük miktardaki fonları sindirmek ve döviz dolaşımına olan talebi karşılamak için kullanılır.

Kaldıraç ve döngüler arasındaki etkileşimin yukarıdaki açıklamasına göre, Yeniden Tutma gibi çok katmanlı kaldıraç, bu boğa piyasası turunun daha hızlı yükselmesine ve daha yüksek bir zirveye ulaşmasına neden olurken aynı zamanda ayı piyasasının bu turunun daha keskin bir şekilde düşmesine neden olabilir. daha geniş bir zincirleme reaksiyonla ve daha büyük bir etkiyle.

Özetle

Yeniden alım, PoS mekanizmasının ikincil bir türevidir. Teknik olarak Eigenlayer, AVS'nin ekonomik güvenliğini korumak için yeniden hisse alma değerini kullanıyor ve borçlanma ve geri ödemeyi sağlamak için rehin ve el koyma mekanizmasını kullanıyor ve yeniden borç almak zor değil. Taahhüt edilen fonların geri ödenmesine yönelik pencere süresi, yalnızca Operatörlerin davranışının güvenilirliğini kontrol etmek için yeterli zaman bırakmakla kalmaz, aynı zamanda kısa bir süre içinde büyük miktarda fonun çekilmesinden kaynaklanan piyasanın ve sistemin çökmesini de önler;

Piyasaya olan etkisini ise hem makro hem de mikro açıdan analiz etmemiz gerekiyor: Mikro açıdan bakıldığında Restakeing, Ethereum ekosistemine likidite ve geri dönüş sağlarken, bazı riskleri de beraberinde getiriyor ve bu riskler, parametrelerin ayarlanmasıyla azaltılabilir. kuralların değiştirilmesi vb.; Makro açıdan bakıldığında, Yeniden Alma aslında çok katmanlı bir kaldıraçtır; bu, kripto para birimlerinin döngü içindeki genel ekonomik evrimini şiddetlendirmiş, büyük bir balon yaratmış ve kripto para birimlerinin yukarı ve aşağı hareketlerini daha hızlı ve yoğun hale getirmiştir. bu döngünün kaldıracının kırılması ve ayı piyasasına geçişin önemli bir nedeni haline gelmesi muhtemel. Üstelik bu makroekonomik etki, temel ekonomik yasalara uygundur ve değiştirilemez, yalnızca takip edilebilir.

Yeniden Stake'nin tüm kripto alanı üzerindeki etkisini anlamamız, yukarı yönlü getirilerden faydalanmamız ve aşağı yönlü döngüde kaldıraç çöküşü ve piyasanın gerilemesine hazırlıklı olmamız gerekiyor.

Bu makale internetten alınmıştır: EigenLayer'ın sistematik anlayışı: LST, LRT ve Yeniden Alma ilkeleri nelerdir?

İlgili: Litecoin (LTC) Fiyatı $100'ün Altına Düşüyor - Geri Dönecek mi?

Kısaca Litecoin fiyatı $103'ün üzerinde kapandı ancak şu anda $96'da olduğu için bu yükseliş sürdürülemedi. Yaklaşık $400 milyon değerindeki LTC, arzlarının kârlı hale gelmesi için $100 seviyesinin üzerinde bir toparlanmayı bekliyor. Yatırımcılar, LTC arzının kısa vadeli tüccarlardan orta vadeli yatırımcıların eline geçmesine büyük bir inanç gösteriyor. Litecoin (LTC) fiyat artışı son birkaç haftada doğrudan Bitcoin'den etkilendi; altcoin $68'den $100'ü geçti. Ancak bu durum kısa sürdü, çünkü kripto para birimi LTC'yi $95'e düşürdükten kısa süre sonra düzeltme yaptı. Litecoin'in yeniden yükselişe geçme şansı var mı? Litecoin Yatırımcıları Sorumluluğu Alıyor Litecoin fiyat dalgalanması yaklaşık 351.000 yatırımcıyı hayal kırıklığına uğrattı, çünkü bu sahipleri LTC'nin sınırı geçmesini bekliyordu…