Arthur Hayes: Trump ekonomisi ve Bitcoin'in milyonlarca dolara giden yolu altında niceliksel genişlemenin yeni modeli

Orijinal yazar: Arthur Hayes

Orijinal çeviri: TechFlow

(Bu makalede dile getirilen görüşler tamamen yazarın kişisel görüşleri olup, yatırım kararları için bir temel olarak veya yatırım işlemleri konusunda tavsiye olarak kullanılmamalıdır.)

Bitcoin'in 31 Aralık 2024'teki fiyatının ne olacağını düşünüyorsunuz? $100.000'den fazla veya daha az mı?

Çin'de meşhur bir atasözü vardır: Kedinin siyah ya da beyaz olması önemli değildir; önemli olan fare yakalayabilmesidir.

Başkan Trump'ın seçilmesinin ardından uygulamaya koyduğu politikalara "Çin özellikleri taşıyan Amerikan kapitalizmi" diyeceğim.

Pax Americana'yı yöneten elitler, ekonomik sistemin kapitalist, sosyalist veya faşist olup olmadığını umursamazlar, tek önemsedikleri uygulanan politikaların iktidarlarını sürdürmelerine yardımcı olup olmadığıdır. Amerika, 19. yüzyılın başlarında tamamen kapitalist olmaktan çıktı. Kapitalizm, zenginler kötü kararlar aldığında para kaybetmeleri anlamına gelir. Bu, Federal Rezerv Sistemi kurulduğunda 1913 kadar erken bir tarihte yasaklanmıştı. Özelleştirilmiş kazançlar ve toplumsallaştırılmış kayıplar ülkeyi etkiledikçe ve iç kesimlerde yaşayan birçok orta sınıf veya alt sınıf insan ile asil, saygın kıyı elitleri arasında aşırı sınıf ayrımları yarattıkça, Başkan Roosevelt rotasını düzeltmek ve Yeni Düzen politikalarıyla fakirlere biraz kırıntı dağıtmak zorunda kaldı. O zamanlar da şimdi de, geride kalanlar için hükümet yardımını genişletmek, sözde kapitalist olarak adlandırılan zenginler arasında popüler bir politika değildi.

Aşırı sosyalizmden ($200.000'in üzerindeki gelirler için en yüksek marjinal vergi oranı 1944'te 94%'ye yükseltildi) sınırsız kurumsal sosyalizme geçiş, 1980'lerde Reagan döneminde başladı. Ardından, merkez bankalarının servetin tepeden aşağıya sızması umuduyla finansal hizmetler sektörüne para pompalamak için para basmasıyla 2020'deki COVID'e kadar devam eden neoliberal ekonomik politikalar geldi. Başkan Trump, krize verdiği yanıtta iç Roosevelt'i kanalize etti; Yeni Düzen'den bu yana tüm nüfusa doğrudan en büyük miktarda parayı gönderdi. Amerika Birleşik Devletleri, 2020-2021'de dünya dolarının 40%'sini bastı. Trump "uyarı çeklerini" başlattı ve Başkan Biden da bu popüler politikayı görevi boyunca sürdürdü. Hükümet bilançoları üzerindeki etkiyi değerlendirirken, 2008-2020 ile 2020-2022 arasında bazı tuhaflıklar var.

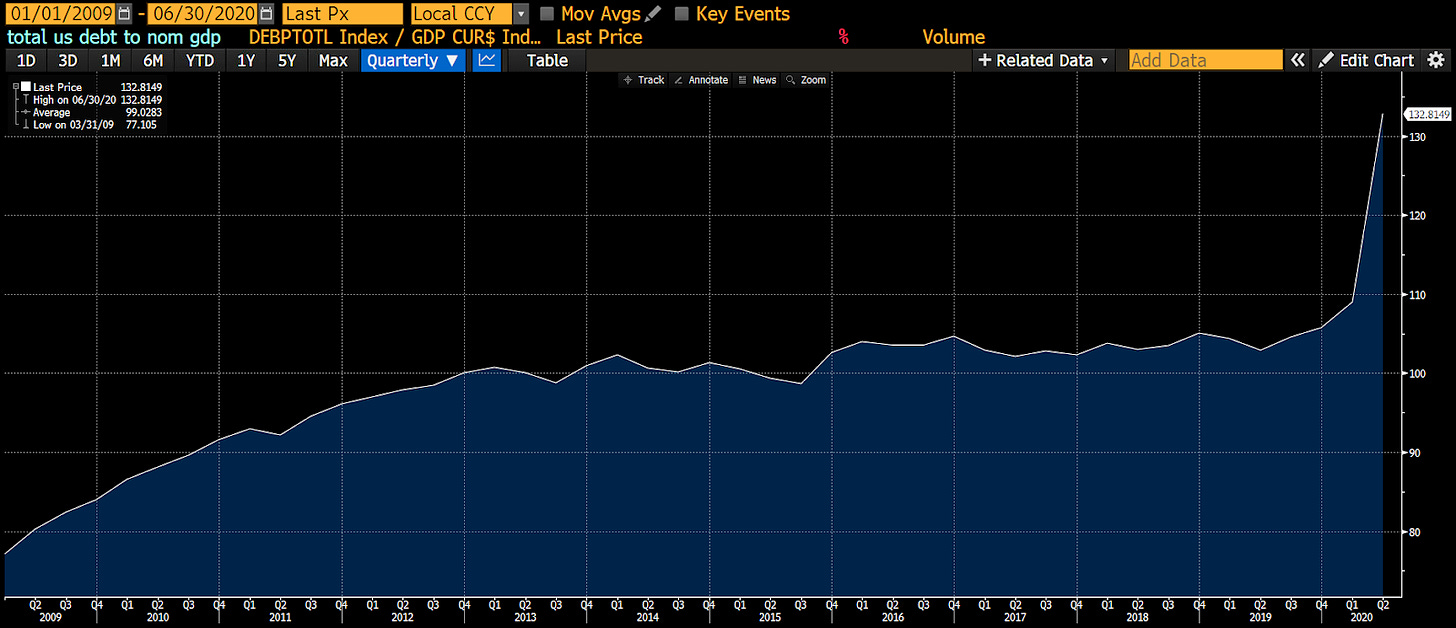

2009'dan 2020'nin ikinci çeyreğine kadar, yani sözde damlama ekonomisinin zirvesine kadar, bu dönemdeki ekonomik büyüme esas olarak merkez bankasının para basma politikalarına, yaygın olarak niceliksel genişleme (QE) olarak bilinen politikalara dayanıyordu. Gördüğünüz gibi, ekonomi (nominal GSYİH), biriken ulusal borçtan daha yavaş büyüdü. Başka bir deyişle, zenginler hükümetten aldıkları parayı varlık satın almak için kullandılar. Bu tür işlemler önemli bir ekonomik faaliyete yol açmadı. Bu nedenle, borç yoluyla zengin finansal varlık sahiplerine trilyonlarca dolar sağlamak aslında borç-nominal GSYİH oranını artırdı.

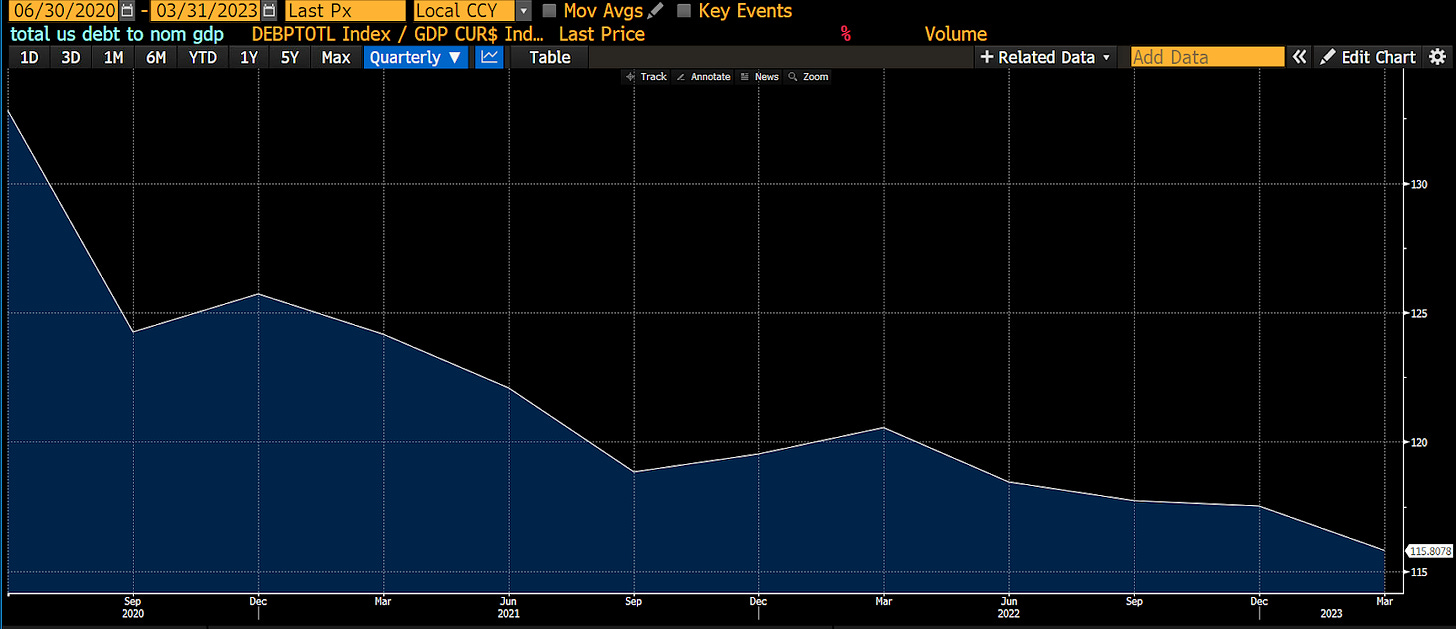

2020'nin ikinci çeyreğinden 2023'ün birinci çeyreğine kadar Başkan Trump ve Biden farklı bir yaklaşım sergilediler. Hazineleri, Federal Rezerv tarafından niceliksel genişleme (QE) yoluyla satın alınan borcu ihraç etti, ancak bu kez bunu zenginlere vermek yerine, her vatandaşa doğrudan çek gönderdiler. Yoksullar aslında banka hesaplarına nakit aldılar. Görünüşe göre, JPMorgan Chase'in CEO'su Jamie Dimon, hükümetin para transferleri için ödediği ücretlerden çok para kazandı... Kendisine Amerikalı Li Ka-shing denmiş ve ona ücret ödemekten kaçınamazsınız. Yoksullar fakirdir çünkü tüm paralarını mal ve hizmetlere harcıyorlar ve bu dönemde de öyle yaptılar. Paranın hızı önemli ölçüde arttıkça ekonomi hızla büyüdü. Yani, $1 borç, $1'den daha fazla ekonomik faaliyet yarattı. Sonuç olarak, Amerika Birleşik Devletleri'nin borç-nominal GSYİH oranı sihirli bir şekilde düştü.

Ancak, mal ve hizmet arzı, insanların hükümet borcuyla elde ettikleri satın alma gücündeki büyümeye ayak uyduramadığı için enflasyon arttı. Hükümet tahvilleri tutan zenginler, bu popülist politikalardan memnun değildi. Bu zenginler, 1812'den bu yana en kötü toplam getiriyi yaşadılar. Karşı koymak için, enflasyonu kontrol altına almak için 2022'nin başlarında faiz oranlarını artırmaya başlayan Fed Başkanı Jay Powell'ı gönderdiler; sıradan insanlar bir dizi teşvik çeki daha umuyordu, ancak böyle bir politika yasaktı. ABD Hazine Bakanı Janet Yellen, Fed'in sıkılaşan para politikasının etkisini dengelemek için devreye girdi. Borç ihracını uzun vadeli tahvillerden kısa vadeli bonolara kaydırarak Fed'in ters repo imkânını (RRP) tüketti. Bu, piyasaya yaklaşık $2,5 trilyon mali teşvik enjekte etti ve esas olarak finansal varlıkları tutan zenginlere fayda sağladı; sonuç olarak varlık piyasaları patladı. 2008'den sonra olduğu gibi, zenginlerin hükümet yardımları gerçek ekonomik faaliyete yol açmadı ve ABD'nin nominal GSYİH'ye göre borç oranı yeniden yükselmeye başladı.

Trump'ın yeni yönetimi yakın ABD ekonomik tarihinin derslerini öğrendi mi? Bence öğrendi.

Yaygın olarak Trump'ın Janet Yellen'in yerine ABD Hazine Bakanı olarak seçtiği kişi olarak kabul edilen Scott Bassett, Amerika'yı nasıl "düzeltmek" istediği hakkında birçok konuşma yaptı. Konuşmaları ve köşe yazıları, Çin'in kalkınma stratejisine (1980'lerde Deng Xiaoping döneminde başlayan ve bugün de devam eden) çok benzeyen Trump'ın "Önce Amerika Planı"nın nasıl uygulanacağını ayrıntılı olarak anlatıyor. Plan, hükümet tarafından sağlanan vergi kredileri ve sübvansiyonlar yoluyla kilit endüstrilerin (gemi yapımı, yarı iletken fabrikaları, otomobil üretimi vb.) yeniden kıyıya çekilmesini teşvik ederek nominal GSYİH büyümesini teşvik etmeyi amaçlıyor. Nitelikli şirketler düşük faizli banka kredileri alabilecekler. Bankalar bir kez daha bu gerçek faaliyet gösteren şirketlere kredi vermeye istekli olacaklar çünkü karlılıkları ABD hükümeti tarafından garanti altına alınmış durumda. Şirketler ABD'deki faaliyetlerini genişlettikçe, Amerikalı işçileri işe almaları gerekiyor. Sıradan Amerikalılar için daha yüksek ücretli işler, artan tüketici harcamaları anlamına geliyor. Trump belirli ülkelerden göçü kısıtlarsa bu etkiler daha da önemli olacak. Bu önlemler ekonomik aktiviteyi canlandırır ve hükümet şirket karları ve kişisel gelir vergileri yoluyla gelir elde eder. Bu planları desteklemek için hükümet kesinliklecit'nin yüksek kalması gerekiyor ve Hazine bankalara tahvil satarak fon topluyor. Fed veya kanun koyucular ek kaldıraç oranını askıya aldığından, bankalar artık bilançolarını yeniden kaldıraçlayabilir. Kazananlar sıradan işçiler, nitelikli ürün ve hizmetler üreten şirketler ve borç-nominal GSYİH oranı düşen ABD hükümetidir. Bu politika, yoksullar için aşırı niceliksel gevşeme anlamına geliyor.

Harika görünüyor. Amerika'da böylesine müreffeh bir döneme kim itiraz edebilir ki?

Kaybedenler, uzun vadeli tahvil veya tasarruf mevduatı tutanlardır, çünkü bu araçların getirileri kasıtlı olarak ABD ekonomisinin nominal büyüme oranının altında tutulacaktır. Maaşlarınız daha yüksek enflasyona ayak uyduramazsa, siz de etkileneceksiniz. Özellikle, bir sendikaya katılmak tekrar popüler hale geldi. 4 ve 40 yeni slogan haline geldi, bu da önümüzdeki dört yıl boyunca işçilere 40% maaş artışı veya yılda 10%, çalışmaya devam etmeleri için teşvik anlamına geliyor.

Kendinizi zengin sanıyorsanız endişelenmeyin. İşte bir yatırım rehber. Bu finansal tavsiye değil; sadece kişisel portföyümde yaptıklarımı paylaşıyorum. Belirli bir sektöre para tahsis eden bir yasa tasarısı geçtiğinde, bunu dikkatlice okuyun ve ardından bu sektörlerdeki hisse senetlerine yatırım yapın. Paranızı itibari tahvillerde veya banka mevduatlarında tutmak yerine, altın (bebek patlaması kuşağı için finansal baskıya karşı bir koruma olarak) veya Bitcoin (bin yıllıklar için finansal baskıya karşı bir koruma olarak) satın alın.

Açıkçası, portföyüm Bitcoin'e öncelik veriyor, diğer kriptopara birimleri ve kripto ile ilgili şirketlerin hisse senetleri, ardından bir kasada saklanan altın ve son olarak hisse senetleri. Ame x faturalarımı ödemek için bir para piyasası fonunda az miktarda nakit tutuyorum.

Bu yazının geri kalanında, zenginler ve fakirler için QE'nin ekonomik büyümeyi ve para arzını nasıl etkilediğini açıklayacağım. Ardından, bankalar için Ek Kaldıraç Oranı'nın (SLR) muafiyetinin fakirler için sınırsız QE'yi nasıl mümkün kıldığını tahmin edeceğim. Son bölümde, ABD banka kredisi arzını takip etmek için yeni bir endeks sunacağım ve Bitcoin'in banka kredisi arzı ayarlandıktan sonra diğer tüm varlıklardan nasıl daha iyi performans gösterdiğini göstereceğim.

Para Arzı

Zoltan Pozars'ın kalitesine büyük hayranlık duyuyorum Eski Uno Plures serisi. Maldivler'de sörf, Iyengar yogası ve fasya masajı yaparken geçirdiğim son uzun hafta sonumda tüm eserlerini okudum. Eserleri bu makalenin geri kalanında sık sık yer alacak.

Sonra, bir dizi varsayımsal muhasebe girişi göstereceğim. T'nin sol tarafında varlıklar, sağ tarafında ise yükümlülükler var. Mavi girişler değer artışlarını, kırmızı girişler ise değer azalışlarını temsil ediyor.

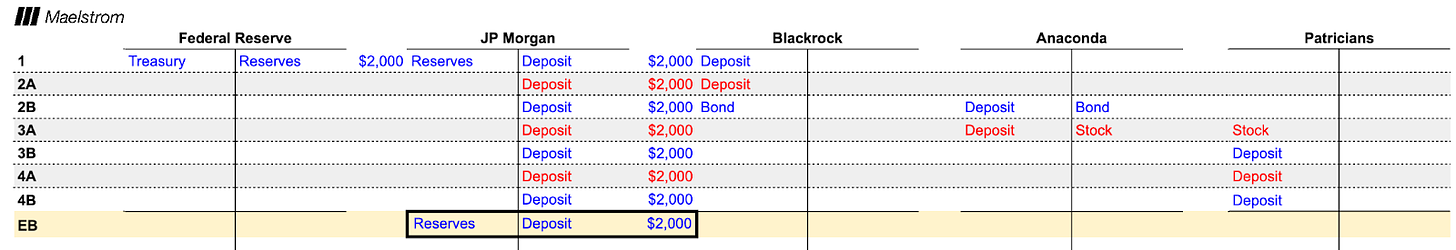

İlk örnek, Fed'in niceliksel genişleme yoluyla yaptığı tahvil alımlarının para arzını ve ekonomik büyümeyi nasıl etkilediğine odaklanıyor. Elbette, bu örnek ve takip edenler ilgi ve çekiciliği artırmak için biraz mizahi olacak.

Kendinizi Mart 2023'te ABD bölgesel bankacılık krizi sırasında Powell olarak hayal edin. Powell rahatlamak için New York City'deki 370 Park Avenue'daki Racquet and Tennis Club'a yüz milyonlarca dolar değerinde eski bir arkadaşıyla squash oynamaya gider. Powell'ın arkadaşı çok endişelidir.

Bu arkadaş, ona Kevin diyelim, kıdemli bir finans uzmanı, Jay, Hamptons'daki evimi satmam gerekebilir dedi. Tüm param Signature Bank'ta ve görünüşe göre bakiyem FDIC sigorta limitinin üzerinde. Bana yardım etmelisin. Tavşanların yazın bir gün şehirde kalmasının ne kadar zor olduğunu biliyorsun.

Jay, Endişelenmeyin, hallederim diye yanıtladı. $2 trilyonluk niceliksel genişleme yapacağım. Pazar gecesi duyurulacak. Fed'in her zaman arkanızda olduğunu biliyorsunuz. Katkılarınız olmadan Amerika'nın nasıl olacağını kim bilebilir. Trump'ın Biden'ın mali krizle uğraşması gerektiği için tekrar iktidara geldiğini düşünün. Trump'ın 80'lerin başında Dorsia'da kız arkadaşımı çaldığını hala hatırlıyorum, çok sinir bozucuydu.

Fed, bankacılık krizini ele almak için doğrudan QE'den farklı olan Banka Vadeli Finansman Programı'nı oluşturdu. Ancak burada biraz sanatsal olmama izin verin. Şimdi, $2 trilyon QE'nin para arzını nasıl etkilediğine bakalım. Tüm rakamlar milyar dolar cinsinden olacak.

-

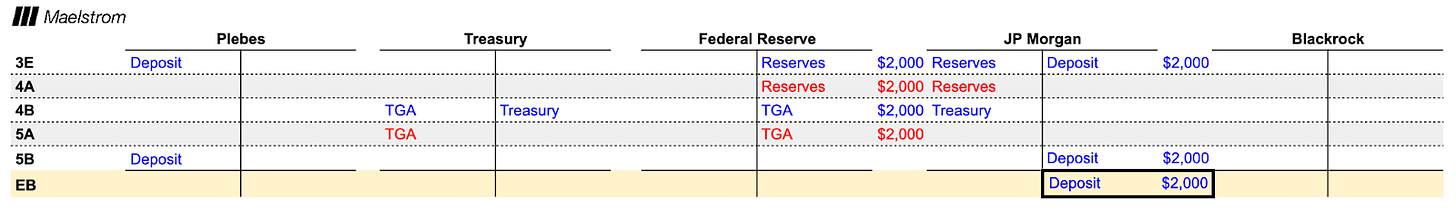

Fed, Blackrock'tan $200 milyar değerinde Hazine bonosu satın aldı ve bunu rezervlerle ödedi. JP Morgan, bir banka olarak, bu işlemde aracı bir rol oynadı. JP Morgan, $200 milyar rezerv aldı ve Blackrock'a $200 milyar mevduat yatırdı. Fed'in niceliksel genişleme politikası, bankaların mevduat yaratmasına neden oldu ve bu da sonunda paraya dönüştü.

-

Hazine tahvillerini kaybeden Blackrock, parayı diğer faiz getiren varlıklara yeniden yatırmak zorunda. Blackrocks CEO'su Larry Fink, genellikle sadece sektör liderleriyle çalışır, ancak şu anda teknoloji sektörüyle ilgileniyor. Anaconda adlı yeni bir sosyal ağ uygulaması, kullanıcılar tarafından yüklenen fotoğrafları paylaşmak için bir kullanıcı topluluğu oluşturuyor. Anaconda büyüme aşamasında ve Blackrock, $200 milyar değerindeki tahvillerini satın almaktan mutluluk duyuyor.

-

Anaconda, ABD sermaye piyasalarında önemli bir oyuncu haline geldi. 18 ila 45 yaş arası erkeklerden oluşan bir kullanıcı tabanını başarıyla çekerek onları uygulamaya bağımlı hale getirdiler. Bu kullanıcılar okuma sürelerini azaltıp bunun yerine uygulamada gezinmeye zaman harcadıkça üretkenlikleri önemli ölçüde düştü. Anaconda, elde tutulan kazançları yurtdışına geri göndermelerine gerek kalmaması için borç ihraç ederek vergi optimizasyonu için hisse senedi geri alımlarını finanse ediyor. Hisse senedi sayısının azaltılması yalnızca hisse senedi fiyatını değil, payda azaldığı için hisse başına kazancı da artırıyor. Bu nedenle, Blackrock gibi pasif endeks yatırımcıları hisse senetlerini satın almaya daha meyilli oluyor. Sonuç olarak, aristokratlar hisselerini sattıktan sonra banka hesaplarında fazladan $200 milyar mevduata sahip oluyor.

-

Anaconda'nın zengin hissedarlarının parayı kullanmaya acil bir ihtiyacı yoktu. Gagosian, Miami Art Basel'de görkemli bir parti düzenledi. Partide, aristokratlar ciddi sanat koleksiyoncuları olarak itibarlarını artırmak ve ayrıca stantlardaki güzelleri etkilemek için son sanat eserlerini satın almaya karar verdiler. Bu sanat eserlerinin satıcıları da aynı ekonomik sınıftan insanlardı. Sonuç olarak, alıcıların banka hesaplarına para yatırılırken, satıcıların hesaplarına borç kaydedildi.

Tüm bu işlemlerin sonunda gerçek bir ekonomik faaliyet yaratılmadı. Fed, ekonomiye $2 trilyon pompalayarak aslında sadece zenginlerin banka hesap bakiyelerini artırdı. Bir Amerikan şirketinin finansmanı bile ekonomik büyüme yaratmadı çünkü para yeni işler yaratmadan hisse senedi fiyatlarını yükseltmek için kullanıldı. QE'nin $1'i para arzında $1'lik bir artışa neden oldu ancak herhangi bir ekonomik faaliyete yol açmadı. Bu, borcun makul bir kullanımı değildir. Bu nedenle, QE sırasında borcun nominal GSYİH'ye oranı zenginler arasında 2008'den 2020'ye kadar arttı.

Şimdi, Başkan Trump'ın COVID sırasındaki karar alma sürecine bakalım. Mart 2020'ye geri dönelim: COVID salgınının başlarında, Trump'ın danışmanları ona "eğriyi düzleştirmesini" tavsiye ettiler. Ekonomiyi kapatmasını ve yalnızca "temel çalışanların" çalışmaya devam etmesine izin vermesini tavsiye ettiler, genellikle ekonomiyi ayakta tutmak için düşük ücretlerle çalışanlar.

TRUMP: Bazı doktorlar bu gribin kötü olduğunu düşünüyor diye ekonomiyi durdurmam gerçekten gerekiyor mu?

Danışman: Evet, Sayın Başkan. COVID-19 enfeksiyonundan kaynaklanan komplikasyonlardan risk altında olanların esas olarak sizin gibi yaşlılar olduğunu hatırlatmalıyım. Ayrıca, hastalanmaları ve hastaneye yatırılmaları gerekirse 65 yaş üstü grubun tamamını tedavi etmenin çok pahalı olacağını da belirtmek isterim. Tüm temel olmayan çalışanları kilitlemeniz gerekiyor.

TRUMP: Bu ekonominin çökmesine neden olacak. Herkese çek göndermeliyiz ki şikayet etmesinler. Fed, Hazine tarafından ihraç edilen borcu satın alabilir ve bu da bu sübvansiyonları finanse edecektir.

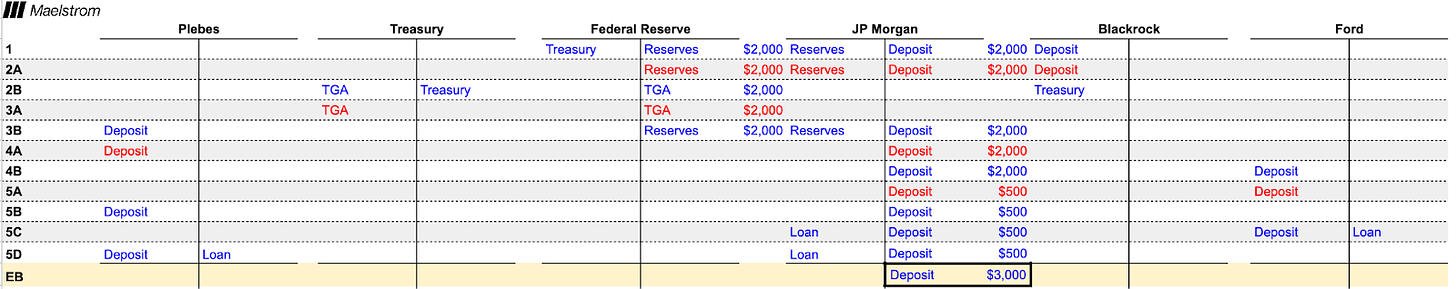

Şimdi aynı muhasebe çerçevesini kullanarak niceliksel genişlemenin sıradan insanları nasıl etkilediğini adım adım analiz edelim.

-

Fed, ilk örnekte olduğu gibi rezervlerini kullanarak Blackrock'tan Hazine tahvilleri satın alarak $200 milyarlık niceliksel genişleme gerçekleştirdi.

-

İlk örnekten farklı olarak, bu sefer Hazine Bakanlığı da fon akışına dahil oluyor. Trump yönetiminin teşvik çeklerini ödemek için hükümetin Hazine tahvilleri ihraç ederek fon toplaması gerekiyor. Blackrock, şirket tahvilleri yerine Hazine tahvilleri satın almayı seçti. JP Morgan, Blackrock'un banka mevduatlarını Hazine tahvilleri satın almak için kullanılabilen Federal Rezerv rezervlerine dönüştürmesine yardımcı oldu. Hazine Bakanlığı, Federal Rezerv Hazine Genel Hesabı'nda (TGA) bir çek hesabına benzer bir mevduat aldı.

-

Hazine Bakanlığı herkese, özellikle de genel halka teşvik çekleri gönderdi. Bu, TGA bakiyesinin azalmasına neden oldu ve aynı zamanda Federal Rezerv'in elinde tuttuğu rezervler de buna göre arttı ve bu rezervler genel halkın JP Morgan'daki banka mevduatları haline geldi.

-

Ortalama bir Joe, teşvik çekinin tamamını yeni bir Ford F-150 kamyonetine harcadı. Elektrikli otomobillerin trendini görmezden geldi. Burası Amerika. Hala geleneksel benzinli otomobilleri seviyorlar. Ortalama Joe'nun banka hesabı düşülürken, Ford'un banka hesabı eklendi.

-

Ford bu kamyonları sattığında iki şey yaptı. İlk olarak, işçilere ödeme yaptı, bu da mevduatları Ford'un hesabından çalışanların hesaplarına aktardı. Sonra, Ford üretimi genişletmek için bankadan kredi istedi; kredinin verilmesi yeni mevduatlar yarattı ve para arzını artırdı. Son olarak, sıradan insanlar tatile gitmeyi planladılar ve bankadan kişisel kredi aldılar, banka iyi ekonomik durum ve iyi maaşlı işleri göz önüne alındığında onlara memnuniyetle kredi sağladı. Sıradan insanlardan alınan banka kredileri de tıpkı Ford'un borç aldığında yaptığı gibi ek mevduatlar yarattı.

-

Son mevduat veya döviz bakiyesi $300 milyardır, bu Fed'in başlangıçta QE yoluyla enjekte ettiği $200 milyardan $100 milyar daha fazladır. Bu örnekten de görebileceğiniz gibi, Main Street için QE ekonomik büyümeyi teşvik eder. Hazine'den gelen teşvik çekleri Main Street'i kamyon almaya teşvik etti. Ford, mallarına olan talep nedeniyle çalışanlarına ödeme yapabildi ve üretimi artırmak için kredi alabildi. Yüksek maaşlı işlerde çalışanlar banka kredisi aldı ve bu da daha fazla tüketmelerine olanak sağladı. $1 borç, $1'den fazla ekonomik faaliyet üretti. Bu, hükümet için olumlu bir sonuçtur.

Hazine'ye bankaların sınırsız finansman sağlayabilmesi konusuna biraz daha girmek istiyorum.

Peki, yukarıdaki 3. adımdan başlayalım.

-

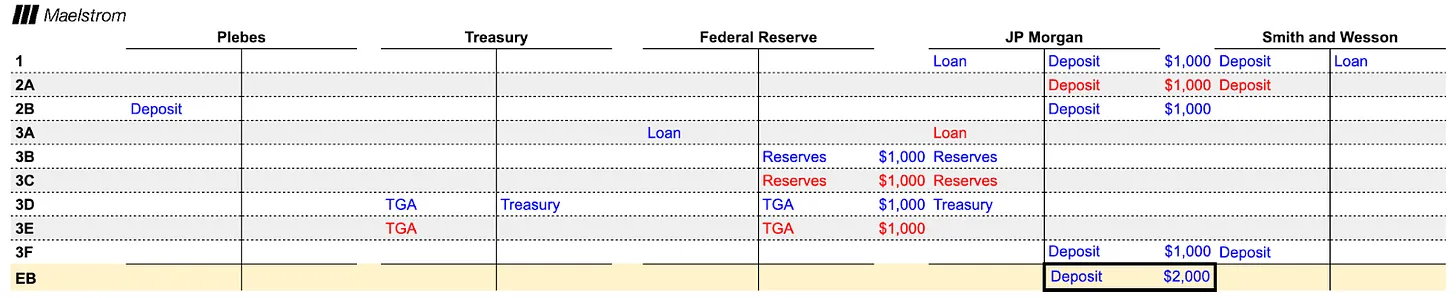

Hazine Bakanlığı yeni bir ekonomik teşvik fonu turu çıkarmaya başladı. Bu fonları toplamak için Hazine Bakanlığı tahvilleri açık artırmayla satarak fon topladı ve ana aracı olan JPMorgan Chase, bu tahvilleri satın almak için Federal Rezerv'deki rezervlerini kullandı. Tahvilleri sattıktan sonra, Hazine Bakanlığı'nın Federal Rezerv'deki TGA hesabının bakiyesi arttı.

-

Önceki örnekte olduğu gibi, Hazine Bakanlığı tarafından düzenlenen çekler sıradan kişiler tarafından JPMorgan Chase hesaplarına yatırılacaktı.

Hazine, bankacılık sistemi tarafından satın alınan tahviller ihraç ettiğinde, aksi takdirde işe yaramayacak olan Federal Rezerv rezervlerini sıradan insanların harcamalarda kullanabileceği mevduata dönüştürür ve böylece ekonomik aktiviteyi canlandırır.

Şimdi bir T diyagramına bakalım. Hükümet, vergi indirimleri ve sübvansiyonlar sağlayarak işletmeleri belirli mal ve hizmetleri üretmeye teşvik ettiğinde ne olur?

Bu örnekte, Amerika Birleşik Devletleri, Clint Eastwood'un Western filmlerinden esinlenerek Basra Körfezi'nde bir çatışmayı filme alırken mermileri biter. Hükümet, mühimmat üretimini desteklemeyi vaat eden bir yasa tasarısı geçirir. Smith Wesson, orduya mühimmat tedarik etmek için bir sözleşme başvurusunda bulunur ve bu sözleşme kendisine verilir, ancak sözleşmeyi yerine getirmek için yeterli mermi üretemezler ve bu nedenle JPMorgan'dan yeni bir fabrika inşa etmek için kredi isterler.

-

JPMorgan Chase kredi görevlisi hükümet sözleşmesini aldığında, Smith ve Wesson'a güvenle $1.000 kredi verir. Bu krediyi vererek, havadan $1.000 para yaratır.

-

Smith ve Wesson, ücret geliri getiren ve sonunda JPMorgan Chase'de mevduat haline gelen fabrikalar inşa etti. JPMorgan Chase tarafından yaratılan para, harcamaya en yatkın olanların, yani ortalama insanın mevduatı haline geldi. Ortalama insanın harcama alışkanlıklarının ekonomik aktiviteyi nasıl yönlendirdiğini daha önce açıklamıştım. Bu örneği biraz değiştirelim.

-

Hazine'nin Smith ve Wesson'a sübvansiyonu finanse etmek için açık artırmada $1.000 yeni borç ihraç etmesi gerekiyor. JPMorgan Chase borcu satın almak için açık artırmaya katılıyor ancak geri ödemek için yeterli rezervi yok. Fed'in iskonto penceresini kullanmanın artık bir dezavantajı olmadığından, JPMorgan Chase Smith ve Wesson kurumsal borç varlıklarını Fed'den rezerv kredisi almak için teminat olarak kullanıyor. Bu rezervler yeni ihraç edilen Hazine borcunu satın almak için kullanılıyor. Hazine daha sonra sübvansiyonu Smith ve Wesson'a ödüyor ve fonlar JPMorgan Chase'de mevduat haline geliyor.

Bu örnek, ABD hükümetinin, endüstriyel politika yoluyla, JPMorgan Chase'i kredi yaratmaya ve kredilerle oluşturulan varlıkları daha fazla ABD Hazine tahvili satın almak için teminat olarak kullanmaya nasıl teşvik edebileceğini göstermektedir.

Hazine, Federal Rezerv ve bankalar, aşağıdaki işlevleri yerine getirebilen sihirli bir "para kazanma makinesi" işletiyor gibi görünüyor:

-

Zenginlerin finansal varlıklarını artırıyor, ancak bu varlıklar gerçek bir ekonomik faaliyet yaratmıyor.

-

Fakirlerin banka hesaplarına para enjekte ederek, parayı genellikle mal ve hizmet tüketmek için kullanacaklar ve böylece gerçek ekonomik faaliyeti canlandıracaklar.

-

Belirli sektörlerde bazı işletmelerin karlılığının sağlanması, işletmelerin banka kredisi yoluyla büyümesini sağlayarak reel ekonomik faaliyetlerin canlanmasını sağlar.

Peki bu tür operasyonlarda herhangi bir kısıtlama var mı?

Elbette var. Bankalar sınırsız para yaratamazlar çünkü ellerinde tuttukları her borç varlığı için pahalı bir öz sermayeye sahip olmak zorundadırlar. Teknik terimlerle, farklı varlık türlerinin risk ağırlıklı varlık ücretleri vardır. Risksiz kabul edilen devlet tahvilleri ve merkez bankası rezervleri bile öz sermaye masrafı gerektirir. Bu nedenle, belirli bir noktada bankalar artık ABD Hazineleri için etkili bir şekilde teklif veremez veya kurumsal krediler veremez.

Bankaların krediler ve diğer borç senetleri için sermaye sağlamasının nedeni, borçlunun iflas etmesi durumunda, ister hükümet ister şirket olsun, birinin zararları üstlenmesi gerektiğidir. Bankalar kar elde etmek için para yaratmayı veya devlet tahvilleri satın almayı seçtiklerinden, hissedarlarının bu zararları üstlenmesi mantıklıdır. Zararlar bankanın öz sermayesini aştığında, banka iflas eder. Banka iflasları yalnızca mevduat sahiplerinin mevduatlarını kaybetmelerine neden olmakla kalmaz, bu yeterince kötüdür, ancak sistemik bir bakış açısından daha da kötüsü, bankaların ekonomideki kredi miktarını genişletmeye devam edememesidir. Kesirli rezervli itibari finansal sistemin işlevini sürdürebilmesi için sürekli kredi genişlemesi gerektiğinden, bir banka iflası tüm finansal sistemin domino taşları gibi çökmesine neden olabilir. Unutmayın - bir kişinin varlığı, bir başkasının yükümlülüğüdür.

Bankaların öz sermaye kredisi tükendiğinde, sistemi kurtarmanın tek yolu merkez bankasının yeni itibari para yaratması ve bunu bankaların kötü varlıklarıyla değiştirmesidir. Signature Bank'ın sadece artık faaliyette olmayan Three Arrows Capital'in (3AC) Su Zhu ve Kyle Davies'ine borç verdiğini hayal edin. Su ve Kyle bankaya şirketin mali sağlığı hakkında bankayı yanıltan sahte mali tablolar sağladılar. Daha sonra fondan nakit çekip eşlerine aktardılar ve fonların iflas tasfiyesinden sağ çıkabileceğini umdular. Fon iflas ettiğinde, bankanın kurtarılacak hiçbir varlığı kalmadı ve krediler değersiz hale geldi. Bu kurgusal bir olay örgüsü; Su ve Kyle iyi insanlardır ve böyle bir şey yapmazlar ;). Signature, ABD Senatosu Bankacılık Komitesi üyesi olan Senatör Elizabeth Warren'a büyük miktarda kampanya fonu bağışladı. Siyasi nüfuzunu kullanan Signature, Senatör Warren'ı kurtarılmaya değer olduklarına ikna etti. Senatör Warren, Fed Başkanı Powell ile temasa geçti ve Fed'den 3AC'nin borcunu iskonto penceresi aracılığıyla eşit değerde değiştirmesini istedi. Fed uydu ve Signature, mevduat çıkışlarını karşılamak için 3AC tahvillerini yeni ihraç edilen dolarlarla değiştirebildi. Elbette, bu sadece kurgusal bir örnek, ancak ahlaki olan şey, bankalar yeterli öz sermaye sağlamazlarsa, sonunda toplumun bir bütün olarak para biriminin değer kaybetmesinin sonuçlarına katlanacağıdır.

Belki varsayımımda biraz doğruluk payı vardır; işte The'den yakın zamanda gelen bir haber: Boğaz Zamanları :

Çöken kripto para yatırım fonu Three Arrows Capital'in (3AC) kurucu ortağı Zhu Su'nun eşi, çiftin diğer bazı varlıklarına yönelik mahkeme dondurmasına rağmen Singapur'daki lüks evini $51 milyon dolara satmayı başardı.

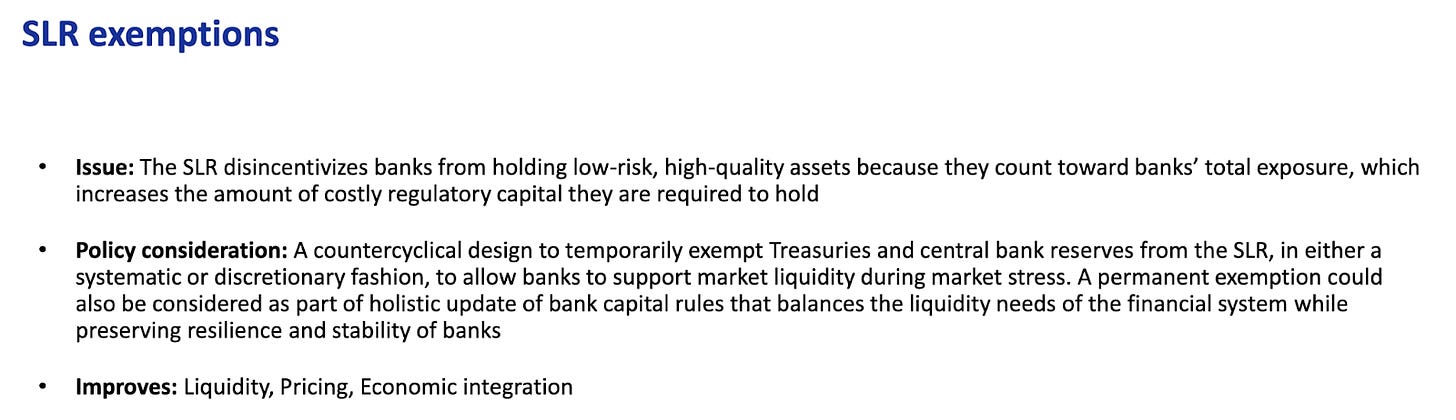

Hükümetlerin sınırsız banka kredisi yaratmak istediklerini varsayarsak, Hazine tahvilleri ve belirli "onaylı" kurumsal borçların (örneğin, yatırım notuna sahip tahviller veya yarı iletken şirketleri gibi belirli endüstriler tarafından ihraç edilen borçlar) ek kaldıraç oranı (SLR) sınırından muaf tutulması için kuralları değiştirmeleri gerekecektir.

Hazine tahvilleri, merkez bankası rezervleri ve/veya onaylı kurumsal borç menkul kıymetleri SLR'den muaf tutulursa, bankalar pahalı sermaye almadan bu borçlardan sınırsız miktarda satın alabilecekler. Fed'in bu tür muafiyetler verme yetkisi var ve bunu Nisan 2020 ile Mart 2021 arasında yaptı. O dönemde, Amerika Birleşik Devletleri'ndeki kredi piyasaları kilitlenmişti. Fed, bankaları, trilyonlarca dolarlık teşvik dağıtmayı planlayan ancak bunu destekleyecek yeterli vergi geliri olmayan ABD hükümetine borç vermek için Hazine ihalelerine geri döndürmek için harekete geçti. Muafiyet, bankaların büyük miktarlarda Hazine tahvilleri satın almasıyla oldukça iyi işledi. Ancak, Powell faiz oranlarını 0%'den 5%'ye çıkardığında bu Hazine tahvillerinin fiyatı keskin bir şekilde düştü ve Mart 2023'te bölgesel bankacılık krizine yol açtı. Bedava öğle yemeği diye bir şey yoktur.

Ayrıca, banka rezervlerinin seviyesi bankaların açık artırmalarda Hazine tahvilleri satın alma isteğini de etkiler. Bankalar Fed'deki rezervlerinin minimum rahat rezerv seviyesine (LCLoR) ulaştığını hissettiklerinde açık artırmalara katılmayı bırakırlar. LCLoR'nin belirli değeri ancak gerçekleştikten sonra bilinir.

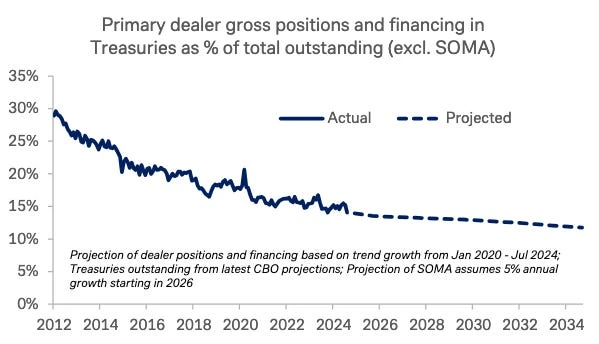

Bu, bir sunumdan alınmış bir grafiktir mali dayanıklılık of fiscal markets by the Treasury Borrowing Advisory Committee (TBAC) on October 29, 2024. The chart shows that the proportion of Treasury bonds held by the banking system as a percentage of total outstanding debt is decreasing, approaching the minimum comfortable level of reserves (LCLoR). This is problematic because as the Fed engages in quantitative tightening (QT) and central banks in surplus countries sell or no longer invest their net export earnings (i.e. de-dollarize), the marginal buyers in the Treasury market become volatile bond trading hedge funds.

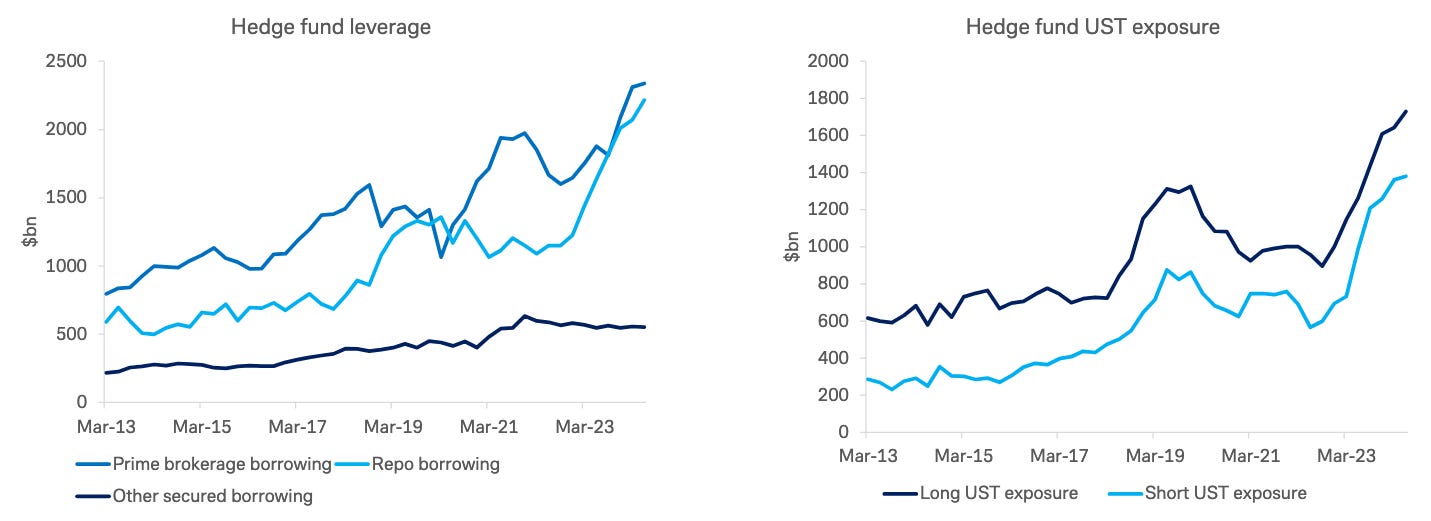

İşte aynı sunumdan bir grafik daha. Grafikte görebileceğiniz gibi, hedge fonları bankaların bıraktığı boşluğu dolduruyor. Ancak hedge fonları fonların gerçek alıcıları değiller. Düşük fiyatlı nakit Hazine tahvilleri satın alırken aynı anda Hazine vadeli işlem sözleşmelerini açığa satarak yapılan carry trade'lerden kar elde ediyorlar. İşlemin nakit kısmı repo piyasası aracılığıyla finanse ediliyor. Repo ticareti, belirli bir faiz oranından belirli bir süre boyunca bir varlığın (örneğin Hazine tahvilleri) nakit karşılığında değiştirilmesidir. Repo piyasası, Hazine tahvillerini gecelik fonlama için teminat olarak kullanırken ticari bankaların bilançolarındaki mevcut kapasiteye göre fiyatlandırılır. Bilanço kapasitesi azaldıkça repo oranı artacaktır. Hazine tahvillerinin finansman maliyeti artarsa, hedge fonları yalnızca Hazine tahvilleri vadeli işlem fiyatlarına göre ucuzsa daha fazla satın alabilir. Bu, Hazine ihale fiyatlarının düşmesi ve getirilerin artması gerektiği anlamına gelir. Bu, Hazine'nin hedeflerine aykırıdır çünkü daha düşük bir maliyetle daha fazla borç ihraç etmek istiyorlar.

Düzenleyici kısıtlamalar nedeniyle bankalar yeterli Hazine bonosu satın alamıyor ve hedge fonlarının Hazine bonosu alımlarını makul fiyatlarla finanse edemiyor. Bu nedenle Fed'in bankaları tekrar SLR'den muaf tutması gerekiyor. Bu, Hazine piyasasındaki likiditeyi iyileştirmeye yardımcı olacak ve ABD ekonomisinin üretken alanlarında sınırsız niceliksel genişlemenin (QE) kullanılmasına olanak tanıyacaktır.

Eğer Hazine ve Fed'in banka düzenlemelerini gevşetmenin önemini hala kavrayamadığınızdan emin değilseniz, TBAC aynı sunumun 29. slaydında bu gerekliliği açıkça belirtiyor.

İzleme Metrikleri

Trump-o-nomisi anlattığım gibi çalışıyorsa, o zaman banka kredi büyümesi potansiyeline odaklanmamız gerekir. Önceki örneklere dayanarak, zenginler için niceliksel genişlemenin (QE) banka rezervlerini artırarak, fakirler için QE'nin ise banka mevduatlarını artırarak çalıştığını biliyoruz. Neyse ki, Federal Rezerv her hafta tüm bankacılık sistemi için bu iki veriyi de sağlıyor.

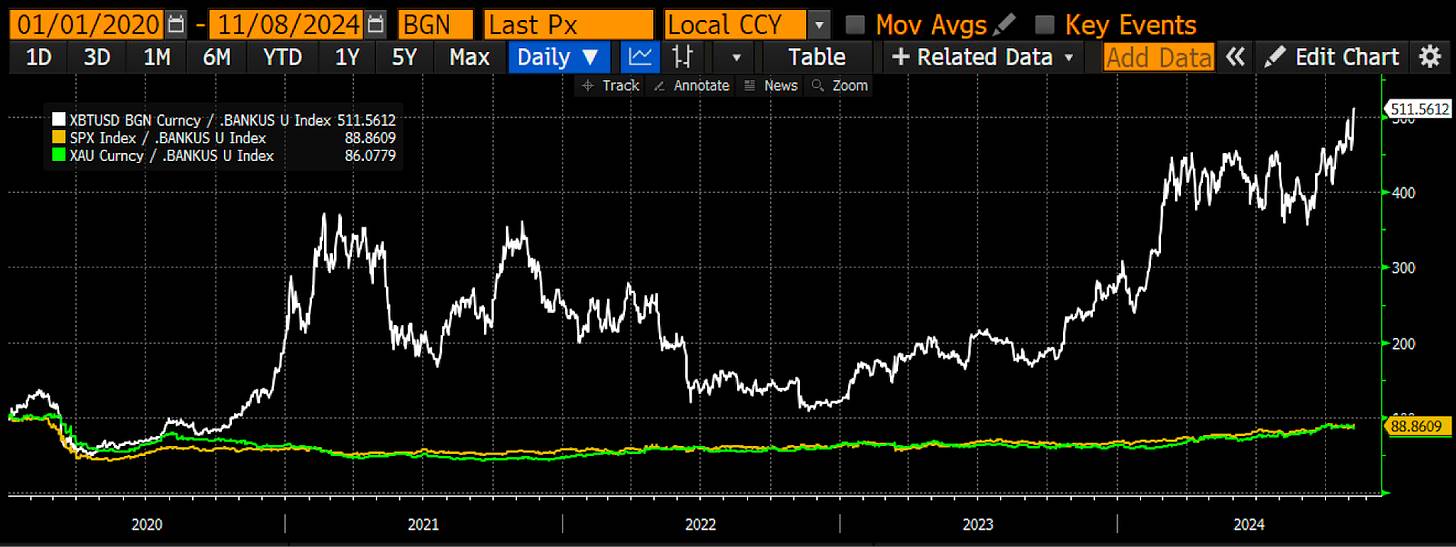

Rezervleri ve diğer mevduat ve yükümlülükleri birleştiren özel bir Bloomie Endeksi oluşturdum, BANKUS U Endeksi. Bu, ABD bankalarının elinde tuttuğu kredi miktarını izleyen özel endeksim. Bana göre, en önemli para arzı göstergesi. Gördüğünüz gibi, bazen Bitcoin'in önünde olacak, örneğin 2020'de, bazen de Bitcoin'in gerisinde kalacak, örneğin 2024'te.

Ancak daha kritik olanı, banka kredisi arzı azaldığında varlıkların nasıl performans gösterdiğidir. Bitcoin (beyaz), SP 500 (altın) ve altın (yeşil) hepsi banka kredi endeksime göre ayarlanmıştır. Değerler 100'e göre normalleştirilmiştir ve Bitcoin'in 2020'den bu yana 400%'nin üzerinde yükselerek öne çıkan performans gösterdiğini görebilirsiniz. Fiat'ın değer kaybetmesine karşı korunmak için yalnızca bir şey yapabiliyorsanız, Bitcoin'e yatırım yapın. Matematik tartışılmazdır.

Gelecek yönleri

Trump ve ekonomi ekibi, doları zayıflatma politikası izleyeceklerini ve Amerikan endüstrisinin yeniden kıyıya çekilmesini desteklemek için gerekli fonları sağlayacaklarını açıkça belirttiler. Cumhuriyetçiler önümüzdeki iki yıl içinde hükümetin üç büyük kolunu kontrol edeceğinden, Trump'ın tüm ekonomik planını hiçbir engel olmadan ilerletebilirler. Demokratların da bu para basma partisine katılacağını düşünüyorum çünkü hiçbir politikacı seçmenlere fayda sağlama cazibesine karşı koyamaz.

Cumhuriyetçiler, temel mal ve malzeme üreticilerini yerel üretimi genişletmeye teşvik etmek için bir dizi yasa tasarısını geçirmede öncülük edecek. Bu yasa tasarıları, Biden yönetimi sırasında çıkarılan CHIPS Yasası, Altyapı Yasası ve Yeşil Yeni Düzen'e benzer olacak. Şirketler hükümet sübvansiyonlarını kabul ettikçe ve kredi aldıkça banka kredisi hızla büyüyecek. Hisse senedi seçmede iyi olanlar, hükümetin ihtiyaç duyduğu ürünleri üreten halka açık şirketlere yatırım yapmayı düşünebilir.

Sonunda, Fed politikayı gevşetebilir ve en azından Hazine tahvillerini ve merkez bankası rezervlerini SLR'den (ek kaldıraç oranı) muaf tutabilir. O zaman, sınırsız niceliksel genişlemeye giden yol açık olacaktır.

Yasama tarafından yönlendirilen endüstriyel politika ile SLR muafiyetinin birleşimi banka kredisinde bir artışa yol açacaktır. Böyle bir politikadan akan paranın hızının Fed'in geleneksel zenginlere yönelik niceliksel genişleme yaklaşımından çok daha yüksek olduğunu zaten gösterdim. Sonuç olarak, Bitcoin ve kripto paraların en azından Mart 2020 ile Kasım 2021 arasında olduğu kadar iyi performans göstermesini ve hatta daha iyi performans göstermesini bekleyebiliriz. Asıl soru, ne kadar kredi yaratılacağıdır?

COVID teşviki yaklaşık $4 trilyon kredi enjekte etti. Bu sefer daha da büyük olacak. Savunma ve sağlık harcamaları zaten nominal GSYİH'den daha hızlı büyüyor. ABD çok kutuplu bir jeopolitik ortamla başa çıkmak için savunma harcamalarını artırdıkça hızla büyümeye devam edecekler. 2030 yılına kadar, toplam ABD nüfusunda 65 yaş üstü insanların oranı zirve yapacak, bu da sağlık harcamalarının şimdi ile 2030 arasında hızlanacağı anlamına geliyor. Hiçbir politikacı savunma ve sağlık harcamalarını kesmeye cesaret edemez, yoksa hızla oylanarak görevden alınırlar. Tüm bunlar, Hazine'nin sadece ışıkları açık tutmak için piyasaya borç enjekte etmeye devam edeceği anlamına geliyor. Daha önce niceliksel genişlemenin ve Hazine borçlanmasının birleşiminin 1'in üzerinde bir para hızına sahip olduğunu gösterdim. Bu açık harcama, ABD'nin nominal büyüme potansiyelini artıracaktır.

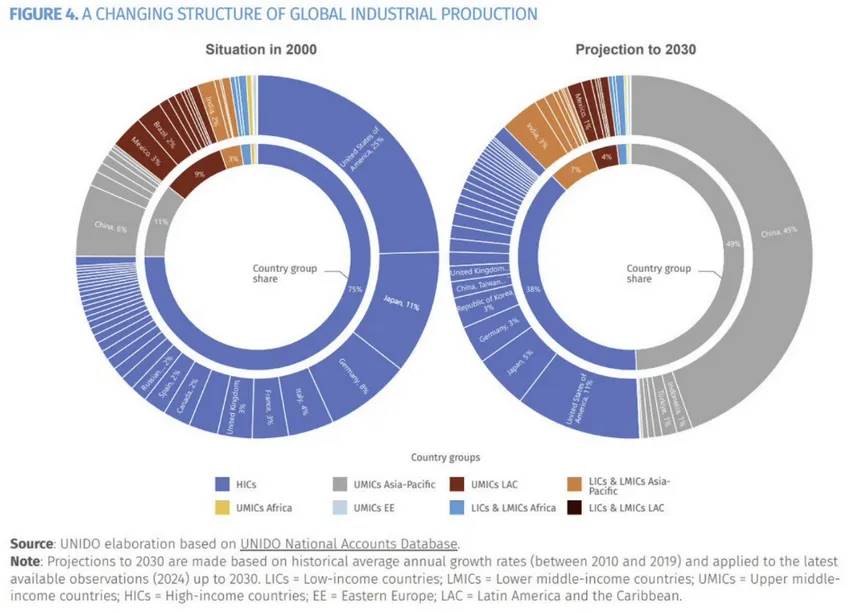

Amerikan şirketlerini yeniden kıyıya çekme çabalarında, bu hedefe ulaşmanın maliyeti trilyonlarca dolar olacak. ABD'nin 2001'de Çin'in Dünya Ticaret Örgütü'ne katılmasına izin vermesinden bu yana, ABD üretim üssünü aktif olarak Çin'e taşıdı. Çin, otuz yıldan kısa bir sürede, en düşük maliyetle yüksek kaliteli ürünler üreten küresel üretim merkezi haline geldi. Tedarik zincirlerini Çin dışındaki sözde daha düşük maliyetli ülkelere çeşitlendirmeyi planlayan şirketler bile, Çin'in doğu kıyısındaki birçok tedarikçinin derin entegrasyonunun çok verimli olduğunu gördüler. Vietnam gibi ülkelerde işgücü maliyetleri daha düşük olsa bile, bu şirketlerin üretimi tamamlamak için yine de Çin'den ara ürünler ithal etmesi gerekiyor. Bu nedenle, tedarik zincirlerini ABD'ye geri çekmek zor bir görev olacak ve politik olarak gerekliyse, çok maliyetli olacak. Üretim kapasitesini Çin'den ABD'ye kaydırmak için trilyonlarca dolarlık ucuz banka finansmanı sağlama ihtiyacından bahsediyorum.

Nominal GSYİH'ye göre borç oranını 132%'den 115%'ye düşürmek $4 trilyona mal oldu. ABD'nin bu oranı Eylül 2008'de 70%'ye düşürdüğünü varsayarsak, doğrusal ekstrapolasyona göre bu kaldıraç azaltmayı başarmak için $10,5 trilyon kredi yaratılması gerekiyor. Bu yüzden Bitcoin'in fiyatı $1 milyona ulaşabilir, çünkü fiyatlar marjda belirlenir. Bitcoin'in dolaşımdaki arzı azaldıkça, dünyadaki çok sayıda itibari para birimi yalnızca ABD'de değil, aynı zamanda Çin, Japonya ve Batı Avrupa'da da güvenli liman varlıkları için rekabet edecektir. Uzun vadede satın alın ve tutun. Yoksul insanların niceliksel genişlemesinin etkilerine dair analizime şüpheyle yaklaşıyorsanız, sadece Çin'in son otuz yıldaki ekonomik kalkınma tarihine bakın ve neden yeni Pax Americana ekonomik sistemine Çin özelliklerine sahip Amerikan kapitalizmi dediğimi anlayacaksınız.

Bu makale internetten alınmıştır: Arthur Hayes: Trump ekonomisi ve Bitcoin'in milyonlarca dolara giden yolu altında niceliksel genişlemenin yeni modeli

İlgili: 7 Bitcoin değerleme modeli: $500.000'den $24 milyona

Orijinal yazar: starzq (X: @starzqeth ) Bitcoin'i 4 yıl boyunca $500.000'e kadar tutmaya istekli misiniz? Geçtiğimiz 10 yılda 90 kat arttı. Önümüzdeki 10 veya hatta 20 yılda nereye gidecek? Bitcoin'in fiyatı yakın zamanda tekrar $69.000'e ulaştı. ABD seçimlerinde kripto-pozitif faktörlerin sürekli olarak serbest bırakılması ve ABD ekonomisinin gevşemesiyle, fiyatın gelecek yıl $100.000 sınırını aşacağı konusunda giderek daha fazla insan arasında bir fikir birliği oluştu. https://coinmarketcap.com/currencies/Bitcoin/ MicroStrategy CEO'su Michael Saylor yakın zamanda yaptığı bir röportajda Bitcoin'in 2045'te 13 milyon ABD dolarına ulaşacağını söyledi, bu da önümüzdeki 21 yıldaki ortalama yıllık artışın 29%'ye ulaşacağı anlamına geliyor. Uzun vadeli bir yatırımcı/tutucu olarak daha çok merak ediyorum...