Orijinal yazar: YettaS (X: @YettaSing )

Giriiş: Para en seksi iştir ama her zaman yeni ve eski güçler arasındaki oyuna eşlik eder.

Sahnenin atılım noktasını (faydasını) nasıl bulacağınız, likiditesini (likiditesini) nasıl derinleştireceğiniz ve ikisini nasıl pozitif bir çarkın içine sokacağınız, tüm bunlar güç yapısını anladıktan sonra kendi gelişim yolunuzu bulmanızı gerektirir.

Her adım ince buz üzerinde yürümek gibi, kazanan kral, kaybeden haydut.

USDT, dünya çapındaki geniş dolaşımı ve devasa varlık büyüklüğüyle offshore piyasasındaki en önemli likidite aracı haline geldi, ancak Tether hakkında soru sormayı hiç bırakmadık: Tether neden sektörümüzün fiili merkez bankası? ABD düzenleyicilerinin tutumu neden bu kadar çelişkili - ne tamamen bastırıyor ne de net bir destek veriyor? Varlığı ABD finans piyasası için ne anlama geliyor? Bu çekişmede, onun atılım noktası nerede? Bu makale, bu alandaki atılımların öncülü olan daha makro bir perspektiften stablecoin'lerin önemini düşünmenize yardımcı olacak.

Tether ne tür bir iyi iştir?

Tether'ın son Q3 verileri güçlü karlılığını gösteriyor. Q3 itibarıyla toplam varlıkları $125 milyar Bunlardan ABD tahvilleri yaklaşık $102 milyar , 3. çeyrek net karı $2 milyar ve yıllık kümülatif kâr $7,7 milyar Karşılaştırıldığında, BlackRocks'un 3. çeyrek kârı $1,6 milyar , Vizeler $4,9 milyar ve Tethers'ın personel sayısı onlarınkinin yüzde birinden bile azdı, ancak işgücü verimliliği onlarınkinden 100 kat fazlaydı.

kaynak: ilkel girişimler

In fact, Tether did not have a very explosive start. It started from a small demand. At that time, all exchanges were trading BTC pairs, and the prices on both sides were floating, which made settlement very inconvenient. Bitfinex discovered this problem and launched USDT as the unit of account (UoA). This was the first scenario it found. In 2019, Sun Ge discovered the demand for stablecoins across exchanges. ETH to U was expensive and slow, while Tron was cheap and fast. Sun Ge derhal piyasayı büyük ölçekte sübvanse etmeye başladı , TRC 20-USDT borsa mevduatlarını ve çekimlerini desteklemek için yüzlerce milyonlarca yuan (elbette Tron düğüm gelirinden) harcadı. O zamanlar, mevduatlar ve çekimler temelde 16%-30% gelir elde edebiliyordu. Borsalar arası transferler için bir değişim aracı (MoE) olarak, bulduğu ikinci senaryo buydu. Herkes sonraki hikayeyi biliyor. USDT, zincir dışı dünya tarafından yaygın olarak benimsendi, hiperenflasyonlu ülkelerde bir değer deposu (SoV), çeşitli gri alanlarda bir değişim aracı (MoE) olarak ve gölge dolar haline gelmesi üçüncü senaryosuydu. Üç evrimin ardından Tether, USDT'nin piyasa değeri ve likiditesiyle birlikte büyüdü.

Bir stablecoin'in nasıl yapılacağına ilişkin olarak, Dovey'in makalesi çok detaylı anlatımları var, öğrenebilirsiniz.

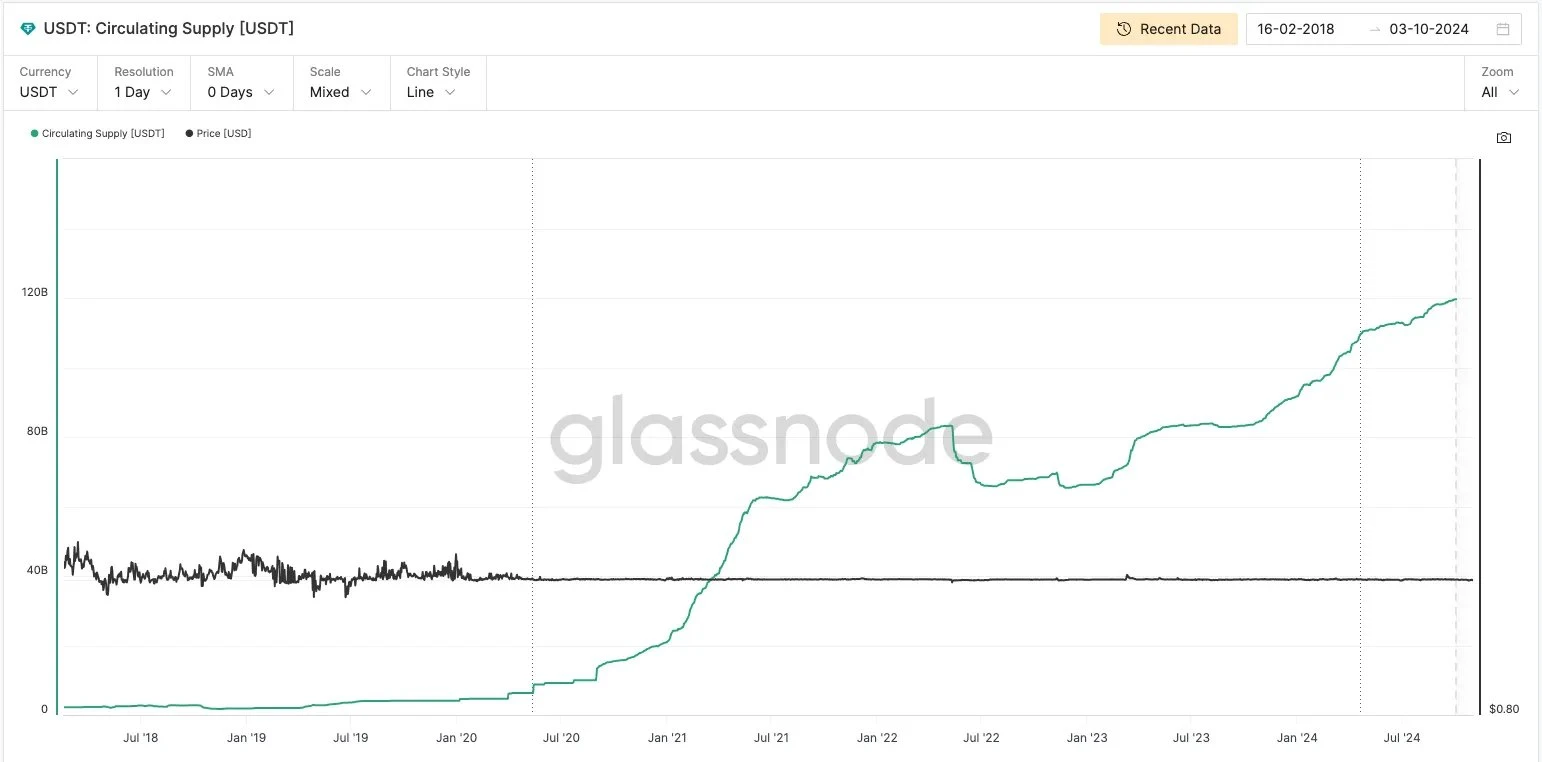

kaynak: Glassnode

Şu anda, Tether'in 80%'den fazla varlığı ABD tahvillerine yatırılmış durumda ve bu da Tether'i neredeyse bir ABD hükümet para piyasası fonunun özelliklerine sahip kılıyor, yani yüksek varlık güvenliği ve yeterli likidite. Bir SoV olarak, mevduatlardan daha güvenlidir. Mevduatların banka varlık riskleri vardır. SVB'nin iflasının USDC üzerindeki etkisi buna bir örnektir, hükümet tahvilleri ise en düşük riskli finansal üründür.

Aynı zamanda, para fonlarından da daha iyidir, çünkü para fonları para birimi ödeme işlevi görmez, sadece satışa yönelik ürünlerdir ve para birimi dolaşımı haline gelemezler. Bu aynı zamanda Tether'in bu kadar etkili olabilmesinin nedenidir. USDT, MoE olarak, para birimi dolaşımının sürtünmesini azaltmada mevcut sınır ötesi ödeme veya ödeme kanallarından çok daha üstündür. Nominal gölge dolar ve en güçlü konsensüse sahip UoA olarak, çeşitli kanallar ve değişim platformları, ağını dünyaya yaymasına yardımcı olmak için Tether çalışanları haline gelmiştir.

Bu, para işinin cazibesidir. Tether, ödeme, ödeme ve Hazine yönetiminin, daha önce hayal bile edilemeyen, endüstrimizin fiili Federal Rezervi haline gelmesi kripto. Ağ etkisi likidite genişledikçe genişler. Bu, getirilerin 5%'sini kullanıcılara dağıtarak ve token vampir saldırıları kullanarak altüst edilemez.

Bu noktada, Paypal'ın neden stablecoin çıkarmak istediğini anlayabiliriz, çünkü işi genişledikçe fon birikimi ve ödeme yerleşimi elde etti ve stablecoin'ler tüm bunlar için en iyi taşıyıcıdır. Başka bir bakış açısından, Amerikan bankaları ve para fonları bu işten kıskanmaz mıydı?

Büyük ve Kırılmaz'dan Derin ve Kırılmaz'a

Aslında ABD'nin Tether'den kurtulması çok basit, çünkü ABD borcunun muhafazası oldukça merkezileştirilmiş ve Tether 2021'den beri Adalet Bakanlığı tarafından araştırılıyor ve 2022'nin sonunda NY'nin Güney Bölgesi'ndeki popüler kızarmış tavuk savcısı Darmian William'a devredildi (temelde tüm üst düzey kripto suç davaları, SBF davası da dahil olmak üzere onun elinde). Yani mesele yapamamaları değil, yapmak istememeleri. Peki istememelerinin sebebi ne?

Öncelikle, ABD Hazine piyasasının likidite riski var. Tether'ın varlıklarının 80%'si ABD Hazine tahvilleridir. Düzenleyiciler buna karşı aşırı kısıtlayıcı önlemler alırsa ve Tether'ın ABD Hazine tahvillerini büyük ölçekte satmasına neden olursa, bu ABD Hazine piyasasında kargaşaya veya hatta çöküşe yol açabilir. Bu başarısızlığa uğramak için çok büyük.

Daha da önemlisi, USDT küresel olarak bir gölge dolar olarak genişliyor. Ciddi enflasyon bölgelerinde, USDT bir değer depolama aracı olarak görülüyor; finansal yaptırımlar ve sermaye kontrolleri bölgelerinde, USDT yeraltı işlemleri için dolaşımda olan bir para birimi haline geliyor; terör örgütlerinde, uyuşturucularda, dolandırıcılıkta ve kara para aklamada görülebiliyor. USDT daha fazla ülkede, daha fazla kanalda ve daha fazla senaryoda kullanıldığında, kırılganlık karşıtı özelliği büyük ölçüde artacaktır. Bu derin ama düşüşte değil.

Federal Rezerv bunu görmekten memnun olmalı. Yüzeyde, Federal Rezerv'in fiyat istikrarını koruma ve tam istihdamı sağlama gibi ikili bir görevi var, ancak daha derin bir düzeyde, ABD dolarının hegemonyasını güçlendirmek ve küresel sermaye akışlarını kontrol etmektir. ABD dolarının offshore likiditesini genişletmesine yardımcı olan şey USDT ve USDC'nin yaygın dolaşımıdır. USDC, düzenlenmiş bir ABD doları giriş/çıkış aracıdır; USDT ise ABD dolarını geniş kanalları aracılığıyla dünyaya yaymıştır. USDT'nin yeraltı bankacılık sistemi ve gri havale hizmetleri aslında ABD dolarının dolaşımını ve sınır ötesi ödemeleri kolaylaştırıyor. Bu, ABD'nin küresel finans düzeninde lider bir rol oynamaya devam etmesine yardımcı oluyor ve ABD dolarının hegemonyası daha da derinleşti.

Tether'ın direnci nereden geliyor?

Tether, Birleşik Devletler'in finansal hegemonyasını birçok şekilde sürdürmesine yardımcı olsa da, ABD düzenleyicileriyle oyunu hala devam ediyor. Hayes bir keresinde, Tether'in her şeyi kitabına göre yapsa bile, bir gecede ABD bankacılık sistemi tarafından kapatılabileceğini söylemişti.

İlk olarak, Fed'in para politikasını destekleyemez. Tam rezervli bir stablecoin olarak Tether, Fed'in para politikasıyla likiditeyi ayarlamayacak ve ticari bankalar gibi Fed'in niceliksel genişlemesine veya parasal sıkılaştırmasına katılamaz. Bu bağımsızlık kredisini artırsa da, Fed'in para politikası hedeflerine bu sayede ulaşmasını da zorlaştırır.

İkinci olarak, Maliye Bakanlığı bunun ABD tahvil piyasasında kargaşaya yol açması konusunda dikkatli olmalı. Tether beklenmedik bir olay nedeniyle çökerse, büyük miktarda ABD tahvili satmak zorunda kalacak ve bu da ABD tahvil piyasasına büyük bir baskı getirecektir. Bu konu 29 Ekim'de Hazine Borçlanma Danışma Komitesi'nde geniş bir şekilde tartışıldı. USDT'nin ABD tahvil piyasasına olan etkisini azaltmak için bazı yöntemlerle ABD tahvillerini doğrudan tokenleştirmek mümkün müdür?

Son olarak, Tether aslında bankaların ve para fonlarının yaşam alanını sıkıştırıyor. Stablecoin'lerin yüksek likiditesi ve yüksek getirileri giderek daha fazla kullanıcıyı cezbetti ve bankaların mevduat emme kapasitesi ve para fonlarının çekiciliği büyük ölçüde zorlandı. Aynı zamanda, Tether'in işi çok karlı, peki bankalar ve para fonları neden bunu yapamıyor? Lummis-Gillibrand Ödeme Sabit Para Birimi Yasası bu yılın nisan ayında önerildi Bu da daha fazla banka ve güven kuruluşunun stablecoin piyasasına katılımını teşvik ediyor ki bu da güçlü bir kanıt.

Tether'in gelişimi aslında muhteşem bir mücadele tarihidir. Orijinal günahı taşıyan düzenleyici tahkim ona büyük geliştirme fırsatları ve alan sağlamıştır. Artık nihayet eski güçlerle rekabet etmeye başlayabilecek bazı güçler var. Nereye gidebileceğini kimse söyleyemez, ancak çığır açan herhangi bir yenilik, geçmiş güç ve çıkar yapısının yeniden dağıtılmasıdır.

Ulusüstü bir para sistemi olasılığı

ABD doları sistemini geride bırakmak için, Tether'in geleceği yalnızca küresel ödeme ve likidite rolünü sürdürmek değil, aynı zamanda gerçekten süper egemen bir para birimi sisteminin nasıl inşa edileceği konusunda daha derin düşünmektir. Bence anahtar BTC ile sabitlenmede yatıyor. 2023 yılında Tether bu adımı atmada öncü oldu ve kârının 15%'sini Bitcoin'e ayırdı. Bu sadece varlık rezervlerini çeşitlendirme girişimi değil, aynı zamanda BTC'yi sabit para ekosistemini desteklemenin önemli bir parçası haline getiren bir gerçektir.

Gelecekte, Tethers ödeme ağı genişledikçe ve BTC küresel pazarda ulusüstü bir para birimi olarak derinleştikçe yeni bir finansal düzene tanık olabiliriz.

Bir devrim genellikle marjinlerden başlar, eski zamanlardaki çürüyen inançların çatlaklarında filizlenir. Roma'ya tapınma, Roma medeniyetinin hakimiyetini kendi kendini gerçekleştiren bir kehanet haline getirdi.

Yeni tanrıların doğuşu rastgele olabilir, ancak eski tanrıların alacakaranlığı kaçınılmazdır.

Bu makale internetten alınmıştır: Çatlaklardaki mutabakat: Tether ve yeni küresel finansal düzen

İlgili: Fortune tam metin: CZ bugün erken serbest bırakıldı, bir sonraki durağı neresi olacak?

Orijinal makale | Fortune Odaily Planet Daily (@OdailyChine) tarafından derlenmiştir. Çevirmen| Azuma (@azuma_eth) Bu Cuma, CZ aylar sonra ilk kez serbest oyuncu olarak Long Beach, California sokaklarına çıkacak. CZ, kurucusu olduğu kripto para borsası Binance'te yeterli kara para aklama karşıtı kontrolleri uygulamadığı için beş aylık bir hapis cezasını çekmek üzere Dubai'den ABD'ye dönmeyi kabul ettikten sonra Nisan ayından beri federal gözaltında tutuluyor. CZ, bu süre zarfında, bir hapishane yetkilisine göre, Long Beach'teki bir yarı açık cezaevine transfer edilmeden önce, California çölündeki asgari güvenlikli bir hapishanede yaklaşık iki ay geçirdi. Burada, gözetim altında dışarı çıkmasına ve hatta sinemaya gitmesine izin verildi. Şimdi, CZ topluma geri dönerken, daha fazla seçeneğe sahip olacak ve…