Uniswap İnovasyonunun Fırsatları ve Zorlukları: DEX Nereye Gidiyor?

Orijinal yazar: IOSG Ventures

Önsöz

Uniswap'ın son dönemde desteklediği üç ana yön Uniswap X, Uniswap V4 ve Unichain'dir.

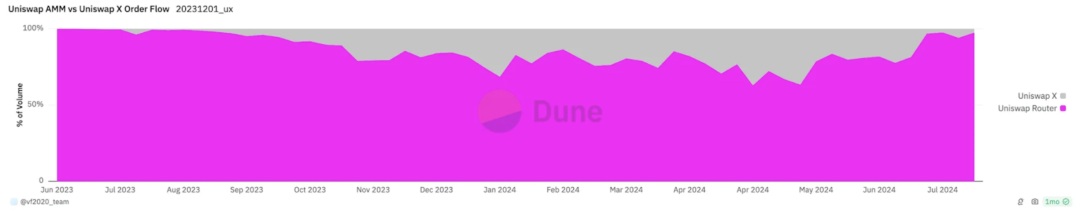

Uniswap introduced the intent trading network Uniswap X last year, which currently accounts for 10%-20% of the trading volume. At the same time, 1Inch, 0x, and Cowswap also introduced similar intent trading experiences.

Son birkaç ayda, DEX manzarası, zincir içi ve zincir dışı likiditeyi birleştiren ve yatırımcıların daha iyi kullanıcı deneyimi ve daha düşük fiyatlar elde etmesini sağlayan niyet tabanlı protokollere doğru kaydı. Bu protokoller, DEX'in ön ucundan fiyat teklifleri alan ve CEX dahil olmak üzere herhangi bir likidite kaynağına erişen piyasa yapıcıları, arayıcıları, çözücüleri ve diğer rolleri sunar. Uniswap, UniswapX'i başlattıktan ve ön ucu varsayılan olarak etkinleştirdikten sonra, Uniswap, niyet protokollerinin AMM likiditesi üzerindeki etkisinde önemli bir oyuncu haline geldi.

Uniswap, sözleşme denetimini Eylül ayında tamamladı ve V4'ü piyasaya sürmek üzere. V4, Hooks, tek sözleşme tasarımı, gas ücreti optimizasyonu, lightning sözleşmeleri vb. içerir. Uniswap V4'ün tek sözleşme tasarımı, V3 gibi her işlem çifti için ayrı bir sözleşme oluşturmak yerine tüm likidite havuzlarını tek bir akıllı sözleşmeye entegre eder. Bu tasarım, özellikle çoklu havuz takasları ve karmaşık işlem yolları durumunda işlem maliyetlerini önemli ölçüde azaltabilir. Ayrıca, bu entegrasyon likiditeyi daha merkezi hale getirebilir ve işlem verimliliğini artırabilir. V4'te, tek sözleşme tasarımı ve yeni Hook sistemi nedeniyle Uniswap V4, karmaşık işlemler gerçekleştirirken daha düşük gas ücretlerine sahiptir.

Hooks, bir eklenti modeli aracılığıyla AMM'ye dayalı çeşitli Defi hizmetleri oluşturur. Geliştiricilerin işlem sürecine dinamik ücretler, likidite yönetim stratejileri, belirli işlem çiftlerinin bağımsız kontrolü vb. gibi özel mantıklar eklemesine olanak tanır. Hooks, AMM'ye benzeri görülmemiş bir esneklik sağlar. Geliştiriciler daha karmaşık likidite stratejileri oluşturabilir ve hatta farklı piyasa koşulları altında işlem parametrelerini dinamik olarak ayarlayabilir.

Unichain, OP Superchain'deki likidite merkezinin rolüne daha fazla odaklanıyor ve ayrıca tüccarlar ve LP deneyimiyle ilgili sorunları çözebilir. Bu makale şimdilik Unichain'i derinlemesine tartışmayacak ve Unichain ile ilgili araştırmayı daha sonra güncelleyecektir.

Uniswap'a ek olarak, birçok protokolün de benzer yenilikler yaptığını görüyoruz. Birçoğu, Starknet'te Balancer ve Ekubo dahil olmak üzere Hook yönünde araştırma yürütüyor; bazıları, Valantis gibi Hook'a benzer etkiler elde etmek için modüler DEX kullanıyor. Ve Hook gibi modeller etrafında, likidite yönetimi protokolleri gibi başlangıçta AMM sorunlarına odaklanan daha fazla protokol, girmek için daha iyi bir yola sahip. Niyet açısından, Cowswap, 1 inç Fusion ve hatta daha fazla uzun kuyruklu DEX, kendi işlem niyeti ağlarını oluşturuyor ve bunun arkasında PMM ile AMM arasındaki rekabet var - PMM'lerin zincir üstü likidite pazarını sürekli olarak erozyonu ve daha fazla zincir üstü likiditeyi korumak için zincir üstü protokollerin sürekli iyileştirilmesi.

DEX'teki mevcut değişikliklere yanıt olarak, bu makale gelecekte dikkat edeceğimiz DEX'in gelişim eğilimlerini keşfetmek için üç bakış açısına odaklanacaktır:

1. AMM mevcut bağlantılardaki sorunları çözecek ve bağlantılarını genişletecek. Eklenti/modülerleştirme yetenekleri aracılığıyla likidite yönetimi, varlık ihracı, kişiselleştirilmiş finansal hizmetler, ticaret stratejileri ve diğer DeFi senaryolarını çözecek.

2. Niyet merkezli DEX tasarımında, ön ucun önemi zayıflar ve LP'ler ticaret tedarik zincirinde dikey rekabetle karşı karşıya kalır.

3. AMM gelecekte uzun kuyruklu pazara odaklanacak, ancak aynı zamanda PMM'nin giderek hakim olduğu deseni sürekli olarak optimize etmemiz gerekiyor.

1. AMM mevcut sorunları çözer ve genişler

AMM genişleme aşaması, önceki AMM'lerin yakalayamadığı bazı temel sorunları çözmeyi ve pazar payını artırmayı hedefliyor.

Ana değişiklikler Hooks tarafından getirilenlerdir. Hooks, Uniswap V4'teki temel yeniliktir ve geliştiricilerin işlem sürecine dinamik ücretler, likidite yönetim stratejileri, belirli işlem çiftlerinin bağımsız kontrolü vb. gibi özel mantık eklemelerine olanak tanır. Hooks, AMM'ye son derece yüksek esneklik sağlayarak AMM'nin iş kapsamını genişletmesine olanak tanır ve geliştiriciler daha karmaşık likidite stratejileri oluşturabilir ve farklı piyasa koşullarına uyum sağlayabilir.

1.1 AMM'ye dayalı LP yönetimi sorununun çözümü

-

Geçici Kayıp (IL)

Geçici kayıp, LP'lerin şu anda karşı karşıya olduğu en büyük sorundur. LP'ler varlıkları bir likidite havuzuna yatırdığında, AMM algoritması varlıklar arasında bir denge sağlamak için varlıklarını otomatik olarak ayarlar. Fiyatlar dalgalandığında, LP'lerin elinde tuttuğu varlıklar orantısız kayıplara uğrayabilir ve bu da varlıkların değerinin basitçe varlık tutmaya kıyasla azalmasına neden olabilir.

Geçici kayıp esas olarak AMM'nin negatif gama özelliklerinden kaynaklanır. Finansal bağlamda gama, Delta'nın değişim oranını, yani portföy değerinin temel varlığın fiyatına olan duyarlılığını temsil eder. AMM bağlamında, fiyat dalgalanmaları varlık oranlarını etkiler ve LP'lerin düşük performans gösteren varlıkları tutma olasılığını artırır.

Örneğin, havuzdaki bir varlığın fiyatı yükseldiğinde, AMM yükselen varlığı satarak ve değer kaybeden varlığı satın alarak yeniden denge sağlayacaktır. Bu, LP'lerin yükselen varlıktan kar elde edememesine ve bunun yerine daha fazla değer kaybeden varlığa sahip olmasına neden olur. Bu negatif gama etkisi, LP pozisyonları fiyat değişikliklerine karekök oranında büyüdüğü için Uniswap v2 gibi AMM'lerde özellikle belirgindir. Uniswap v3'ün likidite konsantrasyon mekanizması bu doğrusal olmayanlığı daha da kötüleştirerek, geçici kaybı LP'lerin özel dikkat etmesi gereken bir risk haline getirir.

-

Geçici kaybı azaltma stratejileri

Geçici kayıplarla mücadele etmek için LP'ler, oynaklık riskini azaltmak ve daha istikrarlı getiriler elde etmek için çeşitli korunma stratejileri benimsemiştir. Etkili yöntemlerden bazıları şunlardır:

-

Sürekli sözleşmelerle gama koruması: LP'ler, sürekli vadeli işlemler veya opsiyon sözleşmeleri ticareti yaparak geçici zarar risklerini koruyabilirler. Örneğin, bir straddle stratejisi (hem çağrı hem de satış opsiyonu satın alma) benimsemek, her iki yönde de fiyat dalgalanması riskini azaltabilir. Ek olarak, sürekli sözleşmeler, son kullanma tarihi olmadan sürekli fiyat koruması sağlar ve bu da değişken bir ortam için çok uygundur.

-

Opsiyon satışı (LP opsiyon satıcısı olarak): LP'nin gelir modeli opsiyon satıcılarınınkine benzediğinden, Panoptic gibi protokoller LP'nin pozisyonlarını opsiyon olarak satmasına, oynaklığı satmasına olanak tanır; bu özellikle düşük oynaklıklı piyasalar için uygundur. Panoptics modeli esasen LP pozisyonlarını alınıp satılabilir finansal araçlara dönüştürür ve LP opsiyon primleri aracılığıyla ücret kazanır.

-

Likidite Yönetim Protokolü: Aktif Pozisyon Yönetimi ve Yeniden Dengeleme

LP'ler, korunma stratejilerinin yanı sıra likidite pozisyonlarını aktif bir şekilde yöneterek geçici zararları azaltabilir ve karlılığı artırabilirler.

-

Piyasa göstergelerine dayalı yeniden dengeleme: LP'ler yeniden dengeleme stratejilerini tetiklemek için MACD, TWAP ve Bollinger Bantları gibi teknik göstergeleri kullanabilir. LP'ler bu göstergeleri izleyerek likidite aralıklarını ve risk maruziyetini ayarlayarak oldukça oynak piyasalarda aşağı yönlü riski azaltabilir.

-

Envanter yönetimi stratejisi: LP'ler, varlıklarını piyasa koşullarına göre ayarlamak için envanter yönetimi tekniklerini benimseyebilir. Charm Finance ve ICHI gibi protokoller, LP'lerin likiditeyi dinamik bir şekilde yönetmelerine yardımcı olur ve aşırı kayıpları önlemek için pozisyonlarının oynaklığa veya fiyat değişikliklerine göre ayarlanmasını sağlar.

Ayrıca, kullanıcılarının likidite yönetim yöntemlerini doğrudan optimize etmelerine ve daha fazla teşvik katmanı elde etmelerine yardımcı olmak için Uniswap V4 Hook tabanlı likidite yönetim araçları oluşturan Bunniswap gibi bazı likidite yönetim protokolleri de bulunmaktadır.

-

Gecikme Riski (LVR)

AMM zincir üzerinde çalışır. Blokların gecikmeli güncelleme süresi ve ardışık işlemlerin aynı anda sunulması nedeniyle, fiyat güncellemeleri genellikle CEX'in gerisinde kalır. Bu, arbitrajcıların fiyat farklılıklarından faydalanmalarına olanak tanır ve LP'lerin varlıkları daha az uygun fiyatlardan satmasına ve zarar görmesine neden olur.

a16z araştırmacısı Tim Roughgarden'a göre LVR, ETH-USDC'nin LP'lerinin her yıl anaparalarının 11%'sini kaybetmesine neden oluyor. LVR riski 50% azaltılırsa, bu aslında LP'ler için yıllık 5.5% getiri büyümesine dönüşebilir.

Bu gecikme riskini azaltmak için çeşitli yenilikçi çözümler önerilmiştir:

-

Ön onay protokolleri: MEV-boost ve PBS gibi protokoller, blok oluşturucuların işlem yürütme fiyatlarını önceden onaylamasına olanak tanır ve böylece arbitrajcılar için fiyat manipülasyon alanını azaltır. Bu çözüm özellikle Unichain'de belirgindir.

-

Oracle tabanlı fiyat verileri: Ajna Finance gibi protokoller, CEX'lerden gelen gerçek zamanlı fiyat verilerini kullanarak AMM'lerin piyasada doğru fiyatları korumasını ve fiyat gecikmelerinden kaynaklanan kayıp riskini azaltmasını sağlar.

-

Niyet tabanlı AMM: Niyet tabanlı AMM, LP'lerin işlem koşullarını belirlemesine ve gecikme kaynaklı arbitrajı azaltmak için RFQ (Teklif Talebi) mekanizmasını kullanarak yalnızca en uygun fiyatlardan işlem gerçekleştirmesine olanak tanır.

-

Aktif yönetim yoluyla LP getirilerinin iyileştirilmesi

Birçok likidite yönetimi protokolü, LP getirilerini maksimize edebilir, bu da esasen örtük oynaklığı daha iyi ölçmek ve uygun varlık ayarlamaları yapmak, yani işlem hacmi ve likidite modellerinden örtük oynaklık verilerini çıkarmak, potansiyel riskleri değerlendirmek ve pozisyonları buna göre ayarlamak anlamına gelir. LP ücretlerinin potansiyel getirisini opsiyon maliyetleriyle karşılaştırarak, LP'ler ne zaman korunmaya ve ne zaman pozisyon tutmaya devam edeceklerine daha iyi karar verebilirler. Örneğin, Gamma stratejisi, LP'ler için daha fazla getiri elde etmek amacıyla finansal ürünler olarak LP risklerini anında korumak için MACD tabanlı bir korunma stratejisi kullanır.

-

MEV kaçınma ve yakalama için RFQ, dinamik ücret yapısı

MEV yakalama mekanizması, MEV'i çıkarma hakkının açık artırmayla satılması yoluyla gelirlerin yeniden dağıtılmasını sağlayarak, LP'lerin yalnızca düzenli işlemlerden ücret almasını değil, aynı zamanda arbitraj fırsatlarından da yararlanmasını sağlar.

MEV'i yakalayarak tüccarları ve LP'leri korumada öncü olan CoW takasıdır. CoW AMM'nin toplu müzayedesi aracılığıyla, işlem paketleme ve çözücü teklif verme, LVR tarafından oluşturulan MEV'i ortadan kaldırarak işlemleri aynı anda birleşik bir fiyattan tamamlamayı garanti eder. Sorella laboratuvarlarından Angstrom, arbitrajı önlemek için Uniswap V4 kancası aracılığıyla zincir dışı bir müzayede sistemi oluşturdu.

Unichain gibi uygulama zincirleri, TEE koruması altında blok oluşturma ortamı ve ön onay sağlayarak yatırımcıların ve LP'lerin karşılaşacağı MEV'i azaltır.

Hooks ile Uniswap V4 dinamik bir ücret yapısı uygulayabilir. Geleneksel sabit ücretlerin aksine, dinamik ücretler piyasa koşullarına ve likidite sağlayıcılarının ihtiyaçlarına göre ayarlanabilir. Örneğin, yüksek oynaklık dönemlerinde, ücretler likidite sağlayıcılarının risklerini telafi etmek için artabilirken, istikrarlı dönemlerde ücretler düşebilir. Bu esnek ücret mekanizması yalnızca LP'lerin (likidite sağlayıcıları) getirilerini artırmakla kalmaz, aynı zamanda yatırımcıların daha iyi fiyatlar elde etmesini de sağlar.

Örneğin, Arrakis'in HOT AMM'si, LP'lerin yüksek frekanslı ticaret ve arbitraj ticaretinden daha fazla değer elde etmelerine yardımcı olmak için, arbitraj işlemlerini belirleyerek ve gecikme riskini azaltmak için daha yüksek ücretler uygulayarak dinamik bir ücret modeli sunuyor.

1.2 Kişiselleştirilmiş iş mantığı

Farklı kullanıcıların risk ve getiri ağırlığı için farklı öznel tercihleri olacaktır. Farklılaştırılmış uygulamaların eksikliği kullanıcı davranışını açıklayamaz ve kullanıcı bağlılığını artırma, olumlu davranışı teşvik etme ve sermaye kullanımını optimize etme fırsatını kaçırır.

V4'teki likidite havuzu daha esnek yapılandırmayı destekler ve geliştiriciler farklı havuz türleri oluşturmak için kancalar ve özel mantık kullanabilirler. Örneğin, piyasa risklerini dengelemek için özel bir havuz veya Hook aracılığıyla LRT ETH için bir off-peg risk token ticareti AMM'si oluşturan Cork protokolü gibi belirli bir arbitraj stratejisi için bir havuz oluşturabilirsiniz. Bu, DeFi uygulamalarına daha fazla yenilik ve AMM'de toplanan doğrudan uygulama fırsatları getirerek Uniswap'ı artık sadece bir ticaret platformu değil, likidite ve ticaret stratejileri için açık bir platform haline getirir. Doğrulanabilir zincir dışı bilgi işlemin giderek daha önemli hale gelmesi, örneğin Brevis gibi ZK yardımcı işlemcileri, doğrulanabilir bilgi işlemin geliştirilmesiyle birleştiğinde, kullanıcılar için AMM'lerin kişiselleştirilmiş hizmetlerini optimize etmek için harici veriler sunar. Aynı zamanda, niyet ağında, çözücü güven varsayımı daha iyi azaltılır.

1.3 Varlık ihracı

AMM'nin genişletebileceği ve yakalayabileceği en ilginç kısım varlık ihraçlarıyla ilgili yetenekler olacak. Uniswap'ın daha önce yapamadığı LBP gibi likidite rehberliği yetenekleri, Doppler'ın inşa ettiği Hook gibi Hook'lar inşa ederek de çözülebilir. Bunun üstüne, esasen Uniswap'ın pump.fun'dan daha fazla veya daha fazla varlık ihraç yeteneği elde etmesini sağlayan ve doğrudan varlık ihraçlarının değerini yakalayan daha fazla yenilik olabilir.

2. Niyet merkezli DEX tasarımında, güçlü bir şekilde bağlı ön ucun önemi zayıflar ve LP'ler ticaret tedarik zincirinde dikey rekabetle karşı karşıya kalır.

2.1 Ön yüzün önemi zayıflıyor ve dikey rekabet güçleniyor

Genel ön ucun önemi azalacak çünkü verimli çözücü pazarı, işlem yürütme için protokol-spesifik bir ön uç kullanmanın avantajlarını ortadan kaldırıyor. V4 tarafından yönetilen havuzların çeşitlenmesi ve Hooks'taki toksik trafik potansiyeli, çeşitli Hooks tarafından domine edilen havuzların Uniswap tarafından doğrudan yönlendirilmemesiyle sonuçlandı. Bu, gelecekte modülerleştirilmiş AMM'lerin durumudur - çoğu havuz sahne arkasında olacak ve doğrudan aracılar - çözücüler tarafından yönlendirilecek, kullanıcıları doğrudan ön uç etkileşimlerinden edinmek yerine.

Niyet merkezli gelecek, ticaret tedarik zincirindeki değer yakalama anlayışımız, LP'lerin, köprülerin vb. tasarımı, genel kullanıcı deneyimi ve daha fazlası üzerinde önemli bir etkiye sahip olacaktır. Böyle bir senaryoda, ön ucun rolü kademeli olarak azalacaktır. Protokoller, ön uçta kullanıcı edinimine odaklanmak yerine verimlilik konusunda rekabet edecektir. Aslında, bu eğilim DEX toplayıcılarıyla başladı, çünkü bazı DEX'ler toplayıcılar aracılığıyla çok fazla işlem hacmi elde etti, ancak protokole özgü ön uçlarında çok az kullanıcı vardı.

StarkNet'te Ekubo gibi, hiçbir borsa ön yüzü sunmayan, bunun yerine tamamen DEX toplayıcılarına güvenen ve gelecekteki çözümlerde takasları likiditeleri üzerinden yönlendiren DEX'leri görmeye bile başlıyoruz; bu da StarkNet'teki tüm hacmin yaklaşık 75%'sini oluşturuyor.

2.2 RFQ'nun mevcut sınırlamaları

Ethereum'daki niyet protokollerinin çoğu, kullanıcıların esas olarak işlemler etrafında protokol-özel niyetlerini ifade ettiği izole ham niyet sistemleridir ve başlıca protokoller arasında CoW Swap, 1inch Fusion ve UniswapX bulunur.

Mevcut RFQ sistemindeki en büyük sorunlardan biri, niyetlerin birleştirilebilir olmamasıdır, bu nedenle bu sınırlamayı ele almak için potansiyel bir evrensel niyet ağı ve mimarisi de gereklidir. Essential gibi ekipler, kullanıcılar ve çözücüler dahil tüm katılımcıların daha iyi bir kullanıcı deneyimi elde etmesine yardımcı olmak için evrensel niyet standardı ERC-7521 aracılığıyla açık ve evrensel niyet standartları oluşturmaktadır.

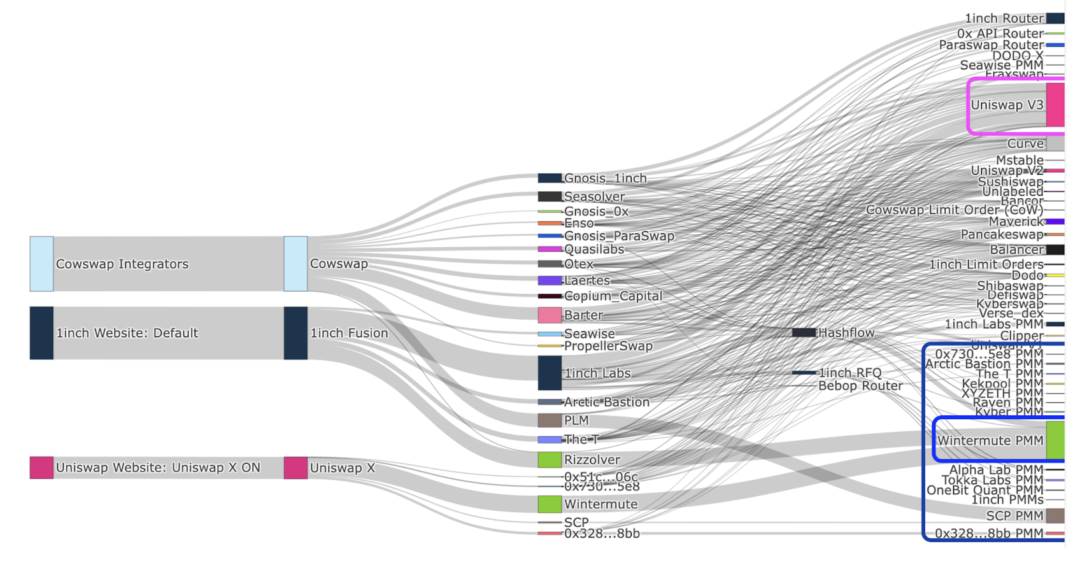

Özellikle Solver için, yığın genelinde çeşitli protokollere hizmet etmek, verimli zincir içi yönlendirme oluşturmayı, zincir dışı likidite kaynaklarını ve özel sipariş akışlarını sürdürmeyi ve aynı ve farklı protokoller arasındaki gecikmeleri içerir. Protokoller arasındaki birleşmeye ek olarak, işlem tedarik zincirindeki rolleri dikey olarak entegre etmek de özellikle önemlidir. Benzer şekilde, havuzlar ve likidite sağlayıcıları için, niyet ağında trafik elde etmenin en iyi yolu, kendilerinin bir Solver olmasıdır. Yukarıda belirtilen çeşitli potansiyel kayıplar durumunda tüm tarafların çıkarlarını daha iyi korumak için, blok oluşturucularla iş birliği yapmak özellikle önemlidir. Bu, RFQ kapsamında katılımcıların dikey entegrasyonunun mevcut durumuna yol açmıştır, yani, Solver hizmet sağlayıcıları kendi likiditelerini zincir dışı/AMM havuzları aracılığıyla sağlar ve oluşturucularla doğrudan iş birliği yapar. Bu ayrıca potansiyel merkezileşme sorunlarını da beraberinde getirir. Solver müzayedesindeki rekabetin azalması nedeniyle, herkesin öngördüğü fiyat etkinliğine ulaşmak daha zor olabilir.

3. AMM gelecekte uzun kuyruklu pazara odaklanacak ve PMM'nin giderek hakim olduğu modeli sürekli olarak optimize etmesi gerekiyor

Uzun kuyruk etkisi kripto varlıklar çok açıktır ve blue chip havuzu off-chain likiditesi tarafından ele geçirilecektir - daha yüksek likiditeye sahip en iyi varlıklar, yani büyük sermayeli tokenlar, sonunda off-chain kaynakları, özellikle PMM tarafından doldurulacaktır, uzun kuyruklu likidite küçük sermayeli tokenlar ise AMM'ye yönlendirilecektir. Aslında, bu bir dereceye kadar gerçek oldu.

Uniswap Labs ön yüzündeki toplam haftalık hacmin yaklaşık 60-80%'si AMM'ler tarafından dolduruluyor. Bireysel işlemlere bakıldığında, niyet tabanlı sistemler şu anda tüm DeFi hacminin yaklaşık 30%'sini oluşturuyor. Şu anda 2022'nin başından bu yana yaklaşık 30%'lik DeFi hacmini oluşturuyor. PMM'ler, Eylül 2023'ten bu yana PMM'ler tarafından kolaylaştırılan niyet odaklı akışın en az 50%'sini oluşturan Wintermute'un hakim olduğu niyet odaklı emir akışının büyük çoğunluğunu oluşturuyor.

Niyetlerin benimsenme oranı artmaya devam ettikçe, PMM'ler giderek daha fazla toksik olmayan trafik almaya başlıyor. Ancak AMM'ler yalnızca uzun kuyruklu likiditeyi doldurmuyor: UniswapX ve Uniswap ön uçları aracılığıyla yapılan ETH/USDC işlemlerinin hacminin yalnızca 30%'si AMM'lere yönlendiriliyor. PMM'lerin veya özel piyasa yapıcıların avantajı, toksik olmayan trafiği yakalamak için likidite sağlamalarıdır.

3.1 AMM'nin Dezavantajları

-

LP fiyat gecikmesi perspektifinden

LP fiyat güncellemelerindeki gecikme nedeniyle, AMM'ler piyasadan daha iyi olan güncel olmayan fiyatlar teklif edebilir ve piyasa fiyatı genellikle CEX tarafından belirlenir. Bu, trafiğin bir kısmının AMM'lere akmasının nedenini açıklayabilir.

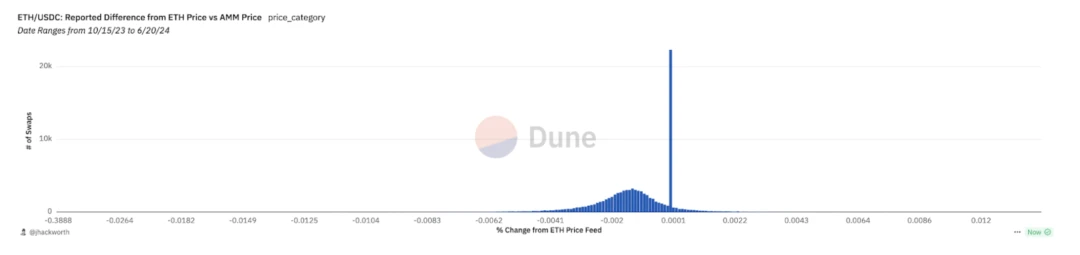

Bu, Uniswap X'in Varyantlar gözleminde görülebilir. Aşağıdaki şekil, Uniswap ön ucundan AMM'ye yönlendirilen işlemlerde CEX API kullanılarak tahmin edilen DEX teklifleri ile piyasa fiyatları arasındaki farkı göstermektedir. AMM'ye yönlendirilen likidite ortalama olarak piyasa fiyatından daha düşüktür. Bu, trafiğin AMM'ye akmasının nedeninin LP'lerin daha iyi vade sonu fiyatları sağlaması olduğu anlamına gelir.

-

Kasıtlı ekonomi perspektifinden

Uzun kuyruklu varlıklar için, işlem hacminin yüzdesi olarak zincir dışı likidite doldurma maliyetlerinin yüzdesi işlem boyutuyla azalırken, AMM maliyetleri zincir dışı doldurmadan daha yavaş azalır, bu da AMM'nin daha zayıf ölçek ekonomilerine sahip olduğu ve işlem boyutu arttıkça emirleri doldurmak için zincir dışı likidite kullanmanın daha ucuz olduğu anlamına gelir. Doldurucular için tek ücretler daha düşük doldurma gazı verimliliğinden ve korunma maliyetlerinden gelir.

-

AMM'nin çıkarları açısından

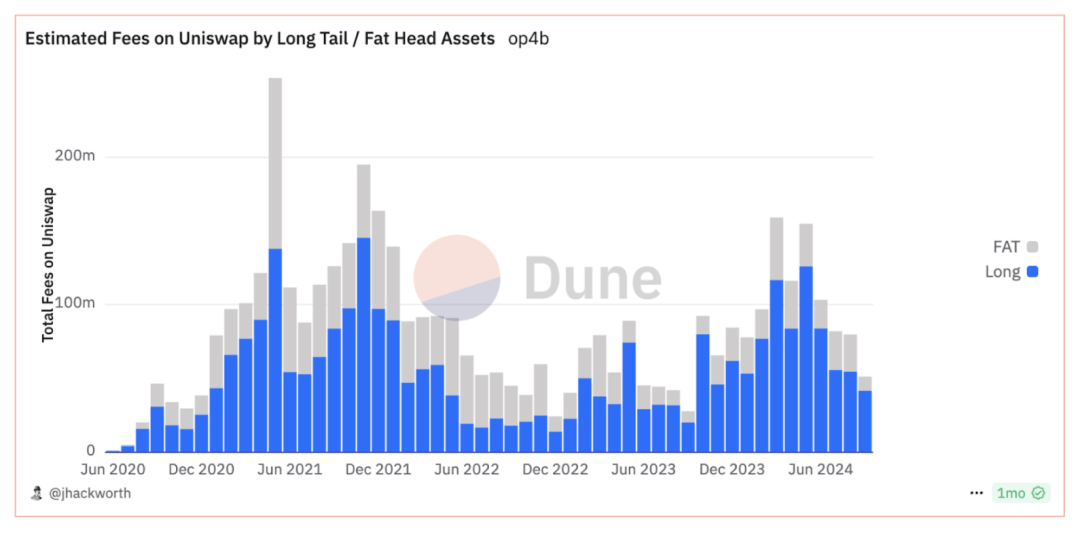

Uniswap'ın işlem hacmi giderek en iyi varlıklarda yoğunlaşırken, ücret eğilimi tam tersidir. Çoğu aydaki ücretlerin çoğu uzun kuyruklu varlık işlem çiftlerinden gelir. Bunun nedeni Uniswap V3'ün daha düşük ücret kademeleri sunması ve bunun daha rekabetçi en iyi likiditeyi sıkıştırmasıdır. Uzun kuyruklu likidite, en iyi likiditeden daha değerlidir çünkü ücretlere duyarsızdır, daha nadirdir ve bu varlıklar için fiyat keşfi genellikle fiyat verimliliğinden daha önemlidir.

3.2 PMM'nin avantajları ve potansiyel sorunları

PMM'ler niyet tabanlı sistemler aracılığıyla daha fazla trafik çektikçe, AMM'lerdeki LP'ler daha büyük oranda arbitraj toksik trafiğiyle karşı karşıya kalacak. LP'ler bu ortamda daha fazla kayıp yaşayacak çünkü LP'ler toksik trafiğin neden olduğu kayıpları telafi etmek için toksik olmayan trafiğin ücretlerine güveniyor. Yeni AMM tasarımlarının toksik olmayan trafiği yakalamak istiyorlarsa PMM'lerle rekabet etmesi gerekiyor.

Bu PMM'lerin arkasındaki gerçek varlıklar aslında Jump, Jane Street, GSR, Alameda ve Wintermute gibi geleneksel piyasa yapıcılardır.

Bu MM'ler, MEV tedarik zincirinin her seviyesini dikeyleştirerek daha yüksek kar marjları getiriyor. Mevcut ortamda, MEV stratejilerini yürütmek ve blok üretmek için Builder gibi çeşitli MEV katılımcılarıyla daha iyi iş birliği yapabiliyorlar ve önceki saf zincir üstü likidite sağlama ortamına göre daha iyiler.

Ancak, uzun kuyruklu varlıklar açısından, zincir üstü AMM LP'nin hala bir avantajı var. Bunun başlıca nedeni, CVMM'nin piyasalar oluştururken kendi envanter riskine sahip olması ve bu nedenle uzun kuyruklu varlıklarda uygulanması hala zor olan karşılık gelen korunma stratejileri sağlaması gerektiğidir.

Bu, nihayetinde zincir üstü likidite ile zincir dışı piyasa yapıcıları arasındaki bir savaştır. Piyasa yapıcıları zincir üstü likiditeyi aşındırdıkça, gelecekte fiyat keşfi kademeli olarak zincir dışı likidite tarafından domine edilirse, bu zincir üstü DEX likiditesinin daralmasına yol açacaktır. Nihai hedefimiz, sadece zincir dışı likidite elde etmeyi kolaylaştırmak değil, likiditeyi zincire aktarmak olmalıdır.

Arrakis, HOT adlı yeni nesil bir AMM aracılığıyla MEV tedarik zincirine dikey olarak entegre oluyor. Çözüm, daha sağlıklı ve daha adil bir zincir içi pazar oluşturma hedefiyle LP'ler için MEV'i geri kazanıyor. Arrakis, merkezinde HOT AMM ile zincir içi LP'leri koruyarak DeFis CVMM sorununu çözmek için ilk adımı atıyor. HOT, Valantis aracılığıyla modüler yetenekler sağlayan bir likidite modülüdür.

4. Sonuç

Uniswap X ve Arrakis gibi DEX RFQ ağlarının ve Uniswap V4 ve Valantis gibi modüler DEX mimarilerinin geliştirilmesiyle DEX manzarası yeni bir aşamaya girecek.

Öncelikle, AMM'nin kendi iş bağlantılarındaki birçok sorun çözülecek ve iş kapsamı büyük ölçüde genişletilecek. Bunlardan en acil olanı LP sorunudur. LP sorunu iki tür kayba ayrılabilir: IL ve LVR. Çeşitli likidite yönetim protokolleri, türevler (AMM'ye modüler yetenekler olarak entegre edilebilir) ve RFQ sistemleri aracılığıyla çözülebilirler, böylece zincir üstü likiditenin üst sınırı artırılabilir. Ayrıca, kişiselleştirilmiş iş mantığı, zincirler arası işlemler, varlık ihraç yetenekleri vb. vardır. AMM için daha fazla finansal üst sınır ve iş senaryosu yakalayacak ve ayrıca AMM'nin iş senaryolarını etkili bir şekilde genişletebilecek herhangi bir protokol yeniliği konusunda iyimseriz.

İkinci olarak, mevcut niyet manzarası altında, çözülmesi gereken birçok RFQ ile ilgili sorun hala var. Tüm işlem tedarik zinciri, blok üretimde olanlara benzer şekilde önemli ölçüde değişti ve dikey olarak entegre hizmet sağlayıcıların daha büyük avantajları var.

Son olarak, AMM gelecekte uzun kuyruklu pazara odaklanacak ve PMM'nin giderek hakim olduğu örüntüyü optimize edecektir. Niyet ağının geliştirilmesiyle, işlem zincirini dikey olarak entegre eden merkezi piyasa yapıcılar, çoğu blue-chip varlığının likiditesinde mutlak bir avantaja sahip olacak ve bu da toksik trafiğin artmasına ve zincirdeki yerel likidite sağlayıcılarının getirilerinin azalmasına yol açmıştır. Zincirdeki merkezi olmayan ticaret örüntüsünü geliştirmek için, özellikle uzun kuyruklu varlıklar olmak üzere varlık tarafında AMM'nin rekabet avantajının nasıl artırılacağını araştırmak da odaklanmaya devam ettiğimiz bir yöndür.

Bu makale internetten alınmıştır: Uniswap İnovasyonunun Fırsatları ve Zorlukları: DEX Nereye Gidiyor?

İlgili: Yeni "Meme Lideri" Murad'ı Açığa Çıkarmak: Bitcoin Üstünlüğünden Kült Meme Baba'ya

Meme coin'ler bu döngüde yeni bir heyecan dalgası başlatmış gibi görünüyor. Geçtiğimiz yılın sonunda, MYRO, SILLY ve WIF gibi meme'ler bu döngüde Solana meme ateşinin ilk dalgasını başlattı; meme ateşinin ikinci dalgası, bu yılın Mart ayında BOME ve SLERF tarafından başlatılan meme ön satış dalgasından kaynaklandı. O zamandan beri, VC coin'leri kınayan sesler giderek yayıldı ve giderek daha fazla meme coin CEX'te listelendi ve giderek daha fazla kabul gördü; boğa piyasası ayı piyasasına dönüşürken, altcoin'ler genel olarak kötü performans gösterdi ve Pump.Fun liderliğindeki meme ticaret araçları altyapıyı yükselterek meme ateşini daha da teşvik etti ve meme patlamasının üçüncü dalgasını tetikledi. Sözde Eylül lanetinden sonra, kripto piyasası...