Ark Invest Araştırma Raporu: Ethereum'u Hisse Senedi Olarak Almak = Kripto Ekonomisinde ABD Hazine Tahvilleri

Kaynak: Ark Invest

Orijinal çeviri: BitpushNews Mary Liu

giriiş

Bitcoin, güvenilir bir dijital değer deposu ve kurallara dayalı bir para politikasına sahip tek varlık olarak konumunu sağlamlaştırırken, Ethereum (ağ) ve Ether (ETH) (varlık) benzer potansiyele sahip bir ivme kazanıyor gibi görünüyor. Aslında, ETH getiri potansiyeli olan kurumsal düzeyde bir varlık olma yolunda.

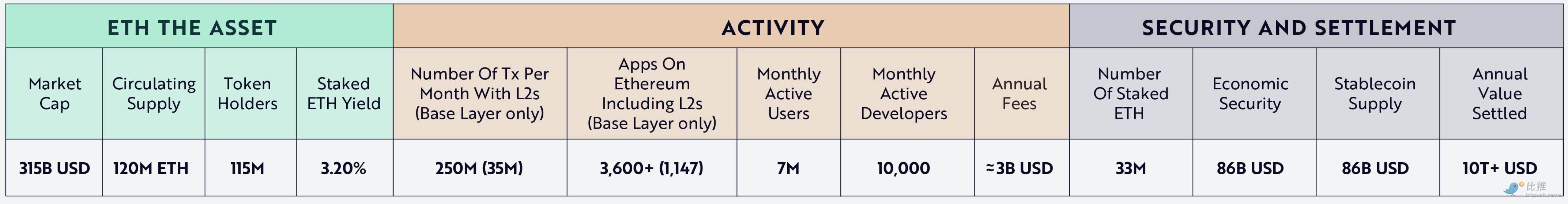

Gerçekten gelir üreten tek dijital varlık olarak ETH, onu dijital varlık alanında bir referans göstergesi yapan benzersiz ve ayırt edici özelliklere sahip gibi görünüyor. ETH, ilgili dijital ağların ve uygulamaların para politikasını etkileyerek ve geniş dijital varlık ekosisteminin sağlığını ölçerek özel ve kamusal finans piyasalarında zaten önemli bir rol oynuyor. Yaklaşık $315 milyarlık bir piyasa değeri ve ayda milyonlarca aktif kullanıcıyla Ethereum ağı, aşağıdaki şekilde gösterildiği gibi anlamlı bir ekonomik değere ulaşıyor.

Kaynak: ARK Investment Management LLC, veriler 15 Ağustos 2024 itibarıyla.

ETH'nin staking getirisi halihazırda diğer akıllı sözleşme defterlerini etkilemiş olup, bu da onu Bitcoin dışındaki diğer dijital varlıklardan farklı kılıyor.

Benzer şekilde, ABD Hazine tahvilleri geleneksel ekonomide çeşitli şekillerde önemli bir rol oynamaktadır: referans faiz oranlarını belirlemek, belirsiz zamanlarda kaliteli bir değer saklama aracı olarak hizmet etmek ve gelecekteki ekonomik koşullara ilişkin piyasa beklentilerini etkilemek.

Araştırmamız, bir varlık olarak ETH'nin dijital varlık alanında ABD Hazine bonolarına benzer özellikler geliştirmeye başladığını gösteriyor. ETH'nin getiri üretme potansiyeli ve dijital varlık işlemlerinde teminat olarak yaygın kullanımı, en benzersiz ve önemli niteliklerinden ikisi olarak ortaya çıkıyor.

Yatırımcılar, Ethereum defterini korumak için ETH'yi stake ederek ETH'den getiri elde edebilirler. Başka bir deyişle, teknik olarak, bu getiri ETH varlığının doğal getirisi değildir. Lido, Rocket Pool veya Frax gibi likidite stake türevleri, stake edilmiş ETH'yi ve getirilerini tokenleştirmenin bir yolunu sağlar. Likidite stake etme, kullanıcıların stake edilmiş ETH'lerini temsil eden türev tokenleri alarak likiditeyi korurken ETH'lerini stake etmelerine olanak tanır. Tek başına staking adı verilen başka bir yöntem, stake edilmiş varlıklar üzerinde daha doğrudan kontrol sağlar ve daha yüksek getiriler elde eder, ancak ETH'yi kilitler.

Bu makalenin amacı, tanımlamak ve kesinlikleETH'nin benzersiz özellikleri nelerdir? ETH'yi bu kadar özel kılan nedir? Varlıkların daha geniş evreninde nasıl öne çıkıyor? Aşağıdaki soruları yanıtlamayı amaçlıyoruz:

-

ETH geliri nasıl elde ediyor?

-

Madenci çıkarılabilir değer (MEV) getirisi ekonomik döngüleri nasıl öngörüyor?

-

ETH'nin bağ benzeri özellikleri var mı?

-

Staking ve restaking, ETH'nin programlanabilir teminat olarak hizmet etme yeteneğini artırır mı? Eğer öyleyse, nasıl?

-

ETH'nin staking getirisi, ETH için bir referans getirisi olacak mı? kripto ekonomi? Eğer öyleyse, hangi anlamda?

-

Geleneksel varlıkların standart sınıflandırmasında ETH'nin kapsamlı nitelikleri nelerdir?

1. ETH geliri nasıl elde eder?

Hisse Kanıtı (PoS), İş Kanıtı'ndan (PoW) daha enerji verimli olan oldukça yeni bir fikir birliği algoritmasıdır. Neden? PoS'ta fikir birliği algoritması, PoW'daki madencilere eşdeğer olan doğrulayıcıları, ellerinde tuttukları coin sayısına ve teminat olarak stake etmeye istekli oldukları coin sayısına göre yeni bloklar oluşturmak ve işlemleri doğrulamak için seçer. Stake edilen coin sayısı arttıkça, bir sonraki bloğu oluşturmak ve doğrulamak için seçilme olasılığı da artar. Bu nedenle, çok fazla hesaplama madenciliği gücü gerektirmek yerine, PoS sistemi doğrulayıcıların ağa büyük bir yatırım yapmasını gerektirir; sahtekarlık içeren işlemleri doğrularlarsa veya temel protokol kurallarını ihlal ederlerse, bu stake'leri kaybedebilirler. Doğrulayıcı stake'leri, Bitcoin madencilerinin ağa katılmak için ödedikleri elektrik maliyetleri gibi, dolandırıcılığı önleyebilir. Her ikisi de her katılımcının ekonomik rasyonalite ve dürüstlükle hareket etmesini sağlar.

Ethereum ağı Ethereum 2.0'a yükseltildiğinde, protokolü iş kanıtından hisse kanıtına geçti. Ethereum'un son para politikası güncellemesi olan EIP-1559'un uygulanması, yeni bir ücret piyasası yapısı getirdi. Her iki değişiklik de ETH'nin geliri üretme ve dağıtma şeklini değiştirir.

ETH getirisi aşağıdaki üç faktöre dayanmaktadır:

İhraç (≈ 2.8% APR) + İpuçları (

Kazancın her bir bileşenine daha detaylı bakalım.

Sorun

Eylül 2024 itibarıyla Ethereum ağı, yılda yaklaşık 940.000 ETH ekliyor; bu da bugünün staking oranında yaklaşık 2,8%'lik yıllık getiriye (APY) eşdeğer. Staking oranı, stake edilen ETH miktarına bağlı olarak zamanla değişir. Staking oranı ne kadar yüksekse, katılımcı doğrulayıcılar arasında ağırlıklı stakelerine göre eşit olarak dağıtıldığı için ihraç getirisi o kadar düşük olur. Daha da önemlisi, Ethereum ağı minimum 1,5%'lik yıllık ihraç oranını garanti eder ve 100% ETH'nin stake edilmesi gerekmesi ve blok zincirinde işlem olmaması gibi olası olmayan bir durumda, fikir birliğine vararak ve işlemleri işleyerek ağı güvence altına alan tüm doğrulayıcılar ihraç alır.

İpuçları

"İpuçları", kullanıcıların Ethereum işlemlerine dahil edebileceği Londra yükseltmesi ve EIP-1559 tarafından getirilen isteğe bağlı ücretlerdir. İpuçlar, doğrulayıcıları bir blok içindeki işlemleri önceliklendirmeye teşvik ettikleri için "öncelik ücretleridir".

Bir kullanıcı bir işlem göndermek istediğinde, bir temel ücret ödemelidir ve bir bahşiş ödemeyi seçebilir. Temel ücret, ağ yoğunluğuna göre dinamik olarak ayarlanır ve ücret, ağ daha yoğun olduğunda artar. Kullanıcı işlemi hızlandırmak istiyorsa, öncelik ücretleri veya bahşişler isteğe bağlıdır. Aslında, öncelik ücreti, ağın kullanımı ve yoğunluğuna göre değişen bir maliyettir.

MEV

Doğrulayıcılar, ihraç ve ipuçlarına ek olarak, ürettikleri bloklardaki işlemleri dahil etme, hariç tutma veya yeniden sıralama yoluyla elde edilen ek kar veya "madenci tarafından çıkarılabilir değer" (MEV) ödülleri de toplarlar.

MEV, geleneksel piyasalardaki "sipariş akışı için ödeme" (PFOF) ile eşdeğerdir - yüksek frekanslı piyasa yapıcıları ve tüccarlar tarafından doğrulayıcılara işlem akışlarını önceliklendirmeleri için ödenen ek gelir. Bahşişler gibi, getiri de dalgalıdır çünkü blok alanının arz ve talebine bağlıdır ve ağda işlem yapan daha az bilgili tüccarlardan yararlanır. Önemlisi, MEV ödülleri yalnızca MEV istemcilerini (MEV Boost gibi) çalıştıran doğrulayıcılar için geçerlidir.

Temel Ücret

Önemlisi, taban ücreti (tekrar, bir işlem göndermenin standart maliyeti) getiriyi etkilemez. Bunun yerine, yakılır ve staker'lara doğrudan nakit akışı sağlamaz. EIP 1559 yükseltmesinin bir parçası olarak, taban ücreti mekanizması ücretleri daha öngörülebilir ve Ethereum ağını daha kullanıcı dostu hale getirir.

Yalnızca temel ücretler ve ihraç, toplam ETH arzını değiştirebilir. Kullanıcıların temel ücretler için ödediği ETH token'ları toplam arzdan kalıcı olarak kaldırılır. Temel ücret yeterince yüksekse (güncel piyasalarda 23 gwei'den fazla) ve yakma miktarı ağ ihraç miktarını aşarsa (yılda 940.000 ETH), dolaşımdaki toplam ETH arzı zamanla azalarak protokolü deflasyonist hale getirir. Tersine, ağ ihraç yakılan temel ücretlerden yüksekse, ağ enflasyonist olur.

İki dinamik ETH arzının deflasyonist eğilimini destekler. Birincisi, Ethereum'un Hisse İspatı (PoS) mekanizması doğrulayıcıların ağ sunucularını çalıştırmakla ilişkili işletme giderlerini (Opex) ve sermaye harcamalarını (Capex) azaltmasını sağlar. Başka bir deyişle, PoW ve ASIC makineleriyle ilişkili enerji ve veri merkezi maliyetleri PoS'ta mevcut değildir.

İkinci olarak, önde gelen akıllı sözleşme platformu olarak Ethereum ağı, alt katmanda saniyede 14 işlem sınırında çalışır. Ethereum, titizlikle test edilmiş kodu sayesinde, sadece dokuz yıllık geliştirmede en aktif geliştiricileri, en geniş uygulamaları ve en yüksek yerleşim değerini çekmiştir.

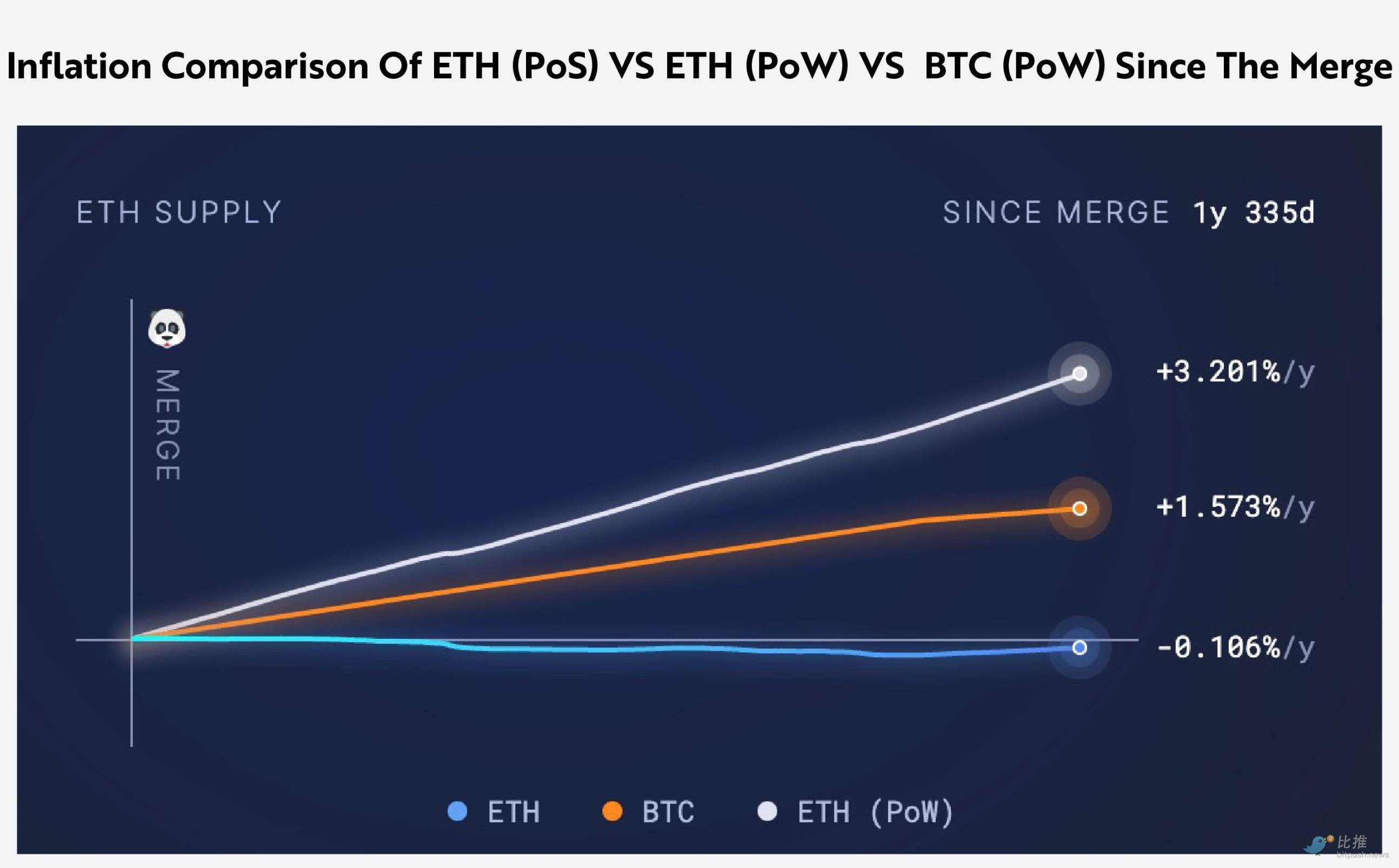

PoS'a geçiş ve 15 Eylül 2022'de EIP 1559'u uygulamadan bu yana, Ethereum ağı net bir deflasyonist varlık olarak hareket ediyor ve arzı yılda ortalama 0,106% azaltıyor. Ethereum, EIP 1559 olmadan PoW'da çalışmaya devam ederse, aşağıda gösterildiği gibi ağ arzı yılda 3,2% şişer.

Kaynak: Ultra Sound Money. Veriler 15 Ağustos 2024'te elde edildi. Birleşmeden bu yana ETH (PoS) ile ETH (PoW) ile BTC (PoW) arasındaki enflasyon oranlarının karşılaştırılması.

2. Madenci çıkarılabilir değer (MEV) getirisi ekonomik döngüleri nasıl öngörür?

Yukarıda belirtildiği gibi, Miner Extractable Value (MEV) geliri, ETH staking gelirinin bir kısmıdır. Bu bölümde, MEV'e daha derinlemesine bakacağız ve özellikle nasıl üretildiğine ve ekonomik aktiviteyi ve piyasa döngülerini nasıl tahmin ettiğine odaklanacağız.

MEV, piyasa yapıcıların ve yüksek frekanslı işlem şirketlerinin standart Ethereum Mempool kuyruğunu atlatmaları için doğrulayıcılara ekstra ücret ödediği ve böylece işlem paketlerine öncelik verdiği geleneksel finanstaki sipariş akışı için ödeme (PFOF) ile eşdeğerdir. Benzer şekilde, geleneksel finans dünyasında Citadel Securities gibi şirketler, müşteri sipariş akışını kendi yönlerine yönlendirmek için Robinhood, TD Ameritrade, Charles Schwab ve Fidelity gibi platformlara ücret öderler. Aslında MEV, 2017'deki ETH ICO patlaması sırasında temel bir öncelik rüşveti biçimi olarak doğdu. ICO döneminde, belirli projelerin token'larını satın alan katılımcılar ve yatırımcılar, projenin yerel token'ı karşılığında akıllı sözleşmelere ETH yatırmak zorundaydı. Gittikçe daha popüler hale geldikçe, token ihracı aşırı talep gördü ve ilk gelen ilk hizmet esasına göre işletildi. Bu akıllı sözleşmelere ETH yatıran ilk kişiler arasında olmak için katılımcılar, doğrulayıcılara zincir dışında rüşvet verdiler.

PFOF gibi, MEV de genellikle perakende ticaret aktivitesini yansıtır, çünkü piyasa yapıcılar bilgili emirlerden daha az bilgili emirler için daha fazla ödeme yapmaya isteklidir. Tıpkı PFOF ödemelerinin perakende hisse senedi alanında aşırı harcama ve risk iştahının bir ölçüsü olması gibi, MEV de aşağıda gösterildiği gibi Ethereum ekosistemindeki durgunlukları ve ekonomik döngüleri tahmin etmede benzer bir rol oynar.

Kaynak: ARK Investment Management LLC, 2024, 9 Haziran 2024 itibarıyla Daytradingz.com ve MEV-Explore v1'den alınan verilere dayanmaktadır. Yalnızca bilgilendirme amaçlıdır.

Ethereum'daki MEV, PFOF'un borsada elde ettiği gelire benzer olsa da, ETH ve ERC-20 token'larının toplam piyasa değerinin yüzdesi olarak MEV, ABD borsasından çok daha yüksektir. Birleşmeden bu yana, orantılı olarak yıllık olarak elde edilen $790 milyon gelir, ETH'nin $315 milyar piyasa değerinin 0,20%'sini temsil ediyor. ETH ve ERC-20 token'larının toplam piyasa değeri yaklaşık $500 milyar olduğunda, elde edilen gelir yüzdesi 0,15%'ye düşüyor ve bu, PFOF'un $2,891 milyar gelirinden hala 27 kat daha yüksek ve ABD borsasının $50 trilyon piyasa değerinin 0,0056%'sini temsil ediyor. Ethereum'un erken geliştirme aşamalarında emir yönlendirme mekanizmaları geleneksel finans alanındaki mekanizmalardan daha pahalıdır, ancak Ethereum'un akıllı sözleşmeler (flaş krediler, staking, takaslar gibi) ve merkezi olmayan uygulamalarla diğer etkileşimler yoluyla daha geniş bir emir türü yelpazesini desteklediğini belirtmekte fayda var.

Ek olarak, geleneksel finans alanında, diğer ücretler ve kar merkezleri (aracılık ücretleri, borsa ücretleri ve hedge fon karları) PFOF gelirinin birincil kaynağıdır. Bu maliyetler şeffaf değildir ancak geleneksel finansal işlemlerin genel maliyet yapısı için kritik öneme sahiptir.

Geleneksel finans alanındaki tarihsel PFOF modellerine göre, PFOF gelirindeki artış, daha az bilgili yatırımcıları içeren artan perakende faaliyetleriyle ilişkilendirilirken, PFOF'taki düşüş bunun tam tersini göstermektedir.

Örneğin, 2021 ile 2022 arasında Robinhood'un PFOF geliri, faiz oranları 16 kat artarak ayı piyasasının başladığının sinyalini verdiğinden $974 milyondan $587 milyona 40% düştü. Aynısı, aşağıda gösterildiği gibi, yüksek frekanslı ticaret firmaları ve MEV botları tarafından kullanılan blok alanının, 2022'deki ciddi kripto ayı piyasası öncesinde Temmuz'dan Ekim 2021'e beş kat düştüğü MEV için de geçerlidir.

Kaynak: ARK Investment Management LLC, 2024, Explore'dan alınan verilere dayanmaktadır.Flashbot'lar15 Ağustos 2024 itibariyle .net.

Araştırmamız, önümüzdeki yıl MEV'in çoğunluğunun 2. Katmanda çıkarılıp yeniden dağıtılabileceğini gösteriyor. 2. Katman, Ethereum'un üzerine inşa edilmiş ikincil bir protokoldür. Ana zincirin dışında işlemleri işlerken güvenliğinden yararlanarak ölçeklenebilirliği ve verimliliği artırır, işlem sürelerini kısaltır ve işlem ücretlerini düşürür.

Önümüzdeki iki yıl içinde, toplam işlemlerin 90%'den fazlasının Katman 2'de gerçekleşmesini bekliyoruz. Fiyatlara daha duyarlı perakende yatırımcılara hitap eden Katman 2, ETH ticaret faaliyetlerine hakim olmalı ve MEV'den daha yüksek bir gelir yüzdesi elde etmelidir; bu gelir, sıralayıcılar (veya Katman 2 için doğrulayıcılar) daha merkeziyetsiz hale geldikçe daha da artacaktır.

Günümüzde, baskın Katman 2 ağları Arbitrum ve Optimism, her ikisi de tek bir sıralayıcıyla çalışır, bu da blok alanının en yüksek teklifi verene açık artırmayla satılmadığı anlamına gelir. Bunun yerine, işlemler ilk gelen ilk hizmet esasına göre sıralanır ve blok arayıcıları veya oluşturucuları tarafından yeniden sıralanamaz.

Bu nedenle, bazı MEV (maksimum çıkarılabilir değer) formları mümkün değildir ve bu da MEV'in, birden fazla merkezi olmayan dizileyiciye ve daha olgun bir MEV altyapısına sahip daha gelişmiş durumlara kıyasla önemli ölçüde daha düşük olduğunu göstermektedir.

MEV getirisi, ETH'lerin genel getirisinin bir alt kümesidir ve Ethereum blok zincirindeki faaliyet ve ekonomik döngülerin güvenilir bir göstergesi haline gelmektedir. Geleneksel finansla karşılaştırıldığında, MEV perakende işlemler tarafından domine edilmektedir ve yeterince bilgilendirilmemiş sermaye akışlarının oranı daha yüksektir. MEV, döngüdeki ETH getirisini etkileyen ve 1. katman defterlerini değerlendirmek için bir çerçeve sağlayan bir faaliyet ve ekonomik sağlık ölçüsüdür.

3. ETH'nin bağ benzeri özellikleri var mıdır?

Sabit gelirli varlıklar, özellikle tahviller, yüzlerce yıldır var ve ekonominin en önemli finansal itici güçlerinden biridir. Tahviller, yatırımcıların borçlulara, genellikle şirketlere veya hükümetlere yaptığı kredileri temsil eder. Araştırmamız, egemen tahvillere eşdeğer olmasa da stETH'nin egemen tahvillerle benzer özelliklere sahip olduğunu ve bu benzerliklerin keşfedilmeye değer olduğunu göstermektedir.

ETH ile devlet tahvili stakingi arasındaki en önemli benzerlikler ve farklılıklar şunlardır:

-

Tahvil kompozisyonu: egemen tahviller ve ETH taahhüdü

-

Yayıncı: Bir ülkenin hükümeti ve Ethereum ağı

-

Anapara: Tahvil nominal değeri VS taahhüt edilen ETH miktarı

-

Faiz/Kupon: Periyodik faiz ödemeleri (genellikle altı ayda bir veya bir yılda bir) ile staking ödüllerinin programatik ödemeleri arasındaki fark

-

Vade: Sabit vade, vade sonunda ödenen anapara vs. sınırsız (ETH, stake edilene kadar stake edilmiş olarak kalır)

-

Likidite: Tahvilde İşlem Yapmak Pazar vs. Merkezi ve Merkezi Olmayan Ticaret DeğişmeS

-

Teminat: ETH'yi ihraç eden hükümetin tam güveni ve itibarı ile ETH'nin değeri ve ağ güvenliği

Not: Süresi dolan kısım için, rehin edilen ETH herhangi bir zamanda geri alınabilir, ardından başlangıçta rehin edilen miktar (ana para olarak adlandırılır) bu süre zarfında elde edilen kazançlara ek olarak geri alınabilir.

Aşağıda ETH'yi hisse senedi olarak almanın egemen tahvillerle karşılaştırılmasını ele aldığımızda, farklılıklarının benzerlikleri kadar önemli olduğunu vurguluyoruz. Risk profillerinin ETH'yi hisse senedi olarak almanın egemen tahvillerle karşılaştırılması arasındaki en önemli farkı temsil ettiğine inanıyoruz.

Kredi Riski

Devlet tahvilleri: Bir hükümet yerel para birimi cinsinden borç ihraç ettiğinde hükümetin temerrüde düşme olasılığı vardır; ancak bu olasılık istikrarlı ekonomilerde daha azdır.

Hisseli ETH: Ethereum ağı, teknik olarak bir borç olmadığı için hisseli ETH'de temerrüde düşemez. Hisse getirileri, zincir üstü etkinlikten ve ağ ihracından programatik olarak türetilir, bu da getirilerin ağ performansına, etkinlik seviyelerine ve hisse oranlarına göre dalgalandığı anlamına gelir.

Enflasyon riski

Devlet tahvilleri: Yerel para birimindeki enflasyon, tahvil getirilerinin değerini aşındırarak satın alma gücünü azaltabilir.

Hisseli ETH: Yeni ETH'nin ihraç oranı, temel ücretlerin imha oranını önemli ölçüde aşarsa, enflasyon riski oluşur ve arzın artmasına, dolayısıyla net getirilerin azalmasına ve faiz ödemelerinin değerinin seyrelmesine neden olur.

Faiz oranı riski

Devlet tahvilleri: Faiz oranlarındaki değişiklikler tahvil fiyatlarını etkiler; artan faiz oranları genellikle tahvil fiyatlarının düşmesine neden olur.

ETH Staking: Ethereum'un kendisi birden fazla tahvil (farklı vade tarihlerine sahip birden fazla staking getirisi) ihraç etmeyecek olsa da, diğer katman 1 akıllı sözleşme platformlarındaki getiri beklentilerindeki değişiklikler, ETH staking'in algılanan değerini ve çekiciliğini etkileyebilir.

Para birimi değer kaybı riski

Devlet tahvilleri: Yerel para biriminin diğer para birimlerine göre değer kaybetmesi, diğer para birimlerine çevrildiğinde faiz ödemelerinin ve anaparanın değerinde önemli bir azalmaya yol açabilir.

ETH Staking: ETH'nin diğer büyük kripto para birimleri ve itibari para birimlerine kıyasla değeri dalgalanabilir ve bu durum staking getirisinin ve ana paranın diğer varlıklara kıyasla gerçek değerini etkileyebilir.

Siyasi ve hukuki riskler

Egemen tahviller: Hükümet veya düzenleyici rejimlerdeki değişiklikler tahvil geri ödemelerini etkileyebilir ve maliye politikasında ve/veya borç yeniden yapılandırmasında değişikliklere yol açabilir.

Hisseli ETH: Bu benzetme daha az doğrudandır. Hisseli ETH, ağ güvenliği ve yönetimiyle ilişkili ek riskler taşır. Doğrulayıcılar uygunsuz davranırsa veya işbirliği yaparsa, hisseli ETH ceza olarak kesilebilir ve bu da potansiyel anapara kaybına yol açabilir. Daha geniş kripto para piyasasını etkileyen düzenleyici değişiklikler, hisseli ETH'nin değerini ve güvenliğini de etkileyebilir.

Volatilite Riski

Egemen tahviller: Egemen tahviller genellikle düşük riskli, düşük oynaklıklı yatırımlar olarak görülür. Ancak ekonomik belirsizlik veya siyasi huzursuzluk zamanlarında tahvil oynaklığı önemli ölçüde artabilir.

ETH Staking: ETH Staking daha oynaktır çünkü henüz emekleme aşamasındadır. Oynaklık, staking gelirini ve anapara değerini etkileyecektir.

ETH hissesini bir egemen tahvil olarak modellemek, ilgili risk profillerindeki farklılıkların anlaşılmasını gerektirir. Her ikisi de enflasyona, faiz oranı değişikliklerine ve para birimi değer kaybına tabi olsa da, bu risklerin doğası ve etkileri çok farklı olabilir. Ayrıca, ETH hissesi, geleneksel egemen tahvillerde doğrudan benzeri olmayan ağ güvenliği, doğrulayıcı davranışı ve akıllı sözleşme hatalarıyla ilgili benzersiz riskler ortaya çıkarır.

Egemen tahvillerin bugünkü değerini hesaplamaya benzer şekilde, teminatlandırılmış ETH tahvilinin bugünkü değerini modellemeye çalışılabilir. Formül, her yeniden yatırılan kuponun bugünkü değerini, tahvilin vade sonundaki nominal değerinin bugünkü değerine ekler. Daha sonra, kupon faizini teminatlandırılmış ETH getirisiyle ve iskonto oranını ABD Hazine Bonoları üzerindeki risksiz oranla modelleyerek, teminatlandırılmış ETH tahvilinin bugünkü fiyatına ulaşılabilir.

Bununla birlikte, egemen tahviller ile teminatlı ETH tahvilleri arasındaki en önemli farklardan biri, teminatlı ETH'nin getirisinin her gün değişmesidir. Bu nedenle, teminatlı ETH tahvillerinin modellenmesi, vade süresi boyunca ortalama getiriyi hesaplamayı gerektirir. Ayrıca, geleneksel egemen tahvillerin aksine, teminatlı ETH teminatsızlaştırılabilir veya herhangi bir zamanda itfa edilebilir ve anapara herhangi bir zamanda itfa edilebilir.

Şu anda ETH'nin getiri eğrisi yok, bu da staking getirisi ile stake edilen varlığın vadesi arasında bir ilişki olmadığı anlamına geliyor. Ancak araştırmamıza göre ETH getiri eğrisi önümüzdeki birkaç yıl içinde değişebilir, ETH'nin farklı vade ve vadeler için stake edilmesiyle egemen tahvillerle benzerlikleri artabilir.

4. Staking ve re-staking, ETH'nin programlanabilir teminat olarak konumunu güçlendirecek mi?

Liquid Staking Derivatives (LSD), teknik uzmanlığa sahip olmayan kullanıcılar için staking sürecini basitleştirmek üzere tasarlanmış bir protokoldür. LSD, kullanıcılar adına staking işlemlerini yönetmek için güvenilir düğüm operatörleriyle çalışır. Önde gelen bir LSD sağlayıcısı olan Lido aracılığıyla ETH stake eden kullanıcılar stETH alacaktır. stETH, stake ettikleri ETH'nin sentetik bir versiyonudur ve belirteçlenmiş bir mevduat sertifikası gibi işlev görür. stETH belirteçleri, staking ödüllerini (3.2% APY) yansıtacak şekilde otomatik olarak yeniden dengelenir ve merkezi ve merkezi olmayan borsalarda ETH'ye dönüştürülebilir. Belirteçler veya mevduat sertifikaları daha sonra özellikle Ethereum tabanlı uygulamalar/protokoller olmak üzere dijital varlık alanında borç verme, kaldıraç elde etme, yeniden ipotek alma ve diğer birçok finansal faaliyet için kullanılabilir.

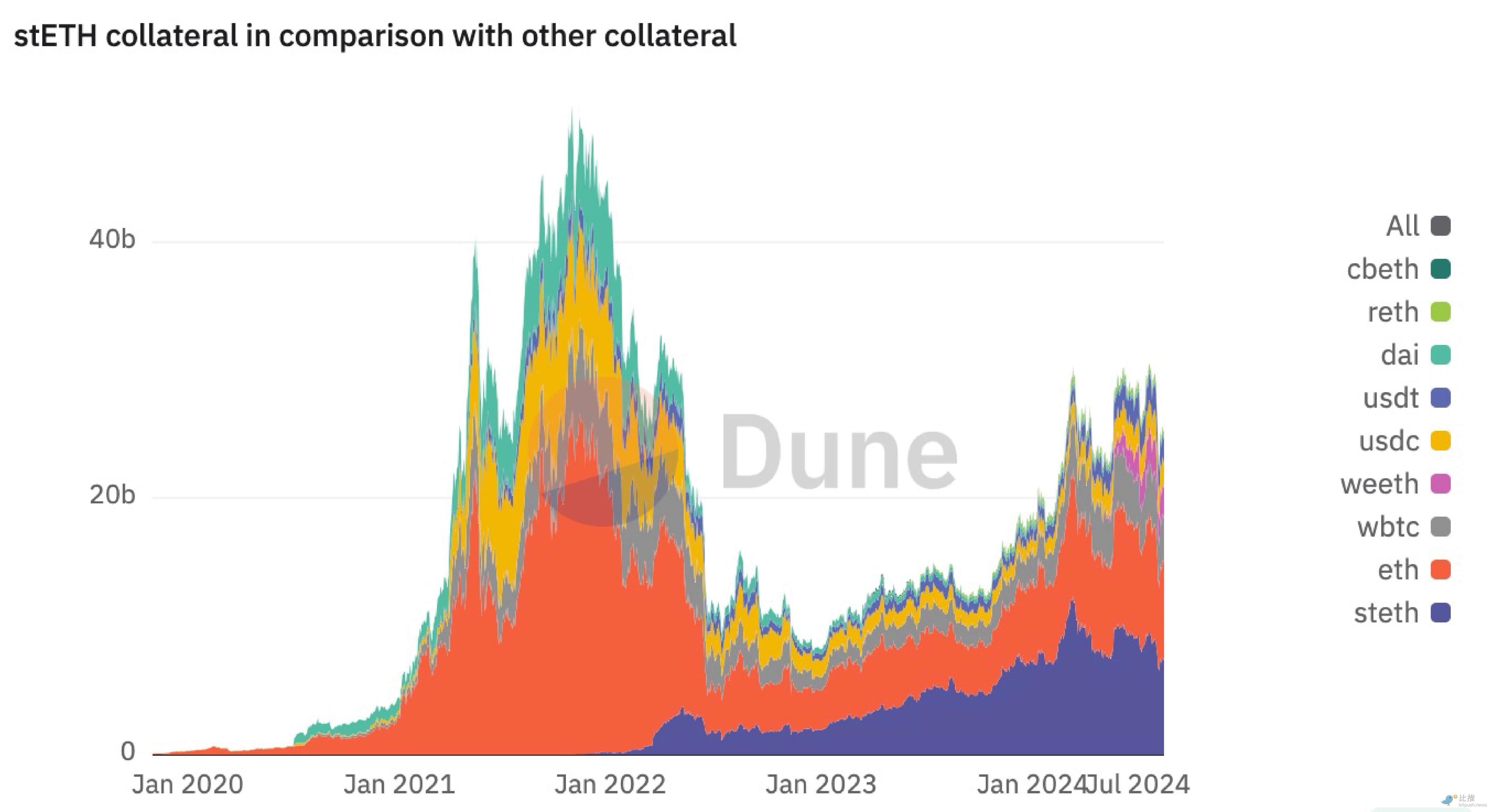

stETH, ETH'nin getiri sağlayan bir versiyonudur. Programlanabilirliği ve likiditesi nedeniyle stETH, birçok DeFi protokolünde ve uygulamasında ETH'nin yerini almaya başlıyor. Aslında stETH, Ethereum ekonomisinde yüksek kaliteli bir teminat olarak ETH'nin yerini alıyor. Bugün, DeFi teminatı olarak tedarik edilen stETH, aşağıda gösterildiği gibi, toplamda yaklaşık 2,7 milyona ulaşarak tüm stETH arzının yaklaşık 31%'sini oluşturuyor.

Not: Bu üçüncü taraf grafiğinin sol Y ekseni USD (milyar) cinsindendir. Yukarıdaki grafiğin sağ tarafında gösterilen her kısaltma farklı bir varlığı temsil eder.

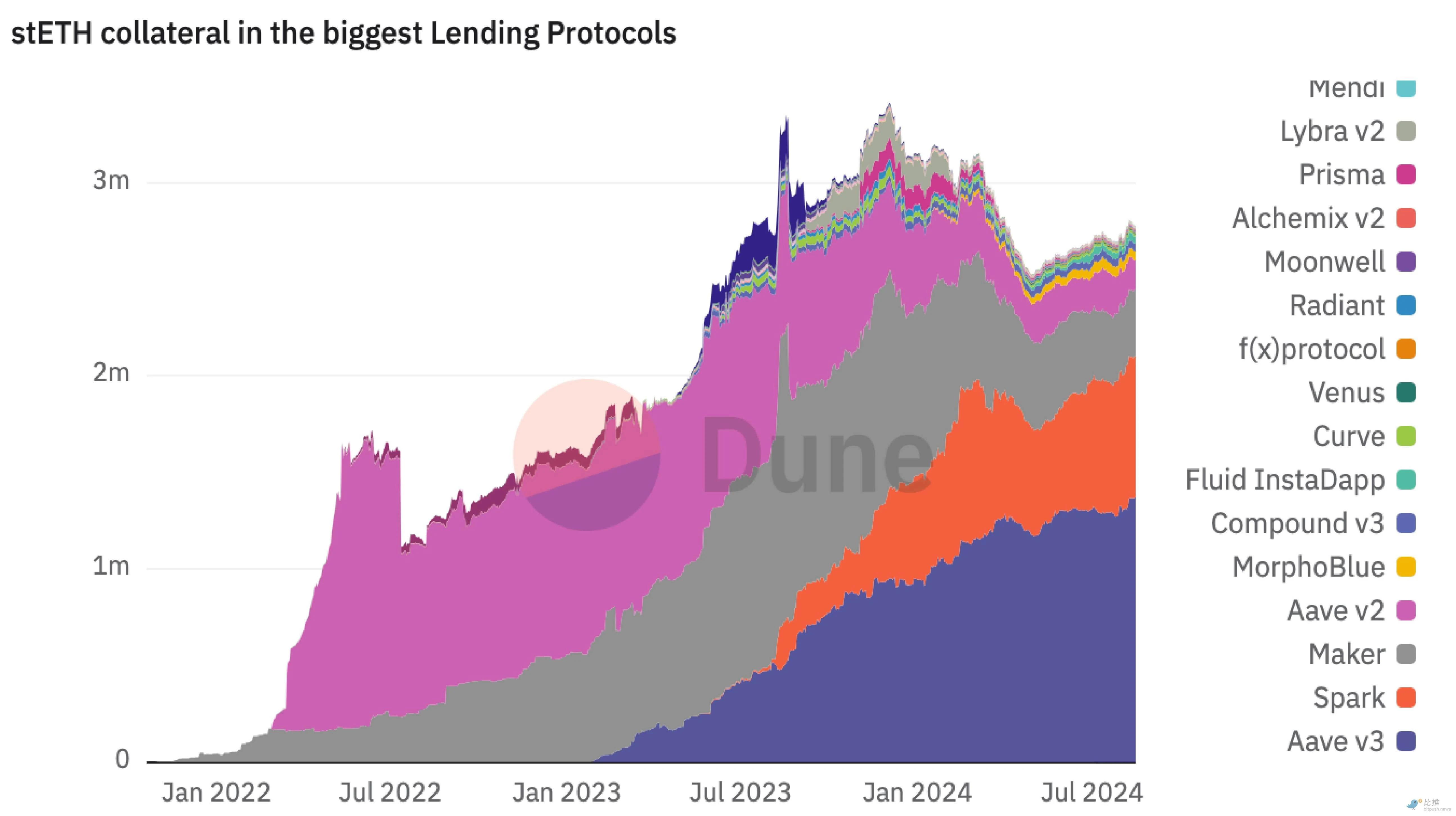

Curve, Uniswap, Balancer, Aerodrome ve diğer önde gelen DEX'lerde (merkezi olmayan borsalar) likidite havuzlarında 80.000'den fazla stETH bulunmaktadır. stETH, kullanıcılara, likidite sağlayıcılarına ve piyasa yapıcılarına sağladığı sermaye verimliliği nedeniyle tercih edilen teminat haline gelen getiri sağlayan bir varlıktır. Şu anda, Aave V3, Spark ve MakerDao'daki tercih edilen teminat sırasıyla 1,3 milyon stETH, 598.000 stETH ve 420.000 stETH'dir ve bunlar bu protokollerde kilitlenmiştir ve aşağıda gösterildiği gibi kredi veya kripto destekli sabit paralar ihraç etmek için teminat olarak kullanılır. Araştırmamız, stETH ve ETH'nin diğer likit teminatlandırılmış türevlerinin Ethereum ekosistemi içindeki finansal faaliyetler için tercih edilen yüksek kaliteli teminat haline geldiğini göstermektedir.

Not: Bu üçüncü taraf grafiğinin sol Y ekseni, stETH cinsinden ölçülür, USD cinsinden değil. Kaynak: Dune (@lido/stETH teminatı ve diğer teminat) 15 Ağustos 2024 itibarıyla.

Peki bir kullanıcı, daha fazla teminat olarak fayda sağlarken, stake ettiği ETH'den daha yüksek getiri elde etmek isterse ne olur?

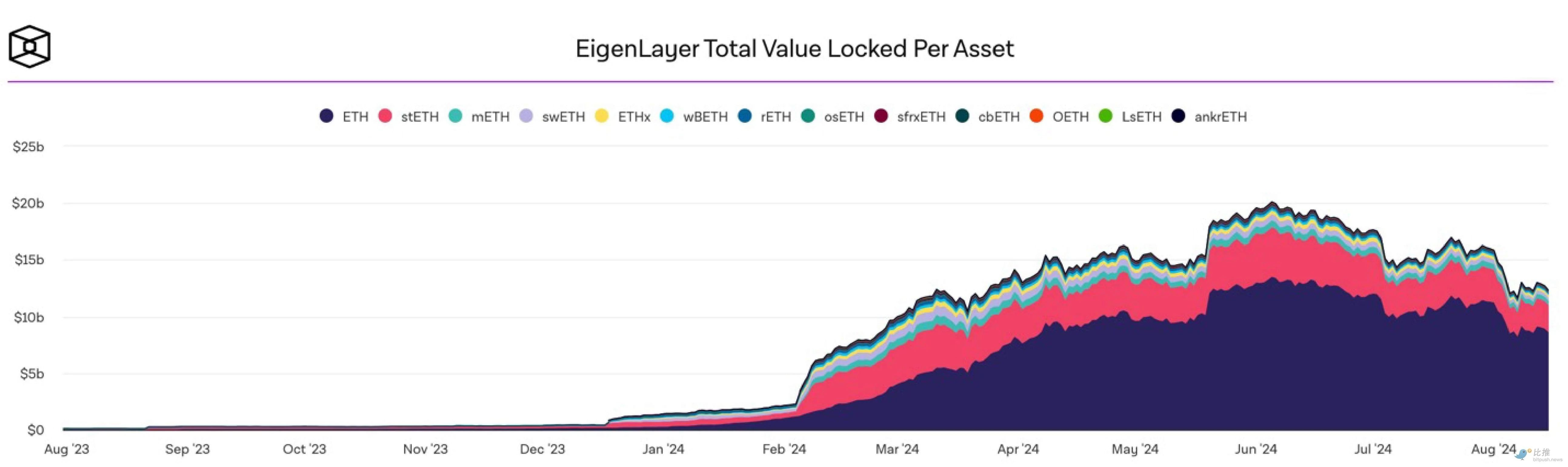

Eigenlayer, bir yeniden bahis protokolü olarak tam olarak bunu sağlar. Eigenlayer, bugüne kadar $13 milyar tokenleştirilmiş ETH CD'si biriktirdi ve bu da aşağıda gösterildiği gibi 50% Lido TVL ve toplam ETH arzının ~4%'sini temsil ediyor. Ethereum ağında bahis edilen ETH'yi temsil eden likit teminat türev tokenleri, Eigenlayer platformunda yeniden bahislenebilir ve bu da diğer protokollerin ağ güvenliklerini belirli bir süre boyunca artırmalarını sağlar; bu, güvenlik hizmetlerini kiralamaya benzer bir işlemdir.

Token'ları güvenilir ağ güvenliği sağlamak için çok oynak olan bazı protokoller likidite sıkıntısıyla karşılaşabilir ve/veya güvenliklerini artırmaları gerekebilir; her ikisi de token'larını çift stake ederek veya tüm menkul kıymetlerini daha istikrarlı teminatlarla (ETH gibi) kiralayarak ele alınabilir. Güvenlik hizmetleri için, EigenLayer gibi yeniden stake protokolleri, Ethereum ağının doğrulayıcılara ödeme yapması gibi yeniden stake edenleri ödüllendirir.

Re-staking'in gelişiyle yatırımcıların risk ve getiri profillerini daha iyi kontrol edebilmelerine olanak sağlanacağına ve böylece ETH'nin DeFi'de teminat olarak kullanımının ve verimliliğinin artacağına inanıyoruz.

EigenLayer'ın başarısı, kullanıcıların ve kurumların ETH varlıklarını daha sofistike yollarla değerlendirmeye güçlü bir ilgi duyduğunu göstermektedir. EigenLayer, yeni kullanım örnekleri sunarak katılımcıların ETH varlıklarını korurken ek getiri elde etmelerine olanak tanır. EigenLayer'ın lansmanından çıktıkça — tıpkı stETH'in yerel staking'den çıkması gibi — likit yeniden staking token'larının çeşitli platformlarda teminat olarak hizmet etmesi muhtemeldir.

İster likidite havuzlarında, ister kredi platformlarında, yapılandırılmış ürünlerde veya kripto destekli sabit kripto paralarda olsun, getiri sağlayan ETH'nin her türü, ister Ethereum Katman 1'de isterse şu anda mevcut olan Katman 2'lerden herhangi birinde konuşlandırılmış olsun, DeFi'deki önde gelen uygulamalar ve ürünler için tercih edilen programlanabilir teminat olma potansiyeline sahiptir.

5. ETH'nin staking getirisi kripto ekonomisi için içsel bir ölçüt haline gelecek mi?

Bu makalede şimdiye kadar, stake edilmiş ETH'yi bazı açılardan egemen tahvillere benzer bir varlık olarak tanımladık ve ETH ile likit stake edilmiş türevlerini DeFi'de yüksek kaliteli likit teminat olarak tanımladık ve yaygın olarak kullanılan birçok uygulamayı destekledik. Makalenin bu bölümünde, ETH stake etme getirisinin bir başka benzersiz özelliğine odaklanıyoruz: Kripto ekonomideki yatırım üzerindeki etkisi, araştırmamızın gösterdiği üzere, geleneksel ekonomideki Hazine bonolarının ve federal kıyaslama faiz oranlarının rolüne benzer.

Günümüzde, staking getirileri, dijital varlık alanındaki kamu ve özel yatırımları, tıpkı yüksek kaliteli likit varlıkların (HQLA) geleneksel finans alanında yaptığı gibi etkiliyor. İlk olarak, ETH getirileri, aşağıda gösterildiği gibi, diğer blok zincirlerini güvenlik ve uzun vadeli taahhütlerinin tanınması için doğrulayıcılara daha yüksek ödüller sunmaya zorlayarak, rekabet eden Katman-1 akıllı sözleşmelerinin yerel getirileri üzerinde önemli bir baskı oluşturuyor gibi görünüyor. Yatırım getirisinin daha yüksek olma olasılığı düşükse, yatırımcılar/doğrulayıcılar neden daha riskli ve daha oynak varlıkları elinde tutsun ve stake etsin? Önemlisi, ETH'nin aksine, diğer varlıklardaki getiriler nakit akışlarını seyreltme eğilimindedir. Başka bir deyişle, bir yatırımcı başka bir Katman-1 token'ı elinde tutar ve stake etmezse, ağ enflasyonu onu seyreltecektir.

Kaynak: ARK Investment Management LLC, 2024, The Staking Explorer'ın 15 Ağustos 2024 tarihli verilerine dayanmaktadır.

ETH'nin staking getirisi aynı zamanda sabit coinleri tutmanın ve ödünç almanın fırsat maliyetini de artırır. Yerel getirisi yükselip kıyas noktası haline geldikçe, ETH'nin etkinliği, MEV ücretleri ve genel talep birden fazla DeFi protokolünü baskı altına alır. MakerDAO, Aave ve Compound bu protokollerden üçüdür.

MakerDAO, DAI stablecoin'inin ihracını ve yönetimini yöneten bir protokoldür. DAI, kullanıcılar ETH veya diğer beyaz listeli varlıklar gibi teminatları DAI basmak için kilitledikçe teminatlandırılmış borç pozisyonları (CDP'ler) aracılığıyla ihraç edilir. MakerDAO protokolünün temel özelliklerinden biri, DAI sahiplerinin DAI'lerini özel akıllı sözleşmelerde kilitleyerek faiz kazanmalarına olanak tanıyan DAI Tasarruf Oranı'dır (DSR). DAI önemli bir satış baskısıyla ve dolaşımdaki arzda bir düşüşle karşı karşıya kaldıktan sonra, MakerDAO yönetimi DSR oranını 5%'den 15%'ye çıkarmaya karar verdi.

Aave veya Compound gibi arz ve talep tarafından belirlenen koşullara sahip para piyasalarında, stablecoin'leri tedarik etme/ödünç alma getirileri önemli ölçüde daha yüksektir. Fiat destekli stablecoin'ler için arz APY'leri, piyasa koşullarına bağlı olarak 5% ile 15%'nin üzerine kadar değişir. Bu oran, yatırımcıların satmaya gerek kalmadan teminat olarak ETH veya stETH sağlarken stablecoin ödünç alma isteklerini yansıtır.

Ek olarak, Ethena Labs (spot stETH pozisyonları ile sürekli vadeli işlemler15 kısa pozisyonlar arasında spot arbitraj işlemleriyle teminatlandırılmış bir stablecoin sunan) gibi protokoller birçok stETH sahibini cezbetti. Neden mi? Ethena'nın stablecoin'i, ETH'deki normal staking getirilerinden bahsetmeye bile gerek yok, DeFi alternatiflerinden önemli ölçüde daha yüksek getiriler sunuyor.

ETH staking'den elde edilen getiri, likidite madenciliği fırsatlarını da etkiler. Yeni ürünler veya özellikler piyasaya sürmek ve havuzlarına ETH cinsinden sermaye çekmek isteyen ekipler, teşviklerini geçerli piyasa koşullarıyla uyumlu hale getirmelidir. Birçok ekip ve protokol için, daha yüksek staking getirileri genellikle daha yüksek kullanıcı edinme maliyetleri anlamına gelir, çünkü potansiyel yatırımcılar ve likidite sağlayıcıları, yeni veya daha az olgunlaşmış getiri çiftçiliği fırsatlarıyla ilişkili daha yüksek risk ödülleri yerine daha istikrarlı getiriler için ETH'yi stake etme olasılıkları daha yüksektir.

Erken aşamadaki dijital varlıklara sermaye tahsis eden yatırımcılar aynı soruyu soruyor: Bu proje, risk ve likidite ayarlı bir temelde ETH'yi stake etmekten daha iyi bir yatırım getirisi sağlayacak mı? Bu soruyu varsayımsal bir örnekle inceleyebiliriz. Tipik yatırım ufku 7 yıl olan (bir teknoloji girişimi için ortalama hasat dönemi) kapalı uçlu bir fonun, zarar etmemek için bileşik faizden sonra ETH'den ne kadar daha iyi performans göstermesi gerekir?

ETH, 7 yıllık bileşik faizin ardından 4% getiri sağlıyorsa, fiyat artışı dikkate alınmadan bile kapalı uçlu fonun ETH'yi 31%'den fazla geride bırakması gerekir.

Başka bir deyişle, dijital varlık alanındaki erken yatırımcılar genellikle şunu düşünür: risk ve likidite ayarlı bir bazda, değerlendirdikleri proje, yatırım süresi boyunca ETH'yi basitçe tutmaktan ve stake etmekten daha yüksek getiri sağlayabilir mi? Örneğin, genellikle hasat dönemi olarak adlandırılan ve yatırımların olgunlaşması ve likidite sağlaması beklenen tipik bir 7 yıllık fonu ele alalım. Aynı fonlar ETH'ye yatırılıp stake edilseydi, ortalama 4%'lik bir stake getirisi ile projenin bileşik getiri etkisini telafi etmek için ETH'yi en az 31% geride bırakması gerekirdi. Aşırı talep gören özel turların, daha az cazip değerlemelerin ve elverişsiz hak kazanma koşullarının olduğu bir boğa piyasasında, stake edilen ETH'den kaynaklanan rekabet daha yoğun hale gelecektir.

6. ETH’nin kapsamlı nitelikleri nelerdir?

Spot Bitcoin ETF'lerinin başarısı, Bitcoin'in diğer değer depolarına, özellikle de itibari para birimlerine göre değer kazanma potansiyeli ve istikrarından kaynaklanıyor olabilir. Para otoritelerinin insan kararları (bazen keyfi ve tutarsız) itibari para birimlerinin uzun vadede değer kaybetmesinde önemli bir rol oynamıştır. Buna karşılık, Bitcoin kurallara dayalıdır ve arzı matematiksel olarak ölçülmüştür ve 21 milyonla sınırlandırılmıştır. Sonuç olarak, Bitcoin itibari para birimlerine güçlü bir alternatif ve dijital altına benzer bir dijital varlık sınıfı haline gelmektedir.

Daha genç bir varlık olarak ETH, yıllar içinde birden fazla parasal ve teknolojik yükseltmeden geçti. Ayrıca, Turing bütünlüğü ve nakit akışı getirisi, geleneksel varlık sınıflarının sınırları içinde tanımlanmasını, tanımlanmasını ve çerçevelenmesini zorlaştırıyor.

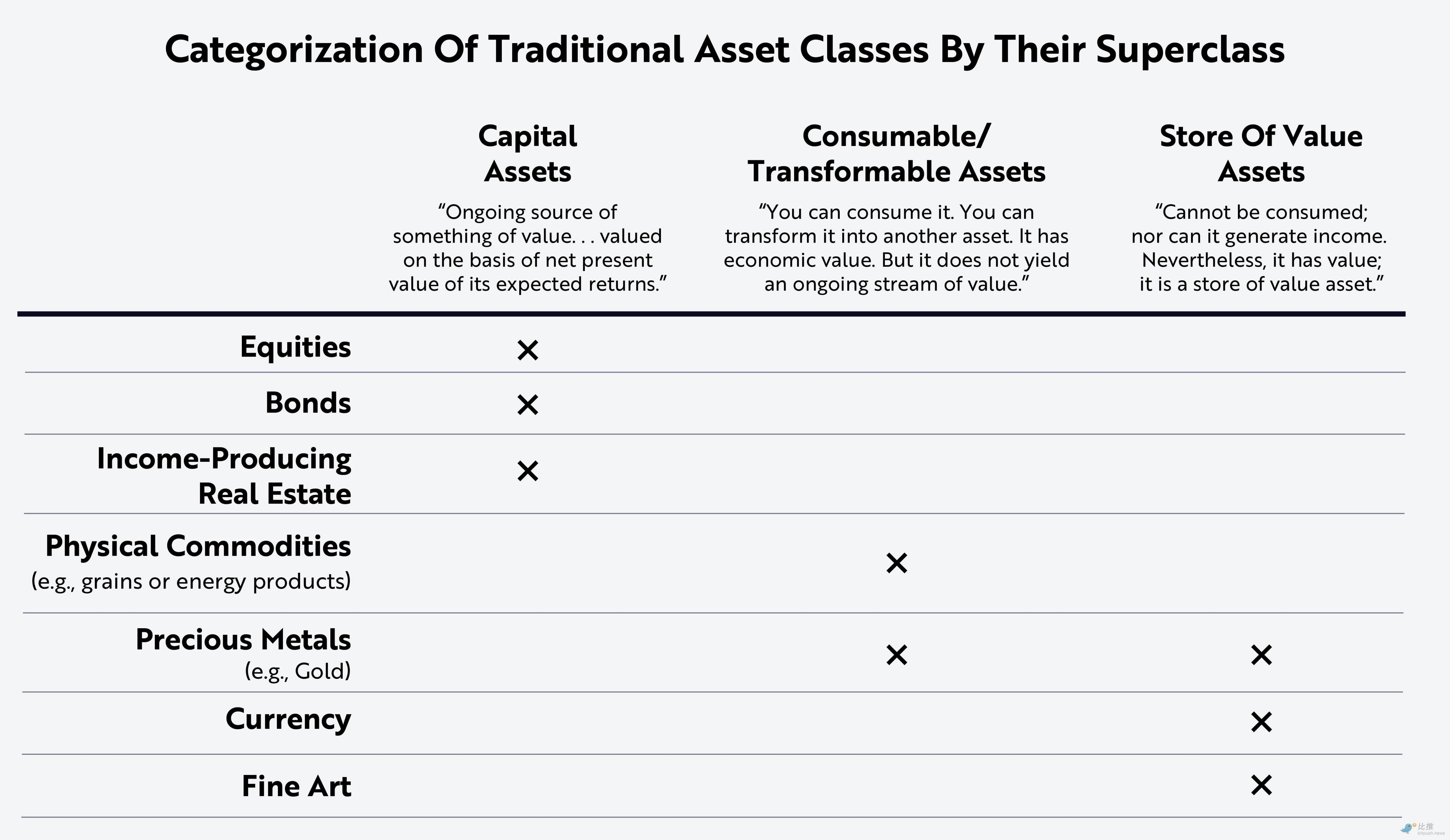

Robert Greers'ın Varlık Sınıfları Nelerdir? adlı makalesi varlıkları üç kategoriye ayırır:

Sermaye Varlıkları: Hisse senetleri, tahviller veya gayrimenkuller gibi, nakit akışı şeklinde sahibine değer kazandıran ve üretken olan varlıklar.

Tüketilebilir varlıklar: Tüketilebilen veya başka varlıklara veya mallara dönüştürülebilen mallar gibi varlıklar.

Değer Saklama Aracı: Tüketilmesi veya başka varlıklara veya emtialara dönüştürülmesi mümkün olmayan, ancak değerini uzun bir süre koruyan varlık.

Bu makalede, ETH getirileri ile borç araçları, özellikle de egemen tahviller üzerindeki getiriler arasındaki benzerlikleri gösterdik. ETH staking getirilerinin, geleneksel finans alanındaki federal rezerv oranı gibi, dijital varlık alanındaki akıllı sözleşme etkinliğinin ve ekonomik döngülerin bir ölçüsü olduğunu gösterdik.

Ek olarak, diğer tüm 1. katman varlıkları gibi ETH de, muhasebe defterine dahil edilecek işlemlerin ödemesini yapmak için Ethereum ağında kullanılan tüketilebilir bir varlıktır. Süreç, verileri depolamak ve hesaplamak için doğrulayıcılara ödeme yapmak üzere varlıkları takas etmeyi içerir. Ayrıca, ETH'yi DeFi'de yüksek kaliteli likit bir varlık olarak stake etme yeteneğini vurguladık; bu, DAI ve USDe gibi en popüler uygulamaları ve sabit paraları güçlendirmek için orijinal teminat gibi davranır.

Peki ETH'yi bir varlık olarak kategorize etmenin ve tanımlamanın en iyi yolu nedir?

Bankless ekibi ETH'yi Robert Greers sınıflandırmasına göre üç farklı varlık sınıfının özelliklerini aynı anda bünyesinde barındıran üçlü noktalı bir varlık olarak tanıtırken, biz Bitcoin'in çok güvenilir bir değer deposu olduğuna ve olmaya devam edeceğine inanıyoruz. Bununla birlikte, ETH'nin yeni bir hibrit varlığın yolunu açtığına da inanıyoruz. Akıllı sözleşme ekonomisinde değer deposu özellikleri sergilerken, ETH'yi diğer dijital varlıklardan ayıran şey, finansal uygulamalarda yüksek kaliteli teminat olarak kullanılabilen programlanabilir, nakit akışı üreten bir varlık olmasıdır.

ETH ve stake edilmiş ETH son derece likittir ve birçok borsada yaygın olarak işlem görmektedir. Likiditeleri, kolayca likide edilebilmelerini ve diğer varlıklara dönüştürülebilmelerini ve/veya çeşitli DeFi protokollerinde kullanılabilmelerini sağlar. ETH, devlet tahvillerinden veya gayrimenkulden daha oynak olsa da dünyadaki en olgun, değerli ve yaygın kripto paralardan biridir. Bir spot ETH ETF'sinin piyasaya sürülmesiyle ETH'lerin kabulü artabilir ve oynaklığı azalabilir.

Şu anda, ETH ve likidite rehin türevleri, yalnızca teminatlı krediler için değil, aynı zamanda likidite havuzlarına katılmak, getiri elde etmek ve sabit paralar çıkarmak için de çeşitli DeFi protokollerinde teminat olarak kullanılmıştır. ETH tek bir varlık sınıfına uymasa da, çok yönlü nitelikleri, hızla büyüyen küresel akıllı sözleşme ekonomisine katılmak isteyenler için çok çekici olan benzersiz varlığının cazibesini vurgulamaktadır.

Bu makale internetten alınmıştır: Ark Invest Araştırma Raporu: Ethereum'u Hisse Senedi Olarak Almak = Kripto Ekonomisinde ABD Hazine Tahvilleri

İlgili: BTC ekolojik projelerinin son durumu (9-24): BTC NFT'sinde keskin bir artış görüldü

Lütfen dikkat: Tüm içerikler yalnızca bilimsel amaçlarla paylaşılmaktadır. Xverse cüzdanının hiçbir projeyle bağlantısı yoktur. Lütfen kendi araştırmanızı yapın (DYOR). Günlük BTC Ekosistem Haberleri Patlaması – Harika içerikler sağladığı için Ordinals World @OrdzWorld'e teşekkürler! Bitcoin Kuklaları nelerdir? Ord My God, Ordinals ekibini 「Ordinals Yazıtları Bölümü」'ne davet etti. Ordinals koleksiyonu keskin bir şekilde yükselmeye devam etti ve Bitcoin Kuklası 21% ile şu anda 0,133 BTC'de en yüksek artışı gösterdi. Bunların arasında Node Monkey'in piyasa değeri 133 milyona ulaştı. Bitcoin Kuklaları nelerdir? @Daji_ tarafından 357 Sonunda LEO kitini yazdırdım 😭 Müzayede 3 tur, iki Leo kiti ile 10 Ağustos 2019 – Epstein'ın ölüm yıldönümü 1 Ağustos 2009 – Astronomlarda Kadınlar Günü @realizingerin 26 Eylül'de Ord My God, Erin'i ve…