OKX Ventures: RWA yolundaki altı temel varlık piyasasının ayrıntılı açıklaması

Orijinal yazar: Esme Zheng, OKX Ventures

Mevcut piyasa ortamında, Gerçek Dünya Varlıkları (RWA) hızla yükseliyor. Coingecko, bu yılın Temmuz ayında 2024 ikinci çeyrek kripto endüstrisi raporunda Meme Coin, yapay zeka ve RWA'nın en popüler kategoriler haline geldiğini ve ağ trafiğinin 77,5%'sini oluşturduğunu belirtti.

Citi, BlackRock, Fidelity ve JPMorgan Chase gibi geleneksel finans devleri de oyuna katıldı. Dune Analytics verilerine göre, RWA anlatıları bu yılın başından bu yana büyümede ikinci sırada yer aldı ve 117% artışla Meme'den sonra ikinci sırada yer aldı. Bu makale, RWA yolunun geliştirme durumunu ve gelecekteki fırsatlarını kapsamlı bir şekilde ele alacaktır.

Özetle;

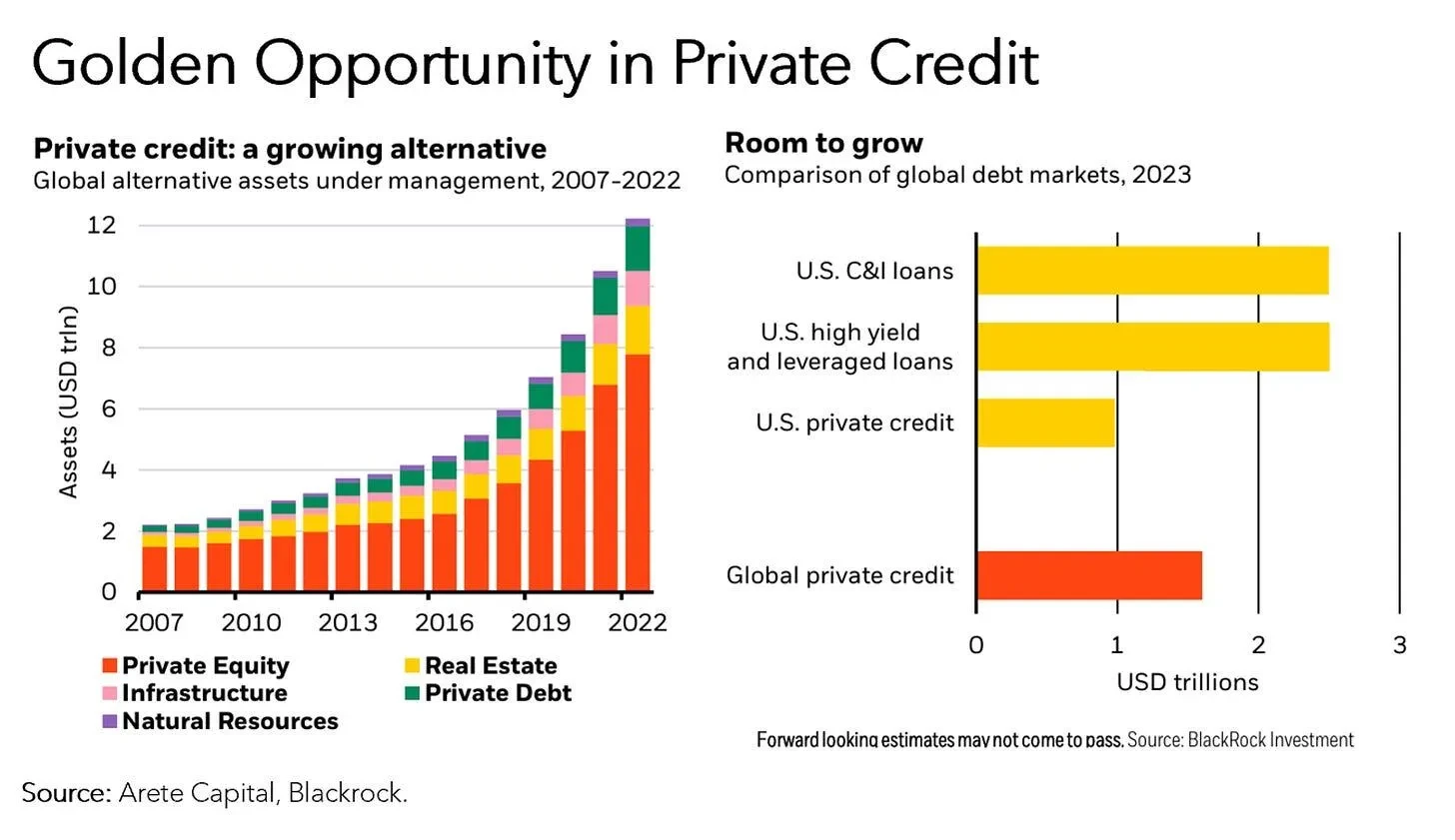

1. RWA, 2023'te TVL'nin iki katına çıkması ve zincir üstü varlıkların değerinin 2024'ün başından bu yana 50% artarak $12 milyara (stabil coin'ler hariç) ulaşmasıyla en hızlı büyüyen DeFi alanlarından biridir. En hızlı büyüyen ve en büyük sektörler özel kredi piyasası (76%) ve ABD borç ürünleri (17%) iken geri kalanı altın, gayrimenkul token'ları vb. tarafından yönetilen değerli metal stabil coin'leridir.

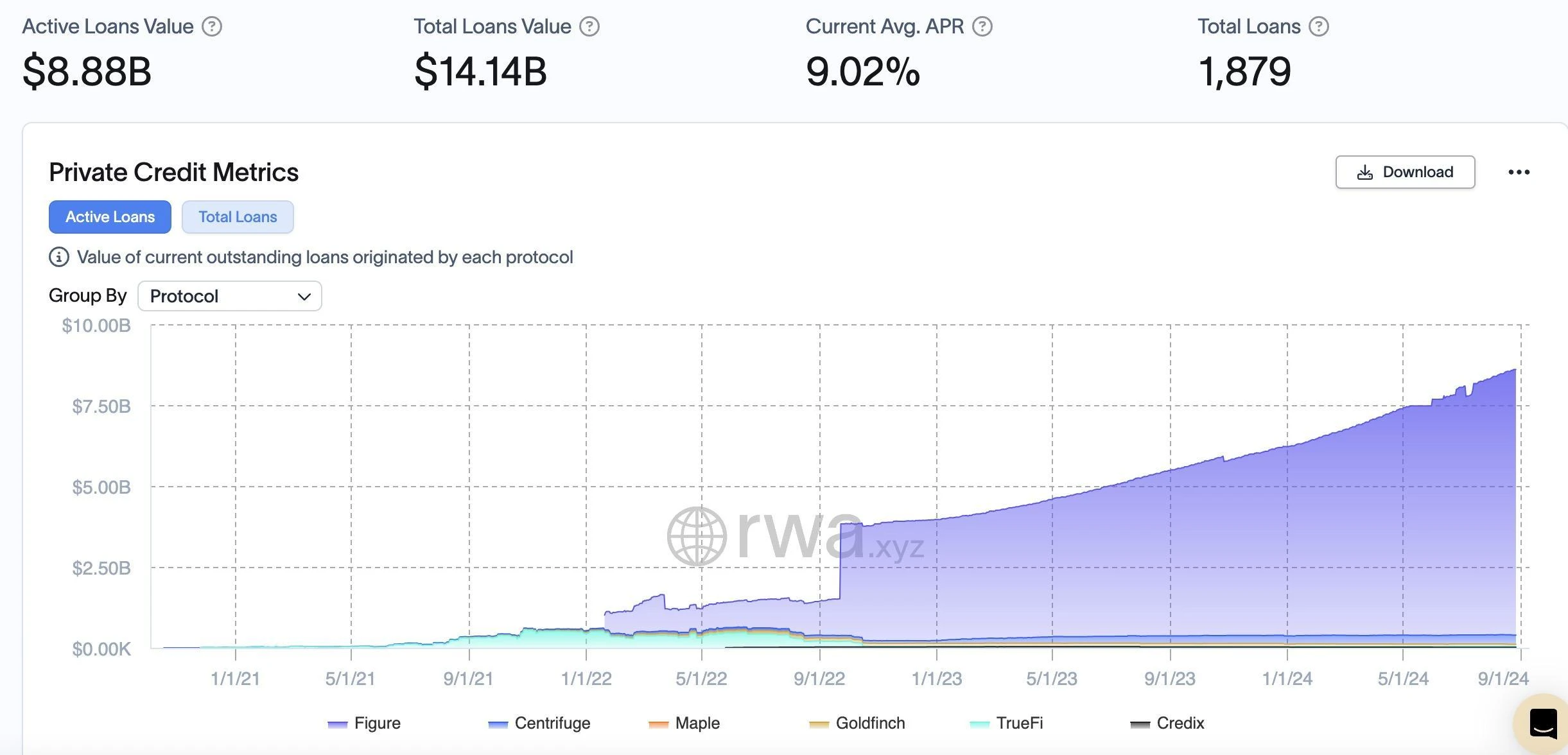

2. Şu anda, yaklaşık 15 ana akım ihraççı, toplam varlıkları $2 milyarı aşan, yıl başından bu yana 1.627% artışla 32'den fazla tokenize edilmiş ABD borçla ilgili ürün sunuyor. Altı ana akım zincir üstü kredi protokolü, Figure, Centrifuge, Maple, Goldfinch, TrueFi, Credix, vb., yıl başından bu yana 43% artışla $8,88 milyar toplam aktif kredi tutarına sahip.

3. Zincir içi stabil kripto paraların başarılı bir şekilde benimsenmesi ve zincir dışı merkezi ihraççılar tarafından kazanılan cazip net faiz marjlarının ardından, RWA evriminin bir sonraki aşaması, tokenleştirilmiş ABD Hazine ihraçları tarafından yönlendirilecek. Bu ihraçlarda token sahipleri, kısa vadeli, likit ve ABD hükümeti tarafından desteklenen gerçek dünya varlıklarına doğrudan yatırım yaparak net faiz marjının aslan payını elde edecek.

4. Zincir üstü özel kredi verme piyasası, merkezi finansal kötü borçların çöküşünden sonra büyük zorluklarla karşı karşıya kaldı ve şimdi RWA anlatısıyla yönlendirilen bir toparlanma yaşıyor. Zincir üstü kredinin toplam miktarı şu anda geleneksel $1,5 trilyonluk özel kredi piyasasının 0,5%'sinden daha azını oluştursa da, keskin yükseliş eğilimi zincir üstü kredi alanının daha fazla genişleme için büyük bir potansiyele sahip olduğunu gösteriyor.

5. Geleneksel finans alanında gerçek dünya varlık tokenizasyonunun uygulama senaryoları çok sayıda varlık ihracı, işlem ve diğer işlemleri içerir. Temel varlıkları kontrol eden finans kuruluşları için uyumluluk ve güvenlik ana taleplerdir. RWA'nın güvenilir finans veya doğrulanabilir finans alanında var olması ve düzenlenmiş bir kripto para birimi olması gerekir. Özellikle sabit paralar bağlamında, denetimler, uyumluluk ve varlık yönetimi yürütmek için çok sayıda zincir dışı aracıya ihtiyaç duyarlar ve bunların hepsi bir güven temeli gerektirir.

1. RWA yolunun mevcut durumu

1. Piyasa arzı ve talebi

1. RWA'nın temel mantığı, gerçek dünyadaki finansal varlıkların (ABD Hazine tahvilleri, sabit gelirli menkul kıymetler ve hisse senetleri gibi sermaye varlıkları gibi faiz getiren varlıklar) gelir haklarını blok zincirine eşlemek ve zincir dışı varlıkları ipotek ederek zincir üstü varlıkların likiditesini elde etmektir. Altın ve gayrimenkul gibi fiziksel varlıklar için, bunları zincire tanıtmak ve işlemlerin kolaylığını ve şeffaflığını artırmak için blok zinciri teknolojisini kullanmaktır.

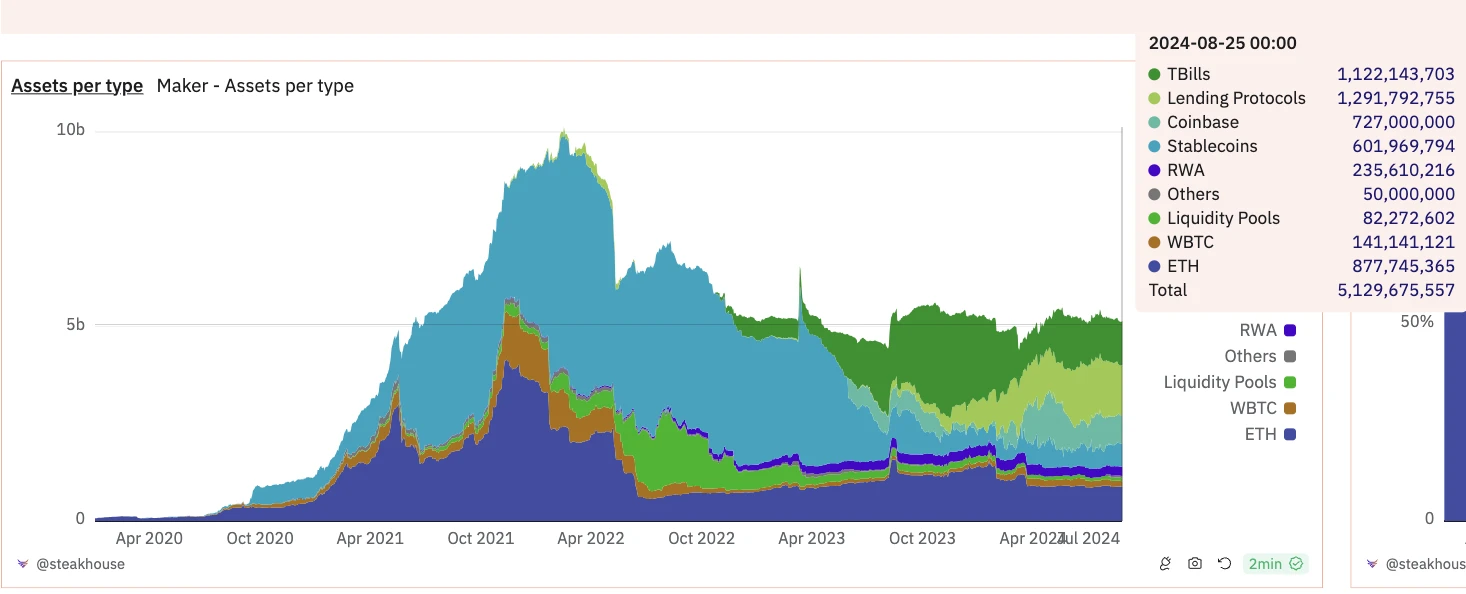

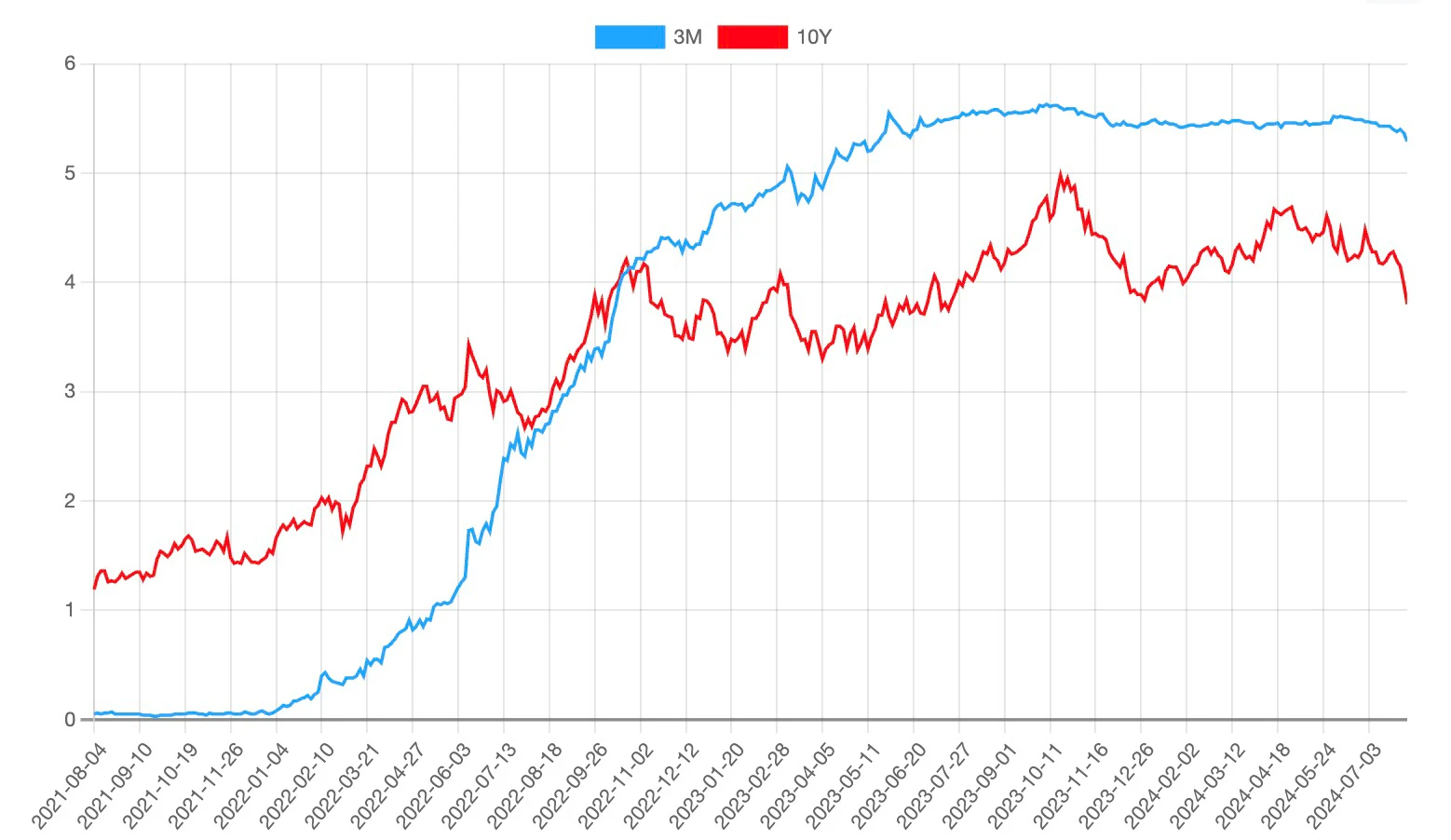

2. Fed'in sürekli faiz oranı artışları ve bilanço küçültmeleri bağlamında, yüksek faiz oranları risk piyasalarının değerlemesini büyük ölçüde etkilemiştir ve bilanço küçültme kripto piyasasından büyük ölçüde likidite çekmiştir, bu da DeFi piyasasının getirisinin düşmeye devam etmesine neden olmuştur. O zamanlar, 5% kadar yüksek olan ABD Hazine tahvillerinin risksiz getirisi kripto piyasasında sıcak bir emtia haline geldi. En popüler olanı MakerDAO'nun rezerv varlık olarak ABD Hazine tahvilleri satın alma davranışıdır. Varlık çeşitliliğini artırmanın, döviz kurlarını istikrara kavuşturmanın ve tek nokta risklerini azaltmanın yanı sıra, en önemli şey Kripto dünyasının gerçek dünya finansal varlıklarının getirisine yönelik tek taraflı talebini karşılamaktır.

Kaynak: Dune / @steakhouse

3. Piyasada çok sayıda sabit coin dolaşıyor. Yüksek faiz ortamında, sahipleri hiçbir fayda elde etmiyor ve aslında fırsat maliyetleri ödüyorlar. Merkezi sabit coinler karları özelleştiriyor ve zararları sosyalleştiriyor. Bu sabit coinleri etkili bir şekilde kullanmak, kullanıcılar için faydalar yaratmak ve DeFi piyasasına daha fazla likidite getirmek için daha fazla RWA varlığına ihtiyaç var.

4. Franklin Templeton ve WisdomTree gibi büyük, yerleşik varlık yöneticileri için tokenleştirme, varlıklarını geleneksel bir aracı kurum veya banka hesabında tutmak yerine dijital olarak bir blok zincirinde tutmayı tercih eden yeni müşteri segmentlerine ulaşmak için yeni dağıtım kanallarının açılmasını temsil eder. Onlar için tokenleştirilmiş Hazineler, onların "sahil başı pazarıdır."

5. Geleneksel finans sektörü, DeFi teknolojisiyle birleşmeye, varlık tokenizasyonu yoluyla maliyetleri düşürmeye ve verimliliği artırmaya ve geleneksel finansın içsel sorunlarını çözmeye giderek daha fazla odaklanıyor. Gerçek dünya varlıklarını (hisse senetleri, finansal türevler, para birimleri, öz sermaye vb.) blok zincirine eşlemek, yalnızca dağıtılmış defter teknolojisinin uygulama kapsamını genişletmekle kalmıyor, aynı zamanda varlıkların değişimini ve yerleşimini de daha verimli hale getiriyor. Yeni dağıtım kanallarını keşfetmenin yanı sıra, teknolojinin geleneksel finans sistemine getirdiği önemli verimlilik iyileştirmelerine ve yeniliklere de odaklanıyor.

2. Pazar büyüklüğü:

-

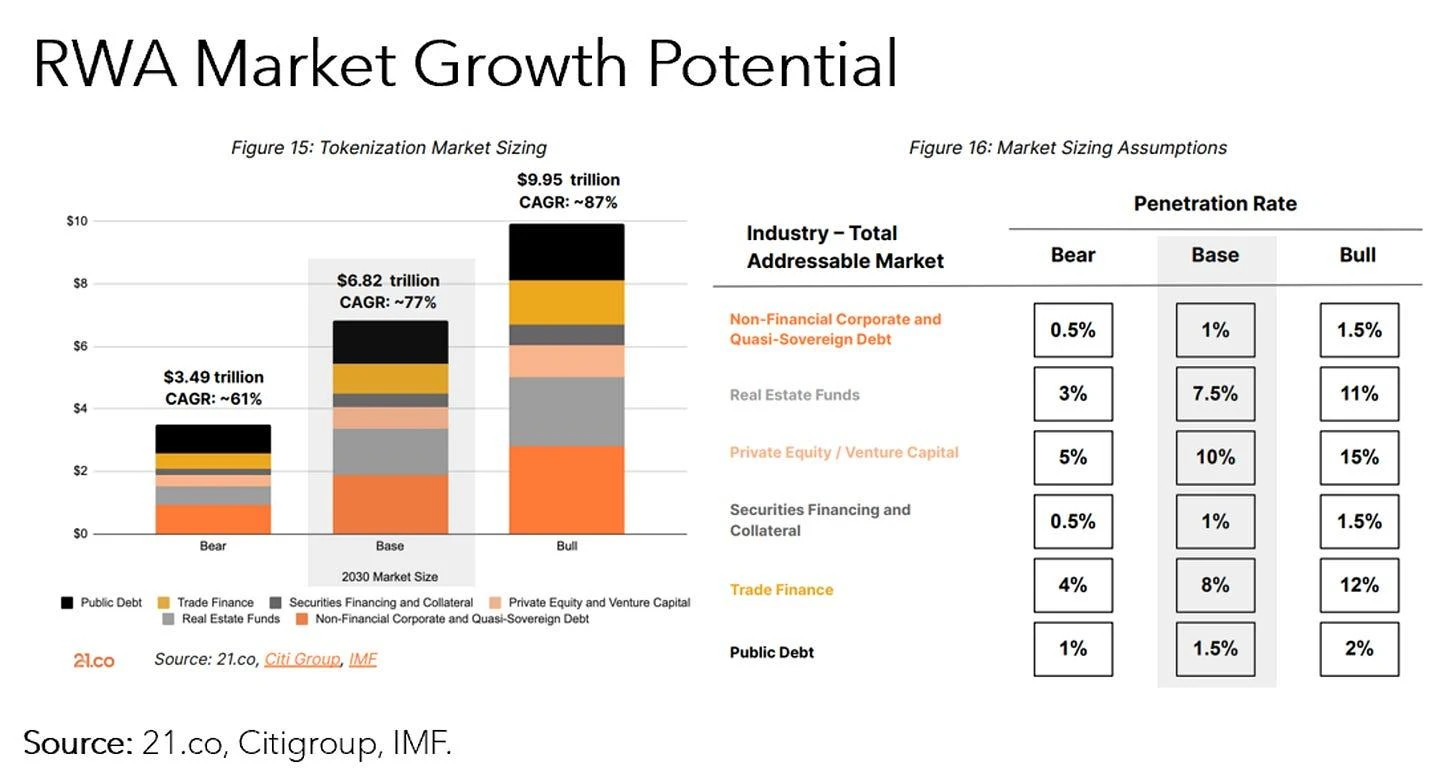

RWA zincirinin varlık büyüklüğü yaklaşık 12 milyardır ve stablecoin'lerin toplam piyasa değeri 180 milyar ABD dolarını aşmaktadır. Blockchain teknolojisi aracılığıyla, geleneksel finansal varlıkların dijitalleştirilmesi yalnızca şeffaflığı ve verimliliği artırmakla kalmayıp aynı zamanda bu gelişmekte olan pazara daha fazla kullanıcı çekebilir. 21.co, Citi ve IMF'den gelen raporlara göre, tokenleştirilmiş varlıkların toplam değerinin temel piyasa koşulları altında 2030 yılında 6,8 trilyon ABD dolarına çıkması bekleniyor.

Kaynak: 21.co, Citigroup, IMF

-

Özel kredi ve ABD Hazine tahvilleri tokenleştirilen başlıca varlıklardır; piyasalar, toplam kredi değerinde milyonlarca dolardan $8,8 milyara (yıllık 63% büyüme) ve Hazine tahvillerinde $2 milyarın üzerine (yıllık 2100% büyüme) çıkmıştır. JetonHazine tahvilleri hala büyük potansiyele sahip, gelişmekte olan bir alandır; Franklin Templeton, BlackRock ve Wisdomtree bu alanda ilk liderlerdir.

Kaynak: rwa.xyz

-

Fed'in politikalarının RWA DeFi alanının genişlemesi ve örüntüsü üzerinde doğrudan ve önemli bir etkisi var:

-

2022 yılının üçüncü çeyreğinde, özel kredi destekli RWA'lar toplam RWA TVL'sinin 56%'sini oluştururken, ABD Hazine destekli RWA'ların payı 0% oldu.

-

2023 yılının üçüncü çeyreğinde, özel krediye dayalı RWA'ların toplam RWA TVL'sindeki payı 18%'ye düşerken, ABD Hazine tahvillerine dayalı RWA'ların payı 27%'ye yükseldi.

-

Bu makalenin yayınlandığı Ağustos 2024 sonu itibarıyla, özel krediye dayalı RWA'lar toplam TVL'nin 76%'sini oluştururken, ABD Hazine tahvillerine dayalı RWA'ların payı 17%'de sabitlendi.

Kaynak: rwa.xyz

1) Pazar geliştiricileri:

Faiz getiren (faiz getiren, sabit gelirli) RWA'nın büyümesi hızlıdır. 2024'ten bu yana, sabit olmayan coin RWA'nın zincir üstü değeri, çoğunlukla devlet tahvilleri, özel kredi ve gayrimenkul token'larından olmak üzere $4.11 milyar artmıştır. Mevcut genel büyüme ve ekolojik iyileşme esas olarak aşağıdaki üç hususa atfedilmektedir:

1. Kurumsal ilgi ve yeni ürünler, örneğin

-

BlackRock ve Superstate gibi kurumlar yeni zincir üstü Hazine ürünleri ve hazine bonosu fonları piyasaya sürdüler.

-

Ondo USDY'yi piyasaya sürüyor, Centrifuge Maker ve BlockTower ile işbirliği yapıyor, vb.

2. Tam altyapı, örneğin

-

M^0 Labs, diğer ürünlerin yapı taşı olarak kullanılabilecek kurumsal düzeyde stablecoin ara yazılımı geliştiriyor.

-

Ondo Global Markets, zincir içi token'lar ile zincir dışı hesaplar arasında sorunsuz transferlere olanak tanıyan iki yönlü bir sistem oluşturuyor.

3. Örneğin DeFi ile entegrasyon

-

Morpho, RWA getirilerinin DeFi kullanıcılarına aktarılması için emanet dışı kasaların oluşturulmasına olanak tanır; Centrifuge ile birlikte teminatlı borç vermeyi destekler.

-

TrueFi, kullanıcıların DeFi'de kullanılabilecek dolara sabitlenmiş varlıklar basmak için teminat olarak tokenleştirilmiş ABD Hazine Bonoları yatırmalarına olanak tanıyan Trinity'yi piyasaya sürdü.

-

DAO'nun Varlık Çeşitlendirmesi (Maker)

Fed Başkanı Powell'ın son açıklaması göz önüne alındığında, Fed faiz artırım döngüsünün başlangıcından bu yana ilk kez ılımlı bir sinyal gönderdi ve odak noktasının enflasyonu kontrol etmekten ekonomik büyümeyi ve istihdamı desteklemeye kaydığını gösterdi. Faiz indirimi döngüsü eğilimi kademeli olarak oluştu ve bunun kaldıraçlı fonların geri dönüşünü teşvik etmesi bekleniyor. Şu anda, CME Fed İzleme aracı Eylül ayında 25 baz puanlık bir faiz indiriminin en olası olduğunu gösteriyor. Ancak, Ağustos ayı TÜFE ve tarım dışı verileri yakında yayınlanacak. Veriler beklentileri aşarsa, Eylül ayında 50 baz puanlık bir faiz indirimi olasılığı artacaktır.

Yüksek faiz oranı politikaları devam ettikçe, Hazine bonosu atıl fonlar için hala ilk tercih olacak ve sürekli faiz oranı indirimleri eğilimi piyasa üzerinde derin bir etkiye sahip olacak. Bir yandan, düşük faiz oranı ortamı yatırımcıları daha yüksek getiri fırsatları aramaya ve fonları yüksek getirili DeFi alanına yönlendirmeye teşvik edebilir. Öte yandan, geleneksel varlıkların getirisindeki düşüş, DeFi platformunda daha yüksek getiri elde etmek için daha fazla RWA'nın tokenleştirilmesine yol açabilir. O zamana kadar, piyasa rekabeti ortamı değişebilir ve daha fazla sermaye, DeFi teknolojisiyle birleştirilmiş yüksek getirili RWA uygulama senaryolarına akacak ve bu da tüm zincir üstü ekonominin gelişimini daha da teşvik edecektir.

Kaynak: CME FedWatch

2) Ana kullanıcı portreleri:

Galaxy Digitals 2023 tam yıllık istatistiklerine göre, RWA zincir içi talebinin çoğu, yeni kripto para benimseyenleri veya zincire yönelen geleneksel finansal kullanıcılar yerine, az sayıda yerel kripto para kullanıcısı tarafından yönlendiriliyor. RWA token'larıyla etkileşim kuran bu adreslerin çoğu, bu varlıklar oluşturulmadan önce zincirde aktifti. Aşağıdaki veriler yalnızca tokenleştirilmiş hazineler ve ana akım özel kredi varlıkları tutan adresler için analiz edilir:

-

Benzersiz adresler: 31 Ağustos 2023 itibarıyla, RWA varlıklarını elinde tutan 3.232 UA bulunmaktadır. 26 Ağustos 2024 itibarıyla, 1.815% artışla 61.879 adres bulunmaktadır.

-

Adreslerin ortalama yaşı: 882 gün (yaklaşık 2,42 yıl), bu kullanıcıların Nisan 2021'den bu yana aktif olduğunu gösteriyor.

-

Ortalama RWA yaşı: 375 gündür ve bu da bu varlıkların adreslere kıyasla nispeten yeni olduğunu göstermektedir.

-

RWA ile etkileşimde bulunan en eski adres 22 Mart 2016'ya ait olup 2.718 günlüktür.

-

Dağılım, cüzdan adreslerinin 700-750 günlük civarında yoğunlaştığını gösteriyor.

Yaş grubuna göre adres sayısı:

-

1 ila 2 yıl: 27% (885 adres)

-

2 ila 3 yıl: 36% (1.148 adres)

-

3+ yıl: 20% (654 adres)

Transak raporuna göre, yalnızca Ethereum zincirindeki RWA token sahiplerinin toplam sayısı 2024 yılının ortasında 97.000'i aştı ve toplamda 1.000'den fazla kişi var. 205,000 benzersiz adresler. Bu token'lara geçen yıl yaklaşık 38.000 sahip eklendi.

RWA token'ları ayrıca 2024'ün başından bu yana genel DEX hacminde önemli bir artış gördü. DEX hacmi Aralık 2023'te yaklaşık $2,3 milyardı ve Nisan 2024'e kadar $3,6 milyarın üzerine çıktı.

Ve 2024'te şimdiye kadar, geleneksel finans kuruluşları RWA'yı benimsemelerini önemli ölçüde artırdıkça, giderek daha fazla geleneksel finans kullanıcısının kripto alanına gireceğini, yeni bir büyüme ivmesi ve kademeli fonlar getireceğini öngörebiliriz.

2. Altı temel varlığın ayrıntılı açıklaması

Tokenleştirilmiş RWA piyasası, piyasa kapitalizasyonuna göre sıralanan varlık sınıfına göre 6 kategoriye ayrılmıştır: stablecoin'ler, özel kredi, devlet tahvilleri (ABD tahvilleri), emtialar, gayrimenkul ve hisse senedi menkul kıymetleri:

Kaynak: OKX Ventures, rwa.xyz, Statista, 21.co

Zincirdeki gerçek dünya varlıklarının (RWA) toplam piyasa değeri $18.312 milyar iken, zincir dışındaki geleneksel varlıkların toplam piyasa değeri $685.5 trilyondur. Zincir dışındaki geleneksel varlıkların toplam piyasa değerinin her gün 1 baz puan (1 bps, 0.01%) arttığını varsayarsak, bu yaklaşık $6.85 milyarlık bir artışa neden olacaktır, bu da zincir içi varlıkların piyasa değerinin 37%'sine yakındır. Bu bakış açısından, zincir dışı varlıklarda küçük bir artış bile zincir içi varlıklarda büyük bir artışa neden olabilir.

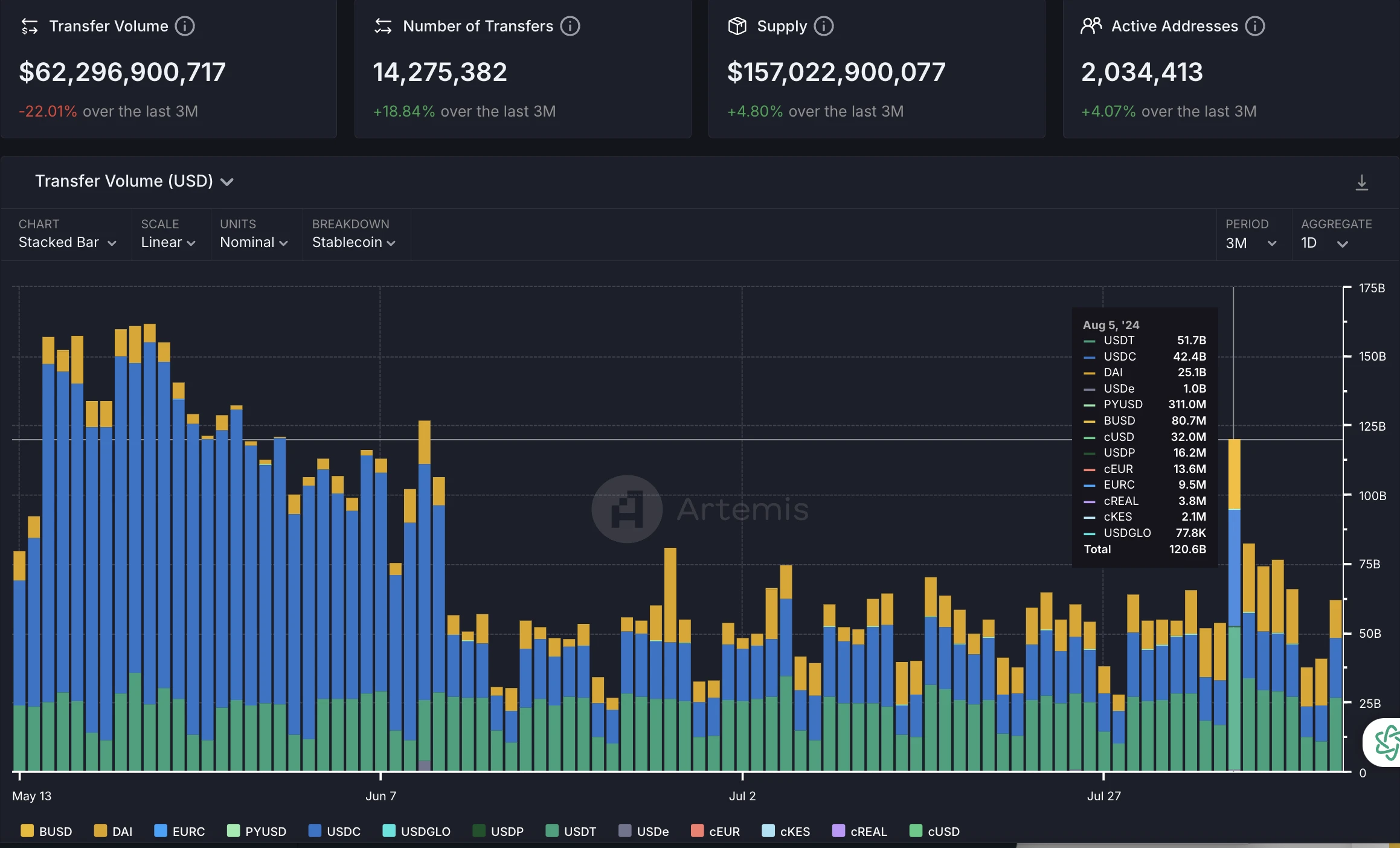

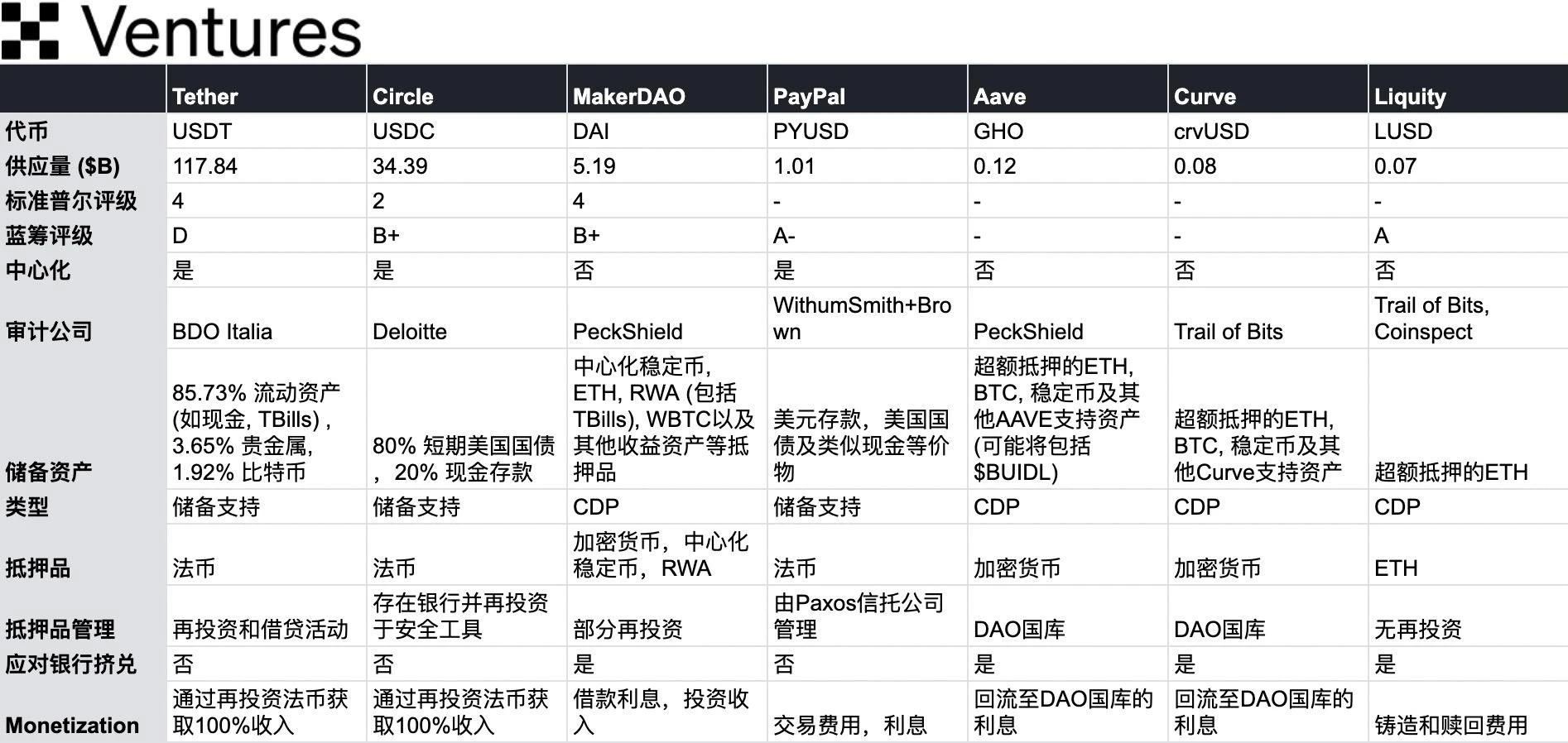

1. Sabit paralar

Stablecoin'ler piyasada net bir ürün-pazar uyumu (PMF) gösterdi ve önemli para kazanma fırsatları yarattı. Örneğin, bu yılın ilk çeyreğinde, Tether'in kazancı Blackrock'un kazançlarını aştı ($1,48 milyar - $1,16 milyar), Blackrock'un varlıklarının bir kısmını yönetmesine rağmen ($70 milyar - $8,5 trilyon).

Piyasa Koşulları:

-

Stabilcoinlerin güncel piyasa değeri yaklaşık olarak US$170 milyar Aylık işlem hacmi 1,69 trilyona ulaşan, aylık aktif adresi 17 milyondan fazla ve toplam sahip sayısı 117 milyonu aşan bir kripto para borsasıdır.

-

Merkezileştirilmiş stablecoin'ler hala mutlak hakim konumda: USDT, pazar payının yaklaşık 70%'sini, yani yaklaşık 114,57 milyar ABD dolarını oluşturuyor; USDC, yaklaşık 33,44 milyar ABD doları piyasa değeriyle 20%'sini oluşturuyor;

-

Merkezi olmayan stablecoin'lerin pazar payı sabit kalıyor: DAI, yaklaşık $5,19 milyar ABD doları piyasa değeriyle 3%'ye denk geliyor; Ethena, yaklaşık $3,31 milyar ABD doları piyasa değeriyle 2%'ye denk geliyor;

-

Merkezi borsalarda depolanan yaklaşık 21,63 milyar stablecoin bulunuyor ve toplam arzın 13,2%'sini oluşturuyor; kalan dolaşım, yaklaşık 48,38% Ethereum'da, 35,95% Ethereum'da ve yaklaşık 1%-3% ise sırasıyla BSC, Arbitrum, Solana, Base, Avalanche ve Polygon zincirlerinde bulunuyor.

Kaynak: CryptoQuant, Artemis

Piyasanın başlıca sorunları:

-

Dengesiz değer dağılımı: Merkezileştirilmiş stablecoin'ler genellikle kârları özelleştirirken potansiyel zararları kamulaştırır ve bu da faydaların eşitsiz bir şekilde dağılmasına neden olur.

-

Şeffaflık eksikliği: Tether ve Circle gibi merkezileştirilmiş sabit paraların ciddi şeffaflık sorunları vardır ve kullanıcılar gereksiz riskler almaya zorlanırlar. Örneğin, SVB iflası sırasında, piyasanın Circle veya Tether'in SVB'ye herhangi bir finansal maruziyeti olup olmadığını bilmesinin bir yolu yoktu ve rezervlerinin hangi bankalarda tutulduğu da açık değildi. Benzer şekilde, Tether rezervlerinin bir kısmını kredi verme ve yatırım faaliyetleri için kullanıyordu. denetim raporu TBO tarafından ihraç edilen rezervlerin yaklaşık 6,5%'si ödünç verilmiş, yaklaşık 4%'si kıymetli metallere yatırılmış ve yaklaşık 2,5%'si diğer yatırımlar olarak sınıflandırılmıştır. Tether'ın işletme modeli onu banka koşularına karşı savunmasız hale getirir ve likidite sıkışıklığı potansiyel bir kara kuğu olayı olabilir.

-

Merkezi olmayan sabit paraların sınırlı ölçeklenebilirliği vardır: Merkezi olmayan sabit paralar, genellikle büyük miktarda varlığın aşırı teminatlandırılmasını gerektirdiği için ölçeklenebilirlik zorluklarıyla karşı karşıyadır. Sabit paralara olan talep arttıkça, teminat olarak yalnızca tek bir kripto varlığa güvenmek talebi karşılayamayabilir. Ayrıca, kötü tasarlanmış algoritmik sabit paralar birçok kez başarısızlığa uğramış ve yetersiz teminat ve istikrarsız mekanizmalar risklerini ortaya çıkarmıştır.

Popüler oyuncular

-

Etena: 12,2%'ye kadar nispeten yüksek bir APY sunar, yaklaşık 1,7 milyarlık mevcut sUSDe TVL'si vardır; piyasa değeri yıl başındaki lansmanından bu yana 978% artmıştır. Ethena tarafından benimsenen Delta Hedge stratejisi özellikle boğa piyasası ortamında caziptir. Uzun pozisyonlar baskın olduğunda, fonlama oranları genellikle kısa vadeli yatırımcılar için uygundur. Bu strateji, Ethena'nın boğa piyasaları sırasında piyasa dalgalanmalarına karşı korunmak ve pozitif fonlama oranlarından kar elde etmek isteyen yatırımcıları çekerken istikrarlı kalmasını sağlar.

-

Yapımcı (şimdi Sky): APY 7.7%, mevcut sDAI TVL'si yaklaşık 1.3 milyar; 2 milyardan fazla DAI, dolaşımdaki tüm DAI'nin 38%'si olan DSR'ye yatırılmış durumda. Kurucu Rune geçen yıl Ağustos ayında 8%'ye kadar getiri teklifini duyurduğundan beri, mevduatlar 197% arttı ve piyasa değeri 5 milyar ABD dolarının biraz üzerinde sabitlendi. Teminat TVL'si 7.74 milyar ABD doları ve teminat oranı 147%'dir. Maker, gelir kaynaklarını çeşitlendirerek ve gelir istikrarını artırarak portföyüne ABD Hazine Bonoları entegre ediyor. Rehinli stETH'yi entegre edin ve DAI basmak için teminat olarak kullanın. Ayrıca, rehinler için 15%'lik ceza indirimini kaldırarak istikrarı teşvik ediyor ve sahiplerinin çıkarlarını ekosistemin sürdürülebilirliğiyle uyumlu hale getiriyor.

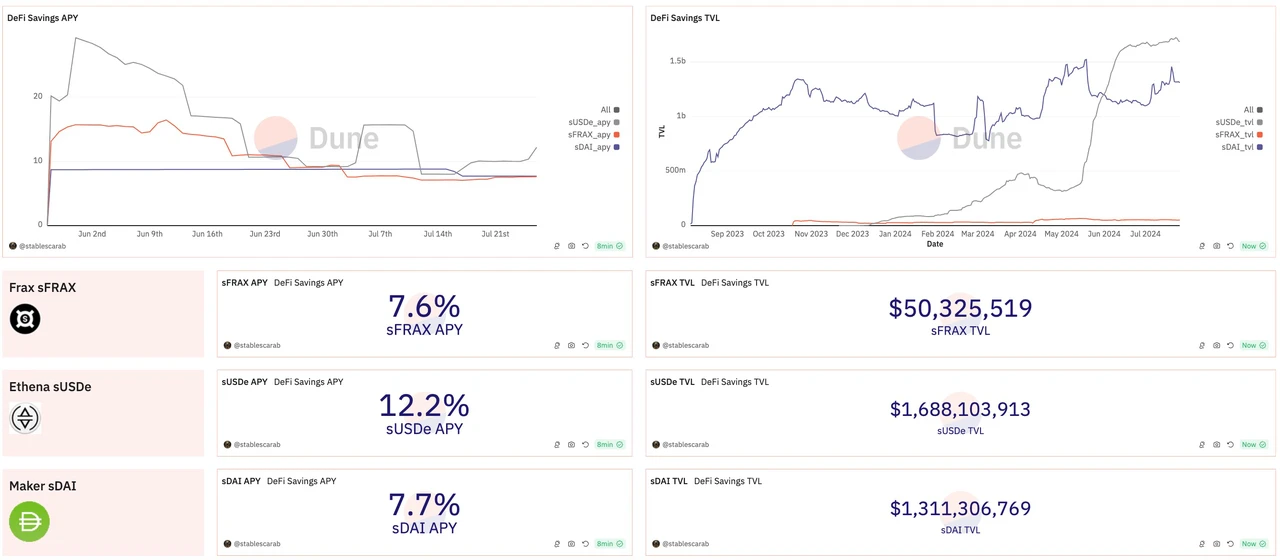

Kaynak: Dune / @stablescarab

Ana akım sabit paraların listesi

Kaynak: OKX Ventures

Geleceğe Bakış:

-

DAI, büyük ölçüde Curve sahiplerinin 3 havuza ödediği büyük sübvansiyonlar sayesinde gelişti ve bu da güçlü bir hendek sağladı. Maker daha merkezi bir Sky ekosistemine dönüşürken, bu strateji pragmatik olsa da toplulukta yaygın bir tartışmaya yol açtı. Birçok kişi USDS'ye geçişin Maker'ın orijinal merkezi olmayan avantajını kaybetmesine ve sonunda daha güvenilir alternatifler tarafından yutulmasına neden olacağından endişe ediyor. Gelecekte Sky ekosistemini hızla ölçeklendirmek için ABD borcunu ve alt DAO modellerini birleştirme vizyonunu gerçekleştirip gerçekleştiremeyeceği henüz belli değil.

-

Buna karşılık, Liquity tamamen zıt bir yol seçti. Sadece ETH (ve LST) tarafından desteklenen tamamen Ethereum'a özgü bir stablecoin olan v2 $BOLD, şu anda düzenlendiği gibi büyük miktarda teminat çekecek. CDP'lerin maksimum merkeziyetsizliği ve esnekliği konusundaki ısrar, onu bir niş pazar ürünü yapacak mı? Kullanıcıların gerçek paralarıyla oy kullanmasını dört gözle bekliyoruz.

-

Düşük volatiliteli varlıkların stabilcoin alanında artan popülaritesi. Son döngüde piyasanın eğitilmesinden sonra, Özellikle teminat seçimi ve para ihracının arkasındaki risk kontrol önlemleri konusunda herkes kripto-finansal varlıkların temel risk kontrolünde daha muhafazakar ve titiz davranıyor. Son döngüde teminat olarak yüksek volatilite ve endojen varlıklar kullanan LUNA'nın temsil ettiği yüksek riskli algoritmik stablecoin projelerinin çoğu ortadan kayboldu.

-

Net ve basit iş hatları nedeniyle düzenleyici maliyetler daha kontrol edilebilir ve tutarlıdır. Büyük finansal şirketler nispeten karlı ve girişi kolay stablecoin işletmelerini hedeflemeye başlıyor. Paypal'ın PYUSD'si 1 milyarlık bir dolaşıma ulaştı ve piyasa değeri 29 Mayıs'ta Solana'ya girişini duyurduğundan beri 155% arttı. Solana zincirindeki PYUSD arzı da yaklaşık 4685% arttı. Benzer şekilde, JD.com'un Hong Kong dolarına sabitlenmiş bir stablecoin çıkarma planı da dijital finans için yeni büyüme noktaları ararken pastadan bir parça alma girişimidir.

-

Circle, özellikle şu konularda daha fazla yasal rehberlik bekliyor: rezerv raporlaması ve likidite gereksinimleri . Circle her zaman şeffaflığa vurgu yaptı ve rezervlerine olan güveni artırmak için Grant Thornton'dan Deloitte'a denetimler için geçti. Tether'ın şeffaflık sorunları uzun zamandır tartışmalı. Tether, tüm USDT'sinin eşdeğer miktarda itibari para rezerviyle desteklendiğini iddia ederken, rezervlerinin belirli ayrıntıları ve bağımsız denetimleri konusunda şeffaflık eksikliği oldu. 2024'te, ABD düzenleyicileri daha fazla şeffaflık ve uyumluluk gereklilikleri için baskı yapıyor ve Tether'ın da bu gerekliliklere tabi olması bekleniyor.

2. Özel kredi:

Kredi anlaşmalarının tokenleştirilmesi yoluyla finans kuruluşları, borçlanma araçları aracılığıyla işletmelere kredi sağlamaktadır.

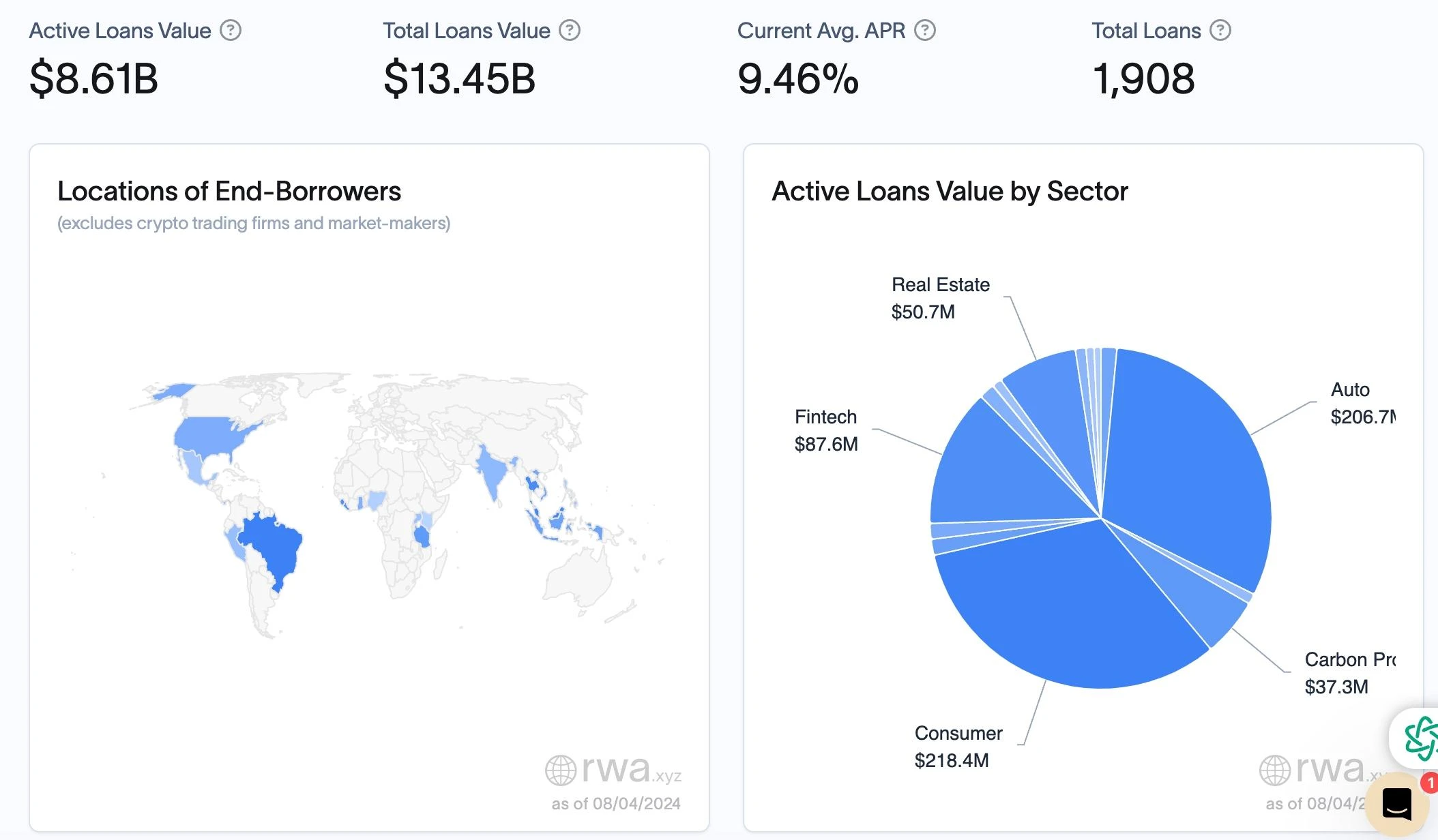

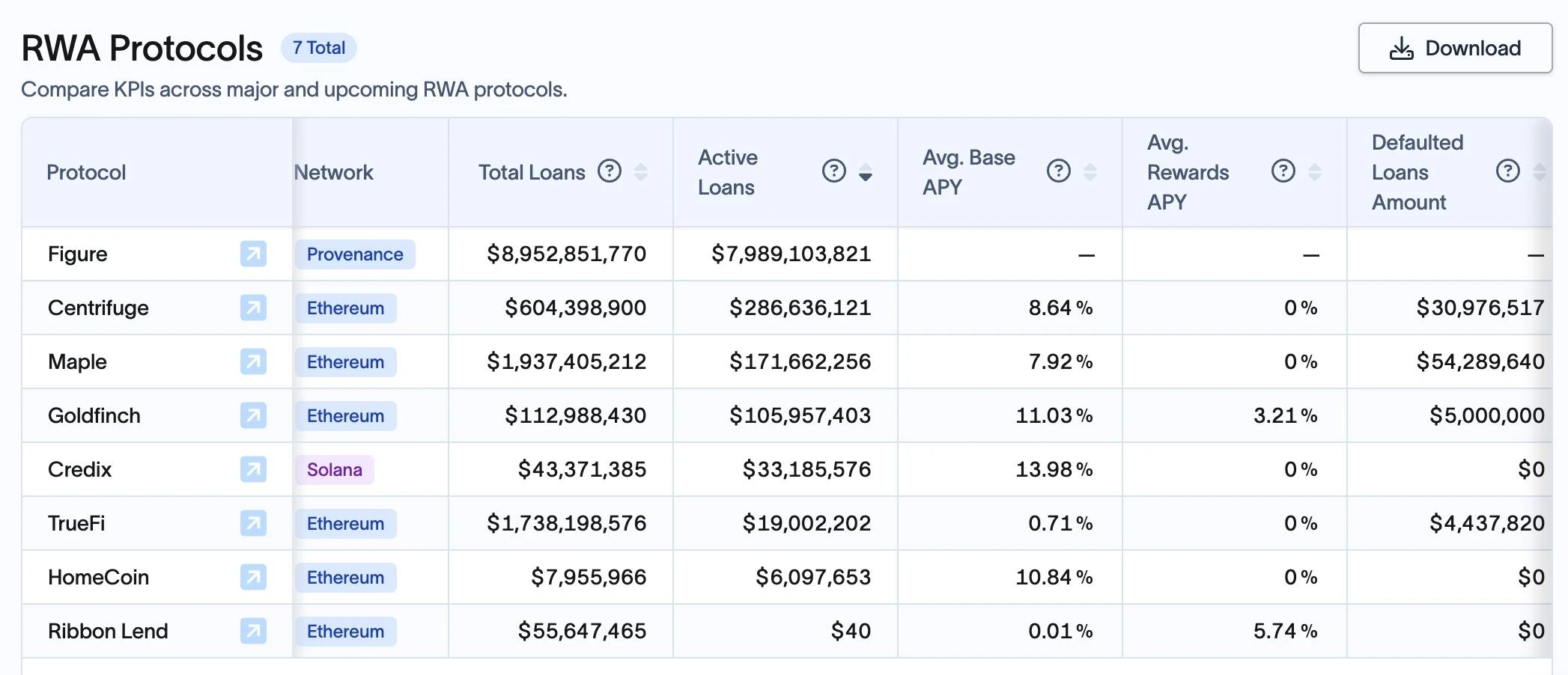

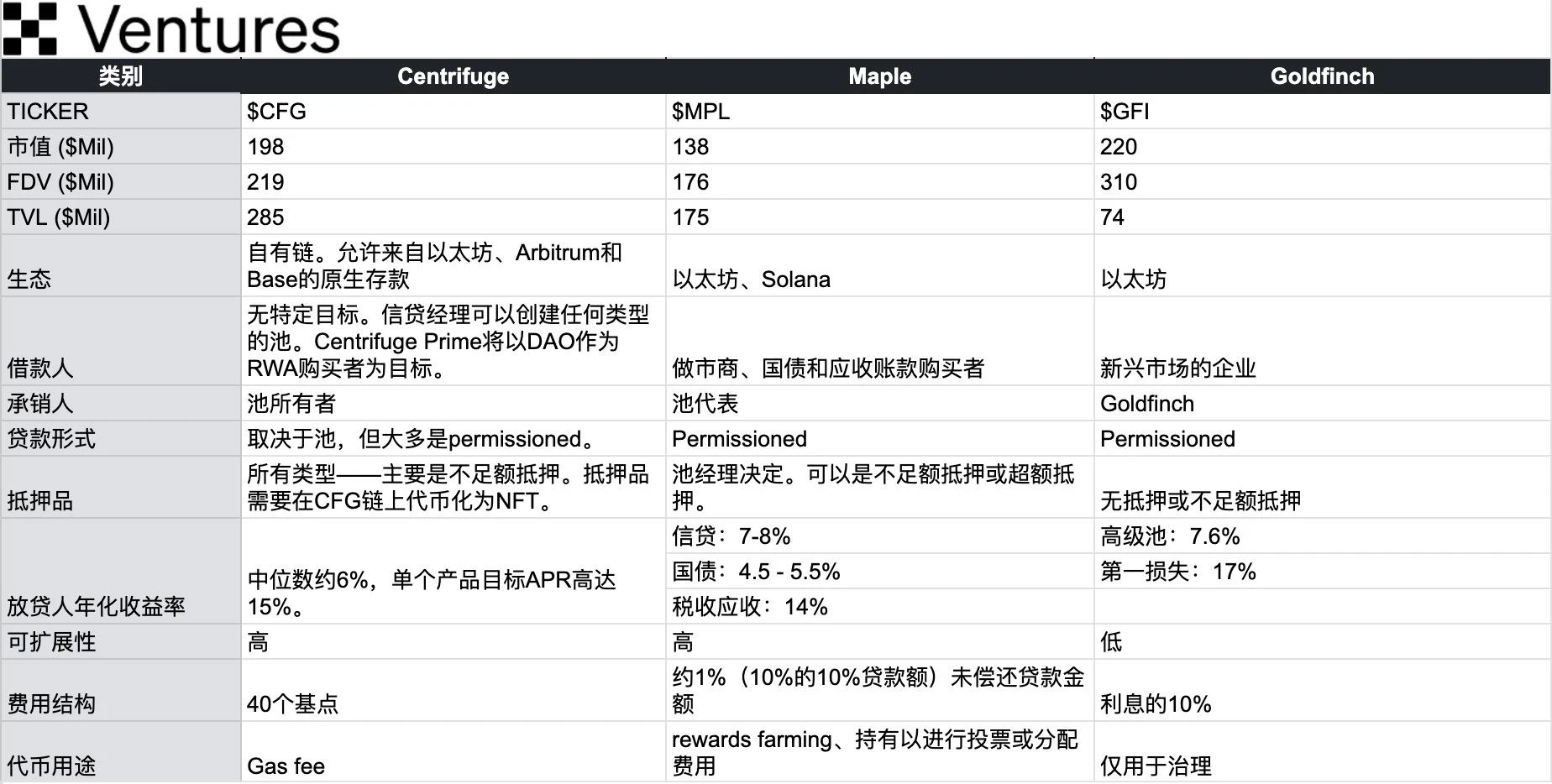

Geleneksel finans alanında, özel kredi devasa bir $1,5 trilyonluk pazardır. Kripto kredi protokolleri $13 milyardan fazla krediyi tokenleştirmiştir ve şu anda $8 milyardan fazlası gerçek dünyadaki işletmelere ödünç verilmiştir ve bu da zincir üstü borç verenler için getiri sağlamaktadır. Zincir üstü tüccarlar için özel kredi, daha yüksek getiri potansiyeli nedeniyle caziptir. Örneğin, Centrifuge gibi protokoller aracılığıyla sabit paraları ödünç vermek, AAVE gibi platformlardaki tipik 4-5% yıllık getiriyi aşan, ancak daha fazla riskle, ortalama yıllık getiri olarak 8,7% kazanabilir.

Kaynak: rwa.xyz

Tüketici kredileri, tüm kredi portföyünde $218,4 M'lik en büyük payı oluşturdu ve bu, genel kredi portföyündeki güçlü talebi gösterdi. Otomotiv endüstrisi kredileri, $206,7 M'lik bir miktarla yakından takip etti. Fintech endüstrisine verilen kredi miktarı, nispeten küçük bir paya sahip olmasına rağmen, finansal piyasadaki teknolojik yeniliğin etkisini yansıtan hızlı bir büyüme gösteren $87,6 M idi. Konut ve ticari gayrimenkul finansmanı ($50,7 M) ve karbon proje finansmanı ($37,3 M) dahil olmak üzere gayrimenkul, daha küçük bir paya sahip olmasına rağmen, kendi özel alanında da önemli bir rol oynamaktadır.

Zincir üstü kredi ihraç ve dağıtımının avantajları, önemli ölçüde azaltılmış sermaye maliyetlerinde en belirgindir. Daha verimli kurumsal DeFi altyapısı, sermaye maliyetlerinden önemli ölçüde tasarruf sağlayabilir ve mevcut ve yeni özel kredi ürünleri için yeni dağıtım kanalları sağlayabilir. Bankacılık işinin sıkılaşmasıyla yönlendirilen geleneksel finans sektöründe önemli bir niş pazar açılıyor. Banka dışı krediye geçiş, özel kredi fonları ve diğer banka dışı kredi verenler için iyi fırsatlar sunarak, daha sorunsuz ve daha yüksek getiri arayan emeklilik planları ve bağış fonlarının ilgisini çekiyor.

Alternatif varlıkların bir parçası olarak özel kredi, son on yılda önemli ölçüde büyüdü. Şu anda küresel borç piyasasının nispeten küçük bir oranını oluşturmasına rağmen, büyüme için büyük bir alana sahip genişleyen bir piyasadır.

Talep tarafı mantığı

1. Finansman gereksinimleri:

-

İşletmeler: Gerçek dünyada, birçok işletmenin (özellikle küçük ve orta ölçekli işletmelerin) faaliyetlerini, genişlemelerini veya kısa vadeli sermaye dönüşümlerini desteklemek için düşük maliyetli finansmana ihtiyacı vardır.

-

Finansman Zorluğu: Geleneksel finans kuruluşlarının kredi prosedürleri karmaşık ve zaman alıcı olduğundan, şirketlerin ihtiyaç duydukları fonlara hızlı bir şekilde ulaşmaları zorlaşmaktadır.

2. Kredi Protokolü Tokenizasyonu:

-

Tokenleştirme: Kredi anlaşmalarını tokenleştirerek, finansal kuruluşlar borç araçlarını zincirde alınıp satılabilen tokenlere dönüştürebilirler. Bu tokenler, işletmelerin kredileri veya alacakları gibi borç araçlarını temsil eder.

-

Basitleştirilmiş süreçler: Tokenleştirme, finansman sürecini basitleştirerek işletmelerin daha hızlı ve daha verimli bir şekilde fon elde etmesini sağlar.

Borç Veren Mantığı

1. İlgili Fırsatlar:

-

Daha yüksek verimler: Özel krediye yatırım yapmak, işletmelerin hızlı finansman karşılığında daha yüksek faiz oranları ödemeye istekli olmaları nedeniyle, genellikle geleneksel borçlanma araçlarına yatırım yapmaktan daha yüksek getiri sağlayabilir.

-

Yatırım portföyünü çeşitlendirin: Özel kredi, kullanıcılara çeşitlendirme imkânı sağlar ve riski dağıtır.

2. Riskler ve Zorluklar:

-

Anlama güçlüğü: Kullanıcılar, özellikle zincir dışı varlıkları içeren özel kredilerin işleyişini anlamakta zorluk çekebilirler.

-

Temerrüt riski: Kullanıcılar, borçluların kaçıp gidebileceğinden ve bunun sonucunda kredi temerrütlerine yol açabileceğinden endişe ediyor. Özellikle, zincir dışı varlık denetimi şeffaf değilse, borçlular birden fazla platformda borç para almak için bir alacaklar makbuzu kullanabilir ve bu da temerrüt riskini artırabilir.

Temsili projeler:

1. Maple Finans: Zincir üstü özel kredi sağlar ve tokenleştirilmiş kredi anlaşmaları aracılığıyla şirketlere hızlı finansman sağlarken borç verenlere yüksek getirili yatırım fırsatları sunar. Benzer modeller arasında TrueFi (aynı zamanda Maple gibi ABD Hazine ürünleri de sağlar) ve Goldfinch bulunur.

2. Santrifüj: Eşleştirme platformu; alacak hesaplarını ve diğer borçlanma araçlarını tokenleştirir, zincir üstü pazar aracılığıyla borç verenleri ve borç alanları eşleştirir, finansman sürecini basitleştirir, finansman maliyetlerini azaltır ve küçük ve orta ölçekli işletmelerin kredi ihtiyaçlarını karşılar.

Kaynak: OKX Ventures

Zincir üstü tedarik zinciri finansmanının kullanım örnekleri:

-

Akıllı sözleşmelerle otomatik ödeme: Önceden tanımlanmış koşullar karşılandıktan sonra, akıllı sözleşmeler tedarikçilere otomatik olarak ödeme yapabilir. Kullanıcı çıkarlarını korumak için akıllı sözleşmeler tarafından otomatik olarak tetiklenen net bir varsayılan işleme mekanizması ayarlayın.

-

Fatura Tokenizasyonu: Faturalar, ticaretlerini kolaylaştırmak ve tedarikçilere likidite sağlamak amacıyla tokenleştirilebilir.

-

Şeffaf denetim: Blockchain, denetimi ve gerekli özeni basitleştiren değişmez bir muhasebe defteri sağlar. Ancak, varlıkların gerçekliğini ve benzersizliğini sağlamak ve çoklu platform ödünç alma risklerini azaltmak için bağımsız üçüncü taraf denetim kuruluşları aracılığıyla zincir dışı varlıkların sıkı denetimlerinin yapılması hala gereklidir.

-

Risk değerlendirmesi: Borç alan şirketler üzerinde risk değerlendirmesi yapmak ve kullanıcıların daha bilinçli kararlar almasına yardımcı olmak için zincir tabanlı bir kredi puanlama sistemi tanıtın.

Zincirde çözülen sorunlar:

-

İşlemler yavaş ve şeffaf değil: Blockchain, tedarik zinciri finansmanında şeffaflığı artırıyor ve işlemleri hızlandırıyor; bu da tüm tarafların yararına oluyor.

-

Yüksek işlem maliyetleri: Akıllı sözleşmeler, tedarik zinciri finansındaki pek çok süreci otomatikleştirebilir, evrak işlerini ve aracıları azaltarak maliyetleri düşürebilir.

-

Kredi erişimi: DeFi, geleneksel olarak pazarlık gücü zayıf olan küçük ve orta ölçekli işletmeler (KOBİ'ler) için daha demokratik finansman kanalları sağlayabilir.

3. Hazine bonosu ürünleri:

Tokenleştirilmiş devlet borçlanma araçları. ETF kavramına atıfta bulunarak, bu tür varlık BTF'ye (Blockchain Transfer Fund) benzetilebilir. Zincirdeki RWA ABD Hazinesi ürün tokenleri, daha fazla mevduat ve çekme ve uyumluluk sorunları içeren Hazine tahvillerinin mülkiyetinden ziyade, bu borçların ürettiği geliri tutma ve dağıtma hakkını temsil eder.

Yüksek faiz ortamında, bazı kripto para oyuncuları çeşitlendirme elde etmek için geleneksel finansal varlıklara odaklanmaya başladı. Faiz oranları arttıkça, talep edenler güvenli ve istikrarlı varlıklar arıyor ve devlet tahvilleri gibi ürünler doğal olarak onların tercihi oluyor.

Tokenleştirilmiş hazinelerin benimsenme dalgası, daha az DeFi getiri fırsatı (zincir üstü kaldıraç talebinin düşük olması nedeniyle) ve sıkı ABD para politikasından faydalanan kısa vadeli para benzeri araçlara yönelik tüccar talebindeki değişimin birleşimiyle yönlendiriliyor. Bu eğilim, düşük banka mevduat oranları ve gerçekleşmemiş varlık kayıplarına uzun vadeli maruz kalma ile yönlendirilen zincir dışı banka mevduatlarının para piyasası fonlarına büyük akışında da yansıtılıyor. Kurumsal DeFi altyapısının ortaya çıkmasının, güvenli, gelir getiren ve likit gerçek dünya varlıklarına yönelik büyüyen küresel talep eğilimini daha da ileriye taşıması bekleniyor.

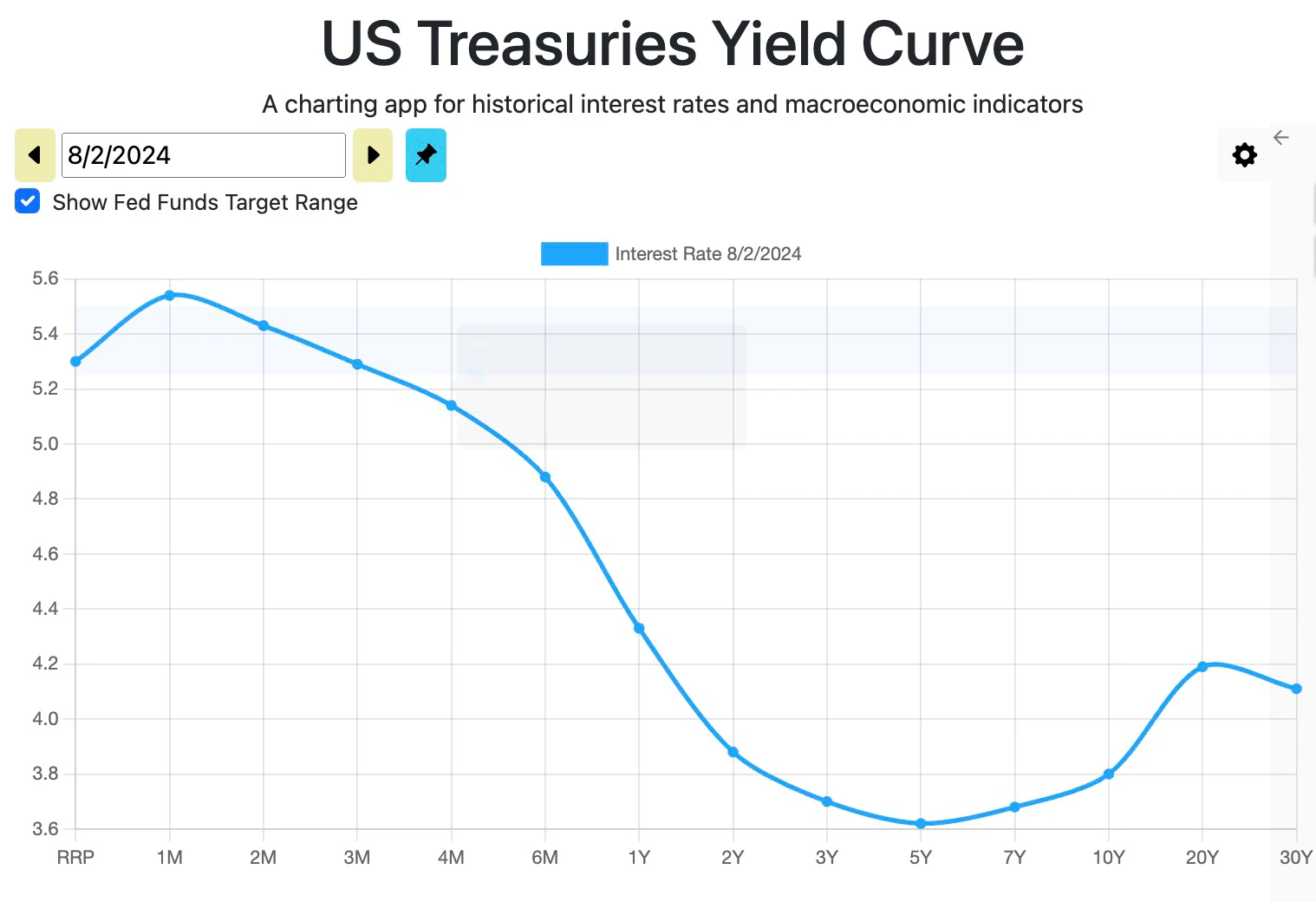

Mevcut getiri eğrisi şekli, kısa vadeli faiz oranlarının daha yüksek ve uzun vadeli faiz oranlarının daha düşük olduğunu gösteriyor. Çoğu ürün 1 ila 6 aylık Hazine bonoları tutmayı tercih ediyor ve bazı ürünler daha yüksek getiri arayışında gecelik ters repo ve repo menkul kıymetleri bile tutuyor.

ABD tahvillerini neden seçmelisiniz:

1. Getiri: Kısa vadeli ABD Hazine tahvilleri > AAA kurumsal tahviller > DeFi stablecoin mevduatları (tokenleştirilmiş Hazine tahvilleri caziptir)

Kaynak: Galaxy Research

2. Fed'in para politikasındaki dramatik değişimi, referans faiz oranını 2007'den bu yana en yüksek seviyesine (5,33) taşıdı. Bu, kripto varlıklarda daha yüksek getiri arayan yerel DeFi kullanıcıları için belirli RWA türlerine yönelik yeni bir talep yarattı.

Kaynak: fred.stlouisfed.org

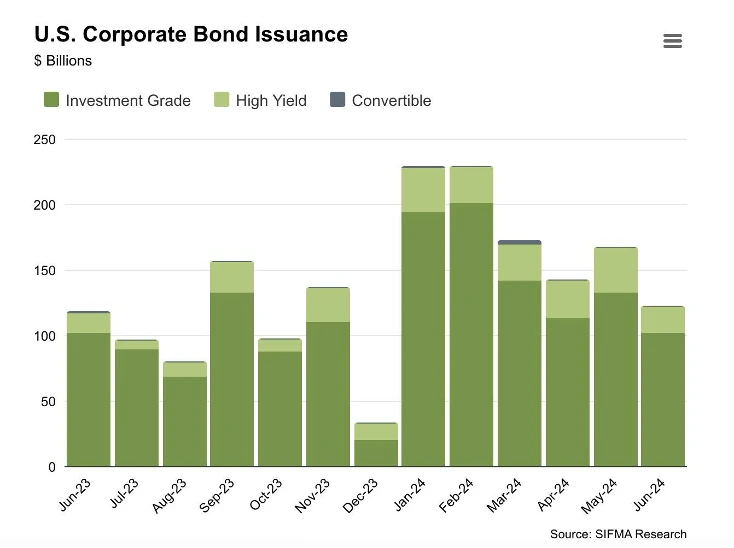

3. ABD Hazine tahvilleri, hükümet destekli borç menkul kıymetleridir (yaygın olarak nispeten güvenli ve güvenilir bir gelir varlığı türü olarak kabul edilir ve tek risk ABD hükümetinin temerrüde düşmesidir). Buna karşılık, şirket tahvilleri, Hazine tahvillerinden daha yüksek getiriler sunabilen ancak daha riskli olan şirketler tarafından ihraç edilen borç menkul kıymetleridir. Küresel tahvil piyasası büyüklüğü, yıllık bazda 5,9% artarak yaklaşık $140,7 trilyona yükseldi ve bu da küresel sabit gelir piyasasının hala önemli ölçüde büyüdüğünü gösteriyor. Sadece 2024'ün ilk iki çeyreğinde, ABD şirketleri $1,06 trilyon şirket tahvili ihraç etti (2023'ün ilk üç çeyreğinin toplamından, $1,02 trilyondan fazla).

Kaynak: SIFMA Araştırma

Artan faiz oranları, ABD Hazine tahvillerini tokenleştirmeye yönelik projelerin başlatılmasını teşvik etti, örneğin:

-

Franklin Templeton: Başlatıldı Franklin Zincir Üzerindeki ABD Hükümet Para Fonu (FOBXX) 2021 yılında ABD'de kayıtlı ilk halka açık blockchain fonu oldu. Fonun getirisi 5.11% ve piyasa değeri $400 milyon olup, bu da onu en büyük zincir içi ABD borç ürünlerinden biri yapıyor.

-

BlackRock (Securitize): Başlatıldı BlackRock USD Kurumsal Dijital Likidite Fonu ($BUIDL) Mart 2024'te Ethereum'da. Şu anda $500 milyonun üzerinde AUM ile pazara öncülük ediyor.

-

Ondo: Başlatıldı Ondo Kısa Vadeli ABD Hükümet Tahvili (OUSG) , 4.68% getiri ve yaklaşık $240 milyon piyasa değeri olan kısa vadeli ABD Hazine tahvillerine erişim sağlar. OUSG'nin büyük bir kısmı BlackRock'ın BUIDL'ine yatırılır. Ondo ayrıca $300 milyonun üzerinde piyasa değeri olan USDY getirili sabit para birimini de sunar.

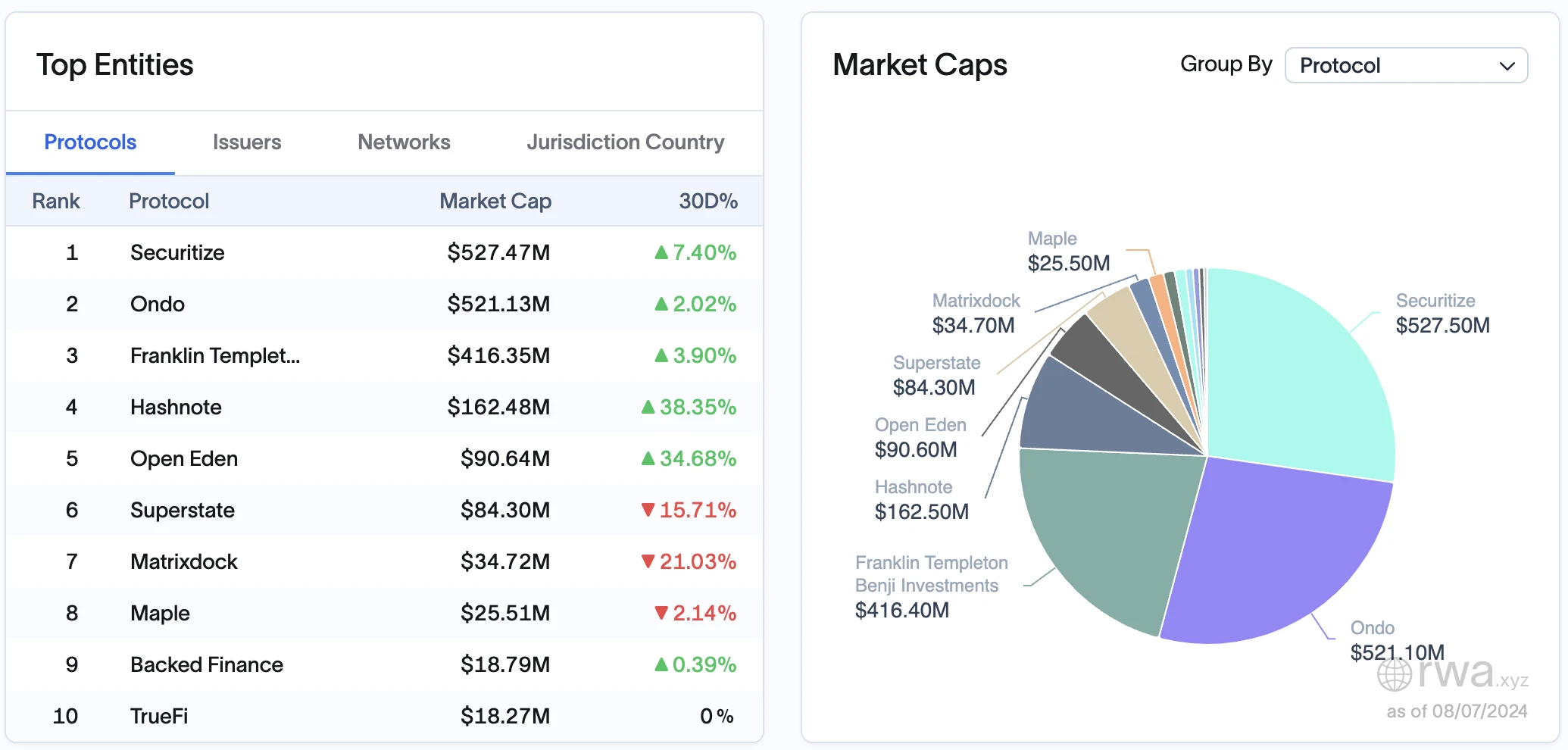

Faiz oranları yükseldikçe ve ABD tahvil getirileri daha cazip hale geldikçe, bu kategori önemli bir büyüme gördü. Diğer projeler arasında Superstate, Maple, Backed, OpenEden vb. yer almaktadır.

Piyasa değeri ve pazar payı:

Kaynak: rwa.xyz

Piyasa değeri açısından ilk beş protokol Securitize, Ondo, Franklin Templeton, Hashnote ve OpenEden'dir; en yüksek tek ürün ihracı ise şudur:

-

$BUIDL (Securitize aracılığıyla ihraç edilen BlackRock fonu), $510 Milyon, üç aylık bazda 74% artış;

-

$FOBXX (Franklin Templeton), $428 milyon, üç aylık bazda 12% artış;

-

$USDY (Ondo), $332 Milyon, çeyreklik bazda 155% artış;

-

$USYC (Hashnote), $221 Milyon, 156% çeyreklik büyüme;

-

$OUSG (Ondo), $206 Milyon, çeyreklik büyüme 60%;

-

$TBILL (OpenEden), $ 101 Milyon, üç aylık artış 132%.

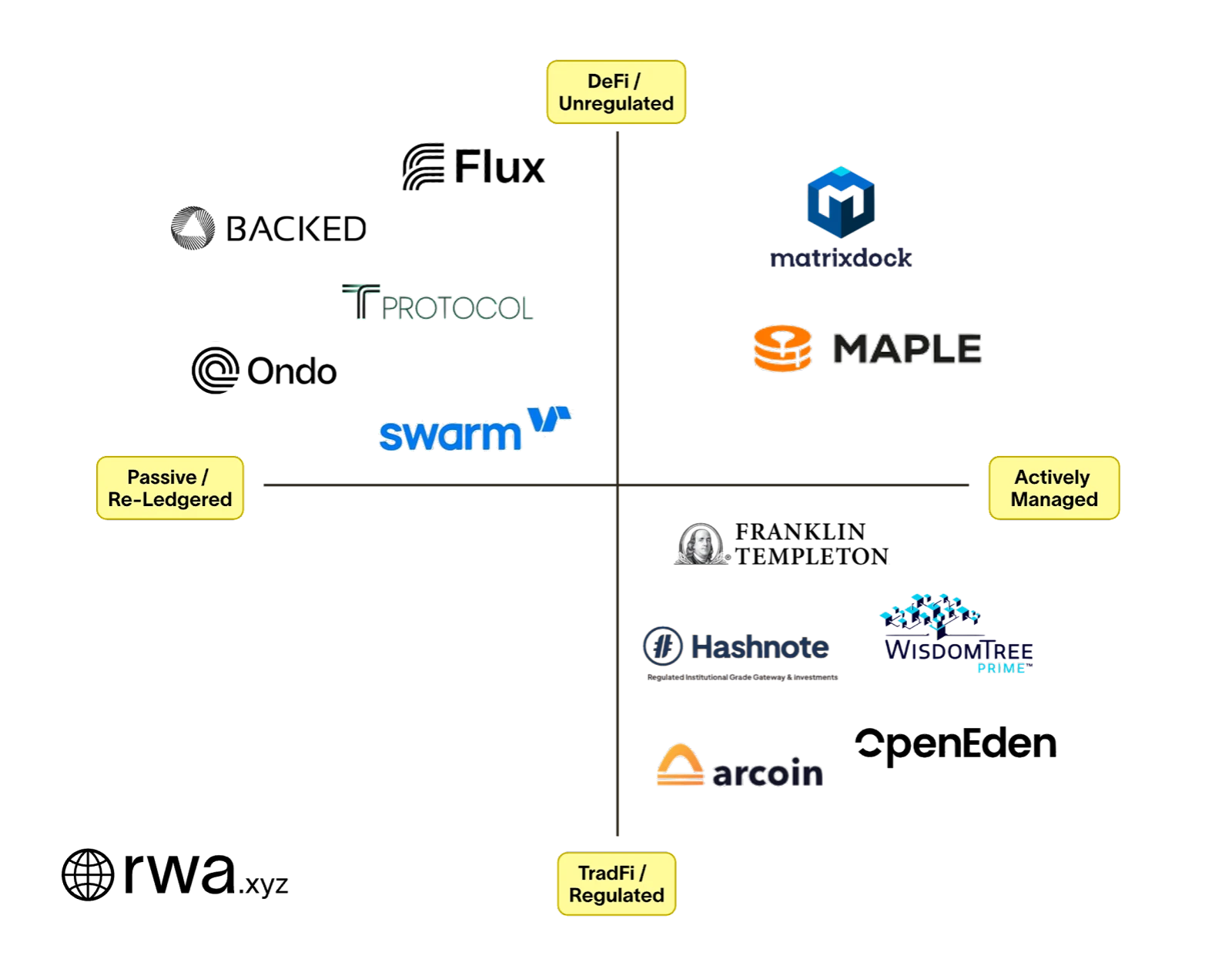

Varlık Sınıflandırması:

Aktif olarak yönetiliyor

-

Tanım: ABD Hazine ürünleri, şirket tarafından belirlenen ve temel varlık portföyünü yönetmekten sorumlu olan bir portföy yöneticisi tarafından aktif olarak yönetilir.

-

Özellikler: Aktif yatırım stratejileriyle getirileri optimize edin ve riskleri yönetin; yönetim yöntemi ise geleneksel aktif yönetilen fonlara daha yakındır.

Defter tutulmuş

Tanım: ABD Hazine ürünleri, halka açık bir ETF gibi, kendisi zincir içi olmayan bir finansal aracı basitçe temsil etmek veya yansıtmak üzere tasarlanmıştır.

Özellikler: Genellikle pasif olarak yönetilen bu sistemin amacı, mevcut finansal araçların blockchain teknolojisi aracılığıyla yeniden kayıt altına alınarak zincir üzerinde işlem görebilmesi ve yönetilebilmesidir.

Kaynak: rwa.xyz

Ondo Finance, Backed ve Swarm olmak üzere üç şirket, BlackRock/iShares Short-Term Treasury Bond ETF'sini yansıtıyor. Ondo, Nasdaq'ta bir ABD ihraççısından (CUSIP: 464288679) satın alırken, Backed ve Swarm İrlanda ihraççısından/UCITS'ten (ISIN: IE 00 BGSF 1 X 88) satın alıyor. Basitçe söylemek gerekirse, Ondo aktif olarak bir Hazine bonosu portföyünü yönetmiyor. Bunun yerine, yönetimi SHV'ye devrediyor ve SHV de BlackRock/iShares tarafından yönetiliyor. Ondo gibi şirketler, DeFi protokolleri doğrudan varlık yöneticileriyle etkileşime girmeyeceği için BlackRock için dağıtıcı görevi görecek. Bu, fonlarına maruz kalmak isteyen binlerce projenin uyumluluğunu yönetmek zorunda olmayan BlackRock için daha basit.

Kaynak: OKX Ventures, rwa.xyz

Anlaşma kapsamındaki her bir ürün için kurumlar ve nitelikli yatırımcılar, en önemli üç kriteri göz önünde bulundurarak kararlarını verebilecekler: 1) Anaparanın korunması; 2) Getirinin maksimizasyonu; 3) Kolaylık.

Anapara Koruması:

-

Bazı büyük kurumsal ürünler, yasal ve uyumluluk risklerinin asgari düzeyde olmasını sağlayarak düzenlenen yargı bölgelerinde faaliyet gösterir; daha fazla şeffaflık ve yatırımcı koruması sağlayan düzenlenen fon yöneticilerine ve saklama hizmeti sağlayıcılarına güvenirler. Diğer bazı ürünler, yönetim görevlerini yerine getirmek için yatırım yöneticilerine daha fazla güvenir ve yatırımcıların bu ürünlerin bulunduğu yargı bölgelerindeki yasal ortamı ve düzenleyici durumu dikkatlice değerlendirmeleri gerekir.

Verim Maksimizasyonu:

-

Aktif olarak yönetilen ürünler, portföyü optimize etmek ve getirileri maksimize etmek için fon yöneticilerinin yatırım stratejisi ve uygulama yeteneklerine güvenir. Bu ürünler esas olarak mevcut getiri eğrisi şekline uygun olan kısa vadeli Hazine tahvilleri ve geri alım anlaşmalarında yoğunlaşmıştır. Yeniden kayıtlı ürünler portföy yönetimini ETF yöneticilerine dış kaynak olarak verir. Yatırımcılar bu yöneticilerin geçmiş performanslarını doğrudan görüntüleyebilir ve getiri hedeflerine ve risk tercihlerine uyan ürünleri seçebilirler.

Kolaylık:

-

Bazı büyük kurumsal ürünler, kullanıcı deneyimini geliştiren, yatırım sürecini basitleştiren ve kendi kendini yöneten perakende yatırımcılar için uygun olan resmi mobil uygulamalar aracılığıyla erişim sağlar. Diğer bazı ürün süreçleri daha karmaşıktır, birden fazla manuel işlem adımı içerir ve yüksek bir öğrenme maliyeti gerektirir.

Gelecekte, aktif olarak yönetilen ürünler, fiyatlarını sıkıştırarak zincir üstü yeniden kayıt ürünlerinin rekabet avantajını zayıflatabilir. Ayrıca, kullanıcılar bu ABD Hazine token'larının yalnızca yatırım varlıklarının sertifikaları olarak kullanılıp kullanılmadığını veya kullanım senaryolarını genişletmek ve gelir kaynaklarını artırmak için ödeme token'ı veya teminat olarak kullanılıp kullanılamayacağını da düşünmelidir.

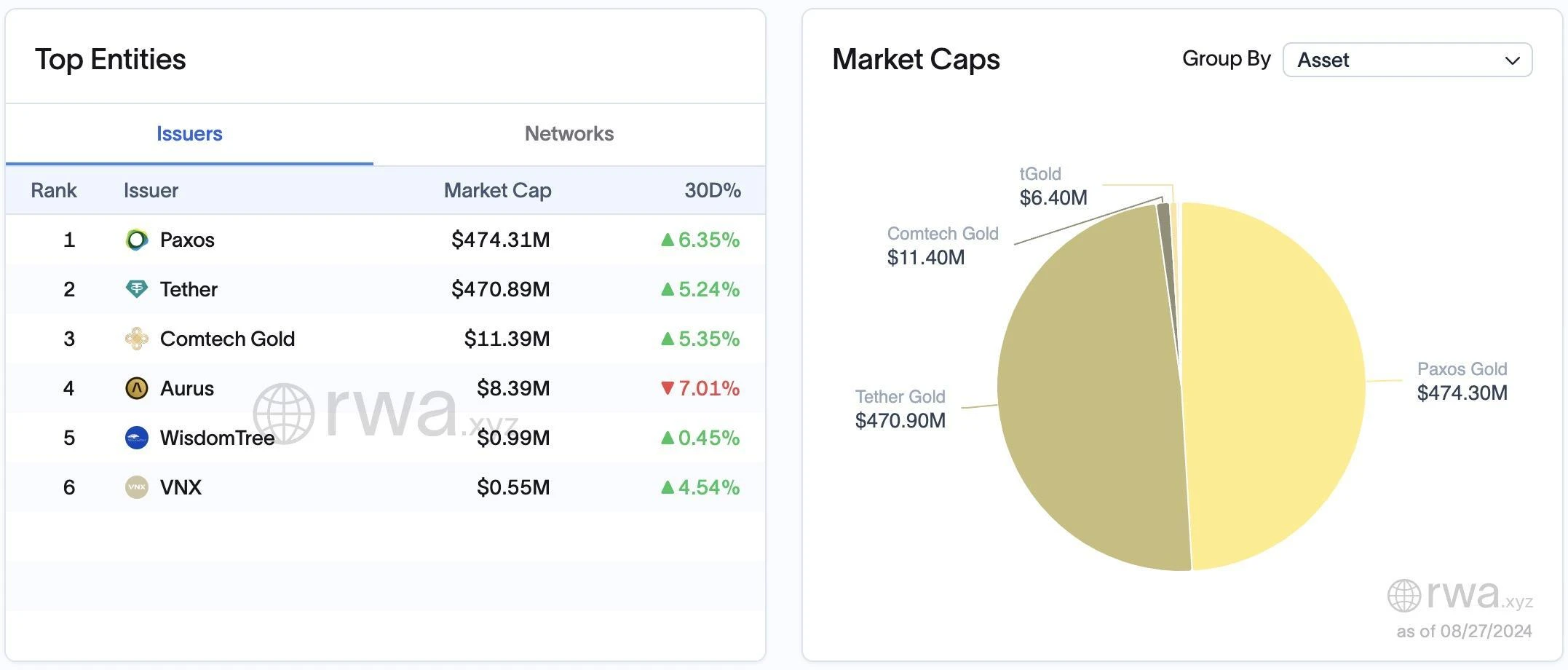

4. Emtialar

Doğal kaynakların tokenleştirilmesi, gerçek emtiaların haklarını ve çıkarlarını temsil eder. Mevcut emtia token piyasasının toplam piyasa değeri $1 milyara yakındır ve bunların arasında kıymetli metaller (özellikle altın) en çok ilgiyi görmüştür. PAX Gold (PAXG) ve Tether Gold (XAUT) gibi altın destekli stablecoin'ler, tokenleştirilmiş emtia piyasasının piyasa değerinin yaklaşık 98%'sini oluşturmaktadır. Altının fiyatı ons başına $2.500'ü aştığında, dünyadaki altının toplam piyasa değeri $13 trilyonu aşmış olup, bu da altının tokenleştirilmesi ve DeFi platformlarına entegrasyonu için büyük bir piyasa alanı sağlamaktadır.

Kaynak: rwa.xyz

Pazar payı alan diğer metaller arasında gümüş ve platin yer alıyor. RWA tokenleştirme alanı olgunlaştıkça, diğer emtialar (ham petrol gibi) ve hatta mahsuller için tokenler görebiliriz. Örneğin, Uganda'daki çiftçiler kahve mahsullerini yönetmek için New York'taki tüccarlarla aynı finansal araçları kullanabilir ve böylece pazar erişimini genişletebilir. Küresel ticaretin daha fazla blok zincirine geçmesi için bir fırsat var.

5. Gayrimenkul

Evler, araziler, ticari binalar ve altyapı projeleri gibi fiziksel varlıkları tokenleştirmek. Gayrimenkulü tokenleştirme yoluyla zincir üzerinde alınıp satılabilir hale getirmek, erişilebilirliği iyileştiren, kesirli mülkiyeti mümkün kılan ve likiditeyi artırma potansiyeline sahip yeni bir yatırım modeli sunar. Bununla birlikte, gayrimenkulün içsel likidite eksikliği, zincir üzerinde benimsenmesinin hızını sınırlamıştır. Gayrimenkul işlemlerinin uzun vadeli yapısı ve alıcıların küçük boyutu, özellikle sektörün geleneksel olarak eski sistemlerde faaliyet gösterdiği göz önüne alındığında, satıcıları zincir üzerinde alıcılarla bağlamayı zorlaştırmaktadır.

Zorluk ve Zorluklar:

1. Pazar talebi:

-

Emlak piyasası koşulları: Tokenleştirilmiş gayrimenkul projelerinin başarısı büyük ölçüde gayrimenkul piyasasının sağlığına bağlıdır. Gayrimenkul piyasalarının durgun olduğu bazı bölgelerde (örneğin Japonya ve Detroit'in bazı bölgeleri), spekülatif değer ve yatırımcı ilgisinin eksikliği tokenleştirilmiş projelerin yeterli alıcı ve yatırımcı çekmesini zorlaştırmaktadır.

2. Uzun vadeli kira geliri dağılımı:

-

Devam eden yönetim: Tokenleştirilmiş gayrimenkul, devam eden mülk yönetimi ve bakımı gerektiren uzun vadeli kira gelirinin dağıtımını içerir. Bu, operasyonların karmaşıklığını ve maliyetini artırır ve kira gelirinin istikrarını ve mülk değerinin korunmasını sağlamak için profesyonel bir ekibin desteğini gerektirir.

-

İşletmesel sürtünme: Kiranın yasal para birimi üzerinden yatırılması, çekilmesi ve yeniden dağıtılmasında yaşanan zorluk, kiranın gerçekten ödenip ödenmediğinin doğrulanması ve bilgi şeffaflığı.

3. Yetersiz likidite:

-

İşlem Zorlukları: Tokenleştirme, gayrimenkul yatırımlarının erişilebilirliğini ve kesirli mülkiyetini artırırken, gayrimenkulün içsel likidite eksikliği, zincir üstü benimsenmesinin hızını sınırlar. Gayrimenkul işlemlerinin uzun vadeli yapısı ve alıcıların küçük boyutu, satıcıları zincir üstü alıcılarla bağlamayı zorlaştırır.

-

Geleneksel Operasyonlar: Sektör geleneksel olarak eski sistemlerle faaliyet gösteriyor ve blockchain platformuna geçiş, özellikle geleneksel işlem modellerine alışkın piyasa katılımcıları için zaman ve uyum gerektiriyor.

RealT ve Parcl gibi platformlar, mülk paylaşımını basitleştirerek piyasaya likidite enjekte etmeye kararlıdır, satıcıların varlıklarını kolayca bölüşmelerine ve tokenleştirilmiş hisse senetleri elde etmelerine olanak tanır. Ayrıca, Parcl platformu kullanıcıların zincir üstü ticaret mekanizması aracılığıyla farklı yerlerdeki (örneğin farklı ABD şehirleri) gayrimenkulün değeri üzerinde spekülasyon yapmalarına olanak tanır ve gayrimenkul piyasasındaki yatırım kanallarını daha da genişletir.

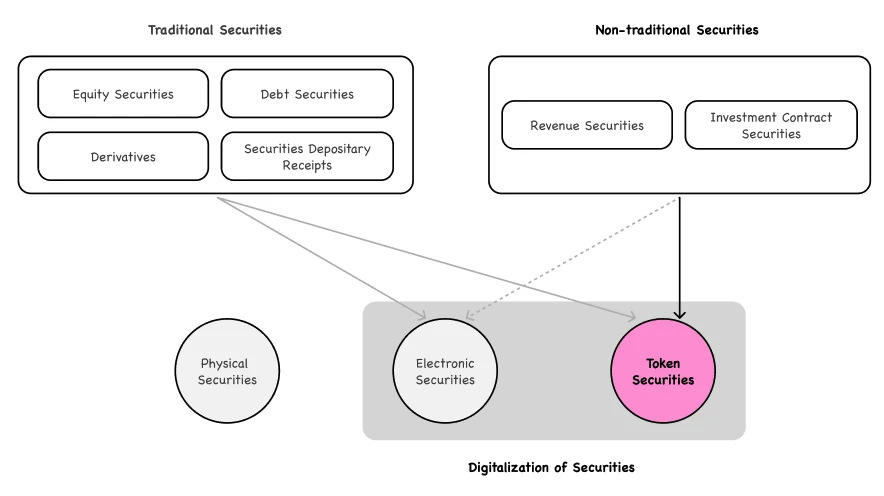

6. Hisse Senetleri:

Güvenlik Token Teklifi Temel olarak, geleneksel şirketlerin IPO yapması zor olan bazı varlıkların veya hakların blockchain teknolojisi aracılığıyla tokenleştirilmesidir ve kullanıcıların bu tokenleri satın alarak kurumsal menkul kıymetlere yatırım yapmalarına olanak tanır. Ancak, STO yolu oldukça uzun bir süredir var ve STO projelerinde listelenen birçok şirket, genellikle yenilik ve yüksek büyüme potansiyeli eksikliği olan ve bu nedenle yatırımcılar için yeterince çekici olmayan geleneksel şirketlerdir. Ek olarak, STO'lar genellikle yalnızca KYC doğrulamasını geçen kullanıcıların işlemlere katılmasına izin verir, yüksek yatırım eşikleri ve daha fazla işlem karmaşıklığı vardır ve uyumluluk ve düzenleyici engellerle karşı karşıyadır ve yargı bölgelerindeki yasalara uymak çok zordur.

Buna karşılık, doğrudan kripto token'ları ticarette daha esnek ve aktiftir ve genellikle daha fazla kar fırsatı sunar. Bu nedenle, birçok kullanıcı için STO'lardan çok daha çekicidirler.

Operasyonel model, Kaynak: Tiger araştırması

Bazı projeler örneğin; Sürü Ve Desteklendi düzenleyici kısıtlamaları aşmış ve ABD piyasasında COIN ve NVDA gibi küresel hisse senetlerinin ve fonların ve çekirdek SP 500 gibi endeks fonlarının zincirde işlem görmesine izin vermiştir. Hisse senetlerinin ve fonların gelir haklarını belirteçleştirerek Solv Protocol, hisse senetlerini ve fonları temsil eden FNFT'ler de oluşturabilir ve bu varlıkları DeFi piyasasında işlem görebilir hale getirebilir; ayrıca bu varlıklar için uyumluluk araçları sağlayarak akıllı sözleşmeler ve zincir içi kimlik doğrulaması (KYC/AML gibi) aracılığıyla tüm işlemlerin düzenleyici gerekliliklere uymasını sağlar.

Zorluk ve Zorluklar:

Ancak, mevcut menkul kıymetleri tokenleştirme iş modeli uzun vadede, özellikle de küresel finans devleri pazara girdikten sonra, yeterince rekabetçi ve çekici değildir. Büyük varlık yönetim şirketlerinin rekabeti karşısında, hizmet ücreti almanın ilk kâr modelinin sürdürülmesi zordur, pazar bir fiyat savaşına girecek ve kâr marjı sıkışacaktır.

Varsayımsal olarak, mevcut menkul kıymetleri (örneğin Tesla hissesi) tokenleştirmek, kullanıcılardan bir hizmet ücreti (diyelim ki 5 baz puan) alarak para kazanabilir. Bu ücretler, tokenleştirilmiş hizmet sağlayıcısı tarafından bu tokenleri işleme ve yönetme karşılığında tahsil edilir. Ancak, böyle bir hizmet çok popüler hale gelir ve çok sayıda kullanıcı kazanırsa, büyük küresel varlık yönetim şirketleri (Blackstone Group, vb. gibi) bu pazara girebilir. Bu büyük şirketlerin daha güçlü sermayesi ve kaynakları vardır ve aynı hizmeti daha düşük bir ücret karşılığında sağlayabilirler. Daha fazla şirket pazara girdikçe, tokenleştirilmiş hizmetler sunma ücretleri kademeli olarak azalacak ve bu da sonunda bir fiyat savaşını (dibe doğru yarış) tetikleyebilir, yani rakipler daha fazla müşteri çekmek için ücretleri düşürmeye devam edebilir. Bu, başlangıçta hizmet ücreti alarak para kazanan modeli sürdürülemez hale getirecektir, çünkü daha yüksek ücretler daha düşük ücretlerle değiştirilecek ve sonunda yetersiz veya hatta yok olan karlarla sonuçlanacaktır.

3. Gelecek Beklentileri

DeFi ve RWA'nın Entegrasyonu: DeFi protokolleri ile tokenize edilmiş varlıkların birleşimi geleceğin ana trendlerinden biri. DeFi protokollerinin tokenleştirilmiş varlıklarla entegre edilmesiyle, örneğin ABD Hazine token'larının ipotek edilebilmesine ve ödünç alınabilmesine izin verilmesiyle, daha fazla finansal ürün, geri ödeme olmaksızın anında likidite ve uyumluluk elde edecek ve bu da DeFi alanında volan etkisini teşvik edecektir. Özellikle lisanslı ürünlerin lisanssız ürünlerden faydalanarak birleştirilmesi daha geniş bir uygulama senaryosu yelpazesi getirecek ve TVL'nin büyümesini destekleyecektir. Bu yenilik yalnızca kurumsal müşterileri değil, aynı zamanda özellikle tokenleştirilmiş varlıkların bazı merkezi sabit paraların rolünün yerini alması beklenen ödeme ve finansal hizmetler alanlarında daha geniş bir kripto kullanıcı yelpazesini de çekecektir.

Ortaya çıkan hizmetler ve profesyonel ihtiyaçlar: Varlık tokenizasyonu ilerledikçe, profesyonel becerilere ve bilgiye olan talebi karşılamak için yeni hizmet sağlayıcılar ortaya çıkacaktır. Örneğin, akıllı sözleşme hukuk uzmanları, dijital varlık koruyucuları, zincir üstü finans yöneticileri ve blok zinciri finansal raporlama ve izleme sağlayıcıları piyasanın daha da olgunlaşmasını sağlamada kilit oyuncular haline gelecekler. Aynı zamanda, kurumsal uyumluluk ve düzenleyici çerçevelerin iyileştirilmesi, bu hizmet sağlayıcılara daha fazla pazar erişimi ve güveni getirecektir. Kurumsal katılım ve düzenleyici şeffaflık gereklilikleri artmaya devam ettikçe, anonimliğin gelecekte giderek daha da kıt bir varlık haline gelebileceği tartışılabilir.

Sınır ötesi işlemler ve küresel piyasalar: Blockchain teknolojisinin sınır ötesi işlem yetenekleri, tokenleştirilmiş varlıkların uluslararası pazara girişini daha da teşvik edecek ve geleneksel uluslararası varlık ticareti sürecini basitleştirecektir. Bu, özellikle gelişmekte olan pazarlar için önemlidir ve küresel sermayeyi çekmelerini ve ekonomik büyümeyi yönlendirmelerini sağlar. Gelecekte, özellikle farklı blockchain platformları arasında sorunsuz birlikte çalışabilirlik elde etmeye yardımcı olabilecek RWA projeleri Daha geniş bir varlık yelpazesi seçimi sağlanarak ve likidite optimize edilerek, net bir rekabet avantajına sahip olunacaktır.

Teknolojik İlerleme ve Süreç Optimizasyonu RWA tokenizasyonunun başarısı büyük ölçüde verimli ve güvenli teknolojiye bağlıdır. Özellikle ölçeklenebilirlik, güvenlik ve standart protokoller açısından blockchain teknolojisinin ilerlemesiyle RWA tokenizasyonu daha verimli hale gelecektir. Yeni protokollerin geliştirilmesi tokenizasyon sürecini basitleştirecek, platformlar arasındaki birlikte çalışabilirliği artıracak ve kullanıcılara daha kullanıcı dostu bir deneyim sunacaktır. Bu teknolojik ilerlemeler, çeşitli sektörlerde RWA benimsenmesinin büyümesini yönlendirmeye devam edecek ve nihayetinde küresel finans sektörünün manzarasını yeniden şekillendirecektir.

Referans:

https://www.steakhouse.financial/projects/tokenized-tbills-2023

https://areteresearch.substack.com/p/the-real-world-asset-thesis-the-next

https://www.galaxy.com/insights/research/overview-of-on-chain-rwas/

https://docs.openeden.com/treasury-bills-vault/introduction

https://www.ustreasuryyieldcurve.com/

https://dune.com/lindyhan/ondo-usdy-ousg

https://reports.tiger-research.com/p/how-mantra-is-leading-the-rwa-market-eng

https://transak.com/blog/transak-state-of-rwa-tokenization-report-2024

https://www.rwa.xyz/blog/tokenized-treasuries-report

Sorumluluk reddi

Bu makale yalnızca referans amaçlıdır. Bu makale yalnızca yazarların görüşlerini temsil eder ve OKX'in pozisyonunu temsil etmez. Bu makale (i) yatırım tavsiyesi veya yatırım önerileri; (ii) dijital varlıkları satın alma, satma veya tutma teklifi veya talebi; (iii) finansal, muhasebe, yasal veya vergi tavsiyesi sağlamayı amaçlamamaktadır. Bu tür bilgilerin doğruluğunu, eksiksizliğini veya yararlılığını garanti etmiyoruz. Dijital varlıkları (stablecoin'ler ve NFT'ler dahil) tutmak yüksek riskler içerir ve önemli ölçüde dalgalanabilir. Finansal durumunuza göre dijital varlıkları tutmanın veya ticaret yapmanın sizin için uygun olup olmadığını dikkatlice değerlendirmelisiniz. Lütfen özel durumunuz için hukuk/vergi/yatırım uzmanlarınıza danışın. Lütfen yerel geçerli yasaları ve düzenlemeleri anlamaktan ve bunlara uymaktan sorumlu olun.

Bu makale internetten alınmıştır: OKX Ventures: RWA yolundaki altı temel varlık piyasasının ayrıntılı açıklaması

İlgili: Kripto Cenneti|OKX Web3 Cüzdanından Yüzlerce Zincirin Dünyasına Girin

Kamu zinciri patlaması Blockchain teknolojisinin önemli bir evrimsel biçimi olarak, kamu zinciri çeşitli uygulama senaryoları ve benzersiz teknik özellikleriyle kripto dünyasında muhteşem bir cennet açıyor. İçinde Bitcoin, dijital altının statüsünü ve özgürlük ve adalet ruhunu simgeleyen, cenneti koruyan bronz bir dev gibidir. Ethereum, akıllı sözleşmelerin mucizesini taşıyan ve sayısız yenilikçi projenin hareketli sokaklarında yuvarlanıp zıplamasına izin veren sihirli bir kale gibidir. Solana, Polygon ve Ton gibi diğer kamu zincirleri, her biri benzersiz teknolojiler ve uygulamalar sergileyen benzersiz dönüm noktası binaları gibidir. Bu tuhaf cennette, çeşitli sanatçılar, iş adamları, zanaatkarlar, yaratıcılar vb. birlikte parlak bir medeniyet yaratmak için burada toplanır. Ölçeklenebilirlik, güvenlik ve merkeziyetsizlik arasında kaçınılmaz bir takas vardır…