Orijinal yazar: a16z Crypto

Orijinal çeviri: Pzai, Foresight News

Altyapı belirteçleri için — katman 1 ağlarına (veya katman 2 gibi hesaplama yığınının bitişik parçalarına) karşılık gelen — ekonomik modeller iyi geliştirilmiş ve anlaşılmıştır ve blok alanının arz ve talebine dayanmaktadır. Ancak protokol belirteçleri (Uygulama Belirteçleri) için — blok zincirinde hizmetleri dağıtan ve "dağıtılmış işletmelerde" hakları devralan akıllı sözleşme anlaşmaları — ekonomik modellerin inşası hala araştırılmaktadır.

Bir protokol belirtecinin iş modeli, altta yatan yazılımı kadar ifade edici olmalıdır. Bu amaçla, protokol belirteçleri için nakit akışları sunduk; bu yaklaşım, protokollerin kullanıcıların sağladıkları değere göre nasıl ödüllendirileceklerini seçebilecekleri gevşek, esnek modeller oluşturmasını sağlar. Bu yaklaşım, farklı yargı bölgelerindeki düzenleyici gerekliliklere dayalı uyumluluk faaliyetlerinden ücretler üretir ve böylece daha fazla uyumluluğu teşvik eder. Ayrıca, asgari yönetimi teşvik ederken protokol tarafından üretilen değeri en üst düzeye çıkarır.

Burada paylaştığımız ilkeler, DeFi'den merkezi olmayan sosyal, DePIN ağlarına ve bunların arasındaki her yere kadar tüm Web3 protokolleri için geçerlidir.

Token Modellerinin Zorlukları

Altyapı token'ları içsel arz ve talebe tabidir: talep arttıkça arz azalır ve piyasa buna göre ayarlanır. Birçok altyapı token'ının yerel ekonomisi, tüm Ethereum işlemleri için bir taban ücret yakma uygulayan EIP-1559 tarafından hızlandırıldı. Ancak, satın alma ve yakma modellerine yönelik ara sıra yapılan girişimlere rağmen, protokol token'ları için EIP-1559'a benzer bir girişimde bulunulmadı.

Protokoller, blok alanının sağlayıcıları değil kullanıcılarıdır, bu nedenle blok alanlarını kullanan diğer kişilere gaz ücreti yüklemeye güvenemezler. Bu nedenle kendi ekonomik modellerini geliştirmeleri gerekir.

Burada bazı yasal zorluklar da var: altyapı token ekonomisi, tipik blok zinciri işlemlerinin genel yapısı ve kullandıkları programatik mekanizmalar nedeniyle yasal riske daha az duyarlıdır. Ancak protokol token ekonomisi için, söz konusu protokoller uyumluluk faaliyetlerinin kolaylaştırılması üzerine kurulu olabilir ve yönetişim token sahiplerinin katılımını gerektirebilir, bu da ekonomisini daha karmaşık hale getirir. Türev ticaretini kolaylaştıran merkezi olmayan borsalar, örneğin Ethereum'dan çok farklı olarak, Amerika Birleşik Devletleri'nde oldukça düzenlenmiş bir faaliyettir.

Bu içsel ve dışsal zorlukların birleşimi, protokol token'larının farklı bir ekonomik model gerektirdiği anlamına gelir. Bunu akılda tutarak, olası bir çözüm öneriyoruz: protokol token sahiplerine hizmetleri için tazminat öderken protokol gelirini en üst düzeye çıkaran, düzenleyici uyumu teşvik eden ve yönetişim en aza indirmeyi içeren bir protokol tasarımı yaklaşımı. Amacımız basit: protokol token'larına, birçok altyapı token'ının halihazırda sahip olduğu nakit akışıyla aynı ekonomik temeli sağlamak.

Çözümümüz, protokol belirteçlerinin karşılaştığı şu üç sorunu ele almaya odaklanıyor: yönetişim zorlukları, değer dağıtım zorlukları ve uyumluluk faaliyeti zorlukları.

Yönetim zorlukları

Protokol belirteçleri genellikle yönetim haklarına sahiptir ve merkezi olmayan özerk bir organizasyonun (DAO) varlığı, altyapı belirteçlerinin karşılaşmadığı belirsizlikler getirebilir. ABD'de önemli bir varlığı olan DAO'lar için, DAO protokol gelirini kontrol ederse veya protokolün ekonomik faaliyetlerine müdahale ederse ve bu faaliyetleri programlı hale getirirse riskler ortaya çıkabilir. Bu risklerden kaçınmak için projeler, yönetimi en aza indirerek DAO'nun kontrolünü ortadan kaldırabilir. Bunu yapamayan DAO'lar için, Wyoming'in yeni Merkezi Olmayan Bağımsız Kar Amacı Gütmeyen Kuruluş Derneği (DUNA), bu riskleri azaltmaya ve geçerli vergi yasalarına uymaya yardımcı olabilecek merkezi olmayan bir tüzel kişilik sağlar.

Değer dağıtımının zorluğu

Protokoller, token sahiplerine değer dağıtmak için mekanizmalar tasarlarken de dikkatli davranmalıdır. Oy hakları ve ekonomik hakları birleştirmek, özellikle orantılı dağıtımlar ve token alımları ve yakmaları gibi basit ve anlaşılır mekanizmalar için ABD menkul kıymetler yasaları kapsamında endişelere yol açabilir. Bu mekanizmalar temettülere ve hisse senedi geri alımlarına benzeyebilir ve tokenlerin hisse senetlerinden farklı bir düzenleyici çerçeve alması gerektiği argümanını zayıflatabilir.

Bunun yerine, projeler paydaş kapitalizmini keşfetmeli - token sahiplerini projeye katkılarından dolayı projeye fayda sağlayacak şekilde ödüllendirmelidir. Birçok proje, ön uç operasyonları (Liquity), protokole katılım (Goldfinch) ve bir güvenlik modülünün parçası olarak teminatı stake etme (Aave) dahil olmak üzere pozitif toplamlı katılımı teşvik eder. Buradaki tasarım alanı açıktır, ancak iyi bir başlangıç noktası projedeki tüm paydaşları haritalamak, her biri için hangi davranışların teşvik edilmesi gerektiğini belirlemek ve protokolün bu tür teşvikler aracılığıyla ne tür genel değer yaratabileceğine karar vermektir.

Basitleştirmek adına, bu yazıda, başka planlar mevcut olsa bile, token sahiplerini yönetime katılımları için ödüllendiren basit bir tazminat modeli varsayacağız.

Uyumluluk faaliyetlerinin zorlukları

Uyumlu faaliyetleri kolaylaştıran protokoller, token sahipleri için değer kazandıran mekanizmalar tasarlarken de dikkatli olmalıdır. Bu tür mekanizmalar, geçerli yasaya uygun şekilde çalışmayan bir ön uçtan veya API'den değer üretirse, token sahipleri yasadışı faaliyetlerden kar elde edebilir.

Bu soruna önerilen çözümlerin çoğu, değer birikimini ABD'de izin verilen faaliyetlerle sınırlamaya odaklanıyor; örneğin, yalnızca belirli varlıkları içeren likidite havuzları için protokol ücreti alınması. Bu, projeleri düzenleyici yaklaşımların en düşük ortak paydasına tabi tutuyor ve küresel olarak özerk yazılım protokollerinin değer önermesini zayıflatıyor. Ayrıca, yönetimi en aza indirme çabalarını doğrudan zayıflatıyor. Hangi ücret alma stratejilerinin düzenleyici uyumluluk perspektifinden etkili olduğunu belirlemek, bir DAO için uygun bir görev değildir.

İdeal bir dünyada, projeler, izin verilen herhangi bir yargı alanındaki faaliyetlerden, neyin izin verildiğini belirlemek için bir DAO'ya güvenmek zorunda kalmadan ücret toplayabilirdi. Çözüm, protokol düzeyinde düzenlemelere uyumu zorunlu kılmak değil, bir protokol tarafından tahakkuk ettirilen ücretlerin yalnızca ücretleri oluşturan ön uç veya API, ön ucun konumunun geçerli yasalarına ve düzenlemelerine uyuyorsa yansıtılmasını sağlamaktır. Amerika Birleşik Devletleri, bir protokol tarafından kolaylaştırılan belirli bir işlem türü için ücret talep etmeyi yasadışı hale getirirse, bu, söz konusu faaliyet dünyadaki diğer tüm ülkelerde tamamen izin verilmiş olsa bile, protokolün tokenlerinin ekonomik değerini sıfıra indirebilir. Ücretlerin nasıl tahakkuk ettirildiği ve dağıtıldığı konusunda esneklik, nihayetinde düzenleyici baskı karşısında dayanıklılık anlamına gelir.

Temel bir sorun: maliyet takibi

Ücretlerin izlenebilirliği, sansür riski oluşturmadan veya protokolü izinsiz hale getirmeden, uyumsuz ön uçlardan kaynaklanan potansiyel riskleri ele almak için kritik öneme sahiptir. İzlenebilirlik sayesinde, protokoller token sahipleri tarafından tahakkuk ettirilen ücretlerin yalnızca token sahibinin bulunduğu yargı alanındaki yasalara uygun ön uçlardan gelmesini sağlayabilir. Ücretler izlenemez ise, token sahiplerine uyumsuz ön uçlardan (yani uyumsuz ön uçlar tarafından toplanan ücretler) üretilen değer atfedilemez ve bu da token sahiplerini riske sokabilir.

Ücretlerin izlenebilir olmasını sağlamak için protokol, iki adımlı bir protokol token stake etme sistemi kullanılarak tasarlanabilir.

-

Adım 1: Hangi ön ucun ücretleri oluşturduğunu belirleyin

-

Adım 2: Özel mantığa göre farklı havuzlara yönlendirme ücretleri

Ön ucun haritalanması

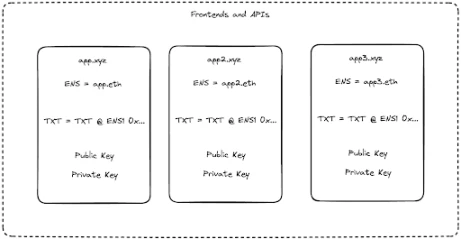

Ücret izlenebilirliği, alan adlarından genel/özel anahtar çiftlerine birebir eşleme gerektirir. Bu eşleme olmadan, kötü niyetli bir ön uç işlemleri taklit edebilir ve bunların dürüst bir alan adından gönderildiğini iddia edebilir. Kriptografi, ön uçları kaydetmemize, alan adlarının genel anahtarlara eşlenmesini değiştirilemez bir şekilde kaydetmemize, alan adının gerçekten o genel anahtarı kontrol ettiğini kanıtlamamıza ve işlemleri söz konusu özel anahtarla imzalamamıza olanak tanır. Bu, işlemleri ve dolayısıyla ücretleri belirli bir alana atfetmemize olanak tanır.

Rota Ücretleri

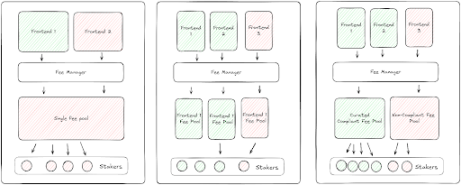

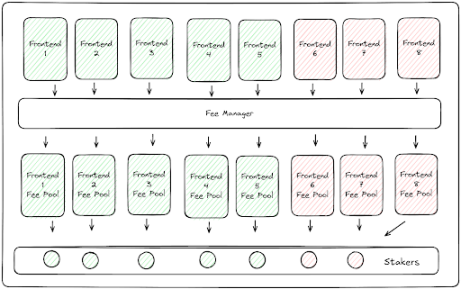

Ücretlerin kaynağı izlenebilir olduğunda, protokol bu ücretlerin token sahiplerini yasadışı işlem ücretlerinden koruyacak ancak aynı zamanda DAO'nun merkezi olmayan yönetim yükünü artırmayacak şekilde nasıl dağıtılacağını belirleyebilir. Bu noktayı açıklamak için, protokol token hisse senedi için olası tasarımların yelpazesini göz önünde bulundurun; bu tasarımlar, ön uç başına bir hisse senedi havuzundan tüm ön uçlar için bir hisse senedi havuzuna kadar uzanır.

En basit yapısıyla, her ön ucun ücretleri tek bir belirli ön uç staking modülüne yönlendirilebilir. Hangi ön ucun staking edileceğini seçerek, bir token sahibi hangi ücretleri alacağına karar verebilir ve token sahibini yasal riske sokan ücretlerden kaçınabilir. Örneğin, bir token sahibi yalnızca Avrupa'daki tüm düzenleyici onayları almış bir ön uçla ilişkili modülleri staking edebilir. Bu tasarım basit görünse de aslında oldukça karmaşıktır. Potansiyel olarak 50 staking havuzuna sahip 50 farklı ön uçla, ücretlerin seyreltilmesi token değeri üzerinde olumsuz bir etkiye sahip olabilir.

Öte yandan, her ön uçtan gelen ücretler bir araya toplanabilir, ancak bu ücret izlenebilirliğinin amacını ortadan kaldırır. Tüm ücretler bir araya toplanırsa, uyumlu ve uyumsuz ön uç ücretleri arasında ayrım yapmak imkansız olurdu; tek bir çürük elma tüm grubu mahvedebilir. Token sahipleri, hiçbir ücret almamak veya yargı bölgelerindeki uyumsuz ön uçların yasadışı faaliyetlerinden faydalanacakları bir havuzda pay sahibi olmak arasında seçim yapmak zorunda kalırlardı; bu seçenek birçok token sahibini katılmaktan caydırabilir veya sistemi, DAO'nun ücretlerin nerede toplanabileceğini değerlendirmesi gereken mevcut alt düzey tasarıma geri döndürebilir.

Gider izlenebilirliği sorununu küratörlük yoluyla çözme

Bu karmaşıklıklar küratörlükle çözülebilir. Ücretleri ve tokenleri olan izinsiz bir akıllı sözleşme protokolünü düşünün. Herkes protokol için bir ön uç oluşturabilir ve herhangi bir ön uç kendi staking modülüne sahip olabilir. Bu protokol için bir ön uca app.xyz diyelim.

App.xyz, faaliyet gösterdiği yargı bölgeleri için belirli uyumluluk kurallarını takip edebilir. App.xyz'den kaynaklanan protokol etkinliği protokol ücretleri üretir. App.xyz'nin, token sahiplerinin tokenlarını doğrudan veya uyumlu gördükleri bir ön uç sepetini ayrı ayrı seçmek isteyen küratörlerle stake edebilecekleri kendi staking modülü vardır. Bu token stake edenler, stake ettikleri ön uç kümesinden ücret şeklinde bir getiri alacaktır. Bir ön uç $100 ücret üretirse ve 100 kuruluş her biri 1 token stake ederse, her kuruluş $1 almaya hak kazanır. Küratörler başlangıçta hizmetleri için ücret talep edebilir. Gelecekte, hükümetler tüketicileri korumaya yardımcı olmak için yargı bölgelerindeki ön uçların uyumluluğunun zincir içi tasdiklerini gerçekleştirebilir ve küratörlüğün otomasyonunun ek avantajını da elde edebilir.

Bu modeldeki olası risklerden biri, uyumlu olmayan ön uçların, uyumlu ön uçların idari yükünden yoksun oldukları için daha düşük işletme maliyetlerine sahip olabilmesidir. Ayrıca, geçici çözümlerini daha da teşvik etmek için ön uç ücretlerini tüccarlara geri dönüştürmek üzere modeller tasarlayabilirler. Bu riski azaltabilecek iki faktör vardır. Birincisi, çoğu kullanıcı uyumlu ön uçların yerel yasalara ve düzenlemelere uymasını bekler ve bu özellikle büyük düzenlenmiş kurumlar için geçerlidir. İkincisi, kuralları tekrar tekrar ihlal eden ve protokolün uygulanabilirliğini tehlikeye atan uyumlu olmayan ön uçlar için, yönetişim kötü davranışları durdurmak için son çare veya veto yetkisi olarak önemli bir rol oynayabilir.

Son olarak, kayıt ön yüzü aracılığıyla başlatılmayan tüm işlem ücretleri kapsamlı bir staking modülüne yatırılacak ve bu sayede protokolün bot tarafından başlatılan işlemlerden ve protokolün akıllı sözleşmeleriyle doğrudan gerçekleşen diğer etkileşimlerden gelir elde etmesi sağlanacak.

Teoriden uygulamaya: Yaklaşımı pratiğe dökmek

Protokol token yığınına daha detaylı bir şekilde geri dönelim. Bir protokolün ön uçta staking'i kolaylaştırması için, ön ucun kayıt olması gereken bir kayıt akıllı sözleşmesi oluşturması gerekir.

-

Her ön uç veya API, ENS DNS entegrasyonu gibi etki alanı DNS kayıtlarına özel bir TXT kaydı ekleyebilir. Bu TXT kaydı, ön uç tarafından bir kez üretilen bir anahtar çiftinin genel anahtarını içerir, buna sertifika denir.

-

Ön uç istemci daha sonra kayıt fonksiyonunu çağırabilir ve alan adının kendisine ait olduğunu kanıtlayabilir, alan adının sertifika genel anahtarına eşlenmesini ve tam tersini depolayabilir.

-

İstemci aracılığıyla bir işlem oluşturulduğunda, işlem yükünü sertifika genel anahtarıyla da imzalar. Bunlar protokol akıllı sözleşmesine bir paket biçiminde geçirilir.

-

Protokol akıllı sözleşmesi sertifikayı doğrular, doğru işlem anaparasına (ön uç) uyup uymadığını kontrol eder ve kayıtlı olup olmadığını kontrol eder. Eğer öyleyse, işlem işlenir. İşlem tarafından oluşturulan ücretler daha sonra FeeCollector sözleşmesine alan adıyla (kayıttan) birlikte gönderilir.

-

FeeCollector sözleşmeleri, küratörlerin, kullanıcıların, doğrulayıcıların ve diğerlerinin token'ları doğrudan bir alana veya bir alan grubuyla stake etmelerine olanak tanır. Bu sözleşmeler, her bir alanda stake edilen token miktarını, bu stake'in her bir adres paylaşımını ve ne kadar süredir stake edildiğini takip etmelidir. Likidite madenciliğinin genel bir uygulaması, bu sözleşme mantığı için bir başlangıç noktası görevi görebilir.

-

Küratörlerle (veya doğrudan ücret yönetim sözleşmesiyle) stake yapan kullanıcılar, alanla stake edilen protokol token miktarına göre orantılı bir ücret payı alabilirler. Mimari, MetaMorpho/Morpho Blue'ya benzer olabilir.

Bu mekanizma, protokolün DAO'su üzerindeki yönetim yükünü artırmadan tanıtılabilir. Aslında, yönetim sorumlulukları azaltılabilir çünkü protokol tarafından kolaylaştırılan tüm işlemler için ücret anahtarını kalıcı olarak açabiliriz, böylece DAO'nun protokolün ekonomik modeli üzerindeki tüm kontrolü ortadan kaldırabiliriz.

Protokol türüne dayalı ek hususlar

Bu ilkeler genel olarak protokol belirteci ekonomik modelleri için geçerli olsa da, protokol türüne bağlı olarak ek ücret hususları olabilir: Katman 1 veya Katman 2 üzerine inşa edilen protokoller, uygulama zincirleri ve Rollup'lar kullanılarak inşa edilen protokoller.

L1/L2 protokolü hususları

Katman 1 veya Katman 2 blok zincirlerindeki protokoller akıllı sözleşmeleri doğrudan zincir üzerinde dağıtır. Kullanıcılar protokolün akıllı sözleşmeleriyle etkileşime girdiğinde ücretler tahsil edilir. Bu genellikle perakende yatırımcılar ile altta yatan akıllı sözleşmeler arasında bir arayüz görevi gören kullanımı kolay bir ön uç (örneğin bir protokol veya web sitesi) aracılığıyla gerçekleşir. Bu durumda, tüm ücretler bu ön uçtan gelir. Yukarıdaki app.xyz örneği, bir ücret sisteminin bir Katman 1 protokolü için nasıl çalışabileceğini göstermektedir.

Ön uç ücretlerini filtrelemek için küratörlere güvenmek yerine, protokoller ön uç ücretlerini filtrelemek için bir beyaz liste veya kara liste yaklaşımı da benimseyebilir. Tekrar ediyorum, buradaki amaç token sahiplerinin ve tüm protokolün yasadışı faaliyetlerden kar veya fayda sağlamamasını ve belirli bir yargı bölgesinin yasalarına ve yönetmeliklerine uymasını sağlamaktır. Beyaz liste yaklaşımında, protokol ön uçlar için bir dizi kural yayınlayacak, kurallara uyan ön uçlar için bir kayıt oluşturacak, katılmayı seçen ön uçlara sertifikalar verecek ve ön uçların protokol ücretlerinin bir kısmını almak için token stake etmesini gerektirecektir. Ön uçlar bu kurallara uymazsa, kesilecek ve ücret katkı sertifikaları silinecektir.

Kara liste yaklaşımında, protokolün herhangi bir kural oluşturması gerekmez, ancak protokolü başlatan ön uçlar izinsiz olmaz. Bunun yerine, protokol herhangi bir ön ucun ön ucun kendi yargı yetkisine uygun olduğunu onaylayan bir hukuk firmasından görüş sunmasını gerektirir, ön ucun protokolü kullanmasına izin vermeden önce. Görüş alındığında, protokol ön uca bir ücret ödemesi karşılığında bir sertifika verir, bu sertifika yalnızca protokol bir düzenleyiciden ön ucun uyumlu olmadığına dair bir bildirim alırsa kaldırılır.

Ücret kanalları önceki bölümlerde verilen örnekleri yansıtacaktır. Her iki yaklaşım da merkezi olmayan yönetimin yükünü önemli ölçüde artırır ve DAO'nun bir dizi kural oluşturmasını ve sürdürmesini veya uyumlulukla ilgili yasal görüşleri değerlendirmesini gerektirir. Bazı durumlarda bu kabul edilebilir olabilir, ancak çoğu durumda bu uyumluluk yükünü bir küratöre devretmek tercih edilir.

Uygulama zincirlerine ilişkin notlar

Lisk, doğrulayıcılarının yalnızca o protokol üzerinde çalıştığı protokole özgü bir blok zinciridir. Bu doğrulayıcılar, çalışmalarının karşılığında tazminat alırlar. Doğrulayıcıların genellikle token'ların enflasyonist ihracıyla ödüllendirildiği 1. Katman blok zincirlerinin aksine, bazı Lisk'ler (dYdX) müşteri ücretlerini doğrulayıcılara aktarır.

Bu modelde, token sahipleri ödül almak için doğrulayıcılarla stake yapmak zorundadır. Doğrulayıcılar, düzenlenmiş stake modülleri haline gelir. Bu çalışma seti, 1. Katman doğrulayıcılarından farklıdır. Lisk doğrulayıcıları, belirli protokollerden belirli işlemleri çözer. Bu fark nedeniyle, Lisk doğrulayıcıları kolaylaştırdıkları temel faaliyetlerde daha fazla yasal risk taşıyabilir. Bu nedenle, protokoller doğrulayıcılara yargı bölgelerinin yasalarına ve kendi rahatlık seviyelerine göre gerçekleştirebilecekleri işi gerçekleştirme özgürlüğü vermelidir. Önemlisi, doğrulayıcı seti coğrafi olarak merkezsizleştirilmiş olduğu sürece, bunun Lisk'in izinsizliğini tehlikeye atmadan veya onu önemli bir sansür riskine maruz bırakmadan yapılabilir.

Ücret izlenebilirliğinden yararlanmak isteyen uygulama zincirlerinin mimarisi, ücret kanalları olana kadar Katman 1 protokollerine benzer olacaktır. Ancak doğrulayıcılar, işlemleri hangi ön uçlardan işlemek istediklerini belirlemek için ön uç eşlemelerini kullanabileceklerdir. Daha sonra herhangi bir işlem için ücretler etkin doğrulayıcı kümesine gidecek ve katılmamayı seçen etkin olmayan doğrulayıcılar bu ücretleri kaçıracaktır. Ücret açısından doğrulayıcılar, yukarıda açıklanan staking modülü küratörleriyle aynı işlevi görür ve bu doğrulayıcıların paydaşları, herhangi bir yasa dışı faaliyetten gelir elde etmediklerinden emin olabilirler. Doğrulayıcılar ayrıca, her yargı alanında hangi ön uçların uyumlu olduğunu belirlemek için bir küratör seçebilirler.

Protokol Toplamalarına İlişkin Notlar

Rollup'ların kendi blok alanları vardır ancak başka bir zincirin güvenliğini devralabilirler. Günümüzde çoğu Rollup'ın işlemleri sıralamak ve dahil etmekten sorumlu bir sıralayıcısı vardır ancak işlemler zorunlu dahil etme adı verilen bir işlemle doğrudan Katman 1'e gönderilebilir.

Bu Rollup'lar protokol özelindeyse ve tek doğrulayıcı olarak kendi derleyicileri varsa, bu derleyici tarafından dahil edilen işlemlerden elde edilen ücretler, uyumlu ön uçların düzenlenmiş bir kümesine veya evrensel bir havuza göre paydaşlara dağıtılabilir.

Rollup'lar sıralayıcı setlerini merkezden uzaklaştırırsa, sıralayıcılar fiili olarak düzenlenmiş hisse senedi modülü haline gelir ve ücret kanalları uygulama zincirinin gelir kanallarını yansıtır. Sıralayıcılar ücret tahsisinde doğrulayıcıların yerini alır ve her sıralayıcı hangi ön uçtan ücret kabul edeceğine kendisi karar verebilir.

Özetle

Protokol belirteçleri için birçok olası model olsa da, dikkatle düzenlenmişse, stake havuzları protokole özgü dış zorlukları ele almaya yardımcı olabilir. Bir protokolün karşı karşıya olduğu içsel ve dış zorlukları fark ederek, kurucular projeleri için baştan sona daha iyi bir protokol belirteci modeli tasarlayabilirler.

Teşekkürler: Teşekkürler Porter Smith Bu projeyi başlattığınız için.

Bu makale internetten alınmıştır: a16z: Protokol tokenları nakit akışını nasıl oluşturur?

Orijinal | Odaily Planet Daily (@OdailyChina) Yazar | Asher (@Asher_0210) 29 Temmuz'da OKX, MATR1X platform yönetişim token'ı MAX'in OKX Jumpstart'ta resmen başlatıldığını duyurdu. Kullanıcılar artık BTC/ETH stake ederek MAX token madenciliğine katılabilirler. Toplam stake ödül havuzu 20.000.000 MAX'tir ve madencilik süresi 29 Temmuz 2024 06:00 (UTC) ile 5 Ağustos 2024 06:00 (UTC) arasındadır. Maksimum stake miktarı 0,3 BTC/3,5 ETH'dir ve MAX token ticareti resmi olarak 5 Ağustos'ta açılacaktır. Bu haber çıkar çıkmaz, uzun süredir sessiz olan büyük blockchain oyun toplulukları hareketlendi ve bu yün fırsatına katılmaya hazır hale geldiler. MAX resmi olarak OKX Jumpstart'ta başlatıldı,…