USDe bir sonraki UST olmayacak, ancak kendine özgü şu risklere sahip

Orijinal | Odaily Planet Daily ( @OdailyChina )

Yazar: Azuma ( @azuma_eth )

Kripto para piyasasının dün sert düşüş yaşamasıyla birlikte Ethena ve stablecoin'i USDe ile ilgili risk tartışması bir kez daha gündeme geldi.

Kumdan tepe Veriler, yazının yazıldığı tarih itibarıyla USDe arzının zirvede 3,6 milyardan yaklaşık 3,1 milyara düştüğünü gösteriyor, ki bunun sadece dünkü arz azalması yaklaşık 95 milyona ulaştı. USDe dolaşımındaki azalmanın nedeni temel olarak, fonlama oranları için arbitraj alanının aşağı yönlü eğilim altında daraldığı ve hatta aşamalı olarak negatife dönebileceğidir. Yatırımcılar, riskten kaçınma ve arbitraj stratejilerinin ayarlanması gibi nedenlerle pozisyonlarını azaltmayı seçmişlerdir.

Panik halindeki piyasa hissiyatında, bazı kullanıcılar USDe'nin büyük ölçekli itfa baskısını kaldıramayacağından endişe ediyor. Hatta bazı kullanıcılar, USDe'yi UST ile karşılaştırmaya başladı ve ilkinin ikincisine benzer bir ölüm sarmalına gireceğinden endişe ediyor.

Bizim görüşümüze göre, USDe'nin kendine has riskleri var, ancak onu UST ile karşılaştırmak adil değil. Tasarım mekanizmalarındaki fark, bunların tamamen farklı iki sistem olduğunu ve baskı altındayken tepki mantıklarının da tamamen farklı olduğunu belirler. En uç ortamlarda bile, USDe ancak birkaç izlenebilir uç durum meydana geldikten sonra geri döndürülemez sistemik travma yaşayabilir (aşağıda ayrıntılı olarak açıklanacaktır).

Ethena: Fonlama Oranı Arbitraj Protokolü

Ethena'ya aşina olmayan kullanıcılar için şunları okuyabilirsiniz: Ethena Labs'ın Kısa Bir Analizi: Arthur Hayes'in Gözünde Stablecoin Bozguncusu US$300 Million'un Değerlemesi Bu makaleyi okumadan önce.

Kısacası, Ethena esasen bir fonlama oranı arbitraj anlaşmasıdır. USDe, eşit miktarda spot long (şu anda yalnızca ETH ve BTC'yi destekliyor) ve vadeli short'larla teminatlandırılan yeni bir tür stablecoin'dir.

USDes'in en büyük etiketi Delta nötrdür. Delta olarak adlandırılan, temel varlıkların fiyatındaki değişikliklerin yatırım portföylerindeki değişiklikler üzerindeki etkisini ölçmek için finans alanında kullanılan bir göstergedir. USDes ürünlerinin doğasıyla birleştiğinde, bu stablecoin'in teminat varlıkları eşit miktarda spot uzun ve vadeli kısa pozisyonlarından oluştuğu için, spot pozisyonların Delta değeri 1'dir ve vadeli kısa pozisyonların Delta değeri -1'dir. İkisi de korunduktan sonra, Delta değeri 0'dır, bu da Delta nötrlüğünün sağlandığı anlamına gelir.

Geleneksel stablecoin projeleriyle karşılaştırıldığında USDe'nin en büyük özelliği daha yaratıcı getiri alanına sahip olmasıdır.

-

Birincisi, spot long staking'den elde edilen istikrarlı gelirdir. Ethena, Lido gibi likidite staking türev protokolleri aracılığıyla spot ETH staking'i destekler ve böylece yıllık 3% - 5% getiri elde eder.

-

İkincisi, kısa vadeli fonlama oranından elde edilen istikrarsız gelirdir. Sözleşmeye aşina olan kullanıcılar fonlama oranı kavramını anlarlar. Fonlama oranı istikrarsız bir faktör olmasına rağmen, kısa pozisyonlar için, Uzun vadede fonlama oranı çoğunlukla pozitiftir, bu da toplam gelirin pozitif olacağı anlamına gelir.

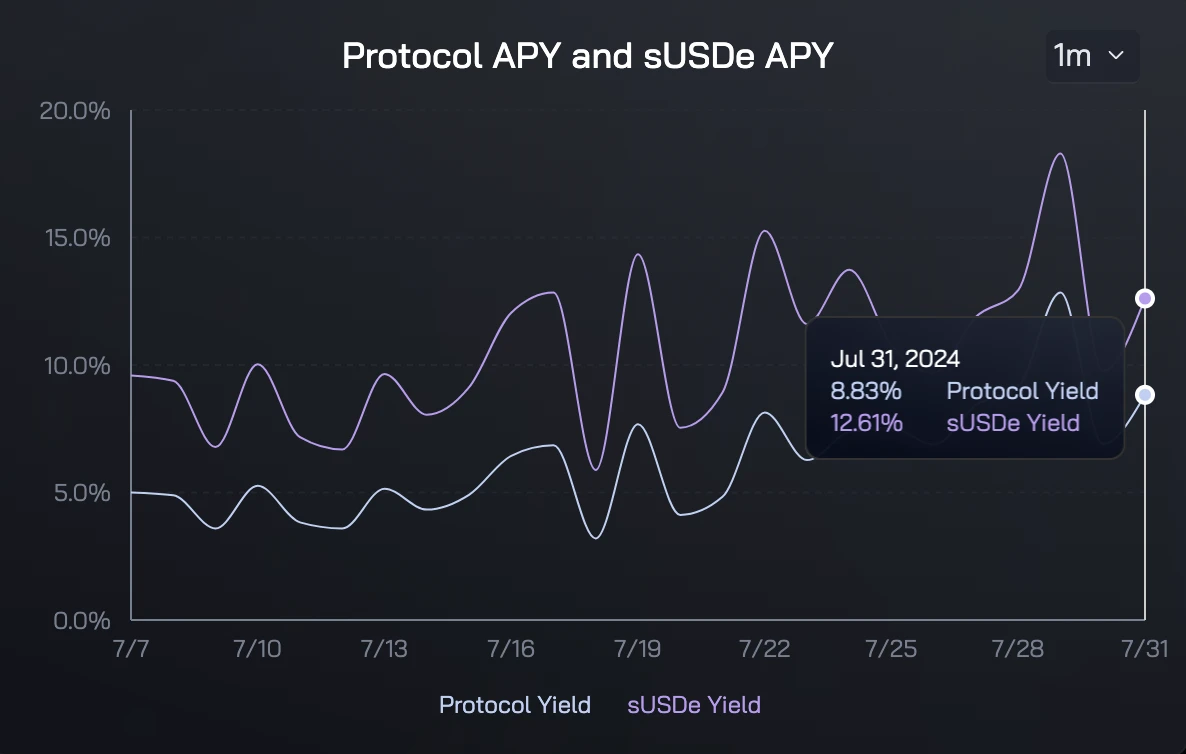

Bu iki faydanın birleşimi Ethena için önemli getiriler sağladı (Ethena'nın resmi web sitesinde duyurulan son anlaşma getirisi 8.83% ve sUSDe getirisi 12.61%'dir). Normal şartlar altında, sDAI'ye dayalı hazine tahvili getiri ürünlerini sürdürülebilir bir şekilde aşabilir ve bu da USDe'yi mevcut pazardaki en çekici stablecoin ürünü haline getirir.

-

Odaily Notu: Ethena resmi web sitesinde verilen verim verileri çoğu zaman birkaç gün gecikmeli yayınlanmakta olup, son veriler henüz güncellenmemiştir.

USDe ve UST arasındaki temel fark

UST'nin hikayesi o kadar uzun zaman önce sona erdi ki, eski oyuncular tasarım modelini unutmuş olabilir.

Terras ekonomik modelinde, UST fiyat istikrarı bir arbitraj sistemi ve bir protokol mekanizması aracılığıyla düzenlenir. Piyasa katılımcıları eşit değerdeki LUNA'yı yok ederek UST basabilir ve bunun tersi de geçerlidir.

Örneğin, UST'ye olan talep arzı aşarsa (fiyatın $1.01 olduğunu varsayarak), arbitrajcılar LUNA'yı imha edip zincir üzerinde UST basma ve ardından aradaki farkı açık piyasada kar olarak alma fırsatına sahip olur; tersine, UST'nin arzı talepten fazlaysa (fiyatın $0.98 olduğunu varsayarak), arbitrajcılar 1 UST'yi $1'den daha düşük bir fiyata satın alabilir ve ardından $1 LUNA'yı imha edip kar elde ederek basma olanağına sahip olur.

UST'nin tasarım modelinde iki temel sorun vardır. Birincisi, UST'nin kendisi yeterli değer desteğine sahip değildir ve tamamen algoritmik bakıma dayanmaktadır. İkincisi, hem UST hem de LUNA'nın düştüğü aşırı piyasa koşullarında, yerleşik denge mekanizması düzenleyici yeteneklerini kaybedecek ve hatta sisteme ters tepen iki ucu keskin bir kılıç haline gelebilir. Tahkim programı LUNA'nın düşüşünü hızlandıracak ve böylece paniği daha da kötüleştirecektir.

USDe ile UST arasındaki temel fark da budur.

-

USDE'nin hala yeterli spot + vadeli pozisyon desteği var. Ethena kurucusu Guy Young da dün yaptığı açıklamada, USDes teminat oranının her zaman 101% seviyesinin üzerinde kaldığını, UST'nin ise yeterli teminat olmadan $1 seviyesinde sabitleneceği yönünde boş bir taahhütte bulunduğunu belirtti.

-

Ayrıca, UST'nin işleyişi LUNA'ya dayanmak zorundadır, LUNA'nın oynak döviz fiyatı sistemin kendisini etkileyecektir; USDe'nin işleyişi ise ENA'ya bağlı değildir ve hatta ENA sıfıra düşse bile sistemin doğrudan çökmesine neden olmayacaktır.

Bu kadar temel farklılıklarla, USDe ve UST'nin büyük ölçekli geri ödemelerle karşı karşıya kaldıklarında verdikleri yanıt planları da farklıdır. UST dengeleme mekanizmasının başarısızlığıyla karşı karşıya kaldığında, yardım için yalnızca Jump gibi dış fonlar arayabilirken, USDe'nin yalnızca ipotek varlıklarının sorunsuz bir şekilde geri ödenmesini sağlaması gerekiyordu - bu, vadeli işlem pozisyonlarının tasfiyesini ve spotun (rehinli spot dahil) geri ödenmesini içerir ve ayrıca bağımsız riskleri de vardır ve bunlar bir sonraki bölümde ayrıntılı olarak tartışılacaktır.

USDe'nin dört katmanlı riski

USDe'nin potansiyel riskleri konusunda, Columbia Business School'da profesör, Zero Knowledge Consulting'in kurucusu ve yönetici ortağı Austin Campbell, bir zamanlar riskleri analiz eden bir makale yayınlamıştı. Bunun bugün piyasadaki en iyi USDe risk analizi olduğuna inanıyoruz.

Austin, makalede USDe'nin potansiyel risklerinin dört katmanını analiz ediyor.

-

Birincisi, rehin düzeyindeki güvenlik riski, yani rehinin güvenliğinin ve sürdürülebilirliğinin garanti altına alınıp alınamayacağıdır. Daha önce de belirtildiği gibi, Ethena, rehin geliri elde etmek için spot ETH'yi rehin edecek, ancak rehin protokolünün kendisi saldırıya uğrarsa, Ethena protokolünün rehin edilen varlıklarında açıklar oluşabilir.

-

İkincisi ise vadeli işlem platformu açmanın güvenlik riskidir. Rehin sözleşmesinde olduğu gibi hem DEX hem de CEX, rehin edilen varlıkların kaybına yol açabilecek hacker saldırıları riskine tabidir.

-

Üçüncüsü, sözleşmenin mevcudiyeti riskidir. Ethena büyüdükçe ihtiyaç duyduğu likidite de artıyor. Bazen işlem platformunda kısa satış yapmak için yeterli likidite olmayabilir. Aşırı durumlarda pozisyonları kapatmak için yeterli likidite olmayabilir ve platform ağ kablosunu bile çekebilir... Bu, Ethena'nın arbitraj mekanizmasının başarısız olmasına ve protokolün kayıplarla karşılaşmasına neden olabilir.

-

Dördüncüsü, fonlama oranı riski ki, bu da şu anda USDe'nin karşı karşıya olduğu bir durumdur. Kısa pozisyonların fonlama oranı çoğu zaman pozitif olsa da, negatife dönme olasılığı da vardır. Ağırlıklı staking gelirinden sonra kapsamlı getiri oranı negatifse, kaçınılmaz olarak anlaşmanın dışarı akışına neden olacaktır.

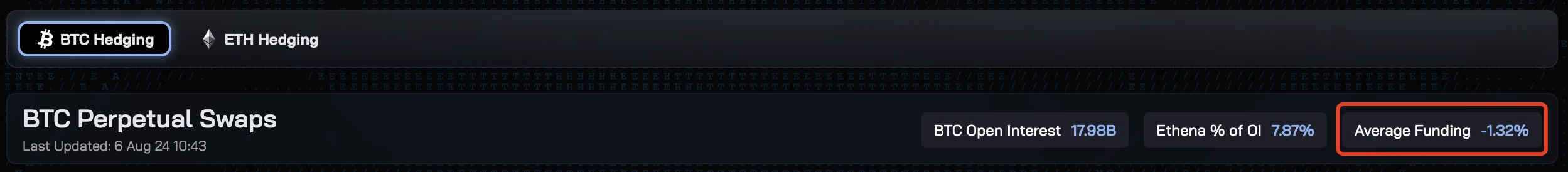

Piyasa düştüğünden beri, BTC ve ETH'nin fonlama oranları çeşitli zamanlarda negatife döndü ve bu da Ethena protokolünün bu dönemlerde kayıplarla karşılaşmasına neden oldu. Yazım tarihi itibarıyla BTC ve ETH'nin fonlama oranları hala negatif, bu nedenle protokol hala para kaybediyor.

Piyasa görünümü

Özetle, önümüzdeki dönemde fonlama oranının piyasa paniği nedeniyle düşük seviyede (negatif değerler dahil) kalmaya devam etmesi bekleniyor, bu da USDe'nin çıkışlarla karşılaşmaya devam edebileceği anlamına geliyor - bir anlamda çıkışlar aynı zamanda protokolün kendi kendini iyileştirmesidir.

Ancak Ethena'nın tasarım modelinden, negatif ücretlerle işlem dönemi öngörülebilirdir. Başka bir deyişle, mevcut durum Ethena'nın normal işleyişinde alışılmadık ancak kaçınılmaz bir durumdur. Geçmişteki tarihsel kurallar açısından, pozitif ücret dönemlerinin süresi daha uzun olma eğilimindedir, bu da Ethenas'ın genel kar beklentilerinin hala objektif olmasını sağlar, ancak ayı piyasasının başlangıcında, tarihsel kuralların hala işe yarayıp yaramadığını kimse bilmiyor.

Biz buna inanma eğilimindeyiz düşüş eğilimi devam etse bile, piyasa çok uçlarda görünmediği sürece, Ethena geri alımları idare etmek için yeterli zamana sahip olacaktır. Buradaki en kötümser sonuç, USDe dolaşımının büyük ölçüde azalacağı, ancak protokolün işleyişinin hala çalışacağıdır.

Nispeten konuşursak, daha tehlikeli durum ise aşırı piyasa koşullarıdır - esas olarak yukarıda belirtilen üçüncü risk, çünkü ilk iki riskin olasılığı nispeten düşüktür - yani, işlem platformunun sözleşme likiditesinde sorunlar olacak ve bu da Ethenas'ın çalışma mantığının başarısız olmasına ve dolayısıyla protokolde geri dönüşü olmayan hasara yol açacaktır.

Bu makale internetten alınmıştır: USDe bir sonraki UST olmayacak, ancak kendine özgü şu riskleri barındırıyor

Odaily Planet Daily'nin eksik istatistiklerine göre, 1 Temmuz'dan 7 Temmuz'a kadar yurtiçinde ve yurtdışında 26 blockchain finansman etkinliği duyuruldu; bu geçen haftanın verilerine göre bir artış (20). Açıklanan finansmanın toplam tutarı yaklaşık olarak $122 milyon ABD dolarıydı; bu geçen haftanın verilerine göre ($288 milyon ABD doları) önemli bir düşüş. Geçtiğimiz hafta en fazla yatırım alan proje Bitcoin resting protokolü Lombard ($16 milyon) oldu; bunu dağıtılmış GPU ağı Prodia ($15 milyon) izledi. Aşağıdakiler belirli finansman etkinlikleridir (Not: 1. Duyurulan para miktarına göre sıralayın; 2. Fon toplama ve MA etkinlikleri hariç; 3. * işi blockchain ile ilgili olan geleneksel bir şirketi gösterir): Bitcoin re-staking protokolü Lombard, Polychain Capital liderliğinde $16 milyonluk tohum finansman turunu tamamladı 2 Temmuz'da Bitcoin re-staking protokolü…