Boğalar ve ayılar arasında ciddi bir anlaşmazlık olduğunda en iyi seçenek nasıl bulunur?

Orijinal yazar: Zixi.eth

Yakın zamanda bir makro materyal yaptık. Son zamanlarda, blockchain endüstrisinde, 22 Aralık sonuna benzer şekilde, genel birincil ve ikincil yatırım yönüne karar verme zamanı geldi. Şu anda, BTC ve Solana hariç tüm token'lar nispeten ortalama performans gösterdi ve piyasa tepkisi soğuk, boğa piyasasının sona ermiş olabileceğini düşünüyor. Ancak bu yılın ikinci yarısında ve gelecek yıl için hala piyasa konusunda iyimseriz. Birincil veya ikincil olsun, en ciddi uzun-kısa ayrışmasının olduğu bu piyasada, doğru yönü belirlediğiniz sürece, en karlı zamandır.

Bu nedenle öncelikle piyasaya ilişkin temel görüşlerimizi ortaya koyacağım ve dört ana akım token hakkında bazı görüşler sunacağım.

Özet:

-

İster Eylül ayındaki faiz indirimi olsun, ister SEC'in düzenleyici politikası veya Trump'ın kripto paralara olan desteği olsun, ABD ekonomisi ve siyaseti açısından bakıldığında, bunların hepsi kripto para piyasası için büyük bir nimet.

-

Geçtiğimiz iki döngüye benzer şekilde, mevcut boğa piyasası Aşama 1'dir, yani Bitcoin yükselişe öncülük eder, Bitcoin pazar payı artar ve Shansai Coin'in pazar payı keskin bir şekilde düşer. Bu dönem birkaç ay devam edebilir. Gelecek yıl Shansai Coin'in önderlik ettiği boğa piyasası Aşama 2 olacak. (Şekile bakın)

-

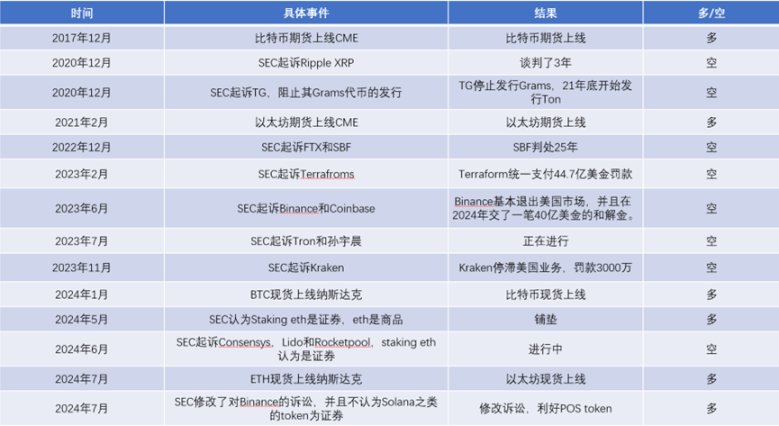

Geçtiğimiz altı ayda BTC tutmak hala en iyi seçimdi, ancak bu yılın ikinci yarısında, bunu ETH veya Solana ile değiştirmeyi düşünebilirsiniz. ETF onaylandığından beri, ETF altı ayda elindekileri 303.000 BTC artırdı ve toplamda 950.000 BTC'ye sahip oldu, bu da tüm BTC'nin 4.5%'sine denk geliyor. Ayrıca, BTOEcosystem için son altı ayda, BTC Sahiplerine güvensiz finansal yönetim sağlamanın ve büyük yatırımcıların likiditesini serbest bırakmanın nasıl sağlanacağına odaklanmanın tek yolunun doğru olduğuna inanıyoruz; bu da SolvProtocol verilerinde görülebilir.

-

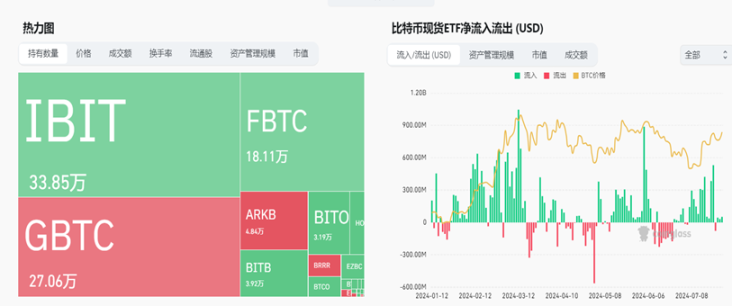

ETH, bu yılın ikinci yarısında pozisyon açmak için oldukça uygun. ETH bu yıl 23 Temmuz'da Nasdaq'ta işlem görmeye başladıktan sonra, bu yılın başında Grayscale'in BTC satma sürecini tekrarlayacak. Satış süreci, piyasa Grayscale'in satışını yakalayana kadar yarım aydan bir aya kadar sürebilir. Bu kritik noktaya ulaşıldığında, bir pozisyon oluşturmak için çok iyi bir zamandır. Bu yılın ikinci yarısında BTC/ETH döviz kuruna dikkat etmenizi öneririz. Grayscale'in net çıkışı sona erdiğinde, bir pozisyon oluşturma zamanı gelir (mantık, Grayscale'in BTC net çıkışının bu yıl Şubat ayında sona ermesi ve BTC'nin bir ayda 20%-30% yükselmesi sürecini ifade eder).

-

Uzun vadede Solana konusunda hala iyimseriz. Her çeyrekte sıcak ürünler var. Malı olanlar onları sıkı sıkı tutmalı ve satmamalı. Malı olmayanlar ise düşük fiyatlardan pozisyon oluşturmayı düşünebilirler. 2C ekolojik inşaat kabiliyetleri gerçekten güçlü. FTXLiquidation bunu bu yılın ilk yarısında mükemmel bir şekilde çözdü. Maliyet fiyatı 80, mevcut fiyat ise 170-180. Şimdi kilitlenmeye başladı. Yılın ilk yarısında ikinci seviye OTC'de aldığımız en doğru karardır. Ayrıca SolanaETF de sunuldu ve önümüzdeki yıl ilerleme kaydetmesi bekleniyor. SEC ayrıca Solana'nın bir menkul kıymet olduğu kararını iptal etti. Geçtiğimiz yılın sonunda DePIN'in vurmasının ardından Solanaecosystem bu yıl günlük geliri bir milyon ABD doları ve altı aylık geliri 80 milyon ABD doları olan bir başka hit olan Pump.fun'ı (one-stop meme coin + casino) piyasaya sürdü.

-

Kısa ve orta vadede Ton'a olumlu bakıyoruz ancak uzun vadede gözlemlememiz gerekiyor. Mevcut fiyatta OTC konusunda hala çok temkinliyim, ancak doğrudan spotta satın almayı düşünebilirsiniz. Ton'da para kazanma fırsatımız var, ancak Tonecosystem için şansımız nispeten düşük.

1. Kripto para dünyasındaki para, finans piyasasının sermaye havuzundan geliyor

Makroekonomik düzenlemeler altında, örneğin faiz oranları düşürüldüğünde ve para büyük miktarlarda basıldığında, bu fonlar doğal olarak ticaret piyasasına akacaktır. 2020'den bu yana, kripto piyasası ABD borsasıyla oldukça pozitif bir şekilde ilişkili olmaya başladı. Kripto endüstrisi 2021'in başlarında bir trilyon dolarlık yola girdiğinden beri, makro faiz oranlarıyla yakından ilişkili oldu. 17-20 döngüsünde, hacim çok küçük olduğu için faiz oranlarıyla ilişkili değildi. Piyasadaki sıcak para miktarı, basılan stablecoin miktarıyla ölçülebilir. 2021'in sonunda, tüm piyasadaki stablecoin sayısı 162 milyar ABD doları ATH'ye ulaştı. Yarım yıllık yükselen saldırıdan sonra bile, istikrarlı miktar hala sadece 150 milyar ABD dolarıdır.

2. ABD'de Haziran ayında düzeltilmemiş TÜFE yıllık oranı 3,0% olarak gerçekleşti ve 3,1% olan piyasa beklentisinin çok altında kalarak, geçen yılın Haziran ayından bu yana en düşük seviyeye geriledi.

ABD Haziran ayı düzeltilmemiş TÜFE yıllık oranı 3.0% olarak gerçekleşti ve 3.1% olan piyasa beklentisinin çok altında kaldı ve geçen yılın Haziran ayından bu yana en düşük seviyeye sert bir şekilde düştü. Haziran ayında mevsimsel düzeltmeden sonra aylık TÜFE oranı -0.1% olarak gerçekleşti ve Mayıs 2020'den bu yana ilk negatif değere ulaştı. Piyasa, Eylül ayında 90%+'ya ulaşan bir faiz indirimi olasılığına bahis oynuyor. CICC'nin makro materyallerine göre, bu faiz indirimi turu esas olarak faiz oranlarını nötr seviyeye döndürmek için. Makro analistler, makul ABD Hazine tahvili faiz oranının 100-125 baz puanlık bir faiz indirimine karşılık gelen 4% olduğuna inanıyor. Bu kıyaslama turunun zamanı 2019 olmalı.

3. Saldırının ardından Trump'ın başkan seçilme şansı Polymarket anketlerine göre %+'ya ulaştı.

Trump'ın ikinci dönemindeki para politikası hala önemli bir faiz oranı indirimi ve bilanço genişlemesi peşinde olacak, bu da genellikle kripto piyasası ve ABD borsası için büyük bir nimet olan enflasyonda artışa yol açacak. Ayrıca Trump yeni enerji sektörüne karşı çıkıyor ve geleneksel enerji sektörünü desteklemeyi savunuyor. Madencilik şu anda geleneksel enerjinin önemli bir tüketicisi, bu yüzden Bitcoin üretim kapasitesi konusunda çok endişeli - gelecekteki tüm bitcoin'in ABD'de basılmasını istiyor

Trump 2019'da kriptoya karşı oldukça küçümseyiciydi ve sektör hakkında çok az bilgisi vardı. Aralık 2022'de kendi NFT kartını çıkardı. 2024'te, $3.5 milyon TRUMP (meme), $3 milyon ETH ve bazı meme coin'leri de dahil olmak üzere 10 milyonu aşan varlıklarla kripto tutmaya başladı. Nashville'deki Bitcoin Konferansı'nda Trump çok harika bir konuşma yaptı (odaily.news/post/5197170). İçeriğin ne kadarının nakde çevrilebileceği hala bir görüş meselesi.

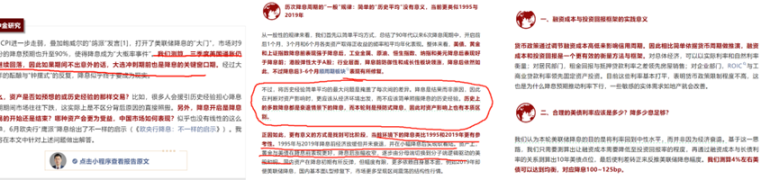

Ayrıca SEC'in son dönemdeki tutumlarına da bakabiliriz, bunlar genel olarak iyimser.

4. Stablecoin'lerin piyasa değeri, 2 Ekim 2023'te bu döngünün en düşük dolaşımdaki piyasa değerine ulaşarak 121,1 milyar ABD dolarına ulaştı.

Şimdi 155,8 milyar ABD dolarına geri döndü, yıllık bazda 28% artış, yani 34,7 milyar ABD dolarının piyasaya gerçekten aktığı anlamına geliyor. Sadece 34,7 milyar ABD doları girişi şunlara yol açtı:

-

BTC bugün $545 milyardan $1.2 trilyona çıktı, 120% artış (sadece stablecoin'lerin girişinden değil, aynı zamanda ETF'lere yapılan büyük alımlardan da kaynaklanıyor.)

-

En zayıf performansı gösteren ETH, 208 milyar dolardan 87% artışla 390 milyar dolara çıktı.

-

Altcoin'ler ikinci sırada yer aldı ve 235,6 milyardan 490,1 milyar USD'ye çıktı, 108%'lik bir artış oldu (yeni projeler başlatıldı, bu nedenle buradaki büyüme biraz abartılı)

5. Yukarıdaki tokenların performansı daha önce bahsettiğimiz rezervuar modeliyle oldukça tutarlıdır ve likidite giderek azalmaktadır. Ethereum'un son altı aydaki performansının Bitcoin kadar iyi olmamasının nedeni:

-

Yeni anlatının perspektifinden bakıldığında, bu yılki staking (Lido) + restaking (Eigenlayer) + LRT dışında, Ethereum'un altyapı ve iş modelinde önemli bir yeniliği olmadı, aksine sürekli aynı şeyi tekrarladı.

-

Ethereum'un teknik beklentileri yavaş yavaş sona eriyor. 2021'den 2022'ye kadar olan ETH/BTC büyüme aşamasında, herkes Ethereum konusunda iyimserdi çünkü kullanıcı sayısı artmaya devam ettikçe, Ethereum Gas aşırı pahalıydı (GWEI genellikle 21-22'nin başında 70'in üzerindeydi, bir transfer tx 2-3 u idi ve bir NFT etkileşimi en az 50-100 u idi). Bu nedenle herkes op/zk L2 yapmaya başladı. İki veya üç yıl sonra, L2 ana ağ için etkileşim baskısının büyük bir bölümünü paylaşmış olsa da, o zamanlar herkesin umduğu kitlesel benimseme ortaya çıkmadı. Aksine, L2 yapmak artık teknik bir sorun değil, bu da 22/23'te yüksek değerlemeye sahip L2'nin coin çıkarıldıktan sonra sürekli olarak düşmesine neden oldu.

-

BTC ETF'yi geçti ve Nasdaq'tan alım var, ancak ETH altı ay önce ETF'yi geçmemişti.

-

Likidite henüz yeterli değil ve likidite taşması noktasına ulaşmaktan uzak.

6. BTC (ve ekosistemi) açısından, uzun vadede makro görünüm iyimser olsa da, bunu bu yılın ikinci yarısında ETH/Solana ile değiştirmeyi düşünebilirsiniz:

-

Altı aylık zaman çizelgesi perspektifinden, BTC ETF'nin girişi hala oldukça sağlıklı. ETF, altı ayda 303.000 BTC artışla yaklaşık 950.000 BTC tutuyor ve ETF sahipleri toplam BTC'nin 4.5%'sini oluşturuyor.

-

Trump BTC'ye yakından dikkat ediyor. Bu, Nashville konferansında madencilik, enerji, faiz oranı kesintileri ve düzenlemelere yönelik tutumundan görülebilir.

-

Faiz indirimlerinin BTC üzerindeki etkisi en büyük olacak ve fonlar öncelikle BTC'ye akacak.

-

BTC Ekosistemi biraz durakladı, ancak Trustless, BTO Sahiplerine U tabanlı/Sansai coin tabanlı finansal yönetim sağlayabileceğini gösterdi. Ekosistem projelerinin hepsi Babylon'a güveniyor. Babylon geleneksel ETF'lerle işbirliği yapabilir ve güvenlik hizmetleri sağlamak için BTcSecuritysharing'i diğer POS zincirlerine getirebilirse, bu Babylon'un ekolojik projeleri için büyük bir fayda olacaktır.

7. ETH (ve ekosistemi) için kısa vadeli görünüm düşüş eğiliminde, zira ekosistem inovasyonu durgun, ancak orta ve uzun vadeli makro görünüm olumlu.

-

SEC, ETH'nin bir menkul kıymet değil bir emtia olduğuna inanıyor ancak STETH bir menkul kıymet ve bu durum StakingFi ile ilgili projeler (örneğin Lido) için iyi bir şey değil.

-

Grayscale, BTC'yi ilk günlerde satma sürecini tekrarlarsa, ayın ilk yarısında ETH'nin büyümesi büyük ihtimalle iyi olmayacaktır. Grayscale, yarım yılda 600.000 BTC'yi sadece 300.000 BTC'ye satarak, 18 milyar ABD dolarını ortalama 60.000 fiyatından sattı. Grayscale'in elinde hala 7,4 milyar ABD doları değerinde Ethereum var ve piyasanın bunu sindirmesini beklemesi gerekiyor.

-

Ethereum'un bu turdaki tüm (varlık) yenilikleri Eigenlayer'a dayanmaktadır. Ethereum'un staking oranı son dört yılda 28.21%'ye ulaştı ve restaking oranı yarım yılda 4.8%'ye ulaştı. Eigenlayer, tipik bir kendini tebrik eden tür olan bir varlık inovasyonudur.

-

Appchain tipi RAAS hala Ethereum üzerine kuruludur ve altyapısı çok iyi yapılmıştır. Ethereum'un appchain'i gelecekte popüler bir ürün olabilir.

8. Solana uzun vadede her çeyrekte patlayıcı ürünlerle gelecek vaat ediyor.

-

FTXLiquidation başarıyla çözüldü ve Temmuz ayında doğrusal yayına başladı. Piyasadaki ortalama günlük satış baskısı 3,6 ila 4 milyon ABD doları arasındadır (180-190 fiyat).

-

Solana ETF başvuruyu yaptı ve ETF'nin 2025 yılında onaylanması bekleniyor.

-

2C ekosistemi giderek daha iyi hale geliyor ve kullanıcı deneyimi oldukça akıcı. Bir zamanlar Ethereum'u geride bırakarak en büyük zincir üstü casino oldu. Pumpfun, 80 milyon ABD doları kümülatif gelir ve bir milyon ABD doları günlük kârla son altı ayda en başarılı uygulama ürünü haline geldi (pump.fun/board).

9. Ton kısa ve orta vadede yükseliş eğiliminde, ancak çiplerin likiditesi ve ekosistemin sürdürülebilir olup olmadığı ile sınırlı, bu nedenle uzun vadede gözlemlenmesi gerekiyor.

1. Ton hakkındaki önceki noktamızı takiben, Ton büyüme fırsatına sahip, ancak Ton ekosistemi bu fırsata sahip olmayabilir. Ton ekosistemi daha vahşi ve daha az düzenlenmiş bir WeChat applet ekosistemi olarak görülebilir. Şu anda geliştirilen oyunların çoğu beyinsiz oyunlar, kazanmak için dokun, kazanmak için boşta kal vb. ve çoğu kullanıcı airdrop avcısıdır. Ürün oyun modeliyle sınırlı olarak, web2 kullanıcılarının gerçek zincir içi etkileşim dönüşüm oranı 10%'yi geçmez. Olağanüstü oyun ürünleri olmasına rağmen, sürdürülebilir değildirler. Proje temelde bir günlük airdrop dağıtımından sonra biter.

Bu makale internetten alınmıştır: Boğalar ve ayılar arasında ciddi bir anlaşmazlık olduğunda en iyi seçenek nasıl bulunur?

İlgili: Ethereum'a Yükseliş: Küresel Bir Finansal Yerleşim Katmanı Olma Potansiyeli

Orijinal yazar: Tim Robinson Orijinal çeviri: TechFlow Ethereum, küresel finans için yerleşim katmanıdır ve bu rolü yerine getirebilen tek blok zinciridir. Yukarıdaki ifade sizi şaşırttıysa, bu makale tam size göre. Diğer blok zincirleri hala birçok yararlı uygulamaya ev sahipliği yapacak ve belirli alanlarda rol oynayacak, ancak küresel finans sistemi Ethereum üzerinde çalışacak. Yerleşim katmanı nedir? Yerleşim katmanı, tüketicilerin uygulamaları kullanması ve arkadaşlarıyla ticaret yapması için bir zincir değil, diğer zincirlerin üzerine inşa edildiği temel bir zincirdir. Aşağıdaki beş hususa odaklanır: Verileri depolayarak ve verilerin doğruluğunu doğrulayarak diğer zincirleri koruyun Zincir ekosistemi boyunca kullanılacak tokenleri ve varlıkları dağıtın Durumu yönetin…